电子货币对货币流通速度的影响

——基于第三方支付的视

刘丹 江苏师范大学商学院

一、引言

电子货币是第三方支付中的重要媒介和信用工具,依靠其安全、高效的特点符合当前互联网经济下的发展需要。同时,受第三方支付迅猛发展的影响,电子货币的使用率和普及率得到了提升,这使得交易媒介从传统的纸质媒介逐步转变为了虚拟化、数字化交易,聚焦于货币体系则是传统货币供给予需求理论的适用环境产生了较大的变化。因此,在经济虚拟化、货币化和金融深化的新时代经济背景下,将电子货币归入传统货币理论的研究范围中,探讨第三方支付背景下电子货币对货币流通速度的影响,对于发挥货币政策在促进经济高质量发展中的作用,具有重要的理论意义和现实价值。

在经典理论中,无论是古典学派还是新古典学派,无论是凯恩斯学派抑或是货币学派,其对于货币理论和货币政策的阐述均有效地都推动了货币理论的发展。随着互联网技术的蓬勃发展,第三方支付和互联网金融的应用普及,电子货币已经成为日常生活、经济运行不可或缺的一部分。除了影响货币流通速度的传统因素外,很多学者也将研究方向转移到近年新兴起的电子货币或数字货币上。比如:Berentsen(1998)提出电子货币会影响货币乘数和货币流通速度;Dorn(1996)认为电子货币对基础货币存在替代作用,一定程度上会削减政府对基础货币的控制。从已有文献来看,电子货币对货币流通速度的影响主要有三种不同的观点:第一种观点认为电子货币的出现会加快货币流通速度(Sullivan,2002;董欣,2011;张佳,2014;唐平,2015;刘达,2017;杜瑞玲,2019)。第二种观点则与之相反,如周光友(2006)提出电子货币对传统货币存在着替换效应和转换效,对电子货币的传导机制进行梳理,认为电子货币导致了货币流通速度的降低;宁浮洁(2016)认为网络支付的发展能够加速各个层面的货币流通速度,现代金融发展程度越高,即(M2–M0)/M2的比例越高,V1和V2的流通速度越慢;文先明等(2019)认为第三方互联网支付会导致广义货币供应量的增长,对广义货币流通速度则起到了抑制作用。第三种观点则指出电子货币对货币流通速度的影响无法准确判断,存在非线性特征。比如:阮素梅和何浩然(2016)、刘生福(2018)、王铮(2018)等认为电子货币对货币供需、流通速度的作用机制复杂,对影响货币流通速度效果的预测存在不确定性。

综合而言,国内外文献聚焦于经济货币化、产业结构和利率等方面对货币流通速度的影响所展开的理论分析和实证研究,为本文就这一主题的深化研究提供了开阔的思路和新颖的视角,具有十分重要的借鉴意义。但是,这些研究就电子货币和第三方支付手段对货币流通速度所带来的影响往往注重于数量关系的挖掘,对于相互之间的传导机制,则较少涉及;不仅如此,这种数量关系仍未形成统一的结论,这为本文的深化研究提供了较大的空间。

二、理论分析

已有文献大多利用费雪方程式:MV=PY来研究货币流通速度。为了研究货币流通速度,通常用名义产出水平与货币供给量的比来表示,表示为V=GDP/M。因此一部分电子货币对货币流通速度V 的研究可以转化为对货币需求量M的研究。总体而言,在第三方支付快速发展背景下,电子货币对货币需求量的影响主要表现在以下两个方面的影响。

一方面,电子货币对现金具有替代效应。根据凯恩斯的货币需求理论,人们持有货币是基于三方面需求即交易性货币需求、预防性货币需求和投机性货币需求。首先,随着第三方支付更为便捷的转账支付功能出现之后,转账双方的收付款可以在任何时间和地点进行。因此从时间和空间角度出发,第三方支付便使得货币之间的流通速度加快,减少了人们对于现金的需求。其次,第三方支付平台深化了互联网金融功能,将互联网金融理财的观念普及化。与持有现金的机会成本相比,网络理财能够带来更高的收益回报率。最后,第三方支付具有规模集聚效应,用户数量越大,交易成本越低,交易成本低廉又吸引更多的用户。因此电子货币对交易性货币需求和部分的预防性货币需求都存在影响。

另一方面,电子货币对货币层次具有转化效应。这主要体现在消费者对于金融产品的选择上,在产品风险相似、流动性相同的条件下,消费者一般会选择收益回报率更高的产品进行投资。目前随着互联网技术的发展,互联网金融产品被越来越多的消费者接纳,第三方支付机构成为更多消费者进行金融投资的选择。因此,M0和M1货币逐渐向M2以及更高层次货币转换,使得M0和M1总量的增长呈现下降态势,在第三方支付背景下,无形之中电子货币使得货币由低层次向高层次货币形式转化。

在以上替代效应和转化效应的作用之下,不同货币层次受到的影响也不同。首先,对于M0来说,因为M0有一部分被电子货币替代并向更高层次流动,所以M0的货币需求量有所减少。因此货币流通速度V0会增大。其次,对于M1来说,一部分是替代效应使M1减少,一部分是M1向高层次的M2转化使M1减少,则货币流通速度V1会增大。最后,对于M2来说,M2的货币需求量主要受两个方面的影响,一方面是低层次货币M0和M1向高层次货币转化,但是由于这类的转化发生在同一货币层次,因此对M2不产生影响;另一方面是M2被电子货币替代。总体来看,M2的货币需求量减小,货币流通速度V2会增大。

三、模型、变量与典型事实

本文以不同层次的货币流通速度Vi(i=0,1,2)作为因变量,用第三方互联网支付交易额表示电子货币Epay、城镇居民人均可支配收入PCI、金融现代化程度DFM和利率R作为自变量,构建计量经济模型以探索电子货币对于货币流通速度的影响。共选取了我国2007-2018 年相关变量季度数据,每个变量拥有48 个样本数据。具体如下:

货币流通速度——Vi(i=0,1,2),包括现金流通速度V0、狭义货币流通速度V1、广义货币流通速度V2。货币流通速度根据费雪方程式变形计算得到,现金流通速度V0=GDP/M0,狭义货币流通速度V1=GDP/M1,广义货币流通速度V2=GDP/M2。

第三方互联网支付交易额——Epay,本文是在第三方支付视角下研究电子货币带来的相关影响,因此选取了2007-2018 年第三方互联网交易额来反映电子货币。数据来源于第三方咨询机构易观智库。

城镇居民人均可支配收入——PCI,在经济发展繁荣时期,人们对于未来收入预期乐观,支出会相应的增加,使得货币流通速度加快。用城镇居民人均可支配收入来反映人们对于未来支出的意愿,收入对货币流通速度产生一定影响。

金融现代化程度——DFM(Degree of Financial Modernization),一国非现金货币的比重可用金融现代化程度的高低来直接反映。本文借鉴刘达(2017)的研究,采用(M2-M1+M0)/M2作为衡量一国金融现代化程度。

利率——R(Rate),实际利率水平的变化是人们持有货币机会成本的反映。本文借鉴杨永赞(2017)的研究,采用我国银行间7 日市场同业拆借利率R进行替代。

基于如上所设置的变量,本文主要对现金流通速度、狭义货币流通速度、广义货币流通速度和第三方互联网支付交易额进行描述性分析。发现在2007-2018 年,V0波动较为频繁,但总体而言呈现出了较为明显的上升趋势;对于V1和V2而言,尽管其波动较为平稳,但总体而言则呈现出了下降趋势,这一统计现象表明V1和V2均在下降。从电子货币的变化趋势也可以发现,近年来以第三方互联网支付所代表的电子货币量不断增加,呈现出了明显的上升趋势。但从第三方互联网支付的环比增长率来看,2009 年第三季度之前为高速增长阶段,2010 年至2016 年第一季度为第三方支付的平稳增长阶段。从2016 年第二季度至今,第三方支付环比增长率呈下降趋势,因而当前阶段第三方支付增长速度放缓。

四、实证分析

首先用ADF 检验来检查以2007 为基期的从2007 至2018 年相关季度数据的平稳性,检验结果显示,除了V2为零阶平稳外,V0、V1、lnEpay、lnPCI、DFM 和R 均为一阶平稳。

(一)格兰杰因果检验

本文使用格兰杰因果检验进一步检验变量间是否存在因果效应,本处使用一阶差分后的时间序列变量作为检验数据。从结果可以发现,第三方互联网支付规模与现金流通速度V0、狭义货币流通速度V1、广义货币流通速度V2的格兰杰检验结果分别为0.0034、0.0195、0.0524,分别在1%、5%和10%的水平下拒绝原假设。说明电子货币与现金流通速度V0、狭义货币流通速度V1、广义货币流通速度V2间存在单向的因果关系,电子货币能够影响货币流通速度,这与实际情况相符。其中电子货币对现金流通速度影响显著,表明电子货币替代了传统现金的支付需求,从而提高了现金流通速度。

(二)稳定性检验

本文先建立了VAR 模型,并根据AIC 准则选定最优滞后阶数为1 阶。建立VAR 模型,利用AR 根的方法进行单位根的检验,检验结果所有单位根都落在单位根圆内,因此所有变量与被解释变量间都存在长期均衡关系,可以进行进一步的脉冲响应分析。

(三)脉冲响应分析

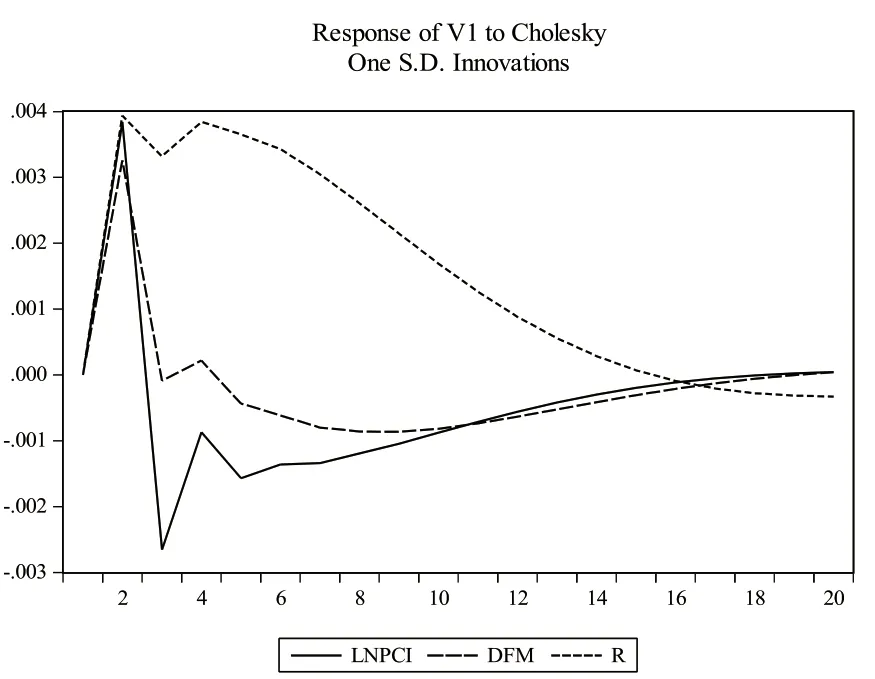

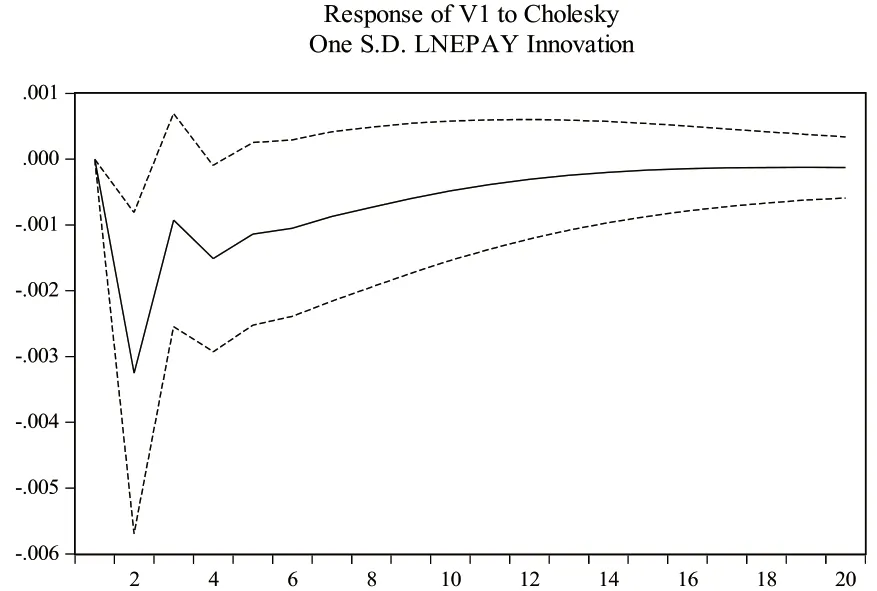

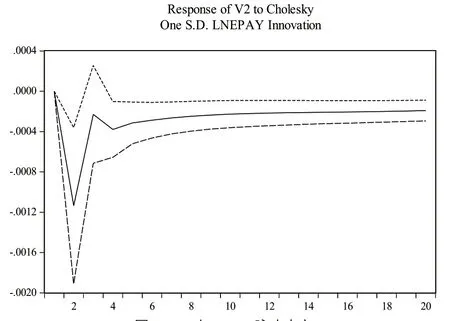

脉冲响应函数图像可以比较全面地反映各变量之间的动态影响关系,直观地表达出一个变量的单位残差冲击对另一个变量的长期影响过程。在VAR 模型的基础上,得到各变量之间的脉冲响应结果。

首先,在V0的广义脉冲响应函数中,V0对于来自lnPCI、DFM、R 的波动的影响在第1 期都为 0,然后开始逐渐产生冲击。lnPCI、DFM、R 在前期对V0的冲击为正方向,后在15 期至20 期内趋于稳定,见图1。lnEpay 对V0 为正向冲击如图4 所示,在20 期内呈现出正向影响。在第3 期达到最大值,随后影响逐步减小,在第18 期至第20期趋于稳定,表明电子货币对现金流通速度存在正向影响,提高了现金流通速度。

其次,在V1的广义脉冲响应函数中,如图2 所示,lnPCI 和DFM 对V1的冲击在前2 期为正向,在第3 期至20 期内为正向,并逐渐趋于平缓。lnEpay 对V1为负向冲击如图5 所示,在20 期内呈现负向影响。在第2 期负向影响达到最大值,随后在波动中趋于平缓。

最后,在V2的脉冲响应函数中,lnPCI、R 对V2的冲击为正向,第6 期转为负向影响,随后上下波动趋于平稳,如图3。lnEpay对V2的冲击如图6 所示,在20 期内呈现负向影响。在第3 期负向影响达到最大值,随后在波动中趋于平缓,冲击效果较小。

图1 V0 脉冲响应图

图2 V1 脉冲响应图

五、结论与建议

图3 V2 脉冲响应图

图4 V0 对lnEpay 脉冲响应

图5 V1 对lnEpay 脉冲响应

图6 V2 对lnEpay 脉冲响应

本文通过脉冲响应分析得出以下结论:

第一,电子货币对现金流通速度在短期内会起到刺激作用,使得现金货币流通速度短期内上升,而从长期来看这种影响则会渐渐削弱。这说明,一方面第三方支付带来便利、高效的支付形式使人们更多的使用手机支付、互联网支付等方式,从而大大减少了现金在日常生活中的使用频率,电子货币替代了现金支付的需求。另一方面互联网金融的飞速发展,加快了不同货币层次之间的转化速度,弥补了高级形态货币流通不便的问题。因此在同样的流动性条件下,消费者倾向于持有更多的高层次货币用于互联网投资和理财。以上都减少了现金需求,提高了现金流通速度。

第二,电子货币对狭义货币流通速度的影响并不十分显著,长期来看其影响倾向于降低狭义货币流通速度。电子货币的出现促使了高层次货币向低层次货币流动,使得高层次货币需求量降低。另一方面计算机技术的发展,增加了人们持有高层次货币形态的便利性,从而降低了狭义货币流通速度。在实际中生活中,电子货币代表的网银消费和第三方支付的便利性加大,进而提高了银行卡中活期存款的份额,降低了狭义货币流通速度。

第三,相对于现金流通速度和狭义货币流通速度,电子货币对广义货币流通速度的影响效果更为显著。电子货币在短期内会加快广义货币流通速度,从长期来看,这种影响会削弱并对广义货币流通速度起到抑制作用。这与理论分析不吻合,本文认为可能是随着互联网金融的快速发展,第三方支付机构依托平台的大众化特点,使得高收益的金融理财类产品得到普及。而人们则出于投机性货币需求,将大量的M1转变为M2,模糊了M1与M2之间的层次划分。

上述结论的启示在于:第一,提升针对第三方支付的发展规律和相关影响研究的质量水平。只有在把握其发展规律的基础上,才能促进其健康持续发展。第二,严格监控电子货币对各层次货币流通速度的影响。随着信息技术的成熟,互联网金融已经形成线上线下一体化发展,电子货币也已覆盖人们日常生活的方方面面产生重要影响,因此对这种支付发展规律的监测十分重要。第三,应从法律法规层面引导和规范电子货币的发展。一方面是完善相关法律体系,另一方面央行应在传统货币理论和法律法规的基础上将电子货币纳入货币机制运行体系中,同时立足电子货币的发展,引导、规范和完善第三方支付的发展,稳定国内货币运行和宏观经济发展。