增值税税率“三档并两档”对财政收入的影响分析

张 禹

北京工商大学经济学院 北京

一、引言

自2016年5月1日全面推开“营改增”试点后,增值税作为国家财政收入的重要支柱,其税率结构先后于2017年至2019年,实施了一次简并与两次减税的调整。关于增值税改革的工作重点,也一再强调税率结构将朝“三档并两档”的方向迈进。

为了进一步完善流转链条以释放增值税效率优势,提高税收遵从度,降低征管成本,满足社会经济发展需求,增值税税率“三档并两档”仍然具有研究意义与价值。那么,如果继续秉持全行业税收负担“只减不增”的原则,简并税率产生的减税效应将给国家财政带来严峻考验。面对这个难题,财政收入规模的变动不仅需要进行定性分析,还需要进行定量预测。

在全面推开“营改增”试点后,优化增值税税率结构的研究,围绕着各类经济效应展开。史明霞(2017)认为工业与服务业分别采用13%的基本税率和6%的优惠税率,对财政收入的负面影响最大。田志伟等(2018)则认为要稳定财政收入,应维持基本税率保持不变,同时调整两个优惠税率合并为一档。万莹与熊惠君(2020)认为两档就低的简并路径最佳,形成9%与6%的税率组合,并提出减税并不必然带来财政收入的减少。

本文在已有的研究基础上,根据国民经济行业分类,以一般公共预算收入为口径,细分各税种收入,设计增值税“三档并两档”的简并方案,应用CGE模型进行模拟测算,并预测财政收入规模与税制结构变动,最后针对深化增值税改革提出政策建议。

二、模型设置

1.模型的增值税设置

根据我国现行增值税“购进抵扣法”的计税方式,纳税人当期增值税应纳税额等于销项与进项税额之差,在CGE模型的第二、第三象限即投入产出矩阵,可通过局部“剔税”的方式,计算出一个行业或部门总投入当中的各项进项税额,以及总产出下的销项税额,进而刻画增值税在中观层面的抵扣过程。

而事实上,整个行业当期实际抵扣的进项税额,与模型计算得出的进项税额存在一定的差异。造成这种差异的原因,包括但不限于以下两类情况。

(1)数据自身口径与误差因素。投入产出表增加值部分的“固定资产折旧”,是指定期内为弥补固定资产损耗,按照折旧率计提的折旧;或按国民经济核算统一规定的折旧率,虚拟计算的折旧。据此计算的固定资产进项税额,与凭票购进可一次性抵扣的固定资产进项税额并不一致。除此之外,投入产出表在隔年发布的延长表,也不能完全反映当期实际的经济活动,因此会存在误差。

(2)税收政策制定与执行因素。零税率、简易计税方法与税收优惠等制度层面,导致抵扣链条断裂或扭曲,致使部分进项税额被排除在增值税抵扣范围之外。另外,税务机关与纳税人在现实征纳过程中的核算,必然存在与理论相异之处,因此会造成一些偏差。

所以,需要引入一个扭曲参数。本文设置“增值税进项税额抵扣率”,在行业层面上,由增值税实际抵扣的进项税额与理论计算的增值税进项税额之比确定;同时,也能赋予扭曲参数取值范围与实际意义,以更精准、更合理的方式,维系理论数值与现实数据的差异,表达式如下。

其中,下标a表示各行业经济活动,集合A表示所有行业的活动集,下标c表示商品,集合C表示商品集。上述表达式的分子上,内生变量InputTax表示实际抵扣的增值税进项税额;分母中变量WK表示资本价格,变量QKD表示资本需求,参数tvak表示固定资产进项抵扣税率,变量PQ 表示国内市场商品的价格,变量QINTA表示中间投入总量,内生变量ica表示中间投入的投入产出系数,参数tvai为增值税进项税率。

本文参考陈烨和张欣等(2010)、田志伟和胡怡建(2014)的模型构建理念,设计并搭建了含增值税抵扣机制的CGE模型,并依照Lofgran、Harris和Robinson(2002)的“标准CGE模型”,将模型划分为生产模块、贸易模块、主体机构模块与系统均衡模块。

2.模型的宏观闭合规则

本文对宏观闭合规则的选择,主要依据以下内容:劳动力市场处于非充分就业状态,资本存在闲置现象;政府支出可视为外生,财政存在赤字且允许赤字;实行单一且受管制的浮动汇率制度;国内有效需求不充分,政府可通过积极的财税政策来调动社会总需求。再根据我国当前经济波动的综合考量,本文采取凯恩斯均衡规则。

三、数据基础、参数校调与模拟方案

1.数据基础

社会核算矩阵即SAM(Social Accounting Matrix)表,是CGE模型运行的数据基础。本模型使用的SAM表,以《中国2018年投入产出表》为活动集与商品集账户的核心数据来源。

另外,政府账户的各项财政与税收数据、政府转移支付数据,来源于2019年版《中国财政年鉴》与2019年版《中国税务年鉴》的相关内容;居民集账户涉及的居民收支、储蓄等数据,来源于2019年版与2020年版《中国统计年鉴》的相关内容;ROW账户的贸易数据及国外转移支付数据,来源于《中国贸易外经统计年鉴》的相关内容。以上数据共同编制成2018年全国SAM表,并在计算精度内采用RAS法进行调平。

2.参数校调

模型中使用到的参数,分为参数(外部参数)与内生变量(内生参数)。参数部分,中间投入与要素投入替代弹性、劳动与资本要素替代弹性、出口商品与内销商品替代弹性、进口商品与内产内销商品替代弹性。通过替代弹性系数推算出各项的幂值;其他内生变量均基于调平后的2018年SAM表,通过GAMS 23.8软件运行得出。

3.模拟方案

增值税税率“三档并两档”的政策模拟方案,依据当前增值税税制改革的政策方向,以及名义税率的宏观调整幅度与已有文献的研究共识进行设计,具体如下。

方案一:纳税人(指一般纳税人,下同)发生应税交易,13%的基本税率调整为12%,9%的低税率调整为6%,农产品扣除率调整至7%,形成“12%+6%”的组合。

方案二:纳税人发生应税交易,13%的基本税率调整为9%,适用9%的商品低税率调整至6%,农产品扣除率调整至7%,形成“9%+6%”的组合。

方案三:纳税人发生应税交易,13%的基本税率与9%的服务业低税率合并为10%,适用9%的商品低税率与6%的服务业税率一并调整至5%,农产品扣除率调整至6%,形成“10%+5%”的组合。

四、预测结果分析

1.一般公共预算收入变动分析

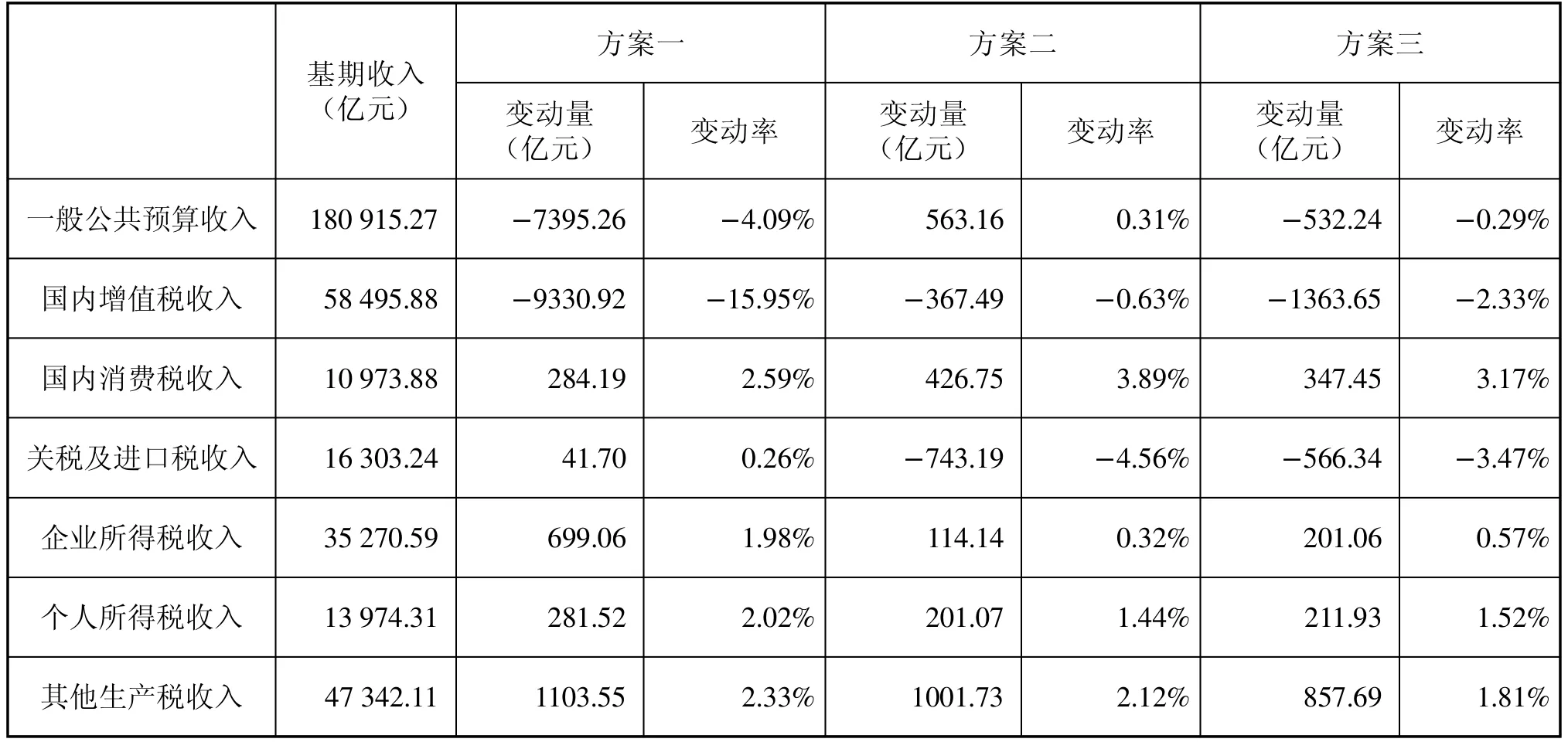

根据表1来看,方案一带来了近7400亿元的减税规模,对一般公共预算收入的影响最大,而方案三仅产生了530多亿元的减税效应,相比之下能够维持财政收入相对稳定。另外,方案二又在方案三的基础之上,多筹集了560多亿元的收入,使得一般公共预算收入实现正向变动。

表1 不同模拟方案的预测结果

因此,名义税率的变动幅度直接决定了减税效应所产生的合力强弱。方案二与方案三对一般公共预算收入的影响幅度均在0.3%左右,与以往的减税改革相比,实施方案二或方案三在财政收入的可承受范围内。

2.增值税收入变动分析

从名义税率变动对增值税收入的影响来看,调整9%低税率对收入的敏感度,明显高于13%基本税率的下调;可能是适用于9%低税率的生产型服务业贯穿于整个国民经济活动,在增值税链条的上下游关系最为紧密,因此方案一的增值税收入降幅高达16%。

简并税率对增值税收入的影响,不仅取决于名义税率的变动,还在于两档税率间的距离。由于不同行业的要素替代弹性各不相同,劳动要素投入不可进项抵扣,那么两档税率的间距越小,对制造业税负的减税效果越强,对服务业税负的负面影响就越大,又考虑到我国当前的产业结构,因此相比之下,方案二的增值税收入降幅最小,约为0.6%。

3.其他税种收入变动分析

除增值税外的流转税类中,三种方案下国内消费税收入均增加300亿元左右,主要是应税消费品的产出增加造成的。

关税及进口环节税的收入可能会有所降低,比如方案二减少约740亿元。

在所得税类中,所有方案的企业所得税收入与个人所得税收入均有提高,这在于减税后的价格效应刺激了内需,从而带动经济增长,所得税收入也随着营业盈余与劳动报酬的提高而增加。其中,方案一的收入变动最为显著,两税收入变动率皆在2%左右,方案二与方案三的收入变动基本一致,企业所得税收入变动率分别为0.32%与0.57%,个人所得税收入变动率均在1.5%左右。

其他生产税中,三种方案的生产税收入变动率均在2%左右,增加约1000亿元的生产税收入。

五、结论与建议

从税制变动角度来看,增值税名义税率的宏观降幅决定了一般公共预算收入的整体变化。其中,与基本税率相比,中间档次税率下调对增值税收入的影响更为敏感,因此,税率简并应尽量避免中间档次税率从低调整,否则增值税收入将大幅度降低。相反,适当提高中间档次税率,配合降低基本税率或服务业税率,可以有效维持财政收入稳定,同时保证全行业税负波动在合理范围内。税率档次间距也是影响增值税收入的另一个因素,税率档次间距过近会破坏产业结构,弱化减税效应;间距过高会影响税收效率,增加超额负担。

从税制结构角度来看,增值税税率降低并不意味着财政收入随之减少,对增值税减税有助于优化我国税制结构,提高所得税收入占税收总收入的比重,从而向流转税与所得税并重的“双主体”模式发展。但进一步思考,以税收管辖权角度划分,由于税收收入的分享比例,中央财政收入很可能会有所增加,而地方财政收入则会降低,这不利于地方政府财权与事权的匹配。

为进一步深化增值税改革,实现增值税税率“三档并两档”,发挥减税效应的同时充分考虑财政可承受能力,维持全行业税负“只减不增”,实施“10%+5%”的增值税两档税率结构。本文建议继续降低13%的基本税率至10%,同时提高9%的服务业低税率1个百分点,形成10%的基本税率。此外,适用9%的商品低税率与6%的服务业税率合并至5%,形成5%的优惠税率;农产品扣除率调整至6%,进口环节增值税率与出口环节退税率进行相应变动。