中国液态奶市场发展前景分析

文/王 哲

〔蒙牛乳业(集团)股份有限公司〕

中国液态奶市场的发展历史

中国液态奶市场的发展已有100 多年历史,1908年雀巢公司前身“企公牛奶公司”在上海设立分公司;1928年前后,中国奶业出现第一个投资高潮,“西湖炼乳公司”共养牛400 余头,是当时我国最早、最大的奶牛场;1949年新中国成立,当时全国奶类年产量为21.7 万吨,人均奶类占有量仅为0.4 千克/年。改革开放前,液态奶市场发展处于一个相对停滞的状态,直到1990年引进瑞典利乐公司利乐包装,延长了常温液态奶的保质期,使其销售量得到非常大的增长,带来了之后中国乳业发展的“黄金十年”。2000年,全球领先的液体设备和包装公司爱克林进入中国,在很大程度上推动了低温液态奶市场的发展。截至2016年,我国人均液态奶消费量已经提升到20.3 千克/年。

中国液态奶结构演变

尼尔森数据显示,2004年中国液态奶产品结构非常简单,如果将液态奶比例设置为100.0%,其中常温奶的比重高达86.0%,低温酸奶只占9.0%,其余份额是低温鲜奶及低温乳酸菌产品。2007年,蒙牛高端液态奶特仑苏的上市在业内引起了非常大的轰动,随后伊利金典上市,由于适应了消费者的需求,它们在市场上的份额迅速提升。2009年低温乳酸菌饮料代表——蒙牛优益C上市,低温产品占比得到了提升。而近几年,低温酸奶、低温鲜奶也获得了快速增长。2019年11月,在高端液态奶占比达到14.0%的同时,常温酸奶也成为液态奶市场上最大的一个子品类。由此可以看出,液态奶的发展过程就是产品结构不断丰富、功能不断提升的高端化发展过程(图1)。

图1 2004—2019年液态奶产品结构变化

液态奶市场发展趋势

渠道碎片化

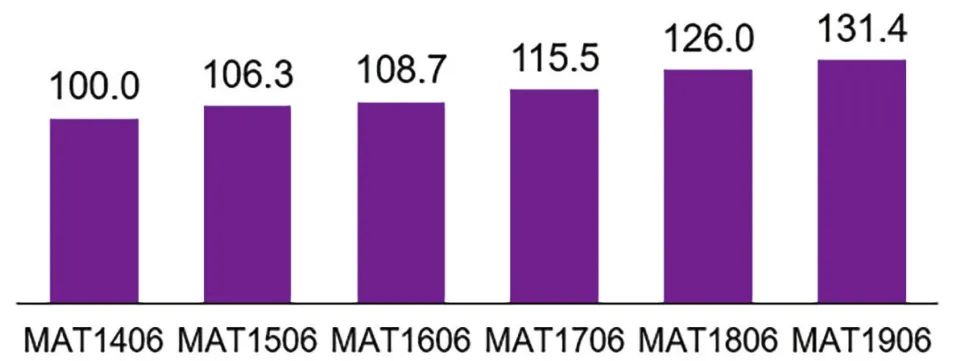

液态奶线下市场发展迅速,2014年6月—2019年6月增速比较快,相比5 年前,2019年销售额增长了30.0%(图2)。

一是液态奶线上增速持续提升。乳制品线上渗透最高的是奶粉,婴幼儿配方奶粉线上占比为28.9%,成人奶粉为30.5%,占比都非常高。而液态奶线上占比相对较低,但是增速非常快,为30.0%,酸奶和酸味奶线上增速是36.0%,而线下增速只有3.5%。

二是小型现代渠道销售额增长快。碎片化在小型渠道的销售额快速增长上也有体现。尼尔森数据显示,不同级别城市的小型现代渠道都是增长最快的。2006年,快消品市场传统渠道的销售额占比是58.0%,现代渠道占比只有42.0%。2019年6月,大型现代渠道的增长只有1.0%,而便利店、餐饮店、咖啡店等特殊渠道销售额增长达到15.0%。对于液态奶市场,传统渠道2017年销售额市场份额是39.8%,2019年是38.6%,小型现代渠道则分别为22.1%、22.7%。(图3)。

三是O2O渠道存在较大提升空间。虽然当前O2O渠道的体量比较小,但是渗透率较高,已达55.7%,也就是说在100 个城镇家庭中,56 个家庭会通过O2O渠道购买液态奶产品,购买频次是4.2 次/年。O2O亮点为单次花费非常高,达到114.0 元,全渠道单次消费是96.4 元,因此,O2O渠道在提升客单指标上是非常有利的(图4)。

图2 液态奶销售指数

图3 2017和2019年不同渠道销售额增速

图4 城镇家庭户内O2O渠道使用情况

市场下沉

一是持续的城镇化进程释放下线城市增长潜力。2009年我国城镇化率是50.0%,2033年目标是70.0%,城镇化率在很大程度上会推动城镇化进程,进而推动消费者的结构升级。下线(地级市以下)市场人口数量非常庞大,约有4.0 亿人;下线城市人均可支配收入虽然目前比上线城市低,但是增速非常快,对比2015年复合增长率12.8%,下线城市是乳制品厂商的一个必争市场。

二是下线市场也是液态奶重点品类增长的主要动力。下线城市液态奶新增的销售额贡献率,常温酸奶是72.0%,预测安慕希、纯甄未来大部分增量是在下线城市;高端奶是60.0%,基础白奶是62.0%。这几个品类产品上市早,销售量的突破已经正处于瓶颈期,因此,若想获得新的增长,一定要下沉市场。

低温鲜奶是一个比较新的品类,目前90.0%的市场份额位于江浙沪一带,但未来鲜奶的概念会扩展到其他区域,下线城市是其的主要增量空间。此外,儿童饮料和基础功能奶在下线城市也有比较大的增长(图5)。

消费升级和创新

一是液态奶增长的四个驱动因素。具体为新品驱动,消费升级,价格变动,有机销量的增长。创新对于饮料类产品特别重要,因为口味类的产品消费者容易产生消费疲劳,需要定期给一些惊喜,消费者才能够持续购买产品。常温酸奶和白奶已上市十余年,一直引领着整个品类的增长,未来若有新的品类出现替代这2 个子品类,则该厂家必然是最大的赢家,因此,厂商一定要不断地尝试创新。

二是消费升级体现的是消费者对于更好生活品质的追求。具体体现在数字上,低温鲜奶的增长率是21.0%,远高于液态奶平均增长速度。无糖酸奶的增速也非常快,为整体酸奶增速的7.9 倍。很多消费者会购买无糖产品,因为追求健康,而乳制品最根本的功能就是营养。在酸奶品类中,谷物和复合谷物酸奶的销售份额增长率是非常快高的。低温鲜奶正在被越来越多消费者接受,并且是乳制品消费者的普遍选择,健康的概念被消费者认可后,低温鲜奶也必然会获得更好的增长。

三是年轻人及高收入人群更愿意基于包装尝试新品。创新对于整个液态奶行业而言是重要的驱动因素之一。数据显示,64.0%的消费者会基于创新的包装尝试新品。年轻人及高收入人群其实都是潜力人群,乳品企业一定要抓住这部分人群,不停地为他们带来新鲜感。

渠道的碎片化、市场下沉、消费升级和创新,目前在存量市场相对比较低迷的情况之下,这4 个方向一定是未来新的增长点,同时也是非常大的挑战。

消费者洞察——Z世代消费洞察

Z世代听起来非常酷炫的名字,其实是指15~23 岁的消费者,这部分人群基数非常庞大,大概有1.49 亿人,预计2020年占据整体消费力的40.0%左右。Z世代人群正处于大学、高中或刚刚毕业阶段,其户外食品、饮料金额增速非常快,便利店、小型的特殊渠道对这部分人群的吸引力非常大。

Z世代特点

一是拥有自己的语言体系。二是消费力强,敢赚敢花。Z时代平均每月可支配收入是3 500 元。这收入不再仅仅是父母给的生活费,事实上当前35.0%大学生是有收入来源的,他们非常独立,非常自主。三是成熟早,消费早。Z世代和95前彩妆消费量相差无几,而电脑的配置比95前还要高,因此,这部分人群的消费观念是比较超前的(图6)。

图6 Z世代和95前人群的各品类渗透率

Z世代的三大消费动机

一是消费为社交。二是消费为人设。设定自己为一个特定的人群,想要存在感。Z世代人群的比例是46.0%,而95前比例只有41.0%。Z世代不断探索和尝试不同的风格,消费不同的品牌和产品,体验不同的生活方式来寻找什么适合自己;不断购买兴趣相关的品牌和产品,加深兴趣相关领域的钻研,建立人设。三是消费为悦己。他们认为花钱就是为了满足自己,因此,一定要及时地满足,所以一些口味类的产品更加受欢迎。而且,Z世代价格敏感度会比较低,打折便宜一两元对其而言没有什么吸引力,而更多地会进行一些冲动性的购买。四是Z世代的饮食需求特点是“随享欢乐”和“解压焕活”。随享欢乐对乳品企业来说,需要创新包装,大包装改成小包装。Z世代人群,使用比较前沿的渠道,比如小红书、抖音等,因此,乳品企业需要在新兴媒体上进行营销。

总体而言,乳品企业需要利用前沿互动创新营销,满足Z世代酷爱社交的需求,建立更强的分享意愿,扩大品牌影响力;结合兴趣爱好联合营销,结合Z世代的兴趣,更好地引起他们对品牌的关注度和种草意愿;植入社交场合精准营销,借助强社交链和社群的影响力,引导和加速Z世代的购买决策。