货币政策、股票流动性与股价暴跌风险

——基于2002-2015年A股上市公司季度数据

刘璐

货币政策、股票流动性与股价暴跌风险

——基于2002-2015年A股上市公司季度数据

刘璐

中国股市发展历史较短,经验不足,股价经常大幅下跌进而发展为股价暴跌,带来股市崩盘。股价暴跌风险成为了投资者与管理层共同关注的问题。下文以2002年至2015年所有A股上市公司的相关季度数据为样本,实证研究了货币政策、股票流动性对股价暴跌风险的影响,研究发现:紧缩的货币政策下,股价更容易发生下跌进而带来股价暴跌;股票流动性低的股票更容易出现暴跌;股票流动性越低,货币政策紧缩对于股价暴跌风险的影响越显著。由此得到的政策建议是:管理层和投资者应该着重预防紧缩货币政策和低股票流动性带来的股价暴跌,而且管理层可以通过增加信息透明度、加强监管等手段来提高股票流动性进而缓解股价暴跌风险。

货币政策;股票流动性;股价暴跌风险;季度数据

一、引言

股价暴跌指的是没有信息征兆情况下,股票价格发生跳跃式下跌。近十几年来,中国股市波动频繁,上证指数大幅下跌频现,对股市、股民带来了极大的负面影响。股价突然大幅下降不仅会造成投资者个人财富的损失,还会导致恐慌情绪的传递,降低股民参与热情,甚至造成股价崩盘进而影响股票市场的正常发展,对实体经济造成负面影响。

在此大背景下,学界对于影响股价暴跌风险的因素展开了多方面的分析。现有的研究主要从内在机理的角度来分析影响股价暴跌风险的因素,如机构投资者(陈国进等人,2010)、分析师乐观偏差(许行年等人,2012)、公司的信息透明度(潘越等人,2011)、行为偏好(刘圣尧等人,2016)等,但从外部环境角度来解释股价暴跌风险的研究较少。

在外部环境方面,主要是宏观经济环境与股票市场影响股价暴跌风险。而货币政策是中央银行利用调节货币供应量、影响利息率和信贷供应程度来调节宏观经济的一系列措施。股票的流动性指的是股票迅速成交的能力,是股市活跃度的衡量指标,因此本文也选择这两个指标来代表影响股价暴跌风险的外部因素,试图实证研究货币政策、股票流动性对于股价暴跌风险的影响。

二、文献回顾

理论研究认为,货币政策通过货币供应量和利率的调整来影响股票价格。Friedman(1961)提出货币政策可以通过货币途径来作用于股价,货币供应量减少时,投资者越倾向于卖出股票来持有货币资产,同时利率上升影响机构及投资者的融资能力,这都会导致股票价格大幅下跌。Thorbecke和Alami(1994)调查了1974-1979年美国股价的变化,他们发现联邦目标利率的提升会显著导致股价的下跌。Yuan(2005)则指出,货币政策紧缩会导致商业银行提高贷款门槛,投资者的信贷条件受到约束,投资者会减少股票的购买量,进而导致股价的巨幅下跌。王曦和邹文理(2011)认为我国股市具有“政策性”特征,货币政策通过“流动性效应”“产出效应”和“通货膨胀效应”来影响股市。

在股票流动性方面,股票的流动性反映了投资者进行交易的自由度和投资者的知情度,股票的流动性越高,投资者对于坏信息的反映会更加平淡,股票价格的波动也会越小,在货币政策宽松的情况下,投资者的自由度进一步加强,股票价格暴跌的风险进一步减小。Kyle与Vila(1991)指出股票流动性越高,从噪音交易者手中收购的股票数目也越多,股东更愿意获取有关信息,强化了对经理人和外部投资者的限制,降低股价突然下跌的风险。Admati和Pfleiderer(2007)认为,股票流动性高的情况下,知情交易者更积极地寻找信息,这对大股东的退出形成威胁,有利于稳定股价与公司价值。顾乃康和陈辉(2010)提出,股票流动性的提高可以降低资本成本,稳定企业的股票价格。

研究货币政策、股票流动性和股价暴跌风险的实证讨论近几年才逐步展开。

王曦和邹文理(2011)利用SVAR模型分析发现我国货币政策对于股价存在冲击,他们发现货币供应量上涨1%,沪市股价上涨1%,深市股价上涨0.7%。张强等人(2013)选取了2004年20支上证股票数据,通过建立高频交易强度模型检验了股票流动性的高低对于股票价格的冲击程度,他们认为股票流动性越高,股票价格发生剧烈波动的可能性越低。苏冬蔚和熊家财(2013)利用Tobit模型实证研究了2005-2011年非金融类上市A股公司的相关数据,发现股票流动性可以通过提高CEO薪酬股价敏感性来降低股价暴跌风险。熊家财(2015)取2005-2011年间非金融类A股上市公司为样本,发现股票日换手率的上升可以显著带来股票暴跌风险的下降。代冰彬和岳衡(2015)就2004年至2012年的A股数据进行了回归分析,他们认为货币政策越紧缩,个股暴跌风险越大,基金流动性和股票流动性越小,股价发生暴跌的风险越大。

部分实证研究则得出了不同的结论,鲁嘉琪(2014)在货币政策、股价之间建立SVAR模型实证研究了中国货币政策对股票价格剧烈下跌的影响,结果表明紧缩的货币政策未必会带来股价的大幅下跌。邹萍(2015)以2003年至2013年A股上市公司为研究对象进行回归分析,她发现股票流动性与股价暴跌风险显著相关,股票流动性越低,股价发生暴跌的可能性越大,而货币政策越宽松,股市越容易出现泡沫,也越容易发生股价暴跌。

通过对于文献的梳理我们可以看出,关于货币政策与股票流动性对股价暴跌影响的理论研究虽然很多,但是实证研究方面仍是不足的。本文的创新点在于:(1)首先,本文从宏观角度考察了这两者对于股价暴跌风险的影响,丰富了货币政策与股价暴跌风险等多方面的研究;(2)为了更好的反映货币政策松紧程度对于股票价格影响,本文直接以计算的出的MP值来衡量货币政策。

三、研究设计

(一)数据来源和筛选

本研究相关数据来源于国泰安数据服务中心和《中国统计年鉴》。

2002年起,上市公司披露力度进一步加强,考虑到数据的可得性,本研究以2002年-2015年所有A股上市公司为研究样本进行下列条件筛选:(1)剔除ST上市公司和PT上市公司,因为这两类公司的波动较为异常;(2)剔除金融类上市公司;(3)剔除季度交易周数不足8周的股票。

(二)变量选取

1.货币政策的松紧程度MP

用名义GDP的增长率和货币供应量M2的增长率之差来代表货币政策松紧程度。该值越小,说明货币政策越宽松。本文将货币政策的松紧值记为MP。

2.股票的流动性

本文在Amihud(2002)中对于股票非流动性比率的衡量方法的基础上改进得出了股票季度非流动性比率ILLIQy,如式(1)。

其中,Dy是股票在当期季度的交易天数,Ryd是股票在这一季度第d天的收益率,VOLDyd是这一季度第d天的个股成交金额,ILLIQy表示的是每单位交易金额的变化对于股票价格的影响,该值越小,说明股票的流动性越大。由于ILLIQ数值较小,在计算时将值扩大为原值的102倍。

3.股价暴跌风险NCSKEW和DUVOL

模型借鉴了Chen(2001)和Kim(2001)的模型,以股票回报率的负向偏度(NCSKEW)和股票收益的上下波动比率(DUVOL)这两个值来度量股票价格发生暴跌的风险。

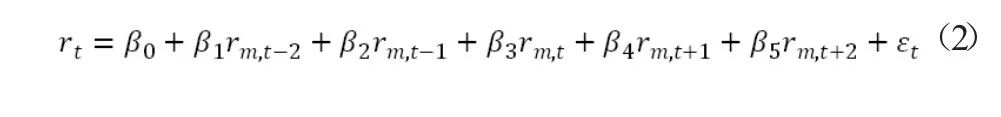

首先要计算个股调整之后的回报率wt。

rt是该股在t周考虑现金红利再投资的回报率,rm,r是所有股票在第t周的平均回报率,εt是拟合等式得出的残差值。接下来得出了股票调整后的回报率Wt。

最后进行这两种度量因素的计算。

以季度为单位的股票回报率的负向偏度(NCSKEW)计算公式如下:

n是股票在这一季度的交易周数,NCSKEW代表的是股票在这一季度的回报率的负向偏度,该值越大,说明股票的回报率越往负值偏斜,说明股票发生暴跌的风险越大。

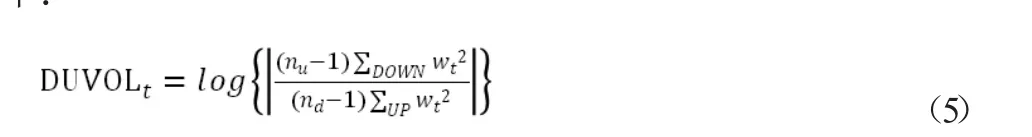

以季度为单位的股票收益上下波动比率(DUVOL)计算公式如下:

nu是指股票周收益率大于该股票季收益率的周数,nd是指股票周收益率小于该股票季收益率的周数。DUVOL值越大,表明股票的收益越向负值偏离,说明该股票价格越容易暴跌。

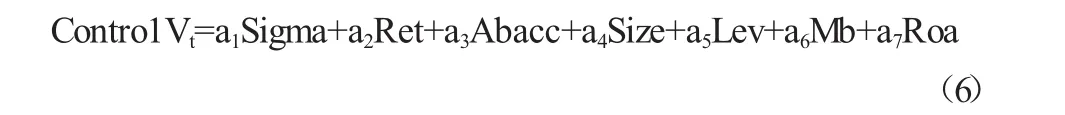

4.控制变量

从已有研究中可以发现,还有很多其他因素对股价暴跌风险产生影响,将以下因素作为控制变量纳入方程中。

Sigma指的是股票回报率波动,在进行实验时调整后的当季周回报率标准差的100倍。Ret为股票在当季度平均的周特有回报率,取调整后周回报率均值的100倍。Abacc为信息透明度,数值取季度可操作性应计利润除以109。Size是公司规模,按季度取公司总资产的自然对数。Lev是财务杠杆。Mb为市值账面比。ROA表明的是公司的盈利能力。

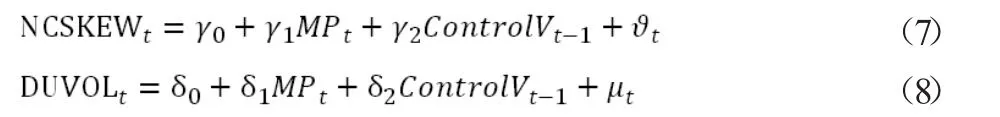

(三)模型建立

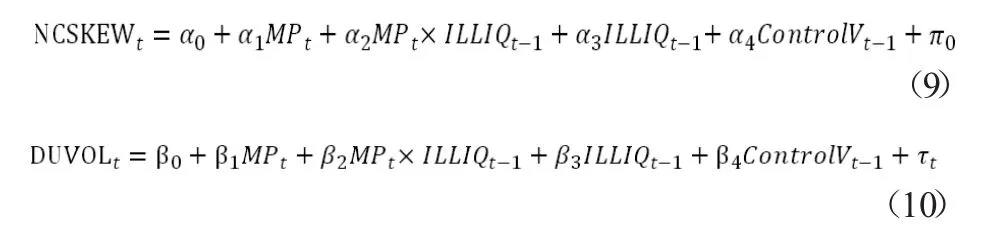

首先利用式(7)和式(8)检验货币政策与股价暴跌风险之间的关系。

接下来利用式(9)和式(10)来检验货币政策、股票流动性对股价暴跌风险的影响,由于股票流动性也受到货币政策的影响,因此公式中引入两者的交叉,MPt×ILLIQt-1。

四、实证结果及分析

(一)主要变量的描述性统计及分析

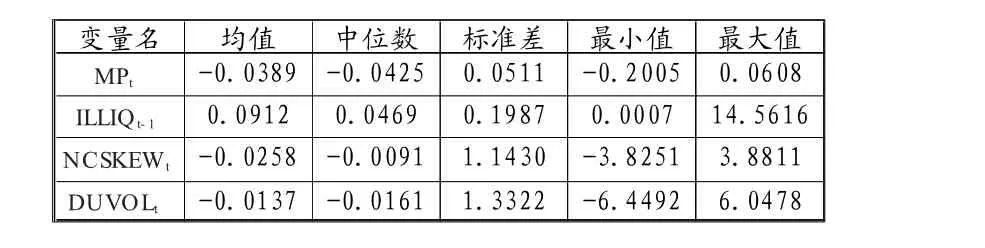

首先对整体数据进行描述性的统计,表1为统计结果。表1的结果显示:(1)货币政策松紧值的均值为-0.0389,中位数为-0.0429,说明统计区间内,我国货币政策从整体来看较为宽松;(2)股票流动性的标准差为0.1987,说明股票流动性的数据的差异较小;(3)衡量股价下跌风险的指标NCSKEW与DUVOL的均值与中位数都基本接近,标准差接近1,样本中各股票的价格暴跌风险存在较大差异。

表1 主要变量的描述性统计结果

接下来以股票流动性中位数为临界值,将数据分为股票流动性低组和股票流动性高组。再以MP值将样本分为货币政策紧缩组和货币政策宽松组,MP值大于0为紧缩,MP值小于0为宽松。分别统计这两种分类下的股价暴跌风险指标NCSKEW与DUVOL,结果见表2。

表2 主要变量的差异性检验

表2中的结果显示:(1)高流动性股票的NCSKEW与DUVOL的均值与中位数均小于低流动性股票的数值;(2)货币政策紧缩时的股票暴跌风险指标均显著大于货币政策宽松时的风险指标。以上结果也印证了在中国股市,货币政策和股票流动性对于股票价格的影响是显著存在的,而且货币政策越宽松,股价越不容易发生暴跌,货币政策越紧缩,股价越容易发生暴跌,而且股票流动性越高,股价暴跌的风险越小。

(二)货币政策、股票流动性影响股价暴跌风险的实证结果

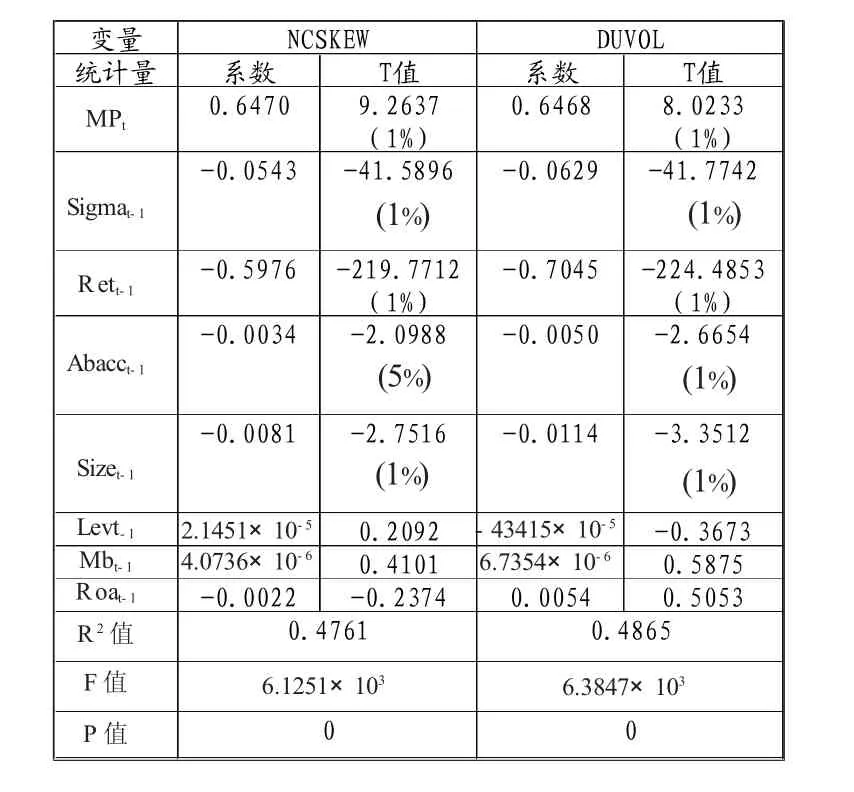

根据式(7)和式(8)对变量进行回归检验,得到了表3中的回归结果,可以看出:(1)两个模型的拟合优度R2分别为0.4761和0.4865,P值均为0,回归结果具有可信度;(2)在两个式子中,货币政策MPt的系数都是正数,在1%的水平上都是显著的;(3)控制变量中,股票回报率的波动Sigmat-1、股票的周特有回报率Rett-1、及公司规模Sizet-1、在1%水平上与股价暴跌风险显著相关,公司的信息透明度在5%的水平上与股价暴跌风险负相关,这一结果与潘越(2011)等人的研究一致,即公司的信息透明度越高,股票价格越不容易发生暴跌。

表3 货币政策对股价暴跌风险的影响

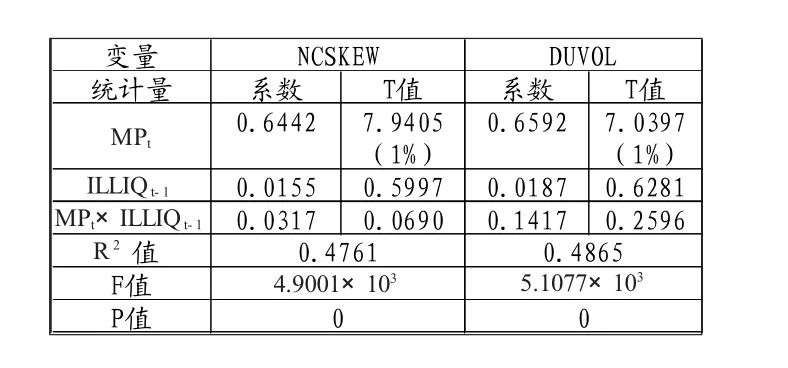

根据式(9)和式(10)对变量进行回归检验,得到了表4中的回归结果。结果显示:(1)两个模型的拟合优度R2分别为0.4761和0.4865,p值均为0,显示回归结果同样具有可信度;(2)在两个式子中,货币政策MPt的系数分别为0.6442与0.6592,在1%的水平上都是显著的;(3)股票流动性指标ILLIQt-1系数均为正;(3)货币政策与股票流动性的交乘项MPt×ILLIQt-1系数均为正。

表4 货币政策、股票流动性对股价暴跌风险的影响(主要变量系数)

以上实证结果说明在中国股市:(1)货币政策越宽松,股价暴跌风险越小,货币政策越紧缩,股价暴跌风险越大,这一结果与之前的描述性统计结果一致;(2)股票流动性越低,股价暴跌风险越高;(3)股票流动性越低,货币政策紧缩对于股票暴跌风险的影响越显著。这一结果出现的原因主要为:(1)当货币政策紧缩时,中央银行提高法定存款准备金率或是减少货币供应量时,商业银行的偿付能力受到限制,被迫提高借贷标准,导致金融机构与投资者受到信贷约束,为了规避风险不得不减少投资或是抛售股票,股价在这种情况下比货币政策宽松时期更容易发生暴跌;(2)股票流动性高说明投资者具有迅速达成交易的能力,投资者对市场信心更充足,即使负面消息披露,投资者的反应相对稳定,股价发生暴跌的可能性也较小;(3)货币政策紧缩时期,投资者原本就更加担心谨慎,在股票流动性低的情况下,投资者受到的市场约束更多,对于坏消息的反应愈发强烈,更容易造成股价剧烈震荡。

五、结论及政策建议

本文选取了2002-2015年所有A股上市公司的相关数据,考察了货币政策与股票流动性对于股价暴跌风险的影响。本文的研究结论具有以下启示:1.管理层应该更加着重防范与预判股市可能发生崩盘的风险,管理层应建立更完善的管理机制,通过规范市场、增加信息透明度等手段提高股票流动性,进而维持股市的健康发展;2.央行可以通过对股票流动性的管理来稳定股价,如提高公司信息披露程度、减少信息不对称现象来解决股票流动性不足的问题,保障企业的正常运转;3.股票流动性低会加强货币政策紧缩对于股价暴跌风险的影响,这提示了投资者在货币政策紧缩时期应该加强对股票流动性的关注,谨慎操作,结合自身状况合理制定投资组合。

[1]陈国进,张贻军,刘淳.机构投资者是股市暴涨暴跌的助推器吗?——来自上海A股市场的经验证据[J].金融研究,2010,55(11):45-59.

[2]代冰彬,岳衡.货币政策、流动性不足与个股暴跌风险[J].金融研究,2015,(07):135-151.

[3]顾乃康,陈辉.股票流动性、股价信息含量与企业投资决策[J].管理科学,2010,23(1):88-97.

[4]鲁嘉琪.基于SVAR模型的货币政策对股价波动影响性分析[J].重庆理工大学学报,2014,28(06):139-146.

[5]刘圣尧,李怡宗,杨云红.中国股市的崩盘系统性风险与投资者行为偏好[J].金融研究,2016,(02):55-70.

[6]潘越,戴亦一,林超群.信息不透明、分析师关注与个股暴跌风险[J].金融研究,2011,(09):138-151.

[7]苏冬蔚,熊家财.股票流动性、股价信息含量与CEO薪酬契约[J].经济研究,2013,(11):56-70.

[8]王曦,邹文理.货币政策对股票市场的冲击[J].统计研究,2011,28,(12):55-65.

[9]许年行,江轩宇,伊志宏,等.分析师利益冲突、乐观偏差与股价崩盘风险[J].经济研究,2012,(07):127-140.

[10]邹萍.货币政策、股票流动性与股票价格暴跌风险[J].南方经济,2015,V33(7):29-46.

[11]张强,刘善存,邱菀华,等.流动性特征对知情、非知情交易的影响研究[J].管理科学学报,2013,16(7):55-65.

[12]Amihud Y,Mendelson H,Liquidity and Asset Prices:Financial ManagementImplications.FinancialManagement,Vol.17,No.1,1988,pp.5-15.

[13]Chen J,Hong H,Stein J C.Forecasting crashes,trading volume,past returns,and conditional skewness in stock prices.Journal of Financial Economics,Vol.61,No.3,2000,pp.345-381. Friedman M,The Lag in Effect of Monetary Policy.Journal of Political Economy.Vol.69,No.5,pp.447-447.

[14]Gennotte G,Leland H,Market Liquidity,Hedging,and Crashes.American Economic Review,Vol.80,No.5,1990,pp.999-1021.

[15]Huang J,Wang J,Liquidity and market crashes.Review of Financial Studies,Vol.22,No.7,pp.2407-2443.

[16]Kyle A S,Vila J L,Noise Trading and Takeovers.Rand Journal ofEconomics,Vol.22,No.1991,pp.154-71.

[17]Marin J M,Olivier J P,The Dog That Did Not Bark:Insider Trading and Crashes.Journal of Finance,Vol.63,No.5,2006,pp.2429-2476.

[18]Romer D,Rational Asset Price Movements Without News.American Economic Review,Vol.83,No.5,1992,pp.1112-30.

[19]Thorbecke W,Alami T,The effect of changes in the federal funds rate target on stock prices in the 1970s.Journal of Economicsamp;Business,Vol.46,No.1,1994,pp.13-19.

[20]Yuan B K.,Asymmetric Price Movements and Borrowing Constraints:REE Model of Crisis,Contagion,and Confusion.Journal ofFinance,2010.

[21]Yakov Amihud,Haim Mendelson,Asset pricing and the bid-ask spread.Journal of Financial Economics,Vol.17,No.2,1986,pp.223-249.

[22]Admati A R,Pfleiderer P,The“Wall Street Walk”and Shareholder Activism:Exit as a Form of Voice.Review of Financial Studies,Vol.22,No.7,2007,pp.2645-2685.

F832.5

A

1008-4428(2017)11-127-04

刘璐,女,湖北武汉人,武汉大学经济与管理学院金融学硕士,研究方向:国际金融。

——基于三元VAR-GARCH-BEEK模型的分析