金融系统多维度流动性间溢出效应研究

——基于三元VAR-GARCH-BEEK模型的分析

■叶 莉,樊锦霞,赵 萌

本文通过建立三元VAR(6)-GARCH(1,1)-BEEK模型从均值和方差层面刻画了我国金融系统不同维度流动性之间的溢出效应。研究发现,市场流动性、融资流动性与货币流动性之间存在双向均值溢出效应;融资流动性对市场流动性具有单项均值溢出效应,对货币流动性则具有单项波动溢出效应;货币流动性、融资流动性与市场流动性之间存在双向波动非对称溢出,且市场流动性的波动溢出效应较强。综上,本文认为监管者应加强不同维度流动性间的传导转换效率,同时密切监控金融市场资金状况,防止金融市场流动性出现大幅波动,并在执行货币政策时,兼顾各维度流动性变化对货币政策效力的影响。

一、问题的提出

当前我国正处于经济和金融体制深化改革的攻坚时期,经济下行压力大,改革面临诸多不确定性,经济周期波动及金融体系风险相互反馈导致的流动性风险日益凸显,在金融系统内部其他维度流动性之间的相互复杂作用下,极有可能导致流动性风险在金融体系乃至实体经济间扩散。因此,深入理解金融系统不同维度流动性之间的内在联系及其间的溢出效应是处理稳增长、促改革和维护金融稳定的重要基础。

在已有的流动性研究中,Goyenko&Ukhov(2009)认为货币政策并不会直接影响股市流动性,而是会通过债券市场渠道间接发挥作用,表现为货币政策紧缩,市场流动性下降。储小俊等(2008)研究了我国股市微观流动性的影响因素,结果发现货币流动性的扩张和收缩于股市流动性的上升或下降并无必然联系。在市场流动性和融资流动性方面,Brunnermeier&Pedersen(2009)首次构建了联系市场流动性和融资流动性的理论模型,认为投资者融资的难易程度取决于市场流动性供给;反之,市场流动性充裕程度决定了投资者获取资金的能力,当融资流动性受到冲击时,投资者会被迫压缩杠杆,减少市场流动性供给,而市场流动性的下降又会加剧融资流动性的紧张,如此循环往复,从而形成了危机时期相互加强的流动性螺旋。孙彬等(2010)利用DCC-MVGARCH模型实证检验了次贷危机前后美国金融市场融资流动性与市场流动性之间动态相关性的变化,结果表明相较于危机爆发前,危机爆发后二者之间的相互作用显著增强。Qian et al.(2014)提出融资流动性假说,分析了中国1995~2012年流动性共性问题,得出了市场下滑和波动会导致流动性共性增强的结论。对于货币流动性和融资流动性的研究,姚登宝(2016)用DCCMVGARCH模型分别对三个维度流动性的两两作用进行了实证分析,研究结果表明,长期来看货币流动性和融资流动性呈现出稳定正相关。在货币市场和融资流动性三者的研究中杨雪峰(2014)通过对次贷危机和2013年6月我国的流动性危机等进行案例分析,指出货币流动性在金融系统中处于核心地位,其宽松和紧缩直接影响金融市场和金融机构流动性供给,但反过来也会受到二者变动的影响。陈筱彦(2010)从流动性角度对次贷危机形成和扩散进行了分析,认为货币流动性、融资流动性、交易流动性三者间的恶性循环导致了危机的爆发。

纵观金融系统流动性的文献,对金融系统各维度流动性之间关系的实证研究并不完全,多集中于对某一事件中流动性变化的研究,且研究范围仅涉及了两两流动性之间的溢出关系。从金融系统流动性之间的关系来看,一种维度流动性的变化会影响其他流动性,也会受到其他维度流动性的影响。同时,金融系统流动性间的这种内在关联,导致了金融系统流动性风险具有一定程度的内生性。因此,考虑三种维度流动性之间的溢出效应,能够降低金融流动性风险内生性对分析结论的影响,使得结论更为可靠。鉴于此,本文在现有国内外文献研究的基础上,尝试结合三变量VAR-GARCH-BEEK模型,在一个完整的分析框架内同时探讨货币流动性、融资流动性和市场流动性在一阶矩和二阶矩上的关联性,较之常用的二变量VAR-GARCH-BEEK模型,能同时捕捉三种维度流动性间的相关性,能够全面考察各流动性均值、条件方差以及协方差,可将更多信息从波动方程的残差项中分解出来,进而更全面高效地刻画金融系统流动性间的溢出效应。

二、金融系统各维度流动性内涵及相互影响的理论机制分析

(一)各维度流动性内涵

货币流动性是央行向金融机构提供所需资金的能力,来自金融系统的基础货币供给。央行操作流动性是指依据货币政策的形式,向金融系统提供的一定量的流动性,人民银行通过政策工具影响货币市场流动性。其策略决定了货币政策的形势,市场流动性是衡量市场状态是否良好的重要指标。反映资产在合理价格下顺利变现的能力,具体表现为金融产品交易的活跃情况。融资流动性是市场主体通过出售资产或借款获得资金及时履行自身义务的能力,即获得资金的难易程度。商业银行的融资来源主要源自三个方面,储户、银行间拆借市场和央行,其中银行间拆借市场是银行融资的重要来源。

(二)各维度流动性之间影响的理论机制

三个层次流动性之间是互相联系的:央行向金融系统提供货币流动性,经商业银行进行创造,最终产生的流动性通过银行间市场和资产市场被分配到流动性的需求者手中。流动性被重新分配以后,央行根据观察的流动性需求情况,决定流动性的供给,如此往复,金融系统内部相似的流动性循环周而复始。上述情况可概括为每种流动性类型都有其特定作用(如表1),每种流动性作用的发挥依赖于金融体系内部其他两种流动性的作用,金融系统流动性之间是相互传导,相互转化的,各维度流动性功能的正常发挥以及之间的顺畅传导保证了金融系统的正常运行。

表1 不同类型流动性的作用

三、指标度量与模型构建

(一)流动性度量

1.货币流动性。货币流动性的衡量指标主要有货币对GDP的比率、信贷总量/名义GDP、M1/M2、货币存量的增长率以及贷款-存款利率比等指标。在此本文选取应用范围较广的M1/M2指标来作为衡量货币流动性的代理变量,即:

其中,Mon Lt越大,说明货币流动性越强。

2.市场流动性。采用Amihud(2002)提出的非流动性指标对其进行衡量。

其中,Pt和Vt分别为t期的收盘价、成交额。ILLIQ越大,说明单位成交额引起的价格波动越大,市场流动性越低。

3.融资流动性。本文选用TED利差来描述我国融资流动性的水平,即:

其中,rshibor、rb分别代表上海银行间同业拆借利率(Shibor)和国债固定收益率。TED越大,意味着及时获得资金的难度越大。

(二)VAR-GARCH-BEEK模型构建

在金融系统运行中,三种维度流动性之间溢出关系不仅体现在变量的一阶矩上,也体现在变量的二阶矩上,本文采用三变量VAR(p)-MVGARCH(1,1)-BEKK模型进行测度。其代表一阶矩的均值方程如下:

其中,LonMt、ILLIQt和 TEDt分别代表货币流动性、市场流动性和融资流动性,p为VAR均值方程模型最优滞后阶数,εt为由三个VAR方程残差项组成的3X1矩阵,μ1、μ2和μ3是常数项,φ 、φ和θ为滞后变量的序列系数,∊为残差项。如果系数 φ1,i、φ2,i和θ3,i为零或者不显著,则表明货币流动性、市场流动性和融资流动性的滞后期对当期自身影响较小或者无影响。

代表二阶矩的方差方程:

其中,A,B,C矩阵的元素均为待估计参数,共24个,如下:

其中,hii,t为流动性i条件方差,hij,t为流动性 i与流动性j的条件协方差,cij,αij,βij分别为矩阵C、A、B第i行第j列元素。在均值方程中,如果Φ2,i,Φ3,i均为零或者不显著,则表明货币流动性对其余两类流动性无均值溢出;同理,如φ1,i,φ3,i均为零或不显著,则表明市场流动性对其余两类流动性无均值溢出,如θ1,i,θ2,i均为零或不显著,则表明融资流动性对其余两类流动性无均值溢出。在A、B的非主对角项中,αij反映了流动性i对流动性j的ARCH型波动溢出效应,βij则反映了流动性i对流动性j的GARCH型波动溢出效应,将(7)式展开得到如下结果:

由此,从式(4)~式(13)构成了一个完整的VAR(p)-MVGARCH(1,1)-BEKK模型,式(8)~式(13)所构成的方差方程探讨了条件方差的三个影响因素,分别为滞后一期的各维度流动性残差项平方、滞后一期的各维度流动性残差项交叉乘积以及各维度流动性滞后一期的条件方差和协方差。参数αii和βii体现了流动性波动的持续性,若αii和βii均不显著或为零,说明当期条件方差不受自身滞后一期条件方差和滞后一期残差项平方的影响;若αij、βij同时不显著或为零,说明流动性i条件方差不受流动性j滞后一期残差项、滞后一期条件方差以及流动性i与流动性j滞后一期协方差的影响,式(9)、(10)和(12)分别探讨了各维度流动性协方差的影响因素。式(14)为模型的似然函数,其中T为样本量、△为模型的待估计参数向量,波动溢出采用的是似然比检验法,对应统计量形式如下:

式(15)中,LR服从自由度为n的卡方分布,Lunrestricted、Lrestricted各代表原模型和无波动溢出效应模型的对数似然值。

四、实证分析

(一)数据选取

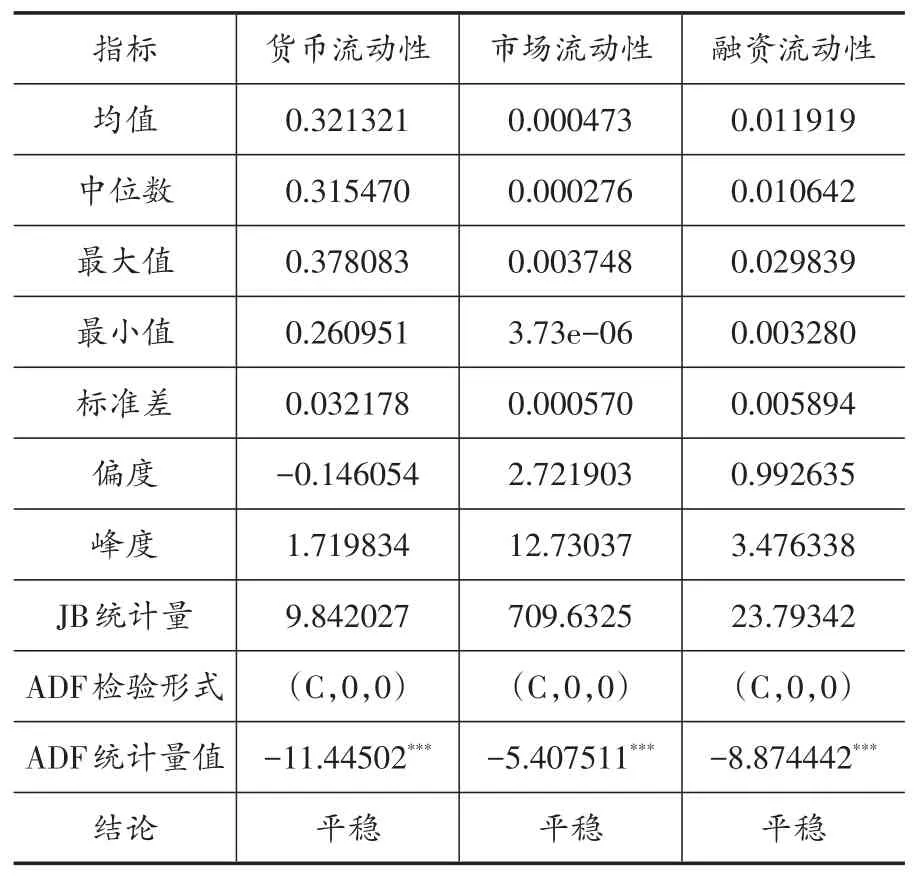

本文选取了M1、M2、沪深300指数的收盘价、成交额、3个月SHIBOR和国债利率作为研究样本,时间跨度为2006年10月~2018年2月,数据来源于同花顺金融数据库。由公式(1)、(2)、(3)计算分别得到货币流动性、市场流动性与融资流动性序列。表1为三个序列基本统计性质。JB统计量和偏度则显示所有变量均服从非正态分布。其中,市场流动性和融资流动性右偏,货币流动性左偏。从峰度看,融资流动性和市场流动性的峰度均大于3,说明二变量呈尖峰厚尾分布,货币流动性峰度为1.719834,呈现矮峰特征。ADF单位根检验结果显示,所有流动性序列均平稳,说明后续实证中不会出现伪回归,可以进行时间序列建模。

表2 各时间序列的统计描述

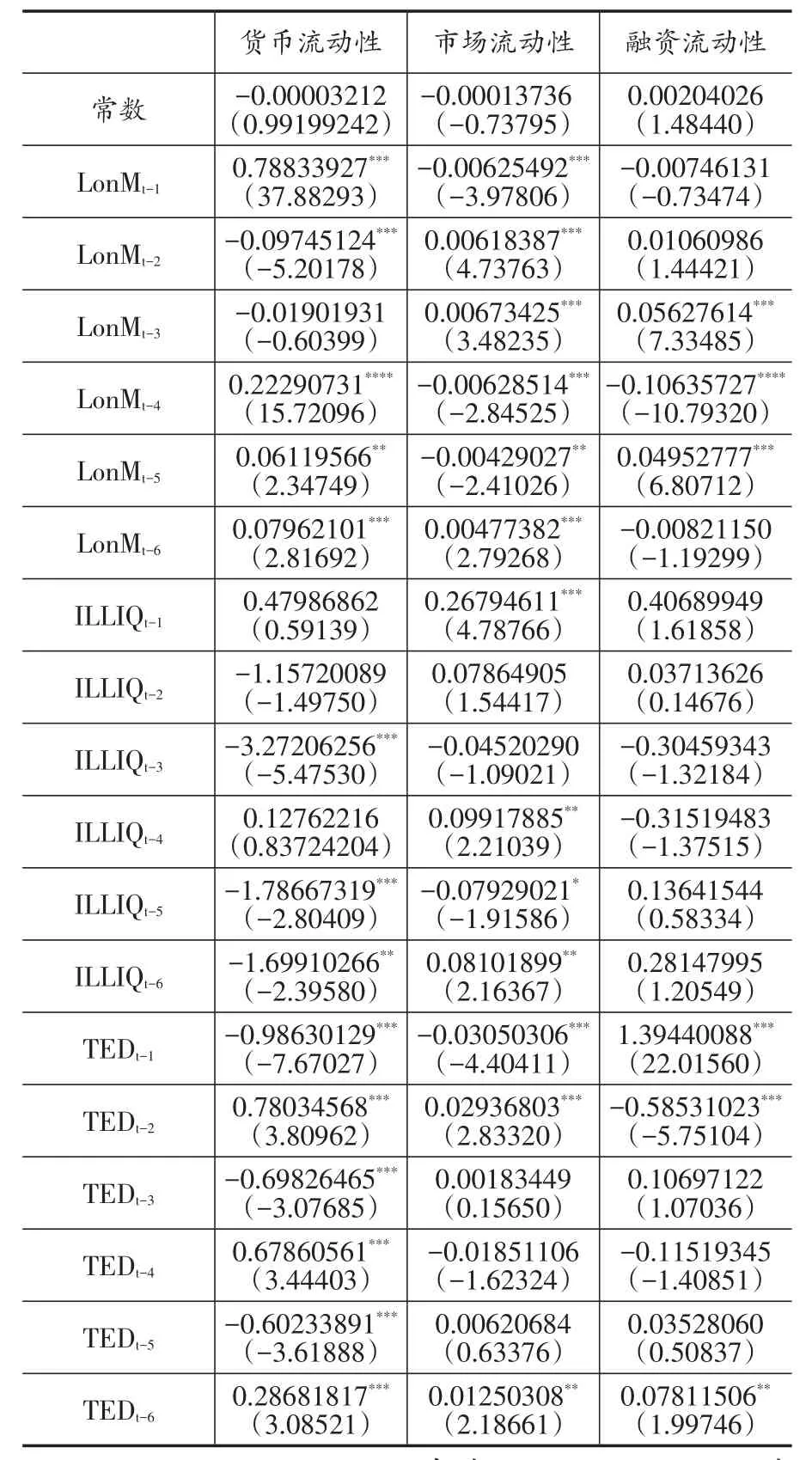

表3 VAR模型实证结果

(二)均值溢出效应估计

本文结合AIC和SC准则,确定均值方程的最优滞后阶数为6。通过使用Eviews8.0软件对由式(4)至式(6)组成的VAR(p)模型进行估计。结果如表3所示,对于货币流动性,在1%的显著水平下,货币流动性受1期、2期、4期、5期和6期的影响,且滞后3期、5期、6期的市场流动性对货币流动性有显著均值溢出效应,融资流动性滞后1~6期在1%的水平下对货币流动性的溢出效应显著。对于市场流动性,在5%的显著水平下,其主要受自身滞后1期、4期、5期和6期的显著影响,同时受滞后1~6期的货币流动性显著影响,说明存在从货币流动性对市场流动性溢出效应,且影响持久。融资流动性滞后1期、2期和6期对市场流动性具有显著均值溢出效应。对于融资流动性,其主要受自身滞后1期、2期和6期的显著影响,且在1%的显著水平下受滞后3、4和5期的货币流动性的影响,表明了货币流动性对融资流动性的影响存在时滞,但市场流动性变动对融资流动性的冲击无论是在当期还是滞后期的影响不显著。

均值溢出检验结果显示,货币流动性方程中,在1%显著水平下,拒绝零假设φ11=φ12=φ13=φ14=φ15=φ16=0、θ11=θ12=θ13=θ14=θ15=θ16=0,表明市场流动性和融资流动性对货币流动性均具有均值溢出效应。在市场流动性中,在1%显著水平下,拒绝零假设φ21=φ22=φ23=φ24=φ25=φ26=0,θ21=θ22=θ23=θ24=θ25=θ26=0,表明货币流动性和融资流动性对市场流动性均具有均值溢出效应。在融资流动性方程中,在5%显著水平下,拒绝零假设φ31=φ32=φ33=φ34=φ35=φ36=0,接受零假设φ31=φ32=φ33=φ34=φ35=φ36=0,货币流动性对融资流动性具有均值溢出效应,市场流动性对融资流动性不具有均值溢出效应。

正如溢出的实质是信息传递,均值溢出效应在数理上体现了金融系统流动性在一阶矩上的信息传递,经济含义上对应着金融系统流动性的传导、转换。从对均值溢出结果的分析中,可以看出三种维度流动性之间,除融资流动性对市场流动性存在单项均值溢出效应以外,融资流动性和市场流动性与货币流动性之间均具有双向均值溢出,市场流动性对融资流动性的均值溢出效应不显著,则体现了我国金融系统流动性间的传导转换机制存在不通畅的问题,股票市场的流动性分配功能并未得到良好发挥,这与我国股市发展不完善有关。

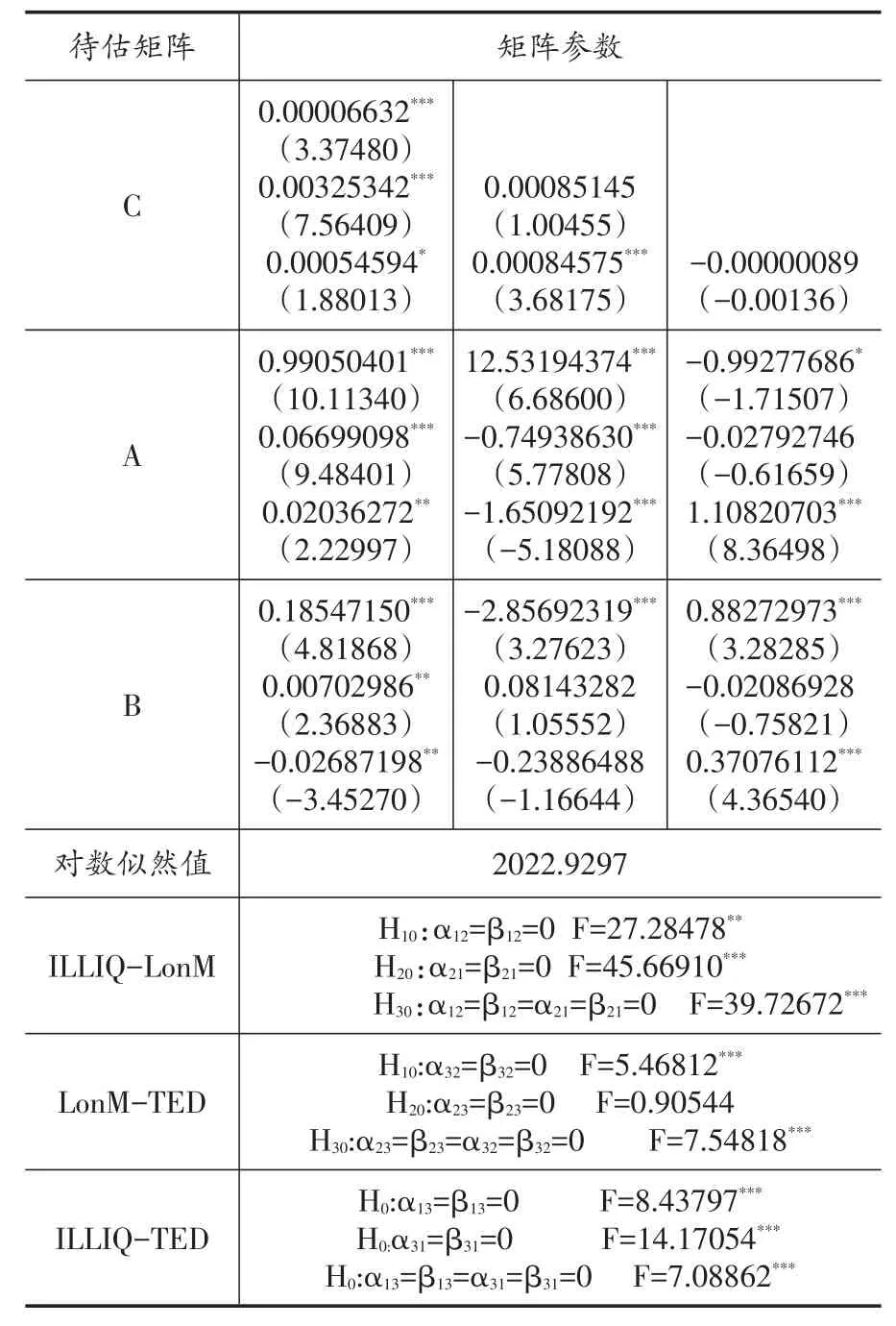

表4 波动溢出模型参数估计结果

(三)波动溢出效应分析

基于VAR模型的残差项,应用软件winrats9.3对三元GARCH(1,1)一BEKK模型进行估计,迭代于324次收敛,波动方程估计结果如表4。

金融系统流动性之间的波动溢出,不仅是指流动性在金融系统的信息的深层传递,也体现了流动性波动风险在金融系统内部的传导扩散,由表4可以看出,α11、α22和α33均在1%显著水平下显著,表明三个层次流动性波动具有明显的ARCH效应,β11和β33的估计结果分别在1%的显著水平下显著,说明市场流动性和融资流动性波动具有明显的GARCH效应。整体来看,当期市场流动性、货币流动性和融资流动性的波动均受到自身前期冲击的影响。不同维度流动性之间的波动溢出效应分析如下:

1.市场流动性与融资流动性之间的波动溢出分析。α13和α31、β13和β31系数均显著,表明市场流动性与融资流动性波动具有双向波动溢出效应,且|α13|>|α31|、|β13|>|β31|表示市场流动性对融资流动性波动的溢出效应强于融资流动性对市场流动性的波动,即二者之间的波动存在非对称性。因此,市场流动性波动风险能够显著传递到融资流动性,对融资流动性作用的发挥产生影响。这与姚登宝等(2016)的研究结论一致。

2.融资流动性与货币流动性之间的波动溢出分析。α23和β23不显著,α32显著、β32不显著,表明货币流动性和融资流动性之间仅存在融资流动性对货币流动性的单向波动溢出,意味着融资流动性是导致货币流动波动的关键因素,融资流动性反映了融资成本,表明央行有动机降低融资成本波动带来的风险,而货币流动性对融资流动性的波动溢出不显著,即货币供给的变动并不能有效调节融资成本的高低,这与我国以银行体系为主导的间接融资方式以及利率尚未市场化有关,表明融资流动性大小并不能反映货币的供需情况,同时也间接表明了货币政策对融资流动性的调控并不那么直接有效,尤其是存在其他不利因素时,2013年货币空转和“钱荒”并存的现象就是例证。

3.市场流动性与货币流动性之间的波动溢出分析。α21、α12、β12和β21显著,表明市场流动性和货币流动性具有双向波动溢出效应。|α12|>|α21|,|β12|>|β21|,说明无论是短期积聚还是长期持久波动,市场流动性对货币流动性的波动溢出均强于货币流动性对市场流动性的波动溢出,这表明货币供给的变动对市场波动的反映比较敏感,体现了市场流动性波动能够显著影响到货币供给政策执行,而货币政策对于市场流动性波动的调控作用有限。

五、结论及政策建议

本文基于VAR(6)-GARCH(1,1)-BEEK模型实证研究了金融系统货币流动性、市场流动性以及融资流动性之间的溢出关系。综合均值溢出和波动溢出两个层面实证结果来看,融资流动性对市场流动性具有单项均值溢出,市场流动性与货币流动性具有双向均值溢出。各维度流动性自身波动均具有明显的自相关性,融资流动性对货币流动性具有单项波动溢出效应,市场流动性与货币流动性均具有双向均值和波动溢出效应。通过本文的实证结果,得出以下结论和建议:

均值溢出体现了流动性之间的传导转换,反映了金融系统的运行效率,实证结果表明:市场流动性向融资流动性的转换存在不通畅问题,股票市场流动性并未发挥其资金配置的能力,且货币政策有效性有待提高,即我国金融系统流动性存在传导不畅的问题。因此,应加强不同维度间流动性的传导效率,以提高金融系统自身的健康运行及其服务实体经济的能力。但是金融系统各维度流动性之间的顺畅传导也暗含了流动性波动风险传染的便利性,表现为当某一维度流动性波动风险上升,其他维度流动性也会受到影响。为此,政策制定者必须制定合理有效的政策,加强金融系统流动性的传导效率,避免金融系统流动性在某一维度累积,而在另一维度流动性严重不足,以达到降低整体金融系统流动性风险的累积程度。

其次,市场流动性作为货币流动性向融资流动性传导的一个重要间接渠道,且其与货币流动性之间存在双向均值溢出和波动溢出效应,政府或者监管者在制定政策时对融资流动性进行调控时,可以选择适度地盯住市场流动性,以此改善货币政策对融资流动性的传导效率。

最后,货币流动性向其他层次流动性之间的溢出效应可能反映了货币政策的微调效应,而市场流动性和融资流动性向货币流动性的溢出则反映出市场参与者对货币政策的应对。由于融资流动性和市场流动性对货币流动性溢出效应的存在,中央银行在制定或者执行货币政策时,需要兼顾二者波动变化对货币政策执行效力的影响。