基于行业公平性的上市公司高管薪酬激励作用研究

宿玉海,刘 璐

(山东财经大学金融学院,山东济南 250014)

基于行业公平性的上市公司高管薪酬激励作用研究

宿玉海,刘 璐

(山东财经大学金融学院,山东济南 250014)

摘 要:本文选用2003 -2013年的面板数据,从行业公平性角度分析上市公司高管薪酬的激励作用。结果表明,提高高管薪酬对公司业绩有显著的正向激励作用,但是这种激励作用呈现倒U型状态:即当高管薪酬开始增加时会对高管起很强的正向激励作用,但超过某一临界值时,薪酬的继续增加对高管的激励作用将会变弱。同时,当高管薪酬明显高于同行业同时间的平均水平时,薪酬对公司业绩激励的持续性将增强,倒U型的拐点明显延后。而且薪酬的行业公平性对上市公司高管激励作用的强弱程度,会因公司所在地区和股权性质的不同而不同。

关键词:行业公平性;高管薪酬;激励

0 引 言

随着“天价”薪酬的曝光,收入分配的公平与效率已经成为当代中国社会转型时期的热点和重点问题。2014年我国基尼系数达到0.469,我们担心收入不平等可能导致社会不平等,以及由此引发的一系列问题。社会分配公平性问题已经进入一触即发的危险状态,而部分天价高管薪酬是导致社会不公平分配的重要因素之一。在《21世纪资本论》中,托马斯·皮凯蒂[1]针对高层管理者在收入上将其他人远远甩在身后的现象,给出了两个解释:一个可能是,这些高层管理者的技能和生产率较其他人有了突飞猛进的增长;还有一个可能是,这些高层管理者垄断制定自己薪酬的权力。中层及以上管理人员拿的巨额工资,到底依据什么制定出来的,是不是因为他们有自定薪酬的权力,从而“利益自肥”成为当今社会最关注的为题之一。尤其是十八大以来,限薪令的出台,央企、金融行业、垄断行业等高管纷纷降薪,更体现了国家对高管薪酬的行业公平性的重视。依据马斯洛需求层次理论,高管作为追求高层次自我实现需求的群体,相对于追求低层次需求的群体更重视将自己的薪酬与同地区、不同地区的企业高管的收入进行比较,依据现有薪酬与其心理标准和行业标准的差距做出继续留任还是另谋高就的决策,以此确定自己的行业地位,满足心理荣誉感,因此行业公平性对高管群体的激励作用将更大。同时,人力资本理论认为外部公平性对企业关键人员的激励作用远大于内部公平性。所以了解行业的薪酬水平,根据行业公平性的激励作用制定合理的高管薪酬,既能最大程度上保证并激发高管的工作积极性,为企业创造最大的效益,又能避免由薪酬差距带来的行业内分化的加剧和行业竞争格局的改变,对中国经济软着陆和经济发展具有深远的研究价值。

1 文献综述

目前,学者对薪酬外部不公平性的研究主要基于高管薪酬外部不公平性的来源、度量方法及其与企业业绩之间关系的角度,分析薪酬外部不公平对高管行为的改变以及由此带来的对企业业绩的影响。

经理主义理论认为高管薪酬的外部不公平性主要来源于高管权利的寻租空间,高层管理人员会利用其对公司的控制权扩大公司规模以补偿其薪酬契约,Hambrick等[2]认为高管自主权力的大小决定高管对企业业绩的影响程度。李世新等[3]通过利用我国上市公司数据检验经理人自主度理论,发现经理主义理论和Hambrick及Finkelstein的观点更符合中国上市公司实际。Faulkender等[4]发现行业间高管薪酬的攀比是导致高管薪酬不断上升的“罪魁祸首”。高管会选择比类似公司经理人更高的薪酬作为证明自己价值的标准,这种现象在公司规模越小、高管任期越长、权力越大的情况下越明显。陈震等[5]研究发现,行业垄断程度越高,高管越容易利用自己手中的权力制定出利己的薪酬契约,提高自己的显性薪酬。同时,如果高度竞争阻碍了其获取显性薪酬的道路,高管会依据公司规模谋求新的隐性薪酬。高贵富等[6]考察了在高管权力作用的背景下,管理层权力,包括高管拥有的组织权力和所有制权力是导致薪酬外部不公平的主要原因。还有部分学者对外部公平性的研究集中于量化方法角度。Core等[7]首次在论文中用残差来计量外部不公平程度,后经吴联生[8]结合中国国情改进,被学术界普遍认可和沿用。步丹璐、蔡春等[9]在公平理论、相对剥削理论、有效工资理论、效用函数理论以及最优薪酬机制理论的基础上,分别从三个角度设计了三种不同的衡量思路,提供了直接量化高管薪酬公平性的方法。王莉等[10]从公平分配的组织层面探讨个人公平、内部公平和外部公平三个方面,并依据公司不同发展阶段特征给予三种公平不同的权重构建衡量高管薪酬总体公平程度的模型。祁怀锦等[11]采用相对分位数计量方法,为衡量高管薪酬外部不公平性和由此引发的机会成本提供了数量研究的新途径,并且发现我国高管薪酬分配总体服从右偏分布,高管薪酬的外部公平性存在区间效应,从而导致了公平分配的机会成本。祁怀锦等[12]通过构建国有企业高管薪酬理性预期模型度量国有企业薪酬分配的公平性,得出结论,国有企业的总体不公平性大,个体不公平性小,外部不公平程度较大。

国内对外部公平性与企业业绩之间关系的研究主要通过结合企业性质和外部环境等方面的因素进行分析。黄辉[13]发现企业的正向外部不公平性不仅不利于经理人激励,降低企业绩效,而且还会直接影响内部薪酬激励的效果。黎文靖等[14]以国有和非国有企业为标准分类研究高管外部差距的激励作用,薪酬的正向外部不公平性,对非国有企业高管有激励效果,对国有企业高管没有影响;当薪酬处在负向不公平性时,薪酬的提升仅是补偿其落后的部分,并没有激励效果。覃予等[15]采用“相对薪酬”指标度量发现,相对薪酬越高,越能激发高管和员工潜能,提升公司业绩。当经济不景气时,国有企业高管“相对薪酬”对公司业绩的激励作用会明显增强,但是倒U型的拐点,即从对业绩的激励转化为阻碍的相对薪酬也会降低。

总结上述学者的研究成果,不难看出他们对外部不公平性的研究视角正不断丰富、研究细节正不断深入,但是在外部公平性研究中,对外部公平性的定义较为广泛,缺少同行业薪酬公平性与其对公司业绩激励之间相关关系的研究,而经验表明同行业的不公平性更容易引起不公平感,基于此,本文将对外部不公平的研究细化到行业公平的角度上,构造代表行业公平性的虚拟变量,探讨当高管薪酬高于或低于同年同行业的平均水平时,其对高管的激励作用的影响,并探究这种影响在不同地区或不同股权性质公司中的不同表现。

2 理论基础与假设

本文的理论假设基于人力资本理论和马斯洛需要层次理论。依据人力资本理论,公司业绩和外部公平性直接关系到企业关键人员对自身工作价值的判定并做出日后是否继续留任的决定,因此,外部公平性应当成为人力资本的关键考量标准。只有建立高效的薪酬绩效制度,令高管薪酬与企业业绩挂钩,才能更好地督促高管辛勤工作,提升公司业绩。而外部公平性之所以重于内部公平性主要是因为行业特质决定了不同行业的企业之间高管薪酬可比性差,同行业之间由于业务熟悉等因素使高管跳槽成本更低,所以高管相较于普通员工更容易观察到同行业中与其工作内容、工作强度类似的高管的薪酬,这种较强的可比性会带来较强的不公平感,更容易造成高管人员流动,给企业带来巨大的劳动力培训成本,影响企业业绩。

马斯洛需要层次理论将人类需要从低到高按层次分为五种:生理需要、安全需要、社交需要、尊重需要和自我实现需要。高管一般追求的是更高层次的需要:即对成就、社会地位、荣誉等层面的追求。如果高管薪酬高于行业平均水平,高管会认为这是公司对其工作能力、社会地位的认可,高薪酬带来的不仅是物质层面的收益,更重要的是尊重、荣誉等精神层面的收益,因此得到高报酬的高管会全心全意为公司工作以回报公司对他的尊重,自然会使公司业绩上升。如果高管薪酬低于行业平均水平,会引发消极怠工、离职用在职消费弥补薪酬数量上的不足等一系列消极行为。这种高层人员的消极性长期发展势必会影响整个公司员工的斗志,造成公司士气低迷和绩效水平下降。

基于以上理论分析,我们可以预期,股东在制定薪酬契约时一定会考虑将高管薪酬与公司业绩挂钩,从而减少委托代理风险。并且如果股东给予的薪酬激励可以满足高管的自我实现需求,那么经理人一定会尽其所能创造更好的业绩换取对其能力和行业地位的认证:即高于行业平均水平的薪酬。因此提出第一个假设:

假设1:高管薪酬对公司业绩有正向激励作用,且当高管薪酬高于行业平均水平时,高管薪酬的正向激励作用会显著增强。

基于高鹤[16]构建的中国经济转型理论框架发现中国不同区域具有不同的经济转型路径、资本积累方式和市场化进程。陈信元等[17]发现薪酬的管制程度会受市场化程度、贫富差距等因素的影响。受此启发,考虑到中国不同地区特殊的经济发展特点,行业公平性对高管的激励作用是否会因为地区而不同。东部地区是改革开放的先驱城市,也是中国较早出现收入差距的地区,其代理人市场发展水平和对薪酬制定机制的要求标准及其管制程度远高于落后地区,东部地区高管的职业水平,需要层次都远高于落后地区,这种情况下薪酬差距给人心理带来的影响程度更深,高于行业平均水平的薪酬带给经济发达地区高管的满足感大于经济落后地区。同时,江伟[18]研究表明市场化程度越高的地区公司治理结构越完善,管理者越难以通过行业薪酬基准来提升自己的薪酬,从而谋取控制权获取私利。所以在发达地区管理者难以控制自己薪酬的前提下,行业公平性对其激励作用很可能大于中西部地区。因此提出第二个假设:

假设2:经济发达的东部地区,薪酬行业公平性对高管的激励作用明显大于中西部落后地区。

吕长江等[19]证明了高管权力的存在会使高管做出不同的行为选择,从而使货币性补偿的激励效应产生了差异。权力大的会同时获得高权力收益和高货币性补偿,而权力弱的通过虚构利润达到薪酬考核目标。权小锋等[20]研究发现管理层权力越大,获取的私有收益越高,且高管越会利用盈余操纵获取绩效薪酬。本文用高管是否持股来代表高管对企业的权力,高管对企业权力越多,越容易垄断自己的薪酬制定权力,持股的高管不只获得货币薪酬,还可以得到许多隐性收入:如在职消费、股权报酬、权利激励、资本利得等。当高管持有的公司权力增多到一定程度时,高管的个人利益将与公司长期利益紧密结合。张金麟等[21]实证分析得出高管持股越多,公司业绩越好。所以高管一旦拥有制定薪酬的权力便不会使自己的薪酬水平低于行业平均水平,此时激励高管提升业绩的动力来源于持股收益,行业公平性对高管的激励就不如非高管持股公司重要了。基于此提出第三个假设:

假设3:管理层权力越大,高管会通过控制权谋取显性和隐性收益,此时,薪酬的行业公平性对高管的激励作用就会减弱。

3 模型设计和样本选择

3.1 模型构建

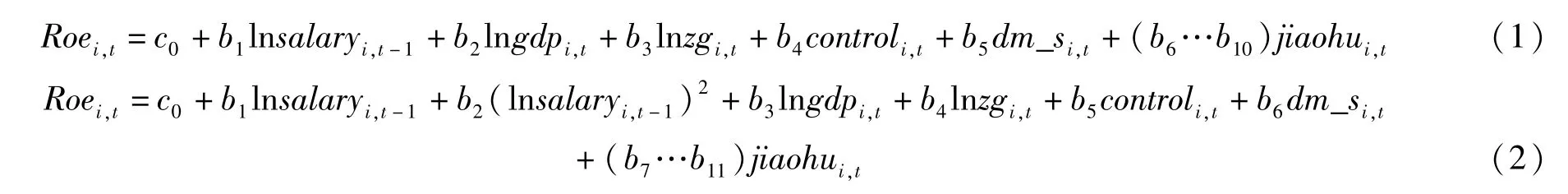

为研究上文提出的假设,我们沿用Core、Holthausen和Larcker[7]的模型构建回归模型如下:

其中,c0代表常数项,bn代表变量系数,jiaohu代表交互变量。

国外学者常采用企业业绩来检验薪酬激励效应,本文沿袭这一方法,采用净资产收益率作为对高管激励作用的衡量标准。一般而言,净资产收益率越高,公司高管薪酬越高,而高管薪酬越高越会激励高管努力工作提升业绩,同时,高管的薪酬通常根据上年高管实现的公司业绩来制定,上年高管薪酬可能影响本年业绩,但是本年业绩不可能对上年高管薪酬产生影响,所以为了避免高管薪酬与公司业绩之间存在反向因果关系引起的模型内生性问题,我们采用滞后一期的高管薪酬对本期净资产收益率的影响来构建模型。本文采用面板数据固定效应模型,考察高管薪酬与企业资产收益率随时间和个体变化的关系,同时,不随时间变化的变量可以通过固定效应的一阶差分消除。构建线性模型(1)高管薪酬与激励作用呈线性关系。但是高管薪酬与激励作用可能呈现非线性关系,即薪酬刚开始增加时对高管的正向激励作用很大,但当薪酬增加到某一点时,替代效应大于收入效应,此时高管薪酬的激励作用将减弱,为验证是否存在这种效应,构建非线性模型(2)。

3.2 变量的定义

将本研究选取的变量列表予以解释和说明(见表1)。

表1 变量来源和释义说明

3.3 数据处理

为防止自相关性,本文选取2003 -2013年10年间上市公司的数据,包括资本收益率、高管薪酬、总股本等数据。并且对原始的数据进行初始的处理:首先,剔除各变量存在缺失值和离群值的上市公司数据。由于金融行业薪酬的特殊性,且金融行业数据较少,所以剔除金融行业数据;其次,构建行业虚拟变量dm_s。对每一行业同一年的薪酬平均值和每一个上市公司数据进行比较,薪酬高于行业平均水平的,dm_s取1;低于行业平均水平的dm_s取0;然后对高管薪酬、总股本和分省国内生产总值数据取对数,再对分省国内生产总值的对数求差分,算出国内生产总值的增长率;再次,对各个变量进行描述性的统计,结果详见表2,并且将薪酬的对数分别与GDP对数的差分、总股本的对数、股权集中度、行业虚拟变量分别进行交互处理;最后,对剩余的除金融行业以外、连续公布高管薪酬、主要财务数据和公司信息不存在缺失、至今仍然在上市的,包含房地产行业、公共事业行业、综合和商业在内的366家上市公司(用T代表)的数据进行固定面板效应分析,其中东部地区上市公司225家,中西部地区上市公司141家,高管持股上市公司258家,非高管持股上市公司108家。

4 结果分析

4.1 描述性统计

从总体样本观测值的描述性统计结果(表2)中我们可以看出净资产收益率的均值为0.107 8,样本围绕均值在0.189 8左右波动,样本分布正常,其中最大值为1.814 1,最小值为-1.754,说明对Roe的缩尾处理是合理的。高管薪酬对数的均值为13.867 2,最大10.776 1,最小值16.213 4,高管薪酬差距较大。分省GDP的增长率均值为8.88,最小值12.353 1,最大值16.213 4,各省生产总值的增长率参差不齐。股权集中程度均值0.37,最大值0.849 8,最小值0.03,说明各公司股权集中程度差异非常大。公司规模对数的均值20.490 9,最小值18.506 9,最大值22.765 8,说明在研究数据中,公司规模差异很大。

表2 样本总体描述性统计

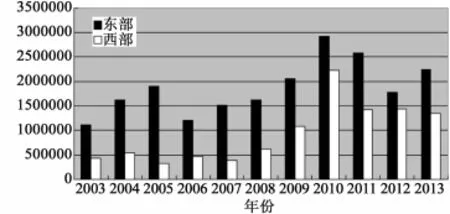

为研究薪酬的地区差异,我们将上市公司按照注册地所在区域划分为东部和中西部两类,并绘出两地区高管薪酬的平均值(如图1)。从图上可以看出高管薪酬总体水平呈上升趋势至2010年到达高点后便开始下滑,主要是因为2010年“天价”薪酬事件曝光,中央对高管薪酬开始了管制改革政策,所以2010年后薪酬水平开始下滑。东西差距一直很大,东部地区高管薪酬的均值一直是中西部地区的两倍及以上,这种差距从2010年开始逐渐减小,主要是因为2010年西部大开发会议举行,西部开发战略规划的基础目标基本实现、西部地区投资环境初步改善、生态和环境恶化得到初步遏制、经济运行步入良性循环、增长速度达到全国平均增长水平。

图1 东西部高管平均薪酬

图2 不同类型公司高管年薪均值

对分地区的高管薪酬做描述性统计(见表3),我们可以发现东部地区的薪酬水平无论是均值还是最大值明显高于中西部地区,而且东部地区51.23%的企业高管的薪酬是高于行业平均水平的,西部地区只有10.48%的上市公司高管薪酬高于行业平均水平,说明东西部地区的高管薪酬存在明显差距且东部地区的行业不公平现象要明显比中西部地区严重。

表3 分地区高管薪酬描述性统计

紧接着,我们研究高管是否持股对高管薪酬总体水平产生的影响,将上市公司分为高管持股和高管不持股两类,绘制不同类型高管年薪的平均值柱状图(图2),由图发现在2007年之前我国高管持股公司和非高管持股公司高管薪酬差距较小,2007年之后差距逐渐拉大,高管持股公司高管薪酬的平均水平显著高于非高管持股公司,因为股权分置改革带来的后遗症——同股不同权,使上市公司很容易一股独大,扩大了持股高层的管理者权利。自2010年起上市公司大范围施行股权激励制度改革,所以2011年出现高管不持股公司薪酬反而显著高于高管持股公司薪酬的现象,2012年后这种差距又逐渐开始缩小,这是因为大部分持股高管开始意识到股权激励的真正含义,将自己的个人利益与公司长期利益挂钩,并开始关注长期盈利目标。

通过将上市公司按高管是否持股划分为两类后,对高管薪酬数据进行描述性统计(表4)可以得知,高管持股公司的高管薪酬平均水平、最值等都高于非高管持股公司,其中非高管持股公司中31.7%的高管薪酬水平高于行业平均水平,高管持股公司中41.39%的企业高管薪酬是高于同行业平均水平的。

表4 分公司高管薪酬类型描述性统计

4.2 回归分析

本文回归采用异方差稳健标准误来减少异方差问题对模型的影响。对比模型一三和模型二四(表5),我们可以发现,加入非线性因素后模型的拟合效果和模型整体显著性水平都优于线性模型,而且非线性模型的解释能力更符合实际,更具有经济意义。随着控制变量和非线性因素的加入得出模型四,高管薪酬及其平方项的系数分别为1.132和-0.040 6且通过0.1%的显著性检验,我们可以得知,提高高管薪酬对公司业绩有正向激励作用,且呈现倒U型状态,这意味着薪酬刚开始增加时对高管的正向激励作用很大,但当薪酬增加到某一点时,替代效应大于收入效应,此时高管薪酬的激励作用将减弱,证明了假设1的前半部分。行业虚拟变量和高管薪酬的交互项系数为0.074 1且在5%的水平上显著,我们可以得出当高管薪酬高于行业平均水平时,高管薪酬的正向激励作用会显著增强,证明了假设1的后半部分。将模型四的结果同其他三个模型对比发现,考虑行业公平性后,高管薪酬对公司业绩的正向激励作用持续性显著增强,倒U型的拐点明显延后,薪酬由激励变为阻碍的值将提升。

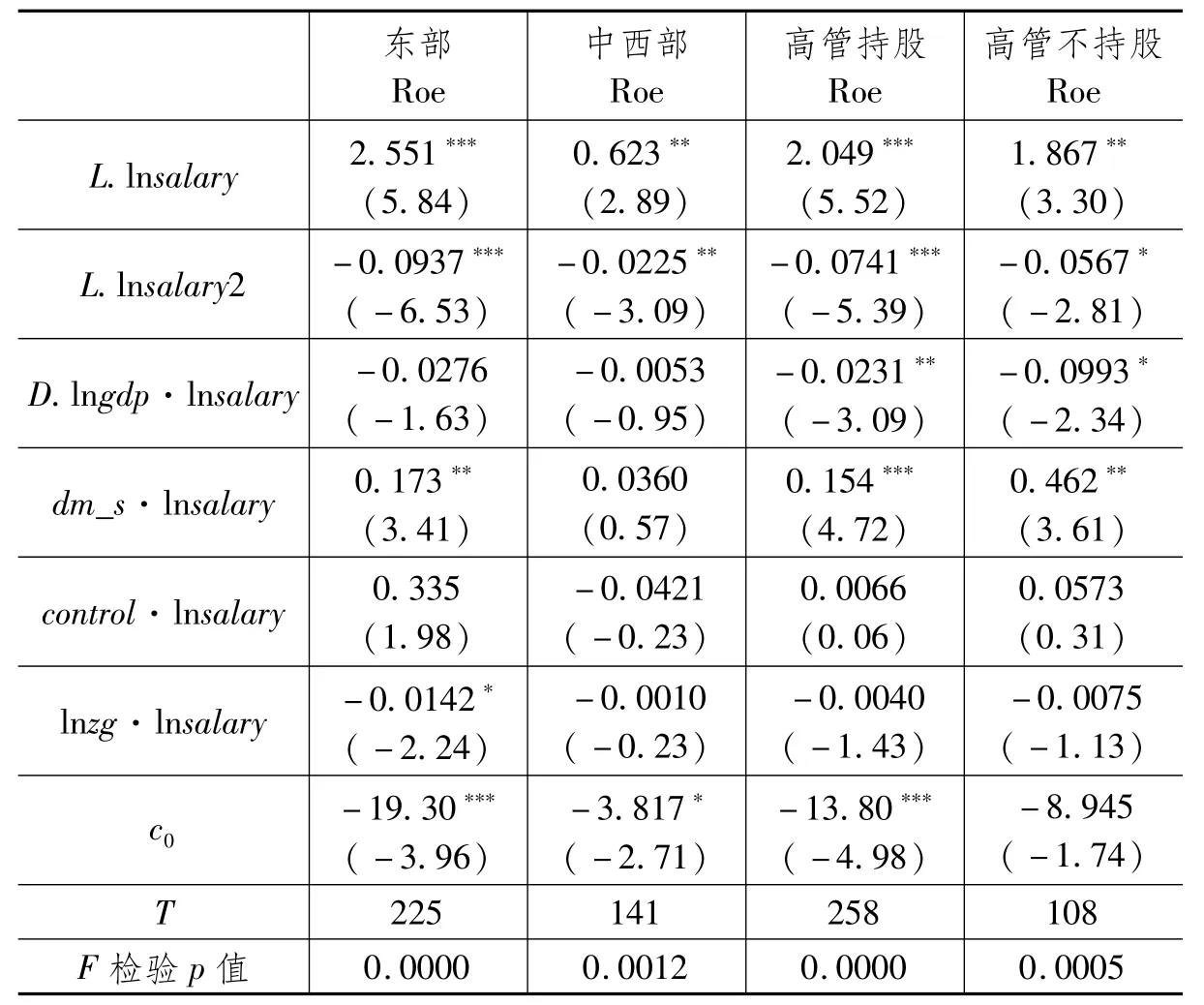

下面我们将366家上市公司按照注册所在地将其划分为东部发达地区和中西部落后地区,按照高管控制力划分为高管持股和高管不持股两组分析行业公平性对高管薪酬激励的影响,其中东部地区上市公司225家,中西部地区上市公司141家,高管持股上市公司258家,高管不持股上市公司108家,全部采用与模型四相同的方法相同的变量构建模型,为比较方便,只呈现交互项结果,具体回归结果如表6所示。

表5 四个模型的回归结果

表6 分组回归结果

通过对比前两列:东西部地区滞后一期薪酬的系数分别为2.551和0.623,滞后一期薪酬平方的系数分别为-0.093 7 和-0.022 5,且均至少通过1%的显著水平检验,不仅符合表5中模型四的结论,而且通过对比我们可以发现,东部地区高管薪酬对企业绩效的正向激励作用和倒U型的拐点远大于中西部地区。通过两地区行业虚拟变量和薪酬的交互项系数分别为0.173和0.036,证实了我们的假设2,即在东部经济发达地区,行业公平性对高管薪酬激励作用的影响明显大于中西部落后地区。东部地区由于其自身的发展水平高,经济发达,更容易吸引高学历、高水平、高素质的高管,这些高管获取信息的能力和需求层次都远高于中西部地区,因此更容易将自己的薪酬水平与同行业其他高管对比,薪酬对其工作的流动性和心理满足感影响程度更大。而且东部地区由于公司治理机制和薪酬管制水平相对完善,高管难以通过垄断公司的控制权制定利己的薪酬水平或者谋取隐性福利,因此在经济发达地区,高于行业平均的薪酬的工资水平更容易吸引和激励高管,从而提升整个公司的效益。

通过对比后两列:滞后一期薪酬的系数分别为2.049和1.867,滞后一期薪酬平方的系数分别为-0.074 1和-0.056 7,且均至少通过5%的显著性水平上检验,结论既符合假设1的假定,又通过两种类型公司的对比发现,高管持股公司薪酬的正向激励作用大于高管不持股公司,因为高管可以凭借自己拥有的管理权力,提升自己的显性权力薪酬,这代表了高管对未来实现业绩的信心,因此高水平的薪酬更能促使高管提升效益。但是,通过对比高管持股公司行业虚拟变量和薪酬的交互项系数0.154,以及高管不持股公司行业虚拟变量和薪酬的交互项系数0.462,发现:薪酬的行业公平性对高管不持股公司的激励作用要大于高管持股公司,符合假设3的分析。这是因为第一,高管持股公司,高管的个人收益与公司长期利益紧密结合,所以高管更关心的是公司长期发展水平而不是短期盈利的高低;非高管持股公司,高管更关注眼前的既得利益,较少注意公司长期发展,只是为了实现本期的盈利任务,得到高报酬。第二,高管持股公司高管攫取了更多货币薪酬之外的权利和隐性福利,如:资本利得收入,在职消费等,而我们模型中纳入的变量仅仅是上市公司年报中公开披露的高管纯货币性薪酬,没有考虑其他隐性薪酬是否高于行业平均水平。第三,在高管持股公司中,权力大的可能自己就可以抬高薪酬使其大于行业平均水平,同时获得高权利收益和高货币性补偿,而权力弱的通过盈余操纵虚构利润达到薪酬考核目标[19]。而相较于高管持股公司,非高管持股公司的薪酬制定和权利区间受众多因素的制约,此类公司高管更多的关心自己货币薪酬是否低于行业平均水平,因为他们既不能自己拉高薪酬又不能攫取隐性收益,所以只能通过比较现有薪酬的行业公平性证明自己的行业价值,满足自己更高层次的需求从而做出是否继续留任的决定。

5 结论及政策建议

在已有的理论基础和实证结果的基础之上,本文采用2003 -2013年上市公司数据,在薪酬是否高于同年同行业高管的平均薪酬水平的基础上构造虚拟变量,同时控制了股权集中程度、公司规模、分省国内生产总值等变量,通过面板回归分析行业公平性对高管薪酬激励的作用,上市公司涵盖了房地产、综合、商业和公用事业行业,避免了结论的行业特殊性。并且将上市公司按照经济发展程度和高管是否持股两种方法分类分别考察行业公平性对上市公司高管薪酬激励的影响,在验证了本文假设的同时得出以下具体结论及相关政策建议:

5.1 主要结论

第一,从描述性统计上可以看出,高管薪酬存在明显的差距,且这种不公平程度在行业和地区之间的表现尤为明显。

第二,从实证结果我们可以得出结论:薪酬提高对高管有正向激励作用,这种激励作用呈现倒U型状态,开始提高薪酬对高管的正向激励作用逐渐增强,但是当超过某一临界值后,激励作用逐渐减弱。更重要的是,当高管薪酬明显高于同年同行业平均水平时,高管薪酬对公司业绩的正向激励作用会显著增强。而且在经济发达地区和非高管持股的公司,行业公平性对薪酬的正向激励作用远远大于落后地区和高管持股公司。

5.2 政策建议

本文实证结论证实了能否制定合理的高管薪酬水平直接关乎上市公司的业绩,在市场化程度越高的地区,权力越得到有效制约的公司,薪酬的行业公平性对高管的正向激励越大,所以薪酬的制定不能仅考虑到公司内部因素,还要重点考虑外部因素和行业发展水平,才能保证高管薪酬水平对高管行为的最大最有效地激励作用,同时科学合理的行业高管薪酬水平有助于优化行业内部格局,实现有效竞争。基于以上实证结果提出下列政策建议:

第一,在建立完全市场化的高管薪酬激励机制的同时,政府必须采取措施对极其突出的高管年薪进行规范和监督。政府采取措施减少极大差距并不意味着消除差距,我们允许存在合理的差距,这种差距一定要能正确发挥高管薪酬差距的正向激励作用。过高的“天价”薪酬非但不能正确提升高管的积极性,反而会使高管的替代效应大于收入效应,进入消极享受阶段。政府不能干预正常的市场化的高管薪酬发展,但是一旦发现高管对其薪酬造假或者薪酬水平在同行业内尤其突出,政府可以予以延迟发放和定时监控,并派专门工作人员对其是否合理予以查证和评估,一经发现必须严惩不贷,同时公开审核结果和处理意见,使造假高管的声誉在经理人市场上受损,从而防止“天价”年薪拉高整个经理人市场的平均薪酬水平,以及对其他经理人及全社会造成的负面影响,降低委托代理风险。

第二,规范高管薪酬的信息披露制度。目前我国上市公司年报只公布薪酬为前三名的高管纯货币收入,而没有披露其他高管收入和高管收入的具体构成、比例及在职消费等隐性福利。下一步上市公司要增强薪酬的透明度,有义务每年向社会公开披露其高级管理人员的显性和隐性薪酬福利总额,接受全社会的监督。同时应该重新重视董事会及其薪酬委员会在高管薪酬制定中的作用,控制高管在董事会设计和实施高管薪酬制度中的话语权和影响力,设立由独立董事构成的薪酬委员会,实时动态监督薪酬体系的运作是否与企业效益挂钩,是否存在高管滥用企业资金以权谋私的现象,避免高管将重心放在谋取隐性福利和利用权力抬高薪酬水平上,造成薪酬激励机制的失效。

第三,建立有效的薪酬契约机制。如果每个公司都给予经理人高于行业平均水平的薪酬来实现薪酬激励,那么势必会不断拉高行业的平均水平,导致经理人市场扭曲,所以我们要引导经理人加大对长期绩效指标的关注,将个人收益与公司长期利益结合,从而在根本上减少机会主义行为。比如:推行股权激励和任期激励。股权激励可以将高管的个人利益与企业利益相结合,高管在拥有部分公司控制权后,其“主人翁意识”会令高管不自觉的更加关注公司长远发展,并真正对此负责。任期激励是对任期满一定年限的高级管理人员给予一定的奖励,是减少人才流动,留住公司的核心高级管理人员的有效手段。尤其我国经理人市场的市场化程度较低,这就要求薪酬激励机制更应该注重长期激励,以弥补薪酬激励的缺陷。

第四,建立和完善独立董事制度,控制管理人权利。目前我国上市公司的独立董事大多是由高管人员举荐,独立董事的身份甚至还要经过高管的同意,丧失了独立董事的独立性,很难有效的监管和控制管理层权利的扩张。因此我们要建立脱离高管、完全市场化的独立董事产生机制,选择具有优秀职业道德、高水平专业能力、谨慎诚信的独立董事对公司重大经营决策做出公平客观独立的意见,对高级管理人员的权利形成内部约束和监管,根据经理人的现实成绩给予其客观、公正、独立、科学的薪酬回报,以便更好发挥薪酬的行业公平性对高管的正向激励作用。

参考文献:

[1]PIKETTY T.二十一世纪资本论[M].马曙松,译.北京:中信出版社,2014.

[2]FINKELSTEIN S,HAMBRICK D C.Strategic Leadership:Top Executives and Their Effects on Organizations[M].South - western Pub,1996.

[3]李世新,谢洁.高管人员自主度不同理论诠释的对比实证检验[J].领导科学,2010(5):38 -41.

[4]FAULKENDER M,YANG J.Inside the Black Box:The Role and Composition of Compensation Peer Groups[J].Journal of Financial Economics,2010,96(2):257 -270.

[5]陈震,丁忠明.基于管理层权力理论的垄断企业高管薪酬研究[J].中国工业经济,2011(9):119 - 129.

[6]高贵富,吴俊财.上市公司高管薪酬外部公平性影响因素研究——基于管理权力论的分析[J].哈尔滨商业大学学报(社会科学版),2011(4):3 -7.

[7]CORE J E,HOLTHAUSEN R W,LARCKER D F.Corporate Governance,Chief Executive Officer Compensation,and Firm Performance[J].Journal of Financial Economics,1999,51(3):371 -406.

[8]吴联生,林景艺,王亚平.薪酬外部公平性、股权性质与公司业绩[J].管理世界,2010(3):117 -126.

[9]步丹璐,蔡春,叶建明.高管薪酬公平性问题研究——基于综合理论分析的量化方法思考[J].会计研究,2010(5):39 -46.

[10]王莉,孙文刚.高管薪酬公平性问题研究[J].山东社会科学,2012(6):109 -112.

[11]祁怀锦,邹燕.高管薪酬外部公平性对代理人行为激励效应的实证研究[J].会计研究,2014(3):26 -32.

[12]祁怀锦,马俊峰.理性预期模型及分配公平性度量:透视国企高管薪酬[J].改革,2015(10):101 -112.

[13]黄辉.高管薪酬的外部不公平、内部差距与企业绩效[J].经济管理,2012(7):81 -92.

[14]黎文靖,岑永嗣,胡玉明.外部薪酬差距激励了高管吗?——基于锦标赛理论与高管权力理论的解释[C].中国会计学会管理会计与应用专业委员会,国际化与价值创造:管理会计及其在中国的应用,2012.

[15]覃予,靳毓.经济波动、薪酬外部公平性与公司业绩[J].中南财经政法大学学报,2015(3):94 -102,160.

[16]高鹤.财政分权、地方政府行为与中国经济转型:一个评述[J].经济学动态,2004(6):108 -112.

[17]陈信元,陈冬华,万华林,等.地区差异、薪酬管制与高管腐败[J].管理世界,2009(11):130 -143 +188.

[18]江伟.行业薪酬基准与管理者薪酬增长——基于中国上市公司的实证分析[J].金融研究,2010(4):144 -159.

[19]吕长江,赵宇恒.国有企业管理者激励效应研究——基于管理者权力的解释[J].管理世界,2008(11):99 -109.

[20]权小锋,吴世农,文芳.管理层权力、私有收益与薪酬操纵[J].经济研究,2010(11):73 -87.

[21]张金麟,赵勍.中国上市公司高管薪酬与公司业绩相关性实证研究[J].经济问题探索,2010(6):81 -87.

[22]王莉.高管薪酬公平对公司绩效的影响研究[D].济南:山东大学,2014.

(责任编辑 刘小平)

Incentive Effect of Listing Corporation Executive Compensation Based on Industry Equity——An Empirical Study

SU Yuhai,LIU Lu

(School of Finance,Shandong University of Finance and Economics,Jinan 250014,China)

Abstract:From the perspective of industry equity and based on the panel data from 2003 to 2013,the incentive effects of listing corporation executive compensation are empirically analyzed.The empirical findings show that an executive compensation raise has a significantly positive effect on corporate performance,but such an incentive effect presents an inverted U state,that is,the raised executive compensation has a greatly positive incentive effect at its initial stage,but its incentive effect will be weakened when the raise goes beyond a critical value;the persistence of compensation incentive effect on company performance will be enhanced with the inverted U inflection point significantly delayed when the executive compensation is significantly higher than the average level of the same industry at the same time;and that the strength degrees of compensation industry equity incentive effects on listing corporation executives vary with different company locations and ownership properties.

Keywords:industry equity;executive compensation;incentive

作者简介:宿玉海,男,山东潍坊人,博士,山东财经大学金融学院教授,博士生导师,研究方向:国际金融;刘璐,女,山东青岛人,山东财经大学金融学院硕士研究生,研究方向:国际金融,Email:943406486@ qq.com。

基金项目:山东省“金融产业优化与区域发展管理协同创新中心”规定性项目。

中图分类号:F244.3

文献标识码:A

文章编号:2095 -929X(2016)02 -0055 -10

修回日期:2015 -12 -08