央企上市公司高管薪酬与分红、经营业绩的研究

【摘要】文章基于央企上市公司高管薪酬改革的视角,选取2010~2014年我国央企上市公司及其控股子公司的数据,对高管薪酬与分红、经营业绩之间的关系进行实证研究。研究结果发现,央企上市公司的分红、高管持股比例以及企业规模对高管薪酬有正相关关系,其中企业分红对高管薪酬有着显著的正相关关系,经营业绩也在一定程度上影响着高管薪酬,对其有不显著的正相关关系。

【关键词】中央企业 高管薪酬 分红 经营业绩

一、引言

央企上市公司的高管薪酬一直是社会关注的焦点问题,特别是近几年来爆出的央企上市公司高管的百万年薪,如桃花顺公布的中集集团总裁麦伯良高达869.7万的年度薪酬等,其薪酬制度饱受质疑。国资委曾在2003年底发布《中央企业负责人经营业绩考核暂行办法》,将央企负责人的薪酬与企业绩效挂钩,这本是央企制度改革中的一次突破性进展,但近来的研究表明,央企高管薪酬与绩效成绩之间并不呈现有效的同向变动关系,甚至会出现在业绩下滑的情况下央企高管薪酬不降反增的倒挂现象。

现代企业的典型特点是实现了两权分离,基于此产生了委托代理关系,同时也引起了代理问题。由于管理层不是企业的所有者,往往在经营过程中会出现管理者的抽组行为,例如管理者通过操纵会计盈余来攝取利益等,而股东对于管理者的监督有限,因此设计出一套合理的薪酬体系是十分必要的。最优契约理论的提出在一定程度上缓解了这种现象,将高管薪酬与企业的经营绩效联系在一起,根据高级管理人员治理下的企业业绩而制定公平合理的薪酬。学者们又在最优契约理论的基础上得出了不同的结论,表现为高管薪酬与企业业绩的强正相关、不相关和弱相关等。有效的薪酬契约是协调股东和管理者之间的重要工具,那么企业分红是否也在其中扮演重要角色呢?假定在企业自有现金流一定的情况下,高管是否会倾向于减少对股东的分红而使其获得更多的报酬?这一问题有待探讨。

本文的主要贡献在于:目前我国有关上市公司高管薪酬与经营绩效的研究已经很多,但是对于高管薪酬与企业分红之间的研究相对较少,特别是央企这个特殊的行业,本文将基于央企上市公司高管薪酬改革的视觉,分析高管薪酬与分红、经营业绩之间的关系。

二、文献综述

对于高管薪酬方面的研究,国外比国内的研究开始的更早。Jensen和Meckling(1976)[1]指出所有权结构、管理者薪酬结构和董事会薪酬的决定还受到了公司业务性质影响。并且已有大量文献证实了上市公司高管薪酬与企业经营业绩存在显著的正相关关系(Murphy,1985[2];Lambert et al.1987[3]),这在一定程度上说明了基于业绩下的薪酬制度的合理性。Jensen和Murphy(1990a)[4]总结得出股东与高级管理人之间的利益关系是微小的,并且在逐渐减弱,而最佳的高管激励政策是使高管们持有公司股份,但这一所有权比例不高也在不断下降。Jensen和Murphy(1990b)[5]的研究表明,高管薪酬的变化对公司业绩的变化并不敏感。Piete DuffhueS,Rezaul Kabir(2008)通过对荷兰上市公司高管薪酬的研究,发现高管薪酬与经营业绩之间并不存在正相关关系,反而管理层权力在一定程度上对高管薪酬有着某种程度上的影响。Marc Goergen&Luc Renneboog(2011)[6]认为,高管薪酬在某种程度上是对企业利润和公司所有权变相剥夺的一种手段。

从国内对薪酬的研究来看,主要是从业绩因素、企业经营、公司规模、内部结构因素和管理层权力等因素来进行的。最早认为高管薪酬与公司规模存在显著的正相关关系,而与经营业绩并不存在显著的正相关关系(魏刚,2000[7];陈震,丁忠明,2011[8]),前者通过实证研究表明公司规模越大,高管获得较高报酬的可能性越大。在经营业绩方面的研究,有些认为高管薪酬与经营业绩表现出正相关关系(杜兴强,王丽华,2007[9];候剑平,李运鑫,2015[10]),前者认为高管薪酬制度的制定偏向于会计盈余指标的高低,后者认为高管薪酬激励与企业绩效存在内生关系,高管激励可以促进公司绩效,而公司绩效在一定程度上又可以实现对高管的激励作用。尽管如此,央企高管薪酬出现的与经营业绩“倒挂”的现象却频频出现,为此“薪酬粘性”这一词被提出。高管薪酬的业绩敏感性存在不对称性,即粘性特征(方军雄,2009[11]),基于业绩的薪酬制度下所建立的高管薪酬与公司经营绩效的敏感性,在公司业绩增长或是下降时对薪酬的影响是有差异的。管理层权力在一定程度上也影响着高管薪酬(权小锋,吴世农,文芳,2010[12];陈震,丁忠明,2011[8]),高管权力越大,就有可能有能力影响自己的薪酬,从而操作自己的薪酬,使其越高。

三、研究假设

(一)高管薪酬与企业分红的关系分析

中央企业的高管薪酬主要是依据经营绩效来制定的,企业的分红可以看作是对所有者的回报,其制定的依据也是企业绩效。从企业收益分配角度来看,高管薪酬和分红是企业利润不同的分配方式,在企业经营成果一定的情况下,协调好管理者和所有者之间的利益分配问题显得尤为重要。在管理者持股比例低的情况下,管理者很可能会减少企业的分红,从而为自己寻租,以获得高的薪酬。因此提出假设1:

假设1:中央企业高管薪酬与企业分红呈现负相关关系。

(二)高管薪酬与企业绩效的关系分析

基于委托代理理论,企业管理者与所有者之间出现利益分配问题,管理者往往会基于自身利益而忽略股东的利益,因此会产生经理偷懒、投资过度等问题。为了减少代理成本,股东与管理者签订薪酬契约,这种契约是基于企业经营绩效的好坏来决定高管的薪酬,可以使管理者在保障股东利益的前提下经营企业,达到一种“双赢”的局面。而央企在薪酬改革的过程中也提出了其负责人薪酬要与绩效挂钩的要求,因此提出假设2:

假设2:中央企业高管薪酬与企业绩效呈现正的相关关系。

四、变量界定与模型设计

(一)变量界定及选择

表1 相关变量一览表

(二)模型设计

在考虑了各个因素的影响后,本文的研究模型如下所示:

LNPAY=α+β1*DIVI+β2*EPS+β3*PRK+β4*SIZE+β5* DEBT+β6*MHOLD+β7*CF+β8*TD+β9*BSIZE+∑YEAR+∑IND

(三)样本选择及数据来源

本文选取我国2010~2014年间的央企上市公司及其控股子公司为样本,对这些公司2010年至2014年的相关数据进行了统计分析,计算所需数据来自CSMAR数据库,共得到237个样本,并对样本进行了如下筛选:1.剔除缺失数据;2.剔除样本不连续的数据;3.剔除金融保险类上市公司数据;4.剔除ST、PT类上市公司。总共得到110个有效样本。本文全部分析通过统计软件SPSS19.0和EXCEL完成。

五、实证结果

(一)描述性统计

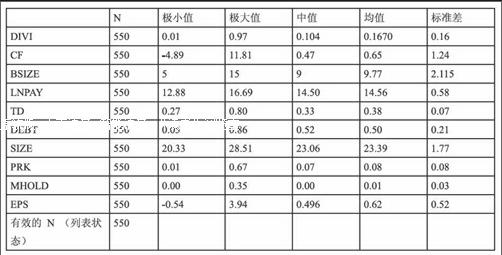

我们对研究样本的主要变量进行了描述性统计分析,统计结果如下表2所示。

表2 有关变量的描述性统计

在中央企业中,企业分红水平极大值和极小值分别为0.97和0.01,相差较大,均值水平为0.167,相比极大值而言,仍然存在较大差距,说明中央企业的整体分红水平不高,并且有极个别的央企分红较大。以每股收益衡量的的央企经营绩效,中值和均值分别为0.496和0.62,由此可以看出有超过一半的上市央企的经营绩效低于平均水平,标准差为0.52,说明其绩效水平的波动性较大。高管持股比例中值和均值分别为0和0.01,由此可以看出中央企业的管理层持股比例处于一个偏低的水平,说明高管激励可能存在不足。

(二)相关性分析

表3 Pearson相关性检验

**.在0.01水平(双侧)上显著相关

*.在0.05水平(双侧)上显著相关

表4 高管薪酬与企业分红、经营业绩的实证结果

注:*、**、***分别表示在10%、5%、1%水平下显著

从实证结果中可以看出,高管薪酬与企业分红之间的回归系数显著为正,表明高管薪酬与分红之间存在显著的正相关关系,与之前的假设1相反。而高管持股比例与高管薪酬的回归系数也显著为正,说明高管持股比例越大,对高管的激励程度越大。高管在企业绩效一定的情况下,通过对企业盈余的操纵,以获取较多的分红来获得更高的报酬,企业分红越多,股东会制定一个较高的薪酬水平。在本模型中对企业绩效与高管薪酬的回归并不显著,说明其薪酬与企业绩效之间的敏感性并不高,不能很好的将高管薪酬与业绩水平相挂钩,这同时也解释了为什么央企在出现业绩下滑时仍然有高管薪酬上涨的现象。因此假设2也不成立。

企业的规模对高管薪酬有显著的正相关关系,说明在企业规模较大的情况下,高管往往要付出更多的努力才能经营好企业,因此报酬相对较高。独立董事的比例对高管薪酬具有显著的负相关关系,表明独立董事制度对于内部机构的监管起到了一定的作用。

六、结论与建议

(一)结论

第一,中央企业高管薪酬与企业业绩之间呈现正的相关关系,但其相关性很小。第二,中央企业的分红增加会使得高管获取更多的报酬。第三,高管持股水平越大,其获得的报酬也越高。第四,中央企业的高管薪酬与企业规模呈现正的相关关系。第五,中央企业的高管薪酬与独立董事比例呈现负相关关系。

(二)政策建议

1.建立有效的业绩薪酬敏感性制度,完善对高管的薪酬激励机制。从前面的分析中可以看到,高管有激励不足的倾向,应当以加大对高管的激励力度来促使高管提高公司的业绩,从而实现管理层与股东之间的双赢。另外,要加强对企业内部控制的监管和治理,建立科学的业绩薪酬制度,以防止高管损害股东的利益而为自己寻租。

2.强制央企分红,建立科学的分红制度体系。中央企业的分红水平很低,高管每年拿着巨额的薪酬,但对股民的回报是少之又少。可以通过提高对央企的分红水平,来代替高管在经营过程中的寻租,高的分红可以使得持股比例较高的高管致力于提高企业的经营业绩,以获得高水平的分红,对企业的长期发展和经营有促进作用。

参考文献

[1]Jensen Michael C.,William H.Meckling.Theory of the firm:Managerial behavior,agency costs and ownership structure[J].Journal of Financial Economics,1976,3(4):305-360.

[2]Murphy K.Corporate Performance and Managerial Remunera- tion:An Empirical Analysis[J].Journal of Accounting and Economics,1985,(4):11—42.

[3]Lambert R.and Larcker D.An Analysis of the Use of the Use of Accounting and Market Measures of Performance in Executive Compensation Contracts[J].Journal of Accounting Research,1987,25(3):85—12.

[4]Jensen M. C. And K. J. Murphy.Performance Pay and Top Management Incentive[J].Journal of Political Economy,1990a,98(2):225~264.

[5]Jensen M. C. And K. J. Murphy. CEO Incentives-Its not How Much You Pay,but How[J].Harvard Business Review,1990b,68(3):138~153.

[6]Marc Goergen ,Luc Renneboog. Managerial compensation[J].Journal of Corporate Finance,2011,17:1068-1077.

[7]魏刚.高级管理层激励与上市公司经营绩效[J].经济研究,2000(3):32-39.

[8]陈震,丁忠明.基于管理层权力理论的垄断企业高管薪酬研究[J].中国工业经济,2011(9):119-129.

[9]杜兴强,王丽华.高层管理当局薪酬与上市公司业绩的相关性实证研究[J].会计研究,2007(1):58-65.

[10]候剑平,李运鑫.高管激励与企业绩效内生性关系研究[J].西安工业大学学报,2015,35(3):235-242.

[11]方军雄.我国上市公司高管的薪酬存在粘性吗?[J].经济研究,2009(3):110-124.

[12]权小锋,吴世农,文芳.管理层权力、私有收益与薪酬操纵[J].经济研究,2010(11):73-87.

基金项目:西华大学研究生创新基金项目“央企上市公司高管薪酬与分红的作用机制研究”(YCJJ2015193)。

作者简介:任笑笑(1990-),女,汉族,河南洛阳人,西华大学工商管理学院会计系研究生,研究方向:会计学。