企业金融化与风险承担水平

李唯滨 李菲

摘 要:目前,我国实体企业“脱实向虚”的情况愈发严重,非金融企业金融化的现象普遍存在,企业金融化对企业风险承担水平是如何影响,对非金融企业应对风险以及未来发展具有重要意义。文中以2011—2020年A股非金融上市企业为研究对象,实证研究企业金融化对风险承担水平的影响以及作用机制。结果表明企业金融化程度与风险承担水平呈正相关关系,其中,代理成本在企业金融化与风险承担水平中发挥了中介效应、融资约束在企业金融化与风险承担水平中发挥了遮掩效应。异质性分析表明:相较于紧缩的货币政策,企业金融化对风险承担水平的影响在宽松的货币政策环境下更加明显。非国有企业更容易过度金融化,导致对风险承担水平的影响更加显著。因此,非金融企业应当加强实体主业,合理进行金融配置,防范过度企业金融化有利于降低风险水平,保证企业长足发展。

关键词:企业金融化;风险承担水平;代理成本;融资约束

中图分类号:F 275.1 文献标识码:A 文章编号:1672-7312(2023)05-0585-08Corporate Financialization and Risk-taking Levels

——Mediating Effects Based on Agency Costs and Financing Constraints

LI Weibin,LI Fei

(School of Accounting,Harbin University of Commerce,Harbin 150028,China)

Abstract:At present,the situation of Chinas real enterprises “turning from real to virtual” is becoming more and more serious,and the phenomenon of financialization of non-financial enterprises is widespread.The study of how the financialization of enterprises affects the risk-taking level of enterprises is important for non-financial enterprises to cope with risks and future development.This paper empirically investigates the impact of financialization on the risk-taking level and the mechanism of the effect of financialization on the risk-taking level of A-share non-financial listed enterprises from 2011 to 2020.The results show that the degree of financialization is positively correlated with the level of risk-taking,in which agency costs play a mediating role in financialization and risk-taking,and financing constraints play a masking role in financialization and risk-taking.Heterogeneity analysis shows that the effect of corporate financialization on risk-taking level is more pronounced in a loose monetary policy environment compared to a tight monetary policy.Non-state firms are more prone to excessive financialization,leading to a more pronounced effect on risk-taking levels.Therefore,non-financial enterprises should strengthen their main real business,rationalize their financial allocation,and prevent excessive corporate financialization,which is conducive to reducing the risk levels and ensuring the long-term corporate development.

Key words:corporate financialization;risk-taking level;agency costs;financing constraints

0 引言

近年來,我国经济的高质量发展,为金融与房地产创造了良好环境,房地产行业凭借高额净资产回报率迅速发展,实体企业为了追求高额回报将大量资金投入到房地产和金融企业,我国实体呈现“脱实向虚”的趋势。企业金融资产的提高挤占了企业实体投资,逐渐造成实体经济的空心化现象。企业金融化行为使得企业金融资产占比较高,其产生的投资收益越来越多,更多的利润来源于金融领域而不是生产制造领域[1],影响企业业绩以及风险承担水平。企业风险承担是企业成功的关键因素,是企业战略决策中的重要环节,同时风险承担水平可以在一定程度上反映企业的经营情况及未来存在的风险,在企业发展过程中有着非常重要的作用[2-3]。因此,对二者关系的研究意义重大。

企业金融化是如何影响企业风险承担水平的呢?当前学者大多从企业金融化经济后果的正反2个方面进行研究。如刘梦凯和谢香兵[4]认为企业金融化能够发挥“资金蓄水池”效应,有助于缓解企业面临的融资约束,进而提升企业的可持续增长水平;胡奕明[5]、宋军和陆旸[6]等认为适度的企业金融化能够提升企业风险承担水平,企业金融化是对自身资产结构的一种管理手段,有利于企业资产配置的多元化,提高现金流动性,在短期内改善财务状况,缓解现金流危机,减少企业风险。然而,企业金融化所带来的消极影响也不可忽视。ORHANGAZI[7]认为企业金融化使企业逐渐“脱实向虚”,挤占了对实体投资的资金配置。王建红[8]研究发现企业出于套利目的,会加大对金融资产的投资,挤占企业创新资金的投入。杜勇和张欢[9]、高闯[10]认为企业金融化还会加剧企业代理成本,经营者倾向于通过制定或推动金融化决策谋求个人私利,损害股东利益,进而导致企业的财务风险和破产风险增加。

因此,文中以2011—2020年A股非金融上市企业为研究对象,对企业金融化与风险承担水平的影响及其内在机理进行了实证研究。首先,文中探讨了企业金融化对风险承担水平的线性关系,有利于企业进行合理的配置降低企业风险。其次,深入剖析企业金融化影响风险承担水平的路径机制。最后,进一步分析在不同的货币政策和不同产权性质下企业金融化对风险承担水平的影响程度。

1 理论分析及假设提出

1.1 企业金融化与风险承担水平

企业进行金融资产配置通常出于2种动机:预防储蓄动机与逐利动机。预防储蓄金融化时,将形成“蓄水池”效应,金融化的高回报率将提高企业利润;基于逐利动机的金融化时,将产生“挤出”效应,金融资产投资将挤占企业实体投资,对企业经济造成负面影响。

基于预防性储蓄动机,企业金融化发挥了蓄水池效应,保障了企业现金流的稳定,使企业有较强的变现能力,对于防止企业出现资金短缺的状况有显著效果,所获取的收益作为企业内部资金[11],为企业未来发展提供资金支持,降低风险承担水平。当实体企业的经营业务利润率大幅下滑时,购置金融资产能在短期内改善企业的经营状况,分散主业风险甚至降低企业的整体风险,给企业价值带来积极的影响[12]。但是,随着金融资产的不断增加,企业出于逐利动机,过度的企业金融化则会挤占对主业的投资,损害企业经营绩效,不利于企业长远发展。首先根据委托代理理论,高额且短期回报是企业金融化的特性,该特性诱导管理层做出过度投资的短视决策,而忽视产品成本控制、生产流程优化等长期战略的实施,产生“挤出效应”,不利于企业正常经营,提高企业风险承担水平。其次,企业在金融市场大量套利的同时,也需要面临较大的风险,而且,金融化还可能挤占研发资金,削弱企业的创新能力,不利于企业的可持续发展。所以,盲目扩大金融投资后,不利于企业价值的提升,资金使用效率降低,企业风险承担水平提高。最后,金融资产具有高收益、高风险的特性[13],由于风险传染效应,过度金融配置使得企业面临较高的财务风险与经营风险[14],导致企业风险承担水平上升。基于此,文中提出以下假设:

H1:企业金融化与企业风险承担水平呈正相关关系,即随着企业金融化水平的上升,企业风险承担水平逐渐上升。

1.2 企业金融化、代理成本与风险承担水平

委托代理理论认为,投资者对业绩的要求以及管理人员为提升职位薪金的目的,容易产生管理者的短视行为。相比实体行业的投资周期长获利能力有限的特性来说,金融资产的优势在于获利能力强且投资周期短,所以管理者更愿意将资金投入到金融行业而非实体产业,以获得短期超额收益,这种短视行为挤占了企业的实业投资[15],不利于提升企业价值以及可持续发展。由于信息不对称,相较于股东而言管理者拥有信息的绝对优势,其可以利用金融活动的便利性在活跃的市场上通过真实盈余管理来达到其既定的短期业务目标,盲目的提高企业金融资产投资增加企业盈余的波动,加剧企业的委托代理矛盾,使得企业破产风险和经营风险提高,危害股东权益。另外,由于金融资产的比重提高,管理人员可利用其产生的收益对利润进行调节,导致不利于企业未来发展的行为,提高代理成本,财务风险增加,企业风险承担水平提高。

H2:企业金融化加剧了代理成本,进而使风险承担水平提高,即代理成本在企业金融化与企业风险承担水平中发挥了中介效应。

1.3 企业金融化、融资约束与风险承担水平

由于信息不对称和交易成本等因素的影响,企业受到单一的融资渠道和较高的融资成本的限制,在筹集资金的过程中难以筹集到足够资金,而形成了企业融资约束[16]。为降低融资成本缓解融资约束,不少实体经济盈利能力有限的企业与金融机构进行合作,一方面参股金融机构使金融功能内部化,增强企业的借贷能力;另一方面,金融机构在企业与投资者的关系中,起到了监督管理的作用,有效的降低信息不对称,为投资者创造良好的投资环境,加强安全性。所以,实体企业金融化有利于增强企业资产流动性,拓宽企业资金来源,提高实体企业融资能力[17]。合理的金融资产配置有利于企业发展,当企业从金融渠道获利较高时,它会部分地缓解企业融资约束,企业可以利用获得的收益经营发展。对融资约束严重的实体企业而言,获取外部资金成本较高,配置金融资产的“蓄水池”效应能够为企业提供资金支持,缓解企业融资约束问题,最终降低风险承担水平。综上,文中提出以下假设:

H3:企业金融化缓解了融资约束,进而降低了风险承担水平,即融资约束在企业金融化与企业风险承担水平中发挥了遮掩效应。

2 研究设计

2.1 样本与数据来源

文中以我国沪深两市2010—2020年A股上市公司为研究对象。并且文中对样本选择进行如下处理:①剔除ST或*ST公司;②剔除掉金融保险类公司;③剔除数据缺失的公司;④针对连续变量实施了1%与99%分位上進行缩尾处理。基于以上原则,文中最终选取2 838家上市公司一共26 764个样本。其中的变量数据来自于CSMAR数据库,用Excel表格进行数据整理,借助Stata 17.0进行分析检验。

2.2 变量定义

2.2.1 被解释变量

企业风险承担水平。参考余明桂[18]的研究,将公司Roa减去年度行业均值得到Adj_Roa(见式(3)),用Roa=息税前利润(Ebit)/年末总资产(Asset)的3年滚动标准差(Risk1)和极差(Risk2)度量企业风险。

2.2.2 解释变量

企业金融化。文中参考杜勇[19]衡量实体企业金融化的方法,采用金融资产占总资产的比值定义金融化。将交易性金融资产、衍生金融资产、可供出售金融资产、持有到期投资、长期股权投资、投资性房地产和其他流动性资产作为衡量企业金融资产的指标。

2.2.3 中介变量

代理成本。文中选取管理费用占营业收入的比例来衡量代理成本。

融资约束。文中参考HADLOCK和PIERCE[20]提出的SA指数来衡量企业面临的融资。

2.2.4 控制变量

为了提高实证结果的准确性,防止公司个体差异性对研究结果的影响,文中参照朱方明[21]的研究,文中纳入企业多个变量进行回归,包括资本结构(Lev)、企业规模(SIZE)、成长性(Growth)、流动性(Liqu)、过度自信(Con)、现金持有量(Cash)董事会规模(Board)、产权性质(State)。各变量见表1。

2.3 模型设计

为了检验假设H1,构造模型(4)检验企业金融化(Fin)与企业风险承担水平(Risk)之间的关系。此外模型中加入εi,t 随机扰动项来控制不可观察变量对企业金融化和风险承担水平的影响。

Risk1i,t=α0+α1Finai,t+αkComtrols+θi+εi,t(4)

为检验假设H2,文中构建模型(5)、模型(6)实证检验企业金融化与风险承担水平的中介效应

ACi,t=δ0+δ1Finai,t+δkComtrols+θi+εi,t(5)

Risk1i,t=γ0+γ1Finai,t+γ2ACi,t+γkComtrols+θi+εi,t(6)

为检验假设H3,文中构建模型(7)、模型(8)实证检验企业金融化与风险承担水平的中介效应

SAi,t=μ0+μ1Finai,t+μkComtrols+θi+εi,t(7)

Risk1i,t=η0+η1Finai,t+η2SAi,t+ηkComtrols+θi+εi,t(8)

3 实证结果与分析

3.1 描述性统计

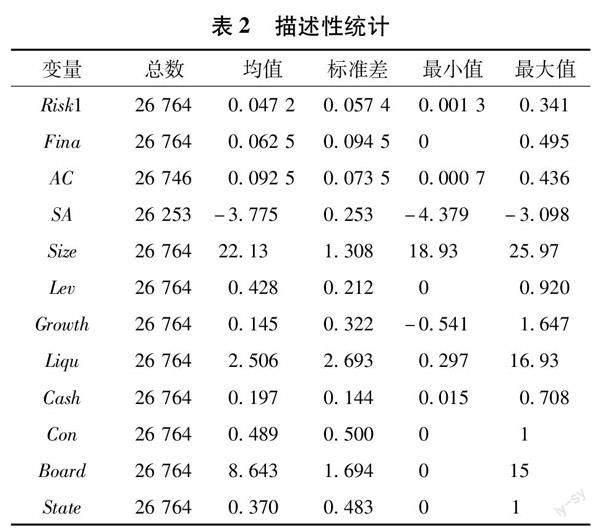

表2为各变量的描述性统计结果。企业风险承担水平(Risk1)最大值为0.341,最小值为0.001 3,均值为0.047 2,表明企业之间的风险承担水平存在较大差异。企业金融化(Fina)的最大值为0.495,最小值为0,可以看出企业产配置有明显差距,均值为0.062 5大于中位数0.025 5,说明我国非金融企业存在一定程度的金融化倾向。代理成本(AC)最大值为0.436,最小值为0.000 7,不同企业的代理成本存在差异。从融资约束(SA)最大值最小值可以得出企业普遍受到融资约束的影响。

3.2 相关性分析

表3各变量之间的相关性分析可知,企业金融化(Fina)与风险承担水平的相关系数为0.014在5%的水平上显著为正,说明企业金融化会提高风险承担水平,假设H1得到初步验证。自变量间系数小于0.5,表明变量间存在较低的多重共线性,可以进行回归分析。

3.3 回归结果分析

3.3.1 基本结果回归

为确定回归模型应该使用固定效应还是随机效应,文中进行Hausman检验。结果显示,该模型的检验结果P值接近0,表示强烈拒绝原假设,故对此模型选择使用固定效应模型。

表4的(1)、(2)列为企业金融化与风险承担水平的基准回归结果。从表4(1)列可以看出,企业金融化(Fina)的回归系数为(0.041,P<0.01)且在1%的水平上显著为正,表明企业金融化与风险承担水平正向关系显著,表明企业金融化程度越高,风险承担水平也越高,验证了H1。列(2)加入了控制变量进行回归,控制了企业个体特征以及其他影响因素,结果表明企业金融化(Fina)的回归系数(0.025,P<0.01)也在1%的水平上且显著为正,说明企业金融化与风险承担水平显著正相关,即较高的金融化程度会提高企业风险承担水平。以上结果均支持了H1。

3.3.2 影响机制研究

表4中(3)、(4)列为以代理成本作为中介的模型估计结果。由第(3)列可以得出企业金融化(Fina)对代理成本(AC)的回归系数(0.047,P<0.01)显著为正,说明企业金融化使代理成本升高。同时,第(4)列中代理成本(AC)的回归系数(0,115,P<0.01)为正且在1%的水平上显著,二者乘积为正,与(3)列中企业金融化(Fina)对风险承担水平(Risk1)的回歸系数(0.021,P<0.01)的符号相同,说明代理成本在企业金融化对风险承担水平的影响中起到了中介作用。通过以上检验可以得出,企业金融化发挥挤出效应,增加了企业的代理成本。代理成本的提升进一步使企业面临较大的风险,从而使风险承担水平提高。假设H2得以验证,即企业金融化(Fina)通过提高代理成本(AC)在一定程度上增强对风险承担水平(Risk1)的影响。表4中(5)、(6)列是以融资约束作为中介的模型估计结果。由(5)列能够看出企业金融化(Fina)与融资约束(SA)之间的回归系数为-0.03,说明企业金融化能够有效缓解企业融资约束,减轻企业融资压力。第(6)列中融资约束(SA)与风险承担水平(Risk1)的相关系数显著为正(0.022,P<0.01)与第(5)列企业金融化(Fina)的系数乘积为负,与(6)列中企业金融化与对风险承担水平(Risk1)的回归系数(0.024,P<0.01)的符号相反,说明融资约束在企业金融化与风险承担水平之间存在遮掩效应。企业金融化通过缓解企业融资约束使企业保持资金稳定,最终抑制风险承担水平的上升。假设H3得以验证,即企业金融化(Fina)通过降低融资约束(SA)在一定程度上削弱对风险承担水平(Risk1)的影响。

3.4 稳健性检验

3.4.1 变量替代法

采用上市公司观察时段(3年)内经行业调整的ROA的极差替换被解释变量,用以检验结论的稳健性。表5第(1)列为检验结果。从第(1)列中可以发现,替换因变量之后,不改变文中结论。

3.4.2 变换实证检验方法

采用OLS回归方法对原模型进行检验,结果见表5第(2)列。企业金融化(Fina)的系数在1%的水平上显著为正,由此表明文中实证结果具有可靠性。

3.4.3 工具变量法

为了解决内生性问题,文中进一步采用工具变量一广义矩估计(Ⅳ-GMM)方法进行估计。借鉴万良勇的作法,文中选用滞后一期与滞后两期的金融资产占比作为工具变量。估计结果见表5第(3)列,实体企业金融化与风险承担水平依然呈正向关系,与基准回归结果相符。

3.5 异质性分析

3.5.1 貨币政策异质性分析

货币政策是宏观调控的重要手段,是影响宏观经济和公司投融资决策的重要因素,不同的货币政策对企业金融化程度的影响结果存在差异,因此文中进一步分析在宽松或紧缩的货币政策下企业金融化对风险承担水平的影响,参考陆正飞、杨德明[22]的方法,使用如下年度指标估算货币政策:MP=M2增长率-GDP增长率-CPI增长率;选取数值较大的5年作为货币政策宽松期并赋值为1,数值较小的5年作为货币政策紧缩期并赋值为0。分组回归结果见表6,在宽松的货币政策下企业金融化(Fina)对风险承担水平(Risk1)的回归系数为0.023,且在1%显著性水平下显著,而在货币政策紧缩的环境下企业金融化(Fina)对风险承担水平(Risk1)的影响并不显著。

这说明企业在面对宽松的货币政策时,选择更多地配置金融资产,增加风险承担水平。

3.5.2 产权性质异质性分析

国有企业易于获得政府支持,企业规模较大,更容易从金融机构获取资金,融资成本低,约束小。相反,非国有企业融资压力大融资需求高,为了发展主业业绩将会更多的进行金融资产配置。因此,根据不同产权性质文中将样本企业划分为国有企业和非国有企业。分组检验结果于表6的(3)、(4)列中。企业金融化的回归系数均在1%的水平下显著为正,与前文研究结果保持一致。商业信用的回归系数分别为0.02和0.028,说明与国有企业相比,企业金融化对非国有风险承担水平的影响更强。

4 结语

文中以2011—2020年A股非金融上市企业为研究对象,运用固定效应模型实证研究企业金融化对风险承担水平的影响以及作用机制。结果表明企业金融化程度与企业风险承担水平呈正相关关系,即企业金融化程度越高,风险承担水平则越高。作用机制分析表明代理成本在其中发挥了中介效应、融资约束在企业金融化与企业风险承担水平中发挥了遮掩效应。异质性分析发现相较于紧缩的货币政策,企业金融化对风险承担水平的影响在宽松的货币政策环境下更加明显。非国有企业更容易过度金融化,导致对风险承担水平的影响更加显著。

企业应当加强对经营管理者的理念培训,树立正确的管理意识,立足于主营业务,加强对研发创新的投入,制定企业未来可持续发展战略,减少非理性行为,防止过度的企业金融化。加强企业内部治理,利用治理机制加强对管理层的行为约束,降低代理成本,避免其短视行为对企业的不利影响,保障企业长远发展。政府应加强对金融市场的监管,完善金融市场制度,规范金融市场投资行为,对企业投机行为加大监管力度和处罚力度,抑制过度金融,引导企业回归实业。

参考文献:

[1] 张庆君,侯乐梅.实体企业金融化对债务风险的影响:基于A股制造业企业的经验证据[J].武汉金融,2021(06):32-42.

[2]周泽将,罗进辉,李雪.民营企业身份认同与风险承担水平[J].管理世界,2019,35(11):193-208.

[3]黄光明,刘放.实体企业持股金融机构是否提升了风险承担水平[J].财会月刊,2018,838(18):59-66.

[4]刘梦凯,谢香兵.企业金融化、融资约束与可持续增长[J].南方金融,2021,(11):38-50.

[5]胡奕明,王雪婷,张瑾.金融资产配置动机:“蓄水池”或“替代”?来自中国上市公司的证据[J].经济研究,2017,52(01):181-194.

[6]宋军,陆旸.非货币金融资产和经营收益率的U形关系:来自我国上市非金融公司的金融化证据[J].金融研究,2015,420(06):111-127.

[7]ORHANGAZI .Financialisation and capital accumulation in the non-financial corporate sector[J].Cambridge Journal of Economics,2008,32(06):836-886.

[8]王红建,曹瑜强,杨庆等.实体企业金融化促进还是抑制了企业创新:基于中国制造业上市公司的经验研究[J].南开管理评论,2017,20(01):155-166.

[9]杜勇,张欢,陈建英.金融化对实体企业未来主业发展的影响:促进还是抑制[J].中国工业经济,2017,357(12):113-131.

[10]高闯,褚晓波,杨烨青.实体企业金融化、代理成本与企业破产风险[J].统计与决策,2021,37(15):179-183.

[11]彭龙,詹惠蓉,文文.实体企业金融化与企业技术创新:来自非金融上市公司的经验证据[J].经济学家,2022,280(04):58-69.

[12]蔡艳萍,陈浩琦.实体企业金融化对企业价值的影响[J].财经理论与实践,2019,40(03):24-31.

[13]曹志鹏,廖苗苗.企业金融化对财务风险的影响研究:基于利率市场化改革视角[J].会计之友,2022(22):17-23.

[14]赵芮,曹廷贵.实体企业金融化与企业风险:对冲效应抑或扩大效应[J].当代财经,2021,439(06):64-77.

[15]李小玉,刘鑫,任鹏.实体企业金融化会提高代理成本吗[J].會计之友,2023(02):54-61.

[16]MYERS S C,MAJLUF N S.Corporate financing and investment decisions when firms have information that investors do not have[J].Journal of Financial Economics,1984,13(02):118-221.

[17]THEURILLAT T,CORPATAUX J,CREVOISIER O.Property sector financialization:The case of swiss pension funds(1992—2005)[J].European Planning Studies,2010,18(02):189-212.

[18]余明桂,李文贵,潘红波.管理者过度自信与企业风险承担[J].金融研究,2013(01):149-163.

[19]杜勇,谢瑾,陈建英.CEO金融背景与实体企业金融化[J].中国工业经济,2019(05):136-154.

[20]CHARLES J H,JOSHUA R P.New evidence on measuring financial constraints:Moving beyond the KZ index[J].The Review of Financial Studies,2010,23(05):1909-1940.

[21]朱方明,金健.企业金融化对工业企业风险承担水平的影响:基于中介效应和门限效应分析[J].工业技术经济,2021,40(04):150-160.

[22]陆正飞,杨德明.商业信用:替代性融资,还是买方市场?[J].管理世界,2011,211(04):6-14+45.

(责任编辑:王强)

收稿日期:2023-05-07

作者简介:李唯滨(1964—),男,黑龙江哈尔滨人,教授,主要从事公司财务、证券金融、商业模式、企业管理的研究工作。