银行业“营改增”的税负效应规范研究

王兴城

天津商务职业学院,天津300350

一、绪论

增值税改革是国家财税体制改革的重要组成部分,有利于我国经济的转型发展,也是当前国家为企业减负的重要政策着力点。自2012年1月1日起,“营改增”政策以交通运输业和部分生产性现代服务业为试点行业,将上海作为首个试点地区,边试点边推广,逐渐在全国范围内展开。2016年5月1日起,试点行业同时扩大到建筑业、房地产业、金融业、生活服务业,并确保所有行业税负只减不增,推广范围也同步扩大到全国。至此,增值税彻底取代营业税,在全国实现了全行业覆盖,营业税正式退出历史舞台。

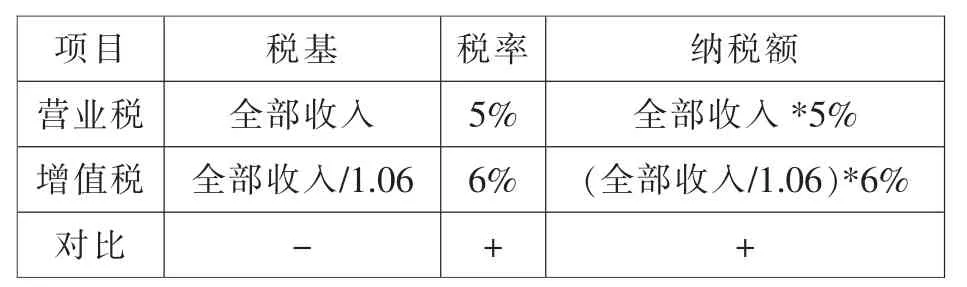

要探究这一税制变革可能引致的反应函数,有必要先弄清楚二者的差异因子。旧营业税与增值税虽同属流转税范畴,但在计税、核算、征管上的差别较大。一是税基不同,也是二者最主要的差异,营业税税基是收入全额,不得扣减相应成本与费用,而增值税税基是收入净额,是增值额,也就是差额征收;二是税率不同,二者都存在多档不同税率,营业税率3%-20%不等,增值税率3%-17%不等;三是计税依据不同,营业税是价内税,计税时含税收入直接乘以税率,而增值税是价外税,凡是含税收入必须还原为纯收入才能乘以税率,也就是要做价税分离;四是报表列支上的不同,营业税直接在利润表内营业税金及附加项列支,显性冲减利润,而增值税不在利润表内列支,但会通过含税收入的价税分离,直接冲减收入,进而隐性冲减利润;五是传导机制不同,营业税是价内税,不能向下传导,而增值税是价外税,可以向下传导,可以形成抵扣链条;六是征管归属不同,营业税由地税局征管,收入归地方财政,而增值税是由国税局征管,收入在中央财政和地方财政之间按规定比例分成。二者上述对比的直观结果,可见表1营业税VS增值税。

明确了上述这些主要差异,就为深入具体行业,分析其税改效应奠定了坚实的理论基础。根据《关于全面推进营业税改征增值税试点的通知》(简称36号文)文件规定,金融业“营改增”后适用6%税率,通常按照一般计税法征收。那么银行业作为金融业的核心,在整个国民经济发展中的作用举足轻重,其“营改增”的税负影响到底怎样?税制改革的预期目标能否达到?有关这类课题的研究一时成为焦点,备受瞩目。前前后后已有不少学者对此做了深入探讨,比较有代表性的有刘代民、张碧琼基于税率均衡所做的数理模型分析 (2015),还有吉黎、魏霁月基于上市银行面板数据所做的实证研究(2018)等。虽说围绕这类课题的科研时间已长达六年,但绕开复杂的数理模型,基于简单的纳税实务过程,在理论上做规范研究,直观显现税负效应的文章尚不多见(基于知网搜索结果),本文试图就此做以有益的补充,以求研究结果相互印证,并有利于将来的税制改革实践。

二、税负变化

根据《36号文件》,此次银行业“营改增”对中央银行税负无甚影响,因为央行主要的再贷款业务免税。对广大工商企业税负也无传导效应,因为贷款利息支出中含税额不许进入企业进项税。因此,真正的税负变化,无需考虑业务上下游关系,只要考察商业银行自身即可。在我国二元税制下,商业银行的税负主要就是流转税和所得税,下面就依据税法,逐一考察二者税负的变化。

1.流 转税的变化

商业银行的流转税主要就是之前的营业税与当前的增值税。借助表2商业银行比较利润表简表,可以直观看到,“营改增”前,商业银行原有营业税的税基就是表内利息收入+手续费及佣金收入+投资收益三项收入之和,属全额征收(非净收入差额征收)。而我国商业银行的投资收益与主要由中间业务滋生的手续费收入占比普遍较低(wind资讯数据显示平均只有两成),所以主税基还是贷款业务滋生的利息收入,税率为5%。“营改增”后,增值税的税基从其本义来说应该是交易的增值额,即利息净收入或者叫利差收入,但事实并非如此。在实际的纳税实务中,增值税的计算公式是:应纳增值税=销项税余额-进项税余额,销项税余额=(当期的全部收入/1.06)*6%(免税收入在此忽略不计),而进项税余额对于大多数商业银行的日常业务来说,微乎其微,毕竟固定资产购置产生的进项税偶尔才发生,其他大项开销比如利息支出、人力成本等都不会有进项税产生,占收入两成左右的业务及管理费项下,也只有购进信息服务的进项税可以抵扣。因此商业银行的应缴增值税≈销项税余额=(全部收入/1.06)*6%。现在将前后两种纳税情形做以对比,不难发现,“营改增”后虽然税基略有减少(全部收入/1.06),但由于税率上升了一个百分点(5%→6%),影响程度明显超过税基的些许收缩,所以对于当年没有固定资产更新改造产生的进项税的大多数商业银行来说,流转税税负不降反增。直观对比结果可见表3“营改增”税负对比。表2商业银行比较利润表简表也用具体数字证明了这一结论。各项名义收入没变(表内收入变动是增值税价税分离的结果),但前后流转税负不同,之前的营业税=(424+84.8+42.4)*5%=27.56亿元,“营改增”后应缴增值税=销项税-进项税=31.20-0.78=30.42亿元,不降反增30.42-27.56=28.6亿元(前后利润总额的变化也正因如此),增加的主要原因就是税率的变化以及可抵扣进项税余额太少。本例中,可抵扣进项税来自业务及管理费项下购进信息服务费,按实际比例设计占比一成13.78亿元(因为各家银行工资薪金支出占比约在八成左右—取自各家银行年报的经验数据),分离出的进项税额=(13.78/1.06)*6%=0.78 亿元(导致总费用减少0.78亿元)。

表1 营业税VS增值税

表2 商业银行比较利润表简表*(单位:亿元)

表3 “营改增”税负对比*

2.所 得税的变化

众所周知,所得税的税基,是依据税法调节后的利润总额。因此,要观察所得税的变化,只需观察“营改增”前后利润总额的变化即可,因为其一般税率25%前后并无变化。

参照表2,营业税的纳税额是在利润表的营业税金及附加项目下列支,直接冲减营业收入,进而冲减利润总额;增值税的纳税额虽说不进利润表,但在现行征管法下,销项税会直接削减各项收入,进而削减利润总额,因为现行的银行增值税被限制了向下游企业传导,成了闭口的流转税,不是在各项收入的基础上加税征收,而是从各项收入中剥离,也就是所谓的价税分离,剥离的结果是,进入利润表的营业收入(=原有营业收入-销项税)会减少,利润增项金额减少了,但同时由于没了营业税,以及进项税可从业务及管理费中剥离,利润减项金额也变小了,但最终的利润取决于流转税负的变化。根据表3“营改增”税负比较结果可知,同样是从所得税税基中扣除,但增值税的扣除额>营业税扣除额,所以“营改增”后所得税税基缩小了,所得税税负相比之下有所减轻。直观对比结果见表4“营改增”前后所得税比较。表2也用具体数字给出了同样的结果,在名义收入不变的情况下,“营改增”后所得税负下降了0.715亿元,下降主要原因就是流转税负上升,导致利润总额下降。

表4 “营改增”前后所得税比较

3. 总体变化

通过以上分析,银行业“营改增”后流转税与所得税的变动方向已然清晰,一增一减,那么二者合计总体变动方向如何呢?这就需要叠加二者的变化。由于流转税增加额=增值税-营业税,所得税减少额=利润总额减少额*25%=(增值税-营业税)*25%,所以不难看出总体变化是增加的,增加额=流转税增加额*75%。本例表2中,“营改增”后净利润减少2.145亿元,恰是因为税收总计增加了2.86*75%=2.145亿元。

4. 税负衡量

关于税负测算,通常有两种方法:一是税源法,实际税负=纳税额/税源;另一种是尼古拉斯·R·拉迪法,实际税负=(营业税金及附加+所得税)/(税前利润+营业税金及附加)。两种方法应用目的不同:税源法,基于核算的相关性原则,重点考核政府的税制效应,可用来评价税改的力度;尼古拉斯法“采用向后看的测算”,关注的是影响纳税人实际收益的税收负担,可用于考量一个国家整体的税赋水平。基于本文的研究目的,显然应该选择税源法衡量税负变化。

流转税负变化=流转税变动/全部收入=(增值税-营业税)/全部收入≈(销项税-营业税)/全部收入=(全部收入*6%/1.06-全部收入*5%)/全部收入=6.6‰。需要声明的是,此处计算中涉及到一个不确定的变量——增值税的进项税余额,其实际数值大小将直接影响计算结果和结论,鉴于各家银行经营常态下可抵扣的进项税较少,为推导方便可忽略不计。如果考虑该变量可能千差万别,那就根本无法做一般性推导。因此实际税负变化肯定要比6.6‰小,甚至可能出现负值。比如本例表2数据,由于有可抵扣进项税0.78亿元,实际流转税负变化=2.86/551.20=5.2‰。

所得税负变化=所得税变动/利润总额=利润总额变动*25%/利润总额=-流转税变动 *25%/(全部收入 *35%)=-6.6‰*25%/35%=-4.7‰,此处用全部收入*35%=利润总额做变量替换,是为了计算推导的方便,35%的比例是取自工商银行年报的经验数据。依据本例表2模拟数据,所得税负变化=-0.715/173.84=-4.1‰,与理论推导数据-4.7‰的误差来自两方面:一是分子里的进项税,二是分母的利润总额占总收入的比即销售利润率=173.84/551.20=32%<35%。

总体税负变化=总体税负变动/全部收入=流转税变动*75%/全部收入=6.6‰*75%=5‰。根据表2数据计算的总体税负变化=2.145/551.20=3.9‰,误差还是来自进项税。

三、结论

综上所述,实施“营改增”后,银行业的流转税税负很可能略有增加,所得税税负会略有减少,总体税负也可能略有上升,但变化都不是太大。表2依据实际业务比例设计的比较数据,也用具体数字大体上检验了理论推导的结果。虽说本文只是基于理论分析和税法新政所做的规范研究,但规范研究的结果应该可以得到实证研究的证实,毕竟银行业“营改增”实践已经两年有余。比如,李家涛依据2015年四大国有银行年报数据推算,得出与本文完全一致结论;张国庆对张掖市七家商业银行2017年税负变化调查,也给出了同样的结论,且实证了本文的合理假设,七家样本银行进项税仅占销项税一成;陈晓曼,杨洋,赵洪进对全国上市银行2017年的税负实证分析结果,也是总体税负不降反增,但增幅不大;2018年,吉黎、魏霁月选取了16家上市商业银行,使用2010年至2018年的季度财务数据,基于面板数据的固定效应模型,实证研究了“营改增”政策对商业银行所得税负、流转税负和总体税负的影响,研究发现“营改增”政策对上市商业银行的所得税负有显著的负向影响,对流转税负有显著的正向影响,对总体税负影响不明显。研究方法不同,但结论殊途同归,相互印证。其他实证研究的不同结果,或许由于样本的明显差异 (最主要是各家银行在可抵扣进项税上的差异),或许是时间跨度问题(2016税改当年是个重要分水岭,如果以当年上下半年银行报表数据做对比,结论就会有问题,因为下半年报表包含上半年数据)。

面对这样一个研究结果,不难体察国家对金融业“营改增”的审慎态度,改在最后,力道稍轻,无论对银行业自身税负还是对广大工商企业的税收传导,影响皆不显著。同时,也为继续降税减负政策预留了操作空间。毕竟“营改增”的初衷是减少重复征税,实现的唯一途径就是释放抵扣链条,保证实际发生的进项税能够切实冲减销项税,使增值税成为名副其实的增值税,当然这需要抵扣证据和抵扣周期上的创新设计,也需要理论和实践工作者的不懈探索。