40亿摇身一变350亿 物业分拆上市的资本魔术

高一心

2014年,彩生活上市3天,市值就超过关联房地产企业花样年控股,成为资本市场的宠儿。2018年,雅生活、碧桂园服务、新城悦、佳兆业物业与永升生活服务5家物业管理公司,一个接着一个,从庞大的地产商“爸爸”怀抱中脱离出来,奔向香港资本市场的洪流。

房地产行业进入“白银时代”,海量存量房成为巨大营利点,轻资产、现金流稳定、尽享地产增长红利却又不用承担周期剧烈动荡的物业管理业务变成香饽饽。碧桂园服务接近40倍的市盈率碾压母公司仅5倍的市盈率,在母公司中估值仅40亿元的业务上市后摇身一变,成就350亿港元的物管巨头。绿城服务的市盈率31.73倍,而其母公司才3.76倍。估值的大幅上升,成为物业分拆的原动力。分拆之前,大多数物业公司在母公司中的营收占比不到5%,而分拆之后,它们对母公司依赖性仍高达80%-90%。随着地产企业和物管公司市场集中度的提升,物业管理公司上市后并购整合成为必然选项,一来降低对母公司依赖度,其次则是要跑马圈地抢市场,而社区O2O的万亿市场规模也预示着这一行业的广阔空间。不过,并购整合与财务成本扩张、盈利质量之间的平衡,将是这一行业需要面临的新问题。

2018年12月6日,又一家内地房企的物业管理业务佳兆业物业(02168.HK)分拆出来,在港交所上市。开盘首日受港股大盘影响,跌破发行价9.38港元/股,当天最终收跌1.49%,此后一路下泄至平安夜的6.23港元/股,市值跌至8.74亿港元。佳兆业物业上市后不久,依托于地产商旭辉控股集团(00884.HK)的永升生活服务(01995.HK)也于2018年12月17日在港股上市,保薦人为海通国际资本有限公司。上市首日微涨1.72%,第二天跌幅达到4.49%,每股价格收于1.7港元,经过其后几日的波动,12月24日收至1.7港元/股,未达发行价1.78港元/股。

自从2014年彩生活(01778.HK)从花样年控股(01777.HK)中分拆,独立上市至今,已经有8家内地物业公司走上了相同的港股上市之路(表1)。

如果狭义地来看房企将物业管理业务分拆上市的举动,很像是“甩包袱”的行为,因为一直以来,物业管理这个非常传统又不“高级”的业务在房企中,都是盈利性比较差、业绩贡献很低的部分。在分拆上市之前,花样年控股的物业管理业务2013年的收入为3.15亿元,占当年公司总营收72.8亿元的4.33%;碧桂园2017年物业管理业务收入为26.56亿元,与集团当年2728.25亿元的营业收入相比,更是九牛一毛,占比不到1%。

表1:从地产企业中分拆上市的物业公司

资料来源:Wind、新财富整理

物业盈利能力差不仅是一两家公司的个别现象,就连2014年市场化的万科物业,在万科2017年年报中显示的收入为71.27亿元,仅占当年集团总收入的2.94%,这个比例还是连续两年创造了60%以上的增速所带来的,而且物业服务业务的营业利润率为16.18%,仅为房地产业务的一半。

然而,物业管理业务真的是因为在庞大的房地产业务中不受待见,就被母公司“踢出来”上市了吗?事实也许并非如此。

估值大翻身,40亿变身350亿,物业分拆上市的神奇魔力

在物业分拆的浪潮中,彩生活是排头兵,更是当之无愧的成功典范。

2014年6月30日,彩生活成功上市,上市第三天市值就达到55.6亿港元,反超母公司花样年控股52.39亿港元的市值,至今,彩生活的市值仍旧高于花样年控股。

与房企庞大营收相比,物业管理业务的收入占比和盈利能力都不算突出。

不只是第一家分拆上市的物业管理公司能够得到市场的优待,其他物业管理公司在上市后都享受到了相似的待遇。

在分拆上市的物业管理公司中,中海物业(02669.HK)算是一个很低调的存在,上市时选择了介绍上市,短期并没有强烈的融资需求,仅仅是为了独立,但即便如此,2015年10月23日,中海物业的开盘价为0.94港元/股,当天即上涨12.77%至1.06港元/股,第二天涨幅达到27.36%,收至1.35港元/股,半个月内,市值就从30.9亿港元攀升至56.86亿港元,几乎翻番,市盈率也超过50倍。

图片来源/东方宫

另外与中海物业一样采用介绍上市的碧桂园服务(06098.HK),2018年6月19日上市,一个月后市值就达到了352.5亿港元,并迅速占领了“物管第一股”的位置。在分拆上市前,其2017年物业管理业务收入26.56亿元,在碧桂园总收入中占比1.17%,对应比例的净利润为2.89亿元,以2018年6月1日的市场状况做参考,当天碧桂园的PE为13.81倍,推算碧桂园物业管理业务市值为39.9亿港元,不到两个月,一个上市的举动,市值就翻了接近10倍。

到目前为止,在港股上市的物业公司,估值均高于其关联的地产公司(表2)。碧桂园服务的市盈率相对最高,将近40倍,而其母公司碧桂园仅5.27倍;绿城服务(02869.HK)的市盈率31.73倍,而其母公司才3.76倍。

在港股市场主板平均市盈率为10.08倍,房地产企业市盈率大多为3-8倍的整体环境下,物业管理公司普遍存在的低则十几倍、高则接近40倍的估值确实非常突出。

物管业务:享受地产发展红利,却又不承担周期成本

问题来了,为什么资本更加宠爱物管业务,而非地产公司本身呢?

相比传统的房地产集团,物业管理公司拥有一些独特的吸引力。首先是轻资产模式:房地产企业项目前期需要大量的资金投入,负债率通常都很高,而物业管理企业资产负债率相对来说会低一些(表3)。

其次,物业管理有着持续且稳定的收入,现金流状况极好,与地产股的强周期属性截然不同。目前已分拆物业公司的地产公司中,除了碧桂园收入增速一直稳定在30%以上,其余房地产企业的收入波动性较大(表4)。相比之下,物业管理业务的现金流稳定很多,如中海物业上市时银行结余及现金就有12.9亿港元,碧桂园服务更加土豪,2017年现金及现金等价物达到26.34亿元,现金流极其充沛。

此外,业主在居住生活中,会产生各种对服务的需求,像是流量之于互联网,住户的延展性需求也会给物业管理公司带来巨大的想象空间。

表2:物业公司和其关联地产集团的估值比较

数据来源:Wind、新财富整理(截至2018年12月21日收盘)

表3:物业管理公司和房地产公司的资产负债率对比

数据来源:Wind

表4:房地产企业的收入状况(单位:亿元)

数据来源:Wind

总体来说,虽然分拆前后,物业管理公司业务并未发生显著变化,但过去被压在“高负债重资产强周期性”的房地产企业中,物管业务与动辄千亿计的房地产销售相比,常常显得“油水”不足。如今的独立颇有点“扬眉吐气”的意思,一方面,物业管理能坐享母公司地产销售强劲增长的红利,而另一方面,又不必承担地产公司各种高负债强周期的财务结构成本,反而具有“轻资产低负债弱周期”的优势,好处有坏处无,所以能够享受高估值也在情理之中了。

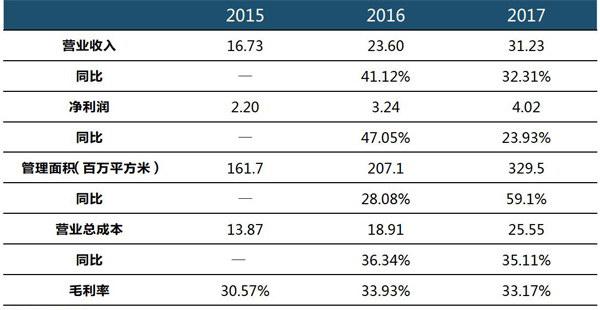

高估值还源于上市后物业公司业绩的强有力增长。从物业管理公司上市后的表现来看,独立上市往往带来了经营上的积极效果。

2014年,彩生活的营业收入为3.9亿元,同比增长67.2%,2015年营业收入为8.29亿元,同比增长达到了112.63%。而其母公司花样年控股,营收同比增速长期处于30%以下。彩生活的活力可见一斑,其净利润也在分拆后实现了爆发性的增长。除了彩生活,“跟风”的其他物业管理公司上市后的业绩也没有让人失望(表5)。

表5:分拆上市的物業管理公司收入(单位:亿元)

数据来源:Wind、佳兆业物业招股说明书

图1:房地产开发和物业管理行业TOP10的市场份额变动

数据来源:Wind、广发证券研究所

可以看到,分拆上市后收入增长明显加速的公司有彩生活、绿城服务和雅生活(03319.HK),除了关联地产企业的销售面积增加带来的内生增长,上市后的物业管理公司有了更多的资本以及更强的动力去扩张与发展。

三大核心业务谋发展

几乎所有的地产集团在拆分物业管理公司上市的时候,都会提到,上市是为了让物业业务有独立的融资平台,有利于其更好的发展。

物业管理有三大核心业务:物业管理服务、社区增值服务和非增值服务。其中,物业管理服务目前还是最重要的业务,融资后,很多公司选择了快速扩张,通过扩大规模提升主营收入规模,并进一步促进其他业务的发展。在社区增值服务方面,社区O2O平台等成了物业管理公司的新擂台。非增值服务主要是指对房产开发商以及其他物业管理公司提供的咨询、顾问服务,目前在收入中占比较小。

上市只是手段,上市后的操作才是地产集团拆分物业真正的目的。

跑马圈地抢地盘

2015到2017年,中国房地产行业经历了3年繁荣期,这也直接传导到物业管理行业,推动了其规模扩张。此外,随着房地产开发行业集中度的提升,物业管理行业的集中度也在相应提升,头部房企附属的物业管理业务开始形成规模效应,一些非龙头房企下的物业公司则通过收购来提升份额,2013-2017年,中国地产开发行业TOP10的市场份额从28.4%提升到47.7%,而同期物业管理行业TOP10的市场份额从2014年的19.5%提升至32.4%(图1)。

在分拆上市的物业公司中,彩生活是“先天不足”、后天“强势奋进”的典型,其关联地产企业,也就是控股股东花样年控股的实力并不强。2017年,花样年的营业收入仅为98亿元,在国内众多大型的千亿地产巨头之中,异常渺小。“拼不了爹”的彩生活只得自己努力,2011年开始正式扩张,并顺利实现扭亏为盈,其2014年的上市目的非常直接,为了融资、扩张。其在招股书中披露的上市所得款用途中,60%用于收购地区物业管理公司,上市融资9.45亿港元后,2015年2月12日,彩生活出资3.3亿元(约合4.1亿港元)收购了深圳开元国际物业管理有限公司100%的股权。

上市后的彩生活,通过收购,业务规模不断扩张,其物业管理面积也在不断增长(图2)。根据中国指数研究院和中国房地产TOPl0研究组的研究,彩生活为中国前十大物业管理公司之一,与万科、碧桂园、恒大、保利等物业公司并驾齐驱(表6)。

而且彩生活对控股股东的房地产业务的依赖性非常低,2017年其管理的总建筑面积高达4.36亿平方米,而来自花样年的物业比例仅为0.9%,堪称“逆袭标兵”。

由于大部分物业管理公司的业务还是传统的物业服务,通过收取物业费获得收入,因此管理的物业面积增加能够直接带来收入的提升,同时管理规模的增加可以带来规模效应的提升,物业公司的知名度和竞争力也得到同步提升。

因此,除了彩生活,绿城服务、雅生活和碧桂园服务在上市后也进行了扩张。

2016年8月4日,绿城服务以227.56万元收购浙江浙元物业管理有限公司40%股权;2017年6月5日,又收购浙江蓝颂供应链管理有限公司27%的股权,总代价为270.27万元,绿城服务收购蓝颂股权的主要原因是蓝颂的供应链拥有完善的分销网络,并与一些高品质的供应商有着良好的合作关系,这有利于绿城发展园区服务业务,提供较好的服务。虽然绿城的两次收购数额都不大,但也能看到其扩张的意向。

图2:彩生活在管建筑面积

数据来源:彩生活2015.2017年年度报告

表6::2018年中国物业服务行业TOP10公司物业管理面积及关联地产公司收入

数据来源:物业管理公司年报、官网、Wind

雅生活的手笔就大一些了。2018年4月9日,雅生活服务收购南京紫竹物业管理51%的股权,交易对价为2.05亿元;同年7月11日,又以1.48亿元收购兰州城关物业服务集团51%的股权。上市后的5个月内,雅生活就斥资3.5亿元快速收购了两家物业公司控股权,其融资扩张的目的非常明显。

比雅生活动作更快的是碧桂园服务。2018年6月19日上市,1个月后就收购碧桂园商业管理所有的10%橙家科技股权,交易对价为500万元。4个月后的11月26日,碧桂园服务与帕拉丁投资和一个自然人签订收购协议,收购两者所持的5家物业管理公司的股权,总代价为6.83亿元。

图片来源、东方IC

布局社区O2O万亿市场规模

物业分拆上市,为何在房地产业中形成了一个潮流?简单来说,各地产商都希望凭借强大的资本实力抢先成为市占比高的行业领头羊,而选择物业分拆上市是获得强力助力的简单有效方式。所以一旦有一家、两家甚至更多的物业公司上市,市场的竞争格局就会改变,更多的房地产企业也会开启物业分拆上市的进程。

对于一些没有紧迫资金需求,但又不想掉队的物业公司来说,介绍上市是一个很好的选择。相比于IPO,介绍上市有一个巨大的优势就是速度,不差钱的中海物业和碧桂园服务,都是采用了这种方式上市,程序较为简便,等待时间也短,上市后尽快在资本市场上确立公允价值,取得独立融资的资格,就算短时间内没有融资的想法,也可以先占好位置,随时为下一轮布局做铺垫。

除了融资以扩大物业管理面积,从各物业公司的招股说明书中都能够看到,它们对于增值服务的布局,主要是社区O2O平台。

社区O2O是指以社区为单位,以服务社区居民家庭生活为目的,对社区周边资源展开的线上线下整合互动的商业运作模式。具体来说,社区O2O是一种场景经济,可以为住户提供物业费缴纳、业主投诉、居家维修、日用品和生鮮食品购买、智能停车等服务,满足社区家庭生活消费需求。

中国指数研究院在《2017中国物业服务百强企业报告》里提到:2017年中国社区增值服务市场规模达到4545.1亿元,2014-2017年4年复合增长率为27.55%,按照这一复合增长率计算,到2020年市场容量将增加5000多亿元的规模,达到10122.8亿元。社区增值服务拥有万亿的市场空间,而物业服务企业具有贴近用户的天然优势,将大有可为。

正是看到了社区增值服务市场的快速增长,各物业公司都不断在社区O2O平台上发力。目前具有代表性的社区O2O平台有彩生活的“彩之云”、中海物业的“优你家”、万科的“住这儿”、碧桂园的“旺管家”等APP。

彩生活在2013年就开始布局,2014年上市融资时计划将融资金额的10%,也就是9450万港元用于发展社区服务平台。

中海物业的O2O平台APP在2014年11月启用,也许是为了上市而制造的噱头,APP推出初期并未真正成型。直到2016年3月,中海物业集团有限公司旗下子公司深圳市优你家互联网科技有限公司才正式上线一站式社区O2O平台“优你家”。

2015年9月,碧桂园成立了深圳市旺生活互联网科技有限公司,其O2O社区平台“旺管家”正式浮出水面,截至2018年6月,碧桂园将物业管理公司分拆,碧桂园服务集团持有旺生活互联网科技9.9%的股权,该公司由2016年碧桂园物业服务公司与独立第三方(佛山市敬德投资管理有限公司、天津市旺无限企业管理咨询合伙企业、周飞先生)联合经营。2016年,碧桂园物业于该联营公司经营成果所占份额亏损519.9万元。

目前,恒大虽未将物业分拆上市,但其在社区O2O平台上的布局也没有慢下来。2015年7月31日,停牌50多天的香港上市公司马斯葛(00136.HK,现已更名为恒腾网络)公告称,腾讯控股(00700.HK>与恒大地产(03333.HK)联合认购其75%的股份,其中恒大持股55%,涉资5.5亿港元;腾讯持股20%,涉资2亿港元。腾讯与恒大此次强强联手,为的是打造“全球最大的互联网社区服务商”。2016年12月30日,恒腾网络开发的社区O2O平台——恒腾密蜜APP正式上线。在此之前,恒腾已与京东企业购(背靠京东强大的平台优势,专为政府、企事业单位服务)进行合作,将京东企业购的商品信息直接传导到恒腾系统上,恒腾密蜜APP上会开设京东特供板块,会员在恒腾密蜜APP上下单后,订单数据会直接传送到京东,由京东完成配送。

表7:各物业公司的增值服务状况

数据来源:各公司2017年年报

2020年,中国社区的增值服务规模将达到万亿元级别。

经过几年发展,各物业管理公司的增值服务均在快速增长(表7)。如彩生活平台注册用户已超过1000万人,增值服务板块毛利率高达82%,且2017年该板块营收同比增速高达57.5%。绿城服务、雅生活的增值服务板块营收同比增速也高达80%以上。

彩生活的增值服务平台注册用户规模与其他物业管理公司比较,不在一个数量级上,原因是彩生活社区O2O平台彩之云APP,除了服务于本集团管理的社区,也服务于合作物业管理公司的社区,用户覆盖面很广,多年经营下来,彩之云已具有比较明显的互联网平台特性以及较强的网络效应,因此毛利率在业内居于领先地位。此外,彩生活还推出新的社区服务方式——彩惠人生,在彩之云APP上购买标有“彩惠人生”标记的商品,可以享受物业费的抵扣减免。此服务自2018年3月推出,6个月的时间累计成交额4460.7萬元。

2014-2017年彩生活的增值服务收入年均复合增速达到62%,2017年该板块毛利在公司整体毛利中占比31%。

分拆后的物业管理公司,是否具备投资价值?

上文提到,分拆后的物业管理公司,尽管业务范围没有发生大的变化,但均享受到了高估值。然而,仅仅一个动作,就能让曾经角落里默默无闻不受人关注的业务变成市场追逐的轻资产“现金奶牛”吗?在看到物业管理公司的业务增长优势与潜力之外,对其成长中的羁绊或许也应保持理性分析。

“成年后”,依旧要“拼爹”

背靠强势的房地产集团,是分拆上市的物业管理公司的竞争力之一,关联房地产企业的扩张带来了物业公司的内生增长。虽然已经分拆上市,这些物业管理公司依旧难以摆脱对其关联房地产企业的依赖(表8)。

图片来源:东方IC

2017年碧桂园服务对碧桂园的依赖度仍高_达89.1%,佳兆业物业对佳兆业的依赖程度也高达86.13%。

除了彩生活是个特例,雅生活对雅居乐的依赖程度在2014年还是100%,此后通过并购,2017年降到了53.86%;若将绿地控股考虑进去,2017年对关联地产的依赖度为57.29%。而2017年碧桂园服务对碧桂园的依赖度仍高达89.1%,佳兆业物业对佳兆业的依赖程度也高达86.13%。这说明,一方面龙头地产公司将头部优势延续到物业管理领域,给了物业管理公司很强的业务保障,但另一方面,也可能会形成依赖风险。

过于依赖控股股东的风险首先是独立的意义被削弱。决策、推进新业务,包括收款速度等都要等待集团的统一协调,时间较长;其次是分拆出来的物业管理公司仍旧要承受控股股东所受的房地产开发周期性的压力,物业管理行业的独特优势也难以充分显现;同时这种依赖性将会把物业管理公司始终作为一个附属品来对待。从这个意义上来说,分拆出来上市,是踏向独立的第一步。

扩张的悖论:管理面积与收入质量之间的跷跷板

彩生活作为物业管理公司中积极扩张的典型,近年来所管理的物业面积不断增长,2011年到2017年管理面积年复合增长率达到了68.55%,同时收入也高速增长,但快速扩张后,有两个因素也在困扰着彩生活,一个是毛利率下降,一个是负债的不断增长。

2014年彩生活上市时,接近80%的毛利率一度打破人们对物业管理业务“不赚钱”的看法,甚至被冠以“暴利”之称,然而上市之后,彩生活的毛利率却在逐年下降,截至2018年上半年,其毛利率已快速下滑至35.27%(表9)。

这主要是收费制度的不同导致的。在2015年和2016年,彩生活收购了开元国际物业管理公司以及其他物业管理公司,带来大额的包干物业服务费以及预售服务费支出,导致当年的成本提升。

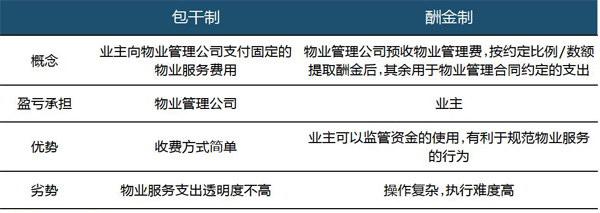

物业管理行业的收费主要有两种方式,包干制和酬金制,国内龙头物业管理公司多采用包干制,酬金制在国内的应用并不广泛,但在国际上是主流。而彩生活是国内少数将酬金制应用得风生水起的公司(表10)。

酬金制因为是提前收取物业管理费,并计提酬金入账,不承担当年可能的亏损,所以在酬金制下,彩生活在财务上不产生任何“直接销售和服务成本”,毛利率达到了100%的惊人水平(表11)。正是得益于这种收费方式,使得彩生活的毛利率始终高于行业内采用包干制的物业管理公司。

所以一向惯用酬金制的彩生活,在积极扩张中收购了采用包干制的物业管理公司,在收购初期仍是按照包干制原则,盈亏自担,成本的提升,造成了毛利率的逐年下降。

表8:分拆上市的物业管理公司对关联地产企业的依赖性(单位:千平方米)

数据来源:各公司2017年年报、招股说明书(注:其中2017年雅生活关联地产包括绿地控股)

表9:彩生活毛利率

数据来源:Wind

表10:包干制与酬金制

数据来源:新财富整理

表11:彩生活酬金制与包干制的毛利率差别

数据来源:彩生活招股说明书

表12:彩生活负债规模

数据来源:Wind

作为硬币的另一面,扩张理所当然带来了负债的上升(表12)。2014年、2015年、2016年,彩生活的负债增速均在60%以上,2015年收购包括开元国际物业在内的42家物业管理公司,负债同比增长176.95%。2018年上半年,公司的负债规模甚至达到.了71.18亿元,有息负债规模为41.71亿元,在2月28日确定20.13亿元收购万象美物业100%股权后,彩生活也承担了万象美12.5亿元的债务。

在彩生活马不停蹄的扩张进程中,其管理面积增加、用户范围扩大、收入增加、规表13:雅生活的收入、成本增加情况(单位:亿元)表14:彩生活收入、成本增加情况(单位:亿元)模效应得到强化,但是收购所带来的沉重负债压力,却难以在短时间内消除。而高昂的财务费用也将会在很长一段时间里,侵蚀公司的盈利。收购本身需要成本,且会承担标的公司的负债,物业管理公司相比地产企业的低负债优势,在极速扩张的过程中会变得不那么明显,维持高估值会更难。

表13:雅生活的收入、成本增加情況(单位:亿元)

资料来源:Wind

表14:彩生活收入、成本增加(单位:亿元)

资料来源:Wind

另外一家也在持续扩张的物业管理公司是雅生活,但与彩生活相比,其成本控制能力比较强,毛利率不受影响甚至在不断上升(表13)。

物业管理行业中,员工成本占很大一部分,2017年雅生活员工相关成本为7.77亿元,占营业总成本的56.6%,因此对员工成本的控制就显得非常重要。雅生活管理面积虽逐年上升,但员工数量增加并不明显,2018年中期人数与2017年末一致,拥有雇员数量12192名,相比招股书披露时统计日期2017年9月仅上升3.39%。2015-2017年,雅生活管理面积同比分别增长43%、43%、57%,但员工成本同期仅同比上升5%、6%、8%,远远低于管理面积的增速。

通过机械化以及O2O平台减掉多余的人工成本,其次将绿化、保洁、园艺等服务向第三方分包降低销售成本等举措,让雅生活在积极扩张的同时,人工成本得到有效控制,从而提升了毛利率。2017年雅生活营收增速达到了41.4%的高水平时,成本同比仅增加25A%,因此毛利率也从2014年的11.96%上升到了2017年的33.54%。

相比之下,彩生活在多年扩张之下,成本控制就比较一般了,2014年到2017年其营业总成本的增速基本高于营业收入以及管理面积的增速(表14)。

由于2015年的大幅扩张,彩生活的管理面积以及员工数量都出现了极速的增长,管理面积从2.05亿平方米增加到3.22亿平方米,同比增长57%,与此同时,员工数量则从2014年的1265人增加到了7537人,翻了接近5倍,这给它带来巨大的成本压力。到了2016年增速放缓,2017年公司员工数量开始减少,说明在运营的过程中,彩生活也在不断优化成本结构,减弱由扩张带来的成本困扰。

另外,仅依靠母公司销售规模扩大来实现管理面积增长的物业管理公司是碧桂园服务,2017年其对碧桂园的依赖度仍达到89%,是典型的内生性扩张,因其收入成本结构与拆分前区别不大,所以成本的变动与管理面积的增加同步,毛利率也保持稳定(表15)。

对于不同的物业管理公司,无论是积极扩张还是含蓄保守,都会面临或大或小的困境,彩生活成本的提升及毛利率的下降是由自身的收费方式决定的,虽不具有普适性,但也可为后续想要分拆上市的物业管理公司提供参考,扩张有风险,上市需谨慎。是跑马圈地抢市场份额,还是维持稳健的扩张步伐,保持高毛利的现状?如何在扩张与财务稳定的天平上寻求平衡点?对于上市后希望快速做大的物业公司来说,这同样意味着考验。

上市不是终点,勿失服务的初心

2017年6月22日,杭州蓝色钱江小区保姆纵火案震惊全国,被害人家的保姆在家中纵火造成四人死亡(一位母亲及三个未成年的孩子)。彼时物业管理公司分拆上市风头正劲,这场纵火案,将在杭州以口碑出名的绿城服务推上了风口浪尖,也给物业管理行业的躁动,泼上了一盆冷水。

此次纵火案,虽然绿城服务不负直接责任,但在事故处理和消防安全方面,绿城服务非常不到位。

表15:碧桂园服务的收入、成本增加情况(单位:亿元)

数据来源:Wind

首先在发现火情后进行疏散时,消防警报并未有效起到警示作用,许多业主反映没有听到,而是保安挨家挨户敲门通知,在凌晨大部分业主都处在睡眠状态下,很有可能会听不到敲门声,粗犷的疏散方式分散了人力;其次小区内的消防水枪水压过低,难以起到有效的灭火作用,而且绿城在事后回应,确实有保安在发现消防栓漏检后擅自涂改了消防器材检查记录,绿城服务表示公司对此负有责任,管理层将全面反省,自我整顿。

物业管理行业,本质上仍是服务业,在发展过程中,为了扩张、整合,可以借助于资本力量,但上市不是终点,融资不是目的,物业管理公司不能被资本迷惑,失去了服务业主的初心。

在地产大亨分拆物业管理公司并助其上市的背后,是稳定业绩、对抗周期性、寻求扩张的野心,在上市后,物管行业独特的低负债高增长稳定现金流等优势让其得到了资本的青睐,社区O2O平台的万亿市场规模也给物管行业带来了新的想象空间,使其享受了数倍于房地产企业的估值。随着地产公司和物管公司市场集中度的渐渐提升,上市后跑马圈地成为必选动作。如何在摆脱对于关联地产企业的过度依赖和激进并购扩张之间保持财务平衡,是分拆上市后物业公司必须思考的问题。