基于财务数据分析的企业上市可行性研究

李慧

摘 要:环保产业是近年来我国重点发展的产业之一,在我国经济发展和环境保护等方面都具有一定的积极作用。本文通过对安徽国祯集团财务指标的深入分析,探讨了该集团上市融资的可行性。结果表明,安徽国祯集团财务状况良好,符合上市融资的有关财务条件。

关键词:环保企业 安徽国祯集团 财务分析 上市可行性

中图分类号:F273 文献标识码:A 文章编号:2096-0298(2017)12(c)-090-02

1 环保产业概况以及选例原因

随着经济的高速发展,环保及可持续问题呼声高起,环保产业在国民经济中的地位不断提高。由于城市工业污染越来越严重,导致环保市场需求日益旺盛,同时,政府对于环保的支持力度逐年增大,环保板块将持续获得资本市场密切关注[1],新污染迭起与环保投资资金匮乏的矛盾是大多数环保公司存在的主要问题,本文从环保行业中选取一家实力雄厚、具有代表性和影响力的环保集团(以下称安徽国祯集团)为研究对象,通过对其财务运营数据分析,探讨其上市的可行性。

2 财务分析

一般对企业进行财务分析主要采用的方法有比较分析法和比率分析法。本文主要结合安徽国祯环保科技股份有限集团的具体情况从财务报表、偿债能力、营业能力、盈利能力以及发展能力这5个角度综合运用上述方法进行分析[2]。

2.1 资产负债表分析

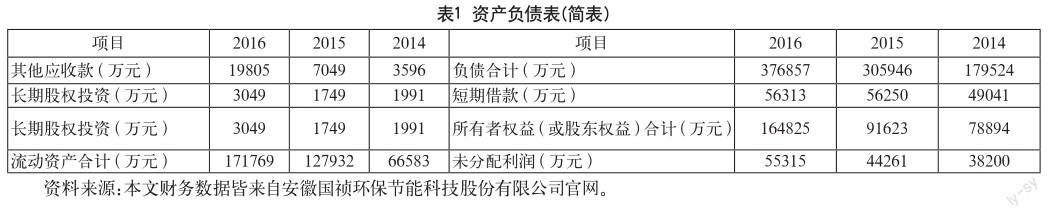

在会计中经常用资产负债表来反映企业的财务状况,对安徽国祯集团的资产负债表进行分析主要对其资产负债结构的构成情况以及增减变动进行分析。通过分析集团的资产负债表,能够更深刻地了解集团的财务状况和短期偿债能力。本部分主要是对近3年的资产负债表进行了比较,如表1所示。

从资产负债发展的趋势和计算的数据来看,就资产而言,2014年~2015年资产的增长幅度为53.85%,2015年~2016年资产的增长幅度为36.25%。集团近几年在货币资金、其他应收款以及其他资产都有较大幅度增长,总体呈现逐年上涨的趋势。集团2016年加大了投资力度,扩大了规模,且流动资产较多,说明流动性较强,未来的发展前景还是很可观的;就负债而言,2014年~2015年负债的增长幅度为70.42%,2015年~2016年为23.18%,2016年集团负债的增长幅度明显小于上年负债增幅。集团负债涨幅近几年呈现逐年递减的形势,表明集团对负债的控制较好。从短期借款看,2015年较上年增长14.70%,2016年较上年增长0.00112%,2016年主要是由于集团根据经营需要向银行借贷资金所致,适当的负债能带来杠杠效应,集团经营能力越强,收益越高。集团2016年短期借款的增幅明显减小,说明安徽国祯集团控制负债的能力很强,没有太多的债务风险;就所有者权益而言,2015年所有者权益的增长幅度为16.13%,2016年增长幅度为79.89%,因此,近几年集团所有者权益以明显加快的速度逐年增长。而且,集团的未分配利润也呈现较快增长的趋势。可见,集团有较好的发展潜力。

2.2 利润表分析

利润能反映企业的经营成果,主要采用比率方式同时结合资产负债表的一些具体项目具体数据进行分析。集团近三年的利润表如表2所示。

从利润表中可以看出安徽国祯集团近3年的营业收入接近35亿,净利润之和也达到了2.6亿,集团近几年利润呈现逐年增长的趋势,且2016年增长的幅度较大,集团近3年的营业收入以越来越大的增幅逐年递增。

2.3 现金流量表

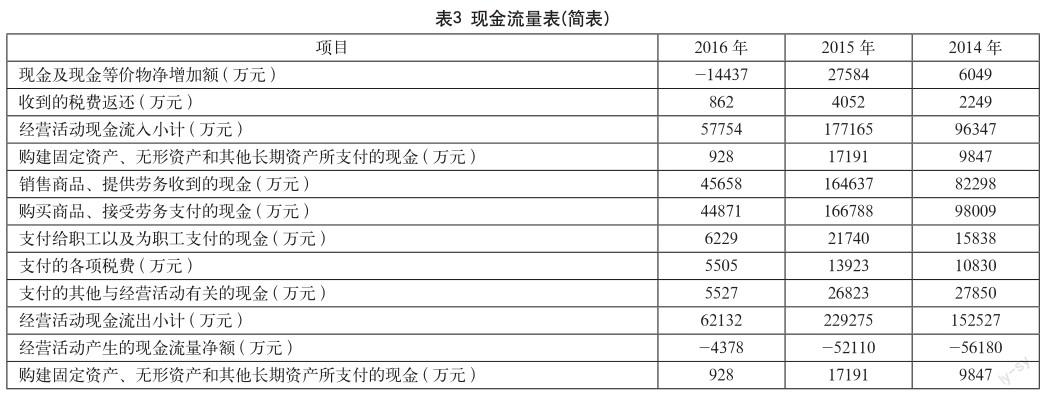

现金流量表可以反映企业一段时间的现金流入和流出情况,本节采用比较分析来研究企业的发展状况。近3年该集团的现金流量表如表3所示。

2016年相较于2015年而言,企业现金及现金等价物的净增加额明显减少,企业在销售商品、提供劳务收到的现金大幅度减少;收到的税费返还成倍减少;在经营活动现金流入小计上有所减少;企业购买商品、接受劳务支付的现金、支付给职工以及为职工支付的现金、支付的各项税费、支付的其他与经营活动有关的现金大幅下降,在经营活动现金流出小计、经营活动产生的现金流量净额、购建固定资产以及无形资产和其他长期资产所支付的现金投资活动现金流出小计等方面都有了很大幅度的减少。

2.4 偿债能力分析

2.4.1 流动比率

安徽国祯集团近3年流动比率分别为0.98、0.67、0.61。一般情况下,流动资产越多,流动负债越少,则企业的资产负债比越高,债权人的权益越有保证,企业的偿债能力也越强。虽然近3年企业流动资产均小于流动负债,但这3年的流动比率一直在递增,说明企业的偿债能力越来越强,企业发展状况越来越好。

2.4.2 资产负债率

安徽国祯集团近3年资产负债率分别为0.7、0.77、0.69。一般而言,资产负债率越小,则企业长期偿债能力越强。但是也不是越低越好,该指标能反映企业利用财务杠杆的情况。如果该指标过小则表明企业对财务杠杆利用不够。国际上认为比较合适的资产负债率为60%。由表1数据可知,该集团各年的资产负债率均大于0.60,所以财务杠杆利用已够。虽然2015年集团资产负债率相对于2014年上升了,但2016年迅速回落,总体还是维持在一个合理的范围内。

2.4.3 产权比率

安徽国祯集团近3年产权比率分别为2.3、3.3、2.3。一般而言,产权比率越低,企业的长期偿债能力越强;反之亦反。但企业产权比率也不是越低越好,该指标太低不能充分地发挥负债的杠杆效应。企业在评价产权比率适度与否时,需从提高获利能力与增强偿债能力两个方面综合考虑,当偿债安全得到保障时,可以尽可能提高产权比率。从大体上看,产权比率与资产负债率在对企业偿债能力的评价方面的作用基本相同,两者的主要区别是:产权比率更加侧重于揭示财务结构的稳健程度,同时,产权比率也反映自有资金对偿债风险的承受能力;资产负债率则侧重于分析债务偿付安全性,分析所有者权益的物质保障程度。

2.5 营业能力分析

该集团近3年总资产周转率分别为0.31、0.32、0.43,周转越快,反映企业销售能力越强。由上各表知企业总资产周转率呈现递减的趋势,营业收入的风险和经营风险有所增加。

2.6 盈利能力分析

反映集团盈利能力的指标有很多,这里选择具有代表性的每股收益和每股净资产来进行度量。2015年集团每股收益为0.26,较2014年的0.69有所下降,2016年迅速回涨到0.41,表明集团的财务状况有着好转的趋势。2015年每股净资产为3,较2014年的8.63有明显的下降,2016年回涨到4.48,这表明集团的经营状况有很大的波动,需调整集团经营策略。

2.7 发展能力分析

从表4主營业务收入增长率来看,总体趋势较好,从净利润增长率来看,近几年增长的幅度逐年加大;从净资产增长率来看,只有2015年增长幅度较小,其他几年均以较快速度增长;从总资产增长率来看,增长趋势很好。

3 结语

从以上方面对集团的财务状况进行了比较详细地分析可以得出如下结论,集团财务状况较好,净利润呈现逐年增长的趋势,流动性较好,收入增长的幅度大于成本增长的幅度。总的来说,集团经营状况和盈利能力都很好,集团的发展前景很可观。符合上市主板的条件,国祯集团上市主板是可行的。

参考文献

[1] 戚飞翔.节能环保行业上市公司财务风险预警研究[D].浙江工商大学,2015.

[2] 王媛,程珊珊.基于财务数据分析的环保产业公司上市可行性研究——以K公司为例[J].通化师范学院学报,2017(7).