我国税制演变影响因素分析

——以税种结构变动为视角

刘振亚 李 伟

我国税制演变影响因素分析

——以税种结构变动为视角

刘振亚 李 伟

有不少研究对我国税制演变的过程进行了历史阶段划分,这些成果为寻找税制演变影响因素提供了良好的思路和条件。以税种变动为视角对我国税制演变过程进行梳理总结可以发现:政府目标是影响我国税制演变方向的明显因素,而经济所有制结构、对外依赖程度、经济发展水平、政府税权分配状况等则是影响我国税制演变进程的潜在因素。聚类分析可以作为检验这些影响因素合理性的一种简便易行的方法,其使用基础是税制演变阶段的合理划分。根据通过合理性检验的影响因素的变化情况,可以对我国税制演变的未来走向作出合理的判断。

政府目标;税制演变;聚类分析

新中国成立以来,我国的税制经历了多次改革,而每一次改革都有其独特的时代背景并呈现出不同的特征。研究税制改革的文献常使用历史经验分析法对不同时期的税制改革加以论述,并归纳出与各时期相对应的规律。例如,邓子基将新中国成立以来我国税制改革过程分为四个阶段。第一阶段:1950—1977年,发布《全国税政实施要则》,统一税政,建立新税制;第二阶段:1978—1993年,中共十一届三中全会后,我国实行改革开放,税制与其他经济领域一样均发生了深刻变化;第三阶段:1994—2002年,中共十四届三中全会提出建立社会主义市场经济体制的目标和“积极推进财税体制改革”的要求;第四阶段:2003年之后,我国进入了社会主义市场经济发展时期,中共十六届三中全会针对当时的税制与市场经济迅速发展之间的一系列不适应或矛盾,提出按照“简税制、宽税基、低税率、严征管”的原则,进行税制改革。[1]对于每一阶段的税制改革,许多学者进行过深入的研究,如袁振宇[2],王亘坚[3],高培勇[4],梁强、贾康[5],朱青[6]等。

如果对各时期的税制变化做进一步的分析,就不难发现其中所蕴含的共性:每次税制改革都是政府为解决当时所面临的某个或若干个亟待解决的重要现实问题而实施的,且都是受当时的客观条件制约的。

多位学者在研究中也有涉及这一共性的论述。陈共认为,税制改革是整体经济体制改革的一个重要组成部分,必须同经济体制改革的指导思想和目标相一致。要分析当时中国税制的状况和历史背景。[7]刘佐认为,事关国家经济、社会发展的宏观政策在党中央、国务院和全国人大的文件中体现得非常充分,在税收工作中必须坚决地全面贯彻。税制改革要与经济发展趋势相适应,服从经济发展的客观需要。[8]郭庆旺认为,财税改革是中国经济体制改革的一个突破口。[9]

其实,这一共性也与政府决策理论模型分析的一般模式相符,即先给定政府决策的目标函数,再设定政府决策的约束条件,然后用带约束的最优化问题求解方法,求出使政府目标函数达极值时政府决策变量的数值或动态路径。如果构造一组能反映政府税制改革目标和约束条件的指标,那么根据这组指标,再结合下一个时期政府所面临的亟待解决的问题及约束,就可以对未来税制模式提出前瞻性的设计建议。

怎么找到这组指标呢?我们的基本思路是:首先,归纳各时期我国政府税制改革的目标;其次,具体分析在这些目标下,我国税制演变不同阶段的主要特征;最后,根据这些特征提炼出反映税制演变的潜在因素并用聚类分析的方法来检验其合理性。鉴于税制的内涵非常广泛,想全面把握其规律并不容易,所以本文以税种结构为切入点来进行研究。税种结构变动是税制改革的重要内容之一,是进一步讨论税收要素(如税率、税基)和收入规模等税制问题的基础,然而它虽然重要却很少被给予足够的专门研究,所以本文选取税种结构变动的视角研究税制演变规律。

一、政府目标与税制演变

(一)各时期的政府目标

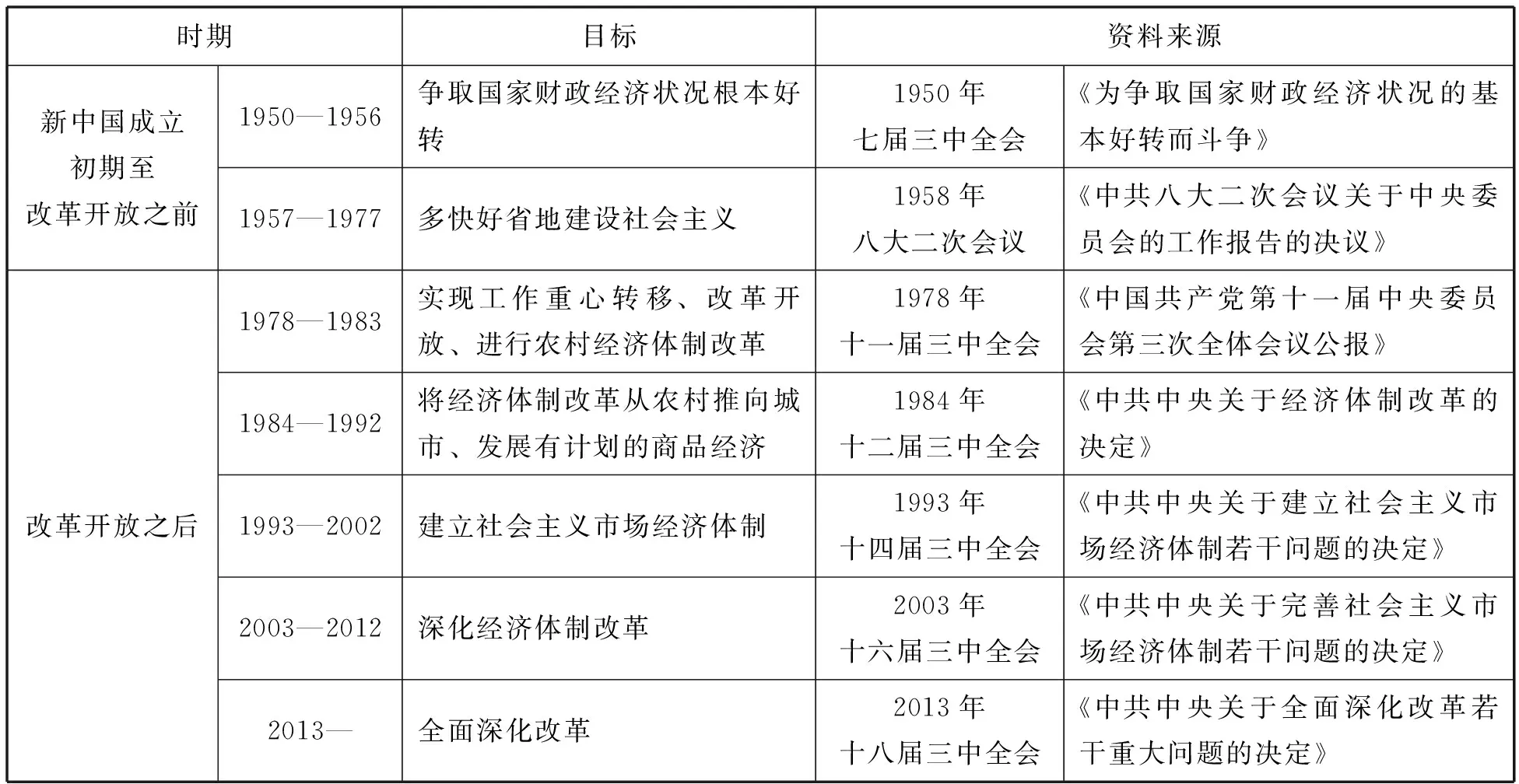

新中国成立后的中共历届三中全会上通过的文件对政府目标设定有重要影响,因而这些文件是本文确定各时期我国政府税制改革目标的主要依据。表1是我们根据这些文件整理出的各时期我国政府的工作目标。

表1 新中国成立以来各时期我国政府的工作目标

可以看出,前四个阶段的政府目标比较清晰集中,因而可以直接作为政府税制改革的目标。而与前四个阶段不同的是,后三个阶段的政府目标比较概括。虽然总目标比较概括,但是这三个阶段的文件中都针对财税领域给出了具体的改革目标,所以这些具体目标可以作为细分领域的政府目标。中共十四届三中全会发布的《决定》提出要实施分税制改革;十六届三中全会发布的《决定》提出了改生产型增值税为消费型增值税、改进个人所得税和适时开征物业税等措施。十八届三中全会发布的《决定》关于税制改革的表述是:“完善地方税体系,逐步提高直接税比重;把高耗能、高污染产品及部分高档消费品纳入消费税征收范围;加快房地产税立法并适时推进改革;加快资源税改革;推动环境保护费改税。”

各时期政府税制改革的主要目标可归纳如下:1950—1956年是增加财政收入;1957—1977年是在保证公有制经济占绝对主导地位的前提下,配合当时社会主义建设总路线的实施;1978—1983年是提高非公有制经济成分的比重,引进外资,并且该目标在之后的各个时期都得到了延续;1984—1992年与上一时期的目标基本一样,不同的是以“两步”利改税为突破口,将改革从农村推向了城市;1993—2002年除了经济体制改革的目标之外,还有提高“两个比重”、增强中央政府宏观调控能力的目标;2003—2012年除了经济体制改革的目标外,还有抗危机、保增长的目标;2013年至今的目标则是实施结构性减税以促进结构转型、稳定地方税规模和建设环保税体系。

(二)税制演变与政府目标的关系

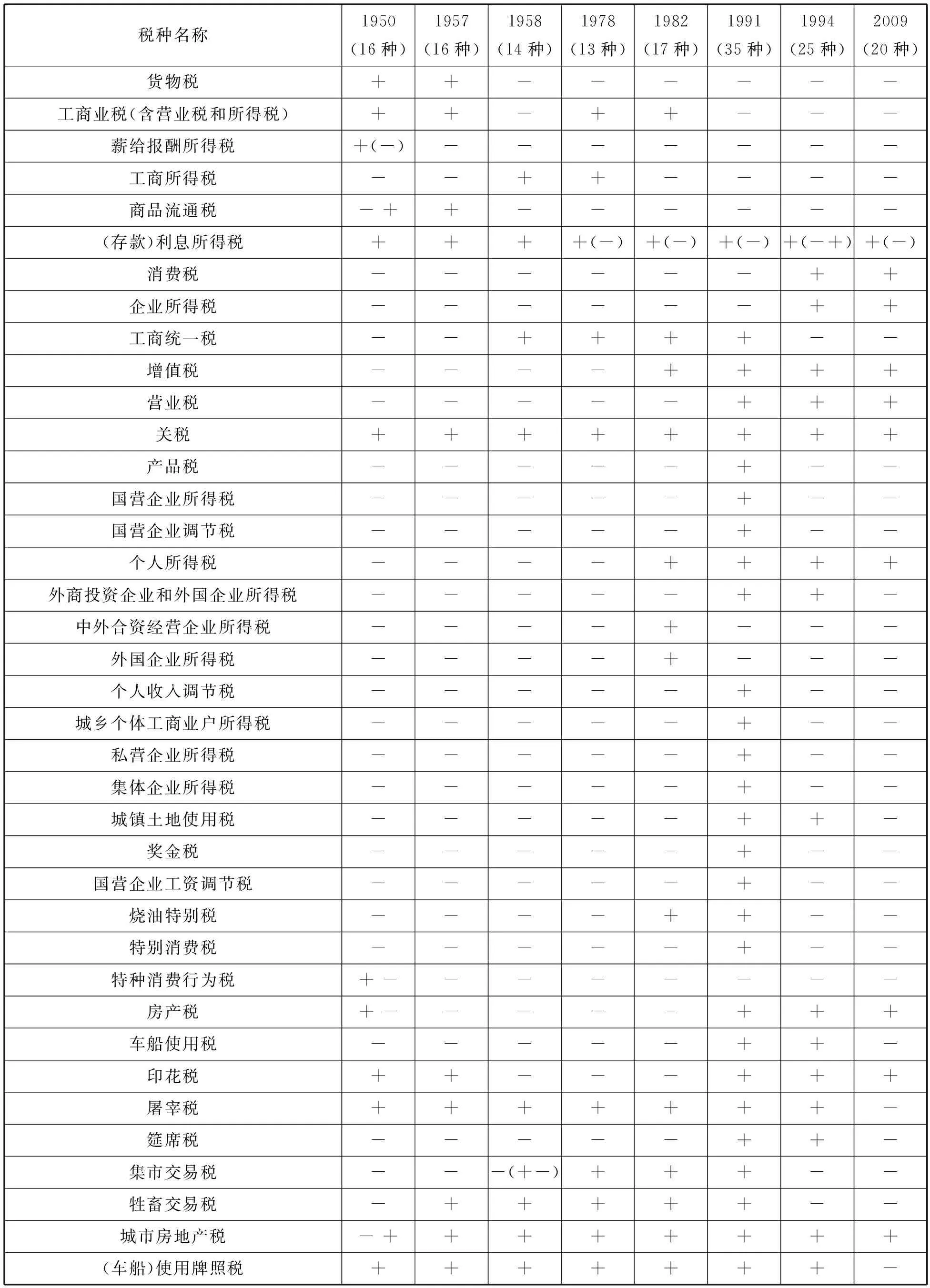

我们以税种结构变动作为研究税制演变的视角,在表2中列出了我国1950—2009年间税种结构变动的情况。

表2 我国1950—2009年税种结构变动一览表

税种名称1950(16种)1957(16种)1958(14种)1978(13种)1982(17种)1991(35种)1994(25种)2009(20种)货物税++------工商业税(含营业税和所得税)++-++---薪给报酬所得税+(-)-------工商所得税--++----商品流通税-++------(存款)利息所得税++++(-)+(-)+(-)+(-+)+(-)消费税------++企业所得税------++工商统一税--++++--增值税----++++营业税-----+++关税++++++++产品税-----+--国营企业所得税-----+--国营企业调节税-----+--个人所得税----++++外商投资企业和外国企业所得税-----++-中外合资经营企业所得税----+---外国企业所得税----+---个人收入调节税-----+--城乡个体工商业户所得税-----+--私营企业所得税-----+--集体企业所得税-----+--城镇土地使用税-----++-奖金税-----+--国营企业工资调节税-----+--烧油特别税----++--特别消费税-----+--特种消费行为税+--------房产税+-----+++车船使用税-----++-印花税++---+++屠宰税+++++++-筵席税-----++-集市交易税---(+-)+++--牲畜交易税-+++++--城市房地产税-++++++++(车船)使用牌照税+++++++-

税种结构变动包含数量和类别两个方面。就税种数量而言,1982年之前的税种数量先由16个减少为13个,然后又增加到17个,在1949年之后的30多年间数量保持在13~17个之间,即使是在税制最为简化的时期,也仍然保留了13个税种。而到了1991年,税种数量比1982年翻了一番还多,达35个;到1994年税种数量又减少为25个,且其中有两个税种并未实际征收;到2009年又进一步减少为20个,且其中依然有两个税种并未开征。由此可以看出,我国税种数量先是在近30年的时间内逐步小幅度减少达最低值,后又在5年时间内恢复至略高于新中国成立初期的水平,接着是经历了一个翻倍增加的10年,然后又在5年内迅速减少并在之后的15年时间内逐步减少至改革开放之初的水平。在2009年之后,税种数量没有发生明显的变动。

就税种类别而言,1950—1978年间尽管税种数量一再减少,但流转税和所得税却始终保留,主要以工商业税、工商统一税和工商所得税的形式存在。税种的减并压缩也主要是将多种流转税压缩为一到两种流转税,其他类别的税种基本维持不变。1978—1991年间,税种数量的增加主要源于涉外税收体系的不断扩充,此外还有财产和行为税类、特定目的税类的迅速壮大。1994—2009年间,税种的减少是主流,这主要源于所得税类的简化合并、涉外税收体系逐步被并入国内税收体系、某些行为税被取消、特定目的税类被压缩等方面的改革。但同时也有税种的增加,如原来的工商统一税等流转税被拆分成增值税和营业税,并新增了消费税。虽然随着税制一次次的改革,税种数量和类别发生了很大变化,但有些方面却保持不变:(1)流转税类、所得税类尽管变动很大,但基本类别始终被保留。(2)农业税类一直未发生大的变动,直到2006年被彻底撤销。(3)关税一直被保留。(4)遗产税自从1950年设立始终被保留着,但从未开征过;证券交易税自从1994年被设立也一直未开征。(5)城市房地产税自新中国成立初被设立,一直被保留,直到2009年并入1986年开征的房产税。

税制的这种结构性演变与政府目标之间存在密切的联系。1950年我国财政经济状况较差,政府急于扭转这一局面,所以税制以多税种、多次征收为主要特征,主要是为了尽快筹集到足够的财政收入,在这一目标实现之前,所有制改革必定要先放一放,因而这一时期非公有制经济与公有制经济并存了一段时间。而到1956年、1957年,我国财政经济状况有了根本性的好转,实现了1950年制定的政府目标,因而税制改革开始为下一个时期的目标服务,这就是建设社会主义。而当时对社会主义的认识就是要让公有制经济比重尽可能地高,所以很快非公有制经济就几乎消失了,而与此相适应的税制改革措施是政府不断简化税制。

到了改革开放时期,经济体制改革和对外开放成为政府目标,这使得非公有制经济比重迅速上升,外资比重也不断上升,与之相适应的是我国所得税系和涉外税系迅速扩充。而1994年的分税制改革则是政府明确提出的目标,其目的是要提高“两个比重”,因为当时不仅财政收入占GDP的比重较低,中央财政收入占总财政收入的比重也较低。2003年,政府的税制改革目标又集中在增值税、所得税和物业税上,但只有关于增值税的改革试点工作很快得到了落实。因为当时“非典”疫情给我国经济造成了不小的影响,而增值税改革的目的是减轻企业税负,促进企业生产,进而拉动经济增长,所以该项措施的较快落实在一定程度上抵御了经济下行的风险。而2013年之后,结构性减税成为促进产业转型升级、创新创业的主要手段之一,有利于经济结构调整和平稳增长的新税种也正在设计之中。

综上,税制演变过程与政府在各个历史时期的税制改革目标是紧密联系的,这些目标对税制演变的方向有很大影响。

二、影响我国税制演变的潜在因素

税制改革服务于政府目标,同时还受某些潜在因素的影响。通过对我国税制演变过程的分析可以找出这些因素。

(一)所有制结构

我国税制演变与经济所有制结构、对外资和外贸的依赖程度密切相关。1949—1956年,我国逐步由多种所有制经济并存演变为公有制经济占绝对主导地位,这就使得整个税制体系要与公有制经济占绝对主导地位相适应,所以便有了1957—1958年的税制简化改革,经过多税种合并产生的工商统一税成为长时间存在的主体税种。1957—1978年中国虽然经历了很多政治方面的变化,但所有制体制基本保持不变,所以这一时期的税制虽然也有变动,如1973年的又一次税制简化,但总体来说没有发生根本性的改变。

1978—1982年是改革开放的过渡时期,公有制经济占绝对主导地位的经济所有制体制逐步被打破,外资开始大量被引入,私有经济也逐步出现,所以税制也必定会适应这一形势的变化而改变。这一时期涉外税收体系开始建立,涉及居民个人的税种也开始出现,外国企业所得税、个人所得税等税种就是在这种情形下应运而生的。

1982—1991年,中国开始建设社会主义商品经济,即有计划的商品经济。这进一步支撑了多种所有制并存的局面,所以税制体系也开始空前丰富起来,税种数量和种类也得到迅速扩充。

1991—1994年,中国建设社会主义市场经济体制的目标被确定下来,此后经济体制改革开始稳步推进。与这种经济体制改革趋稳相适应的是,中国税制开始调整和简化:将工商统一税拆分为增值税、营业税;将特别消费税改为消费税;将国营企业所得税、集体企业所得税和私营企业所得税合并成企业所得税;将国营企业工资调节税、奖金税、城乡个体工商业户所得税、个人收入调节税并入个人所得税;将外国企业所得税、中外合资经营企业所得税并入外商投资企业和外国企业所得税;税种数量被压缩至25个。

1994—2009年,中国一直实行社会主义市场经济体制,且公有制经济比重下降,非公有制经济比重则不断上升,市场在经济发展中的作用也不断被强化和重视。此外,随着内资企业的不断发展壮大,外资企业对中国经济发展的影响开始减弱,内资企业受关注度逐年提升,再加上2008年世界金融危机对中国经济的不利影响导致出口导向型经济受到质疑,使得促进国内消费和鼓励内资企业发展的政策走向逐渐明显,所以税制也随之发生改变,将内外资企业所得税合并成为统一的企业所得税。

(二)经济发展水平

经济发展水平与税收各要素都有直接或间接的联系,税制演变受到经济发展水平的影响。

1949—1982年,我国经济发展水平较低,再加上受收入绝对平均化观念的影响,民众的个人收入普遍不高,所以只有主要以企业生产、批发、零售这些环节的流转额、海关收入以及农业产出作税基,才能保证国家财政有充足的税收收入。这导致流转税成为这一时期我国的主体税种,其次是农业税和牧业税,再次才是所得税,且其税基是工商企业的所得,而像个人所得税这样的税种并没有设置。类似个税的税种如薪给报酬所得税在1950年设置之后在很短的时间内就被停征了,之后又被撤销。有数据显示,1957年,全国工商税收收入中流转税收入和所得税收入所占的比重分别为74.4%和13.6%;1959年,全国的工商统一税和关税收入占税收总额的74.6%;而工商所得税收入仅占2.2%;农业税和牧业税收入占16.1%;1974年,全国的工商税和关税收入占税收总额的79.8%;而工商所得税收入仅占8.6%;农业税和牧业税收入占8.4%;1982年全国的工商税、增值税和关税收入占全国税收总额的85.8%;工商所得税收入仅占6.9%。

1983—1991年,随着我国经济发展水平不断提高,企业收入和个人收入均有了迅速的增长,加上外资的引入和所有制的改革,出现了收入相对较高的群体。与此相适应,所得税体系开始扩充,不仅企业所得税在税收总额中的比重迅速上升,个人所得税也从无到有并且其收入比重不断提高。1991年全国所得税收入占税收总额的比重上升为23%,而流转税收入比重则下降为62.8%。

1992—2009年,我国经济发展水平继续不断提高,流转税的比重进一步下降,所得税比重进一步升高。到2009年,增值税、消费税、营业税、关税这四个典型的流转税收入之和占税收总额的比重为58.77%,企业所得税和个人所得税收入之和占税收总额的比重为26.02%,而2013年时前者的比重又降为51.48%,后者则升至26.20%。这也反映了研究税制的文献中所经常提到的一个规律:随着经济发展水平的提高,间接税比重下降,直接税比重上升。

(三)政府税权分配状况

政府税权分配状况对整个税收体系,特别是地方税收体系,也具有重要影响。

1949—1978年,我国的税权主要集中在中央政府手中,不仅税种的设置由中央政府决定,具体征收办法也大都由中央政府制定,只有牲畜交易税、牧业税等税种由地方政府自行制定征收办法,而且征收上来的税也是层层上缴再由中央统一安排使用的,这一时期政府税权几乎谈不上在中央和地方之间有所划分。这种税权高度集中的体制保证了中央能够有充足的财力,而这对于新中国成立初期迅速稳定国家政治经济局面具有重要意义。但到国家政治经济局面稳定之后,这种税制又制约了地方的积极性和地方税体系的发展。

1978—1994年,定额包干制度的实行极大地激发了地方涵养税源和征税的积极性,国家税收总额有了迅速增加,地方税体系也有所发展。但导致出现了这样一种局面:地方政府在完成上缴中央的定额税收收入部分后往往仍会剩余一部分的收入,而且这部分收入随着经济发展水平的提升而不断扩大,使得地方政府收入占政府总收入的比重也不断上升。虽然税收体系仍然由中央来规划设计,但是中央政府和地方政府之间财力对比的变化使得地方政府的影响力和谈判能力逐年上升,地方拥有了部分税权。一般来说,都是由中央政府来规定税率,但有些税种中央政府只规定了一个税率范围,具体税率可以由地方来定,这就使得地方政府拥有了一定的税率决定的自由裁量权;而对于某些税的税收优惠政策,地方政府更是具有很大的决定能力。地方政府为了保住逐年增加的财力,自然一方面要大力发展地方经济,另一方面就是尽可能地要求中央政府给予其更多的税权,最好是直接给予其能够自由支配的、独立的税种,这就使得政府税权分配状况对税种设置产生了影响。

针对这种局面,1994年中央政府主导推行分税制改革。一方面,地方政府终于拥有了一套相对较为独立的地方税体系,包含若干税种,如营业税、契税等;另一方面,地方政府自有税收收入比重不断下降,而中央政府的财力却不断增强,同时,地方政府对于中央政府转移支付的依赖性越来越大。这种政府税权分配状况的改变,使得地方政府的影响力和谈判能力逐年下降,再没有能力向中央政府进一步要求更多的税权,而中央政府也没有动力来增加地方政府的税权。所以在1994年分税制改革之后,地方税体系一直保持稳定,税种没有进一步扩充。

三、潜在影响因素的合理性分析

我们将采用聚类分析方法来研究影响我国税制演变的潜在因素的合理性。

第一步,选取一组指标来刻画这些因素。用实际GDP增长率和人均实际GDP直接刻画经济发展水平,间接刻画目标约束条件;用国有经济比重刻画经济所有制结构;用外资比重和对外依存度刻画对外资和外贸的依赖程度;用中央财政收入比重刻画中央地方税收分权程度。*1978年之前的数据缺失较多,这里只以1978年之后的数据作为样本。但即使是1978年之后的样本数据,也不完全,比如用于计算人均实际GDP的商品零售价格指数就缺1979年等若干年份的数据。因此,在具体计算时,只能想办法补全缺失数据。这里采用的是插值法,即假设指标在数据缺失时段的增长率恒定。此外,因数据统计口径变化和数据不全等因素的限制,对于1998年之前的样本,用国有及国有控股企业产值占工业总产值比重来刻画国有经济比重;对于1998年之后的样本,用规模以上国有及国有控股工业企业总资产占规模以上工业企业总资产比重来刻画国有经济比重。之所以采用工业企业指标来刻画,主要是因为工业企业按照所有制成分进行了数据统计,且数据也较为完整。因为统计口径发生了变化,而1998年恰是转折点,且两种统计口径的数据均有,所以就根据1998年两种口径数据之间的比例关系对1998年之后年份的数据进行了转换,使其口径与1998年之前年份一致。数据来源是1999—2014年《中国统计年鉴》。

第二步,根据这组指标用聚类分析方法对年份进行聚类。如果聚类分界点与税制演变阶段分界点基本一致,则可以认为该组指标能比较准确地划分不同的税制演变阶段,从而证明这些指标所刻画的潜在因素抓住了税制演变的主要特征,因而是合理的。

由于系统聚类分析的计算原理是一步一步地寻找距离最短的两个样本,所以得到的结果是分层的,既有大类又有小类,且如果距离定义不同、计算距离的方法不同,那么得到的分类结果也不同。

为了使在各种距离定义下,采用不同距离计算方法得到的结果都能得到利用,我们设立了一个统一的寻找聚类分界点的标准,即分类只到第二层,将每一类所含年份作顺序排列后,起止点作为聚类分界点。因为有的类别内的年份并不连续,而实际中的税制改革不可能跳跃进行,所以此时将同一类别内的间断点也视为聚类分界点。对于样本起止年份,即1979年和2013年,不视为聚类分界点。

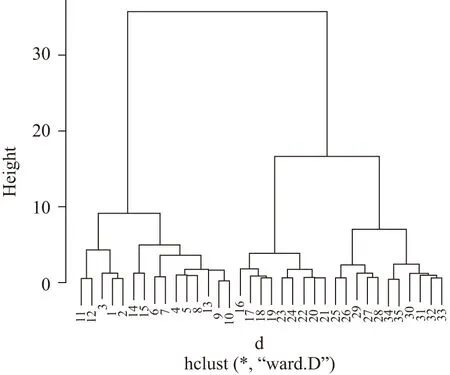

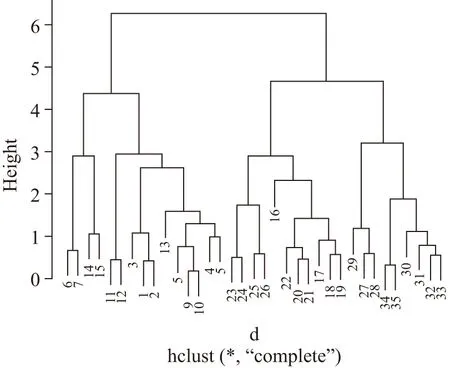

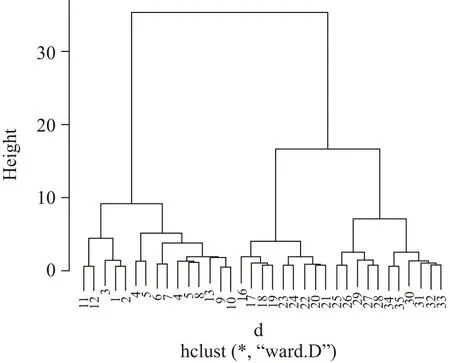

以欧式距离定义下用离差平方和法计算距离的聚类结果为例(见图1),分类到第二层共分为4类:11、12、3、1、2为第1类,14、15、6、7、4、5、8、13、9、10为第2类,16、17、18、19、23、24、22、20、21为第3类,25、26、29、27、28、34、35、30、31、32、33为第4类。以第1类为例,顺序排列后依次是1、2、3、11、12,其起止点为1、12,因为1是样本起点,表示1979年,这里不作为分界点,所以12是聚类分界点。而3与11并不连续,但实际中的税制改革不可能跳跃进行,所以此时将同一类别内的间断点3、11也视为聚类分界点。由此第1类的分界点为:3、11、12,第2~4类的分界点也用同样的方法确定。每一种距离定义对应六次聚类结果,每次结果对应一种距离计算方法和一类分界点。

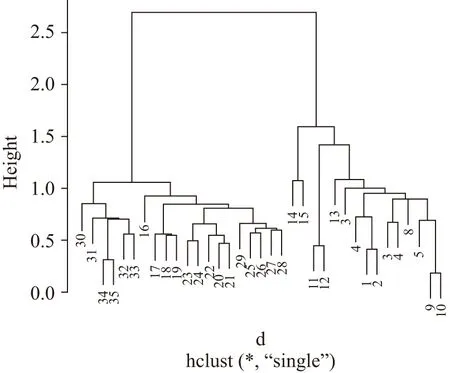

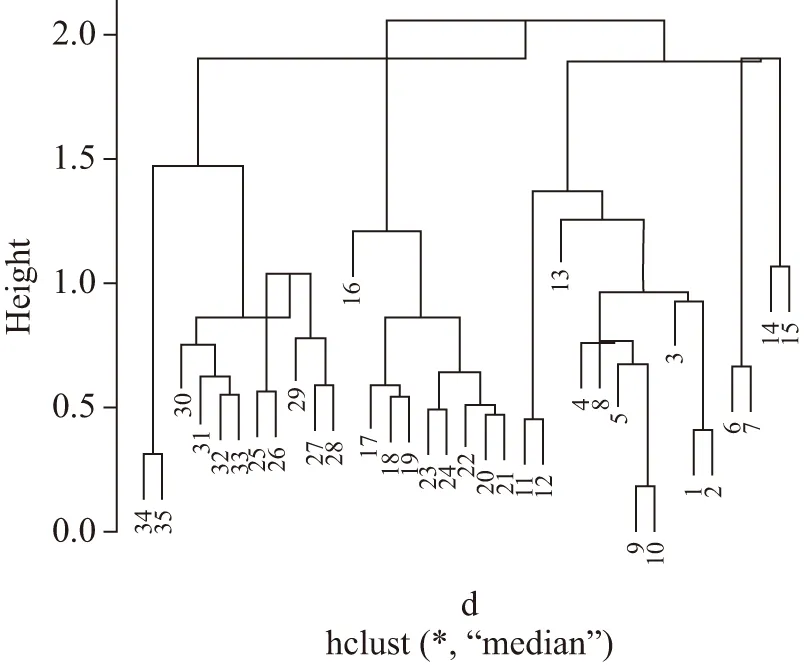

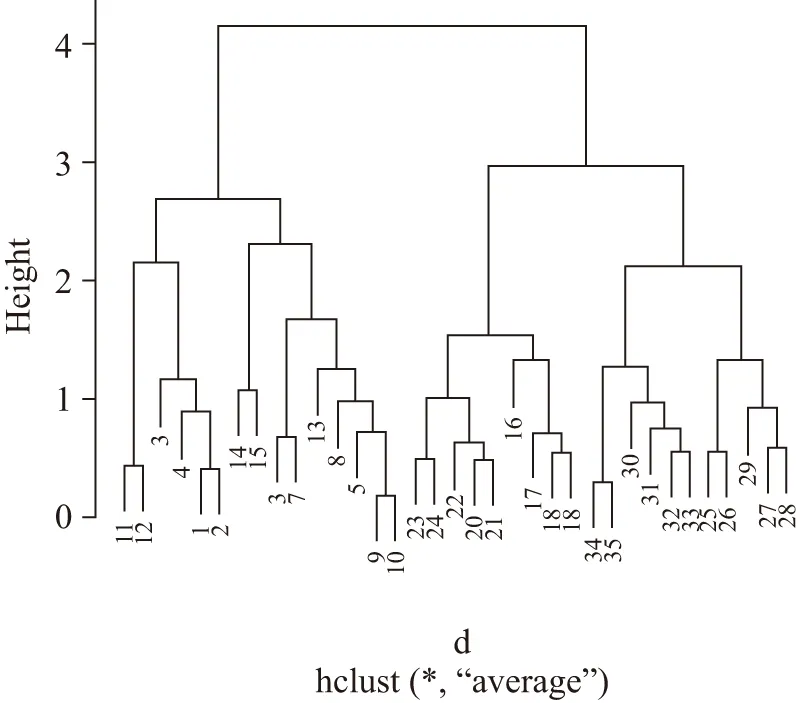

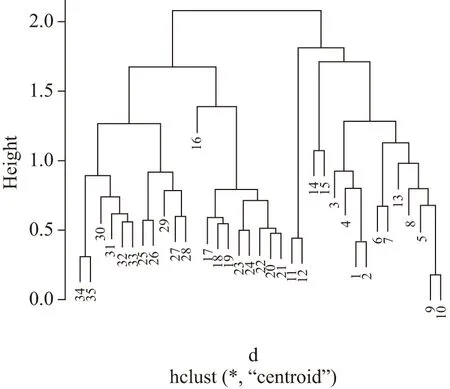

根据上文所述的标准,可以统计出在使用六种距离计算方法*即最短距离法(single)、最长距离法(complete)、中位距离法(median)、类平均距离法(average)、重心法(centroid)和离差平方和法(ward)。所得到的六次聚类结果中(见图2),三次以上成为分界点的有:4、10、11、12、13、14、15、16、24、25、29、30,它们对应的年份分别为:1982、1988、1989、1990、1991、1992、1993、1994、2002、2003、2007、2008年。其中15、16出现了六次,13、14出现了五次,10、11、12、24、25出现了四次,4、29、30出现了三次。

图1 欧式距离定义下用离差平方和法聚类

在前文中,表1给出的改革开放之后政府目标分界点年份为1984、1992、1993、2002、2003年,表2给出的税制演变分界点年份为1982、1991、1994、2009年,所以聚类分析出现三次以上的分界点基本涵盖了这些分界点,而1982、2008年两个税制演变分界点年份则与1984、2009年两个聚类分界点年份较为接近。

为了保证分析结果的稳健性,我们又采用其他4种常用的距离定义*分别是最大距离(Maximum)、明氏距离(Minkowski)、曼哈顿距离或绝对距离(Manhattan)和兰氏距离(Canberra)。,使用以上6种常用的距离计算方法对样本进行了聚类分析,结果发现,除了2007、2008年外,其他的分界点基本具有一致性。*限于篇幅,分析结果不再列出,如有需要,可向作者索取。

2007、2008年税制演变的主要特征是“两税合并”,即将外资企业所得税与内资企业所得税合并成统一的企业所得税,这一变动对于整个税制来说影响较小,不像1994年的分税制改革,对整个税制做了大幅度的调整。聚类分析的结果表明这组指标能够区分税制演变的不同阶段,也说明我们归纳出的因素是有合理性的。

图2 欧式距离定义下的聚类分析结果

四、结论及政策建议

政府推进改革的目标对我国税制演变具有方向性的影响,而经济所有制结构、对外资和外贸的依赖程度、经济发展水平和政府税权分配状况等潜在因素则影响着税制演变的进程。此外,政府进行税制改革还面临着若干约束条件,这主要是税制改革所涉及的经济、技术和民意约束,它们分别制约着税基、征税成本与征管效率、纳税遵从度等因素,而这些因素直接影响着税制改革的效果。但归根结底,决定这些约束条件的还是经济发展水平。经济发展水平越高,人们的收入和财富一般也会越多,征税的税基也会越大;经济发展水平越高,社会的科技水平一般也会越高,征税手段和设备也会越先进,如网上报税缴税能同时降低征管成本和纳税成本;经济发展水平越高,人们的富裕程度一般也越高,对于某些税的抵触情绪一般会降低,比如直接税,这会提高纳税遵从度,同时降低征税的社会成本。通过聚类分析可以发现:刻画经济所有制结构、经济发展水平等潜在因素的指标能够区分税制演变的不同阶段,这说明我们归纳出的三个影响税制演变的潜在因素是有合理性的。

由此,根据政府目标和潜在因素的变化状况,就可以对我国税制演变的方向作出预测,因为合理的税制设计应当顺应和反映这些变化。以环保税为例,它顺应“调结构”的政府目标,必将成为我国税制体系的重要组成部分。另外,还可以根据经济发展水平等潜在因素筛选出与我国目前发展状况较为相似的国家或地区,看其涉及环保的税种是如何设计的,其环保税体系可以作为重要参考。

[1] 邓子基:《新中国60年税制改革的成就与展望》,载《税务研究》,2009(10)。

[2] 袁振宇:《试论利改税的必要性》,载《经济理论与经济管理》,1984(3)。

[3] 王亘坚:《我国税制改革的理论依据》,载《财贸经济》,1985(11)。

[4] 高培勇:《社会主义初级阶段税制改革模式选择的思路》,载《财贸经济》,1988(11);高培勇:《新一轮税制改革评述:内容、进程与前瞻》,载《财贸经济》,2009(2)。

[5] 梁强、贾康:《1994年税制改革回顾与思考:从产业政策、结构优化调整角度看“营改增”的必要性》,载《财政研究》,2013(9)。

[6] 朱青:《发达国家税制改革的近期走向及其对我们的启示》,载《财贸经济》,2006(3)。

[7] 陈共:《1994年税制改革及分税制改革回眸与随感》,载《地方财政研究》,2005(1)。

[8] 刘佐:《关于中国税制改革发展趋势若干问题的思考》,载《管理世界》,1997(4)。

[9] 郭庆旺:《论市场经济条件下的税制改革》,载《财贸经济》,1993(10)。

(责任编辑 武京闽)

Factors Influencing Evolution of Chinese Tax System:From the Perspective of Tax Structure Changes

LIU Zhen-ya,LI Wei

(School of Finance,Renmin University of China,Beijing 100872)

Based on Chinese tax system’s evolution process,a lot of research has divided it into several stages.These results have provided good ideas and conditions for exploring the factors influencing tax system’s evolution.Focusing on the changes of tax types,it can be found that government aim is an important obvious factor that influences the direction of Chinese tax system’s evolution.Besides,the economic structure of ownership,the degree of dependence on foreign factors,the level of economic development,and the taxation power’s distribution between different levels of government are potential factors that influence Chinese tax system’s evolution process a lot.Clustering analysis can be used as a simple but practical method to test the rationality of these factors.However,the use of this method has to be depended on the reasonable division of the stages of tax system’s evolution.Considering the future changes of these factors whose rationality have been tested,we can get reasonable judgments for Chinese tax system’s evolution in the future.

government objectives;tax system’s evolution;cluster analysis

中国人民大学2014年度拔尖创新人才培育资助计划项目“财政收支规模结构、经济结构调整与经济平稳增长”

刘振亚:经济学博士,中国人民大学财政金融学院教授,博士生导师,英国伯明翰大学教授;李伟:中国人民大学财政金融学院博士研究生(北京 100872)