宜家集团对中国企业跨国经营的启示——国际税务筹划角度

张耀文

宜家集团对中国企业跨国经营的启示——国际税务筹划角度

张耀文

内容提要:在我国企业“走出去”的探索中,如何更好地通过国际税务筹划实现企业自身综合收益最大化,这是值得研究的问题。本文通过深入分析宜家集团的公司结构与避税策略,为我国企业在跨国经营中获得更有利的税收地位带来三点启示:第一,制定全局目标,增强税收筹划意识。第二,关注环境变化,谨防税收筹划风险。第三,坚持税收遵从,灵活运用税收筹划方法。

跨国经营国际税务筹划税收遵从

国际税务筹划指跨国企业在经营过程中,遵从各国税法及国际税收协定,对投资经营等应税活动进行合理安排,使跨国企业综合税负最小化,实现企业自身综合收益最大化。国家统计局公布的最新数据显示,2014年,中国对外直接投资净额为1231.20亿美元,对世界直接投资存量达8826.42亿美元。①中华人民共和国国家统计局数据查询,http://data.stats.gov.cn/easyquery.htm?cn=C01.在我国企业“走出去”的探索中,如何更好地通过国际税务筹划实现企业自身综合收益最大化问题值得关注。

宜家集团是全球著名的跨国公司,在全球超过40个国家(地区)开设了至少375家连锁门店。宜家集团复杂的公司结构(基金+信托基金+股份制公司)及一系列避税手段,使其得以实现税务效益最大化的目标。2016年2月,欧洲议会绿党(The Greens/EFA)发布报告称,自1991年至2014年,宜家公司利用荷兰税收导管公司、内部贷款工具、税收天堂等方式,规避纳税约10亿欧元②Marc Auerbach,“IKEA:Flat Pack Tax Avoidance”,http://www.greens-efa.eu/isl/ikea-flat-pack-tax-avoidance-15188. html.。为此,本文希望深入研究宜家集团的公司结构与避税策略,以期为处于“走出去”战略中的中国企业在复杂的国际竞争环境中获得更有利的税收地位带来启示。

一、宜家集团的公司结构

宜家集团建立了复杂的“基金—信托基金—股份制公司”的产权结构,集团的实际控制人是Ingvar Kamprad、Kamprad的三个儿子和少许亲密合伙人。

图1 宜家集团的公司结构

如图1所示,在宜家集团公司结构的最顶层是由Kamprad家族和小部分合伙人控制的荷兰私人基金IKANO Group,该基金会根据荷兰的法律免税。公司结构的第二层是IKANO Group基金控制的两个信托基金:1989年成立于列支敦斯登的Interogo基金(Interogo Foundation)和荷兰的Stichting INGKA基金(Stichting INGKA Foundation)。公司结构的第三层是两支信托基金分别控制的两个独立的集团公司Inter IKEA Group和IKEA Group。Interogo基金通过拥有卢森堡控股公司Inter IKEA Holding SA控制Inter IKEA Group。Stichting INGKA基金通过拥有荷兰控股公司INGKA Holding BV控制IKEA Group。

Inter IKEA Group负责宜家集团的零售业务,2012年之前拥有宜家商标所有权,2012年之后出于避税目的将宜家商标所有权卖给该集团板块新设立的荷兰子公司Inter IKEA Systems BV。此集团公司作为宜家商标的特许权授予者,世界上每一个宜家商店要向它支付大致为销售收入3%的特许权使用费。此外,此集团也有少量的金融和房地产业务。

IKEA Group是宜家集团的后勤服务板块,承担所有宜家子公司的后勤保障和内外服务职能,开展的业务包括工厂业务、林业业务和物流业务等。

二、宜家集团的避税策略与效果

(一)对特许权使用费收入的避税策略及效果

1.在荷兰建立税收导管公司,收取特许权使用费

荷兰一直被认为是建立“税收导管公司”的天堂,该国的税收环境十分优越:首先,荷兰缔结了广泛的双边税收协定,这使来源国对支付给荷兰的特许权使用费和利息不征税或征极少的税。第二,荷兰对支付到国外的特许权使用费和利息不征税,即使目的地是一个税收天堂。第三,于2007年生效的荷兰的“创新一揽子计划”对特许权使用费收入征收5%的优惠税率,而法定的公司所得税税率是25%。第四,荷兰的公司遵守欧盟的“母子公司指令”(parent-subsidiary directive),它消除了欧盟内部母子公司之间的预提所得税。

利用荷兰得天独厚的税收环境,宜家集团在荷兰建立了一个子公司Inter IKEA System BV。世界各国的宜家公司通过该子公司向Inter IKEA Group支付3%的特许权使用费。由于荷兰缔结的税收协定,来源国对特许权使用费收入不征税或征极少的税,并且荷兰的“创新一揽子计划”规定对特许权使用费收入征收5%的优惠税率。因此Inter IKEA System BV的特许权使用费收入的实际税率将很低。

2.将特许权使用费收入从荷兰转移到列支敦斯登以免税

IKEA Group子公司将他们大部分收入转移到荷兰的Inter IKEA System BV后,Inter IKEA Group通过直接或间接转移给位于税收天堂列支敦斯登的Interogo Foundation来确保大部分收入不被征税。如此避税的大致逻辑是,一方面,荷兰对支付到国外的特许权使用费和利息不征税,即使目的地是一个税收天堂。另一方面,荷兰的公司遵守欧盟的“母子公司指令”(parent-subsidiary directive),它消除了欧盟内部母子公司之间的预提所得税。因此将特许权使用费收入从荷兰转出并不需要缴税。而这笔收入的转入国列支敦斯登又是避税天堂,因此这笔收入在列支敦斯登也不缴税。

由于2012年1月1日Interogo Foundation(列支敦斯登)以90亿欧元将IKEA商标权卖给位于荷兰的Inter IKEA Systems BV,所以对Inter IKEA Group在2012年前后使用的是两个不同的特许权使用费收入转移方案分别予以介绍。

(1)2012年之前的特许权使用费收入转移方案

2012年以前Inter IKEA Group的特许权使用费收入转移方案如图2所示。Inter IKEA Holding SA的年度报表显示,从1991年到2011年,Inter IKEA Group每年发生大量“其他费用”合计105亿欧元,相当于同时期特许权使用费收入(111亿欧元)的95%①由于缺乏Inter IKEA Systems BV(荷兰)和Interogo Foundation(列支敦斯登)的账户披露,无法完全确定接受这些收入的公司以及付款的目的,但欧洲议会绿党发现两处证据证明105亿欧元的“其他费用”支付给了位于列支敦斯登的Interogo Foundation。1.一个Inter IKEA的发言人称,在2012年之前Inter IKEA systems BV向Interogo Foundation支付宜家商标的使用费。2.2012年,在Inter IKEA Systems BV取得IKEA商标后,“其他费用”支出项目迅速减少,从前三年平均8.646亿欧元减少到后三年平均1.937亿欧元,表明“其他费用”的绝大部分都应该是宜家商标使用费。。即Inter IKEA Group通过向Interogo Foundation支付“其他费用”,以达到向税收天堂转移特许权使用费收入的目的。

(2)Inter IKEA Group2012年之后的利润转移方案

2012年1月1日,位于列支敦斯登的Interogo Foundation以90亿欧元将IKEA商标卖给位于荷兰的Inter IKEA Systems BV,其中54亿欧元由Interogo给Inter IKEA Systems BV的贷款支付,另外36亿欧元由发行给Interogo Foundation的股本溢价支付。因此,这项通过转移宜家商标所有权的交易使Inter IKEA Systems BV产生了几十亿欧元的债务。这一新债务本质上是通过销售之前无价值的商标凭空产生的,但是却使Inter IKEA Group将利润通过可免税的利息转移给它的法定所有人Interogo Foundation。从2012年到2014年,荷兰的Inter IKEA Systems BV向位于卢森堡的Interogo Finance SA(Interogo Foundation的子公司)支付了9.72亿欧元可免税的利息。由于卢森堡税务局给予的优惠税率,这三年Interogo Finance SA在卢森堡只需交0.06%的税,与此同时,向Interogo Foundation支付8.078亿欧元分红。2012年以后Inter IKEA Group的利润转移方案如图3所示。

图2 2012年之前的特许权使用费收入转移方案

图3 2012年以后Inter IKEA Group的利润转移方案

3.对特许权使用费收入的避税效果

从1991年到2014年,宜家特许经营商通过Inter IKEA System BV向Inter IKEA Group支付了136亿欧元可减免的特许权使用费。其中2009年到2014年Inter IKEA Group每年的特许权使用费收入超过十亿欧元,合计特许权使用费收入达61亿欧元,大概是净收入的22.7%①Inter IKEA Holding SA,Annual accounts for FY 1991 through FY 2014,http://www.inter.ikea.com/en/about-us/ annual-reports/.。其税收效果见表1至表3。

表1 世界范围内宜家特许经营商的特许权使用费的税收效果(2009-2014年) 单位:十亿欧元

表2 欧盟国家间预计的特许权使用费和避税额(2009-2014年) 单位:百万欧元

若仅统计在八个欧盟国家2014年的避税情况,特许经营使用费收入的转移使得宜家减少了大约35%(比利时)至64%(法国)的应税收入。

表3 IKEA Group八家欧盟子公司避税情况(2014年) 单位:百万欧元

(二)利用比利时的税收漏洞

1.利用比利时的“协调中心制度”及避税效果

在2010年之前,宜家成立比利时子公司——Inter IKEA Treasury SA,为Inter IKEA Group充当内部融资工具,从Inter IKEA某一子公司借钱,贷款给其他集团子公司,收取利息支付给Inter IKEA原子公司。这样操作的原因是,比利时有一个“协调中心制度”,在这一制度下,如果跨国公司的某子公司为其他子公司提供金融、财务方面的服务,那么这个公司能够享受税收优惠。税率为该公司的工作人员和财务成本的一个固定的比例,实践中,这一税率非常的低。协调中心也获得其他税收优惠,包括对支付给其他集团公司的股息红利、利息和特许权使用费免收预提所得税。由于这些支付本身在来源国得到了税收减免,跨国公司就可以滥用此规定,将这些收入转移到低税或无税国家。宜家的Inter IKEA Treasury就被比利时认定为是“协调中心”,可享受比利时的税收优惠。

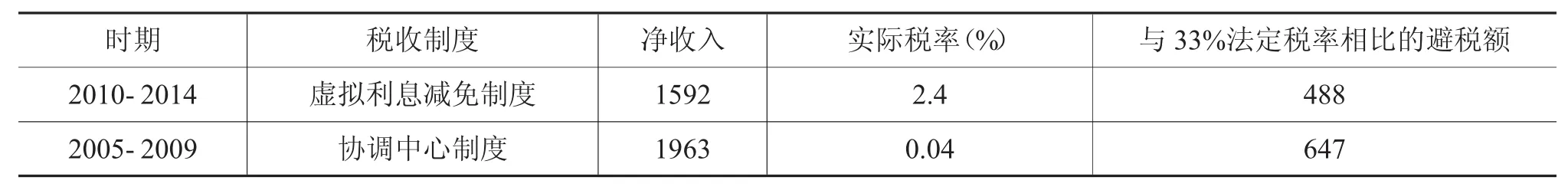

在2009年,通过Inter IKEA Treasury SA的贷款达12亿欧元,但此公司仅对财报中的470万欧元利润支付1.98%的税。IKEA Group同样通过充当融资工具的比利时子公司——IKEA Service Centre NV获得税收优惠。从2005年到2009年,IKEA Service Centre NV仅对19.6亿欧元的利润支付0.04%的税,与比利时法定税率33%相比节省了6.47亿欧元①Ikea Service Centre NV,Annual accounts for the years ending 31 August FY 2009 through FY 2014,http://www.inter.ikea.com/en/about-us/annual-reports/.。

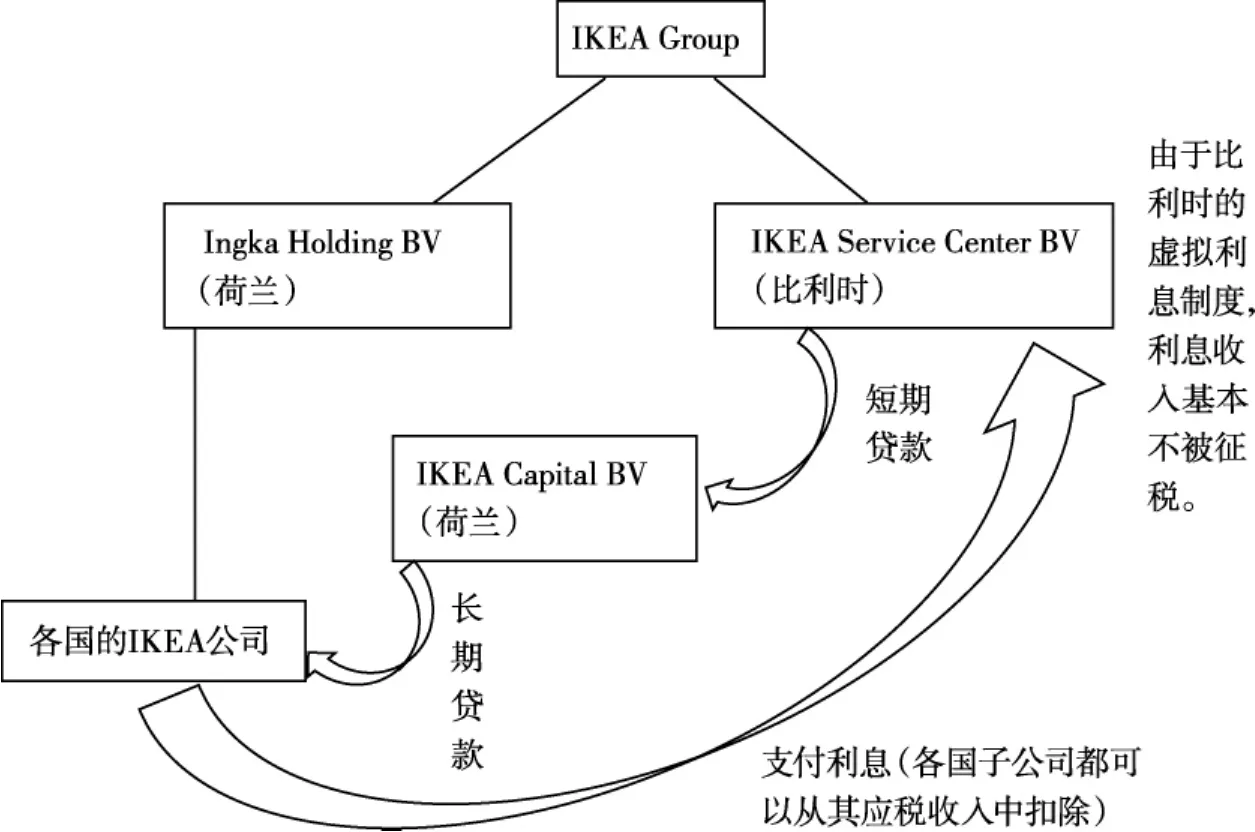

2.利用比利时的虚拟利息抵扣制度及避税效果

由于2003年2月,欧盟委员会裁定比利时的“协调中心制度”是非法的国家补助,违反了欧洲的法律,要求比利时在2010年12月31日前废止此项制度,立即对新进入者停止使用此制度并逐步取消对现行受益者的使用。因此,比利时用虚拟利息抵扣制度代替协调中心制度。该制度允许跨国公司的比利时子公司抵消从其他国家子公司获得的提供贷款或服务的收入,同时,那些子公司也可以在他们各自的国家将此部分支出从应税收入中扣除。即使在一些对比利时征收预提所得税的来源国,比利时公司同样可以用外国税收抵免制度抵消此部分支出。

IKEA Service Centre NV的利用虚拟利息减免制度的避税方式可以概括为图4。即IKEA Service Centre NV向其荷兰母公司IKEA Capital BV提供短期贷款,以确保IKEA Capital BV能够向澳大利亚、荷兰、法国、挪威、美国、中国等IKEA Group子公司提供长期贷款。子公司相应的利息支付可以减少它们的应税收入。这些收入最终流向IKEA Service Centre NV,而由于虚拟利息抵扣制度,这些利息收入基本不被征税。

从2010到2014年,IKEA Service Centre NV,(IKEA Group的子公司)申报了12亿欧元的虚拟利息减免,对16亿净收入仅支付了3750万欧元税收。这相当于是2.4%的实际税率,与比利时的法定税率33.3%相比,节省了超过4.88亿欧元的税收,见表4②Ikea Service Centre NV,Annual accounts for the years ending 31 August FY 2009 through FY 2014,http://www.inter.ikea.com/en/about-us/annual-reports/.。

图4 IKEA Group利用虚拟利息减免制度的避税模式

表4 2005-2014年IKEA Service Centre NV的避税额 单位:百万欧元

三、宜家集团对中国企业国际税务筹划的启示

(一)制定全局目标,增强税收筹划意识

税收利益是企业整体利益的重要组成部分,实现企业税收利益的最大化亦有利于扩大市场份额、企业增加利润等其他目标的实现。全球著名跨国企业比如谷歌公司、苹果公司、宜家集团等都将税收利益最大化作为企业目标之一。税收筹划不同于偷税或漏税,合法性是跨国公司进行税收筹划的首要原则。发达国家的跨国公司管理层对税收筹划的重视程度远远高于我国大企业的管理层。他们会在公司设置专门的税务部门或机构,聘请专业的税务或法律人才进行税务管理工作。或者他们会特地高薪聘请专业的税务公司进行税务筹划方案设计。我国的跨国企业处于不断壮大的过程中,应多学习发达国家的经典案例,借鉴国际有益经验,弥补自身在国际税收筹划方面的不足,在国际市场竞争中获得多方面的优势,不断提高自己的国际竞争力和品牌影响力。

(二)关注环境变化,谨防税收筹划风险

国际税收筹划的收益与风险并存。一方面,国际环境日益复杂。2015年,税基侵蚀和利润转移(BEPS)项目行动计划全面出炉,突出强调实质经营活动,并要求提高税收透明度和确定性。2016年,欧盟提出避税“一揽子方案”,呼吁成员国以更加强硬的态度应对跨国公司激进的税收筹划行为。可见,主权国家和国际组织对跨国公司税收筹划的要求日益严格,税收筹划的难度越来越大,风险也越来越高。另一方面,税收筹划是一个长期过程,对税收筹划结果的预期往往是在未来的某个时点。而税收筹划方案的设计与实施往往需要支付大量成本,若在方案设计到预期结果发生的期间,政策环境变化不利,很可能得不偿失。这就要求公司在进行税收筹划方案设计时,谨防之前有效的避税手段违法,紧密追踪各国政策环境变化,动态创新,在合法的原则下设计出税收利益最大化的方案。

(三)坚持税收遵从,灵活运用税收筹划方法

虽然国际税收筹划风险较大,但国际税收筹划的方法灵活多样。例如,利用一国的特殊税收地位与税收优惠政策,降低应税收入的实际税率;通过避税天堂进行利润转移,避免本国纳税;通过增加费用扣除,减少集团整体应纳税收入;通过设立金融公司,规避预提税;通过成本分摊协议进行利润分配等。如果企业能够在对本公司的经营状况与税收状况深入分析的同时,遵从本国税法及国际税收规则,灵活运用各种税收筹划方法,我国企业定能够在日益严峻的国际税收竞争环境中处于有利地位。

[1]Marc Auerbach.IKEA:Flat Pack Tax Avoidance.2016.2.http://www.greens-efa.eu/isl/ikea-flat-pack-tax-avoidance-15188.html.

[2]Peter Lundgren,IKEA entries at the WebJournal of International Taxation in Sweden,2015,http://petersundgren.blogspot.com/ search?q=ikea.

[3]陈杨.跨国公司国际税收筹划探讨[J].商业时代,2009(05):69-70+60.

[4]丁家辉,陈新.iTax—苹果公司的国际避税结构和双重不征税问题(上、中、下)[J].国际税收,2015(02):27-32.

[5]裴小军.关于跨国公司国际税收筹划策略的探讨[J].财经界(学术版),2016(05):309.

[6]单铄茗.跨国公司国际税收筹划策略研究[D].吉林大学,2013.

Enlightenment of IKEA Group on Transnational Operation to Chinese Enterprises——From the Aspect of International Tax Planning

Zhang Yaowen

In the exploration of operating internationally for Chinese enterprises,it is remarkable to find how to maximize their comprehensive income better through the international tax planning.This paper thoroughly analyzes the IKEA group’s company structure and tax policy,then it shows three revelations for Chinese enterprises in transnational operation to seek more favorable tax status:firstly,to set global target and strengthen the consciousness of tax planning;secondly,to concern about the environment changes and watch the tax planning risk;thirdly,to insist on tax compliance and flexibly use tax planning methods.

Transnational Operation;International Tax Planning;Tax Compliance

作者单位:中国财政科学研究院研究生部

F810.42

A

2096-1391(2016)10-0092-08

(责任编辑:李利华)