城市商业银行利差管理系统构建与优化探讨

何琴琴 陈朝晖

城市商业银行利差管理系统构建与优化探讨

何琴琴 陈朝晖

随着利率市场化进程的不断推进,银行面临利差收窄的严峻挑战。相对于国有大银行和股份制银行,城市商业银行受到的冲击更大。由于现在银行的监管环境和经营环境已经发生变化,而净利息收入仍是城市商业银行的主要收入,那么如何对利差进行管理,维持稳定的净利息收入、减缓利差下降速度将是城市商业银行需要关注的重点。

城市商业银行 利率市场化 利差管理 系统构建

一、问题的提出

利率市场化改革至今,央行对利率的管制逐步放开,只剩下对存款利率上限的管制。从国际经验来看,利率市场化会给银行业带来不小的冲击,银行业面临利差收窄的严峻挑战。相对于国有大银行和股份制银行,城市商业银行受到的冲击更大。面对央行的存款利率调整政策,城商行通常采取一浮到顶的方式。这不仅与城商行的市场竞争力有关,也从侧面反映了其存贷款定价能力的不足。随着利率管制的进一步放松,银行的风险偏好可能上升,信用风险增大。风险管理能力不足的银行可能面临破产的危险,特别是在我国存款保险制度出台之后。虽然我们银行破产制度还未健全,但这一系列的举措意味着经营管理不善的银行将自负责任,不再由政府兜底。

净利息收入是商业银行的主要收入来源,目前占我国商业银行收入的75%以上,在中小银行甚至达到90%以上。随着银行监管环境和市场环境的变化,净利差显得越来越重要。Saksonova(2014)的研究发现,净利差在银行业发生困境之前就出现下降趋势,而资产收益率却仍然保持稳定。这表明,净利差可以作为日趋紧张和漏洞不断的银行业的一个重要指标。然而在当前的银行环境中,净利差仅是银行相关报告中的一个指标,利差管理并没有得到足够的重视,银行也没有实施专门的利差管理措施。因此,如何对银行的利差进行有效管理显得尤为重要。

二、文献综述

最早对银行利差决定因素进行建模研究的是H o和Saunders(1981),在他们的研究模型中,银行被看作是“交易者”。Ho和Saunders模型的研究表明最优的银行利差取决于四个因素:风险厌恶程度、市场结构、银行交易的平均规模和存贷款的利率波动程度。此后,人们对Ho和Saunders(1981)创建的原始模型进行理论扩展和实证估计。Angbazo(1997)在模型中引入了违约风险和利率风险,以及这两种风险之间的相互作用,并探讨这些风险效应在不同银行规模之间是否不同。Maudos和Guevara(2004)在对模型进行扩展时把运营成本作为净利差的重要决定因素纳入考虑。此外,他们使用市场势力(勒纳指数)进行直接测量,而不是竞争的结构性指标(市场集中度指标)。Martinez Peria和Mody(2004)研究了外资银行的参与和市场集中度对拉丁美洲国家(阿根廷、智利、哥伦比亚、墨西哥和秘鲁)银行利差的影响,发现外资银行比本国银行对利差的定价更低且成本更低。Valverde和Fernández(2007)把银行的传统业务和非传统业务纳入模型中,目的是使用多输出模型来研究专业化对欧洲银行利差的影响。Entrop等人(2015)放宽了Ho-Saunders模型中对存贷款期限的假设。他们认为存款和贷款并不能完全抵消银行的利率风险。银行的风险敞口不仅受利率波动的影响也受期限缺口的影响。与Ho-Saunders交易者模型不同的是银行公司理论模型,该模型认为银行处在静态的环境中,在这一环境下银行能够通过使用行业组织的银行公司模型使存款供给和贷款需求达到均衡。其中的研究代表是Zarruk(1989)与Zarruk 和Madura(1992)。

由于我国长期以来实行利率管制,国内学者并未意识到净利差的重要性,因而对净利差研究的起步较晚。李成(2004)通过对利差演变轨迹的研究将利差分为三个层次:商业银行存贷款利差、中央银行与商业银行利差和国内与国际金融市场利差。黄国平等人(2007)基于信用风险对存贷款利差进行建模与分析。与国外主流理论模型不同的是,作者在存贷款定价过程中特别是贷款定价,是基于其组成部分的结合,如对贷款利率的确定就先明确其决定因素再建模。随着对净利差的关注逐渐加大,国内学者开始引入西方研究成果,特别是对Ho-Saunders模型的中国化应用。钟伟和沈闻一(2006)与邓超和代军勋(2008)介绍了Ho和Saunders(1981的)理论及其扩展,并比较了中国与世界不同区域的利差水平。牟怡楠和周好文(2007)对1995-2006年的商业银行利差进行实证分析。周鸿卫等人(2008)基于Ho-Saunders模型对1999-2006年的26家商业银行的数据进行实证分析,周开国等人(2008)通过对中国81家银行的净利差实证分析后得出,市场结构对净利差的影响最大,与净利正相关的是运营成本、隐含利息支付和准备金的机会成本,风险厌恶、信用风险、管理质量、资产规模等则为负相关。何娜和李泽广(2009)认为净利差受风险、规模两大因素所驱动,其中风险为主要因素。与之不同的是,张兵等人(2014)的实证分析表明经营对银行净利差有显著影响,且规模不同影响不同,同时银行净利差与其规模负相关。国内学者对利差研究的另一个方向是利差水平及结构的研究。张彦(2006)将我国银行利差水平与国外进行比较发现,我国利差水平属于中等偏上但利差结构不合理。魏洪福(2013)通过净利差合理水平的估计并运用 Demirgü?-Kunt和 Harry Huizinga(1999)模型来分解净利差结构,发现其中大部分是用于资产费用的补偿。

目前学术界对利差的定义尚未取得一致,但都认同以净利息收入的占比为基础来计算净利差。Ho-Saunders模型的开发是净利差研究的重要里程碑,也是净利差实证研究的开端。随着各个学者对Ho-Saunders模型的不断拓展,Ho-Saunders交易者模型逐渐趋于成熟,成为净利差实证研究的主流模型。通过对世界各个地区和各个国家银行数据的实证分析,结果发现净利差的决定因素有风险、运营、规模等方面,但各因素对净利差的影响方向和程度不同。发达国家银行与新兴国家银行、大银行与中小银行、专业银行与业务多样化银行、以及同一国家不同地区银行的净利差决定因素各有差别。研究净利差的另一个角度是从银行公司理论入手,但这一角度的研究学者较少且趋向于结合交易者模型对净利差进行实证分析。

随着对净利差的关注不断加大,国内学者开始对净利差进行实证研究。早期,也有国内学者着手净利差模型的开发与运用,如黄国平等人(2007)。随着Ho-Saunders模型及其扩展在学术界的流行,越来越多学者利用国内银行数据对Ho-Saunders模型及其扩展进行检验并分析中国银行的净利差决定因素。同国外研究一样,不同数据、不同时间、不同地区得出的研究结果不一样。国内学者的主要贡献是对Ho-Saundersr模型及其扩展的中国化应用,但较少对该模型进行创新或扩展,这与Ho-Saunders模型发展较为成熟且其创新难度高有关。另一方面,国内学者把研究方向转向利差水平及其结构分析,比较不同国家、地区、规模的银行利差结构水平,这有利于商业银行对其净利差进行调节与结构优化。不过几乎没有针对净利差管理的案例研究,主要着重于分析净利差影响因素。

三、城市商业银行利差管理的现状

(一)缺乏专门的利差管理措施

目前,城市商业银行的主要收入来源仍是净利息收入且在相当长一段时间内难以通过拓展其他收入渠道来改变这种现状。实行利率市场化后,伴随着存贷利差的缩小,城市商业银行已经开始意识到净利差的重要性,但还未采取有效措施进行管理。城市商业银行由于自身天然的原因,资金少,规模小,营业网点不多,客户总数相对不足等等,同时考虑到利率市场化所带来的经营成本提高,使得其总体仍然采取粗放式的管理模式并以规模扩张为重心,在业务处理上也未实现专业化、流程化和集中化管理。大部分城市商业银行还未建立专门的利差管理措施,净利差仅是银行相关报告中的一个参考指标,利差管理并没有得到足够的重视。

(二)定价能力薄弱

利差管理要求城市商业银行具备良好的产品定价和风险管理能力。城市商业银行区域性比较强,在经营上对市场的依赖比较大,从而在面对开放的存贷款市场和激烈的价格竞争上处于弱势地位。在竞争客户存款方面,为扩大吸储规模,城市商业银行可能会被迫提高存款利率,进行“高息揽储”,使得资金成本不断上升;在竞争贷款方面,也会为争夺客户而压低贷款利率。总体而言,城市商业银行在实际定价管理中,很大程度上依赖于经验分析和主观判断,尚未形成有效的自动化产品定价信息系统和灵敏有效的定价机制,并且部分商业银行在一定程度上为追求规模扩张而牺牲效益。

四、城市商业银行利差管理系统的构建

利差管理是银行的新增长点和核心竞争力,那么如何进行利差管理?由于现实中,银行管理中并未有利差管理这一专门管理措施,更多的是通过控制贷款定价、存贷定价、利率风险管理等措施来调整银行的利率。从银行系统来看,各种产品与服务和各部门的运营以及相互之间错综复杂的关系都有可能对银行利差产生影响。因此,银行进行利差管理需要从整体和成本效益的角度进行,涉及到银行的各方面业务。

目前,银行相对全面的管理系统为资产负债管理系统,资产负债管理是对银行整体资金进行规划、筹措以及分配的过程。银行通过资产负债管理过程规划最优资产负债组合,使资金得到最高效的运用;并通过风险管理避免利率风险过于集中或造成流动性问题。因此,有效的资产负债管理应管理银行资金的来源与使用,并辅以风险管理与损益管理进行决策及推动适当的业务方针与管理措施,以期在承担业务风险的同时,能够有效控制风险暴露并达成最大收益的经营目标,持续增加银行的权益价值。其过程涵盖了资金头寸控管、利率风险管理、流动性管理、资产负债组合分析、存贷款利率定价策略、资本规划。

本文结合银行资产负债管理进行分析,并把利差管理纳入资产负债管理体系,拓宽银行资产负债中关于利率风险管理的范围,结合利差管理的相关研究内容,进而对利差管理体系进行梳理与归纳。

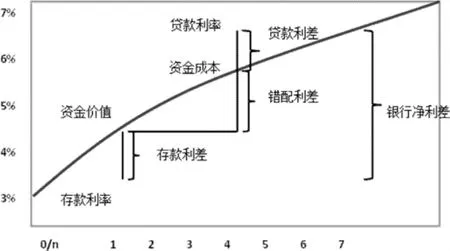

图1 净利差构成图

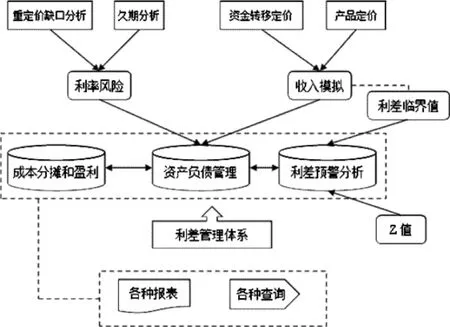

如图1所示,银行的净利差由存款利差、贷款利差和错配利差构成。其中存款利差涉及到运营费用、操作风险、市场竞争等,贷款利差涉及到风险成本、运营费用、市场竞争等,错配利差涉及到利率风险、流动性风险等。因此,利差管理体系应该涵盖以上风险与成本。图2为依托资产负债管理系统的利差管理体系。以资产负债管理系统为核心,联动其他管理系统,出具相关报表和实现各种查询,从而进行利差管理。

图2 利差管理体系

五、城市商业银行利差管理优化建议

目前,城市商业银行越来越重视到资产负债管理的重要性,国内大多数城市商业银行已经开始或完成资产负债管理系统的建设。然而,利差管理却未受到足够的重视,在资产负债管理系统中,利差也仅是其生成的指标之一。这与利差管理难度大、涉及业务复杂、涵盖系统多有关,但对利息为其主要收入的城市商业银行来说有必要对利差进行系统管理。本文城市商业银行利差管理的现状分析提出如下利差管理优化建议。

(一)构建利差管理体系

从成本收益的角度,利差管理不需要建立专门的信息系统,可以依托于资产负债管理系统进行利差管理。

(1)设置专人或机构负责,提高银行整体利差管理意识

如同资产负债管理由资产负债管理委员会负债,利差管理也需要专人或机构负债。城市商业银行可以选择设置专人或机构来进行全行利差管理,但是考虑到城市商业银行的规模与业务量较小,因此建议城市商业银行在资产负债管理委员会下设利差管理委员会,甚至规模更小的城市商业银行可以设置利差管理岗位。

从实务操作上看,实施利差管理的最大难度不在于技术问题,而在于部门之间、总分行之间的沟通和协调问题。由于各自不同的视角,利差管理机制往往难于统一。这一问题的解决途径与从上至下导入利差管理理念息息相关。因此,加强利差管理不同层面的培训,强化全行对利差管理的认识与运用水平,提高银行整体利差管理意识。

(2)利差管理体系建设规划

利差管理体系的建设是一个循序渐进、持续优化的过程,需要一个明确的规划,城市商业银行的利差管理体系建设应该按照以下原则进行:

首先,系统建设要有整体规划。利差管理系统作为资产负债管理体系的组成部分,应在系统整体设计时应该通盘考虑各个系统的定位和边界,由此明确利差管理的需求范围。

其次,数据质量和数据基础决定每一阶段的实施目标:利差管理依赖于众多的外围系统,这些系统的数据质量参差不起,设计利差管理分析维度和分析指标,很大程度依赖数据质量。因此,利差管理系统建设与其他系统共同开发建设,推动系统间联动作用。

最后,利差管理系统的开发应该满足精细化管理阶段性的需要,也能够应对外部环境和内部组织架构的变化。系统框架设计和基础构建应该具有开放性、灵活性和前瞻性,“超前半步”,立足于现实,但是不拘泥于现实。

(3)在资产负债管理系统中导入利差管理目标

资产负债管理系统是银行实施资产负债管理的基础,也是执行利差管理的有效途径。无论是导入外部成熟的系统还是自主开发,都需要在事前做好利差管理目标设定。因此,在资产负债系统开发和构建时应该在总体目标外设立利差管理总目标已经子目标,在提出相应的具体实现方案然后据此依次进行开发工作。具体而言,资产负债管理系统能够灵活地兼顾利差管理要求,同时更加强调“灵活性”和“适应性”。

如果能够由利差管理负责人亲自制作需求书并参与实际开发工作,也许所构建的利差管理系统能够达到理想状态,即操作者在使用系统时不感到困难或不满。然而,同时精通银行业务和信息系统开发的人非常少,所以,在具体的系统开发和构建过程中,通常要通过业务人员与开发人员充分交流,对需求书、设计书进行反复订正与修改,才能开发出功能齐备、性良好、界面友好的兼顾利差管理的资产负债管理系统。

(4)构建利差管理体系的注意点

首先在构建利差管理体系之前,应该导入全面风险管理的理念。资产和负债的合理匹配组合风险控制在一定水平而将受益或是市值最大化。利差管理体系的流程和组织体制涉及商业银行几乎所有的部门,需要更新从上至下相关人员的思想观念与风险管理知识。因此,只有让利差管理的每一步都与全面风险管理的意识相结合,从整体上提高银行从业人员的风险意识,才能有效地构建利差管理体系。其次是城市商业银行在构建利差管理体系时必须结合其自身特点。因为不同规模的城市商业银行的业务特征和风险管理水平不同,所以在构建其利差管理体系时应该根据自身银行的特点进行相应的调整。

(二)加强信息化建设

银行对其利差进行管控需要信息系统的支持,因此城市商业银行需要加强信息化建设以实现业务及时有效的处理进而提高银行的管理效率。

(1)提高数据质量,实现系统间数据共享

数据质量是各类管理系统的生命线,数据项是否完整、是否准确将会严重影响各类管理系统分析的有效性、可用性。在信息系统的实际使用中工作量最大的就是数据输入与数据校验工作。对于数据库存储的数据,如果只能用于一个系统,那么其他系统在使用相同数据时就必须重新输入,这可能出现由于数据输入错误导致两个系统数据不一致。因此,城市商业银行在制定信息系统方案时,需要对系统内的数据统一管理,同时还应具备系统间的数据传输功能,以便于其他系统对它们的调用,实现系统之间的数据共享。

在数据内容需求方面,银行应基于管理系统的作用及对全行的资产负债进行分析。例如资产负债管理系统的数据以日为单位,抓取账户信息、交易信息、科目信息及总账信息。总之,城市商业银行在制定数据内容需求时应结合银行自身情况。

在数据核对方面,银行为保证数据的准确性需对数据进行检核与校验。首先是数据计入时的检核,包括总分验证和层间数据验证。其次是系统处理后的数据验证。除了单纯检查数据缺失等问题外,还需要从业务角度进行确认,例如,可设置警告功能,当数据与上一个营业日相比的变动超过一定幅度时,系统能发出警告信息。

(2)合理选择信息系统,提升管理能力

目前市面上并没有相应的利差管理信息系统,银行也没有对利差管理系统进行开发,因此城市商业银行需依赖于其他管理系统进行利差管理。而从成本收益的角度、开发的难度以及当前较快的软硬件更新换代速度来看,本文不建议城市商业银行进行系统自主开发。城市商业银行可以选择市面上比较完备且比较便宜的管理系统进行调整导入。例如,在资产负债管理系统这块,国外厂商已开发出较为成熟的软件,国内也有软件公司开发出相应系统。城市商业银行可以根据自身需求选择相应系统导入。同时在系统导入后,还需要进行系统的再评价。达到一定规模的信息系统不可能完全不出现问题,因此在系统的测试阶段以及刚刚完成时,需要进行系统的评价,及时反馈对系统的意见,否则会增加系统使用者未来的工作量。

(三)提高银行自主定价能力

利率市场化的推进突显了我国城市商业银行对产品价格缺乏敏感性,大多数银行采取随市定价的策略,其定价能力总体较低。虽然利率市场还没有完全放开,但众多学者和国内各大银行已经开始对存款定价进行研究。但是,如何选择适合自己银行的存款定价系统,仍需要银行结合自身情况进行分析。本文认为,客户关系定价系统不仅可以解决银行的存款定价问题,而且可以提升其整体定价水平。

客户关系定价将科学计量与市场导向完美结合。通过客户关系定价可以使稀缺资源高效利用,在市场竞争加剧的情况下保证业务盈利,引导客户经理定价,为优质客户提供有竞争力的价格,利用交叉销售培育长远客户。客户关系定价通过科学计量成本与收益、以市场导向和以客户为中心、实行盈利战略、建立统一价格标尺四方面使得定价系统在业务办理前即可量化计算每笔业务的各项成本、风险、资本占用、盈利等指标,使得客户经理、管理人员在客户营销、业务谈判阶段即可做到心中有数。

[1]Saksonova S.The Role of Net Interest Margin in Improving Banks’Asset Structure and Assessing the Stability and Efficiency of their Operations.Procedia-Social and Behavioral Sciences.2014.150:132-141

[2]Saunder,Ho TSY.The Determinants of Banks Interest Margins:Theory and Empirical.The Journal of Financial and Quantitative Analysis.1981.4(16):581-600

[3]Angbazo L.Commercial bank net interest margins,defaultrisk,interest-rate risk,and off-balance sheet banking.Journal of Banking& Finance,1997.21(1) 55-87

[4]Maudos J,Fernández De Guevara J.Factors explaining the interest margin in the banking sectors of the European Union.Journal of Banking&Finance,2004.28(9) 2259-2281

[5]Carbó Valverde S,Rodríguez Fernández F.The determinants of bank margins in European banking.Journal of Banking&Finance,2007.31(7)2043-2063

[6]Entrop O,Memmel C,Ruprecht B,et al.Determinants of bank interest margins:Impact of maturity transformation.Journal of Banking&Finance.2015.54:1-19

[7]李成.利差演进、利差层次与我国利差结构分析.金融论坛.2004(06)9-15

[8]黄国平,吉昱华,伍旭川.存贷款利差定价分析.经济理论与经济管理.2007(10)37-44

[9]钟伟,沈闻一.银行业净利差的国际比较及对中国的实证分析.管理世界.2006(09)26-32

[10]邓超,代军勋.银行存贷款利差分析.金融研究.2008 (03)70-78

[11]周鸿卫.中国商业银行净利差率影响因素研究:基于1999-2006的经验证据.金融研究.2008(04)69-84

[12]周开国,李涛,何兴强.什么决定了中国商业银行的净利差?经济研究.2008(08)65-76

[13]何娜,李泽广.对中国商业银行净利差决定因素的实证分析.金融论坛.2009(08)36-42

[14]张兵,桑宇,虞晨阳.商业银行净利差的短期影响因素分析——基于上市银行季度面板数据.山东社会科学. 2014(03)139-143

[15]张彦.我国商业银行利差的合理水平及其结构优化.上海金融.2006(1)24-26

[16]魏洪福.中国商业银行净利差水平及结构研究——以45家商业银行为例.西南金融.2013(10)29-32

[17]黄剑,刘甚秋,桥本信哉.商业银行资产负债管理:理论、实务与系统构建.北京:北京大学出版社.2013

A Discussion on the System Construction and Optimization of City Commercial Banks' Interest Margin Management

HE Qin-qin,CHEN Zhao-hui

Fuzhou University,Fuzhou 350300

With the development of the process of market interest rates,banks face serious challenges of spreads narrowed. Comparing to state-owned banks and joint-stock banks,city commercial banks will encounter greater impacts.While the regulatory environment and business environment of banking has changed,net interest income is still the main source of income of city commercial banks.How to manage the interest rate,maintain a stable net interest income,and slow the speed of decline interest margin?These will be what city commercial banks need to focus on.

City Commercial Banks,Interest Rate Marketization,Interest Margins Management,System Construction

F830

A

何琴琴,女,汉族,福建福清人,福州大学硕士生,研究方向:管理会计

陈朝晖,男,汉族,福建福州人,福州大学副教授,研究方向:财务管理;福建福州,350300