银行信贷结构对区域经济增长影响的实证分析

——基于灰色关联度模型和VAR模型的研究

吕寒冰,李 勇

(中国人民银行潍坊市中心支行,山东潍坊261000)

经济与管理

银行信贷结构对区域经济增长影响的实证分析

——基于灰色关联度模型和VAR模型的研究

吕寒冰,李 勇

(中国人民银行潍坊市中心支行,山东潍坊261000)

银行信贷结构一般分为期限结构和产业结构两个方面。以潍坊市为研究对象,利用灰色关联度模型和VAR模型针对该市银行信贷的期限结构和产业结构影响当地经济增长进行了实证分析。实证结果显示,潍坊市金融机构的短期贷款对经济增长的相关性和贡献度都强于中长期贷款,金融机构投放服务业贷款和房地产业贷款,相较于投放基础设施产业贷款,对经济增长的刺激作用更强。

信贷结构;经济增长;VAR模型;灰色关联度模型

一、银行信贷结构与区域经济增长关系的理论分析

(一)银行信贷结构与区域经济增长的关系

信贷结构是指信贷资金投放运用在不同区域、不同产业、不同行业以及不同期限上的配置与配比。[1]银行信贷按贷款期限通常划分为短期贷款、中长期贷款,按贷款投向可划分为第一产业贷款、第二产业贷款及第三产业贷款。

1.银行信贷的期限结构与经济增长的关系。从用途上看,银行发放短期贷款主要是为了满足客户在生产经营过程中调剂流动资金的需求;中长期贷款则主要运用在企业改造技术、建设基础设施或新建固定资产等项目,以及个人住房、买车等消费性支出。

企业的经营周转需要流动资金贷款的支持,利息则是短期贷款的主要成本,短期贷款利率的变动会影响企业当期的财务成本,最终传导到产品出厂价格(PPI)的变动和消费物价指数(CPI)的变动,物价波动则是影响经济增长的重要因素之一。中长期贷款则会改变企业未来的生产经营状况,它与企业的全要素生产率息息相关,企业获得中长期贷款占比的变动,会影响其投资决策,进而对经济增长产生波动性影响。

2.银行信贷的产业结构与经济增长的关系。经济增长包括经济总量的提高与产业结构的优化两个方面。[2]一般来说,一个区域经济增长的前期主要依靠第一、第二产业拉动;随着经济发展效率的提高,第三产业的占比会相应提高,而第一产业的占比则略有下降,第二产业内的细分产业,如产业链中相对高端的高新技术产业、物流业、金融租赁业的占比会相应提高,而产业链中相对低端的基础制造业、钢铁、煤炭行业的占比会有所下降。因此,信贷资金重点向现代服务业、高新技术产业、信息传输、软件和信息技术服务业倾斜,适当压缩“两高一剩”产业的信贷投入,将有利于产业结构的优化升级,这对于构建现代产业体系,淘汰落后产能尤为重要。[3]

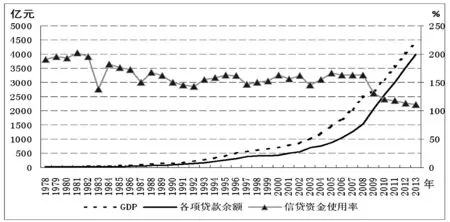

(二)银行信贷投放对经济增长的总体贡献率分析

改革开放以来,潍坊市经济保持持续增长的态势。1978~2013年,潍坊市国内生产总值(GDP)从23.5亿元增长到4 420.7亿元,增量扩大了180多倍,年均增长16.14%。在经济快速发展过程中,银行信贷投放起着举足轻重的作用,35年间银行各项信贷投放由12.3亿元快速增长到4 005.8亿元,年均增长17.97%。然而,银行信贷投放的快速增长并未有效刺激经济增长。[4]181978~1994年,潍坊市的GDP、信贷投放余额增长较为平缓,1994~2012年间,两者开始加速增长,信贷资金边际贡献率*本文的信贷资金边际贡献率是GDP与各项贷款余额的比值,用于反映信贷资金的使用效率。则在35年间呈现逐步下行态势,1981年最高达201.9%,到2013年末降至历史最低值110.4%(见图1)。信贷资金边际贡献率持续下降,一方面与信贷资金投放增速较快有关,35年间潍坊市银行本外币各项贷款的年平均增速比GDP的年平均增速高出1.8个百分点;另一方面与大量信贷资金投向对经济增长贡献相对较低的领域(包括政府投资和融资平台、部分国有企业等)有关,这些领域对利率变动不敏感,在潍坊市经济发展中占据了大量的银行信贷资金,而且其自身的产能利用率又相对较低,对经济贡献度较小。本文试图通过量化银行信贷结构对潍坊市经济增长的影响,探究不同期限贷款与经济增长的关系,研究不同产业的信贷投放对经济增长的贡献程度,从而提出相应的对策。

图1 1978~2013年潍坊市GDP、信贷投放余额与信贷资金使用率变动图资料来源:《潍坊市统计年鉴2013》。

二、银行信贷结构与区域经济增长的相关性分析:灰色关联度模型

(一)灰色关联度模型的基本原理

经济增长与信贷结构之间并非是绝对的函数对应关系,而是模糊的不确定的关联,为了更加有效地衡量两者之间的关系,本文引入灰色关联度模型进行分析。灰色系统理论主要通过对“小样本”“贫信息”不确定性系统的研究获得有价值的信息,从而实现对系统运行行为、演化规律的正确描述和有效监控。[5]灰色关联度模型通过比较时间序列各样本数据的几何关系,来描述样本间关系的强弱。如果样本数据的变化态势基本一致,反映在几何图形上的曲线就越相似,说明其关联度越大;反之,则说明关联度较小。

(二)实证研究

1.建立特征序列与相关序列。本文以潍坊市国内生产总值(GDP)为特征序列,即:

Y(t)={GDP(t)}={GDP1,GDP2,GDP3,…GDPn},其中GDPt为2010年1月至2013年9月的季度GDP数据(t=1,2,3…n)(见表1)。

本文分别从银行信贷的期限结构和产业结构两个角度选择实证研究的变量指标。在期限结构上,本外币贷款分为短期贷款(X1)和中长期贷款(X2);在产业结构即贷款投向上,本外币贷款分成服务业贷款*本文的服务业贷款剔除了基础设施产业中的交通运输、仓储和邮电业,以及水利、环境和公共设施管理业,并剔除了房地产业。(X3)、基础设施产业贷款*本文的基础设施产业包括:电力、燃气及水的生产和供应业,交通运输、仓储和邮电业,水利、环境和公共设施管理业。(X4)、房地产业贷款(X5)。实证研究的数据选择了2010年1月至2013年9月潍坊市信贷投放季度余额(见表1)。

表1 2010年1月~2013年9月潍坊市信贷投放季度余额与GDP季度值 单位:亿元

资料来源:《潍坊市统计年鉴2013》。

由表1中的信贷投放余额组成的m·n维矩阵,即

其中,变量Xi(t)分别代表短期贷款、中长期贷款以及各产业贷款的季度余额,变量期间数t=1,2,…,n(n=15表示2010年1月至2013年9月的季度数),变量个数i=1,2,…m(m=5表示相关序列的个数)。矩阵中m个行向量分别构成5个相关序列,作为灰色关联度分析的原始数据。

2.统一量纲。为了增强变量之间的可比性,需要对原始变量统一量纲。统一量纲有均值化变换、初值化变换和标准化变换等方法,本文运用初值法*初值法是将某一序列中的所有数据分别除以同一个序列的首个数据而生成倍数序列的计算方法。由于原始数据的量纲各不相同,不便于比较或在比较时难以得到正确的结论,初值化可以将原始变量转化为无单位的相对数值。参见:赵青霞.河北省科技投入与经济增长的灰色关联分析[J].区域经济,2011(4):42.计算,得到统一量纲后的变量序列(见表2)。

表2 2010年1月~2013年9月潍坊市信贷投放季度余额与GDP季度值(初值化后)

将表2中的变量代入关联系数计算公式,可以得到各个时刻特征序列与相关序列的关联系数(见表3)。

表3 特征序列与相关序列的关联系数表

关联系数的取值范围为(0,1),数值越大表示关联越紧密。在Min时,关联系数r=1,表示特征序列与变量序列在该时刻完全关联;在Max时,关联系数r为最小值,表示特征序列与变量序列在该时刻基本无关联。由于关联系数反映的信息过于分散,不便于进行整体性比较,因此,有必要进一步计算序列的关联度,即特征序列与相关序列在各个时刻关联系数的平均值,关联度公式如下:

表4反映了各变量指标Xi与Yj的关联程度大小。通过对关联度分析,可以确定相关序列与特征序列的关联性强弱。表4反映了2010年1月至2013年9月潍坊市国内生产总值与银行信贷结构之间的关联程度。数据表明,短期贷款、服务业贷款、房地产业贷款与区域经济发展的关联性在0.6以上。从贷款的期限结构上看,短期贷款与潍坊市经济增长的关联性为0.66,高于中长期贷款关联性0.58,说明潍坊市短期贷款对经济增长的影响力强于中长期贷款,鉴于灰色关联分析亦是一种效率分析的性质推断,可以得出短期贷款的使用效率高于中长期贷款。从细分产业关联性排序的看,服务业房地产业基础设施产业,说明潍坊市服务业贷款、房地产业贷款对当地经济增长的推动作用强于基础设施产业贷款的推动作用,这与基础设施建设项目的施工期长、资金需求大、资金回报缓慢而导致贷款资金使用效率偏低有关。

三、银行信贷结构对区域经济增长贡献率研究:VAR模型

(一)VAR模型基本原理

由于影响经济增长的因素有很多,采取直接的回归过程,需要较多的解释变量,且容易导致多重共线性等问题影响解释效果。为了衡量细分产业贷款对经济增长的影响,本文采用VAR模型进行实证检验。VAR(Vector Autoregression)模型(向量自回归模型)是分析多变量时间序列模型的常用方法,采用该模型一方面不用考虑内生变量和外生变量的区别,另一方面还可以将解释变量和被解释变量的滞后项引入方程,分析各变量对经济增长影响的大小程度。滞后阶数为p的VAR(p)模型表达式为:

yt=α+A1yt-1+A2yt-2+…+Apyt-p+Bxt+εt

式中,yt为K维内生变量向量,xt为d维外生变量向量,α为常数向量,p为滞后阶数,t表示时间长度。A1,A2,…,Ap和B为待估计系数矩阵,εt为随机误差项向量。

(二)实证过程

VAR模型选取的变量与灰色关联度模型的变量一致,有潍坊市国内生产总值(GDP)、信贷期限变量和结构变量,其中期限变量包括短期贷款(DQ)和中长期贷款(CQ),结构变量包括基础设施产业贷款(JC)、服务业贷款(FW)、房地产业贷款(FD)。为缓解数据波动,消除时间序列中的异方差现象,本文对各变量进行对数化处理,处理后的变量分别表示为:LNGDP、LNDQ、LNCQ、LNJC、LNFW、LNFD;同时,为消除季节波动对GDP造成的影响,本文采用X-11方法*X-11方法是对时间序列中季度或月度相关原始数据进行季节调整的方法。因为季节因素的存在,同一年中不同月份或季度的数据往往不具有可比性,季节调整是将季节影响因素从原有时间序列中剔除,目的是更好地反映变量的变动规律。季节调整模型的程序主要有X-11或X-12-ARIMA(美国商务部普查局)、X-11-ARIMA(加拿大统计局)、Decomp、SABL、STAMP等等。参见:陈飞,高铁梅.结构时间序列模型在季节调整方面的应用[J].系统工程理论与实践,2007(11):7-14.对LNGDP数据进行季节调整,调整后的变量用LNGDPSA表示。VAR模型实证研究的数据来源为2008年第4季度至2013年第1季度潍坊市统计局和中国人民银行潍坊市中心支行的季度数据,采用的计量软件为Eviews5.0。

1.平稳性检验。由于GDP、信贷的期限结构变量和产业结构变量都是时间序列数据,该序列很可能是不平稳的,在这种情形下,如果直接对数据进行回归分析则很可能产生伪回归。为此,本文运用ADF(Augmented Dickey-Fuller)单位根检验对2008年第4季度至2013年第3季度各变量的时间序列进行平稳性检验(见表5)。

表5检验结果显示,LNGDPSA、LNDQ、LNCQ三个变量的ADF值分别为-3.785 4、-3.729 6、-2.345 9都小于5%临界值,说明在5%的显著性水平下为平稳时间序列,符合进行VAR分析的先决条件。LNGDPSA、LNJC、LNFW、LNFD的原序列在1%的显著性水平下都不平稳,但经过一次差分后,它们在1%的显著性水平下均为平稳时间序列,也符合做VAR模型的前提。

2.信贷期限结构的VAR模型

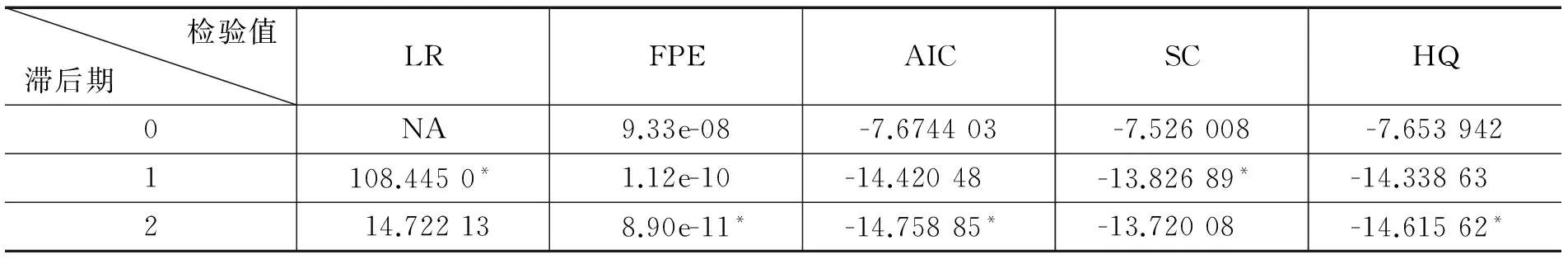

(1)模型方程建立。建立VAR模型除了LNGDPSA、LNDQ、LNCQ满足平稳性条件外,还应该正确确定滞后期。为了选择最优滞后期,根据LR、FPE、AIC、SC、HQ五个常用指标,对LNGDPSA、LNDQ、LNCQ变量进行滞后期标准(Lag Length Criteria)检验,获得各种滞后期的评价准则检验值(见表6)。

表6检验结果显示,除了LR和SC准则选择滞后1期,其余评价准则均选择了滞后2期,故本文选择滞后2期的VAR模型,即VAR(2)。根据变量LNGDPSA、LNDQ、LNCQ数据,便得到信贷期限结构的VAR模型各变量系数估计值(见表7)。

注:检验形式(C,T,L)中C表示含有常数项,T表示含有时间趋势,L表示滞后阶数;△表示一次差分。

表6 各种滞后期的评价准则检验值*LR、FPE、AIC、SC、HQ是用于选择VAR模型最优滞后期的评价准则,一般要求准则的值越小越好。

注:*表示依据各种评价准则选择的最优滞后期。

表7 信贷期限结构的VAR模型估计结果

注:第一列中第一个数据是VAR模型的变量系数估计值,第二 个数据是(系数标准差),第三个数据是[T统计量],用于建议系数显 著性。

根据上表数据,得出VAR(2)模型表达式:

LNGDPSA=-0.01×LNGDPSA(-1)-0.06×LNGDPSA(-2)+0.16×LNDQ(-1)+0.35×LNDQ(-2)+0.25×LNCQ(-1)-0.14×LNCQ(-2)+3.8

表7数据显示,VAR(2)模型的决定系数为0.992,说明拟合程度较高。根据VAR(2)模型表达式可以得到,反映短期贷款LNDQ的系数和为0.51,反映中长期贷款LNCQ的系数和为0.11,说明短期贷款和中长期贷款的投放对潍坊市的区域经济增长都具有正向刺激作用;短期贷款的系数大于中长期贷款的系数,表明对潍坊市而言,短期贷款对经济增长的刺激作用更强。

(2)冲击反应分析:脉冲响应。[4]31脉冲响应函数描述的是一个内生变量对误差的反应,即在误差项上加一个标准差大小的新息*新息指时间序列方程里的残差。冲击,观察其对内生变量当前值和未来值的影响。本文分别给LNGDPSA、LNDQ、LNCQ变量一个标准差的新息冲击后,得到LNGDPSA的脉冲响应结果(见图2)。

图2 潍坊市地区生产总值对自身、短期贷款、中长期贷款冲击的脉冲响应结果

注:横轴表示冲击作用滞后阶数,纵轴表示响应程度*响应程度是用于测度某变量受其他变量一个标准差冲击后,给变量现状和未来的反应程度。,中间线表示脉冲响应函数,反映了被解释变量受解释变量冲击后的变化趋势,两侧线表示正负两倍标准差偏离带。

由图2可见,给予度量短期贷款变量LNDQ一个标准差的冲击,经济增长率在第1期没有出现明显的波动,基本上是从第2期开始出现较强的正向脉冲响应,约为0.005倍,随着期数增长,正向响应也在变强,到第4期达到最强,约为0.007倍,并保持基本稳定,在第8期后才逐渐衰弱;基于度量中长期贷款变量LNCQ一个标准差的冲击,经济增长率从第2期开始迅速达到最高值,约为0.008倍,其后随着期数的增加,逐渐衰弱至0。脉冲响应结果表明,相对于中长期贷款而言,2008年第4季度至2013年第3季度潍坊市短期贷款对经济增长的刺激作用更为持久,刺激性也更强。

(3)贡献率分析:方差分解。脉冲响应函数描述了VAR模型中某个内生变量的冲击对其他变量(包括自身变量)的影响,是一种绝对效果的描述。方差分解则是研究多个解释变量对被解释变量影响的相对程度,运用方差分解方法,能够描述每个变量的变动对VAR模型中变量的影响或贡献度。依据2008年第4季度至2013年第3季度潍坊市LNGDPSA、LNDQ、LNCQ的数据,分析地区生产总值自身、短期贷款和中长期贷款三个变量对潍坊市GDP变量的贡献程度(见表8)。

表8 信贷期限结构变量对经济增长贡献率的方差分解值

注:方差分解期数仅取前10期数据。

表8数据显示,用短期贷款、中长期贷款变量表示信贷期限结构后,潍坊市经济增长自身的冲击是其方差的主要来源,到第10期,有57.6%的贡献率来自其自身的冲击;短期贷款相较于中长期贷款而言,对经济增长的贡献率较高,在第2期开始,短期贷款对潍坊市经济增长的贡献率逐渐提升,到第10期达到35.5%,而中长期贷款对经济增长的贡献率在第3期达到最大值13%,随后逐渐减少,到第10期衰弱至6.9%。

表10 信贷产业结构的VAR模型估计结果

注:第一列中第一个数据是VAR模型的变量系数估计值,第二 个数据是(系数标准差),第三个数据是[T统计量],用于建议系数显 著性。

3.信贷产业结构的VAR模型

(1)模型方程建立:与构建信贷期限结构的VAR模型的方法一样,先对LNGDPSA、LNJC、LNFW、LNFD变量进行滞后期评价标准检验,获得各种滞后期的评价准则检验值(见表9)。

表9 各种滞后期的评价准则检验值

注:*表示依据各种评价准则选择的最优滞后期。

表9检验结果显示,所有评价准则均选择了滞后1期,因此,本文确立滞后1期的VAR模型,即VAR(1)。根据变量LNGDPSA、LNJC、LNFW、LNFD数据,便得到信贷产业结构的VAR模型各变量系数估计值(见表10)。

根据上表数据,得出VAR(1)模型表达式:

LNGDPSA=0.624 0×LNGDPSA(-1)+0.006×LNJC(-1)+0.223 9×LNFW(-1)+0.100 4×LNFD(-1) +1.069 724 914 11

表10数据显示,VAR(1)模型的决定系数为0.982,说明拟合程度较高。根据VAR(1)模型表达式可以得到,反映服务业贷款LNFW、房地产业贷款LNFD、基础设施产业贷款LNJC的系数分别为0.22、0.1、0.01,表明滞后1期的服务业贷款每增长1%,将拉动本期的经济增长0.22%,远大于房地产业的0.1%和基础设施产业的0.01%,因此,对潍坊市而言,服务业、房地产业、基础设施产业的信贷投放对当地经济增长均有正向的促进作用,对经济增长的贡献程度为服务业房地产业基础设施产业。

(2)冲击反应分析:脉冲响应。本文分别给LNJC、LNFW、LNFD变量一个新息冲击后,得到LNGDPSA的脉冲响应结果(见图3)。

由图3可见,对于基础设施产业贷款变量LNJC一个标准差新息冲击,经济增长水平在第1期的脉冲响应最高,约为0.15倍,随后迅速减弱,到第2期左右趋向于零,随后几期一直围绕零值波动;对于服务业贷款变量LNFW一个标准差新息冲击,经济增长水平在第1期较低,约为0.05倍,随后逐渐增强,并在第3期达到最高值,约为0.19倍,随后几期逐渐减弱,但仍然在0.1倍左右;对于房地产业贷款变量LNFD一个标准差新息冲击,经济增长一直在零值附近波动,也就是说,房地产业贷款对经济增长的刺激作用没有得到充分体现。

图3 潍坊市地区生产总值对自身、基础设施产业、服务业、房地产业贷款冲击的脉冲响应结果

注:横轴表示冲击作用滞后阶数,纵轴表示响应程度,中间线表示脉冲响应函数,反映了被解释变量受解释变量冲击后的变化趋势,两侧线表示正负两倍标准差偏离带。

(3)贡献率分析:方差分解。依据2008年第4季度至2013年第3季度潍坊市LNGDPSA、LNJC、LNFW、LNFD的数据,分析地区生产总值自身、基础设施产业贷款、服务业贷款、房地产业贷款变量对潍坊市GDP的贡献程度(见表11)。

注:方差分解期数仅取前10期数据。

由表11可以看出,潍坊市经济增长自身的冲击仍是其方差的主要来源,在第10期,经济增长自身贡献率占比依然达到50%以上;基础设施产业贷款在第1期对经济增长的贡献率较高,达到30.98%,随后逐渐减少,到第10期逐渐衰退至4.34%;服务业贷款对经济增长在第1期仅贡献5.05%,随后几期逐渐扩大,到第10期达到44.71%;房地产业贷款对经济增长的贡献率一直较低,基本保持在1%以下。

四、基本结论及相关建议

(一)基本结论

1.银行信贷投放对区域经济增长的贡献率呈下降趋势。伴随着经济总量的快速增长,潍坊市的银行信贷规模也在快速扩张,但信贷资金对经济增长的边际贡献率却逐步下降。这一方面与信贷资金投放的高速增长相关,信贷投放增速持续高于经济增速;另一方面与信贷资金投向相关,大量贷款投向了基础设施产业、“两高一剩”等领域,这类领域的资金使用效率较低,导致了信贷投放总体资金利用率的下降。

2.银行信贷结构与区域经济增长之间具有相关性。通过灰色关联度模型分析发现,潍坊市的银行信贷结构与经济增长之间存在相关性:短期贷款与经济增长的关联性高于中长期贷款,短期贷款的资金使用效率也相对较高;服务业贷款、房地产业贷款对潍坊市经济增长的推动作用强于基础设施产业贷款。

3.优化银行信贷结构有助于促进经济增长。通过VAR模型分析发现,潍坊市短期贷款对经济增长的贡献率强于中长期贷款,中长期贷款在短期内能够促进经济增长,但从长期来看,对经济增长的刺激作用逐渐减弱;服务业、房地产业、基础设施产业的信贷投放对当地经济增长均有正向的促进作用,对经济增长的贡献程度为:服务业房地产业基础设施产业。

(二)相关建议

1.继续保持潍坊市银行信贷投放的平稳、适度增长。信贷投放对经济发展起着至关重要的作用,但从2013年银行信贷的变动情况看,本外币各项贷款出现“增量同比少增、增速同比回落”的问题。潍坊市金融机构要认真落实“有扶有控”的信贷政策,有的放矢地加大信贷投放力度,提高信贷资源的配置效率,确保信贷支持经济发展的均衡性和可持续性。

2.加强信贷政策与产业政策配合,大力支持产业结构调整。中国人民银行应围绕“国十条”“盘活存量,用好增量”的相关要求,充分利用货币政策工具,引导金融机构优化信贷结构,更好地服务实体经济发展;严格控制钢铁、水泥、炼焦、风电、船舶等产能过剩行业和高污染、高耗能行业的信贷投放;结合潍坊市产业发展重点和规划,加大对现代农业、高新技术产业等经济社会发展重点领域和项目的贷款支持力度,保证在建和续建项目的信贷投放。

3.完善金融机构的组织体系,切实提高信贷资源的配置效率。按照西方经济学原理,当市场处于完全竞争状态时,整个经济会逐渐趋于帕累托最优状态,资源配置效率也会达到最高水平。潍坊市已经形成国有大型商业银行、股份制金融机构、地方法人金融机构、小额贷款公司等种类齐全的金融组织体系,但国有大型商业银行依然占据相对垄断的地位,掌握着大量的信贷资源,城商行、农商行、村镇银行等地方法人金融机构的规模相对偏小,影响了信贷资源的配置效率。因此,应通过进一步放宽市场准入条件、继续鼓励和引入有竞争力的全国股份制银行在潍坊市设立分支机构、扶持地方法人金融机构发展壮大等措施,不断增加信贷投放主体的数量,形成更加多元化的金融组织体系,提高信贷资源的配置效率。

[1] 林毅夫,孙希芳.银行业结构与经济增长[J].经济研究,2008(9):31-33.

[2] 涂序平.嘉兴市信贷结构对经济增长的动态效应分析[J].嘉兴学院学报,2011(3):34-35.

[3] 周勇飞.我国短期信贷结构对经济增长的动态效应分析[J].中国农业银行武汉培训学院学报,2009(3):17-18.

[4] 黄虎.我国银行信贷对经济增长的影响研究[D].湖南:中南大学,2009.

[5] 马澜.高新技术产业影响因素的灰色关联分析[J].四川理工学院学报,2009(10):71-72.

[6] 李华,曹冀彬.支付系统资金流动与区域经济发展关联性研究[J].金融会计,2013(1):21-22.

[责任编辑:郭艳云]

声 明

本刊已被《中国学术期刊》(光盘版)、中国期刊网、万方数据——数字化期刊群及《中国核心期刊(遴选)数据库》等收录,其作者文章著作权使用费与本刊稿酬一次性给付。作者向本刊提交文章发表的行为即视为同意本刊上述声明。

福建行政学院学报编辑部

Empirical Analysis on Relationship betweenCredit Structure and Regional Economic Growth:Based on Grey Correlation Model and VAR Model Research

LYU Han-bing,LI Yong

(Weifang Central Sub-branch, the People’s Bank of China,Weifang 261000,Shandong,China)

Bank credit structure is generally divided into two aspects of term structure and industrial structure. Taking Weifang as the research object, using the Grey Correlation Model and VAR Model, this paper makes an empirical analysis of the influence of the term and industrial structures of bank credit on local economic growth. The empirical results show that in Weifang the correlation of short-term loans of financial institutions on economic growth and contribution are greater than that of the medium and long-term loans, the service sector loans and real estate ones make stronger stimulation effects on economic growth than the infrastructure industry loans.

credit structure;economic growth;VAR Model;Grey Correlation Model

2014-11-10

吕寒冰(1987-),男,山东潍坊人,中国人民银行潍坊市中心支行货币信贷管理科科员; 李 勇(1981-),男,山东潍坊人,中国人民银行潍坊市中心支行团委书记。

F832.4;F127

A

1674-3199(2015)02-0102-11