住房价格波动及其泡沫生成机制研究

庞晓波,邢戬

(吉林大学商学院,长春130012)

一、引言

住房市场横跨金融和实体经济两大部门,对一个国家的经济发展和社会稳定有着重要影响。随着收入水平的提高,特别是进入小康社会以来,改善居住条件、提高生活质量成为我国居民生活的首要需求。同时,住房还是家庭的重要资产,住房价格波动会诱使家庭对其消费和投资决策进行调整,从而改变家庭的效用函数和价值函数。房地产业的产业关联性很强,这使得住房市场的发展成为带动整个经济发展的主要力量,无论在增加就业、促进农村劳动力转移,还是在拉动消费和投资等方面都起到了重要作用。更重要的是,房地产市场的高利润率和低风险性会吸引大量投机资金,从而容易将房价波动风险传导到银行等金融机构,威胁金融稳定,比如1997年东南亚金融危机和2007年美国金融危机的导火索都是房价泡沫。由此可见,房价波动对宏观经济的稳定发展、微观主体的经济行为以及金融稳定都具有不可忽视的重要影响。

住房是必需的耐用消费品,也是有形的投资品,更是民生工具,其他任何商品都无法同时具有这些属性。这些属性间的相互作用,导致了住房价格必须由供求规律、投资者行为和政府行为来共同决定,因此,表现出不同于其他商品的特征。当房价较低时,住房市场以消费性需求为主,政府会鼓励购房,此时房价主要由供求规律决定;随着投资性需求逐渐加入市场,房价开始上涨,此时住房市场中消费性需求与投资性需求并存,政府会相机抉择出台调控政策,此时房价由供求规律、预期和政府决策共同决定;当房价过高时,消费性需求被完全挤出,投资性需求主导住房市场,政府会抑制住房投资,这时的房价由投资者预期和调控政策力度决定。可见,影响房价的主要因素会随着房价变化而变化,对于房价的这种特殊决定机制,多位学者从不同角度给出了佐证,如况伟大(2010)通过在住房存量调整模型中引入预期,构造了一个房价均衡模型,模型表明,当投机性需求占主导时,本期房价波动与上一期正相关;当消费性需求占主导时,本期房价波动与上一期负相关。[1]迈尔派兹和沃奇特(Malpezzi&Wachter,2005)在存量调整模型和适应性预期理论的基础上建立了一个住房投机模型,该模型通过分析需求和供给弹性的变动及其相互作用得出,供给、需求和投机对房价波动有重大影响:当住房买卖市场供过于求时,房价主要受供求规律影响;当供不应求时,房价主要受投机影响。[2]林跃勤(2010)通过对中国现阶段房价失控的深层原因进行分析,认为在反危机、保增长目标下,高强度的刺激政策和调控缺失导致了房地产市场的非理性繁荣和泡沫的积聚。[3]

可见,住房所具有的消费、投资和民生工具等属性都对其价格有着决定性影响,缺少其中任何一项都无法正确阐明住房价格的波动特征和泡沫形成机制,实证研究也往往难以得出理想的结果。如奎格利(Quigley,1999)使用1986~1994年美国41个大城市的数据,根据居民收入、家庭数量、人口数量、就业、年房屋建造许可、开工数量和空置率等实际经济变量及房价滞后变量对住房价格进行回归分析,结论是,这些解释变量对住房价格虽然具有一定的解释能力,但是,难以预测价格变动的拐点,即使是预测最准确的模型,错误率也高达52.73%。出现这种结果的根本原因就是在研究中没有考虑到住房的投资属性。[4]

因此,本文将基于住房兼具消费、投资和民生工具等属性于一身这一特性,以哈努谢克和奎格利(Hanushek&Quigley,1979)[5]的住房市场存量调整模型为基础,运用蛛网模型的思路并结合德隆等人(De Long et al,1990)[6]的正反馈交易模型,研究消费性需求和投资性需求对住房价格波动的动态影响,以及住房价格波动对需求和供给的反作用过程,以期发现住房价格变动的一般性规律。

二、基本模型及其均衡解

1.需求函数

哈努谢克和奎格利以耐用消费品的存量模型为基础,提出了住房市场的存量调整模型,该理论认为家庭会权衡住房消费H与其他消费χ之间关系,以达到效用U的最大化。如果不存在迁移成本或者迁移成本非常小,家庭会选择持续搬迁来接近期望最优住房消费,其中由家庭可支配收入、家庭规模等因素决定。假定家庭以一个不变的比率χ有意识地缩小实际消费Ht与之间的差,将房价变化考虑进去后,家庭的住房需求函数可以表示为:

本文中小写字母均表示相应变量的对数值,如ht代表lnHt,为家庭的住房需求的对数;pt代表lnPt,表示t期房价的对数;yt为t期的产出对数,it表示利率,wt表示家庭可支配收入,α1、α2、α3、α4为需求弹性。

考虑到住房的需求结构,除了一部分是消费性需求外,还存在着大量的投资性需求。尤其是在我国,城市化进程的加快,催生了大量的潜在需求,加上宽松的货币政策、有效投资渠道的缺乏和土地的稀缺,这些因素都促使我国住房市场上投资需求一直保持较强的增长的势头。因此,在住房的需求函数中必须考虑投资性需求的影响。投资性需求者买房的目的是赚取买卖差价,而并非用于居住。根据行为金融学理论,市场中存在着拥有信息的理性投资者和缺乏信息的非理性投资者。相对于少数机构投资者,绝大多数普通投资者都属于缺乏信息的非理性投资者,他们只能根据价格的历史变动推测信息。他们的“非理性”行为反映在住房市场上即表现为,房价的持续上涨引致进一步的上涨预期,进而产生更多的投资,而一旦价格下降,则投资性需求迅速减小。这种追涨杀跌的行为符合正反馈交易特征,因而很容易导致价格急剧上涨并形成泡沫。德隆等人提出的正反馈交易模型(DSSW)描述了采用正反馈交易策略的投资者如何制造价格波动、引发价格泡沫并最终导致泡沫破裂的过程,因此,这一模型对泡沫的形成具有很强的解释力。本文基于正反馈交易模型的思想,并参考张晓蓉(2005)对正反馈投资者需求特征的定义,[7]设投资性需求者根据前一期价格的变动来决定其对本期住房的需求①:

一般来说,利率、收入水平、货币供给和产出虽然会影响住房需求,但这些并不是房价决定性因素,在致力于考查价格的动态路径变化时可暂不予单独考虑。基于此,结合(2)式与(3)式可得住房需求函数为:

其中,α0代表了除价格和预期之外其它影响需求的因素;α1表示需求的价格弹性,为便于比较,α1前取负号。(4)式表明住房的总需求由消费性需求和投资性需求共同组成。然而,当房价处于较低区间或变化程度非常小时,住房的投资收益率往往偏低,难以吸引足够的投资性需求,此时k趋向于0。当k为0时,住房市场完全由消费性需求主导,这时需求函数变为:

另一种情形是因为消费性需求者一般为普通家庭,其收入和融资能力往往不及投资性需求者,随着房价的持续上涨,消费性需求者会被逐渐挤出住房市场。当房价上涨到将最后的刚性需求完全挤出时,房地产市场由投资性需求主导,此时的需求函数变为:

2.供给函数

房地产开发商会根据自身的预算安排、房屋存量、成本等因素,来调整供给量以实现利润最大化。假设住房建设周期为一期,则本期新增住房供给由前一期住房价格Pt-1决定。根据惯例,住房供给仅考虑新增住房,而不考虑二手房,因此依据(2)式的函数形式可得住房市场的供给方程为:

其中st代表t期住房供给,pt-1表示t-1期房价,stt表示t期住房存量,ct表示t期成本,mt表示货币供给,β1、β2、β3、β4为供给弹性。在着重考查价格的动态路径时可暂不予单独考虑成本、货币量、房屋存量等供给方面的影响因素,则住房供给函数可表示为:

其中β0代表了住房存量与开发成本等供给的影响因素,β1为供给弹性,β1>0。

3.均衡解

本文所得的供求函数在形式上与蛛网模型类似,因此可借鉴蛛网模型的研究思路和分析方法来对模型进行分析。当市场出清时ht=st,将其代入(4)式和(8)式可得:

由式(9)可以推出:

根据蛛网模型思想,当市场出清时:

向前迭代(10)式,并将(12)代入可得:

(13)式即为市场出清时的房价动态均衡解,p0为初始价格。当住房市场由消费性需求主导时,由(5)式和(8)式可得:

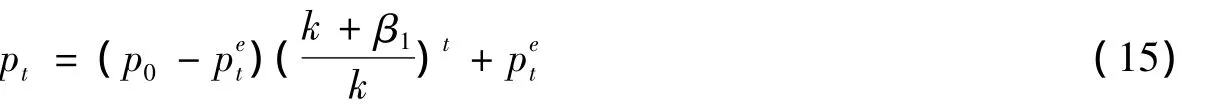

当住房市场由投资性需求主导时,由(6)式和(8)式可得:

(14)式和(15)式分别为以消费性需求为主导和以投资性需求为主导时的房价动态均衡解。

4.波动机制分析

分析(13)式可知,由于k>0、α1>0,β1>0,则有|k+β1|=k+β1>k>|k-α1|,当t→∞时,房价pt会在自身的作用下背离均衡价格迅速上涨并形成泡沫。考虑到住房市场的实际情况,投资性需求者相对于消费性需求者拥有更强的资金实力和融资能力,且对住房的购买意愿也较强。这里p0表示投资性需求者加入市场时的初始价格,根据正反馈投资模型的建模思想,投资性需求者会在房价持续上涨并形成上涨预期之后加入市场,而代表住房的最低价格,所以p0>。随着住房价格的升高,越来越多的投资性需求者和资金会进入市场,导致正反馈系数k随pt增加而增大。而对于消费性需求者,当房价逐渐超出其预算约束时,一部分不急需购买住房的消费性需求者会被挤出市场,最后剩下的一部分消费性需求即是所谓的刚性需求。刚性需求者对住房的需求非常迫切,因此其需求弹性很低。随着房价进一步升高,刚性需求中迫切程度相对较低的需求者会被挤出市场,最后市场中只剩下需求弹性α1趋于0的绝对刚性需求者。可以说k与房价成正比,而α1与房价成反比。同时可以发现,k越接近α1,房价的上涨速度就越快。随着房价越来越高,k-α1的值也越变越大,相应的房价的上涨速度也会越趋越弱,这说明当消费性需求与投资性需求共同主导住房市场时,房价上涨速度最快,随着消费性需求被逐渐挤出,房价的上涨速度在减慢。如果α1非常大,以至于使得|k-α1|>|k+β1|,房价会收敛于均衡价格,但这种情况只会出现在因为外生经济因素改变而使得房价跳跃式上涨的初期,随着投资者的逐渐加入,k逐渐升高,α1会迅速减小,最终pt还是会回到上涨路径上去。

分析(14)式可知,当β1/α1<1时,pt→,说明随着时间t的推移,实际价格pt会围绕均衡价格波动,最后收敛于均衡价格;如果β1/α1>1,则当t→∞时,pt会以逐渐增大的幅度围绕波动,最后偏离均衡价格发散;而当β1/α1=1时,pt会一直以相同的幅度围绕上下波动。在房地产市场中,消费性需求者有两种选择,即或是继续保持现有居住状态或是购买住房以改善居住条件。由于受到收入水平和融资能力的制约,当住房价格超出消费性需求者的收入约束或心理预期时,消费性需求者会选择暂时维持现有居住状态,而当房价满足条件时,消费性需求者会立即购房以改善自己的居住条件。这就决定了在消费性需求主导住房市场时,需求弹性往往较大。根据新古典理论,在资本、劳动和土地三要素中,土地的供给弹性最小,由此导致住房的供给弹性通常也较小。且在消费性需求主导住房市场时,房价往往较低,开发商缺乏动力大量增加住房供给,此时β1<α1为常态。当价格上涨超出均衡价格时,β1<α1,表示需求的减少大于供给的增加,形成供大于求的局面,使得价格回落至均衡价格。当房价下跌至均衡价格之下时,β1<α1,表示需求的增加大于供给的减少,供不应求使得价格向上回到均衡价格。因此当消费性需求主导住房市场时,房价会围绕其均衡价格波动,最后收敛于均衡价格。

比较(13)式和(15)式可以发现,当住房市场完全由投资性需求主导时,房价的上涨速度较市场上两种需求并存时缓慢。这是因为当市场上只存在投资性需求时,住房市场完全成为没有真实需求支撑的投机市场。投资者已经认识到房价被高估,且缺少新的投资者或刚性需求者在高位接盘,此时k会随着价格升高而减小。这说明当市场由投资性需求主导时,房价泡沫存在随时破裂的风险。此时住房市场达到过度繁荣状态,政府会出台各种调控政策来限制过度投资,这使得投资者融资难度加大。当投资者无法继续融资或调控力度加强使得上涨预期彻底转变时,k=0,此时由供给弹性决定。如果β≥1,则房价会无限上涨,这意味着在市场需求为0的情况下,开发商仍然大量增加供给,这显然与事实不符。因此,供给弹性会保持在0>β1<1的状态,这时pt收敛于均衡价格,价格路径与消费性需求主导市场时相同。可见,当严厉的调控政策使得投资性需求被完全抑制或上涨预期转变时,房价泡沫开始破裂,但住房价格不会像其他金融资产那样迅速崩盘,而是会重新收敛于均衡价格。

三、经验证据

由于我国各地区之间发展不平衡,生产力水平与房价水平的地区差异较大,因此本文除采用全国范围数据外,还选取北京和上海两个代表性城市,通过分析实际房价pt相对于均衡价格的运行状态,对理论模型得出的结论进行验证。由于住房的均衡价格反映了住房市场均衡时的状态,并受多种经济因素影响,且影响程度会随着时间和经济环境的改变而不断变化,因此,需要将均衡价格看作是状态变量,利用变参数状态空间模型进行估计。本文选用商品房销售面积SSt作为需求变量,商品房竣工面积FSt作为供给变量,商品房的单位建造成本Ct用单位土地购置费用和单位竣工价值求和,城镇人均可支配收入为Wt,总产出为Yt:用房屋竣工面积减去现房销售面积得出住房存量STt;It为一年期上海银行间拆放利率,Mt为货币供给。②本文变量采用的数据区间为2006年第1季度至2011年第4季度,共24个观测值,数据来源为中经网数据库和中国统计年鉴。本文对变量Yt、Wt、Ct、Pt、Mt以2006年第1季度为基期利用价格指数进行平减。由于SSt、FSt、Pt、Wt、Yt、Ct、STt均表现出一定的季节性特征,因此本文运用X11方法对其进行季节调整,以去除季节因素的影响。本文实证分析中所有变量均是以对数形式出现,这样相应解释变量的系数就代表该变量的弹性。

1.模型的建立

首先基于(2)式和(7)式构造反映需求和供给的状态空间模型,小写字母表示相应变量的对数值,需求函数模型如下:

首先估计(16)和(17),得到8个时变参数sv1t、sv2t、sv3t、sv4t、su1t、su2t、su3t、su4t的估计值,然后将方程(16)和(17)联立,将估计出的8个时变参数当作已知变量,均衡价格作为状态变量,即可估计出住房的均衡价格。这一过程的模型如下:

ωt与ψt别为独立同分布的残差项,状态向量采用递归形式

2.协整检验及结果分析

本文利用ADF方法检验各个变量的平稳性,滞后期数由AIC准则确定。检验结果表明所有变量的对数值都是一阶单整序列,所以采用约翰森(Johansen)方法对式(16)和(17)中的各个变量进行协整检验,结果表明各方程内的变量间均存在协整关系,对式(16)和(17)进行分析具有实际经济意义。

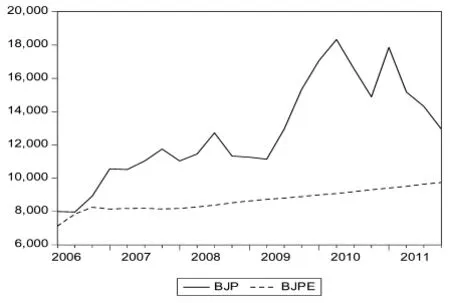

通过采用卡尔曼滤波法估计上文所建立的状态空间模型,得出全国、北京与上海的住房均衡价格趋势(见图1、图2和图3)。

图1 全国住房实际价格与均衡价格

图2 北京住房实际价格与均衡价格

图3 上海住房实际价格与均衡价格

图1、图2、图3中实线表示经过平减和季节调整之后的实际房价,虚线表示均衡价格。观察图1、图2和图3可以发现住房均衡价格的走势比较平缓,从2008末年开始显现出明显的上涨趋势。这是因为在经历了全球性金融危机之后,我国于2008年末出台一系列宽松的货币政策和财政政策以刺激经济增长。从2009年开始,全国及地方的GDP,货币供给、通货膨胀率等经济指标均不同程度地上涨,因此由这些经济因素决定的住房均衡价格也开始上涨。在金融危机期间,经济环境的恶化导致房价快速下跌,但最终回到了均衡价格,没有出现价格崩溃的局面,这验证了前文的论点。2009年开始,北京和上海的房价开始飙升,虽然政府多次出台调控政策,但是收效甚微。这是因为住房既是折旧率非常低的耐用消费品,也是风险较小的优良投资品,所以住房是市场剩余资金争相追逐的对象,这时消费性需求和投资性需求并存,因此实际价格上涨的速度非常快。最后,由于房价上涨速度过快,超出了消费性需求者的购买能力,在消费性需求被完全挤出房地产市场后,投资性需求主导房地产市场。因而,在2010年第2季度以后房价的上涨速度逐渐趋缓,北京和上海的房价甚至出现了向下的趋势。

四、结论

本文基于住房兼具消费、投资和民生工具等属性于一身这一特性,对住房的需求类型进行了区分和整理,研究了不同需求类型对房价波动的动态影响以及房价对住房需求和供给的反作用过程。理论模型表明,当消费性需求主导房地产市场时,房价围绕均衡价格波动,并逐渐收敛于均衡价格。当投资性需求和消费性需求并存时,房价会背离均衡价格持续上涨并形成泡沫,且房价的上涨速度逐渐减慢。当高房价将消费性需求完全挤出时,房价虽然会继续向上运动,但上涨速度要比两种需求共存时缓慢,此时房价泡沫存在破裂的风险。当严厉的调控政策使上涨预期发生转向时,泡沫破裂,房价下跌,但房价泡沫不会像其他金融资产那样迅速崩盘,而是重新收敛于均衡价格。

如果将房价路径看做一个周期,根据经济周期的两阶段划分法,当以消费性需求为主导的阶段为扩张阶段前期,此时市场需求旺盛,住房产品畅销,供给趋升,住房均衡价格随着宏观经济形势的好转而上升。则两种需求并存时的阶段即为扩张阶段后期,此时投资性需求越发旺盛,造成市场过度繁荣,价格快速上涨;当以投资性需求主导时的阶段为收缩阶段前期,消费性需求被完全挤出市场,住房市场缺少了真实需求的支撑,房价被高估。泡沫破裂时则为收缩阶段后期,预期转变,房价回到均衡价格,准备进入下一轮的上涨周期。

从模型的机制中还可以看出,住房兼具消费、投资和民生工具等属性于一身这一特性,决定了房价存在天然的泡沫生成激励。因此,从根本上解决住房问题的关键在于实行真正的房地产市场供给双轨制,即商品房价格由市场机制决定,保障房由政府供给,并根据人均收入水平等变量决定其分配标准。这样既不压制住房的投资属性,又满足了广大百姓的居住需求,我国目前因高房价而导致的诸多社会问题也可以迎刃而解。根据模型机理,政府在对房价进行调控时,要根据房价所处的不同阶段采取相应的措施。在扩张前期应该鼓励消费,扩大供给,稳定价格,确保广大人民群众可以享受到住房。在扩张后期,应该通过利率、税费、限购等手段限制过度投资,遏制房价的快速上涨,引导合理投资。在收缩前期应该通过更严厉的市场和行政手段控制房地产投资,比如提高融资门槛、对二套以上住房征累进税、严格把关二手房交易。由于房价泡沫不会像股票等金融资产一样骤然破裂,而是会自动向其均衡价格收敛,因此,调控部门应坚定不移地出台调控政策,加大力度促使房价回归理性,而不必过分担心泡沫破裂导致经济危机的发生。

注释

①这里用正反馈投资特征代表住房市场中的所有投资者预期行为,其他形式如理性预期和适应性预期得出结论与本文相同,不影响本文结论。

②由于没有直接可得的数据,本文设单位土地购置费用=土地购置费用/土地购置面积,单位竣工价值=竣工价值/竣工面积,实际房价=商品房销售额/商品房销售面积。

[1]况伟大.预期、投机与中国城市房价波动[J].经济研究,2010,(9).

[2]Malpezzi,Stephen and Susan M.Watcher.The Role of Speculation in Real Estate Cycles[J].Journal of Real Estate Literature,2005,:143-164.

[3]林跃勤.房价失控与政府调控[J].宏观经济研究,2010,(15).

[4]John M.Quigley.Why Should the Government Play a Role in Housing?A View from North America[J].Housing Theory and Society,1999:201-203.

[5]Hanushek and Quigley.The dynamics of the housing market:A stock adjustment model of housing consumption[J].Journal of Urban Economics,1979:90-111.

[6]De Long,J.B,A Shleifer,L.H.Summers,R.Waldmann.Positive Feed back Investment Strategies and the stabilizing Rational Speculation[J].Journal of Finance,1990:374-397.

[7]张晓蓉,唐国兴,徐剑刚.投机泡沫的混合理性正反馈模型[J].金融研究,2005,(8).

——“习作单元”阅读文的教学指向