工薪所得税免征额提高对两极分化程度的影响研究

叶荣德,武 鑫

(1.浙江大学 公共管理学院,杭州 310027 2.浙江财经学院 金融学院,杭州 310018)

0 引言

一直以来,收入分配问题都是我国学界、政界以及老百姓所关心的热点话题,政府部门也通过各种措施来调节收入分配的扭曲现象,调节的手段之一即征收工薪所得税。

学界也对工薪所得税免征额进行了一些研究,当前比较一致的观点是,工薪所得税绝大多数都是由中等收入者承担的,也正是从培育中产阶层的角度出发,很多学者以及人大代表要求将免征额进一步提高至3000元、5000元甚至是8000元,从而达到调节收入分配的目的。那么,提高工薪所得税免征额真的能实现这个目的吗?

为了回答这个问题,首先需要对中产阶层大大小做出界定,一般说来,学界出现了两种衡量中产阶层的大小的方法,第一种方法是用落入某一收入区间内的人口比例来衡量;第二种方法是用落入某一人口区间内的收入比例来衡量。Foster和Wolfson(1992)以及Wolfson(1994,1997)指出[1-3],第二种方法并不是衡量中产阶层的正确方法,它实际上衡量的是收入分布的偏度。相比较而言,第一种方法才是衡量中产阶层大小的合适方法,但是该方法也存在着严重的问题,即中产阶层变动的方向和幅度取决于如何界定收入区间,不同的研究人员可能选择不同的比例范围,这种选择上的任意性会产生不稳健的结论。如何消除收入区间选择的任意性便成了摆在研究人员面前的又一理论课题,因此,极化理论便应运而生了。

极化的一个特殊情形是两极分化,即中产阶层的比重缩小,而低收入者和高收入者的比重增加,因此,上述问题便可以转变为提高工薪所得税免征额能实现降低两极分化程度的目的吗?这是本文所要回答的主要问题。

1 两极分化的含义与测度方法

1.1 两极分化的含义

Foster和Wolfson(1992)把极化看作是“中产阶层的萎缩(the shrinkage of the middle class)”,这意味着穷人和富人的比例都增加,而中等收入者的比例降低;Esteban和Ray(1994)把极化看作是收入分布中局部均值附近的“聚集(clustering)”[4]。很显然,中产阶层的萎缩意味着该分布的两个聚集点分别位于收入分布的左端(较低值)和右端(较高值),因此前一种观点是后一种观点的特例,即两极分化。

1.2 两极分化的测度方法

Foster和Wolfson(1992)首次提出了两极分化的一个衡量指标,后来Wolfson(1994,1997)又在此基础上做了一些相关工作(下文简称为FW指标)。受基尼系数和洛伦茨曲线之间的关系的启发,他们构建了极化曲线,该曲线与洛伦茨曲线的形状相像,于是,该指标可借助于洛伦茨曲线加以推导出来。

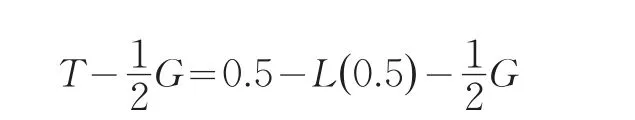

按照收入的中位数m(而不是均值μ)把所有人分成人数相等的两组,收入低于中位数的为穷人,而收入高于中位数的则为富人。在图1中,在与横坐标的1/2处对应的洛伦茨曲线上作一条切线,则该切线与洛伦茨曲线以及两条纵坐标之间的面积即为极化程度的测度。这个面积可以通过梯形面积减去洛伦茨曲线与45度线之间的面积得到。可以证明,梯形的面积恰为0.5-L( ) 0.5,以符号T表示,而洛伦茨曲线与45度线之间的面积恰为基尼系数G的一半,即,因此,图1中的阴影部分面积为

图1 两极分化指标示意图

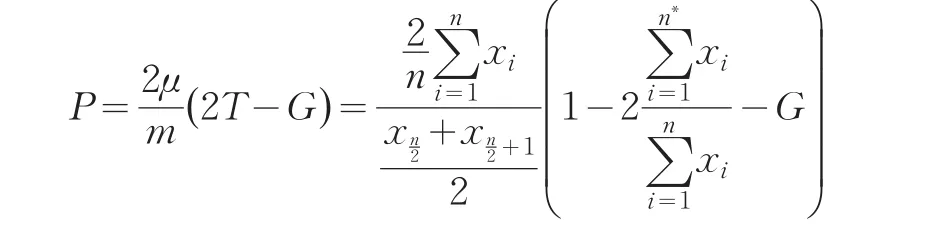

经过一系列的推导,作者提出的两极分化指标为:

2 收入水平变动对两极分化程度的影响

收入水平的改变会对两极分化程度产生影响,因此,这部分探讨两极分化程度在什么情况下会提高以及在什么情况下会降低。因为FW指标中含有中位收入,收入水平的变化可能导致中位收入的变化,进而影响两极分化程度,所以把总人数分奇数和偶数两种情况加以研究。

2.1 当总人数为偶数时收入水平的变化对两极分化程度的影响

当总人数为偶数时,FW指标可以转化为:

其中n∗为序列的中位数,由于FW指标以中位收入为分界线,而且中位收入为中间两个收入的平均数,所以需要分以下四种情况进行分析:

2.2 当总人数为奇数时收入水平的变化对两极分化程度的影响

当总人数为奇数时,FW指标可以转化为:

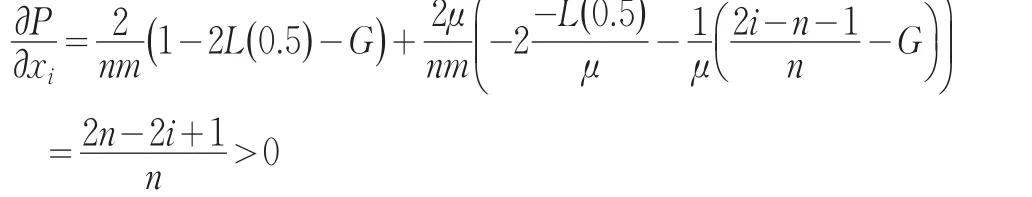

其中n∗为序列的中位数,由于FW指标以中位收入为分界线,而且中位收入恰为,所以需要分三种情况进行分析。前两种情况与偶数一样,即当时,;当≤i≤n时。而当i=时,

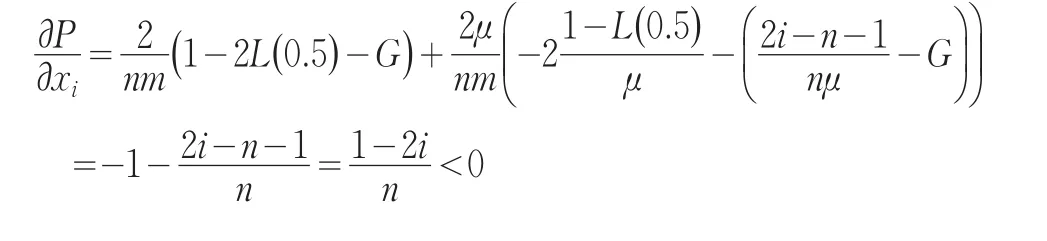

综上所述,收入水平的变动对两极分化程度的影响可以概括为:

若n为偶数,则

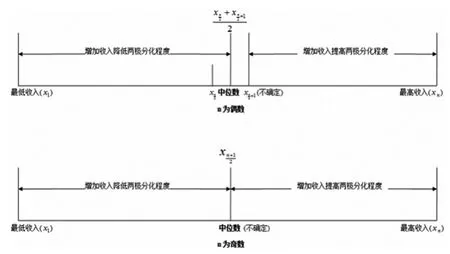

由此可知,除了中位数导致的特殊性以外,一般而言,只要低收入者的收入水平提高,两极分化程度就会下降,而高收入者的收入水平增加会提高两极分化程度,如图2所示。

图2 收入水平变动对两极分化程度的影响

3 工薪所得税免征额提高能降低两极分化程度吗?

在免征额提高之前无需缴纳工薪所得税的人而言,免征额提高对他们的收入水平没有影响;对于那些原来需要缴纳工薪所得税的而言,免征额提高后,他们可能不再需要缴纳工薪所得税了,这可能导致两极分化程度的降低;然而,免征额提高意味着高收入者缴纳的税收也减少了,即他们的收入水平提高了,这一群体可能是更大的受益者,这又会导致两极分化程度的提高。由此可见,免征额的提高会导致两方面的效果,一是一部分人的收入提高导致的两极分化程度下降,二是一部分人的收入提高导致的两极分化程度提高,两极分化程度最终会如何变化,取决于两种力量的对比。总之,根据本文第三部分的分析,如果位于中位收入以下的人获益更大的话,则两极分化程度会降低,否则,两极分化程度会提高。

本小节采用中国城镇住户调查数据来对工薪所得税免征额提高对两极分化程度的影响做分析,对于微观的调查数据而言,对收入分布进行拟合反而会导致一些信息的损失,因此,本文不对收入分布进行推断,而直接采用离散的收入数据。笔者分别对免征额为800、1200、1600、2000……5000和8000等情况分别做了考察,结果如表1所示。

表1 工薪所得税的不同免征额对两极分化程度的影响

由表1可知:⑴在不征收工薪所得税的时候,两极分化程度为0.4088,当征收工薪所得税的时候,该指标的数值有所降低,这说明工薪所得税具备调节收入分配状况的作用;⑵随着工薪所得税免征额的逐步提高,两极分化程度也是逐渐上升的,这意味着提高工薪所得税免征额并不能改善收入分配状况,反而会使收入分配状况恶化。

产生这种情况的原因在于,工薪所得税免征额提高使得高收入者相对于低收入者而言获得了更多的实惠,因此使得两极分化程度提高了,实际上并未达到改善收入分配状况的目的。

4 结论及讨论

本文从两极分化程度能否降低的角度分析了工薪所得税(工资薪金所得)免征额提高的影响,笔者认为,单纯地提高工薪所得税免征额并不能降低两极分化程度,从而改善收入分配状况。

由此可见,如果单纯从调节收入分配的角度出发,并不适宜提高工薪所得税免征额,但是,个人所得税占国家财政收入的比例仅为6%左右,其中工薪所得税占个人所得税的比例也约为60%,这样一来,工薪所得税占财政收入的比例则不足4%,因此笔者认为,应该弱化工薪所得税的增加税收和调节收入分配的功能,而应当从降低工薪阶层的负担和刺激内需的角度出发,大力提高工薪所得税免征额。

另外,当前我国工薪所得税征收中还存在其他问题,比如税级距过多、边际税率固定,没有考虑负担能力问题等。因此在实际操作中可以考虑在提高免征额的同时合并税级距并且变更边际税率;另外,针对其他问题,可将分类征收改为综合征收、按个人征收改为按家庭征收等。探讨这些改革方案对两极分化程度的影响是以后需要深入研究的问题。

[1]Foster,J.E.,Wolfson,M.C.Polarization and the Decline of the Middle Class:Canada and the U.S.[C].OPHI Working Papers,Vanderbilt Uni⁃versity,1992.

[2]Wolfson,M.C.When Inequalities Diverge[J].American Economic Re⁃view,Papers and Proceedings,1994,84(2).

[3]Wolfson,M.C.Divergent Inequalities:Theory and Empirical Results[J]. Review of Income and Wealth,1997,43(4).

[4]Esteban,J.,Ray,D.On the Measurement of Polarization[J].Econometri⁃ca,1994,62(4).

——以具体案例分析