可持续增长与国企现金分红

——基于政治关系和外部治理环境的视角

杨汉明,付 博,赵业虎,李 翔

(1.中南财经政法大学会计学院,武汉 430073;2.武汉市国家税务局第二稽查局,武汉 430015)

可持续增长与国企现金分红

——基于政治关系和外部治理环境的视角

杨汉明1,付 博1,赵业虎1,李 翔2

(1.中南财经政法大学会计学院,武汉 430073;2.武汉市国家税务局第二稽查局,武汉 430015)

以2006—2007年的国有上市企业为样本,以投资机会为研究路径,基于不同的外部治理环境并区分了企业是否拥有政治关系,来探求可持续增长与国企现金分红的关系。实证研究表明:从总体上看,可持续增长与国企现金分红负相关;政治关系的存在对两者之间的敏感性不造成影响;而外部治理环境会影响到两者之间的关系,只有在外部治理环境好的地区,两者之间才负相关。在对分样本回归后可看出,当企业处于外部治理环差的地区且没有政治关系时,可持续增长与国企现金分红不相关,而政治关系与差的外部治理环境之间存在替代效应。

可持续增长;国企现金分红;外部治理环境;政治关系

可持续增长一直是我国战略体系的重要组成部分。2006年12月,胡总书记在中央经济工作会议提出:又好又快发展是全面落实科学发展观的本质要求。多年来,我国的经济发展一直以“快”为主,“快”在“好”之前。而科学发展观把“又快又好”调整为“又好又快”,充分证明了国家更注重增长的质量和持续性,表明了国家要防止资源消耗大、环境污染高的增长方式。温总理在2008年政府工作报告也提出:经济增长要继续“保八”。这也充分说明国家在经济增长的模式上也强调了持续性。这主要是因为:超常或过度的增长,可能会带来增长的不稳定和不持续,甚至会出现经济上的“翻车”。在企业行为中,可持续增长一直是非常重要的财务战略。希金斯、范霍恩分别提出了基于会计口径的财务可持续增长模型,拉巴波特、科雷也相继提出了基于现金流口径的财务可持续增长模型。在这四个模型中,都将可持续增长与股利政策联系在了一起。可见,两者之间存在一定的相关性。如果企业对两者之间的关系处理不当,则会出现不明智的企业行为,如:国企不分红从而引起的过度投资,以及“用友”和“佛山照明”的超能力派现等。这些股利支付行为都没有考虑企业未来的增长能力或可持续增长能力,从而没有真正给企业带来价值上的增值。自从1961年美国财务学家Miller和Modigliani发表了题为《DividendPolicy,Growthandthe Valuationof Shares》的论文并提出了“股利政策无关论”的观点后,学者们就一直没有停止过对股利政策与企业增长联系的研究。越来越多的研究表明:在高增长的企业中,会面临较多的投资机会,因此企业会将资金留存于企业内部,从而降低现金股利的支付水平。而外部治理环境的高低和政治关系又会对投资机会造成一定的影响,进而会间接影响到可持续增长与现金股利支付水平之间的关系。因此,本文以投资机会为研究路径,基于不同的外部治理环境并区分了企业是否拥有政治关系,利用国有企业的样本,探求可持续增长与国企现金分红的关系。本文可能的贡献有二:(1)从外部治理环境和政治关系的视角,探求可持续增长与国企现金分红的关系;(2)利用分样本检验外部治理环境和政治关系对保护投资机会的“替代效应”或“叠加效应”。

一、文献综述与研究假设

Higgins(1972)以剩余股利政策为研究路径,认为投资需求决定了股利的支付水平,投资需求越大,股利支付水平越低[1]。Myers(1984)认为,增长能力强的企业将优先选择内部融资作为投资的资金来源,从而降低现金股利的支付水平[2]。Myers等(1984)将股利视为一种剩余价值,企业在投资机会都实施后如果还有剩余才将这部分剩余以股利的方式发放给股东[3]。Jensen(1986)的研究表明[4]:如果公司的增长机会越多,可自由支配现金流量相对会较少,则股东可容忍较低的现金股利支付水平,所以增长机会与现金股利水平负相关。Weston和Copeland(1987)认为,企业增长机会越多,为扩充资产所需的资金就越多,未来资金需求也就越大,因此企业倾向保留盈余而较少支付现金股利。John和Lang(1991)认为,如果企业的增长机会多,现金股利减少传递的是好消息[5]。Smith和Watts(1992)提出了契约假说[6],即:增长能力强的企业会拥有较多净现值为正的投资方案,企业不用担心过度投资的问题。所以,企业可以安心把资金投入到投资中,从而降低股利的支付水平。该假说还进一步说明:增长能力强的企业到资本市场融资的可能性也较大,可通过外部监督机制监督经理人的行为,从而有效地减少代理问题,增长能力强的企业没有必要利用提高股利支付水平的方式减少代理问题,即:增长能力强的企业可以选择代价较少的低股利政策。Fama(2001)的实证研究表明[7],现金股利水平与公司规模、盈利能力和企业增长能力有关。如果企业的规模小、盈利能力弱和公司的增长能力较强,则企业会降低现金股利支付水平。在国内研究方面,张鸣(2002)的研究表明[8],增长能力好的企业,会面临较多的投资机会,因此需要留存大量的资金用于企业的发展,如果此时提高现金股利支付水平会加重企业的资金压力。谢军(2006)从自由现金流理论和“掏空”理论入手进行实证研究,结果表明[9],增长性的机会能够弱化大股东集团通过分配现金股利“掏空”的意愿,并促使公司保留更多的现金进行有价值的投资。谢军(2009)的研究进一步表明[10],现金股利支付水平如果随着企业的增长能力的变化而逆向调整,则现金股利政策就发挥了企业资源的优化配置功能。冯阳(2010)利用增长能力因子分析,发现现金股利支付水平与企业增长能力存在负相关关系[11]。

上述国内外的研究主要依据自由现金流理论、代理理论、信号理论,以投资机会为研究路径,阐述增长能力与现金股利支付之间存在的负相关关系。其共同的思路是:企业增长能力越强,面临的投资机会更多,便会将大量现金流留存于企业内部而减少现金股利的发放。而企业增长能力的衡量有很多种指标,如:主营业务收入增长率、主营业务利润增长率、资产增长率、可持续增长率等。基于上述的研究结论,本文提出假设1a。

假设1a:可持续增长和国企现金分红负相关。

近年来,关于政治关系对投资行为影响的研究越来越多。大多数的研究表明政治关系的存在可以给企业带来更多的投资机会和保护原有投资机会。胡旭阳(2008)[12]、蔡地等(2009)[13]、张敏等(2009)[14]的实证研究表明,拥有政治关系的企业更容易进行多元化投资。罗党论等[15-16]实证研究表明,拥有政治关系的企业更容易进入政府管制行业或高壁垒的行业。杨其静(2010)也认为[17],政治关系能使企业突破各种管制和进入壁垒。陈运森等(2010)实证研究表明[18],政治关系能给企业带来更多的投资机会,并能提高投资的效率。基于以上研究,本文认为:拥有政治关系的企业和没有政治关系的企业相比,拥有政治关系的企业将拥有更多的投资机会,则投资占用的现金流将更多,则股利支付水平将会更低。据此本文提出假设1b。

假设1b:拥有政治关系的企业和没有政治关系的企业相比,拥有政治关系的企业中可持续增长与国企现金分红之间的负相关关系将更为敏感。

LLSV(2000)“结果模型”显示[19]:只有在法律制度发达的国家,投资者利益才能得到保护,增长机会与现金股利支付水平才存在负相关的关系。可见只有较好的外部治理环境(市场化进程快、政府干预少、法治环境水平高),企业的投资机会才能得到有效的保护,企业才会将大量的资金用于未来的投资机会,近而降低股利的支付水平。反之,当外部治理环境差时,企业的投资机会将得不到有效保护,企业将不会为不确定的投资机会占用大量的资金,投资机会的路径就会被“切断”,可持续增长与国企现金分红之间将不再相关。据此本文提出假设1c。

假设1c:当企业处于外部治理环境好的地区时,可持续增长与国企现金分红存在负相关的关系。当企业处于外部治理环境差的地区时,可持续增长与现国企现金分红将不相关。

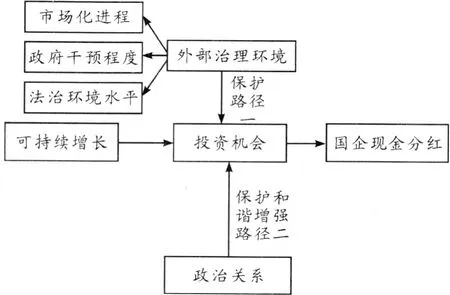

为了便于分析,本文将可持续增长与国企现金分红研究路径用图1列示。

图1 可持续增长与国企现金分红研究路径

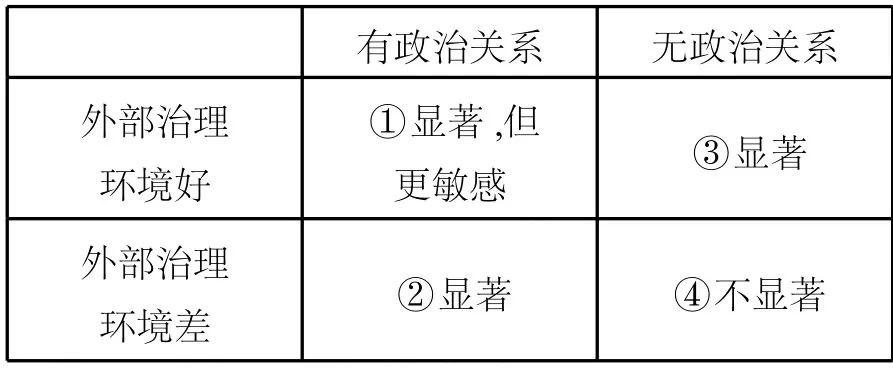

基于假设1,本文将全样本分为有政治关系和无政治关系的两个子样本(见图2),分别探求在子样本中外部治理环境的好坏是否影响到可持续增长与国企现金分红之间的负相关关系。在拥有政治关系的样本中,因为政治关系的存在已经能给企业带来一定的投资机会,即使外部治理环境差(路径一被“切断”,如图1),政治关系的存在也能替代外部治理环境差对投资机会侵害的影响,即:通过路径二来代替路径一;如果在外部治理环境好的地区而企业也拥有政治关系,则路径一和路径二都将会对投资机会产生影响,则投资机会应该更多或更好地得到保护,投资占用资金将会更多,现金股利支付水平将会降低更多。即:路径一与路径二可能会出现叠加效应,可持续增长与国企现金分红之间的负相关关系更为敏感(即图2中的①和②相比)。在无政治关系的样本中,在外部治理环境差的地区,政治关系的替代作用将不存在,路径一和路径二都被切断,投资机会便得不到保护,因此可持续增长与国企现金分红之间将不相关;在外部治理环境好的地区,可通过路径一对投资机会进行保护,因此可持续增长与国企现金分红依旧存在负相关的关系。据此我们提出假设2。

假设2:在拥有政治关系的企业中,无论外部治理环境的好或差,可持续增长与国企现金分红之间都存在负相关的关系,但在外部治理环境好的地区两者之间将更为敏感;在无政治关系的企业中,只有当企业处于外部治理环境好的地区时,可持续增长与国企现金分红才存在负相关的关系。

基于假设1,本文还将全样本分为外部治理环境好和外部治理环境差的两个子样本(见图2),分别探求子样本中有无政治关系是否影响到可持续增长与国企现金分红之间的负相关的关系。在外部治理环境好的地区,投资机会得到保护,路径一可以发挥作用。而有政治关系企业和无政治关系的企业相比(即图2中的①和③相比),有政治关系的企业可能存在路径一和路径二的叠加效应,可能会存在更多的投资机会或投资机会得到更好的保护,则投资占用的现金流更多,现金股利支付水平将更低,即:在外部治理环境好的地区,无论有无政治关系,可持续增长与国企现金分红都存在负相关关系,但有政治关系的企业,两者之间关系将更为敏感。而在外部治理环境差的地区,有政治关系的企业(即图2中的②)中存在路径二对路径一的替代效应,可持续增长与国企现金分红将存在负相关关系;而无政治关系的企业,路径一和路径二都被切断,可持续增长与国企现金分红将不相关。据此我们提出假设3。

图2 全样本细分图

假设3:在外部治理环境好的地区,无论企业是否拥有政治关系,可持续增长与国企现金分红都存在负相关关系,但有政治关系的企业,两者之间关系将更为敏感;在外部治理环境差的地区,只有拥有政治关系的企业,可持续增长与国企现金分红才存在负相关关系。

二、研究设计

(一)数据来源和样本选择

本文选择2006—2007年国有上市企业作为样本,参考刘芍佳、孙霈和刘乃全(2003)[20],以及夏立军、方轶强(2005)[21]关于“终极控制人”的理论,来选择区分国有企业和民营企业,并作出以下处理:(1)剔除金融、保险业样本,因为这类企业资本结构与一般上市企业存在差异;(2)剔除同时发行B股和H股的企业,因为这类企业会面临多重监管;(3)剔除每股收益为负的企业,因为这类公司一般不会发放股利;(4)剔除发放股票股利、混合股利的企业,因为这类企业可能存在股票股利的“替代效应”;(5)剔除中期分配的企业;(6)剔除当年发行新股的企业;(7)剔除ST、*ST的样本。在此基础上,本文共得到946个样本。

(二)变量选取和模型构建

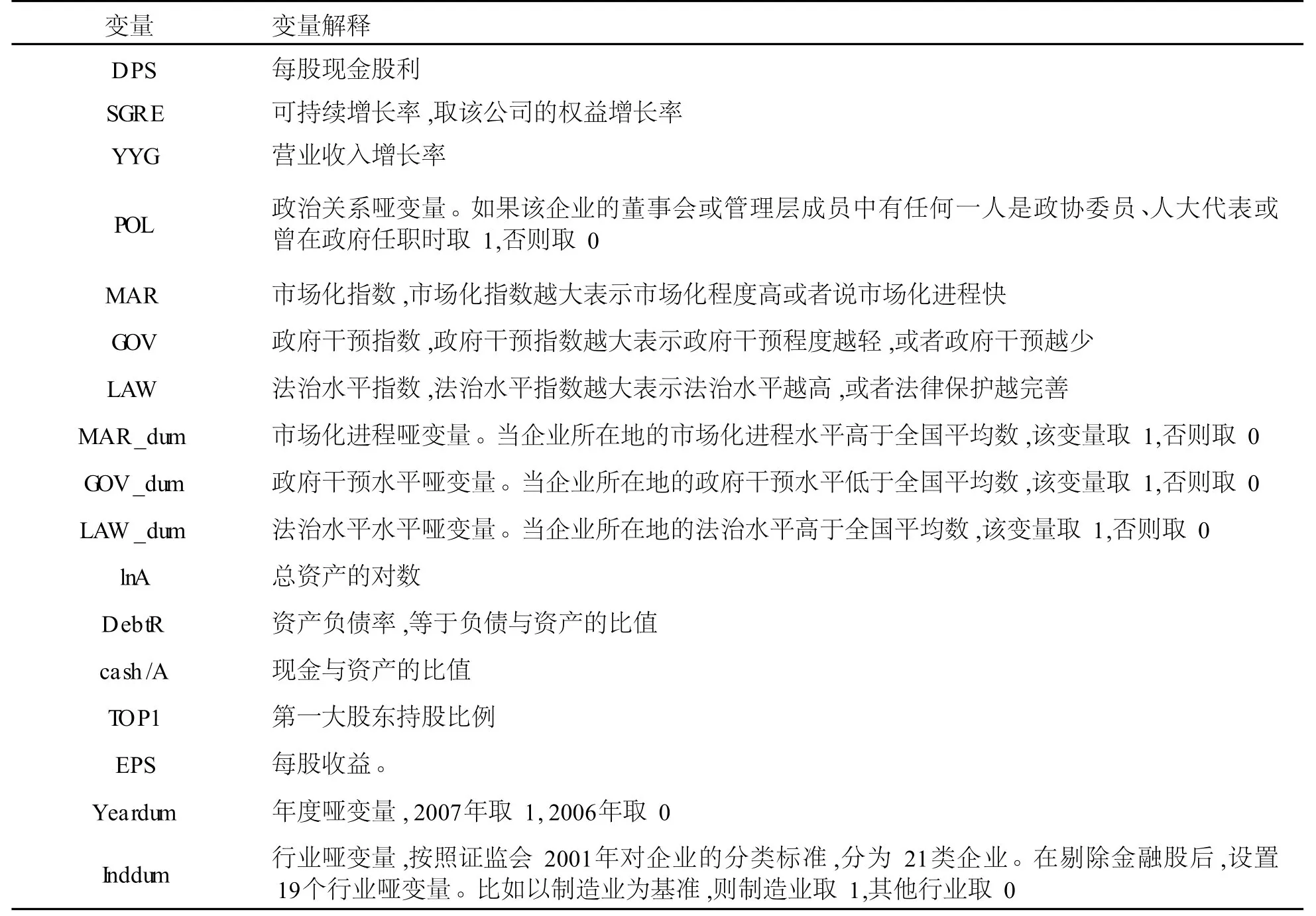

本文在杨汉明(2009)[22]《国企分红、可持续增长与公司业绩》一文的基础上进行模型构建。考虑到可能存在的内生性,本文按照吴世农等(2007)[23]、潘越等(2009)[24]、杨汉明(2009)关于股利政策模型的做法,将模型的解释变量和控制变量进行滞后一期处理(在解释变量和控制变量前加L)。其中,本文选用每股现金股利(DPS)来衡量现金股利政策;依照刘斌、刘星(2002)[25]、王玉春等(2007)[26]、杨汉明(2009)的做法,利用权益增长率(SGRE)来衡量可持续增长能力;政治关系指标依照罗党论等(2008)、邓建平等(2009)[27]、潘越等(2009)[24]的做法,手工搜集董事会和管理层成员是否有任何一人为政府官员或代表委员,并采用哑变量POL表示;外部治理环境的指标来源于樊纲和王小鲁(2010)[28]编制的各地区市场化进程数据及其子数据,分别为:市场化指数(MAR)、政府干预指数(GOV)、法治水平指数(LAW)。各变量的定义如表1:

表1 变量定义

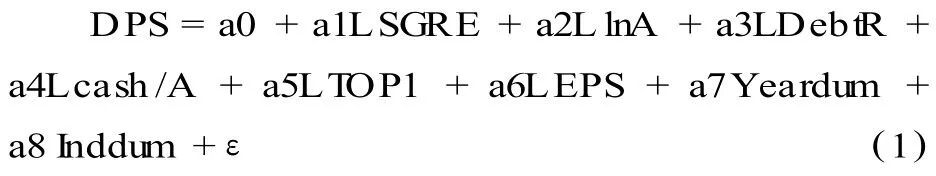

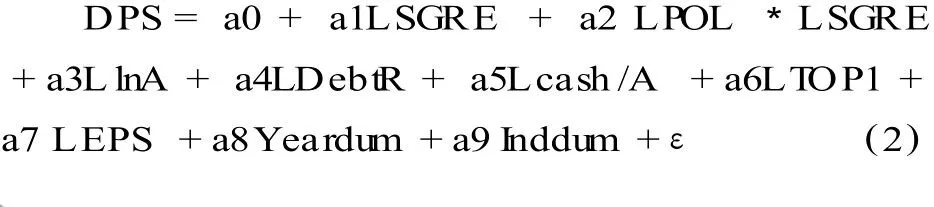

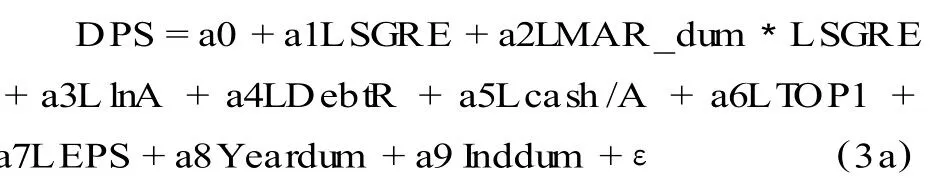

为了验证假设1a,本文构建如下模型:

为了验证假设1b,本文构建如下模型:

为了验证假设1c,本文构建如下模型:

本文分别用政府干预水平哑变量(GOV_ dum)和法治环境水平哑变量(LAW_dum)替换模型3中的市场化进程哑变量(MAR_dum),来探求不同政府干预程度和不同法治环境水平下可持续增长能力对国有企业现金分红的影响。

DPS=a0+a1LSGRE+a2LGOV_dum*LSGRE +a3LlnA+a4LDebtR+a5Lcash/A+a6LTOP1+ a7LEPS+a8Yeardum+a9 Inddum+ε(3b)

DPS=a0+a1LSGRE+a2LLAW_dum*LSGRE +a3LlnA+a4LDebtR+a5Lcash/A+a6LTOP1+ a7LEPS+a8Yeardum+a9 Inddum+ε(3c)

考虑到子样本回归的需要,假设2利用模型3a、3b、3c进行回归分析;假设3利用模型2进行回归分析。

三、实证分析

(一)变量描述统计

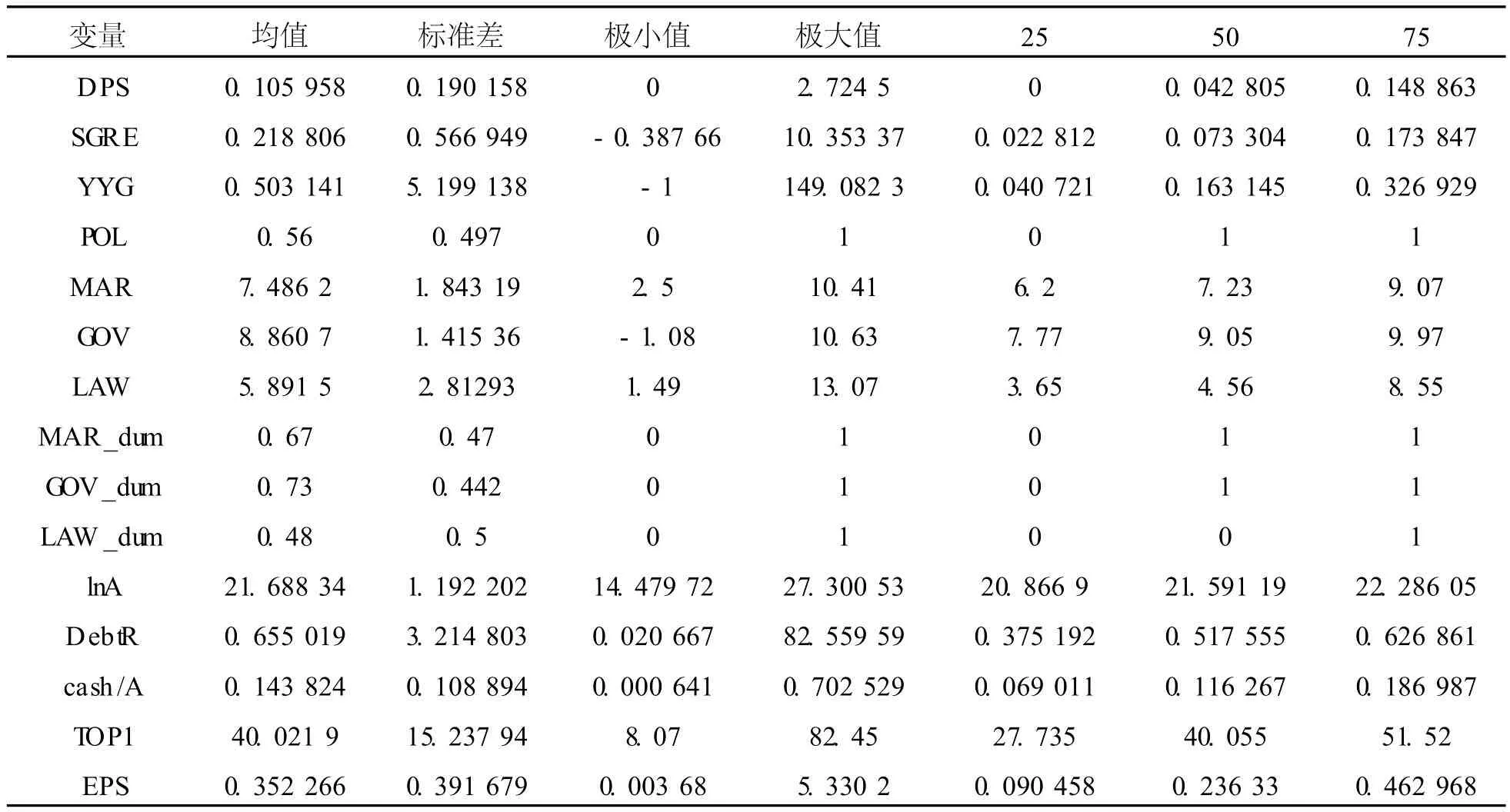

为了便于分析,将国企现金分红、可持续增长等变量的描述性统计结果列示于表2。

表2 国企现金分红与可持续增长描述性统计表

从表2各变量的描述性统计可以看出,国有企业平均每股股利约为0.106元,而平均每股收益为0.352元,从总体来看,约有2/7的利润用以分配。从可持续增长率和营业收入增长率的描述性来看,可持续增长率的中位数为7.33%,而营业收入增长率的中位数为16.31%,因此从总体上看,国有企业大多企业处于超常增长(实际增长率大于可持续增长率)的阶段。从政治关系的描述性统计来看,有56%的企业拥有政治关系,可见,国有企业一半以上的企业都拥有政治关系,这一比例远远超过民营企业。①由于政治关系的定义不同,拥有政治关系的民营企业的比例并没有权威的结论。但大部分的统计结果都在20%~30%之间。从外部治理环境的描述性来看,分别有67%、73%、48%的国有企业处于市场化进程高、政府干预少、法治环境好的地区,因此,大多国有企业面临比较好的外部治理环境。

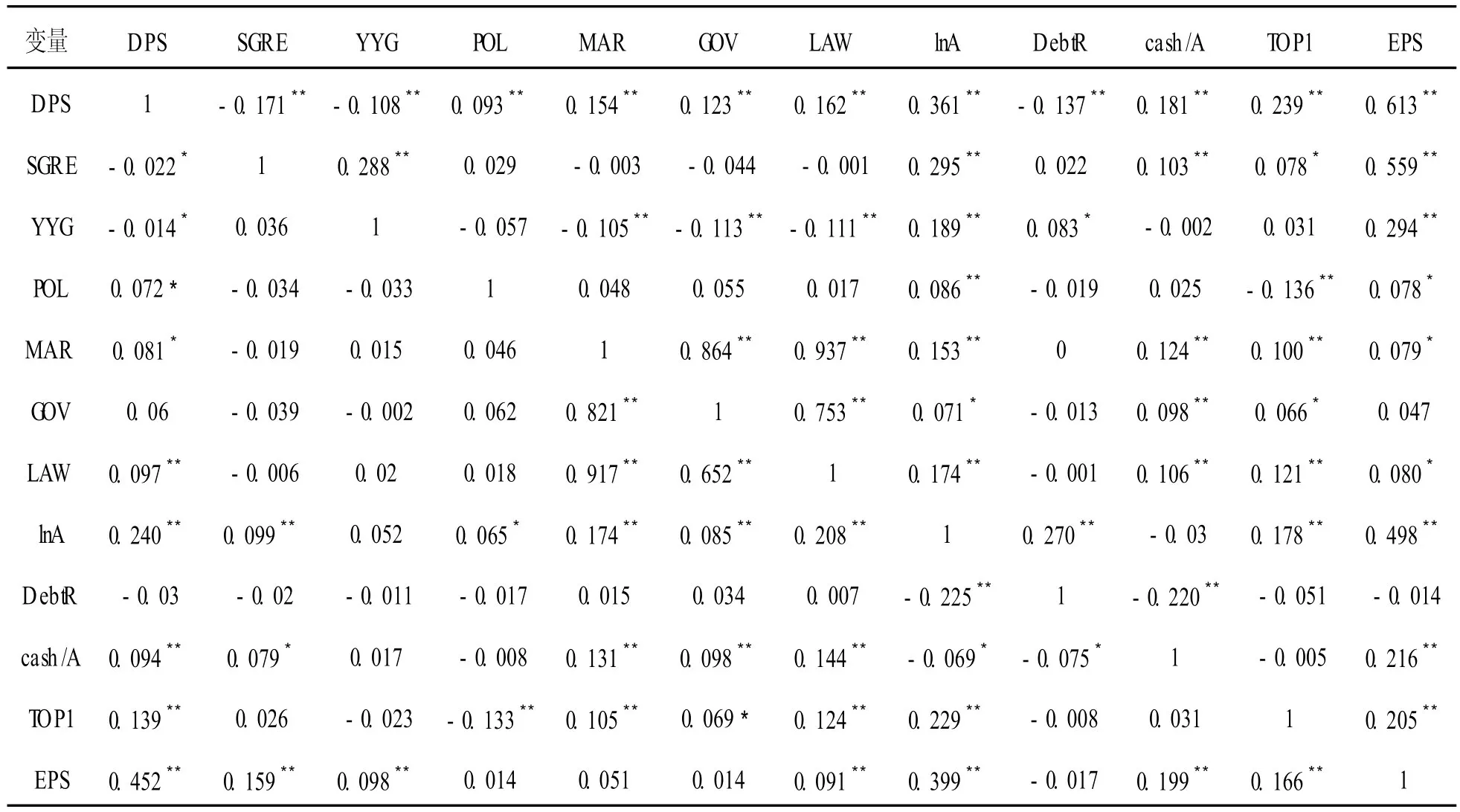

(二)相关性分析

为了便于分析,将国企现金分红、可持续增长等变量的相关性统计结果列示于表3。

表3 国企现金分红与可持续增长相关性统计表

从表3的相关性分析可以看出,国企每股现金股利与可持续增长率、营业增收入长率显著负相关,与政治关系显著正相关,与市场化进程、法治环境水平显著正相关,与公司规模、货币与资产比、第一大股东比例、每股收益显著正相关。但真正的相关性,还要后续的回归分析和稳健性检验最终给予证明。根据统计学的理论,只要两者的相关系数不超过0.8,就不存在多重共线问题。从表3可以看出,只有外部治理环境三者之间的相关系数超过0.8,可见,三者存在一定的替代性,所以本文也没有将三者放入到一个模型中。

(三)回归分析

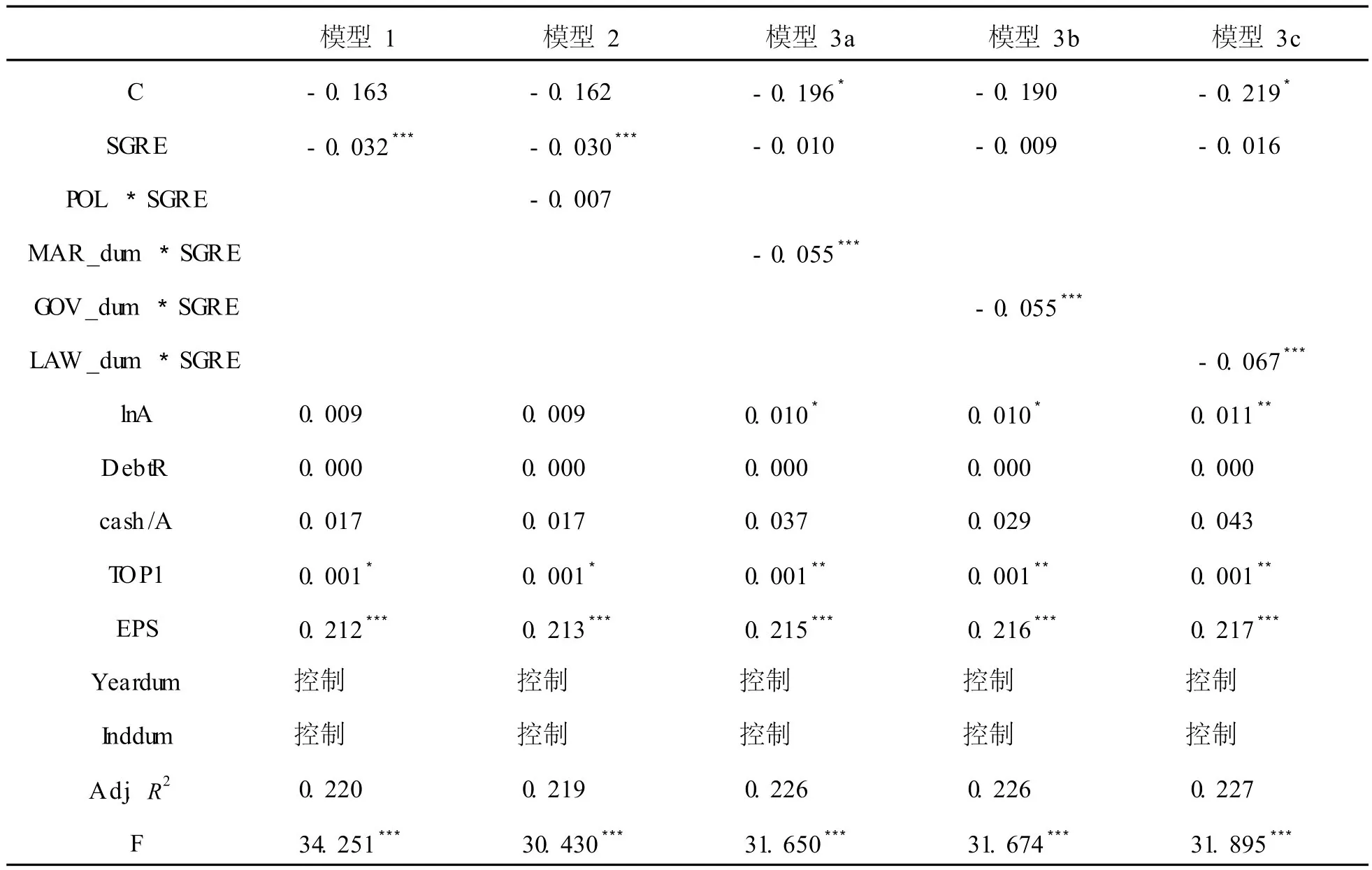

为了检验假设1,将模型1~模型3的回归分析结果列示于表4。

表4 可持续增长与国企分红回归分析表

由表4模型1的回归分析可以看出,SGRE (可持续增长)与DPS(国企现金分红)显著负相关。这说明:可持续增长能力高的企业,由于面临较多的投资机会,需要内部大量的资金支持,因此会降低现金股利的发放水平。该结论与Jensen (1986)、谢军(2006)[9]等人的研究结论一致,假设1a得到了验证。在模型2的回归检验中,SGRE (可持续增长)与DPS(国企现金分红)显著负相关,POL*SGRE与DPS负相关但不显著。这说明:无论有政治关系(POL=1)的企业,还是没有政治关系(POL=0)的企业,可持续增长能力均与国企现金分红显著负相关,但政治关系的存在并没有影响到可持续增长能力均与国企现金分红之间的敏感程度。(无论有无政治关系,SGRE与DPS的回归系数都为-0.030),假设1b没有得到验证。可能的解释是:有政治关系的企业,虽然投资机会将会增多或者说投资机会可以得到更好的保护(陈运森,2009)[18],投资上占用自由现金流增加会更多,可自由支配的现金流将更少,可持续增长能力与国企现金分红之间应该更敏感,但外部融资约束较低(Faccio,2001[29];罗党论等, 2008[15]),而融资约束降低,企业内部可自由支配的现金流就会增多。在这种情况下,外部融资约束降低带来的可支配的自由现金流的增多效应与新投资机会(政治关系引起的)带来的可支配的自由现金流的减少效应之间起到了抵消的作用,政治关系的存在就不会影响到可持续增长能力与国企现金分红之间的敏感程度。也就是说:与没有政治关系的企业相比,拥有政治关系的企业带来了一正一反的效应。所以,无论是否拥有政治关系,可持续增长与国企现金分红都出现相同的敏感程度。从模型3a的回归分析中可以看出,SGRE与DPS负相关但不显著,MAR_dum*SGRE与DPS显著负相关。这说明:只有在市场化进程快(MAR_dum=1)的地区里,SGRE与DPS才显著负相关;而在市场化进程慢(MAR_dum=0)的企业里,SGRE与DPS负相关但不显著。模型3b、3c的也与3a的结论一致,这表明:外部治理环境的高低会影响到SGRE与DPS之间的关系,只有在外部治理环境好(市场化进程高、政府干预低、法治环境水平高)的地区中,两者才显著负相关,假设1c得到了验证。在外部治理环境较好的地区,投资者才能受到法律的保护,政府干预也较少,金融秩序等也较为顺畅,因此资源的配置才较为合理,企业才会迎合未来的投资机会而减少股利的发放。在外部治理环境较差的地区,未来的投资机会较少,缺乏一定的法律保护,因此即使存在良好的增长空间,企业也迫于未来的不确定性,不敢轻易的进行投资,进而不会影响到现金股利的发放。该结论也与LLSV(2000)[19]的“结果模型”一致。

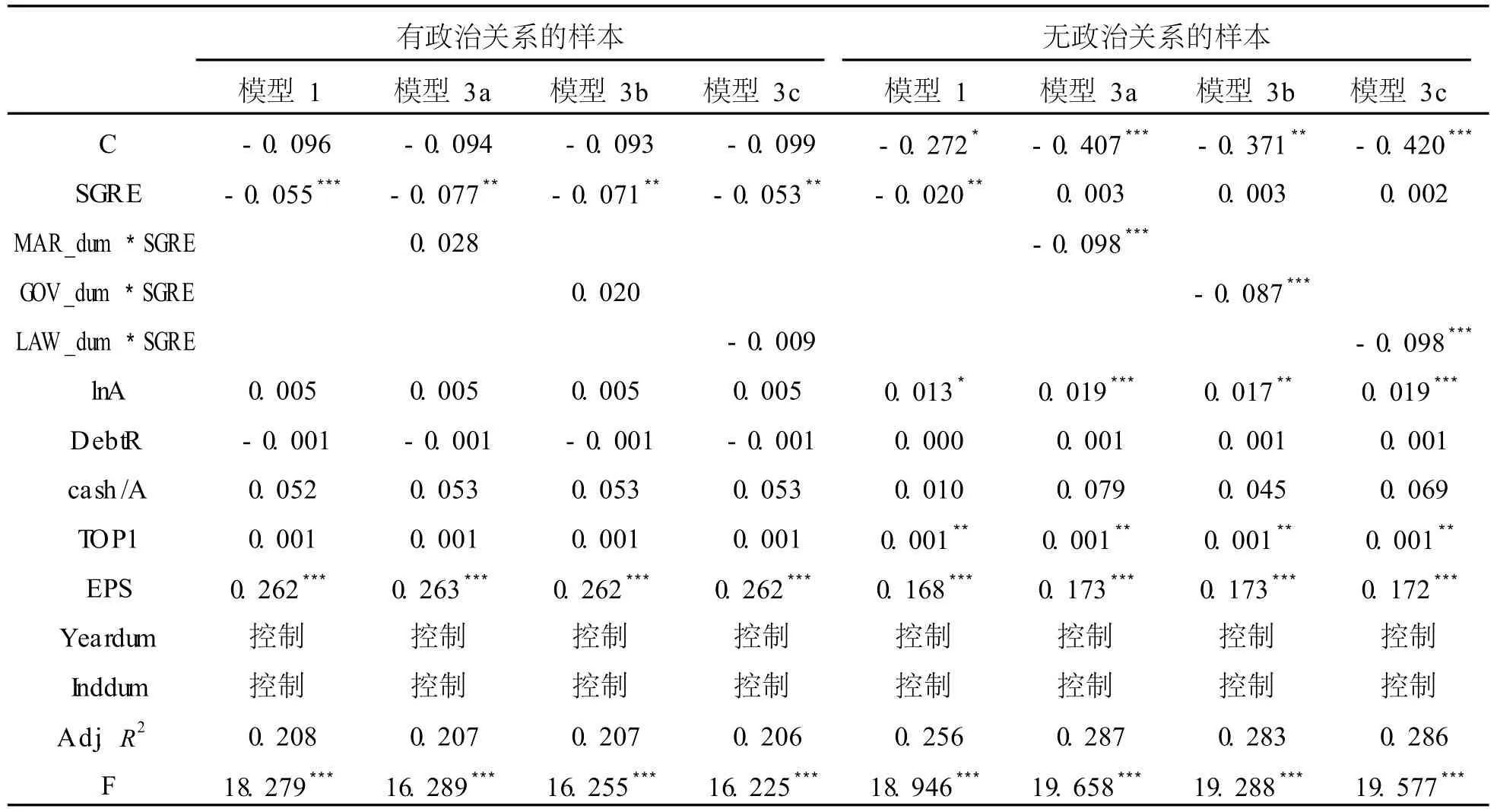

为了检验假设2,将全样本分为有无政治关系两个子样本,将回归分析结果列示于表5。

表5 基于政治关系视角下可持续增长与国企分红回归分析表

从表5的模型1的回归分析中可以看出,无论在有政治关系的样本中,还是在没有政治关系的样本中,SGRE(可持续增长)与DPS(国企现金分红)均显著负相关。这也进一步验证了表4中模型2的结论,即:无论企业是否拥有无政治关系,可持续增长能力均与国企现金分红都显著负相关。①虽然有政治关系样本模型1中SGRE的回归系数为-0.055,而无政治关系样本中模型1中SGRE的回归系数为-0.020,但用回归分析中的标准化系数相比,两者并没有显著性差异。从有政治关系样本的模型3a的回归分析可以看出,SGRE与DPS显著负相关,MAR_dum*SGRE与DPS正相关但不显著。这表明:在有政治关系的企业中,无论市场化进程的高低,SGRE与DPS均显著负相关,而且无论市场化进程快的地区(MAR_dum=1),还是市场化进程慢的地区(MAR_dum=0),SGRE与DPS的回归系数都为-0.077。由此可见:在有政治关系的企业里,市场化进程的快慢并不会影响到SGRE与DPS之间的关系。有政治关系样本中模型3b、3c的也与3a的结论一致。这表明:在有政治关系的企业中,无论外部治理环境的高低,SGRE与DPS均显著负相关,而且外部治理环境的好或差不会对两者之间的关系产生影响。由此可见:在外部治理环境好的地区,并没有出现假设提出的“叠加效应”。当企业拥有政治关系时,企业已经得到了充分的投资机会而且已经得到有效保护,企业已不依赖较好的外部治理环境的保护。而在外部治理环境差的地区,政治关系的存在便充当了保护投资机会的替代作用。因此只要政治关系存在,无论外部治理环境的高低,均可以保护投资机会,进而SGRE与DPS之间负相关的关系不会受到影响。而从无政治关系的样本的模型3a的回归分析中可以看出,SGRE与DPS正相关但不显著,MAR_ dum*SGRE与DPS显著负相关。这表明:没有政治关系的企业,只有在市场化进程快(MAR_dum =1)的地区,其SGRE与DPS才显著负相关,而在市场化进程慢(MAR_dum=0)的地区,其可持续增长能力的提高将不会影响到国企现金分红。无政治关系样本中模型3b、3c的结论也与3a一致。可见:无政治关系的企业,只有在外部治理环境较好的地区,其SGRE与DPS才显著负相关。其原因是:在外部治理环境较差的地区,因为不存在政治关系的替代保护作用,所以投资机会不能得到有效保护,在这种情况下,即使提高可持续增长的水平,投资占用的自由现金流也不会增加,进而不会降低股利的支付水平。而在外部治理环境好的地区,企业虽然没有得到政治关系的保护,但可以依赖较好的外部治理环境带来的投资保护,因此,可持续增长与国企现金分红负相关。假设2中的叠加效应没有得到验证,替代效应得到了验证。

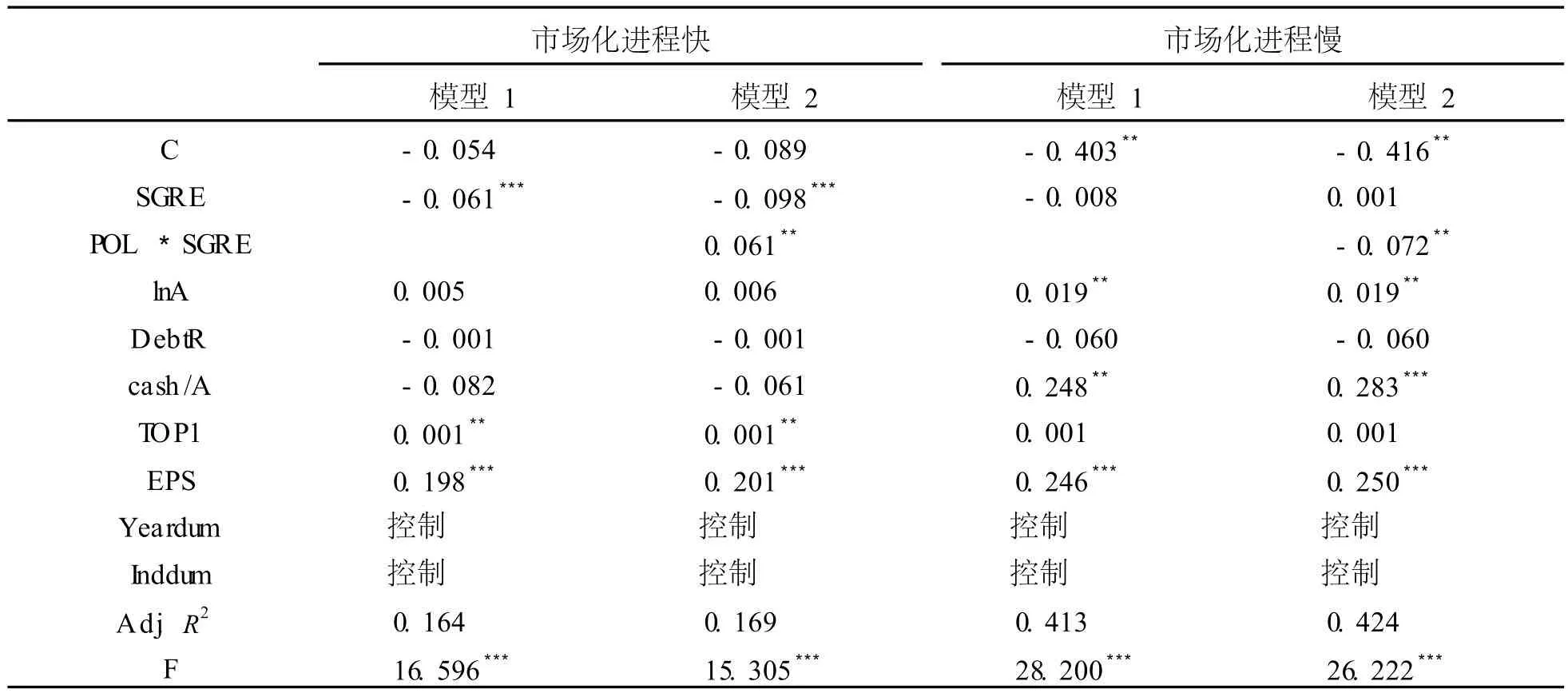

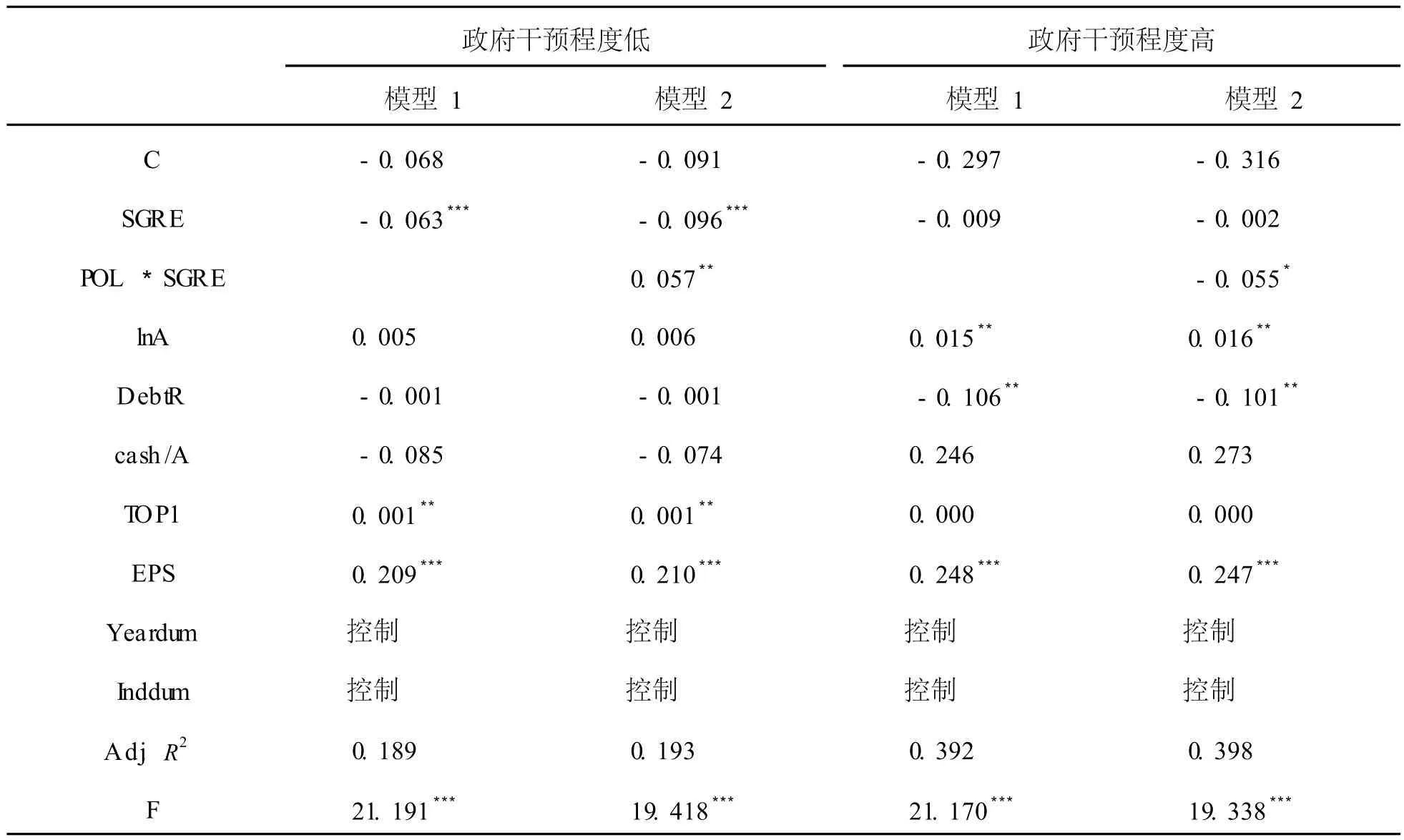

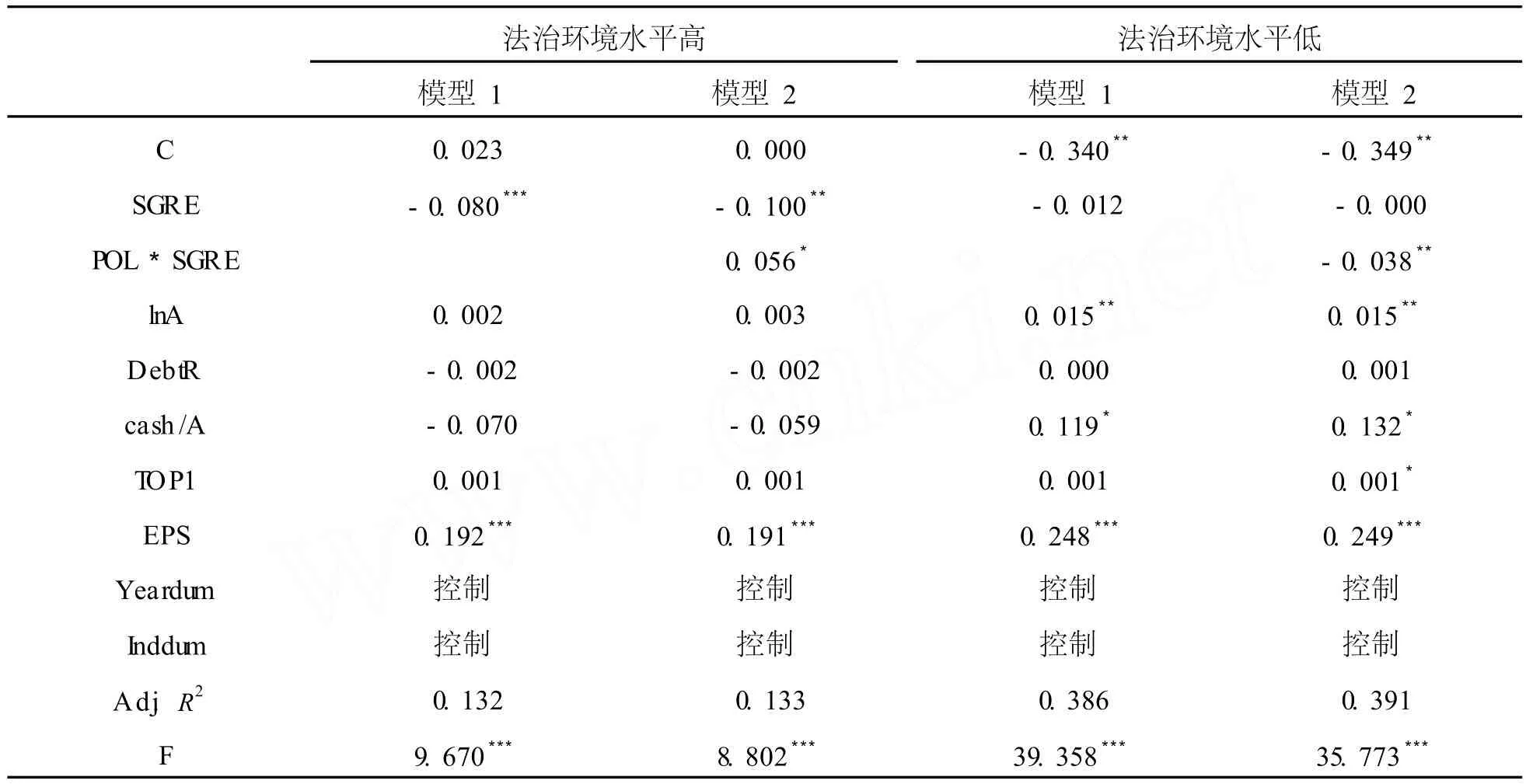

为了检验假设3,根据外部治理环境的不同,将全样本按照市场化进程、政府干预程度、法治环境水平分别分为两个子样本,将回归分析结果列示于表6~表8。

表6 不同市场化进程下可持续增长与国企现金分红回归分析表

从表6模型1的回归分析可以看出,只有在市场化进程快的地区,SGRE与DPS才显著负相关,这进一步验证了表4中模型3a的结论。从市场化进程快样本中的模型2的回归分析中可以看出,SGRE与DPS显著负相关,POL*SGRE与DPS显著正相关。这说明:在市场化进程快的地区,在没有政治关系的企业中(POL=0),SGRE与DPS显著负相关且回归系数为-0.098,而在拥有政治关系的企业中(POL=1),SGRE与DPS显著负相关且回归系数为-0.037(-0.098+0.061)。可见,在市场化进程快的地区,政治关系反而降低了SGRE与DPS之间的敏感程度,这与假设3设想的恰恰相反。可能的解释是:在市场化进程快的地区,投资机会已经很多,政治关系带来的投资机会将不会出现叠加效应,此时政治关系反而更多地扮演降低融资约束的作用,进而增加了企业的可支配的自由现金流量,对投资机会(受外部治理环境保护的)带来的可支配自由现金流量的减少效应起到了抵减作用,因此政治关系就降低了SGRE与DPS之间的敏感程度。从市场化进程慢样本中的模型2的回归分析中可以看出,SGRE与DPS正相关但不显著,POL*SGRE与DPS显著负相关。这说明:在市场化进程慢的地区,只有在拥有政治关系的企业,SGRE与DPS才显著负相关。这再次印证了政治关系在市场化进程慢的地区具有保护投资的替代的效应。假设3部分得到验证,进一步否定了叠加效应,也进一步肯定了替代效应。

表7和表8的回归结果,与表6一致。所以进一步的结论是:在外部治理环境好的地区,无论企业是否拥有政治关系,可持续增长与国企现金分红都存在负相关关系,政治关系降低了两者之间敏感度;在外部治理环境差的地区,只有拥有政治关系的企业中,可持续增长与国企现金分红才存在负相关关系。

表7 不同政府干预程度下可持续增长与国企现金分红回归分析表

表8 不同法治环境水平下可持续增长与国企现金分红回归分析表

四、稳健性检验

本文在模型1和模型2中,用营业收入增长率(实际增长率)代替可持续增长率(预期增长率)进行稳健性检验。在模型3a、3b、3c中,本文以市场化指数、政府干预指数、法治水平指数的中位数代替平均数,重新衡量MAR_dum、GOV_dum、LAW_dum。实证表明,结论与前文一致。

五、结论和建议

(一)基本结论

1.从总体上看,可持续增长与国企现金分红负相关。政治关系的存在对两者之间的敏感性不造成影响,这主要是因为政治关系带来的投资机会与融资约束之间存在抵消作用。而外部治理环境会影响到两者之间的关系,只有在外部治理环境好的地区,两者之间才负相关,这主要因为在外部治理环境差的地区,缺乏投资保护效应。

2.从以企业是否拥有政治关系作为分类标准的分样本的回归来看,在有政治关系的企业里,外部治理环境的好坏不会对可持续增长与国企现金分红之间的关系造成影响;在无政治关系的企业里,只有外部治理环境好的地区,可持续增长与国企现金分红才负相关。这主要是由于:政治关系与外部治理环境差之间存在对投资机会的替代保护效应,而政治关系与外部治理环境好之间又不存在对投资机会的叠加保护效应。

3.从以外部治理环境高低作为分类标准的分样本回归来看,在外部治理环境好的地区,政治关系能降低可持续增长与国企现金分红之间的敏感度;在外部治理环境差的地区,只有拥有政治关系的企业,可持续增长与国企现金分红才负相关。这主要是由于:政治关系与外部治理环境差之间存在对投资机会的替代保护效应,而政治关系在外部治理环境好的地区却主要扮演了降低融资约束的角色。

(二)启示与建议

1.从总体来看,可持续增长与国企现金分红负相关。这就要求企业在制定股利政策时,一定要考虑企业未来增长的需要,这样资源才能得到正确配置,否则将会损害能增加企业价值的投资机会。从另一方面看,当企业不知道该支付多少股利时,企业的增长率可作为一个衡量指标,也就是说企业可以根据增长率的高低恰当地确定股利支付水平。

2.从总体来看,外部治理环境会影响到可持续增长与国企现金分红负相关的关系。这就要求企业在制定股利政策时,一定要考虑自身所处的外部治理环境。只有自身处在好的外部治理环境时,才可以根据增长率的高低恰当的确定股利支付水平,而当企业处于外部治理环境差的地区时,根据可持续增长率的高低确定股利支付水平是无效的,也会导致资源不能得到有效配置,更不能实现企业价值的增值。从另一方面看,我国也应尽快制定相应的法律法规,减少政府“掠夺之手”的行为,加强对投资者的保护,提高外部治理环境水平,为企业可以根据增长率的高低恰当地确定股利支付水平创造外部条件。

3.从分样本的回归来看,在外部治理环境差的地区,政治关系的存在可以实现保护投资机会的替代效应。这就解释了为什么现在越来越多的企业在面临较差的外部治理环境时,会努力进行政治“寻租”,从而建立政治关系。其实,企业就是想依靠政治关系对保护投资机会的替代效应。诚然,企业在外部治理环境差的时候,为了自身的发展不得不建立政治关系,是企业走投无路的结果。但如果这个地区甚至整个国家的法律、法规都成了政治关系的替代,则出现国企不分红、大股东“掏空”上市公司、政府侵占公司资源等现象就不足为奇了。因此,国家应尽快给企业创造良好的外部治理环境,使企业就可以依照市场规律,制定相应的股利政策,而不再需要政治关系的庇护。这样,政治寻租的现象也会得到一定的缓解。

4.从分样本的回归来看,政治关系在外部治理环境好的地区将不会出现叠加效应。也就说:在外部治理环境好的地区,企业已没有必要再建立政治关系,因为市场规律已经能自发的为企业提供投资机会或提供有效的投资保护。在这种情况下,企业如果再进行政治“寻租”,只会浪费大量的寻租成本。

[1]Higgins.The Corporate Dividend-Saving Decision[J]. Journal of Financial and Quantitative Analysis,1972,7 (2):1527-1541.

[2]Myers.The Capital Structure Puzzle[J].Journal of Finance,1984,39:575-592.

[3]Myers,Majluf.Corporate Financing and inves tment decisions When fir ms have information that investors do not have[J].Journal of Financial of Economics,1984 (13):115-132.

[4]Jensen.Agency costs of free cash flow:corporate finance and takeovers[J].American Economic Review, 1986,76:323-329.

[5]John,Lang.Insider Trading around Dividend Announcements:Theory and Evidence[J].The Journal of Finance,1992.

[6]Smith,Watts.The Investment opportunity set and corporate financial,dividend and compensation policies[J]. Journal of Financial of Economics,1992(32):263 -292.

[7]Fama.Estimating the Value of Political Connections [J].American Economic Review,2001.

[8]张鸣,朱光龙.上市公司现金股利理论分析和数据检验[J].上海财经大学学报,2002(5):25-33.

[9]谢军.股利政策、第一大股东和公司成长性:自由现金流理论还是掏空理论[J].会计研究,2006(4):51 -58.

[10]谢军,王娃宜.股利政策、股权制衡与公司成长性[J].上海金融学院学报,2009(2):23-27.

[11]冯阳.上市公司现金股利分配与公司成长性关系实证研究[J].经济纵横,2010(2):84-87.

[12]胡旭阳,史晋川.民营企业的政治资源与民营企业多元化投资:以中国民营企业500强为例[J].中国工业经济,2008(4):5-14.

[13]蔡地,万迪昉.民营企业家政治关联、政府干预与多元化经营[J].当代经济科学,2009,31(6):17-22.

[14]张敏,黄继承.政治关联、多元化与企业风险[J].管理世界,2009(7):156-164.

[15]罗党论,甄丽明.民营控制,政治关系与企业融资约束[J].金融研究,2008(12):164-178.

[16]罗党论,唐清泉.中国民营上市公司制度环境与绩效问题研究[J].经济研究,2009(2):77-86.

[17]杨其静.政治关联与企业成长[J].教学与研究,2010 (6):38-43.

[18]陈运森,朱松.政治关系,制度环境与上市公司资本投资[J].财政研究,2009(12):27-39.

[19]La-Porta,Lopez-de-Silanes,Shleifer,A,Vishny.Agency Problems and Dividend Policies around the World[J]. Journal of Finance,2000,55:1-33.

[20]刘芍佳,孙霈,刘乃全.终极产权论、股权结构及公司绩效[J].经济研究,2003(3):66-75.

[21]夏立军,方轶强.政府控制、治理环境与公司价值—来自中国证券市场的经验证据[J].经济研究,2005 (5):40-51.

[22]杨汉明.国企分红,可持续增长与公司业绩[J].财贸经济,2009(6):23-28.

[23]翁洪波,吴世农.机构投资者、公司治理与上市公司股利政策[J].中国会计评论,2007,5(3):367-380.

[24]潘越,戴亦一,吴超鹏,等.社会资本、政治关系与公司投资决策[J].经济研究,2009(11):82-94.

[25]刘斌,黄永红,刘星.中国上市公司可持续增长的实证分析[J].重庆大学学报,2002,25(9):150-154.

[26]王玉春,花贵如.从财务角度审视上市公司可持续增长——来自信息技术上市公司的实证研究[J].会计研究,2007(2):65-71.

[27]邓建平,曾勇.政治关联能改善民营企业的经营绩效吗[J].中国工业经济,2009(2):98-108.

[28]樊刚,王小鲁.中国市场化指数(2010)[M].北京:经济科学出版社,2010.

[29]Faccio.Dividends and Expropriation[J].American Economic Review,2001,91:1-25.

(责任编辑张佑法)

Susta inable Growth and Cash D ividends in State-owned Enterprises——from a perspective based on external environment and political relations

YANG Han-ming1,FU Bo1,ZHAO Ye-hu1,L IXiang2

(1.School ofAccounting,Zhongnan University of Economics and Law,Wuhan,China; 2.No.2 Tax Inspection Bureau,Wuhan State Administration of Taxation,Wuhan,China)

W ith the listed state-owned companies in 2006-2007 as the sample and investmentopportunities as the research path,thispaper explores the relationship between the sustainable growth and the cash dividend of state-owned enterprises based on different external governance environment and whether a company has a political relationship.Empirical study results show that:overall,a negative relationship exists between the sustainable growth and the cash bonus;and the political relationship does not affect the sensitivity of them;but the external governance environment has influences on the relations,and only in the good environment,the negative correlation would appear.In the meant ime, the reunification of the sub-samples indicates that,when companies are in poor governance areas and have no political ties,sustainable growth and cash bonus of state-owned enterprises is uncorrelated, while there is substitution effect between political relations and poor external governance environment..

sustainable growth;cash dividends in state-owned enterprise;external governance;environment political relation

F279.23

A

1674-8425(2011)01-0043-12

2010-10-23

教育部人文社科一般项目“基于可持续增长的国有企业分红机制创新研究”(09YJA631054)的阶段性研究成果。

杨汉明(1963—),男,教授,博士生导师,研究方向:股利政策与公司业绩评价等。