我国个人养老金制度设计优化刍议

——基于部分西方国家实践的启示

张 磊,陈 龙

[1.云南大学,昆明 650500;2.云南财经大学,昆明 650221]

引 言

党的二十大提出“完善基本养老保险全国统筹制度,发展多层次、多支柱养老保险体系”。(1)本书编写组:《党的二十大报告辅导读本》,北京:人民出版社,2022年,第43页。根据国家卫生健康委员会的测算,预计2025年我国60岁及以上老年人口总数将突破3亿人,占总人口的比例将超过20%,届时我国将成为中度老龄化国家。(2)参见国家卫生健康委员会例行新闻发布会(2022-09-20),光明网网站,https://m.gmw.cn/2022-9/20/content_1303147818.htm。为积极因应老龄化趋势下的养老风险,推进多层次、多支柱养老保险体系建设,促进养老保险制度可持续发展,满足人民群众日益增长的多样化养老保险需要,国务院于2022年4月颁布《关于推动个人养老金发展的意见》,决定在我国推动实施个人养老金制度。2022年11月,以北京、上海、广州等36个城市和地区为试点,个人养老金制度正式启动。作为一项制度创新,个人养老金制度既能发挥预先储蓄引导功能,解决公共养老金替代率低的问题,(3)本文使用“公共养老金”一词,而非“基本养老保险”,是为与“个人养老金”形成统一的概念体系。本文中,我国公共养老金主要包括城镇职工基本养老保险和城乡居民基本养老保险。又能在一定程度上增加我国金融市场所需长期资金,是保障与推进共同富裕的有效制度路径,对于实现人民对美好生活的向往,推进中国式现代化具有重要意义。但作为一种刚刚施行的补充性质的养老保障制度,就现有制度设计而言,该制度在税收激励、市场监管和促进公平等方面还有待继续优化完善,这样才能更加符合制度预期。有鉴于此,本文通过对已经实施个人养老金制度近40年的3个典型国家的实践进行总结反思的基础上,聚焦我国个人养老金制度设计中存在的不足,提出相应优化对策,为完善我国个人养老金制度提供必要的借鉴。

一、个人养老金的缘起与目的

随着全球人口老龄化的加速,20世纪70年代末大多数发达国家出现了公共养老金制度运行困难的危机,养老金改革的浪潮席卷全球。1994年,世界银行在总结全球养老金改革经验后指出:一个国家的养老保障,应该具备再分配、储蓄和保险三项功能,为此应当相应建立和完善“三支柱”的养老金制度。具体而言,第一支柱是由政府管理、现收现付、缴费型的公共养老金,用于缓解老年人的贫困;第二支柱是完全积累、私人管理、强制性的年金;第三支柱是自愿性的年金或个人储蓄制度,可以为老年人提供补充性保障。作为第一支柱的公共养老金通常采用“现收现付制”运作,即通过向当前的工作者筹资以支付退休人员养老金,这种制度的优势是通过代际转移支付缓解了政府的压力,但缺点是保障水平较低,且会随着人口老龄化的加速而动摇其运行的根基。作为第二支柱的年金往往是由雇主发起的,其保障水平较高,但是对于那些没有雇主,或者雇主没有建立年金制度的人群来说,他们还是只有保障水平较低的公共养老金。(4)邱薇、刘李杰:《美国第三支柱养老金个人退休账户(IRA)计划管理运作及借鉴》,《清华金融评论》2014年第8期。鉴于老龄化日益严重,在经济增长放缓的情况下,养老的责任持续向家庭和个人转移,政府开始鼓励个人为养老而储蓄,一个专门的养老储蓄制度——个人养老金制度便逐渐形成。

个人养老金是指政府依据法律法规,通过财税激励支持、引导劳动者建立的,以个人养老为目的,个人自愿参加并主导的积累型养老金制度。(5)董克用、施文凯:《加快建设中国特色第三支柱个人养老金制度:理论探讨与政策选择》,《社会保障研究》2020年第2期。就制度性质而言,个人养老金与公共养老金的目的相同,都是为了增加人们退休后的收入,以保障退休人员的生活质量。但在实现手段上存在差异:公共养老金依靠代际转移或者税收的再分配功能来实现筹资,而个人养老金则通过“完全积累”的方式进行运转,个人缴费和投资所得完全积累到个人账户中,其收益取决于储蓄金额的多少和投资回报率决定。从本质上说,个人养老金就是一个储蓄账户,与一般储蓄账户最大的不同在于政府通过税收优惠来鼓励个人进行储蓄,而且只能在达到领取条件时才能支取。个人养老金账户实行封闭运行,由于其具有投资性,因此它还可以为金融市场提供长期稳定的资金来源,促进国家经济的发展。

二、我国个人养老金制度设计中的问题

公共政策理论认为,政策执行的效果受政策设计、政策执行、目标群体和政策环境等因素的影响。暂且不论其他因素,单就我国个人养老金的制度设计而言,目前存在着的一些问题倘不能随着实践深入而加以完善和改进,势必会对个人养老金的执行及其最终效果的发挥带来不利影响。具体而言,表现在以下三个方面。

(一)税收优惠激励效果不佳

按照财政部和税务总局《关于个人养老金有关个人所得税政策的公告》(2022年第34号)规定:“对个人养老金实施递延纳税优惠政策。”(6)参见《关于个人养老金有关个人所得税政策的公告》,中华人民共和国财政部网站,http://www.mof.gov.cn/jrttts/202211/t20221104_3849997.htm即在缴费环节按照12000元/年的限额标准,在综合所得或经营所得中据实扣除,投资收益暂不征收个人所得税,在领取环节单独按照3%税率计算缴纳个人所得税,这种税收优惠模式被称为EET模式,(7)Exempting代表“免税”,Taxing代表“征税”,按照在缴费、收益和领取三个阶段是否采取“免税”和“征税”进行划分,养老金税收优惠主要有8种模式:TTT、TTE、TET、EET 、TEE、ETE、EET、EEE。这种制度设计的初衷就是希望通过税收优惠以激励个人参与个人养老金。但是,随着我国政策的不断调整,税收优惠对个人养老金的激励作用难以发挥。当前,我国个人所得税的起征点从3500元调整到5000元,同时增加了6项专项扣除,2022年又提出增加婴幼儿照护费用的抵扣,在这样的税收政策下,对于月收入在5000—17000元的个人来说,尽管达到了缴税门槛,但因为各种抵扣,已经基本不用缴税。而对于高收入人群,每年税收优惠扣除上限为12000元,优惠力度明显不足。(8)周华林、李玉芳、袁中美:《我国个税递延型商业养老保险方案优化》,《兰州学刊》2022年第7期。再以我国目前正在推行的个税递延型商业养老保险为例,截至2021年底,试点地区累计的保费为6.29亿元,保单共52130件,覆盖率并没有达到预期水平,个税递延型商业养老保险基本处于停滞状态。(9)郑秉文:《养老金三支柱理论嬗变与第三支柱模式选择》,《华中科技大学学报》2022年第2期。同样享受税收优惠的商业养老保险产品,其税收激励效果也欠佳。

(二)投资风险管控措施不足

《个人养老金实施办法》规定参加人“自主选择购买符合规定的储蓄存款、理财产品、商业养老保险、公募基金等金融产品(以下统称‘个人养老金产品’)”。(10)参见《个人养老金实施办法》,中华人民共和国人力资源和社会保障部网站,http://www.mohrss.gov.cn/xxgk2020/fdzdgknr/shbx_4216文件对个人养老金产品的特征做了定性描述:“个人养老金产品应当具备运作安全、成熟稳定、标的规范、侧重长期保值等基本特征。”但对个人养老金产品应具备的条件尚未出台详细规定。支持个人养老金的观点认为:个人养老金比公共养老金的回报率高,加上复利的优势,一个长期的投资账户会带来更多的福利。(11)赵恒、周延、岳莹聪:《税优型第三支柱养老金建设的经济效应》,《保险研究》2022年第9期。然而,与公共养老金不同,个人养老金具有金融产品属性,存在个人承担投资收益的风险,这些风险不仅来自投资者的决策偏好,也来自整个经济环境和国际形势等众多不确定因素的影响。(12)高和荣、陈凤娟:《个人养老金制度的实施、挑战与优化》,《西北大学学报(哲学社会科学版)》2022年第6期。对于抗风险能力相对较弱的群体而言,优化投资风险管控,降低投资风险就显得尤为重要。此外,个人养老金的运营管理由被委托的金融机构负责,产生的管理费用要高于公共养老金的管理费用,这样会迫使参与者对个人养老金投资持更高的收益回报预期。(13)[美]弗朗哥·莫迪利亚尼、阿伦·莫拉利达尔:《养老金改革反思》,孙亚南译,北京:中国人民大学出版社,2010年,第62页。综合这两方面的压力,个人养老金产品比普通金融产品的敏感性更高,需要金融主管部门尽快出台配套的管控措施。

(三)促进公平方面有待加强

建立个人养老金的初衷是增加居民退休后的收入。由于我国城乡发展的不平衡,个人养老金的首批受惠人群将是城镇中高收入人群,如果不在政策设计上考虑如何激励广大农村居民的参与,那么个人养老金可能会加剧整个养老金制度的不公平。《个人养老金实施办法》规定:“个人养老金的参加人应当是在中国境内参加城镇职工基本养老保险或者城乡居民基本养老保险的劳动者。”目前,城镇职工基本养老保险和城乡居民养老保险尚存在较大的保险待遇差距,以2020年的养老金替代率看,机关事业单位人员养老金平均代替率为71.07%,城镇企业职工养老金替代率为35.82%,而城乡居民的仅为2.14%,如果再加上个人养老金的收入,城乡养老金替代率的差距将继续拉大。(14)高和荣、陈凤娟:《个人养老金制度的实施、挑战与优化》,《西北大学学报(哲学社会科学版)》2022年第6期。为此,必须充分考虑低收入群体如何在个人养老金制度中获益,从而促进制度的公平性。

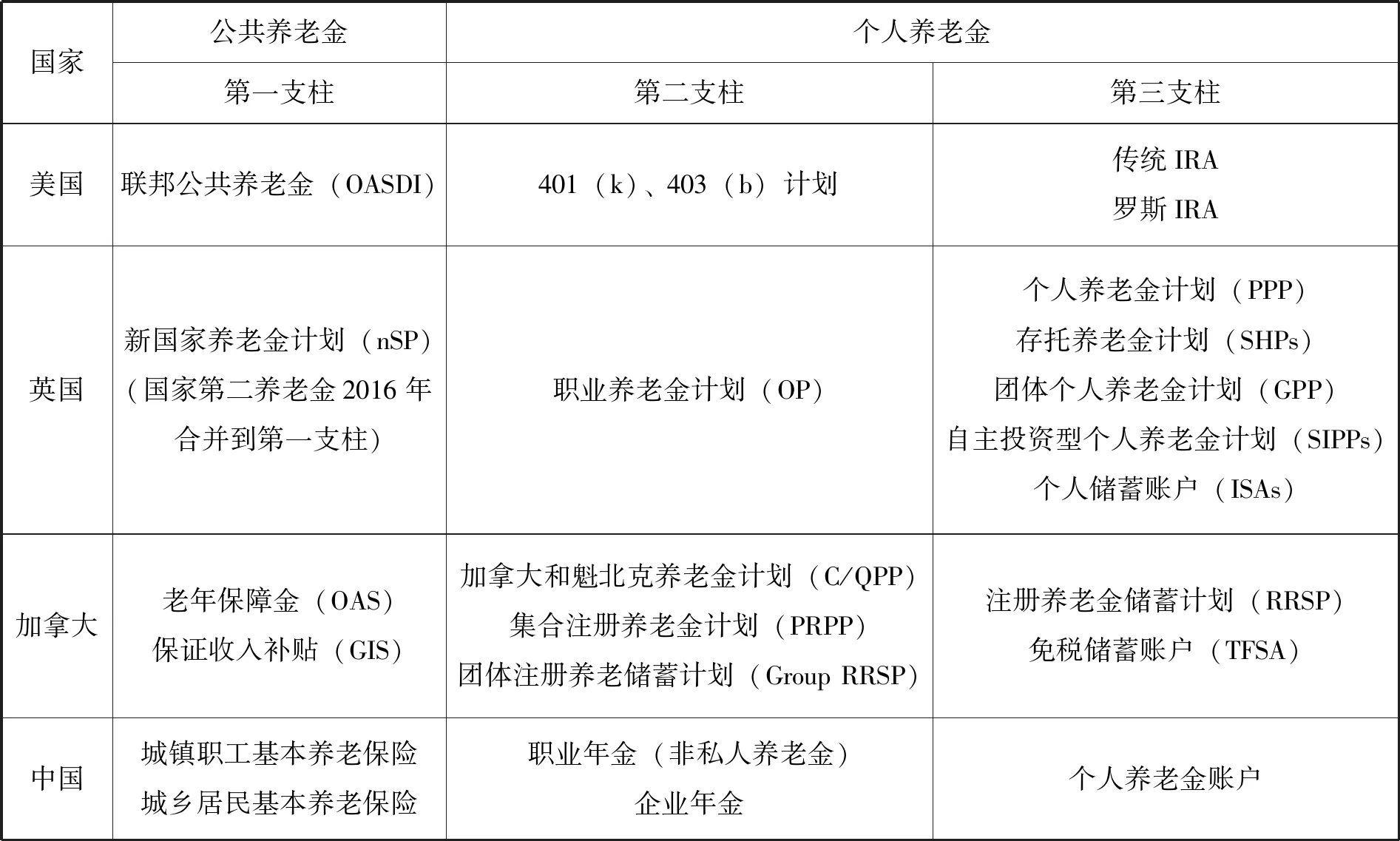

三、美国、英国和加拿大个人养老金实践情况

人口老龄化引发的公共养老金困境是全球共同面临的难题。20世纪70年代,西方发达国家养老金改革受新公共管理思潮的影响,采用既定缴费制的个人养老金越来越受到政府的重视。以美国、英国和加拿大为例,随着其个人养老金制度的建设,这些国家的“三支柱”养老金体系基本成形(详见表1)。经过多年的发展,这些国家的个人养老金制度在增加国民储蓄、提高资本存量、推动代际公平、增加老年人购买力、促进投资等方面发挥了较大的作用,值得我国学习借鉴。(15)袁中美、郭金龙:《个税递延型商业养老保险的政策效应与优化策略——个人养老金计划的国际比较和上海案例的模拟测算》,《西部论坛》2018年第6期。

表1 美国、英国、加拿大和中国的养老金体系三支柱

(一)美、英、加个人养老金的制度设计

1.账户类型多样化

个人养老金是一个自愿性储蓄账户。为了吸引更多人群参与,西方国家的个人养老金账户类型呈现多样化的特点。在美国,个人养老金主要指个人退休账户(Individual Retirement Account,IRA)及其演变而来的多种退休储蓄账户。美国的IRA是政府提供税收优惠政策,引导纳税人自愿储备,以补充和衔接第二支柱的一种养老金制度安排,最初是为不受雇主发起的养老金计划覆盖的人群设计的。(17)Jacob A. Mortenson,Heidi R. Schramm,Andrew Whitten,“The Effects Of Required Minimum Distribution Rules On Withdrawals From Traditional IRAS”,National Tax Journal,Vol.72,Issue2,2019,pp.507-542.从1974年《雇员退休收入保障法》(ERISA)颁布至今,美国国会多次修改IRA的参与资格和缴费规则,在不断地发展完善过程中逐渐演变出5种类型,包括“传统IRA(Traditional IRA,1974)” “罗斯IRA(Roth IRA,1997)” “SEP IRA(1978)” “SAR-SEP IRA(1986)”和“SIMPLE IRA(1997)”。其中,拥有“传统IRA”和“罗斯IRA”账户的家庭数量排在前两位,另外3类账户的参与者有更多的限制条件,例如“SIMPLE IRA”是针对小企业员工设立的储蓄账户(Sarah,2005)。(18)Sarah Holden,Kathy Ireland,Vicky Leonard-Chambers,Michael Bogdan,“The Individual Retirement Account at Age 30:A Retrospective”,Investment Company Institute,2005,11.

在英国,个人养老金主要指个人养老金计划(Personal Pension Plan,PPP)。英国一直以高福利国家自居,但人口老龄化的加快,提供公共养老金的巨大压力迫使英国政府开始进行养老金改革,采取了降低公共养老金待遇,建立个人养老金制度的举措。1986年,英国《社会保障法》颁布实施,提出了个人养老金计划。1999年《福利改革和养老金法案》中提出面向中低收入群体的存托养老金计划(Stakeholder Pension scheme,SHPs)。除了一些零星的小型计划外,还有雇主提供参与途径并代缴代扣的团体个人养老金计划(Group Pension Plan,GPP),面向高收入群体的自主投资性个人养老金计划(Self-invested Personal Pensions,SIPPs),这种投资性养老金计划是专为那些希望通过处理和转换投资来管理自己养老金的人设计的。1999年还推出了个人储蓄账户(Individual Savings Accounts,ISAs),经过20多年发展,ISA已经成为英国个人养老金中一个重要的代表类型。(19)中国证券投资基金业协会:《个人养老金:理论基础、国际经验与中国探索》,第382页。

在加拿大,个人养老金指“个人自愿养老储蓄计划”,该计划主要指两个不同的个人税收优惠养老储蓄账户,一个是注册养老金储蓄计划(Registered Retirement Saving Plan,RRSP)。另一个是免税储蓄账户(Tax-Free Saving Account,TFSA),投资者根据自己的收入情况,在银行、信用合作社、信托公司、保险公司或基金公司开设账户或创建一个自主管理的注册养老金计划,并在税务部门进行注册登记,从而享受税收优惠。RRSP是一个养老金储蓄账户,主要用于退休后养老,但在购房或用于学习时可临时领取。TFSA用途较广,账户的资金可以用于抵押、紧急支出等用途。两个计划在投资、缴费上的规定基本相同,但在享受税收优惠、缴费额度和领取方式等方面有一定的不同。本文选取美国的罗斯IRA,英国的ISA和加拿大的TFSA进行对比(详见表2)。

表2 Roth IRA、ISA和TFSA制度设计对比

2.税收优惠制度复合化

从美国、英国和加拿大的实践看,EET和TEE是两种最为典型的税收优惠模式。在恒定的回报率和税率下,EET和TEE在算术上是等价的。(21)James Pierlot,Alexandre Laurin,“Pooled Registered Pension Plans:Pension Saviour-Or a New Tax on the Poor?”,C.D. HOWE Institute,2015.但是,根据收入水平和收入来源的不同,实际的税负会有所不同。美国传统IRA是税前一定额度的收入投入账户,即给予满足条件的个人一定年度税前扣除额度,投资获得的收益享受延期纳税,到法定领取年龄时才需要缴纳所得税,这种优惠模式,被称为EET模式。罗斯IRA则为税后收入投入账户,缴费时收税,投资收益和领取时享受免税待遇,即TEE模式。在研究传统IRA和罗斯IRA的未来价值上,有学者认为罗斯IRA产生的期货价值高于传统IRA,且提供的未来储蓄会高于传统IRA。(22)Beshears John Leonard,Choi James J.,Laibson David I.,Madrian Brigitte,“Does front-loading taxation increase savings?Evidence from Roth 401(k)introductions”,Journal of Public Economics,Vol.151,2017,pp.84-95.但是,工作和退休期间的税率会影响投资者的选择。对于许多中等收入的个人来说,传统IRA是一个更好的选择,因为他们希望最大化一生的总实际消费,而不是退休消费。(23)Timothy Manuel,Lee Tangedahl,Kent Swift,“The impact of the Tax Cut and Jobs Act on IRA choice for moderate income investors”,Financial Services Review,2018,Vol.27,pp.345-365.

英国的个人养老金税收优惠主要也是EET和TEE模式并存。一般情况下,个人缴费可以立即获得基础税率(20%)的税收减免,但在特定情况下,如果个人收入高,则要适用更高的税率(40%)。加拿大的RRSP税收政策采用EET模式,纳税人在缴费阶段和投资阶段免税,领取阶段征税。账户中的投资收益不列入当年应税收入范围。在最后领取时,按照家庭收入总额来核算纳税,这种模式,对于低收入家庭来说甚至不用缴税,最终达到减税和延税功能。另外,加拿大TSFA允许设立多个账户,在税收上适用TEE模式,即参与人以税后的收入存入账户,领取时无论时本金还是投资收益、资本利得都不缴税。

3.风险管控机制完善化

除了享受税收优惠激励外,个人养老金对于参与者来说最大的吸引力在于通过投资来增加收入。从美国的实践看,个人养老金的投资是宽松且包容的,以美国IRA为例,《美国国内收入法》对IRA投资的范围并没有一个白名单,只有限制性的规定,也就是“非限即入”的规制。但是由于金融产品日趋复杂,美国政府也在逐渐加强对个人养老金投资的管控力度。例如美国政府规定,IRA账户不得投资人寿保险合同和收藏品,也不得有禁止性交易行为。一旦有违反,则账户的税收优惠地位就会被取消。(24)Charles A. Jeszeck,James R. McTigue Jr.,“Retirement Security:Improved Guidance Could Help Account Owners Understand the Risks of Investing in Unconventional Assets”,Government Accountability Office,2016相对美国,加拿大的个人养老金投资选择较为自由,公募基金、股票、债券、年金保险产品等都可以选择,自己可以选择银行提供的产品,也可以直接投资股票。在英国,以自主投资型个人养老金计划(SIPPs)为例,允许投资的资产包括:(1)单位信托;(2)政府债券;(3)基金;(4)可交易的养老保险单;(5)某些国内储蓄与投资产品;(6)银行或建房互助会储蓄存款等等。(25)中国证券投资基金业协会:《个人养老金:理论基础、国际经验与中国探索》,第356页。

在部门协作和分工方面,美国个人养老金的监管部门主要是财政部下设的国税局(IRS)和劳工部。IRS主要对税收政策进行监管。美国是以个人报税为主纳税系统,IRS必须对个人养老金的存入、支取、转滚存进行监管。还要对个人养老金的受托人和托管人的资格进行审批。劳工部则主要对养老金的计划发起人、受托人和投资顾问的诚信进行监督。加拿大的联邦政府和州政府分别对各自管辖范围进行监管,由于各州的监管者不同,因此比较复杂。英国的监管机构包括就业与养老金部(DWP)、税务与海关总署(HMRC)、养老金监管局(TPR)、金融市场行为监管局(FCA)、审谨慎监督局(PRA)等7个部门,这些部门间有较为详细的分工协作机制。

(二)美、英、加个人养老金制度实施成效

个人养老金在个人家庭的资产负债表中,占据了重要的位置,2021年IRA资产在美国家庭金融资产的占比达到了12.2%,高于20年前的8%,可以说个人养老金发挥了鼓励人们储蓄的重要作用。(26)Sarah Holden,Daniel Schrass,“The Role of IRAs in US Households’ Saving for Retirement(2020)”,ICI Research Perspective,2021,1-39.

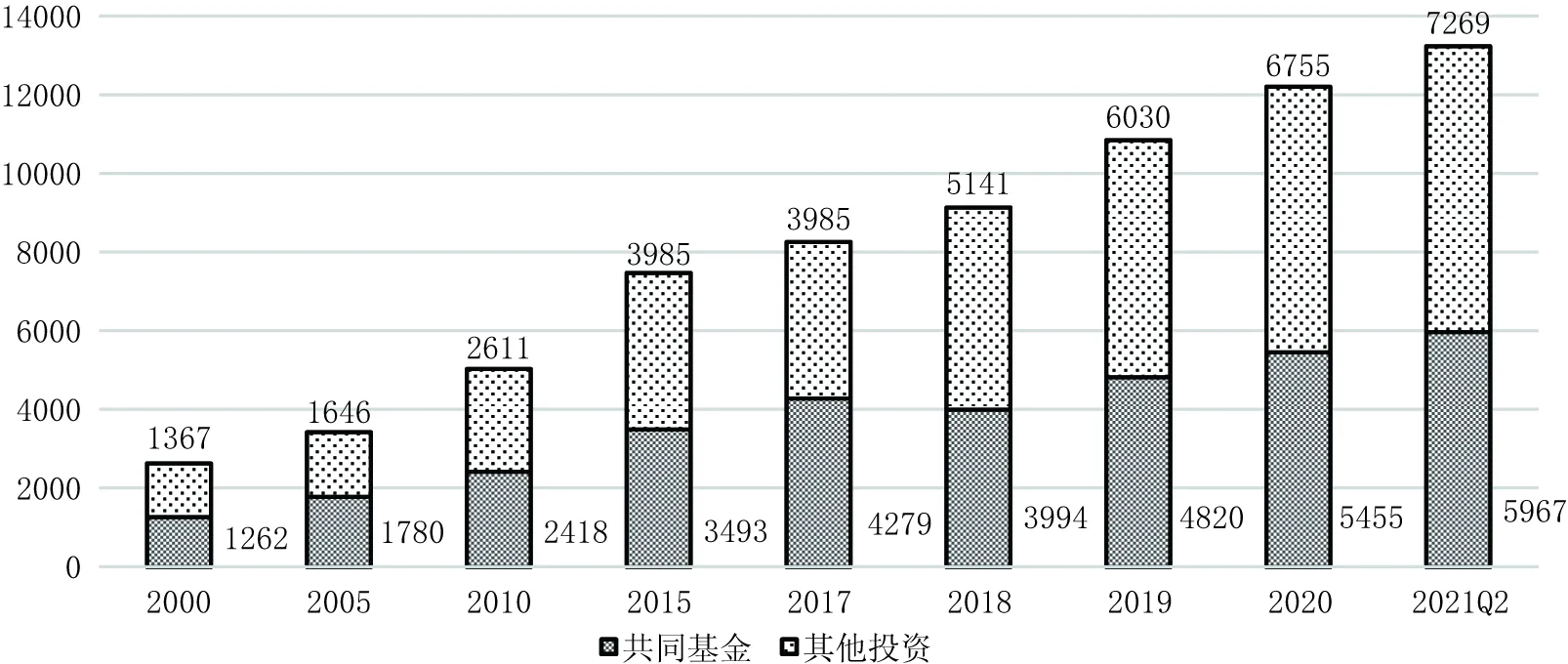

1.参与人数和资金规模逐年递增

截至2019年6月,美国投资公司协会(Investment Company Institute,ICI)估计有4790万美国家庭(约占总家庭数37%)拥有个人退休账户。其中,约有3680万家庭拥有传统IRA,有2630万户家庭拥有罗斯IRA,860万美国家庭拥有其他3个类型的IRA。可见,IRA已经成为美国家庭的重要储蓄工具,特别是那些不被年金制度覆盖的人群。从账户资产规模看,IRA账户中的总资产从1996年的1.4万亿美元增加至13.2万亿美元(截至2021年6月),占美国退休人口持有资产总量的35%,平均每年增长10%,资产结构中以共同基金为主,其他资产分布主要包括股票、债券、封闭式基金等(参见图1)。(27)Sarah Holden,Daniel Schrass,“The Role of IRAs in US Households’ Saving for Retirement(2020)”,ICI Research Perspective,2021,1-39.2020年,加拿大RRSP的缴费人数达到620万人,缴费收入达到501亿加元,与前一年相比,缴费增长了13.1%,参与人数增加了5%。(28)数据来自加拿大统计局官方网站。https://www150.statcan.gc.ca/n1/daily-quotidien/220401/dq220401a-eng.htm.加拿大65.2%的家庭选择个人养老金中的一种,从年龄分布看,35—54岁家庭更倾向RRSP缴费,35以下和55岁以上的家庭更倾向于选择TFSA。从收入分布看,收入高的家庭通常选择RRSP,低收入家庭更倾向于TFSA。(29)数据来自加拿大统计局官方网站。https://www12.statcan.gc.ca/census-recensement/2016/as-sa/98-200-x/2016013/98-200-x2016013-eng.cfm.

图1 IRA账户资产分布(单位:10亿美元)

2.较高的投资回报壮大了资本市场

在2007—2009年全球金融危机之后的经济复苏期间,个人养老金的缴费和转滚存一直没有中断,个人账户中的货币增加了资金积累,壮大了这些国家的资本市场。可以说个人养老金的资产很大程度上是跟随股票市场走势而变动的,股票和股票型基金是个人养老金投资的最大领域。2018年底,美国传统IRA的所有者中,74%的资产是投资于股票市场,大部分通过共同基金的形式实现。其中,股票和股票基金占到总资产的51.1%,其次是占比为24.6%的平衡基金,17.5%是债券和债券基金,6.3%是货币市场基金。(31)Sarah Holden,Daniel Schrass,“The Role of IRAs in US Households’ Saving for Retirement(2020)”,ICI Research Perspective,2021,1-39.按照美国投资协会的数据整理,传统IRA的最近15年、10年和5年年化复合收益率分别为5.5%、8.7%和15.8%,相同时期的“标普500”年化复合收益率分别为2.3%、5.4%和13%。由此可见IRA体现了较好的保值增值效果。(32)中国证券投资基金业协会:《个人养老金:理论基础、国际经验与中国探索》,北京:中国金融出版社,2018年,第353页。加拿大的RRSP资金一般投向定期存款、国家储蓄债券、信托产品、股票、债券、公募基金和年金产品等。

3.退休人员个人收入得到提高

虽然个人养老金只是公共养老金的补充,但作为退休后财富积累的载体,个人养老金正成为退休收入的重要来源。(33)John Sabelhaus,Senior Economist,Daniel Schrass,“The Evolving Role of IRAs in U.S. Retirement Planning”,Investment Company Institute,2009,15(3).以美国60—69岁投资者的传统IRA账户余额来看,在2010年底至2018年底期间普遍出现增长。2018年底,这一群体的平均IRA余额为171290美元,比2010年底的平均余额82780美元增加了88510美元(参见图2),2018年相比2017年降低的主要原因是投资人陆续进入领取资金的年龄。根据调查显示,退休人群中41%的所有者领取个人养老金主要用于支付生活费用,36%的所有者用来继续投资或存入另一个账户,16%的人用于购买或修缮房屋,从这些资金的使用用途看,个人养老金增强了老年人的购买力,发挥了很好的补充保障作用。(34)Sarah Holden,Daniel Schrass,“The Role of IRAs in US Households’ Saving for Retirement(2020)”,ICI Research Perspective,2021,1-39.

图2 传统IRA60~69岁投资者账户余额(单位:美元)

(三)新阶段个人养老金存在的问题

近年来,以美国的IRA为例,个人养老金制度出现了一些新问题。尽管我国个人养老金刚刚起步,但这些问题应当引起我国重视,在完善制度时加以考虑。

1.目的异化风险增加

2016年美国审计署的研究报告指出,每年享受税收优惠的退休储蓄账户导致大约1000亿美元的税收收入被延迟(包括IRA和401(k))。(36)Charles A. Jeszeck,James R. McTigue Jr.,“Retirement Security:Improved Guidance Could Help Account Owners Understand the Risks of Investing in Unconventional Assets”,Government Accountability Office,2016美国传统IRA的数据表明,49.6%的参与者都缴纳了法律允许的最大金额。在2018年度,在18—69岁的参与人中,52.5%的人缴费超过了5500美元,其中多达27.1%的人缴纳了最大限额6500美元;缴纳2000美元以下的占26.5%,其他金额占比则很少。可见大部分人都享受了最高限额的税收优惠。由于允许50岁以上的人群可以补缴,2003年的数据显示,41%的人补缴了存款,一定程度上也有避税的动机。(37)Beshears John Leonard,Choi James J.,Laibson David I.,Madrian Brigitte,“Does front-loading taxation increase savings?Evidence from Roth 401(k)introductions”,Journal of Public Economics,Vol.151,2017,pp.84-95.在ICI的分析报告中,26—69岁的传统IRA投资者中,80.1%的账户在2011—2018年间没有任何税收贡献,个人养老金正在成为富人避税的工具。(38)The IRA Investor Profile:Traditional IRA Investors’ Activity(2010-2018),ICI Research Perspective,2021

2.金融安全风险增加

个人养老金的投资一般是交给银行或指定的金融机构管理,但是越来越多的个人对投资感兴趣,甚至发展为一种“自我指导(Self-Directed)”的个人投资计划,脱离了为养老而储蓄的初衷。(39)Kathryn Kennedy,“The Perils of Self-Directed IRAs”,Marquette Benefits and Social Welfare Law Review,2020,Vol.22,Issue1,pp.1-84.伴随金融市场的发展,不少的“非常规资产”交易不容易被监管,例如房地产、贵金属、私募股权和虚拟货币等非公开交易的产品,个人养老金有可能参与了这些交易。2016年美国审计署(GAO)的报告,要求美国IRA账户的受托人或托管人必须报告这些信息。因为投资“非常规资产”时存在资金用途的变相获益,这种投资是被禁止的,例如购买度假屋用于出租。如果存在上述违规行为,银行受托人等交易各方将被征收15%—100%的消费税,严重时会导致个人的IRA的税收优惠地位永久丧失。(40)Kelli Click,“Are Financial Advisors Bullish on Alternative Investments as Part of IRAs and Retirement Assets?”,FORBES,2018.

3.社会公平风险增加

研究发现,美国22—35岁的成年人中只有20%拥有个人养老金账户,而45~54岁中47%的人拥有个人养老金账户,已婚家庭比单身家庭更倾向参与IRA。(41)Ghilarducci T.,Saad-Lessler J.,Bahn K,“Are U.S. workers ready for retirement?:Trends in plan sponsorship,participation,and preparedness”,Journal of Pension Benefits,2015,Vol.12,pp.25-39.学历与拥有个人养老金账户之间呈现正相关关系,高学历的人拥有更多的个人养老金账户。男性IRA账户的余额比女性要高。(42)Farrell J.,Shoag D,“Asset management in public DB and non-DB Pension Plans”,Journal of Pension Economics &Finance,2016,Vol.15,Issue4,pp.379-406.从家庭的收入看,高收入家庭中,60%的家庭都拥有个人养老金账户;中等收入家庭中,48%拥有个人养老金账户;低收入家庭中只有25%拥有个人养老金账户,且净资产较高的家庭拥有“罗斯IRA”的相对更多。(43)Yao R.,Cheng G,“Millennials’ Retirement Saving Behavior:Account Ownership and Balance”,Family and Consumer Sciences Research Journal,2017,Vol.46,Issue2,pp.110-128.与37%的白人家庭相比,大约62%的黑人家庭和69%的拉丁裔家庭没有任何个人养老金账户。(44)Smith H.,Finke M.,Huston S,“The influence of financial sophistication and financial planners on Roth IRA ownership”,Journal of Financial Service Professionals,2012,Vol.66,Issue4,pp.69-81.这些研究数据表明,美国低收入和少数族群要享受个人养老金制度的福利仍有困难。

四、我国个人养老金制度设计优化建议

个人养老金制度设计的初衷是为了弥补个人的短视,平滑个人一生的收入,并发挥金融市场的杠杆作用,增加老年人的收入,推动我国从“储蓄养老”向“投资养老”转型。(45)董克用、施文凯:《加快建设中国特色第三支柱个人养老金制度:理论探讨与政策选择》,《社会保障研究》2020年第2期。作为一种新的补充型养老保障制度,我国个人养老金制度有待继续完善,需从西方国家正反两方面的经验中总结出适合我国国情的政策和措施,主要包括以下三个方面。

(一)提升个人养老金的参与动力

税收优惠是鼓励人们开设个人养老金账户最直接的激励措施。以美国和加拿大的制度设计看,美国的传统IRA、加拿大的RRSP都是EET模式,这种模式在缴费环节享受税收优惠,领取时缴费。这种模式对中高收入人群具有很大吸引力,但对于低收入人群而言,收入达不到缴税门槛,即便开设个人养老金账户,享受税收优惠也没有实际意义,因此该税收优惠模式缺乏吸引力。对于这种情况,税后缴费的TEE模式更具有吸引力。这种模式下,投资收益和领取都免税,对于一开始收入就不到起征点的人群而言,相当于全程免税,这种激励更为有效。以加拿大的实践情况看,年收入在8万加元的人群多参与RRSP,年收入在4万加元的人群参加TFSA的比重更大,再加上TFSA提款灵活、便捷性强等优点,参加的人数最多。(46)董克用、张栋:《公共养老金和私人养老金:制度分野、国际经验与启示》,《清华金融评论》2017年第1期。

目前,我国个人养老金的税收优惠属于EET模式。按照个税递延型商业养老保险实施的经验看,中低收入群体在TEE模式承担个人税收的总负担更低,而中高收入人群则是在EET模式下承担更低的个人税收负担。(47)席毓、孙玉栋:《第三支柱养老保险税优模式探讨——基于TEE模式和EET模式的对比研究》,《经济问题探索》2020年第1期。因此建议待制度推行一段时期后,增设TEE税收优惠模式,让参与者自主选择税收优惠模式,从而达到激励不同收入人群参与个人养老金计划的作用。

(二)加强管控降低投资风险

个人养老金的投资完全随行就市,为了抵御投资风险,应尽快建立更加详细的管控政策。建议参照《基本养老保险基金投资管理办法》尽快建立《个人养老金投资管理办法》。首先,在个人养老金可投资的金融产品准入方面,应该设置更高的安全门槛,对于风险较高的产品,投资配置的比例应有一定的限制。例如美国IRA账户资产配置中,共同基金、个人股票投资、寿险公司年金产品、银行存款、个人购买债券可以根据自己的职业、收入和年龄等不同要素通过职业经纪人进行个性搭配,确保了资金的最大收益。(48)邱薇、刘李杰:《美国第三支柱养老金个人退休账户(IRA)计划管理运作及借鉴》,《清华金融评论》2014年第8期。其次,在资金运营管理方面,让个人拥有更多、更灵活的选择权。美国的IRA主要采取信托型管理模式,信托模式具有资金安全隔离、运作透明、操作灵活、监管严格的优势。早期的投资者选择在银行开设账户,主要投资银行存款等低风险的产品,但随着全球经济快速增长和资本市场的成熟,信托模式成为大多投资者的首选。最后,在信息平台建设方面应提高金融产品信息的透明度,将产品的获益信息进行共享。

(三)推动账户种类多元化

尽管我国个人养老金刚刚起步,但从三国的实践经验可以看出,通过渐进式的改革,不断增加和细化个人养老金的账户种类,可以引导不同收入群体选择最适合自己的个人养老金账户,对工作流动性强、收入不稳定人群具有更重要的意义。例如美国的IRA制度中,除了两种主要类型外,还有三类账户提供给特殊人群,促进了不同人群都能享受个人养老金制度带来的福利。此外,IRA缴费中设置了“补缴”存款,目的是为在制度实行时已经步入50岁的人群提供更多缴费,增加账户的总额。这种制度设计为我国当下临近退休的个人提供了参与机会,促进了机会公平。此外,在打通“三支柱”之间的联系方面,美国《经济增长和税收减免协调法案》还放松了第二支柱和第三支柱之间的资金流动的限制,让年金制度里的资金充实到个人养老金中,投资者可以通过转滚存的方式留存税收优惠,为劳动要素的自由流动提供社会保障制度支持,实现养老金去职业化的目标。(49)史良育:《美国个人退休账户发展研究》,《保险职业学院学报》2020年第6期。这样的规制不仅能迅速壮大第三支柱,同时还能减少因工作变化造成的福利损失。

我国个人养老金的建立有利于补齐“三支柱”的短板,完善多层次的养老保障体系,引导个人提前为老年生活进行谋划,增加未来抵御风险的经济能力,还可以调动民间储蓄为金融市场提供长期稳定的资金来服务经济发展需要。从上述美国、英国和加拿大个人养老金的实践看出,个人养老金涉及税收、金融和社会保障问题,是一个系统工程,需要用整体观的视角去进行制度设计。笔者相信,随着不断细化账户类型,推出多样化的税收优惠和不断完善投资管控措施,个人养老金制度必然能实现政策预期。