数字金融对企业创新的影响研究

陈亮

摘 要:数字金融作为科技发展的新产物,对我国微观企业创新、实现宏观经济高质量发展从而促进共同富裕都具有重要意义。本文利用2011年-2020年沪深A股上市公司研究数据,实证检验了基于融资约束视角的数字金融对微观企业创新的影响以及作用机理。研究发现,数字金融能够促进企业的创新活动,同时还能够通过缓解企业的融资约束增加企业的创新活动。本文研究丰富了数字金融对企业创新影响的相关研究,为资本市场如何更好地服务我国实体企业经济提供了理论依据与政策指引。

关键词:数字金融;创新;融资约束

一、引言

创新是我国经济持续健康发展的动力,是促进经济高质量发展、实现共同富裕的重要抓手。然而,较好实施创新驱动发展战略的前提是如何激励以及在何种程度上激励我国微观主体的创新意愿以及能力。从客观上来看,创新改革促进了我国的技术进步,但是相对于国外企业而言,我国企业还存在自主创新能力不足等问题,在支撑我国经济持续健康稳定的高质量发展上还不能成为核心动能。已有研究表明我国创新活动存在数量大但质量低、迎合政府等特征(黎文靖和郑曼妮,2016),从而导致我国创新技术在全球产业链中表现出低端锁定的特征。而企业创新作为沉没成本高、持续时间长的高风险行为,在其发展形成的过程中需要大量、持续且稳定的现金流支撑(王玉泽等,2019),同时面临短期内无法实现收益的风险。因此,企业在面临融资约束时,往往考虑削减高风险、低产出的创新支出,将资金投向周期短、回报快的项目,从而导致企业的研发受到限制,降低企业的研发投入(陈海强等,2015)。

在金融体制改革、增长动能转换的时代大背景下,数字金融的发展已经成为衡量一国金融高质量发展的重要指标。数字金融借助大数据、云计算等先进的信息技术赋能和升级金融市场上的金融产品和业务流程、改造金融经营场景,同时,在原有金融主体联结上强化主体之间的关系,缓解金融主体之间的信息不对称,提升资本需求双方的资金可获得性,从而缓解企业的融资约束(万佳彧等,2020),进而提高企业金融市场的资源配置效率。

那么,以上论述的机制是否能够激励创新活动?本文利用2011-2020年沪深A股数字金融指数,研究数字金融对企业创新活动的影响,以及在融资约束的视角下作用机制,研究对建立和强化宏观经济发展与微观经济主体之间的关联,探索数字金融视角下的金融市场如何促进企业创新具有启示意义。

二、理论分析与研究假设

1.数字金融与企业创新

区块链、云计算等数字化技术使数字金融建立起了高效、便捷和低成本的运行机制,进而促使金融市场上的信息透明度不断提高,缓解了市场主体之间存在的信息不对称问题。具体来说,数字金融的产生与发展,衍生了新兴的商业模式,减轻了金融资源流通渠道上的障碍,克服了资本双方之间的信息不对称问题,激发了企业进行创新的活力。另一方面,随着金融边界的不断拓宽,金融服务的范围随之增加,不同微观主体之间的信息流通,促进了跨行业、跨地区企业之间的技术合作与交流,优化了企业与企业之间、企业与金融市场之间的资源配置,从而促进了企业的技术交流与合作,增加了企业的创新活动。

传统的金融市场在整合与利用资源时往往需要付出高昂的成本(唐松,2020),而基于数字化技术发展起来的数字金融能够吸纳、整合并利用金融市场上种类多、数量小并且松散的金融资源,进而精准提供金融市场上所需要的相关资本和资源。技术的更新与发展使得获取信息的成本下降,因此,数字金融在技术不断发展的背景下能够降低企业吸收金融资源时产生的边际成本,促使市场主体在进行投资的过程中更容易被微观主体所感知,进而满足微观主体需要。同时,数字金融产生的“鲶鱼效应”在传统金融体系中被广泛感知,促使服务的转型与升级,降低了传统企业的融资成本与门槛。在传统金融环境的条件下,企业即使具备较高的成长性,在融资信贷中往往会因为没有硬资产而受到歧视。因此,需要较多资金支持的企业创新活动会因此中断甚至永久停止,而数字金融能够为企业拓宽融资渠道,缓解面临的融资约束问题,促进企业创新活动持续开展。

数字化技术是数字金融突破时间和空间限制的重要影响因素,会从覆盖广度、使用深度和数字化程度三个子维度来考量数字金融如何对微观企业创新产生影响。覆盖广度在一定程度上體现了数字金融的服务范围,也体现了其在某些区域设施的完备程度。覆盖广度与服务范围呈正相关关系。因此,数字金融高效、便捷和成本低的优势能够吸引与服务更多的网络用户,为企业提供范围广阔的金融服务与良好的金融环境,为企业开展创新行为打下良好的基础(袁鲲等,2020)。使用深度则表现了传统金融服务的转型与升级的过程,体现了数字金融与具体业务相结合并为其服务的情况。随着服务的深化与金融机构处理信息的效率不断提高,企业获得了质量更高、市场更加多元并且更加精准的服务,降低了企业的信贷约束,缓解了企业融资约束的困境,增强了企业在金融市场上抵御风险的能力,激发企业创新活力。最后,数字化程度越高,越能够体现数字金融在金融市场上提供服务的水平。随着数字化程度的提高,微观主体获得数字金融服务的成本越低,金融服务的水平和效率也会有所提升,从而强化了数字金融高效、便捷和低成本的特征。综上所述,提出假设:

H1:数字金融能够对企业的创新活动产生积极的促进作用。

2.数字金融、融资约束与企业创新

企业的创新活动往往具有高风险性。企业在采用外部融资作为融资手段时,如果企业的杠杆水平过高,则会提高企业的财务风险和破产风险(王玉泽,2019),促使企业面临更加严峻的资源约束环境,不利于企业开展创新活动。当企业的杠杆率过高时,意味着企业面临较高的还款压力,如若此时企业现金流情况不稳定,很容易使企业陷入还款压力甚至造成企业资不抵债的困境。当企业存在财务困境时发生财务风险和破产风险的概率会上升,融资信誉受到影响,企业经营发展的不确定性提高,从而导致企业无法为创新活动提供持续稳定的现金流,致使创新活动受到限制。

数字金融的产生与发展,有利于优化金融市场上的资源配置,厘清资金流通过程中的障碍,进而提高流通效率。数字金融能够促进传统金融体系的转型与生机,促进金融市场的不断完善,金融体系的不断改良,同时,促使金融市场满足企业融资要求的能力也不断增强。此外,数字金融依靠大数据、数字化技术发展起来,能够高效便捷地挖掘到企业相关信息,从融资渠道透明化、资金流动效率提高和企业信贷歧视减小的角度优化企业的信贷结构,降低了企业的财务风险,进而保障了企业的创新活动。根据以上分析,提出假设:

H2:数字金融能够通过缓解融资约束对企业的创新行为产生促进作用

三、数据来源与研究设计

1.数据来源

本文主要选取了2011年-2020年中国沪、深A股上市公司为初始研究样本,筛选样本原则如下:(1)剔除金融类上市公司;(2)剔除ST、*ST上市公司;(3)剔除数据缺失的样本;(4)对所有连续变量上下1%的缩尾处理,最终获取9675个有效观测样本。本文研究中的数据主要来自CSMAR数据库、北京大学数字金融研究中心发布的数字普惠金融指数和Wind金融数据库。所有数据处理和模型估计工作均使用Stata15完成。

2.变量说明

(1) 因变量

企业创新(Innov)。根据现有文献可知,数字金融对企业创新的影响更直接地体现在影响企业的创新投入水平上,因此,本文从创新投入的视角衡量企业创新的水平,借鉴解维敏(2011)、蔡竞(2016)和戴静(2019)等的研究,选取研发投入的自然对数作为企业创新的指标,企业研发投入自然对数的值越大说明企业的创新水平越高。

(2) 自变量

数字金融水平(Index)。本文采用北京大学数字金融研究中心发布的数字普惠金融指数对数字金融水平进行衡量,其主要从覆盖广度(Cover)、使用深度(Usage)和数字化程度(Digit)三个层面对数字金融的发展程度进行了衡量。

(3) 中介变量

融资约束(SA)。本文采用学术界普遍认同的SA指数作为融资约束的衡量指标,其代表了企业的外部融资约束,计算公式如下:SA=-737*size+0.043*size2-0.04*age,计算所得的SA值越高说明企业的融资约束程度越低(姜付秀等,2016;王永进等,2018)。

(4)控制变量

控制变量。本文借鉴已有研究,在对模型进行回归时,控制了企业年龄(Age)(企业成立年限加1的自然对数)、企业规模(Size)(公司总资产的自然对数)、增长率(Growth)(股票i在第t年营业收入除以上一年营业收入-1)、管理费用(MF)(管理费用/营业收入)和投资机会(Q)((股权市场价值+债权账面价值)/年末总资产),同时,控制了行业和年份。

(5)模型设定

为了考察数字金融对企业创新的影响以及融资约束在数字金融和企业创新的作用渠道,文章设定以下模型进行考察:

四、实证结果与分析

1.描述性统计

本文对主要变量进行了描述性统计,其中企业创新最大值为23.76,最小值为11.59,这表明了企业间的创新投入水平存在着较大的差异。数字金融的最大值为3.239,而最小值为1.151;覆盖广度最大值为2.482,最小值为0.873;使用深度最大值为2.430,最小值为1.139;数字化程度最大值为2.990,最小值为2.176,说明我国地区间数字金融的发展存在这不均衡,差异较大。

4.2 回歸结果

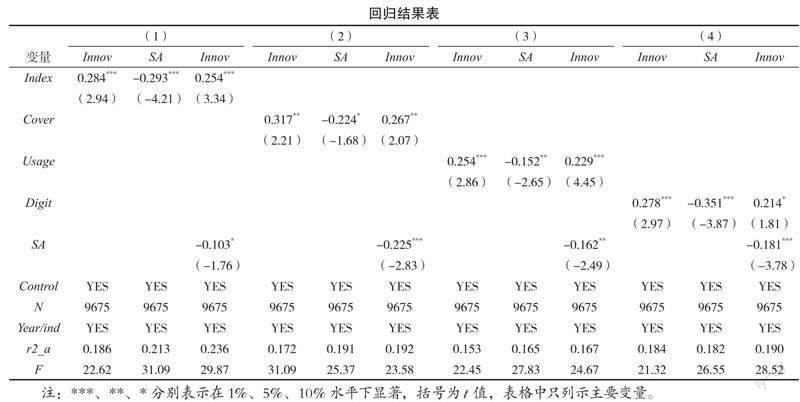

文章分别采用了数字金融指数、覆盖广度、使用深度和数字化程度来衡量数字金融发展水平,回归结果分别对应于下表中(1)、(2)、(3)和(4)各列。由表结果可知,数字金融发展水平对企业创新具有正向促进作用(β=0.284;β=0.317;β=0.254;β=0.278),且分别在1%、5%、1%和1%的水平上显著,数字金融发展能显著缓解企业融资约束(β=-0.293;β=-0.224;β=-0.152;β=-0.351),数字金融能够通过缓解融资约束促进企业创新,融资约束发挥了渠道效应,验证了本文假设。

3.稳健型检验

实体经济是支撑我国经济发展的支柱,而制造业作为实体经济的主要组成部分,在我国创新活动中提供了很强的动力来源和充足的资源,担任着创新的重要角色。而数字经济的发展,降低了信息不对称程度,为企业提供了更为多元化的投资主体和资源,缓解了企业面临的融资约束问题,驱动制造业的转型升级,从而增加企业的创新活动。因此,本文将样本更换为制造业企业创新投入的自然对数,检验结果显示,数字金融发展水平及其三个维度对企业创新具有正向促进作用(β=0.626;β=0.682;β=0.543;β=0.588),且分别在1%、1%、5%和10%的水平上显著,本文结论稳健。

五、结论

本文探究了数字金融对企业创新活动的影响,并结合了2011年-2020年沪深A股上市公司的研究数据进行了实证研究,分析数字金融及其三个子维度(覆盖广度、使用深度和数字化程度)对企业创新的影响,并考虑了融资约束的渠道效应。文章结论如下:第一,数字金融对企业创新活动具有正向的促进作用,其三个子维度同样能够支持企业的创新行为。第二,融资约束在数字金融和企业创新活动之间存在这部分的中介效应,即数字金融能够通过缓解企业的融资约束,进而激励企业进行创新。

参考文献:

[1]黎文靖,郑曼妮.实质性创新还是策略性创新?——宏观产业政策对微观企业创新的影响[J].经济研究,2016,51(04): 60-73.

[2]王玉泽,罗能生,刘文彬.什么样的杠杆率有利于企业创新[J].中国工业经济,2019(03):138-155.

[3]陈海强,韩乾,吴锴.融资约束抑制技术效率提升吗?——基于制造业微观数据的实证研究[J].金融研究, 2015(10):148-162.

[4]万佳彧,周勤,肖义.数字金融、融资约束与企业创新[J].经济评论,2020(01):71-83.

[5]唐松,伍旭川,祝佳.数字金融与企业技术创新——结构特征、机制识别与金融监管下的效应差异[J].管理世界,2020,36(05):52-66,9.

[6]袁鲲,曾德涛.区际差异、数字金融发展与企业融资约束——基于文本分析法的实证检验[J].山西财经大学学报,2020,42(12):40-52.

[7]解维敏,方红星.金融发展、融资约束与企业研发投入[J].金融研究,2011(05):171-183.

[8]蔡竞,董艳.银行业竞争与企业创新——来自中国工业企业的经验证据[J].金融研究,2016(11):96-111.