基于车险综合改革的中小险企车险发展思路研究

伍军彬

(鼎和财产保险股份有限公司安徽分公司,安徽 合肥 231200)

一、引言

车险市场的经营主体主要可以分为头部公司、腰部公司以及中小险企。头部公司主要是指传统的“老三家”即人保财险、平安财险和太保财险以及新晋的国寿财险。腰部公司一般指市场规模排名为六至十位的六家险企,中小险企为其他经营车险的主体。

车险综合改革后,在保险责任扩大和保障金额提升的情况下,消费者支出的保费明显减少。对于所有消费者可以做到“三个基本”,即“价格基本上只降不升,保障基本上只增不减,服务基本上只优不差”。

关于车险发展的研究以前也有很多,但是以前对于车险发展的研究一般是和财产险放在一起,并没有专门提到中小险企;还有车险在中国发展迅速,近些年随着几次商车改革以及车险综合改革,也产生了一些根本变化,所以有必要再次研究。基于以上两点,笔者认为本文的研究具有现实意义。对此,本文基于产业组织角度,从市场集中度、产品差异化等入手来研究车险综合改革后中小险企的车险发展思路。

二、市场集中度

(一)相关理论

集中度指标是决定市场结构的首要因素,该指标中的市场集中度反映了在产业中买者或卖者具有什么样相对的结构规模,与市场中垄断力量的形成密切相关,因此我们主要分析卖者的市场集中度。而在市场集中度指标中,最重要、应用最广的是集中率指标(CRn)以及赫尔曼指数(HHI)。

1.行业集中率指标(CRn)

式中,n为产业内规模最大的若干企业,iS为产业中第i位企业按销售额(或产值等)计算的市场占有率。一般来说,计算出大的(CRn)值越大,说明规模最大的前n企业对市场的操纵能力越强,垄断性越强;反之,则意味着少数企业难以支配市场,企业间的竞争性越强。

2.郝芬达尔—赫希曼指数指标(HHI)

式中各含义同上。由上式可知,市场完全垄断时,H指数为1;当企业数目越来越多,H趋向于0,数值越大,分布越不均匀,垄断力量越强;反之,趋于竞争。

(二)车险市场集中度

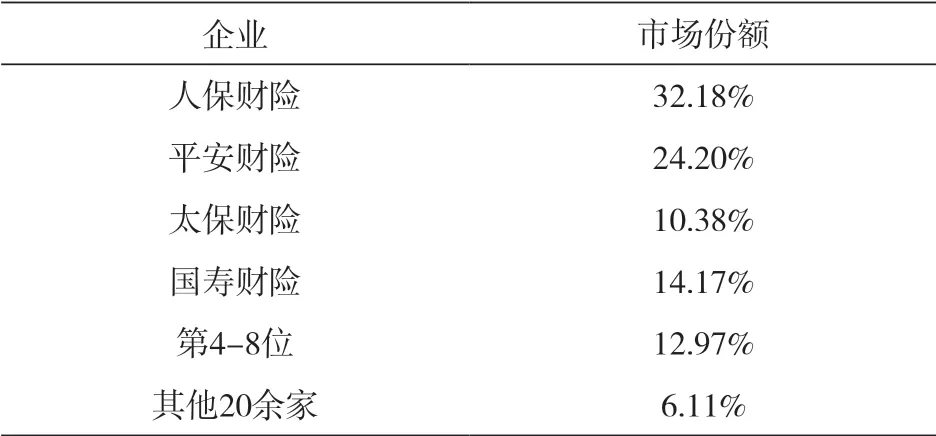

表1 某省份 2021年第一季度车险市场份额

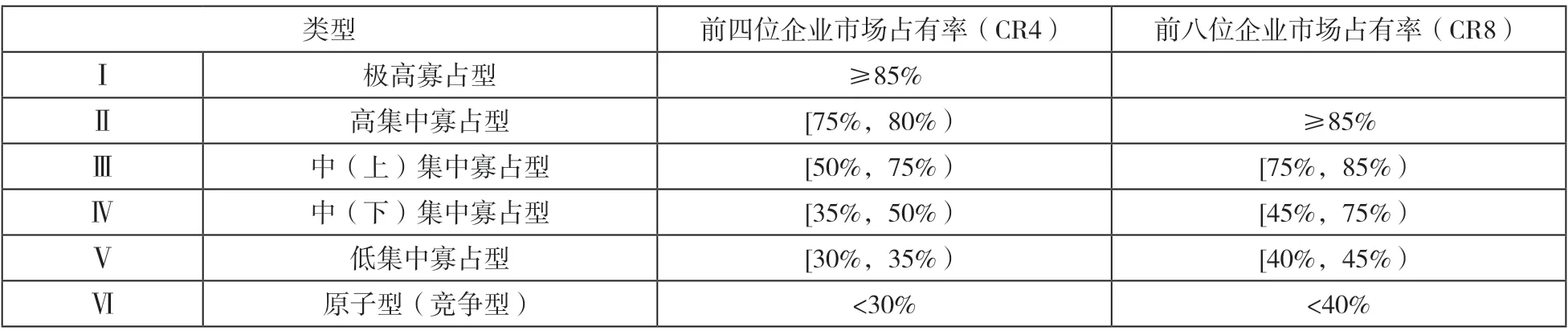

表2 贝恩对市场结构进行的分类

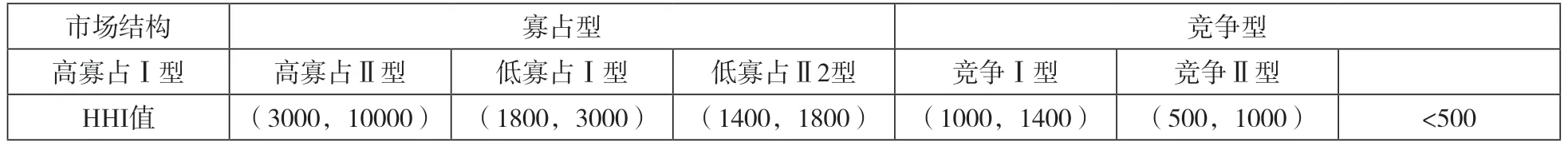

由赫希曼指数的算法。可以得出HHI8=0.1960。根据表3,由赫希曼指数计算出的车险市场结构处于低寡占Ⅰ型。可见中小公司的车险的市场竞争非常激烈。

表3 以HHI值为基准(HHI的1万倍)的市场结构分类

由上可知,计算出2022年一季度的行业集中率较高,说明头部和腰部车险企业几乎占据全部市场份额,中小车险企业竞争比较激烈。HHI值也偏高,处于低寡占Ⅰ型,说明垄断作用大于竞争作用。计算出其他季度的行业集中率以及HHI值也呈现类似的状况。说明当前车险行业的集中度还是比较高的。从表1列出的部分企业的市场份额我们也不难看出,车险行业内企业数目较多,且排名在8位以后的每个企业的市场占有率极低,因此,竞争压力巨大。

三、产品差异化

(一)相关理论

产品差异化是指企业以某种方式改变那些基本相同的产品,以使消费者相信 这些产品存在差异而产生不同的偏好。产品差异是市场结构的一个主要要素,企业控制市场的程度取决于它们使自己的产品差异化的成功程度。

在不完全竞争市场上,企业往往通过产品差异化策略将自己的产品与同行的产品区分开来。产品差异化越大,越趋于垄断;反之,趋于竞争。

(二)车险产品差异化

产品主体的差异化体现为:头部险企以及腰部险企有着遍布全国的服务网络以及规模的存量客户,同时还有大量的自有查勘人员、合作渠道等。而中小公司各有各的特色,如英大财险和鼎和财险是电力乃至能源领域的保险专家。

(三)服务的差异化

险企在销售产品的过程中,由于各个险企的承保、理赔、增值服务的不同而引起消费者偏好某一公司的产品。客户体验是险企赖以生存发展的至关重要的一部分。比如在理赔端太保财险推出了女性客户专属服务、金钥匙服务等。平安财险针对一般客户、重点客户、VIP客户制定了不同的服务特色。人保财险打造自助式“拇指理赔”服务。

产品差异化一般会提高产业的集中度。因为,相对于规模较小的企业,大企业往往具有更强的研究开发以及策划营销能力,更能创造和宣传产品的差异,从而达到加速市场份额的目的。

产品差异化还会形成更大的进入壁垒。因为,在一个产品差异化较强的行业里,在位企业借助于产品特色、服务、广告、品牌等赢得消费者的偏好和忠诚度。而潜在竞争者想要进入市场,常常需要支付高昂的开发费用以及促销费用以改变消费者的偏好[1]。

车险行业存在着产品主体的差异化、服务的差异化。此外还有价格的差异化、品牌的差异化、渠道的差异化等等。所以,一方面,在车险行业中,各主体的产品之间存在差别,每种带有自身特点的产品都有自己特色,因此,带有一定的垄断因素;另一方面,有差别的产品之间又是具有几乎一样的险种保障,行业又具有竞争因素。

四、中小险企的车险发展思路及建议

(一)总结

从行业的市场集中度、产品差异化,可以看出车险行业的两个显著特征:一是市场集中度较高;二是产品和服务有一定差异。因此,车险行业有着类似于垄断竞争的市场结构。

(二)建议

1.坚持走差异化和特色化的发展道路

目前对于车险经营来说,各家保险公司仍处于改革后的关键时期。中小险企面临费率下行、盈利空间缩小等不利的市场环境,倒逼中小公司转型升级,唯有差异化竞争,出“奇”方能制胜,才有实现弯道超车的可能性。避其锋芒“小而美”,发展模式特色鲜明的公司将成为未来中小险企发展的主要路径[2]。同时监管支持中小公司优先开发差异化的产品和网销、电销产品;定价政策上,支持中小公司执行更加灵活的一些自主定价系数的管理,便于中小公司差异化发展。

2.加强车险的精细化管理,加强直销渠道建设

把好业务入口关,防止“病从口入”,进一步细分车型、细分渠道、细分市场,在不断地细分中动态调整承保政策。同时,把好出口关,加强理赔队伍建设,谨防理赔环节的“跑冒滴漏”。强化渠道建设是公司提升销售能力的根本途径,加强销售队伍建设是公司提升销售能力的根本保证,要强化公司直销渠道建设,降低中间成本。

3.加大科技资源投入,深化“保险+科技”融合,实现科技赋能

研发自主定价工具模型,描绘自身的客户脸谱;开发一键续保功能,提升消费者的服务体验和产品体验,聚焦提升客户黏性;开发综合展业工具,形成客户综合生态圈;深化客户经营模式,通过科技的手段加强车险的线上化经营,初步实现车险线上化率不低于80%的目标,逐步打造自身的客户群体,实现车险收入的稳定增长。

4.坚持市场细分,走差异化之路

在马太效应显著的市场格局下,中小险企必须找到自己的细分市场定位,做出特色。不同的市场要求不同的能力,而这种针对细分市场的能力建设更多是头部公司不屑于做,或投入产出不划算,或者没有精力做的。中小险企集中资源,长期建设针对某一细分市场的能力,专注于开发这一细分市场。例如,对于网约车如何发展的研究等,建立自己的竞争壁垒。

5.加强续保管理,发挥车险压舱石的作用

续保在车险的经营中起到了压舱石的作用,优质业务续保率的高低直接决定了车险的最终经营结果。可以建立个人代理人团队、专职续保团队,通过常态化培训和会议管理模式,提升队伍销售能力,丰富专业化队伍;专职续保团队,逐步将兼职续保人员从综合型队伍中独立出来,专人专岗专责,通过专业化培训提升续保人员专业技能,结合KPI考核,提升整体续保率。完善机制,规范流程,规范续保动作,做到强考核、强推动,深化续保理念。

6.加大绿色车险业务发展力度

为实现碳中和与碳达峰的战略要求,同时随着新能源产品上线,绿色车险应运而生。随着电动汽车销售的井喷式发展,绿色车险是一片蓝海。中小公司应加大绿色车险政策宣导,完善绿色车险承保指引,引导机构做好绿色车险业务拓展。充分开展市场调研,建立与公司有业务合作的新能源车商渠道,充分掌握各个阶段新能源私家车领域、公共交通营业用车领域承保营销政策,并形成有利于公司发展的策略。尤其是在智能汽车时代,数据的价值将会被最大程度的利用,在数据安全合规的前提下,车主的驾驶行为、行驶里程、用车时长都将成为车险定价的重要依据,从而提供给车主个性化的车险产品[3]。

2021年全国车险总保费已经达到7773亿元,占据整体财产险保费规模的56.8%,仍然是财产险中第一大险种。车险综合改革实现了“降价、增保、提质”的阶段性目标。但是,各车险经营主体的发展情况不尽相同。而随着车险综合改革的进一步深化实施,我们有理由相信,处于转型发展期的车险必将迎来更好的明天,中小险企也必将找到适合自己的发展道路。