监管政策影响了债券评级质量吗?

——理论框架与经验证据

安小雪

(对外经济贸易大学 金融学院, 北京 100105)

一、问题的提出

党的十九大指出,要深化金融体制改革,提高直接融资比重,促进多层次资本市场健康发展。债券市场是重要的直接融资平台,准确的信用评级有助于揭示债券风险,缓解债券发行人与投资者之间的信息不对称,提高资源配置效率[1]。当前,信用评级被广泛运用于债券风险定价、债券发行、交易以及风险管理等业务中,已成为债券市场一种重要的监管机制。监管部门依据不同的信用评级设置不同的监管要求。例如,公开发行的公司债券必须满足主体评级不低于AA的条件,否则需要提供足额抵押或第三方担保。信用评级在被引入官方监管标准的同时无形中也造成了诸多门槛。低评级发行人难以进入债券市场,融资需求助推下这类发行人更具有“高评级”诉求。考虑到发行人的信用级别由评级机构决定,因此监管规则对评级结果的使用,实际上令评级机构获得了一种“监管特权”。这种权力与发行人的高评级诉求相结合,容易诱发评级机构以级定价、买卖评级等寻租行为[2-3]。

在我国,债券市场“刚性兑付”被打破①后,债券违约率便不断攀升,违约规模也大幅增加,债券评级与债券违约率发生倒挂现象。从公募债券市场来看,2017年违约率仅为0.18%,违约债券34只,违约金额312.49亿元;2018年违约率飙升至0.75%,违约债券125只,违约金额高达1 209.61亿元②。2018年及以前,我国债券违约主要集中在民营企业,但从2019年开始,国有企业债券违约也出现超预期。2019年国企债券违约金额129.3亿元,2020年骤增至518.97亿元。这些债券不仅存量规模大而且违约前还属于AAA级债券③。其中,华晨汽车与永城煤电等高评级、大规模国企债券违约更是冲击了债券市场,也将我国债券信用评级虚高、事前预警功能弱等问题暴露无遗。信用评级旨在揭示债券风险信息,评级越高,债券违约风险越低。而现实经济中,信用评级所提供的信息价值受到质疑。

Partnoy[2]认为,信用评级基本上只扮演了监管角色,并没有起到信息中介作用和提供有价值的信息。一些学者对信用评级的信息质量进行了检验,研究发现,评级机构给出的信用评级落后于市场反应[4],信用评级存在显著的“顺周期”[5-6]。在债务危机发生前的繁荣期,评级机构倾向于给出高估评级,未能起到风险预警作用;而在债务危机发生后又频繁降级,加速危机蔓延。即评级信息不具有前瞻性。部分学者认为,这是由于评级机构与发行主体之间存在利益关联,导致评级机构缺乏独立性,因此评级机构只有在发行主体发生重要事项且相关信息已公开后才会跟进,难以实现评级的时效性[7-8]。黄小琳等[9]基于中国债券市场违约事件研究发现,涉事评级机构不仅没有因为涉及债券违约事件而收紧评级标准,反而会因挽留现有客户和争取潜在客户,更加高估企业信用等级。

关于信用评级质量下降的原因,国内外学术界流行两种观点:一是“发行人”付费模式降低了评级机构独立性,造成评级质量下降[10-13]。评级机构对发行人进行信用评级,而评级收入又来自发行人。因此,为迎合发行人,评级机构具有高估信用等级的动机。寇宗来等[14]通过考察中债资信对中国债券市场既有发行人付费评级机构的影响发现,发行人付费评级机构具有取悦发债企业而向上扭曲评级的嫌疑。特别是,当中债资信对发债企业给出显著更低评级时,发行人付费评级机构不但不会调低该企业评级,反而会采取激进的“对冲”策略,调高该企业评级。他们认为,这是由于中国监管部门限制低信用评级企业发债,所以一旦中债资信给出较低评级,发债企业会为了成功发债而寻求发行人付费评级机构给出较高评级,以便对冲掉来自中债资信的负面冲击。二是评级行业的市场竞争降低了评级质量[15-17]。该观点认为,竞争加剧会冲击评级机构原有市场份额,为争夺市场份额,评级机构将降低评级标准。Becker & Milbourn[15]发现,当惠誉的市场份额上升时,标普和穆迪对公司债券的评级随之上升,并且评级符号和债券溢价的相关性减弱、违约预测能力下降。他们认为,增加竞争者数量能够使投资人和发行人在更多的评级机构间进行选择,但是过度竞争会摊薄评级机构未来声誉租金,如果当期违规收益大于未来声誉租金,评级机构将会以虚高评级招徕发行人。因此,一味增加竞争者数量,并不利于评级质量改善,反而会加剧评级选购(rating shopping),便于发行人联系多家机构评级并从中选取最高评级结果[18-19]。

上述研究从付费模式和行业竞争方面分析了评级质量下降的原因,主要从评级机构本身或者行业角度出发。目前,鲜有文献从监管角度出发,研究中国监管政策对评级质量的影响。然而,该问题已经受到业界与政界人士关注。2021年8月6日,中国人民银行、国家发展和改革委员会、财政部、银保监会、证监会五部委在《关于促进债券市场信用评级行业高质量健康发展的通知》(后文简称“《通知》”)中提出,降低监管对外部评级的要求,择机适时调整监管政策关于各类资金可投资债券的级别门槛,弱化债券质押式回购对外部评级的依赖,将评级需求的主导权交还市场。那么,降低外部评级依赖能否提高评级质量?或者说,外部评级依赖是否造成了中国债券市场评级质量下降?本文将通过理论模型与实证检验对上述问题进行回答。

本文的主要边际贡献在于:一是为研究评级虚高问题提供了新的视角。本文从监管角度出发,提出监管政策助推了评级虚高,拓宽了该问题的研究思路。二是构建了包含监管部门、评级机构与债券发行方在内的博弈论模型,更加全面地刻画了市场参与者的博弈行为和策略调整,搭建了更有深度的理论分析框架。三是利用准自然实验,通过PSM- DID方法,进一步对监管从严导致的债券评级虚高问题进行“因果识别”,大大增强了该经验证据的可信度。

二、文献综述

信用评级的价值在于准确揭示债券信用风险,信用评级机构应该是金融市场守门人,和银行、财务公司等行业有着同样功能。但在现实经济中,信用评级的信息价值含量受到质疑,信用评级机构的运行也与其他金融市场守门人有着较大差异,这种差异主要源自评级行业的认证制度以及监管规则对评级结果的依赖[2-3,20]。Opp et al.[21]指出,信用评级在债券市场上的重要性并非因其本身含有相称的信息价值,而是因为监管规定将它们置于重要的地位。1975年美国开始实行NRSROs认证制度④,并援引NRSROs评级结果作为信用风险判断基准。美国证监会(SEC)按照信用评级是否高于BBB+级将债券区分为投资级和投机级,并将投资要求与NRSROs评级结果联系起来[1]。例如,Rhodes[22]指出,美国货币市场基金监管规则(rule 2a-7)规定货币市场基金不得投资低于A+级别的债券和低于A1级别的商业票据;养老金也只能投资信用级别在A以上的资产支持证券。

评级结果被监管规则使用,使获得认证的评级机构像是一把打开监管规定大门的“钥匙”[2],得到一种“监管许可证”(regulatory licenses),或者说是一种“监管许可权”。并且,这种权利只给予少数评级机构⑤,使这些机构的信用评级具有很高的特许价值。因此,这种监管许可权实际上是给予NRSROs名下评级机构的经济租金。根据Opp et al.[21]和Frost[23]的研究,当“垄断地位”与“监管许可权”相结合,必然会驱使评级机构想方设法攫取这部分利益。此外,发行人付费模式下的评级市场还存在一种奇特的三方关系:评级机构对债券进行风险评估并发表评级报告,评级服务费用由债券发行人支付,而最终使用评级报告的投资者却无须直接支付费用。因此,安小雪、黄晓薇[24]认为,发行人付费模式下的评级机构存在一定的道德风险。当“发行人付费模式”与评级机构的“监管许可权”相结合,同样会加剧评级机构与债券发行人的串谋行为。

那么,监管部门是否应该赋予评级机构监管权力?监管规则对外部评级的依赖是否会导致评级质量下降?关于监管政策对评级质量的影响,Sangiorgi et al.[3]认为,监管部门和投资机构对评级结果的过度依赖,会倒逼评级级别上行。Opp et al.[21]通过研究美国债券市场,他们发现,评级机构的监管权对评级质量的影响受证券类型影响。对于较为复杂、评级难度更大的证券,如债权抵押证券(CDO),增加评级机构的监管权可能会导致评级虚高;对于较为传统的证券,如公司债券,增加评级机构的监管权则有利于准确评级。目前,还鲜有文献从中国债券市场出发,研究监管政策对评级质量的影响。因此,本文将在下文通过理论分析与实证检验对该问题展开研究。

三、理论分析与模型构建

(一)基准模型

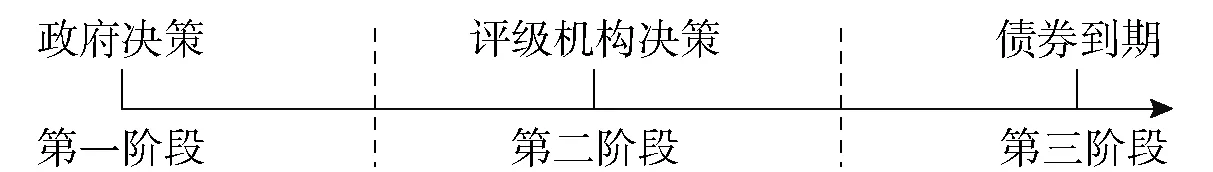

本文考察评级市场中政府监管部门与信用评级机构之间的博弈,博弈时序如图1所示。

图1 博弈时序

具体来说,本文将博弈时序分为三个阶段。第一阶段,政府监管部门进行决策,关于债券评级要求做出选择:提高评级或者不提高评级。第二阶段,评级机构进行决策,根据监管部门行为做出选择:诚实评级或者不诚实评级(虚高评级)。第三阶段,债券到期后会发生两种结果:发生违约或者不违约(如期兑付)。监管部门与评级机构的决策过程如图2所示。

图2 监管部门与评级机构的决策过程

设监管部门提高评级概率为α,不提高评级概率为1-α,0≤α≤1;评级机构诚实评级概率为β,虚高评级概率为1-β,0≤β≤1。为刻画债券预期风险,考虑第二阶段中存在两类债券:低风险债券⑥和高风险债券⑦。假设低风险债券在市场中占比为θ,高风险债券占比为1-θ,0≤θ≤1。其中,高风险债券到期后(第三阶段)发生违约比率为P,不发生违约比率为1-P。考虑到监管政策会影响市场上的债券数量,并且在债券评级存在虚高情况下,进入市场的高风险债券数量不同,高风险债券的整体违约风险也不同。因此,本文借鉴Opp et al.[21]的做法,将高风险债券违约率P按照监管政策细化为PH和PL。其中,PH为监管部门提高评级时高风险债券的整体违约率,PL为监管部门不提高评级时高风险债券的整体违约率。

参考Opp et al.[21],评级机构的评级收入依赖于监管政策和自身行为选择(是否诚实),设评级收入为φ(α,β),令∂φ(α,β)/∂α>0。当评级机构诚实评级时,需要对发行人进行调查,付出调查成本C。假设这些债券发行人中只有低风险债券发行人愿意支付评级费用,此时评级机构收益为π,π=θφ(α,β)-C。当评级机构虚高评级时将不对发行人进行调查,无须付出调查成本,并对所有债券都做出级别偏高的评级,虚高评级可能会给评级机构带来超额收益E,E≥0[24]。但如果有债券发生违约,评级机构需承担声誉损失R。因此,评级机构选择虚高评级时的收益,需要根据监管部门决策以及债券到期情况进行分析。

当监管部门提高债券的评级要求时,若评级机构虚高评级,债券也发生违约,则评级机构期望收益为πH1,πH1=PH[φ(α,β)+(1-θ)(E-R)];若评级机构虚高评级,但债券并未发生违约,评级机构期望收益为πH2,πH2=(1-PH)[φ(α,β)+(1-θ)E]。当监管部门不提高债券评级要求时,若评级机构虚高评级,且债券违约,则评级机构期望收益为πL1,πL1=PL[φ(α,β)+(1-θ)(E-R)];若债券未违约,评级机构收益为πL2,πL2=(1-PL)[φ(α,β)+(1-θ)E]。

关于投资者收益的设定。对于低风险债券,评级机构诚实评级,评级级别能够真实反映债券风险,评级级别与债券真实价格(实际利率)挂钩,此时投资者能够获得正常收入A,期望收益为θA。对于高风险债券,评级机构虚高评级,且债券发生违约,投资者收入为0,期望收益也为0;若债券不发生违约,考虑到此类债券风险高于低风险债券,相应收益率也更高,假设投资者收入为B(B>A)。因此,当监管部门提高评级要求,高风险债券不发生违约时,投资者期望收益为(1-θ)(1-PH)B;当监管部门不提高评级要求,高风险债券不发生违约时,投资者期望收益为(1-θ)(1-PL)B。另外,设债券融资规模为I,此处单位化为1,即投资者成本为1。

(二)政策影响

监管部门追求社会福利最大化,即评级机构利润与投资者效用之和最大化。监管部门收益应包括两部分:评级机构利润与投资者效用。当提高评级要求时,监管部门的期望收益为SWH,SWH=π+πH1+πH2+θA+(1-θ)(1-PH)B-1。社会福利最大化,即监管部门期望收益最大化:

maxSWH=π+πH1+πH2+θA+

(1-θ)(1-PH)B-1

(1)

并且,实现社会福利最大化需要满足以下约束条件:

s.t.θA+(1-θ)(1-PH)B≥1

(2)

θφ(α,β)≥C

(3)

πH1+πH2≥0

(4)

当市场达到均衡时,式(1)、式(2)、式(3)和式(4)同时满足。

上述约束条件中,式(2)为投资者参与约束,θA+(1-θ)(1-PH)B是投资者购买债券可能获得的收入,既包括低风险债券,也包括高风险债券;1为投资者购买债券的支出,即投资成本。式(3)为评级机构选择诚实评级的约束条件,式(4)为评级机构选择虚高评级的约束条件。

定理:当监管部门提高债券评级要求时,市场中将充斥大量预期风险较高的债券,为提高评级收入,评级机构将选择虚高评级。

由式(4)可得:

PH[φ(α,β)+(1-θ)(E-R)]+

(1-PH)[φ(α,β)+(1-θ)E]≥0

(5)

将式(5)化简为:

-PH(1-θ)R+φ(α,β)+(1-θ)E≥0

(6)

当监管部门不提高评级要求时,社会福利为:

SWL=π+πL1+πL2+θA+(1-θ)(1-PL)B-1

(7)

将监管部门提高评级要求与不提高评级要求两种情况下的社会福利进行比较,即式(1)与式(7)相减:

SWH-SWL=(πH1-πL1)+(πH2-πL2)+

(-PH+PL)(1-θ)B

(8)

将式(8)化简为:

SWH-SWL=(PH-PL)[(1-θ)(-R-B)]

(9)

根据式(9),当0<θ<1,且R>0,B>0时,若PH>PL,则SWH

四、监管门槛提高助推债券评级虚高:一个经验证据

(一)研究设计

理论建模分析表明,当监管部门提高债券评级要求时,评级机构将选择虚高评级。本部分将对该命题进行实证检验。事实上,监管政策对债券评级造成的扭曲现象也引起了国外学者的关注。例如,Stanton & Wallace[25]研究指出,由于抵押支持债券市场上对AAA级以下的债券实施更为严格的监管,从而使企业具有强烈动机将评级操纵到AAA级水平。而上述效应在监管要求更为宽松的公司债市场却不明显。这与本部分致力于分析的监管从严助推债券评级虚高具有相似的逻辑。当前,学术界比较流行的做法是根据债券信用利差判断债券评级是否虚高[12,17,26]。理论上,若债券评级级别上升,债券信用利差显著下降,则债券信用评级较为准确[7,13,16]。这是因为,从投资角度来看,若评级机构对债券进行准确评级,信用评级越高的债券信用风险越小,投资者要求的风险补偿就越少,债券的信用利差就越低。基于此,本文将首先考察监管政策对债券评级的影响,其次再考察政策对信用利差的影响。如果监管政策提高债券评级要求,会助推债券评级上升,但债券的信用利差并未发生显著变化,则可以为本文的理论分析找到重要经验证据。

1.准自然实验事件与本文的识别思路

中国的债券市场由交易所债券市场和银行间债券市场组成。其中,交易所债券市场债券的登记、托管和结算业务由中国证券登记结算有限责任公司(简称“中证登公司”)实施。银行间债券市场债券的登记、托管和结算业务由银行间债券市场股份有限公司实施。2017年4月7日,中证登公司对交易所债券市场上流通的信用债券质押入库资格进行了调整:2017年4月7日(含)前已上市或是未上市但已公布募集说明书的信用债券入库开展回购,需满足债项和主体评级均为AA级(含)以上要求;2017年4月7日(不含)后公布募集说明书的信用债券入库开展回购,需满足债项评级为 AAA 级、主体评级为 AA 级(含)以上要求。此次新规将债项评级由以前的AA级调高至 AAA 级,并主要针对新增债券进行调整。因此,本文采用债券发行数据,将中证登公司新出台的规定看作一个自然实验,将在交易所发行的债券作为实验组,在银行间债券市场发行的债券作为对照组。借鉴双重差分思路,检验新规实施前后,交易所债券市场和银行间债券市场所发行债券级别以及信用利差变化是否具有显著差异。

关于债券获得质押入库资格的重要性,对于债券投资者而言,当其需要借入资金时,可以将其持有的债券进行质押,从而获得资金使用权。例如,若质押券折扣率(haircut)为20%,则意味着债券持有人可以借到债券总面额80%的资金。金融资产获得质押权能够提高资产价值[27],债券获得质押入库资格也能够提高其价值,并更受投资者欢迎。因此,债券发行人具有将债券评级调至入库资格所要求级别的诉求。对于评级机构而言,在发行人付费模式下,评级机构可能存在为迎合债券发行人的评级诉求而做出虚高评级的动机。

2.样本选取与数据来源

本文债券数据来自Wind 数据库。债券样本选择遵循如下原则:(1)2015—2019年发行的企业债;(2)剔除评级缺失和控制变量缺失样本;(3)由于金融类企业与其他行业企业区别较大,剔除金融类企业发行的债券。在删除缺失值与重复值后,本文的研究样本数为3 341个。相应的财务数据等连续变量进行1%与99%的缩尾处理。宏观控制变量包括省GDP增速和M2同比增速。其中,省GDP数据来自国家统计局,M2数据来自中国人民银行。

3.变量说明

关于被解释变量,式(10)中Rating为评级机构所作债项评级。参考徐晓萍等[17]的研究,Rating根据信用等级由低到高进行赋值,由于AA-及以下样本量很少,将AA-及以下记为1,AA记为2,AA+记为3,AAA记为4。此外,由于被解释变量Rating为多元有序变量,现有文献通常采用OLS或Ordered Logit进行研究。为使结论更加稳健,本文同时采用OLS和Ordered Logit对模型进行估计。式(11)中被解释变量Spread为债券发行利差,债券发行利差是债券发行利率与发行日同期限国债收益率的差值。

关于解释变量,time为虚拟变量,如果债券i的上市日期在2017年4月7日以后,那么time取值为1,否则为0。treated同样为虚拟变量,如果债券i在交易所债券市场发行,那么treated取值为1,否则为0。

关于控制变量,参考吴育辉等[7]、孟庆斌等[12]、阮永锋等[13]以及徐晓萍等[17]的研究,选取企业资产规模的自然对数、资产负债率、主营业务收入增长率、存货周转率、主营业务利润率、流动比率等企业财务指标,以及债券发行量、债券期限、企业产权性质、是否有担保等债券层面信息指标。宏观经济指标参考王永钦、徐鸿恂[27]的研究,选取省级GDP增速、M2同比增速。除上述变量外,式(11)还同时控制了Rating。各变量的符号以及具体解释如表1所示。

表1 主要变量定义表

4.实证模型设定

为验证监管要求提高对债券评级的影响,建立模型(1)进行回归分析:

Ratingit=β0+β1timeit×treatedi+β2timeit+

β3treatedi+∑φiControlsit+εit

(10)

为验证监管要求提高对债券信用利差的影响,建立模型(2)进行回归分析:

Spreadit=β0+β1timeit×treatedi+β2timeit+

β3treatedi+∑φiControlsit+εit

(11)

PSM思想源于匹配估计量,其基本思路是在政策未覆盖到的对照组中找到某个债券j,使其与实施了提高信用等级的处理组中的债券i的可观测变量尽可能相似,即xi=xj。本文参考阮永锋等[13],从总资产、资产负债率、流动比率、主营业务利润率、主营业务收入增长率、存货周转率、债券规模、债券期限、债券是否有担保以及企业产权性质等可观测变量对处理组和对照组债券进行匹配。两组样本在经过倾向值匹配后,其变量特征比较接近,并且能够通过平衡性检验⑧,满足双重差分平衡性假设要求。

(二)实证结果分析

1.描述性统计

表2给出了主要变量的描述性统计结果。本文对债项评级(Rating)根据信用级别由低到高赋值为1~4,该变量的均值超过3,对应的信用级别为AA+及以上,该结果说明我国债券信用级别偏高。这与邢天才等[16]、李明明和秦凤鸣[28]的研究结果类似。此外,企业产权性质(SOE)均值为0.984,说明在全部样本中国有企业发行的债券数量较多。企业财务类控制变量中,资产规模(Lnasset)均值为5.443,资产负债率(Lev)均值为0.508,流动比率(Currentratio)均值为0.058,主营业务利润率(Operatingprofit)均值为0.141,主营业务收入增长率(Growth)均值为0.198,存货周转率(Inturnover)均值为2.879。

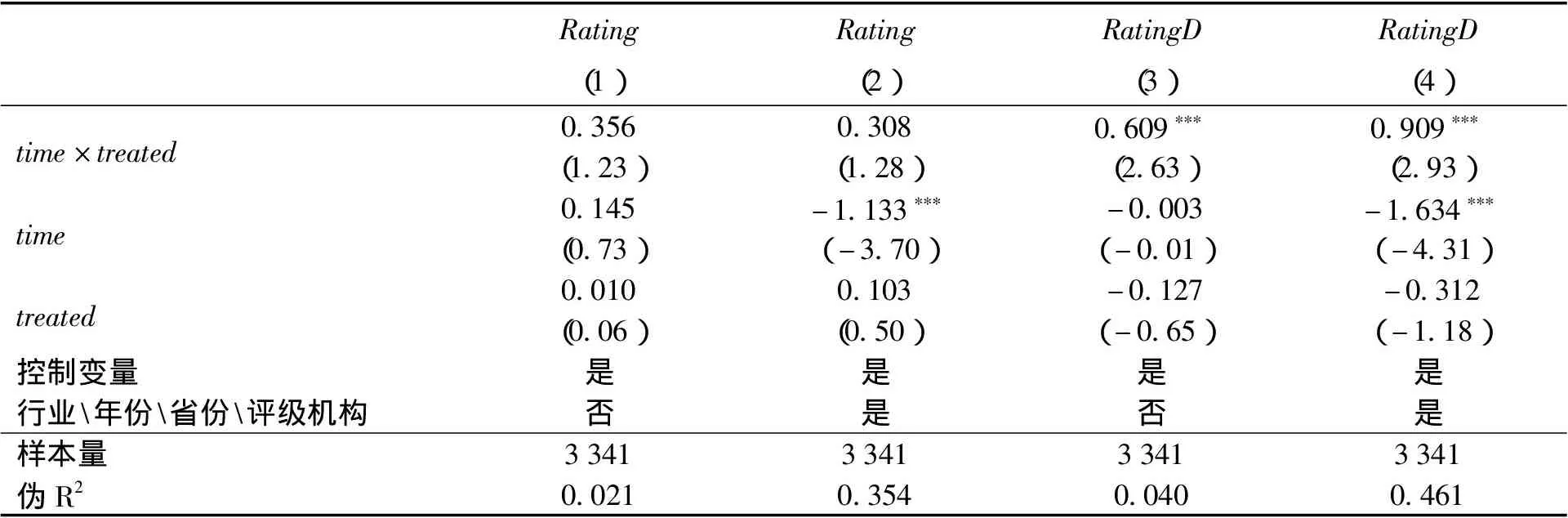

2.监管政策对评级级别的影响

表3给出了监管政策影响评级级别的回归结果,列(1)与列(2)的被解释变量为Rating,为进一步考察监管政策对AAA级评级的影响,本文还定义了另外一个变量RatingD。当债项评级为AAA级时,RatingD取值为1,其他取值为0。列(3)与列(4)的被解释变量为RatingD。从列(1)与列(2)回归结果来看,time×treated系数不显著,表明交易所和银行间两类债券市场上整体债券评级级别的变动没有显著的差异。但从列(3)与列(4)回归结果来看,time×treated的系数均在1%的水平下显著为正。这说明新规实施前后,交易所债券市场比银行间债券市场的 AAA级债券评级有较显著的上升。新政策将债券资格门槛提升至AAA级,会助推债券评级级别向AAA级靠拢。

回屋的路上,大梁说,我把事情原原本本都跟慢成讲了,他说二丫看到的那个东洋人,应该可以肯定是狼剩儿。他们查到,从二十一年开始,东洋人就假装看风水、货郎担,到湖北来找矿。除了铁冶,大冶、阳新、荆门、宜昌,都有。东洋人顺带拐走狼剩儿,养大了又让他当兵,这完全有可能。

表2 主要变量的描述性统计

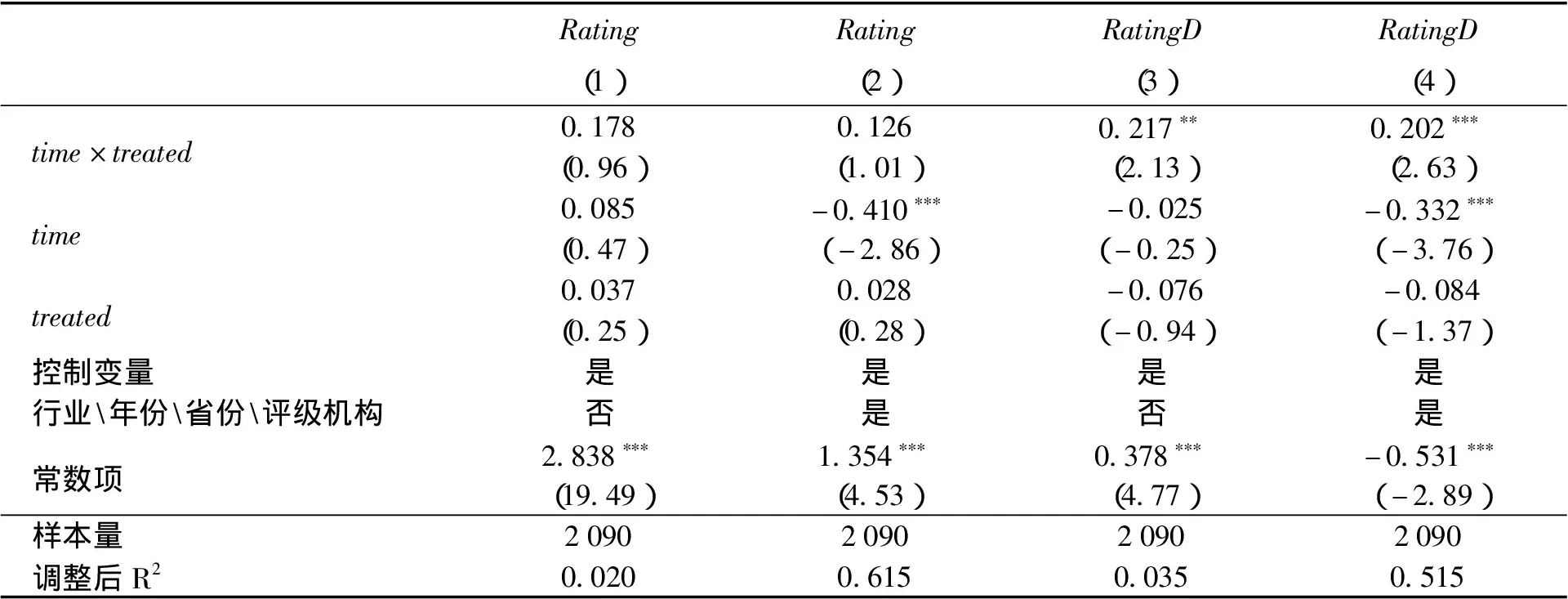

3.监管政策对信用利差的影响

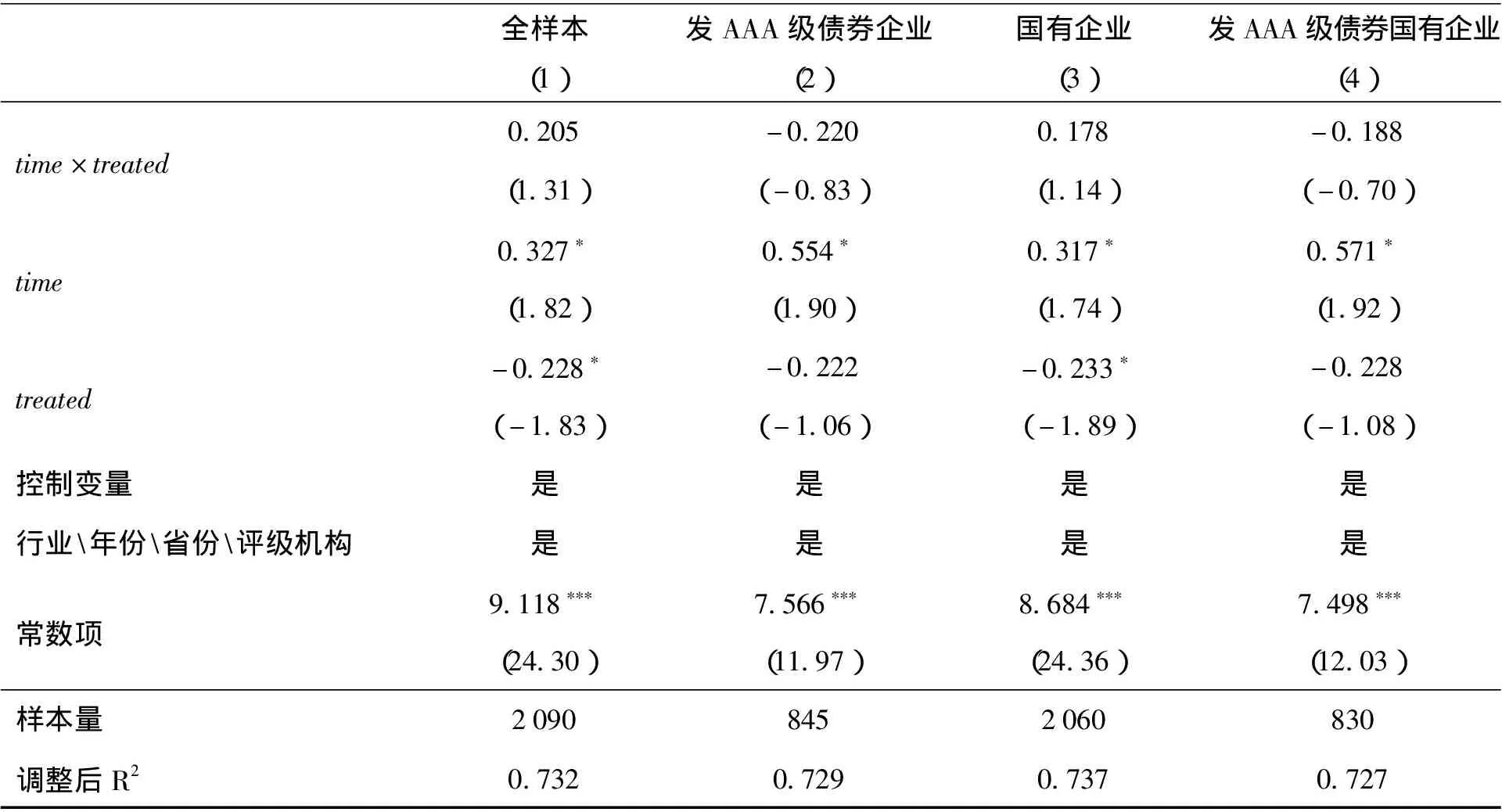

表4给出了监管政策影响债券信用利差的回归结果。列(1)与列(2)结果表明,time×treated系数均不显著,表明债券质押新规实施前后,交易所和银行间市场的债券发行利差没有显著的差异。列(3)与列(4)结果表明,无论是否控制行业、年份、省份和评级机构等变量,AAA级债券样本的time×treated系数均不显著,即新规实施后,与银行间债券市场相比,交易所市场AAA级债券的信用利差不存在显著差异,即交易所债券市场AAA级债券评级不含有增量信息。列(5)为全部样本中国有企业债券样本的回归结果,从数量来看,国有企业债券样本在全部样本中占据数量较多。列(6)为国有企业债券中AAA级样本的回归结果,time×treated系数同样不显著,这表明AAA级国有企业债券评级同样不含有增量信息。

综合表3与表4的回归结果,理论模型得出的观点得到证实,监管政策会助推债券评级级别上升,而上升的评级级别却未带来增量信息,即监管政策在一定程度上诱导了评级虚高。该结果对华晨汽车、永城煤电等高评级国企债券违约提供了相关解释。高评级国企债券发生违约,即信用级别与违约风险发生“脱钩”现象,这说明债券评级可能存在虚高,而虚高评级在一定程度上可能受到监管政策推动。

4.稳健性检验

为证实监管政策影响债券评级研究结论的可靠性,本文使用Ordered Probit方法对式(10)进行稳健性检验,检验结果如表5所示。列(1)与列(2)结果显示,time×treated系数不显著,表明两债券市场上整体债券评级级别变动没有显著差异。列(3)与列(4)结果显示,time×treated系数均在1%水平下显著为正,这说明将债券资格门槛提高至AAA级的监管政策,将显著引导交易所市场债券评级提升至AAA级。

此外,本文还采取缩小政策实施时间窗口的方法进行稳健性检验。其检验逻辑是,如果监管政策助推了评级虚高,那么只要该政策存在,无论实施时间长短,债券评级级别都具有向政策所要求的等级进行上调的动机。由此,可采用扩大或缩小政策实施时段的方法进行检验。考虑到2020年新冠肺炎疫情暴发,我国经济发展受疫情影响,经济数据不稳定。因此,本文不采取扩大政策实施时段的做法,而是对样本时段进行缩小,时间窗口缩小为2016—2018年。表6给出了回归结果。根据列(4)回归结果,交叉项time×treated系数仍在1%水平下显著为正。这一结果表明,在缩小了样本时间段之后,新规的实施使交易所市场比银行间市场的AAA级债券评级有显著上升。与之相比,列(1)与列(2)中,time×treated系数不显著,表明两债券市场上整体债券评级级别变动没有显著差异。该结果进一步证明债券评级级别向政策所要求的信用等级进行上调是存在的。

表3 监管政策对评级级别影响的回归结果

表4 监管政策对信用利差影响的回归结果

表5 监管政策对评级级别影响的Ordered Probit检验结果

表6 监管政策对评级级别影响的OLS检验结果(2016—2018年样本)

表7 监管政策对信用利差影响的检验结果(2016—2018年样本)

五、研究结论与政策建议

本文通过博弈模型分析发现,当监管政策提高债券评级要求,将会使市场上充斥大量预期违约风险较高的债券。为增加评级收入,评级机构将选择虚高评级。即监管政策助推了评级虚高,该结论也得到了实证研究结果的支持。具体而言,本文利用PSM- DID实证检验方法,以2017年4月7日中证登将交易所债券市场上信用债券质押入库资格从AA级调高至AAA级的政策作为准自然实验,配合我国2015—2019年企业债发行数据进行实证分析。研究发现,监管政策提高债券资格门槛,会助推债券评级向其所要求级别上升,但政策实施后债券信用利差未发生变化,债券评级存在虚高。该实证研究结果与本文理论预期一致,即监管政策会助推债券评级虚高。因此,监管部门应改变以评级结果识别债券风险的传统监管思路,构建多元化的信用风险监管机制。本文提出以下两点政策建议。

第一,弱化外部评级依赖,债券是否需要进行评级由发行人自主决定。从本文研究结论来看,监管政策提高债券评级要求,将助推债券评级虚高。2020年12月28日,中国人民银行、国家发展和改革委员会、证监会联合发布的《公司信用类债券信息披露管理办法》将信用评级报告从发行时必须披露的文件列示中删去。实际上,降低评级依赖已成为我国各监管部门的共识。2021年1月底,中国银行间市场交易商协会发布取消注册发行强制评级要求的分阶段方案,明确在注册环节不强制要求信用评级。2021年2月26日,证监会发布的《公司债券发行与交易管理办法》取消了公开发行公司债强制评级要求,以及普通投资者参与认购的债券评级必须达到AAA级的规定。本文研究结论为监管部门制定弱化外部评级依赖的改革政策提供了重要理论支撑。

第二,构建以违约率为核心的评级质量检验机制。从近两年我国信用债违约情况来看,2020年违约债券189只,违约金额1 661.86亿元;2019年违约债券184只,违约金额1 494.89亿元。与2019年相比,2020年债券违约数量与违约金额均有所增加[29]。根据本文的理论分析,债券实际违约率对评级机构的评级质量具有重要影响。随着债券实际违约率升高,评级机构的理性选择将转变为诚实评级。因此,监管部门有必要将债券实际违约率作为考核评级机构评级质量的重要指标。正因如此,2021年8月6日,五部委《通知》才应运而生,并确立了违约率在评级质量验证中的重要作用。本文的研究结论为我国构建以违约率为核心的评级质量检验机制提供了重要理论依据。

注 释:

①2014年3月5日,“11超日债”由于无法按期还息,成为中国第一个违约债券。

②资料来源:联合资信评估股份有限公司研究报告《2019年中国债券市场违约回顾与展望》。

③数据来源:Wind数据库。

④1975年,美国证券交易委员会(SEC)在净资本规则背景下提出NRSROs制度概念,NRSROs全称为Nationally Recognized Statistical Rating Organizations,是国家认可的统计评级机构。

⑤1975年被认定为NRSROs 的仅有穆迪、标普和惠誉三家评级机构。2007年次贷危机爆发,美国开始增加评级机构数量,先后增加了7家评级机构为NRSROs,分别为:DBRS(多美年公司)、KBRA(克罗尔评级公司)、JCR(日本评级公司)、A.M.Best(贝氏公司)、EJR(伊根- 琼斯公司)、HR(墨西哥评级公司)、Morningstar(晨星公司)。

⑥低风险债券是指违约风险极低,到期后一般能够还本付息的债券,这类债券包括国家和政府部门发行的国债、地方政府债等,也包括一些经营能力和信用水平较好的市场个体发行的企业债、公司债、短期融资券、中期票据等。

⑦高风险债券是指存在较高信用风险,到期后很可能无法还本付息的债券。

⑧由于篇幅所限,检验结果未具体列出,留存备索。作者邮箱:axx@uibe.edu.cn。