收费公路资产证券化定价及发行方法研究

鲁皓,卢鑫,焦柳丹

(重庆交通大学,经济与管理学院,重庆400074)

0 引言

在地方债“灰犀牛风险”中,收费公路债务风险绝对算得上是最令人瞩目的一种。在“贷款修路、收费还贷”特许政策的激励下,我国收费公路获得了长足的发展,也累积了海量的债务[1]。在这样的背景下,收费公路资产证券化近年来被寄予厚望,视作交通基础设施投融资改革的新方向[2],如何根据收费公路收益权的风险特征探讨资产证券化定价方法正成为亟待解决的问题。

在资产证券化定价过程中,现金流分析是核心环节[3]。现有文献主要针对信贷类资产展开研究,侧重于分析提前偿付风险、违约风险和利率风险[4-5]。同信贷类资产相比,收费公路资产通行收入能够准时入账,且增信机制设计中多含地方政府兜底条款[6],故涉及收费公路资产证券化的少量文献中只考虑利率风险。现金流预测时成长期线性增长、稳定期正态分布是常用假设[7]。然而大成西黄河大桥ABS 产品等一系列违约事件却表明传统范式失效[8],新算法框架下还需考虑收费公路特有的交通量风险。

本文提出一种利率风险和交通量风险并存情形下的收费公路资产证券化定价方法。现金流分析环节修订了正态分布假设,建立ARIMA-GARCH模型以刻画交通量风险的波动聚集特征;采用Nelson-Siegel 模型刻画利率风险,基于瀑布式偿付结构计算不同等级证券发债规模与息票利率,并以此为基础探讨不同发行方式对融资结构的影响。

1 数据驱动视角下的收费公路资产证券化定价模型

收费公路资产证券化定价涉及发行规模和票面利率两个方面,其定价过程主要可分为入池资产估值、到期收益率估计和确定不同等级债券的发行规模及息票利率三个环节。基本假设为债券发行期间高速公路所在地区的社会、政治、经济环境无重大改变,高速公路收费权和收费标准不变。

1.1 收费公路资产估值和稳定性分析的ARIMAGARCH模型

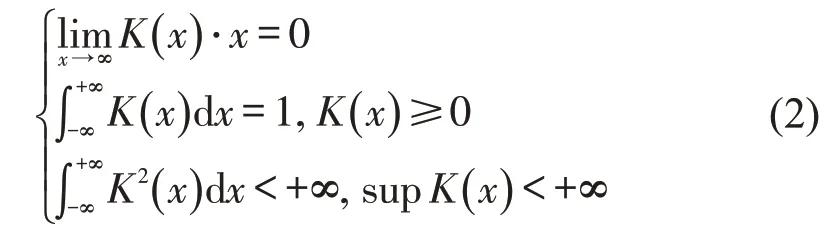

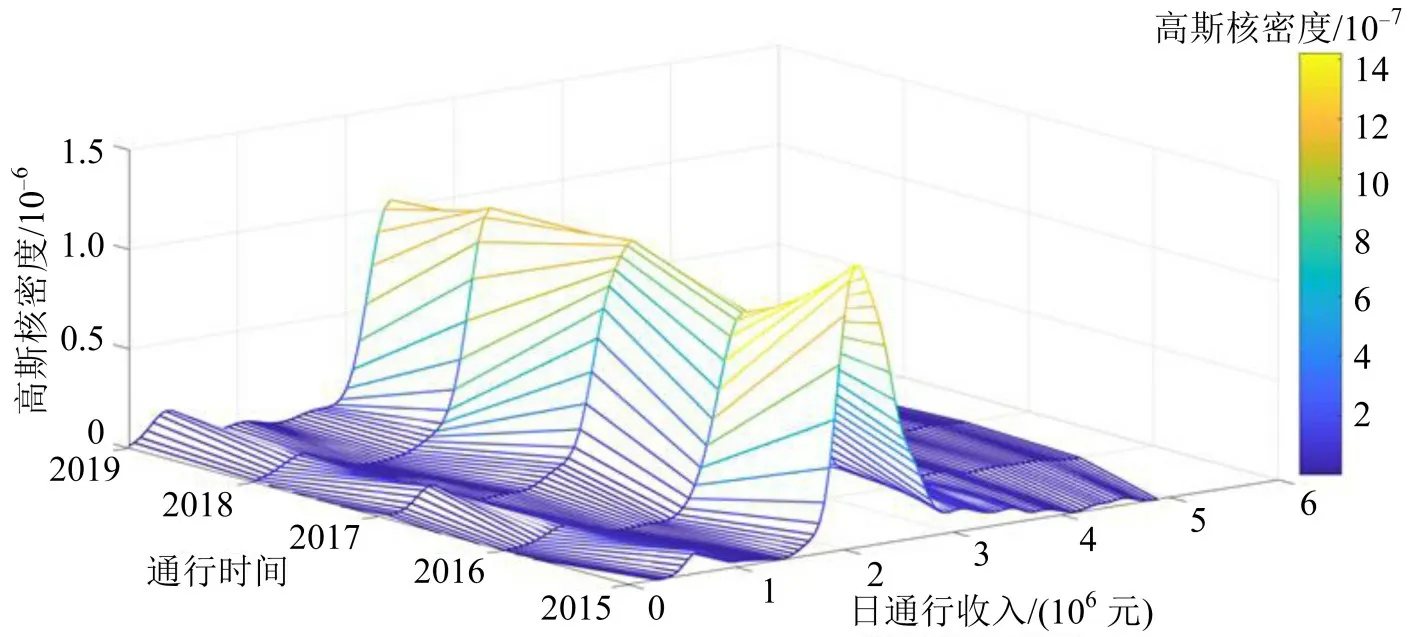

为描述收费公路通行收入的动态分布演进情况,采用核密度估计展示通行收入的分布位置、形态和极化情况,分布函数为

式中:i为样本序数;Xi为样本值;Xˉ为均值;N为样本数;h为带宽;K(·)为满足以下条件的核函数

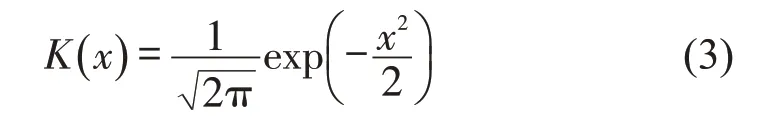

特别地,采用高斯核函数估计通行收入分布的动态演进过程为

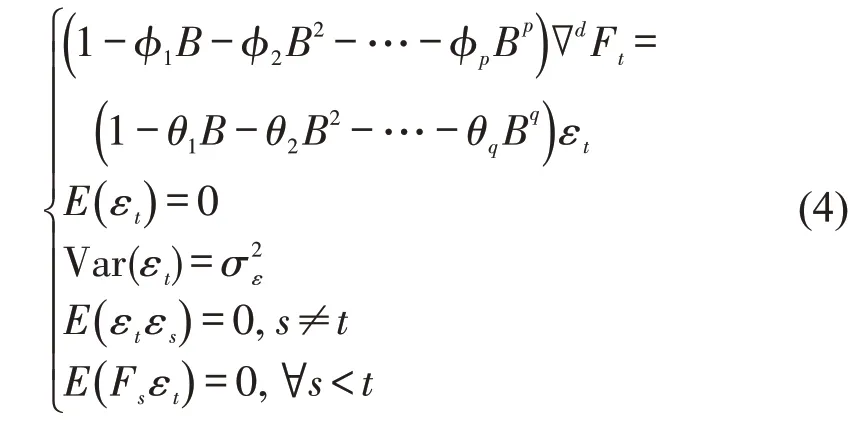

考虑到通行收入的多因素和非线性特征,从数据驱动视角出发测算未来现金流。通过ARIMA(p,d,q)-Garch 刻画收费公路通行收入及交通量风险,其中,通行收入预测的均值方程ARIMA(p,d,q)表示为

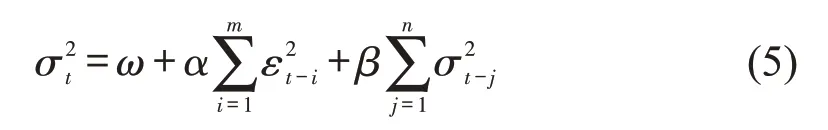

式中:B为延迟算子;d为差分次数;Ft为通行收入;ϕi和θi为待估参数;∇d为差分算子,;p为自回归阶数;q为移动平滑阶数,t和s为样本所在时间;εt为方差取的零均值白噪声序列。再假定方差依赖于其滞后值和残差平方的滞后值,反映交通量风险特征的方差模型GARCH(p,q)表示为

式中:ω、α和β为待估参数;为残差平方的i期滞后值;为方差的j期滞后值;m和n分别为残差平方和方差的自回归阶数。方差模型可以反映交通量风险的波动集群特征,有利于资产证券化定价过程中的瀑布式偿付结构设计。

1.2 到期收益率的Nelson-Siegel模型

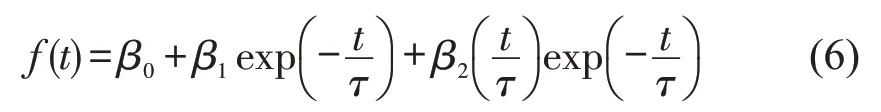

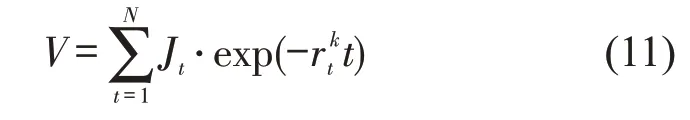

拟合国债的利率期限结构曲线,叠加同信用等级企业债的零波动利差可获得债券的到期收益率。根据Nelson-Siegel 模型,国债的瞬时远期利率[9]为

式中:τ、β0、β1、β2为待估参数,对瞬时远期利率积分求均值,可得国债的到期收益率rt,表达式为

待估参数可通过国债理论价格和实际价格差额最小的方法获得。分别记Fij和tij为i国债在j期的现金流和到期时间,Pi为净价,Ai为应计利息,Di为久期,目标函数可表示为

根据国债市场数据,由式(7)和式(8)可以得到β0、β1、β2和τ1的估计值,由此绘制国债利率期限结构曲线。记为证券化产品的到期收益率,为金融市场上k级企业债的零波动性利差,在国债到期收益率上叠加,即可得到同信用等级证券的到期收益率。

1.3 不同等级证券发债规模与息票利率的计算

未来通行收入Ft和运营成本Ct相减后得到预期净现金流,即

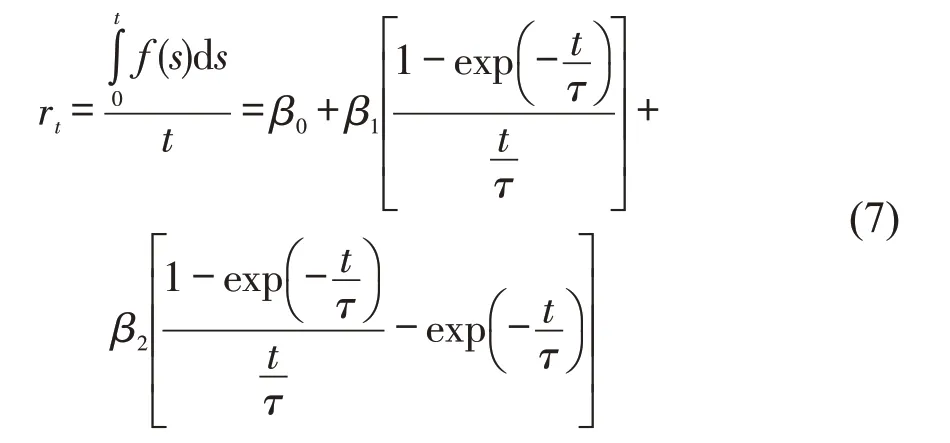

根据预期净现金流Jt和到期收益率,用贴现现金流法DCF确定发债规模V。

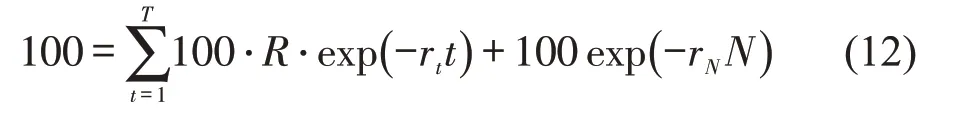

基于顺序偿还的思路,通过瀑布式偿付结构将收费公路资产支持证券划分为多个层级。假定除夹层证券以外,其他等级证券都是平价发行。令证券到期日为T,息票利率R为

2 路桥收益权ABS产品定价的仿真研究

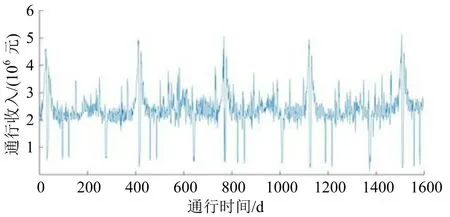

以成渝高速重庆段为例分析收费公路资产证券化定价方法。成渝高速建成于1995年,是我国最早通车的高速公路之一。基于研究期间高速公路收费权和收费标准不变的基本假设,选定2014年9月1日—2019年1月1日期间的通行收入数据为样本,并设定运营成本占通行收入的20%[10],仿真分析成渝高速重庆段资产支持证券的发行规模和票面利率。图1 为成渝高速2014年9月1日—2019年1月1日的通行收入。

图1 成渝高速重庆段通行收入Fig.1 Traffic income of Chongqing section of Chengdu-Chongqing Expressway

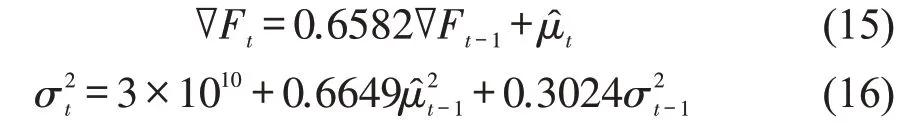

单位根检验的ADF值为-4.062,表明成渝高速通行收入时间序列平稳。按7日通行数据平滑时间序列,由式(4)和式(5)建立周通行收入预测模型如表1所示。

表1 成渝高速重庆段通行收入的自回归积分滑动平均模型Table 1 ARIMA model of traffic revenue in Chongqing section of Chengyu Expressway

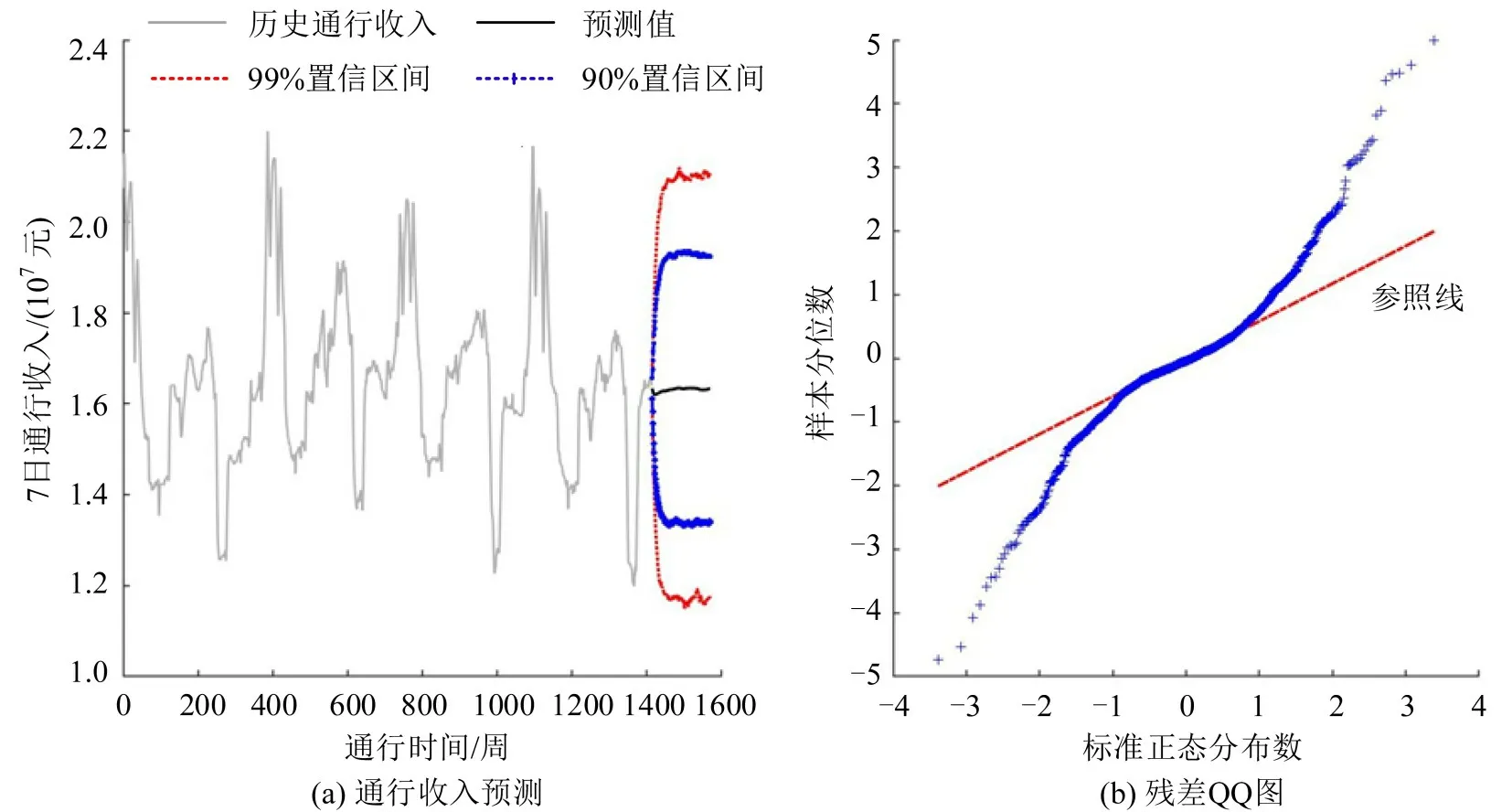

从表1可知,处于成熟期的成渝高速通行收入可通过滞后项AR(1)和AR(2)预测,拟合优度为0.99,DW 值为1.87,不存在Garch 项。基于模型预测未来3年的通行收入并作残差分析,如图2所示。

图2 预测及残差检验Fig.2 Residual test

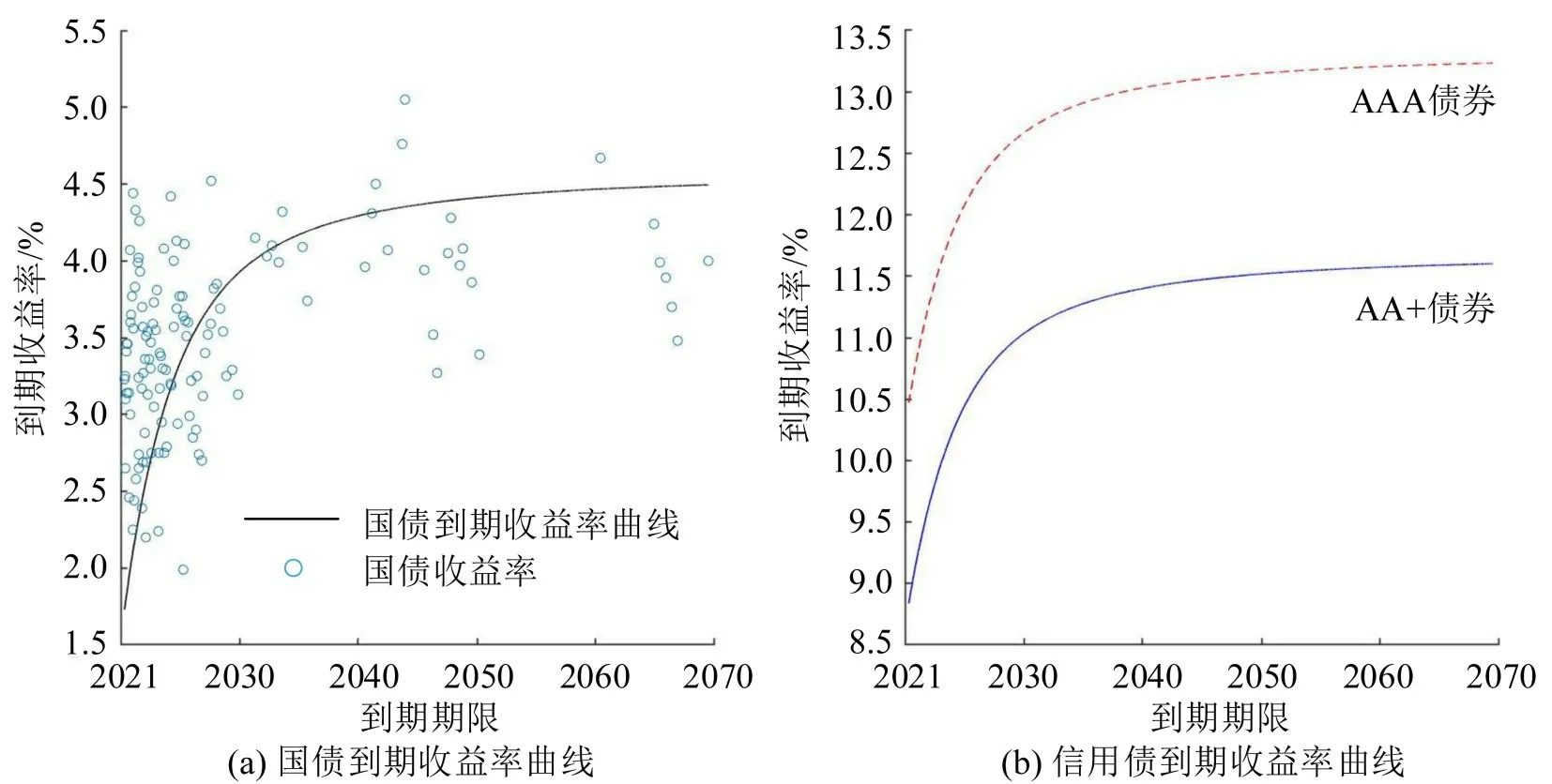

未来3年现金流、99%置信区间和90%置信区间如图2(a)所示,相应的残差检验如图2(b)所示。可以看到,残差满足均值为零的正态分布,说明ARMA能反映交通量风险。进一步考察利率风险,根据2021年4月21日的国债交易数据①数据来源:Wind,用式(6)~式(8)拟合得到国债到期收益率曲线如图3(a)所示。由Wind 查知当日AAA 级债券和AA+级债券的零波动利差均值分别为710.7 bps和874.0 bps;在国债基准利率曲线上叠加利差,由式(9)得到不同信用等级债券的到期收益率曲线如图3(b)所示,可以看到,AAA 级债券和AA+级债券的到期收益率曲线与国债基准利率曲线走势一致,高信用债券比低信用债券到期收益率高163.3 bps。0

图3 国债到期收益率曲线的NS模型拟合Fig.3 NS Model fitting of Treasury Bond Yield to Maturity Curve

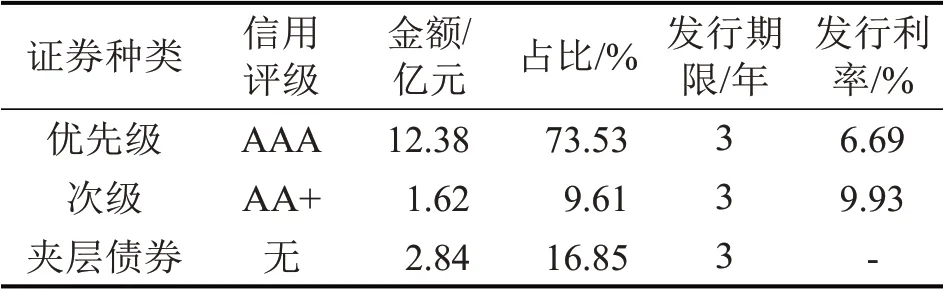

借鉴对顺序偿还债券的分级方式,将收费公路资产支持证券划分为优先、次级和夹层3 个层级,根据未来现金流稳定性设计瀑布式偿付结构:优先级债券对标AAA信用评级债券,信用风险最低,利息支付有充足保证,发行规模可表示为未来净现金流99%置信区间下限的现值;次级债券对标AA+信用评级债券,收益保证稍逊,发行规模可表示为未来净现金流90%置信区间下限现值与优先级债券发行规模的差额;夹层债券为发债主体的自留部分,规模为未来净现金流现值与优先级债券和次级债券发行规模的差额。由运营成本设定可知净现金流为通行收入的80%,计算各级债券的发行规模和息票利率如表2所示。

表2 成渝高速公路收费收益权的发行情况Table 2 Issuance of toll revenue rights on Chengyu Expressway

3 不同发行模式下路桥收益权ABS产品定价

3.1 正态分布VS数据驱动情形下收费公路资产证券化结构比较

对通行时间10年以上的高速公路,现有文献通常会假设通行收入服从正态分布。根据成渝高速通行收入样本,计算得到周均值为0.1642 亿元,标准差1.87×106,偏度0.3634,峰度3.2577。为反映成渝高速通行收入的动态演进特征,进一步绘制核密度函数如图4所示。

图4 通行收入分布动态演进图Fig.4 Distribution dynamic evolution graph

从图4可知,成渝高速通行收入序列的主峰中心逐年右移,主峰高度经历了“下降-上升-下降”过程,侧峰存在且高度逐年上升。结合Jarque-Bera检验可知,成渝高速通行收入明显呈现出稳定的右偏、尖峰、厚尾特征,正态分布假设并不成立。若沿用收费公路成熟期通行收入正态分布的假设,由N(0.1642,3.497×1012)模拟未来3年通行收入现金流,并求得置信区间下限和90%置信区间下限,得到债券发行规模和发行结构,如表3所示。

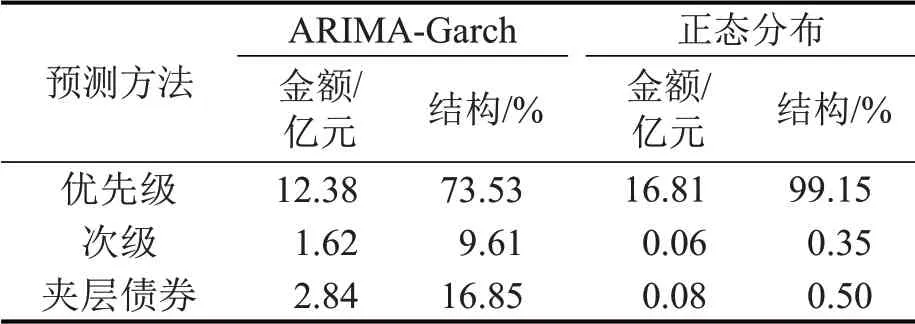

表3 不同现金流预测方法下成渝高速公路收费收益权的发行情况Table 3 Issuance of toll revenue rights of Chengyu Expressway under different cash flow forecasting methods

从表3可知,两类不同现金流预测情形下收费公路资产证券化总规模相似,但结构比例差异较大。正态分布假设情形下优先级债券结构占比99.15%,次级债券结构占比0.35%;数据驱动情形优先级债券占比73.53%,次级债券占比9.61%。由于证券化的有效融资能力

主要由优先级债券额度决定,正态分布假设下优先级债券比例被高估25.62%,有效融资规模被高估3.43亿元。与此同时,承担风险缓冲作用的夹层债券被低估16.55%,次级债券被低估9.55%。根据瀑布式偿付结构中“现金流从高到低分配,信用风险从低到高分配”准则,当交通量不及预期,夹层和次级债券规模将无法覆盖损失,优先级债券的违约概率由此增加。

3.2 成熟期和成长期高速公路发债模式的影响分析

成熟期高速公路通行收入平稳,波动性较小。但成长期高速公路交通量风险较大,通行收入波动性较强。在证券化产品发行模式上选择共同发行,还是分别发行会有更好的融资效果,有必要作进一步讨论。以渝蓉高速为例,探讨ABS 发行模式的选择。

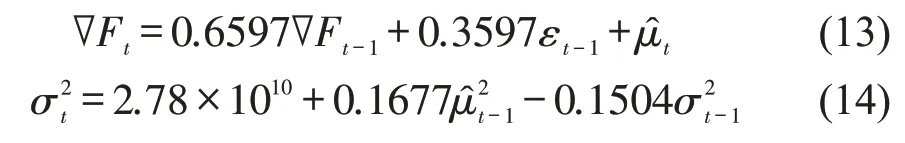

渝蓉高速于2013年年底通车,是成渝双核间最近的高速公路。2014年9月1日—2019年1月1日期间通行收入数据显示,成长期的高速公路通行收入表现出“尖峰、厚尾、非正态”特征,时间序列非平稳且具有显著的波动聚集性,基于通行收入数据建立AMIMA-GARCH模型为

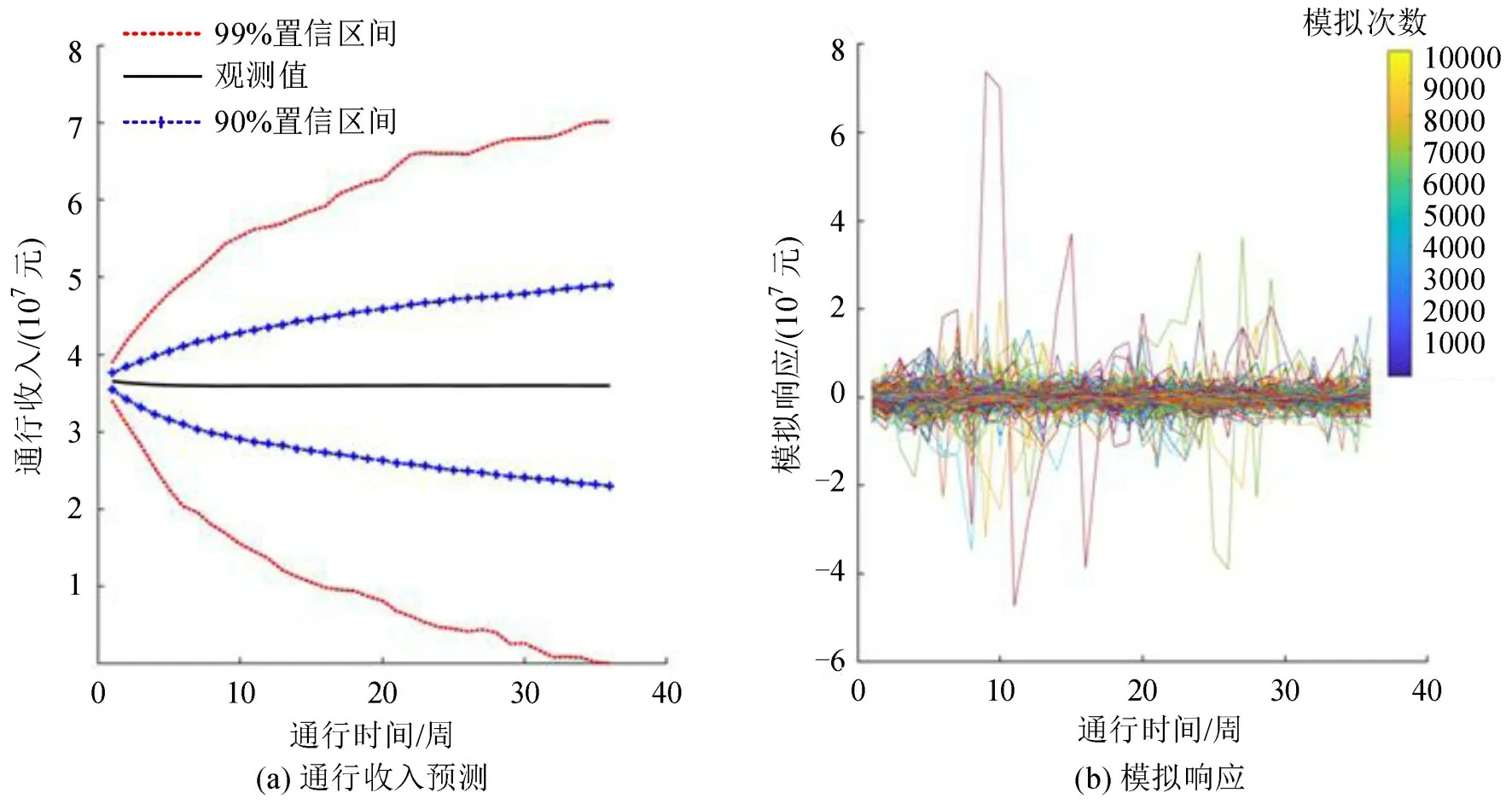

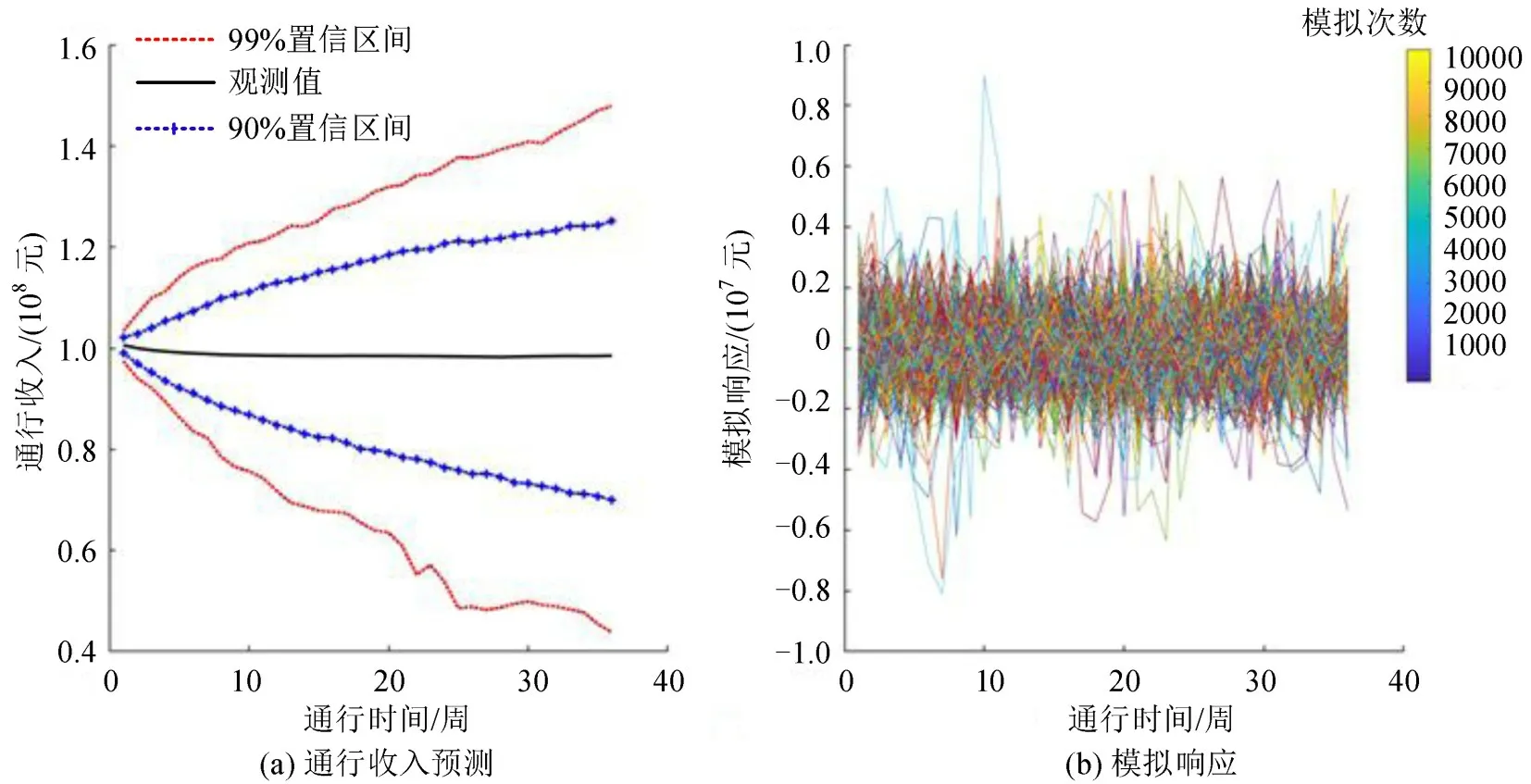

基于式(13)和(14)模拟10万次未来3年通行收入,并以此为基础计算净现金流均值、99%置信区间和90%置信区间,如图5(a)所示;由图5(b)可知,模拟响应趋于平稳。计算得到渝蓉收费收益权ABS 产品发行规模为8.58 亿元,其中优先级债券2.74 亿元,结构占比31.92%;次级债券发行规模3.82 亿元,结构占比44.54%;夹层债券发行规模2.02 亿元,结构占比23.54%。可以看到,处于成长期的高速公路交通量风险较高,与成熟期的成渝高速相比,优先级债券发行比例显著偏低,且自留债券比例更高。

图5 渝蓉通行收入预测和模拟响应Fig.5 Yurong traffic revenue forecast and simulation response

进一步考虑成渝和渝蓉高速通行收入一起作为基础资产的情形。基于成渝和渝蓉高速重庆段的通行收入数据建立AMIMA-GARCH模型为

基于式(15)和(16)模拟未来3年通行收入10万次,并以此为基础计算净现金流均值、99%置信区间和90%置信区间如图6(a)所示;由图6(b)可知,模拟结果趋于稳定。计算净现金流得到成渝+渝蓉收费收益权ABS 产品发行规模为23.504 亿元,其中优先级债券15.86 亿元,次级债券发行规模3.52 亿元,夹层债券发行规模4.12亿元。

图6 渝蓉+成渝通行收入预测和模拟响应Fig.6 Yurong and Chengyu traffic revenue forecast and simulated response

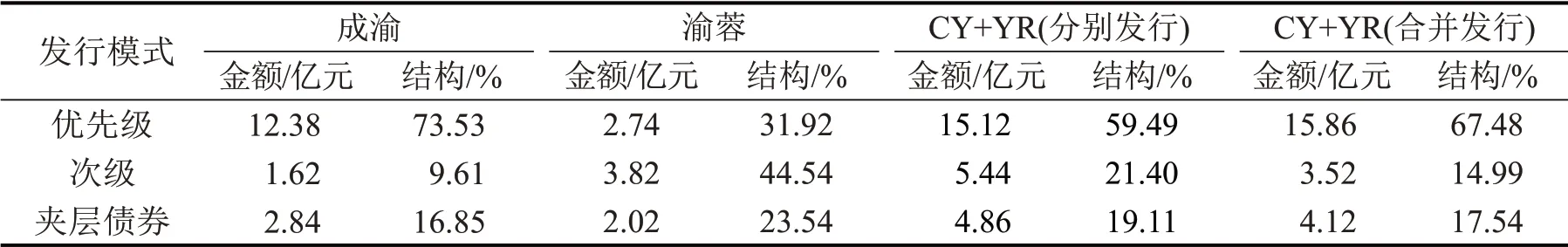

对比两条公路ABS 产品分别发行与合并发行的发行结构如表4所示。可以看到,若分别发行,优先级债券占比为59.49%,次级债券占比为21.40%,自留债券比例为19.11%;若合并发行,优先级债券的占比为67.48%,次级债券占比为14.99%,自留债券比例为17.54%。考虑到优先级债券对标AAA级债券,在市场上更受欢迎,故合并发行更为有利。

表4 不同发行模式下收费收益权发行情况Table 4 Issuance of fee income rights under different issuance models

4 结论

在收费公路债务危机频现,资产证券化成为融资新渠道的背景下,如何抓住收费公路风险特征对证券化产品定价正成为亟待解决的问题。本文通过构建数据驱动视角下的收费公路资产证券化定价模型,结合成渝和渝蓉高速现实数据的仿真实验,得出以下结论与启示:

(1)取消地方政府交通量兜底条款后,通行收入“成长期比例增长、成熟期正态分布”的经典假设不再成立,收费公路资产证券化需同时考虑交通量风险和利率风险。

(2)成熟期收费公路的通行收入具有尖峰厚尾特征,成长期的通行收入兼具波动聚集效应。忽略交通量风险的正态分布假设会高估优先级证券比例,增加违约概率。

(3)若将成熟期和成长期高速公路合并发行,融资结构会显著优于单独发行。

蕴含的管理启示在于统筹好存量与增量收费公路的关系,推动实现收费公路收益权的规模化管理。改变以单个高速公路项目为基础的特许经营权融资,以区域高速公路网络为基础优化融资结构,通过绩优、绩差项目的交叉补贴实现规模效益。