企业分立会计处理探讨

毛红丽

摘要:本文首先阐述了企业分立的概念,然后分别从税务和会计角度对企业分立的处理进行了探讨,以期对企业分立的会计处理代来一定借鉴意义。

关键词:企业分立;会计处理;探讨

企业分立,指一个企业依照有关法律、法规的规定,分立为两个或两个以上的企业的法律行为,企业分立分为新设分立和派生分立。采用分立形式进行企业重组,分立企业获取的资产、负债按公允价值入账还是按账面值入账,且企业分立是否必须进行资产评估。下面分别从企业会计准则和税收政策的相关规定进行分析:

1.会计角度

同一控制下的企业合并,按账面值入账,非同一控制下的企业合并按公允价值入账。

派生分立企业为分立企业和被分立企业,企业分立后,分立企业和被分立企业的股东均为分立前的股东,属于同一控制下的两个企业。

在企业会计准则中,对企业分立是按分立前的账面值入账还是公允价值入账并无明确规定,故实务中存在争议。笔者认为参照企业合并的规定,同一控制下的企业分立采用原账面值入账更为合理,如用原账面值入账,则无需进行评估。

2.税收角度

2.1企业分立分为免税分立、应税分立

(1)免税分立情形下,计税基础为原账面价值,此种情形下入账价值采用被分立企业账面值,账面值与计税基础一致,可减少纳税调整。如采有评估价值入账,计税基础与入账价值不一致,需要每月进行企业所得税纳税调整。

(2)应税分立下情形下,分立企业的计税基础为评估价值或各出资人商议的价值为基础确定接受被分立企业的资产和负债的成本。此种情形下采用评估值作为入账价值,可减少纳税调整,且账面能够反映被分立资产、负债的现行价格。

综上所述,免税分立下采用被分立企业的原账面值,可减少纳税调整的工作量,应税分立下采用评估值入账更为妥当。

2.2分立账务处理举例(此例只阐述账务处理,不阐述免税条件)

(1)免税分立

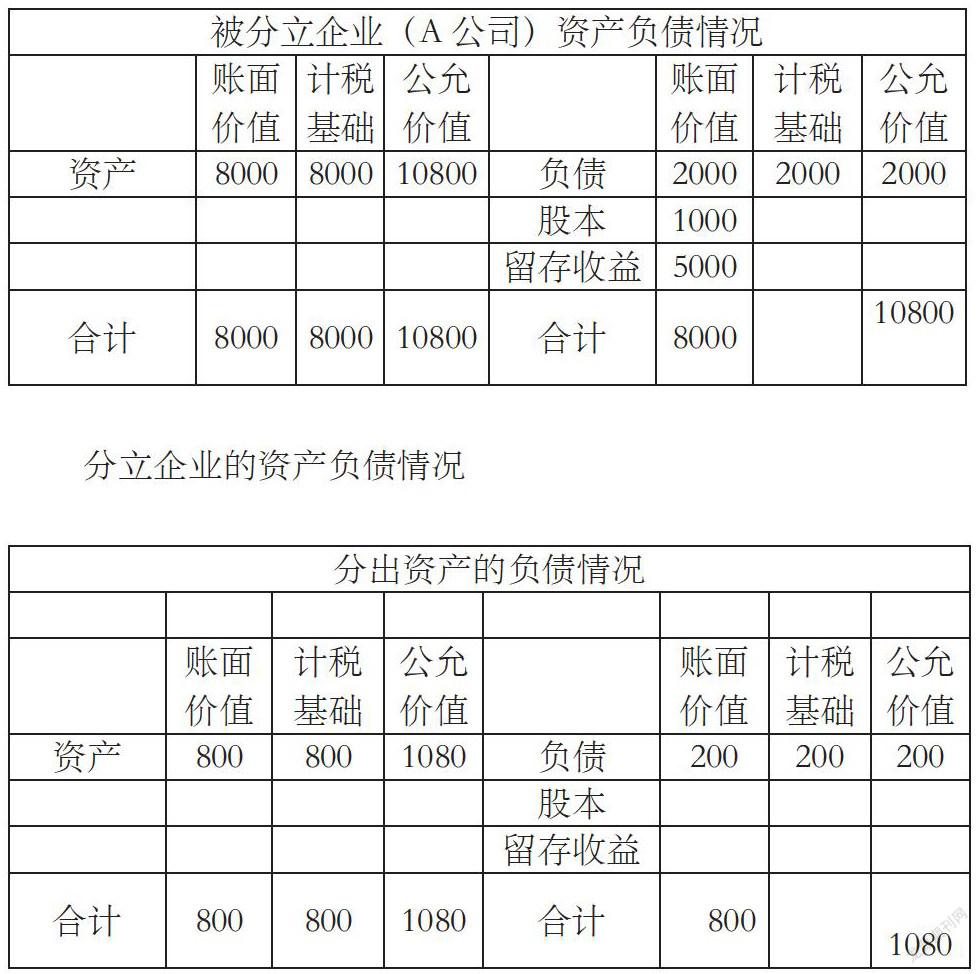

甲公司持有A公司的股权比例是60%,初始投资计税成本为600万;乙公司持有A公司的股权比例是40%,初始投资计税成本为400万。

甲乙公司约定:分立出去资产的账面价值为800万,公允价值为1080万,负债的账面价值和公允价值为200万,所对应账面净资产为600万作为新成立公司B的实收资本,甲、乙公司仍持有B公司60%、40%股权比例。

(2)按公允值值处理情况如下:

A公司(被分立企业)账务处理:(根据公司法约定),A公司的净资产的公允价值=10800-2000=8800,分立资产的公允价值为=1080-2000=880萬,因此相应减少被分立公司的实收资本=1000*10%=100,留存收益=5000*10%=500万

借:实收资本 100(880/8800*1000)

利润分配-应付股息 780

各类负债 200

贷:各类资产 800

营业外收入 280

企业所得税申报表附表三:会计特殊性重组收入280万,税法重组收入0,意味着调减 280万。

B公司(分立企业)账务处理:

借:各类资产 1080(计税基础800)

贷:实收资本 600

资本公积 280

各类负债 200.

B公司(分立企业)每年需对计税基础800元与1080元的入账价值280元进行纳税调增。

甲公司(股东):这种情况属于需要放弃旧股,因此甲、乙股东可以将其取得分立公司的股权的计税基础确定为0,或者是分立出去的净资产(公允价值)占为分立前的比例进行调整。

(3)按账面值处理则如下:

A公司(被分立企业)账务处理:(根据公司法约定),A公司的净资产的账面价值=8000-800=7200,分立资产的账面价值为=800-200=600万,因此相应减少被分立公司的实收资本=1000*10%=100,留存收益=5000*10%=500万

借:实收资本 100

利润分配-应付股息 500

各类负债 200

贷:各类资产 800

企业所得税:税会无差异

B公司(分立企业)账务处理:

借:各类资产 800(计税基础800)

贷:实收资本 600

资本公积 0.00

各类负债 200

总结:免税分立情形下,采用被分立企业的原账面值入账可减少纳税调整。

3.应税分立

甲公司持有A公司的股权比例是60%,初始投资计税成本为600万;乙公司持有A公司的股权比例是40%,初始投资计税成本为400万。

甲乙公司约定:分立出去资产的账面价值为800万,公允价值为1080万,负债的账面价值和公允价值为200万,所对应账面净利润为600万作为新成立公司B的实收资本,甲乙公司仍持有B公司60%、40%股权比例。除此之外:甲乙公司还从A公司取得现金200万。

交易支付总额=800+200=1000万元,股权交易总额=1000万,因此股权支付比例=800/1000=80%?小于85%因此税务处理?

A公司(被分立企业)的账务处理:假设各类资产是固定资产等

借:利润分配–--未分配利润 880

利润分配–--- 应付利润 200

各类负债 200

贷:各类资产 800

营业外收入 280

银行存款 200

一般性重组重组收入:申报表:会计确认重组收入280万,税法确认重组收入280

B公司(分立企业)账务处理:重新到工商局办理分立企业的手续认定。

借:各类资产 1080(计税基础就是公允价值1080)

贷:实收资本 ; 600

資本公积 280

各类负债 200

甲公司(原第一大股东)的账务处理:

借:长期股权投资----B公司 528万(计税基础=(600+280)*60%=528万)

银行存款 120

贷:投资收益-股息红利(A公司) 648

乙公司(原第二大股东)账务处理:

借:长期股权投资----B公司 352万(计税基础=(600+280)*40%=352万)

银行存款 80

贷:投资收益-股息红利 432

3.总结

应税分立情形下,采用公允价值(评估值)入账,无需进行纳税调整。

从税收角度分析企业分立的账务处理,首先要分析是否符合免税条件,符合免税条件则采用原账值入账,不符合免税条件,则采用公允价值(评估值)入账。

可见,采用公允价值入账是必须要进行评估的,而采用原账面值入账不一定要进行资产评估。

参考文献:

[1]梁俊丽.关于YH公司的纳税筹划研究[J].农村经济与科技,2019,(18).110-111.

[2]危云.关于企业纳税筹划风险的几点思考[J].纳税,2019,(14).66.

[3]廖洪森.企业分立中的会计处理研究[J].企业研究(理论版),2012,():67.

[4]安青松,范永武.公司分立的会计处理初探[J].中国注册会计师,2008,(7):59-61.

[5]俞叶正.企业重组会计处理探讨[J].中国市场,2018,(6):242-243.

[6]罗瑞芳.浅析企业分立业务的会计处理[J].现代经济信息,2012,(9):171.