商业银行市场化债转股业务现状与挑战

张弛 张君儒

摘 要:2016年10月10日,国务院下发《关于积极稳妥降低企业杠杆率的意见》 (国发〔2016〕54号),首次提出利用市场化、法制化债转股方式促进企业降低杠杆率的指导方针,标志着本轮市场化债转股正式拉开序幕。2018年6月24日,人民银行对17家商业银行实施定向降准,释放资金约5000亿元,专项用于支持市场化债转股项目。商业银行的积极探索使本轮市场化债转股业务得以快速开展,2019年1月1日—2019年8月31日,市場化债转股新增落地金额3993.79亿元,主要实施机构为商业银行,其中,五大国有商业银行合计新增1446.89亿元。本文将结合商业银行市场化债转股业务的开展情况,梳理业务现状与挑战,并提出解决思路。

关键词:商业银行 市场化债转股 降杠杆 定向降准

中图分类号:F832 文献标识码:A 文章编号:2096-0298(2020)06(b)--03

1 市场化债转股业务背景

中国经济在2015年前后经历了较大波动,一是仍处于全球金融危机后的景气下降期,二是在股灾及“811汇改”等因素综合作用下,使我国一年之内资本外流1.4万亿美元,外汇储备也下降近9000亿美元。受此影响,央行以在公开市场上发行货币等方式来扩大资产负债表,给社会提供流动性。但由于我国的金融体系由商业银行主导,间接融资会使基础货币通过银行途径放大,最终流通的货币量使实体经济杠杆率开始快速攀升。

2015年的中央经济工作会议开始把“去杠杆”作为结构性改革的重要任务,积极探索以市场化债转股等形式降低企业杠杆率的改革路径。2016年10月10日,国务院正式下发《关于积极稳妥降低企业杠杆率的意见》(国发〔2016〕54号)(以下简称“54号文”)及其附件《关于市场化银行债权转股权的指导意见》,文件明确将以市场化债转股为实施路径,贯彻国家“三退一降一补”政策,解决企业整体杠杆率过高、个别企业遇到暂时性困难等经济发展中急待解决的现实性问题。

“54号文”发布以来,因市场化债转股业务属性与《商业银行法》第43条“商业银行在中华人民共和国境内不得从事信托投资和证券经营业务,不得向非自用不动产投资或者向非银行金融机构和企业投资,但国家另有规定的除外”的要求相违背,市场化债转股业务推动缓慢。为支持市场化债转股业务发展,银保监会于2018年6月29日发布了《金融资产投资公司管理办法(试行)》,规定商业银行可设立下属金融资产投资子公司,专项用于市场化债转股业务的开展。截至目前,五大国有商业银行均已成立金融资产投资公司。

与此同时,2018年6月24日,人民银行对17家商业银行实施定向降准,释放资金约5000亿元,专项用于市场化债转股项目,解决了商业银行市场化债转股业务资金来源问题。按照人民银行对于定向降准资金运用的相关要求,五大国有商业银行须在2019年底前将定向降准资金全部运用到市场化债转股项目,其余股份制商业银行2020年底前完成运用。

2 市场化债转股业务开展情况

2.1 与九十年代末政策性债转股主要区别

本轮市场化债转股强调市场化、法制化的总体思路,要求标本兼治、综合施策,积极稳妥降低企业杠杆率,这与九十年代末的政策性债转股有着本质区别。

从主要目的来看,九十年代末的政策性债转股主要目的为盘活银行不良资产,化解银行体系风险;本轮市场化债转股主要目的为降低企业杠杆率,防范债务风险。

从实施主体来看,九十年代末的政策性债转股业务主要由四家国有资产管理公司负责;本轮市场化债转股业务开展以商业银行为主,其中,五大国有商业银行设立了金融资产投资公司,股份制商业银行也通过向国家发改委、人民银行及财政部等九部委备案,选取了一至两家具有股权投资功能的子公司或属同一金融控股集团的现有投资机构为业务实施机构,开展市场化债转股业务。除商业银行之外,资产管理公司、保险资产管理公司以及国有资本投资运用平台均可成为实施机构,并且鼓励社会资本参与。

从可转股企业来看,九十年代末的政策性债转股对象主要以央企、国企为主,且须由国家经贸委指定;本轮市场化债转股不限定对象企业所有制性质,支持符合政策规定的各类非国有企业,如民营企业、外资企业开展市场化债转股。

总体而言,本轮市场化债转股,转股对象企业市场化选择,转股资产市场化定价,资金市场化筹集,股权市场化管理和退出,并要依法依规有序开展。

2.2 商业银行开展市场化债转股的主要业务模式

2.2.1 上市对赌模式

该类模式下,商业银行投资于市场化债转股标的公司并设置市场化对赌条款,未来依靠上市等市场化方式退出或触发对赌条款后按约定条款退出,标的企业无回购义务。

2.2.2 上市公司并购重组模式

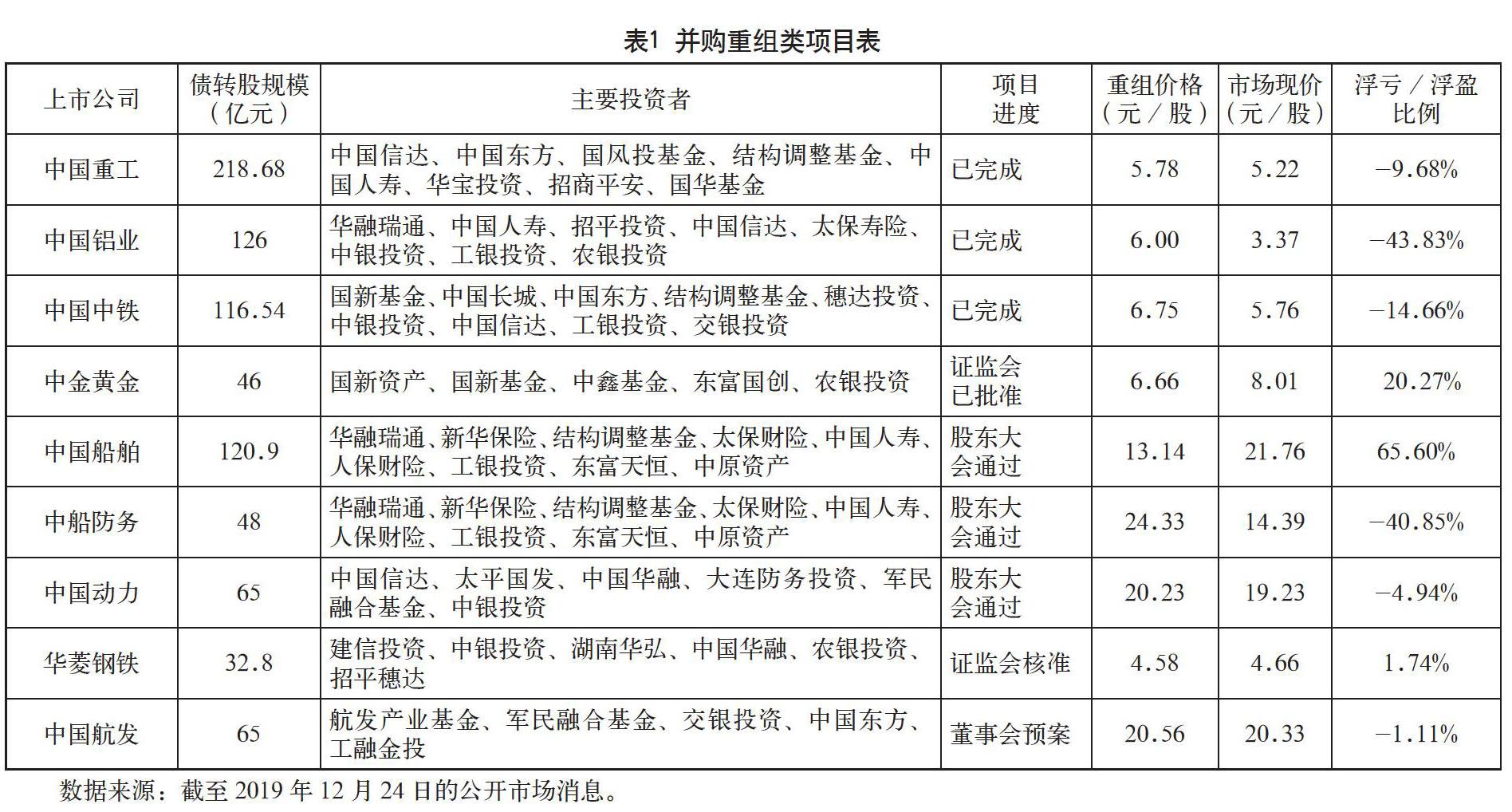

该类模式中,央企或地方国有上市公司通过市场化债转股方式,为子公司引入财务投资者,偿还子公司或集团范围内金融债务,降低上市公司合并报表的资产负债率。之后,上市公司启动并购重组,向市场化债转股投资人发行股份,购买其持有的子公司少数股东权益。经证监会审批同意后,投资人将股权置换为上市公司的股票,1~3年后减持实现退出,如表1所示。

该类模式下,尽管债转股标的资产为正常类资产,但企业发展周期已度过成长期,且债转股完成后很快即平价注入至上市公司,难以赚取一、二级市场价差,将承受二级市场波动风险。从实施完成和已报证监会的案例来看,个别项目阶段性浮亏严重。

2.2.3 市场化股权投资模式

2019年以来,由于上述传统类型的债转股项目短缺,倒逼商业银行开始尝试对具有成长性、符合股权投资逻辑的标的开展债转股。该类模式中,商业银行将标的资产未来成长性和盈利可持续性作为主要判断标准,以上市退出为主要退出渠道。