科创板简易指数编制与波动率分析

金郁林

摘 要:科创板股票上市交易将近四个月以来,上市公司数量已由最开始的25家增加到56家。为了把握科创板开板以来收益率波动特点、对比分析科创板现阶段波动率与其他市场的异同,本文挑选了以平均流通市值为标准的最有代表性的25支个股,参考沪深300指数的编纂方式,用7月29日—11月20日的流通市值数据,编制成分指数,再用EGARCH模型拟合,最后采用2016年11月26日以来的创业板及上证综合指数数据建模与前者对比。分析结果表明,科创板市场指数收益率序列有异方差性和反杠杆效应,并且其方差多步预测递减。

关键词:EGARCH模型 指数 科创板 杠杆效应

中图分类号:F832.5 文献标识码:A 文章编号:2096-0298(2020)06(b)--04

科创板是由国家主席习近平在2018年11月5日宣布设立的板块。其定位是“主要服务于符合国家战略、突破关键核心技术、市场认可度高的科技创新企业”的独立板块。科创板的定位决定了它在资本市场中开创性的历史意义,与此同时,科创板也有一些与主板市场不同的规则与机制——注册制、涨跌幅限制、每手股数下限、投资者门槛、更严厉的退市制度……

为了把握科创板市场整体的运行形势,以及新制度下股票市场的波动率特征,需要编制能如实反映市场情况的指数。在上交所还未公布相关指数前,本文将参照沪深300指数的编纂方式,编制简易的科创板市场指数,并对其进行时间序列分析。

1 指数编制及初步分析

1.1 数据来源

本文从国泰安数据库中选取科创板目前上市交易的56支个股的日流通市值,样本区间为2019年7月22日—2019年11月28日。

1.2 编制规则

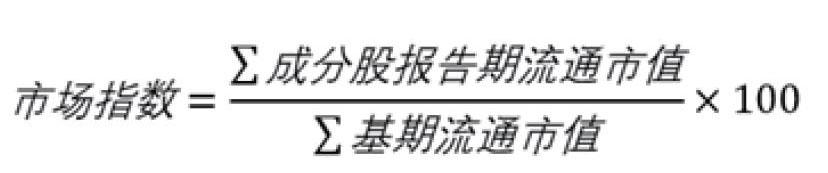

沪深300指数是按照一定规则在沪深两市挑选出来的300支个股的流通市值加权成分指数。为了保证指数的代表性,本文只考虑截至11月28日上市满8个交易日的股票,即11月18日前上市的54支个股。本文以股票上市以来的平均流通市值为标准,选取各期前25支平均流通市值最大的股票作为成分股進行指数计算。以11月20日为例,成分股平均流通市值占市场总平均流通市值的71.7%,可以在一定程度上反映市场总体形势。此外,由于个股流通股数量在各期几乎没有变化,因此不采用沪深300的分级靠档调整市值。指数具体计算公式如下:

具体的编制细则包括以下几点。

(1)新上市股票及成分股名单变动:为了保证指数的平稳,新上市成分股上市五个交易日后计入指数;当由于新股上市导致成分股名单变动时,运用除数修正法对公式进行修正。新除数公式如下:

(2)停牌:在考察期间,688005容百科技于11月6日全天停牌,本文以其前后两期的平均数作为11月6日数据插入。

(3)除息除权及股本变动:由于在考察期内上市公司并没有分配股利,流通股本几乎没有变动,因此不考虑此项影响。

1.3 数据初步分析及描述性统计

基于eviews软件对根据前述方法计算出来的83个样本指数进行分析,对其序列命名为ZS。

从图1可以大致看出,科创板市场在前六个交易日的上涨之后,经历了一个长期震荡下跌的过程。

对ZS序列进行对数变换与差分变换后,得到科创板指数日收益率序列dZS:

dZS的折线图如图2所示。

由图2可以看出,科创板指数收益率序列有波动率聚集的特征。

dZS的直方图及各统计量如图3所示。

由图3可知,dZS序列存在偏态、厚尾的性质,从JB统计量及其P值来看,dZS序列不服从正态分布。

2 科创板指波动率实证分析

2.1 dZS序列的简单分析

首先对dZS序列作平稳性检验,结果如表1所示。

由表1数据可知,在任一情况下都拒绝原假设,dZS序列是平稳的。对其序列相关情况进行分析,由ACF与PCF图及Q统计量可知,在5%的显著性水平下,dZS序列根本不存在自相关与偏自相关。

对dZS平方-dZS2的序列相关性考察,同样结合ACF、PCF图及Q统计量,在滞后两阶时Q统计量P值为0.003;滞后三阶时,P值为0.005,可以反映dZS2有明显序列相关性,考虑用GARCH族模型对数据进行拟合。

2.2 GARCH族模型拟合结果

在经过多次比较后发现EGARCH(1,1)的拟合程度较好,各参数显著性水平较高(在5%显著性水平下均显著)。结果如下式所示:

其残差项ARCH-LM检验如表2所示。

由表2可知,在任一滞后阶数下,EGARCH模型残差均无ARCH效应,因此模型适合用于进一步的预测与分析。

注意到,前一期条件方差的系数为0.920,说明对后期条件方差的影响较大,且有长久的记忆性。此外,扰动项系数为正,非对称项系数为负,说明波动率有负的杠杆效应,即前一期正的扰动会带来比负扰动更大的本期波动。最后,由于波动率方程截距为负,且上一期的扰动总会带来方差的减小,条件方差的多步预测将是递减并趋于平稳的,预测结果如图4所示。

2.3 模型对比

为了凸显科创板指数波动率特征,本文考虑选取上证综指与创业板指数构建模型来与之对比。其中,前者是国内成熟的老牌市场;后者是以高成长性企业为服务对象的成熟市场。本文希望通过分析2016年两个市场指数的表现来简单刻画中国股市指数近三年的长期波动率特征,并分析高成长性企业集聚对波动率的影响在模型表现上是否显著。

本文考察创业板指数与上证综指2016.11.29—2019.11.26的730个样本,数据来源于国泰安数据库。

在经过平稳性检验后,发现用ARMA-GARCH模型对其对数收益率拟合比较合适。

上证综指模型如下式所示:

创业板指模型如下式所示:

从波动率方程的形式可以初步看出,三年来创业板指与上证综指波动率特性是十分相近的。作为高成长性聚集的市场,创业板与沪市股票波动情况并无太大差别。

在两个模型中,各参数在5%的显著性水平下均显著,ARMA方程特征根均在单位圆内,均值方程平稳;ARCH项与GARCH项系数和小于1,波动率方程平稳。且经过ARCH-LM检验,残差已不再有ARCH效应,模型可以进行进一步研究、预测。其方差的多步预测如图5、图6所示。

可见,二者方差多步预测均是递增接近平稳的。

通过三个模型的对比,可以看出以下几点。

(1)均值方程特征:短期内科创板指收益率均值方程为常数;而上证综指与创业板指为ARMA(3,3)模型。说明科创板收益率近期并没有自相关关系。

(2)波动率方程特征:科创板指波动率方程呈现出了杠杆效应;而上证综指及创业板指波动率方程则没有。此外,它们的前一期条件方差系数均接近于1,说明前一期的方差对本期影响较大较持久,且都有波动率聚集的特点。

(3)方差多步预测:科创板短期内呈现逐渐稳定的态势;而沪市与创业板均呈现递增态势,说明两个市场保持正常波动。

3 科创板指数波动率特征实证结论

3.1 dZS波动率特征总结

通过上述分析可以看出,对时间序列dZS构造的波动率有以下特征。

(1)收益率出现波动率聚集,从收益率序列图中可以看出相关性质。

(2)ARCH效应显著,前一期的方差对本期影响较大,且系数接近1,有长期影响。

(3)对新的扰动表现为“反杠杆效应”,反映科创板市场可能存在不理性的投机现象。

(4)与创业板不同,科创板波动率方程的条件方差多步预测递减,说明短期内市场逐渐稳定。

3.2 相关原因浅析

(1)反杠杆效应

一般来说,反杠杆效应的出现是市场不成熟的表现,一般在新兴市场中出现。对于上市交易不超过4个月、上市公司只有50多的科创板市场,这应该是意料之内的。究其原因,首要的是投资者的投资心态问题。

对于投资者,“羊群效应”和“处置效应”这两个行为金融学理论可以帮助解释反杠杆效应。对于散户投资者来说,当周围的人都在看好科创板市场,媒体环境也在为科创板来造势时,人们对扰动都倾向于乐观的态度。这将导致他们在面对正的扰动时作出更大的仓位变动,在面对负的扰动时静待反弹,最终导致反的杠杆效应。此外,“处置效应”也给出了类似解释,即投资者倾向于长时间持有正在损失股票而过快卖掉正在盈利的股票。反映在波动率方程上即是正的扰动带来较负扰动更大的波动。

对于科创板本身,其较宽的涨跌幅限制有可能助长了投机的风气。而某些夸大的正面宣传与社会对科创板过高的期望可能也促成了投资者过于乐观的心态。

(2)方差多步预测递减

由于考虑到指数的稳定性,市场指数的编制并没有把公司上市前5日的表现考虑进去。而事实上,个股在上市前几个交易日往往表现出强烈的上涨趋势,而这种趋势也随时间减弱,首先发行的25支股票中,微芯生物与安集科技的表现最好,前5日最大涨幅分别达到511.85%~520.5%;而此后发行的股票就难以企及这个水平,甚至还有下跌的情况。不难看出,整个市场是越来越冷静的,对于波动率方程,不论是正的冲击还是负的冲击,总会在不同程度上减小下一期的波动,说明整个市场的投资者在逐步冷静。

4 结语

本文通过编制简易的科创板市场指数,初步掌握了科创板从7月29日—11月29日的市场走向, EGARCH模型对其对数收益率进行较好的拟合。经过对比分析发现科創板收益率波动性有波动率聚集的现象且具有负的杠杆效应,且方差预测呈递减趋势。本文猜测,这种现象既反映出科创板投资者越来越冷静、科创板市场逐渐回归理性的事实,又反映出中国投资者投资心态不成熟。作为资本市场的试验田,科创板的市场化程度将会更高,本文只是对其4个月以来的短期历史数据进行分析,对于长期的变化并没有把握,但随着改革的深入,科创板公司的不断成长,科创板走势一定会出现明显的反弹。

参考文献

高巍.上证指数失真研究[D].大连:东北财经大学,2017.

高新兰. 我国创业板市场股票破发现象的实证研究[D].大连:东北财经大学,2013.

桂浩明. 科创板价值回归仍在路上 最佳投资时机还需等待[N]. 证券时报,2019-11-09.

林德钦.创业板指数波动率预测效果比较研究——基于GARCH族模型[J].金融教学与研究,2014(01).

许志峰,屈信明.五个角度深入了解科创板[J].商业文化,2019(17).

张苏林,王岩.沪深股指波动率的周内效应和杠杆效应研究[J].商业研究,2011(09).

张咏梅.一种基于Eviews的Garch模型的恒生指数研究[J].统计与决策,2015(02).

周晋.从上证指数和沪深300的相关性看权重股的影响[J].上海工程技术大学学报,2008,22(04).