多源化智力资本信息披露对企业价值的影响

袁蓓 夏昊 杨大治

【摘要】随着信息技术的发展、 信息传播途径的变革以及微博、 微信等快捷便利自媒体的出现, 智力资本自愿性信息可通过网站、 微博等多源化渠道进行披露。 基于信号传递理论, 以创业板上市公司2013 ~ 2018年的数据为样本, 实证检验多源化智力资本信息披露对企业价值的影响, 并着重分析市场化程度、 产权性质以及机构投资者等外部因素对智力资本信息披露与企业价值间关系的调节作用。 结果发现, 上市公司智力资本信息披露对企业价值存在正向影响, 市场化程度、 产权性质、 机构投资者持股比例均分别在智力资本信息披露与企业价值的正相关关系中起到调节效应。 进一步来看, 在市场化程度较高的地区, 智力资本信息披露水平越高, 企业价值越高; 国有产权性质会弱化智力资本信息披露对企业价值的影响, 而非国有产权性质在此影响过程中则发挥较大的正向调节作用; 压力抵制型机构投资者持股比例强化了智力资本信息披露与企业价值间的正相关关系, 压力敏感型机构投资者持股比例具有显著负向调节作用, 削弱智力资本信息披露对企业价值的积极作用。

【关键词】智力资本;企业价值;市场化程度;产权性质;机构投资者

【中图分类号】F275 【文献标识码】A 【文章编号】1004-0994(2020)12-0083-10

一、 引言

十九大以来, 习近平总书记多次提及“智库观”这一观点, 其核心在于指出智力资源的重要性, 凝聚智力资本既符合以知识为主导、资本为支撑、科技创新为驱动的全新时代特点, 也揭示了智力资本既能成为企业占领行业领先地位的关键资源, 亦能成为企业持续竞争力的重要来源。 张丹[1] 认为, 智力资本促进企业价值创造的功能在以知识为核心的企业当中表现得尤为突出, 这是因为知识型企业面临着更为复杂动荡的经营环境, 要求其必须紧跟科学技术的更新步伐, 来应对环境的不可预测性和不确定性。 马宁等[2] 指出, 面对这种环境, 企业需依托专利、技术等智力资本来及时制定应对突发状况的策略, 进而促进企业价值的提升。 随着智力资本在企业资源结构中的影响不断扩散和发酵, 利益相关者关注度也随之提升和聚集。 智力资本信息除在年报中予以披露以外, 信息技术的发展、信息传播途径的变革以及智能手机的普及, 微博、微信等快捷便利自媒体的出现, 促使智力资本自愿性信息通过网站、微博等多源化渠道进行披露。 从投资者角度看, 微博用户通过信息交互, 使得公司传递给利益相关者的信息从原有被动的单向流动向互动的双向交流转变。 立于公司的视角, 自媒体有助于坚持一对多通信, 绕过传统媒体, 将公司预期信息传播至所有利益相关者。 因此, 在大数据环境下, 研究涵盖网络新媒体等在内的多源化智力资本信息披露对企业价值的影响显得很有必要。

除此之外, 目前有关智力资本信息披露的研究主要从静态角度研究单一年报披露的智力资本信息对企业价值所产生的直接影响, 鲜有文献涉及多源信息披露途径下两者间的关系, 且欠缺对两者间关系调节因素的研究。 在智力资本信息披露影响企业价值的过程中, 是否存在环境及制度等其他因素对整个传导过程产生影响?智力资本信息披露是否对市场化程度具有依赖性?产权性质、投资者结构等因素是否也会在整个影响过程中发挥效用?本文拟引入大数据环境下网络新媒体披露的多源化智力资本信息披露体系来探讨其影响创业板上市公司企业价值的作用机理。 同时, 进一步研究在不同外部调节因素的影响下, 智力资本信息披露与企业价值间关系的强度和方向是否会发生改变。

二、 理论分析与研究假设

(一)多源化智力资本信息披露对企业价值的影响

Abeysekera[3] 曾指出有关智力资本信息披露的理论基础研究较少, 只有部分理论能够阐释智力资本信息披露的差异, 如信息不对称和信号传递理论。 基于信息不对称理论, 智力资本信息是企业非常重要的内部信息, 公司与外部投资者之间的信息不对称可能因优质智力资本信息的披露而得以缓解。 究其原因, 主要是资本市场属于信息市场, 资源配置的有效性可通过价格的信号机制进行引导[4] 。 信息披露是否及时直接关系到向市场传递信号的好坏, 投资者通过分析披露的智力资本信息掌握企业整体营运状况, 增强投资者对企业的预期, 避免逆向选择, 进而提升企业价值。

目前公众获取信息的主要途径是上市公司年报等传统媒介, 随着微博等自媒体的兴起, 很多公司开始选择微博这类信息传播速度快、覆盖面广、交互性强的自媒体来获取信息, 投资者若能及时从微博上获取智力资本信息, 且获得的消息充足并利好, 其就更愿意支付较高的股价进而推动企业价值的提升。 上市公司通过自媒体与投资者形成良好的互动, 不失为一种成本极低的维护与投资者关系的方式。

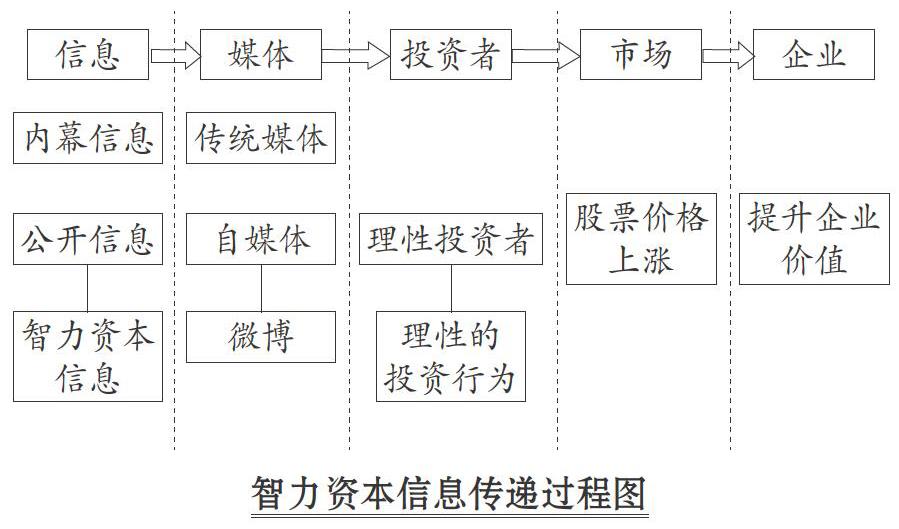

密集的自媒体信息披露使得上市公司更多的有利信息被推广扩散, 可以明显影响甚至强化投资者对公司的正面认识, 从而推动企业通过降低资本成本等方式提升企业价值。 这就达到了通过自媒体信息披露降低交易成本和投资者信息获取成本的效果, 从而优化资源配置, 构建企业的竞争优势。 可见, 资本市场中的信号传递, 涉及传播媒体、投资者、市场和企业四个主体, 这四个主体之间相互作用。 智力资本信息传递过程如图所示:

基于上述分析, 智力资本信息披露虽会受到多种复杂因素的影响, 但在企业价值创造过程中仍发挥着重要作用。 鉴于此, 预期多源化智力资本信息披露对上市公司价值存在正向影响, 故提出假设:

H1:智力资本信息披露水平与企业价值正相关。

(二)市场化程度对智力资本信息披露与企业价值间关系的调节作用

当前我国经济正处于转型阶段, 制度环境的适时调整会对市场经济正常秩序产生某种程度的干扰, 尤其是市场化程度这一重要因素, 能够真实反映我国各地区之间经济金融领域及资源分配领域的差异[5] 。 方军雄[6] 指出, 市场化程度本身具有外部治理的功效, 即可以作为交易成本的度量指标, 交易成本越低越有利于合理配置市场资源。 一方面, 市场化程度与政府向企业寻租之间存在负相关关系。 市场化程度越高, 政府向企业寻租的可能性越低, 信息不对称和代理问题相对越少, 从而企业可以将更多的精力投入价值提升中, 企业为满足市场需求不得不加大智力资本投入。 而在市场化程度低的区域, 由于企业在智力资本方面的投入所带来的收益不能立竿见影地凸显, 这就与政府增加地方收入的目标相违背, 此时就会出现政府向企业寻租的行为, 企业受到的资金等方面的限制可能增多, 会导致企业智力资本投入减少。 另一方面, 市場化程度与信息披露意愿有关。 市场化程度高的地区信息的沟通更加便利, 投资者可以通过新媒体等多种途径高效快捷地获取信息, 企业亦会把握住市场, 主动披露有助于树立积极形象的信息。 在本文现有的地域统计中, 微博用户数位列前三的地区分别为北京、广东和福建, 北京作为首都城市, 无论政治地位和经济地位均首屈一指, 而广东和福建均地处东南沿海, 属于经济发展高速地带。 与此相对应, 开通微博用户最少的三个地区分别为西藏、黑龙江和内蒙古, 这三个地区均属于市场化程度较低的地区。 这说明相比经济落后地区, 经济发达地区利用自媒体形式与投资者沟通互动的人力、物力、财力更充足, 有利于对上市公司进行更全面的信息披露和管理。 基于此, 本文提出假设:

H2:市场化程度对智力资本信息披露与企业价值的关系起正向调节作用。

(三)产权性质对智力资本信息披露与企业价值间关系的调节作用

产权性质的差异, 是中国特色社会主义经济的一个显著特征, 国有与非国有企业是否存在信息披露差异, 至今为止都存在分歧。 陶岚等[7] 指出, 国有企业相对于非国有企业, 公众对其关注度和对信息披露的期望值更高, 国有企业因此会尤为慎重地进行信息披露。 尹开国等[8] 对国有和非国有企业之间的信息披露水平进行比较发现, 前者明显优于后者, 原因在于国有企业不仅追求利润, 而且需要承载更多政府施加的社会属性, 履行社会责任的过程需要向社会进行信息披露。 产权性质的不同会使智力资本信息披露对企业价值的影响形成差异。

首先, 国有企业中存在较为复杂的代理问题。 国有企业的大股东为国家, 缺乏实体特征。 国有企业的管理者更加重视“政治前途”和“在职消费”, 具有短视性, 董事依靠自身政治资源优势, 更有可能参与寻租行为, 并且国有企业管理层更愿意选择直接控制的方式解决其所面临的信息不对称问题, 一般不会依赖智力资本信息披露这一方式来解决代理问题。 其次, 产权性质促使国有企业为谋求公众认可而将自身智力资本投入的状况对外公布, 但受到政府的牵制, 在相同经济责任履职情况下, 智力资本代表的是结构、人力、组织等全方位履职, 国有企业高管为避免披露信息越多、问题暴露越多的风险, 人为调控智力资本信息披露的主动性以谋求政治晋升红利。 再者, 从融资的角度來看, 相比国有企业, 非国有企业更容易通过披露高质量智力资本信息来缓解融资约束问题, 造成智力资本信息披露在配置资本时的调节作用下降, 使其在缓解融资约束中不能完全发挥功效。 基于此, 本文提出假设:

H3:相对于国有企业, 智力资本信息披露对非国有企业价值的正向影响更大。

(四)机构投资者对智力资本信息披露与企业价值间关系的调节作用

认为机构投资者在提高企业效率过程中发挥积极作用的学术观点占多数。 崔学刚[9] 认为, 机构投资者能够通过对数据的分析、加工帮助企业高管识别风险, 可以被看作是企业信息传导助推手。 江向才[10] 通过研究发现, 机构投资者直接关系企业信息的透明度。 王咏梅等[11] 提出机构投资者持股比例越高, 企业披露信息的效率越高, 机构投资者的参与能够维持资本市场的整体稳定。 本文据此推断, 机构投资者很可能会对智力资本信息的传递过程及结果等产生影响。 王磊等[12] 选择证券基金类机构投资者作为研究对象, 试图实证检验机构投资者行为是否能够影响资本市场效率, 结果表明机构投资者的行为有助于增强股价反应, 能够有效加快信息的传播。 侯宇等[13] 则从信息视角, 探索机构投资者行为的经济后果, 研究认为机构投资者行为带有信息色彩, 并能够间接提高资本市场效率。

在研究机构投资者对智力资本信息披露与企业价值间关系的调节作用时, 还应考虑机构投资者异质性这一要素。 机构投资者之间存在类型、行为风格、资金来源、利益追求等多方面的差异, 这些异质性因素直接决定机构投资者的投资策略、投资角色以及公司最终治理结果。 James等[14] 提出将机构投资者分为两类, 即压力抵制型和压力敏感型。 现有研究显示, 压力抵制型机构投资者具有很强的独立性, 能够积极应对企业内部利益相关者的考验, 通过监督和制约企业高管, 进而提高企业的经营水平。 陈旭等[15] 认为压力敏感型机构投资者往往将与其相关的投资活动置于首位, 并选择将有限现金资源全部应用于此。 综上可知, 压力敏感型同压力抵制型机构投资者相比, 在投资决策和企业经营过程中的影响力较小。 因此, 本文提出假设:

H4:机构投资者的参与能够增进智力资本信息披露对企业价值的影响, 即机构投资者持股比例越高, 智力资本信息披露对企业价值的影响越大。

H4.1:在智力资本信息披露影响企业价值的过程中, 压力抵制型机构投资者持股比例与增进效应成正比。

H4.2:在智力资本信息披露影响企业价值的过程中, 压力敏感型机构投资者持股比例与增进效应成正比。

三、 研究设计

(一)样本选择与数据来源

《关于进一步做好创业板推荐工作的指引》(证监会公告[2010]8号)明确规定, 创业板公司为参与具有较强成长力和自主创新力的相关领域, 拥有研发优势及核心技术优势, 涵盖节能环保、生物与新医药、信息、新材料、新能源、高技术服务的企业。 本文拟选择创业板公司作为研究对象主要基于以下两点考虑:一是创业板上市公司所属行业多为新兴产业, 智力资本占据新兴产业核心地位, 因而创业板上市公司对披露智力资本信息的重视程度较高; 二是利用爬虫技术检索创业板上市公司的官方网站, 并在微博中搜索含有经过真实身份认证的上市公司官方微博(不包括上市公司的控股股东、高管层及其子公司和分公司的微博)后发现, 截至2019年6月30日, 2013年以前在创业板上市的354家公司中, 开通官网的公司达到100%, 开通官方微博的公司共计131家, 占比37%。 因此, 本文选取创业板上市公司作为研究对象较具代表性, 且在数据方面具有一定的支撑力。

最终选取的研究对象为2013 ~ 2018年创业板上市公司中连续上市三年的公司, 样本公司源于深交所公布的创业板上市公司名录。 智力资本信息有关数据除来源于上市公司年报外, 还将根据各上市公司网站公布的相关信息手工收集, 与此同时, 对于微博数据的搜集, 全部手工收集自新浪微博和腾讯微博, 为了确保手工收集信息的权威性和说服力, 选择包含上市公司名称且经过真实身份认证的加v微博用户。 对于微博披露的信息进行整理和筛选, 删除如气象预报等与经营活动无关的微博信息, 删除转发活动等与本公司无关的微博信息, 剔除金融类和数据不全的公司样本。 本文相关数据来源于上市公司年报、CSMAR数据库、锐思数据库、巨潮资讯网、深交所网站等。 采用Stata 15.0对数据进行分析处理。

(二)变量定义

1. 被解释变量:企业价值。 企业价值的度量方法有财务指标和市场指标两类, 由于企业的财务指标可能有较强的相关性, 故企业价值用Tobin's Q 指数进行测量更为准确。 本文计算Tobin's Q值的方法详见公式(1), 所需的数据来源于CSMAR数据库, 计算时需剔除异常数据。

TobinQ=市场价值/重置资本=(市价×流通股数+非流通股数×每股净资产+负债账面价值)/总资产账面价值 (1)

其中, 用年末后五日收盤价的均值计算市价, 用所有者权益与总股本的比值计算每股净资产。

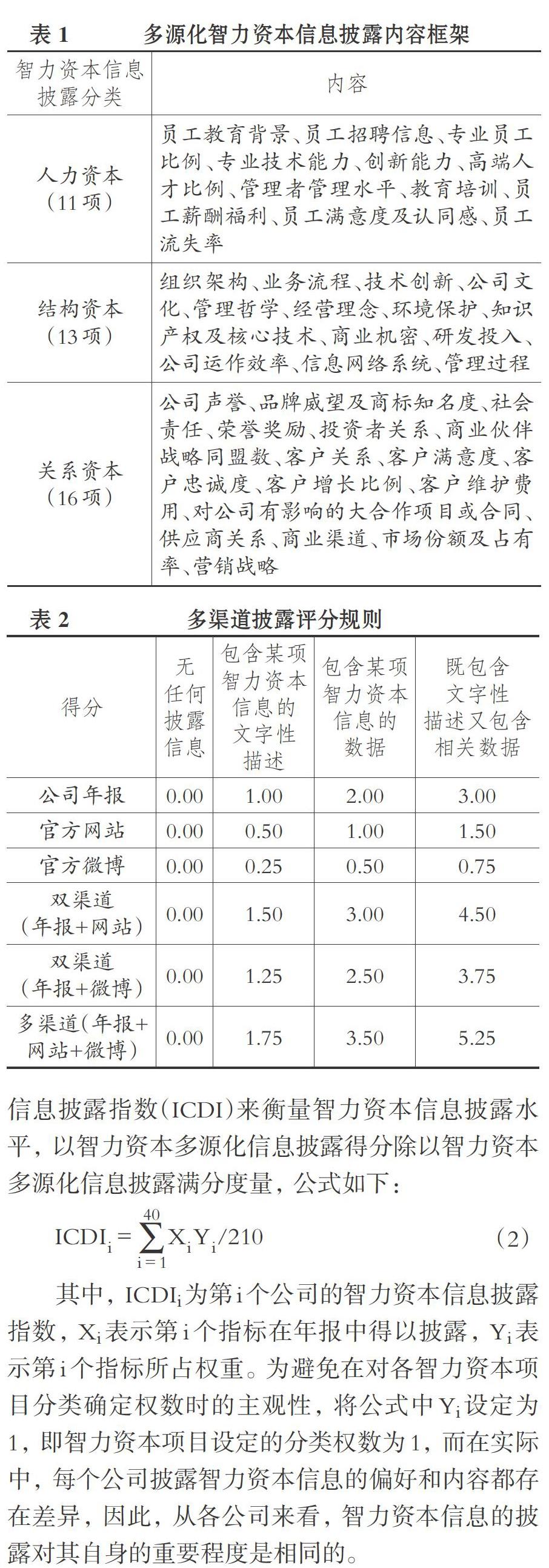

2. 解释变量:智力资本信息披露水平。 由于目前我国智力资本信息分类方面还未形成公认的指标体系, 为了保证多源化智力资本信息披露框架的科学性, 本文运用德尔菲法进行专家问卷调查, 筛选出适合的要素指标, 构建并优化多源化智力资本信息披露框架。 借鉴Edvinsson等[16] 、Li等[17] 、傅传锐等[18] 的做法, 在被广泛引用的Guthrie智力资本分类框架基础上, 融合当今学术界蒋艳辉等[19] 对智力资本的构成及其具体内容的认识。 与此同时, 由于本研究从多种来源渠道提取智力资本信息, 因而参考了何贤杰等[20] 有关上市公司网络新媒体信息披露的研究, 在初轮筛选中, 将多源化智力资本信息设定为一级评价指标, 下设人力资本、结构资本、关系资本3个二级指标, 并在3个二级指标下设立47个三级指标。 根据德尔菲法的应用步骤, 本文共实施三轮专家问卷调查, 并邀请专家提供开放题项意见。 对每一轮发放问卷的结果进行分析, 如果专家中选择相同的人数达到80%以上, 那么一致性检验可以通过, 指标体系随之建立。 因此, 本文专家问卷调查共邀请相关领域100位专家学者(主要为高校教授、副教授、博士及上市公司高管人员)参与, 实际三轮全部参与并反馈结果的专家有84位。 最终得到多源化智力资本信息披露指标体系, 详见表1。

考虑到本文研究的智力资本信息来源于多种渠道, 采用内容分析法无法准确计量和比较, 对于内容披露的程度, 没有法定的公文对每个词汇表述的水平进行规范。 因此在研究中, 基于国内外相关研究, 参照智力资本信息披露度量的普遍做法[21,22] 略做调整, 并将信息披露程度分为4个等级。 在评分规则中权重的计量方面, 为了保证科学性和严谨性, 本文再次运用德尔菲法, 就权重是否合理向专家进行了问卷调查, 结果根据专家意见整理统一, 评分权重如表2所示。 为了降低个体主观差异带来的评分误差、保证智力资本信息的准确客观, 先后选择智力资本信息中相同的部分由多人分析内容并予以打分, 结果显示差异不大。

参照蒋艳辉等[19] 的做法, 用智力资本多源化信息披露指数(ICDI)来衡量智力资本信息披露水平, 以智力资本多源化信息披露得分除以智力资本多源化信息披露满分度量, 公式如下:

[ICDIi=i=140XiYi/210] (2)

其中, ICDIi为第i个公司的智力资本信息披露指数, Xi表示第i个指标在年报中得以披露, Yi表示第i个指标所占权重。 为避免在对各智力资本项目分类确定权数时的主观性, 将公式中Yi设定为1, 即智力资本项目设定的分类权数为1, 而在实际中, 每个公司披露智力资本信息的偏好和内容都存在差异, 因此, 从各公司来看, 智力资本信息的披露对其自身的重要程度是相同的。

为进一步验证利用上述方法计算出的多源化智力资本信息披露指数值是否可靠, 本文在借鉴Krippendorff[23] 的研究基础上, 参照傅传锐等[18] 的方法, 运用Krippendorff alpha信度检验样本的计分结果。 经过计算得出, 各渠道评分的Krippendorff a系数最小值为0.81, 均在Wimmer和Dominick[24] 指出的可靠性最低值0.75以上, 可以认定多源化智力资本信息披露的计分结果具有可靠性。

3. 调节变量。

(1)市场化程度。 王小鲁等[25] 利用市场化水平指标体系测算各地连续多年的市场化指数, 该指数在一定程度上科学且全面地刻画了我国市场化改革的进程。 因此, 选用该指数(2018年更新)作为本文研究公司所在地市场化程度的衡量指标。 当该指数值较大时, 代表市场化程度较高, 所处地区拥有较优越的外部治理条件。 由于王小鲁等[25] 的数据截止到2016年, 因此本文2013 ~ 2016年的市场化指数直接选用该报告中的数据, 而2017 ~ 2018年的市场化指数采取杨兴全和曾春华[26] 的做法, 用上年指数加上前3年指数增加值的平均数来确定。 出于方便比较的目的, 本文设置虚拟变量MAR, 当该地区市场化程度大于当年各省市场化程度平均数时, MAR取1, 反之为0。

(2)产权性质。 产权性质是指创业板上市公司实际控制人的性质, 基于本文研究的需要, 当创业板上市公司实际控制人性质为国有时, 设置为1, 否则设置为0。

(3)机构投资者持股比例。 本文中, 机构投资者持股比例(INB)=机构投资者持有股票票面金额/企业所有股票票面金额。 如上文所述, 考虑到机构投资者的异质性, 按照杨海燕等[27] 提出的分类方法, 将社保基金、基金、QFII等归为压力抵制型。 持股比例分别以各类机构持有股份占比衡量。 INR代表压力抵制型机构投资者的综合持股比例, INS代表压力敏感型机构投资者的综合持股比例。

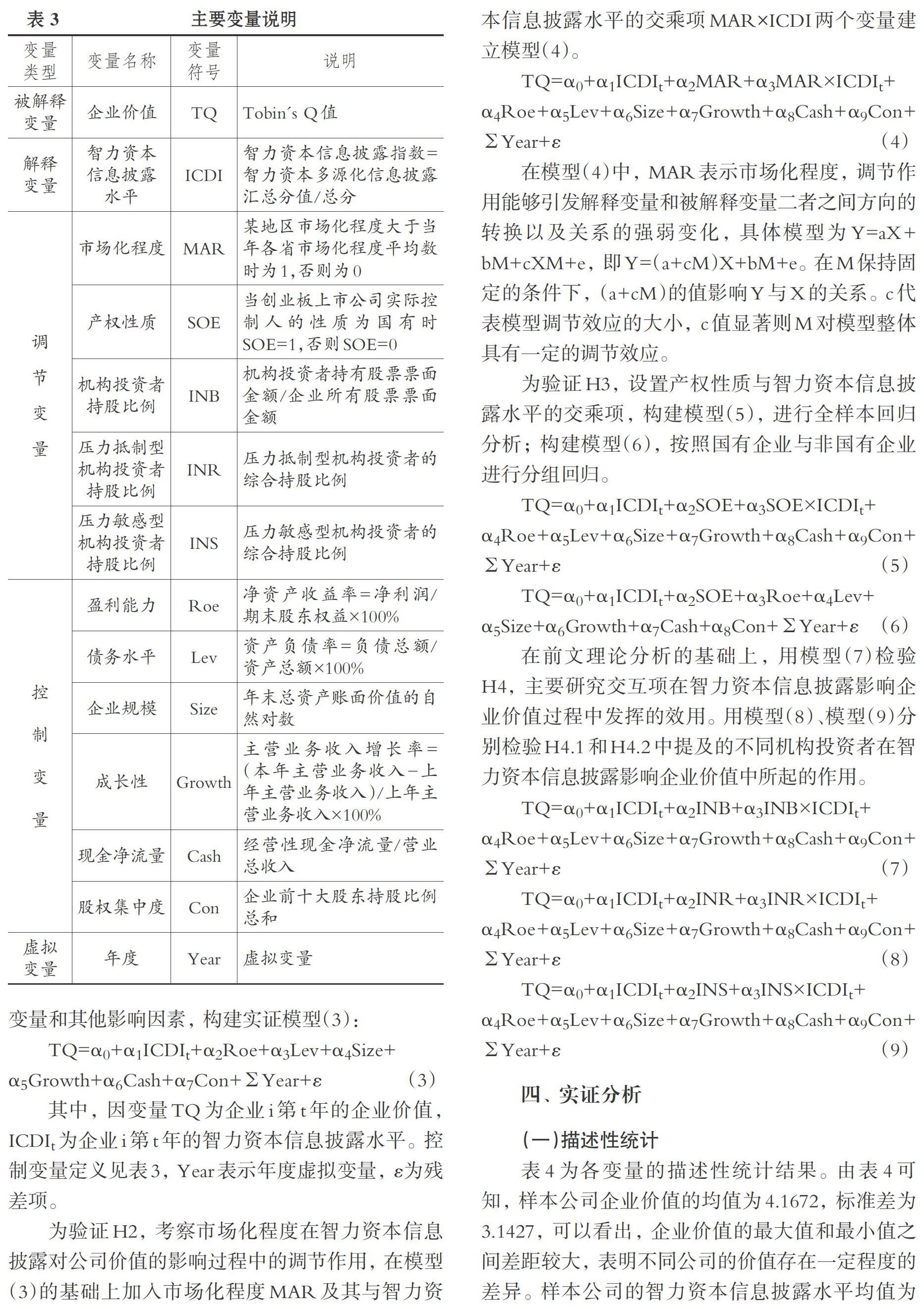

4. 控制变量。 本文参照相关学者的研究, 遵循可靠性原则, 选取的控制变量详见表3。

主要变量及说明见表3。

(三)模型构建

为验证H1, 根据Meek等[28] 、张丹[1] 等的研究, 选取盈利能力、债务水平、企业规模、成长性、现金净流量、股权集中度充当模型的控制变量。 采用处理面板数据的经典方法Hausman检验, 判断选用固定效应模型还是随机效应模型, 综合假设设定的变量和其他影响因素, 构建实证模型(3):

四、 实证分析

(一)描述性统计

表4为各变量的描述性统计结果。 由表4可知, 样本公司企业价值的均值为4.1672, 标准差为3.1427, 可以看出, 企业价值的最大值和最小值之间差距较大, 表明不同公司的价值存在一定程度的差异。 样本公司的智力资本信息披露水平均值为0.4287, 最小值为0.0733, 最大值为0.6838, 表示创业板各上市公司的智力资本信息披露状况并不十分理想, 总体披露水平偏低, 各公司间差距较大。 市场化程度的均值为0.7119, 標准差为0.4823。 机构投资者持股比例的均值为0.2180, 其中INS平均值为0.1588, INR均值为0.0591, 说明创业板上市公司中机构投资者平均持股比例可达21%, 压力抵制型比压力敏感型机构投资者的持股比例高10%左右。 公司的净资产收益率均值为5.24%, 资产负债率均值为30.26%, 总体财务风险适中, 企业规模的均值为21.3777, 股权集中度均值为0.5785, 主营业务收入增长率均值为30.45%, 现金净流量均值为0.1570, 表明样本企业具有良好的成长能力, 但现金流状况存在一定的差异。

(二)相关性分析

本文利用Person相关分析法对变量进行相关性分析, 各个主要变量之间的相关系数均小于0.5, 说明变量的选择较为合理, 未产生严重多重共线性。 智力资本信息披露水平与企业价值之间的相关系数是0.0538, 在1%的水平上显著。 市场化程度和智力资本信息披露水平的交乘项与企业价值的相关系数为0.0341, 在5%的水平上显著。 产权性质和智力资本信息披露水平的交乘项与企业价值负相关, 且在5%的水平上显著。 机构投资者持股比例与企业价值之间的相关系数为0.0227, 在1%的水平上显著。

(三)回归分析

1. 智力资本信息披露水平与企业价值的关系。 本文首先对数据进行F检验, 结果显示选取固定效应模型优于混合效应模型。 随后运用Hausman检验, 显示固定效应模型要更加优于随机效应模型。 故最终选择固定效应模型。 表5列示了智力资本信息披露水平对企业价值的回归分析结果。 可以看出, 智力资本信息披露水平的回归系数为1.9934, 且在1%的水平上显著, 表明智力资本信息披露指数与当期创业板上市公司价值存在显著正相关关系, H1成立。

2. 市场化程度的调节效应。 为确定适合的模型, 本文对数据进行了Hausman检验, 根据检验结果, 选用固定效应模型。 从表6的回归结果来看, 在加入市场化程度与智力资本信息披露水平交乘项后, R2为0.3558, 比未加入调节变量时R2显著增大, 这表示市场化程度具有显著的调节效应, 可以作为调节变量。 进一步来看, 智力资本信息披露水平与市场化程度交乘项的系数为1.9604, 且在5%的水平上显著, 说明市场化程度的确会对智力资本信息披露水平与企业价值间的关系产生一定的调节效应。 与此同时, 在模型(4)中, 市场化程度的系数a1=-0.7530<0, a1+a2=1.9604>0, 这说明调节效应改变了自变量与因变量之间的符号。 由此可见, 市场化程度在智力资本信息披露影响企业价值的过程中具有调节作用:在市场化程度较高的地区, 智力资本信息披露水平越高的公司, 企业价值越高, H2得到了验证。

3. 产权性质的调节效应。 表7为模型(5)和模型(6)的回归结果, 可以看出产权性质在智力资本信息披露影响企业价值过程中具有调节作用。 由表7所示, 在模型(5)的回归分析结果中, 智力资本信息披露水平的系数为3.0488, 与企业价值呈显著正相关关系, 与前文的假设一致。 由模型(6)的回归结果可以看到, 产权性质对智力资本信息披露水平的回归系数在10%的水平上显著, 这表明国有与非国有企业智力资本信息披露存在一定的差异, 且模型(6)的回归结果表明, 智力资本信息披露水平与产权性质的交互项系数在1%的水平上显著为负, 说明国有产权性质会弱化智力资本信息披露对企业价值的促进作用, 非国有企业的智力资本信息披露在影响企业价值的过程中发挥更大的正向作用。 分组检验的结果也表明, 在国有企业样本组中, 智力资本信息披露对企业价值的正向作用不显著, 而在非国有企业样本组中, 智力资本信息披露对企业价值有着显著的正向作用, H3得到了验证。 在控制变量中, 资产负债率、企业规模、成长性等变量与企业价值呈显著的正相关关系, 股权集中度、现金净流量与企业价值呈正相关关系但不显著。

4. 机构投资者的调节效应。 如表8所示, 机构投资者持股比例INB对企业价值TQ能够产生显著正向影响, 但是加入机构投资者持股比例和智力资本信息披露水平交互项(INB×ICDI)以后, 虽然相关性依然显著, 但相关系数变为负值, 该结果表明机构投资者的参与会减弱智力资本信息披露对企业价值的影响, 与H4的预期相反。 这可能是因为近年来机构投资者持股比例总和激增, 促使机构投资者过度关注其自身挖掘的企业内部信息, 而减少了对公开披露的智力资本信息的关注, 因此导致机构投资者对二者间关系产生了抑制作用。 除此之外, 其他变量如企业规模、成长性、现金净流量均通过了显著性检验, 但股权集中度、获利能力与企业价值间的关系不显著。

基于机构投资者具有一定的异质性, 本文分别探讨压力敏感型和压力抵制型两类机构投资者在智力资本信息披露影响企业价值过程中的作用, 回归结果如表9所示。 智力资本信息披露水平与企业价值的回归系数分别为1.8213和3.0728, 分别在5%和1%的水平上显著, 再次验证了本文的假设。 而压力抵制型与压力敏感型机构投资者持股比例与企业价值间的相关系数分别为4.0925、-0.4201, P值为0.044、0.067, 说明压力抵制型机构投资者持股比例(INR)能够对企业价值产生正向影响, 其在重视自身利润最大化的同时, 对企业智力资本信息的披露同样关注; 压力敏感型机构投资者的持股比例(INS)则会对企业价值产生负向影响, 说明其仍主要关注公司间的商业关系, 对智力资本信息披露不够关注。 同时, 交互项的相关系数及显著性水平差异较大。 这说明机构投资者的独立性不同, 对二者间关系的影响存在差异, 其中压力抵制型机构投资者起到的作用更大。

(四)稳健性检验

为了进一步验证实证结果是否稳健, 本文进行了以下稳健性检验:一是选用更换样本数据的方法进行稳健性检验。 选用2003 ~ 2018年A股上市公司中连续上市三年的公司作为研究对象, 剔除金融类和数据不全的样本。 多元回归分析结果支持H1。 二是选用更换被解释变量衡量指标的方式, 将企业价值的衡量指标替换为上市后企业价值三年均值的对数, 重新汇总被解释变量的实证数据后代入模型进行实证回归, 结果与本文的结论保持一致。

除上述检验外, 还进行了其他的一些稳健性测试:改变部分控制变量定义, 如以销售收入自然对数衡量企业规模等。 前文的论断未因此类稳健性测试而发生明显变化。

五、 结论与启示

(一)结论

本文基于信号传递理论, 以创业板上市公司2013 ~ 2018年的数据为样本, 探究了多源化智力资本信息披露水平与企业价值之间的关系, 并着重分析了市场化程度、产权性质以及机构投资者等外部因素对智力资本信息披露与企业价值间关系的调节作用。 通过对面板数据的多元回归分析, 得到的结论如下:①上市公司智力资本信息披露水平与当期企业价值之间存在显著正相关关系, 表明智力资本信息披露能够有效推动企业价值的提升。 ②市场化程度、产权性质、机构投资者均分别在智力资本信息披露与企业价值的正相关关系中起到调节效应。 其中:市场化程度在智力资本信息披露影响企业价值的过程中具有正向调节作用, 这表明在市场化程度较高的地区, 智力资本信息披露水平越高, 企业价值越高。 国有产权性质会弱化智力资本信息披露对企业价值的积极促进作用, 而非国有企业的智力资本信息披露在影响企业价值的过程中发挥更大的正向调节作用。 压力抵制型机构投资者持股比例能够对企业价值产生正向影响, 其在重视自身利润最大化的同时, 对企业智力资本信息的披露同样关注; 压力敏感型机构投资者持股比例则会对企业价值产生负向影响, 说明其主要仍关注公司间的商业关系, 对智力资本信息不够关注。

(二)启示

通过研究, 得到以下几个方面的启示:首先, 从投资者角度来看, 投资者应科学识别企业披露的智力资本信息, 制定更科学的投资决策, 从而保护自身利益; 其次, 政府等监管部门需要加强对智力资本信息披露的引导和监管, 出台相应的法规政策规范媒体发展, 充分发挥媒体的正面作用, 保护投资者利益, 促进资本市场的健康稳定发展; 再次, 从企业管理层的角度来看, 可以鼓励企业开发多种渠道进行智力资本信息披露, 不断提高舆情监测和应对能力, 将智力资本信息披露提升企业价值的功效发挥出来。

【 主 要 参 考 文 獻 】

[ 1 ] 张丹.我国企业智力资本报告建立的现实基础:来自上市公司年报的检验[ J].会计研究,2008(1):18 ~ 26.

[ 2 ] 马宁,严太华,姬新龙.风险资本与智力资本协同条件分析与效应检验[ J].中国管理科学,2015(23):24 ~ 31.

[ 3 ] Abeysekera I.. The Influence of Board Size on Intellectual Capital Disclosure by Kenyan Listed Firms[ J].Journal of Intellectual Capital,2011(11):504 ~ 518.

[ 4 ] Wurgler J.. Financial Markets and the Allocation of Capital[ J].Journal of Financial Economics,2000(58):187 ~ 214.

[ 5 ] 吴晓晖,叶瑛.市场化进程、资源获取与创业企业绩效——来自中国工业企业的经验证据[ J].中国工业经济,2009(5):77 ~ 86.

[ 6 ] 方军雄.所有制、市场化进程与资本配置效率[ J].管理世界,2007(11):27 ~ 35.

[ 7 ] 陶岚,刘波罗.基于新制度理论的企业环保投入驱动因素分析——来自中国上市公司的经验证据[ J].中国地质大学学报:社会科学版,2013(6):46 ~ 53.

[ 8 ] 尹开国,汪莹莹,刘小芹.产权性质、管理层持股与社会责任信息披露——来自中国上市公司的经验证据[ J].经济与管理研究,2014(9):114 ~ 120.

[ 9 ] 崔学刚.上市公司财务信息披露:政府功能与角色定位[ J].会计研究,2004(1):33 ~ 38.

[10] 江向才.公司治理与机构投资人持股之研究[ J].南开管理评论,2004(1):33 ~ 40.

[11] 王咏梅,王亚平.机构投资者如何影响市场的信息效率——来自中国的经验证据[ J].金融研究,2011(10):112 ~ 126.

[12] 王磊,陈国进.机构投资者动量交易与市场效率研究[ J].证券市场导报,2009(6):39 ~ 46.

[13] 侯宇,叶冬艳.机构投资者、知情人交易和市场效率——来自中国资本市场的实证证据[ J].金融研究,2008(4):131 ~ 145.

[14] James A. B., Ronald C. L., Clifford W. S.. Ownership Structure and Voting on Antitakeover Amendments[ J].Journal of Financial Economics,1988(3):267 ~ 291.

[15] 陈旭,黄当,邹薇.独立董事异质性与商业银行经营绩效实证研究[ J].湖南科技大学学报:社会科学版,2015(2):72 ~ 77.

[16] Edvinsson L., Malone M. S.. Intellectual Capital Realizing Your Company's True Value by Finding Its Hidden Brainpower[ J].New York:Harper Business Press,1997:99 ~ 104.

[17] Li J., Mangena M., Pike R.. The Effect of Audit Committee Characteristics on Intellectual Capital Disclosure[ J].The British Accounting Review,2012(44):98 ~ 110.

[18] 傅传锐,王美玲.智力资本自愿信息披露、企业生命周期与权益资本成本[ J].经济管理,2018(4):170 ~ 187.

[19] 蒋艳辉,李林纯.智力资本多源化信息披露、分析师跟踪与企业价值的关系——来自A股主板高新技术企业的经验证据[ J].财贸研究,2014(5):138 ~ 146.

[20] 何贤杰,王孝钰,赵海龙,陈信元.上市公司网络新媒体信息披露研究:基于微博的实证分析[ J].财经研究,2016(03):16 ~ 27.

[21] Boujelbene M. A.,Affes H.. The Impact of Intellectual Capital Disclosure on Cost of Equity Capital: A Case of French firms[ J].Journal of Economic Finance and Administrative Science,2013(34):45 ~ 53.

[22] Marta B., Josune S., Aino K.. Knowledge Management Strategies, Intellectual Capital, and Innovation Performance: A Comparison Between High and Low-tech Firms[ J].Journal of Knowledge Management,2018(8):1757 ~ 1781.

[23] Krippendorff. Reliability in Some Common Misconceptions and Content Analysis:Recommendations[ J].Human Communication Research,2009(3):911 ~ 933.

[24] Wimmer R., Dominick J.. Mass Media Research:An Introduction[M].Belmont,California: Wadsworth,2003:165 ~ 178.

[25] 王小魯,余静文,樊纲.中国分省企业经营环境指数2013年报告(摘要)[ J].国家行政学院学报,2013(4):24 ~ 34.

[26] 杨兴全,曾春华.市场化进程、多元化经营与公司现金持有[ J].管理科学,2012(6):43 ~ 54.

[27] 杨海燕,韦德洪,孙健.机构投资者持股能提高上市公司会计信息质量吗?——兼论不同类型机构投资者的差异[ J].会计研究,2012(9):16 ~ 23.

[28] Meek G. K., Roberts C. B., Gray S. J.. Factors Influencing Voluntary Annual Report Disclosure by U.S,UK and Continental European Multinational Corporations[ J].Journal of International Business Studies,1995(26):555 ~ 572.