外部冲击、企业投资与产权性质

摘要:在突发性外部冲击下,企业投资行为必然受到影响。企业投资对外部冲击的反应、冲击之后对企业影响何时消散,不仅对衡量冲击本身十分重要,对于实施相机抉择的政策调节更是极具参考意义。文章基于国际金融危机的视角,研究发现:民营上市公司2年后基本恢复危机前投资水平,但国有控股上市公司在危机发生5年后依然显著低于危机前水平;解释这种背离现象的原因之一,是在危机发生前国有控股上市公司投资效率显著低于民营上市公司,从而得到非效率投资更容易受到外部冲击且影响持续时间更长的结论。

关键词:金融危机;企业投资;持续时间;产权性质;投资效率

一、 引言

宏观外部冲击对微观主体的作用机制和影响路径一直是学者们关注的焦点,企业投资行为是微观主体的重要体现,是连结宏观经济与微观金融的重要纽带。此次金融危机提供了一个绝佳的、外生性的自然实验环境。研究金融危机冲击之下,上市公司投资行为的变化、持续时间以及不同特征的企业投资变化差异,能够有效避免以往内生性的问题。在中国资本市场中,国有控股上市公司与民营上市公司同时存在,两者的市场行为常常表现出不一致性。产权性质不同的上市公司,在面临的融资约束、投资效率等方面存在显著差异。

本文正是基于此,选取2007年~2014年沪深A股持续经营的全部上市公司,研究结果表明:危机显著降低上市公司投资水平,国有控股上市公司投资下降程度较少;民营上市公司2年后基本恢复危机前投资水平,但国有控股上市公司投资水平在危机发生4年后依然显著低于危机前水平;危机发生前国有控股上市公司投资效率显著低于民营上市公司,是导致这种不同的原因之一,从而得到非效率投资更容易受到外部冲击且负向影响持续时间更长。研究结果支持提高企业市场化竞争水平和国有企业改革等政策。

二、 文献回顾与理论分析

1997年亚洲金融危机的爆发,将外部冲击与经济波动的关系研究推向高潮。2008年国际金融危机再次引发学者对外部冲击的溢出效应进行广泛而深刻的研究。但是,如何刻画、描述微观经济主体在冲击下的行为特征及其持续时间,一直鲜有文献讨论。一方面是由于将宏观波动与微观主体建立联系存在一定困难;另一方面,在样本的时间持续上存在不足,没有足够数据支持实证检验。因此,本文从金融危机、不同企业产权特征对企业投资水平的影响和外部冲击对企业投资影响机制三个方面展开文献回顾和理论分析。

1. 金融危机与企业投资。国外学者利用金融危机形成的“自然实验环境”对企业投资进行了多方面的研究,但是结论却存在争议:大部分学者认为金融危机主要是从供给端影响非金融机构从外部资本市场获得融资的能力,现金储备可以缓解金融危机对企业投资的影响(Duchin et al.,2010;Campello et al.,2010、2011);而有的学者认为在金融危机期间投资的现金流敏感性已经消失(Benigno et al.,2013)。随后,Anand,Irvine和Puckett(2013)研究认为金融危机造成金融市场动荡进而引发流动性不足,机构投资者倾向于在金融危机期间撤消大部分风险投资。

国内学者也关注到危机期间企业投资行为的异动。祝继高等(2012)的研究认为,在金融危机期间女性董事比率高的公司在危机中投资水平下降的幅度更大,尤其是在存在过度投资的公司中,这种效应表现的更为明显。曾爱民等(2013)研究表明财务柔性企业在金融危机时期的投资所受融资约束程度显著更轻,企业事前储备的财务柔性能有效增强其抵御不利冲击的能力。

危机的冲击对企业投资产生负向影响,通过恶化融资环境和减少外部投资机会两个方面导致企业投资水平显著下降。一方面,危机的爆发导致资本市场环境急剧恶化,融资约束显著增大,企业流动资金面临重大挑战,甚至出现资金流断裂的可能。另一方面,危机爆发通过有效需求下降、净出口与投资减少和融资约束进一步增大等途径减少企业投资机会。

2. 产权性质与企业投资非效率。非危机视角下的产权性质与企业投资关系,普遍观点认为国有控股上市公司更容易出现投资过度,民营上市公司更容易出现投资不足;较为完善的公司治理结构能够改善其过度投资的行为。危机视角下,产权性质对企业投资的影响有了新的解读。目前文献主要是从产权性质不同的上市公司投资下降程度不同作为主要切入点。梁琪、余峰燕(2014)研究发现金融危机会对企业资本投资带来冲击,但国有股权能弱化这种负面影响:主要得益于所在国家(地区)的银行业国有化程度较高和国有企业在金融危机期间资本投资下降较少。影响机理表现为国有银行、国有企业偏好谨慎、保守的商业模式。无论是在非危机还是危机期间,产权性质对上市公司投资行为都有显著影响。

3. 宏观外部冲击对微观企业主体的影响研究。刻画宏观外部冲击对微观企业主体行为的影响文献较少,以往相关的研究集中在外部冲击对宏观经济系统的影响和负面效应。戴觅、茅锐(2015)以金融危机为自然实验,研究表明金融危机促使企业“出口转内销”,但出口降幅与内销增幅并不匹配。许涤龙、沈春华(2012)研究表明金融危机对经济的影响是一个渐进、动态的过程,而非一个静止的状态,而且这种影响是长期的。

在冲击对企业投资行为的持续时间上,鲜有文献进行相关研究。外部冲击存在滞后性,会持续存在一段时间,这一点已经大量文献证明。本文认为,冲击的持续时间长短受到冲击本身量能的大小、传导路径的通畅程度、被影响主体的外部依赖性和自身调节能力有关。通常冲击量能越大、企业外部依赖性越强、企业自我调节能力越弱,冲击的持续时间越长。在同一冲击力度下,对企业投资影响持续时间除了和企业所处行业、经营状况有关外,产权性质及由此带来的投资规模和效率的不同,是影响持续时间的重要因素。

基于上述三部分的论述,联合提出本文研究假设1、研究目标2和假设3:

研究假设1:金融危机作为外部冲击,显著降低我国上市公司投资水平;其中产权性质对投资下降程度有所影响。进一步认为危机对民营上市公司的投资水平影响大,国有控股上市公司因政府干预等因素,投资水平下降程度较轻。研究目标2:通过实证检验,初步回答不同产权性质的上市公司其投资水平受到危机冲击的持续时间。研究假设3:金融危机对上市公司投资水平影响的持续时间与危机前企业是否存在投资非效率有关;企业投资非效率程度越大,受到危机冲击的影响越大,持续时间越长。

三、 研究设计与实证分析

1. 研究设计。

(1)样本选择、数据来源与处理。本文的实证研究分为全样本实证与分样本实证。全部样本为沪深A股2007年以前上市且持续经营的全部公司,2007年第4季度~2014年第3季度共28季度数据。其中剔除金融类、在样本考察期间被特别处理、数据不全的上市公司,最终得到1097家上市公司。根据上市公司最终控制人/实际控制人是否为国资委、各级政府与中央或国有集团公司,划分为国有控股上市公司与民营上市公司。在上述样本基础上得到国有控股上市公司695家,民营上市公司402家。

本文采用Winsorization的方法对异常值进行处理,对原始数据使用概率为1%的缩尾处理,财务数据和公司治理数据来源于国泰安(CSMAR)数据库,并对各上市公司的财务数据进行标准化处理,以便于横向比较与线性回归。

(2)变量定义。企业投资这一变量,根据理论分析及国际衡量标准,采用t年j季度固定资产、长期股权投资、无形资产与在建工程等项目较上一期的增量,与现t年j季度资产规模的比值衡量企业的投资水平,用Invest表示。定义金融危机,需要考虑传导的时滞效应。根据我国国内生产总值增长率和进出口贸易总额增长率,定义为2008年第四季度到2009年第三季度为危机中,引入虚拟变量Crisis表示并取值为1;其他时间定义为非金融危机期间,取值为0。在研究危机持续时间时,同样引入虚拟变量Crisis_after1~Crisis_after5,用以表示危机后1年~5年。

根据国内外学者的文献研究,影响企业投资水平的因素还有很多,引入包括现金储备、盈利能力、偿债能力和成长机会等作为控制变量。在研究危机企业投资效率时,根据Richardson(2006)投资标准模型,引入Investj,t,i_1表示投资滞后一期。

2. 实证结果与分析。

(1)金融危机期间企业投资下降了么?Model-1为全样本研究,未区分产权性质,证明危机确实使得企业投资水平普遍且显著下降。Model-2、Model-3引入State和交互项Crisis*state:表明在整个样本期间,国有组投资显著高于民营组。进一步使用Model-4、Model-5来分组考察下降程度,发现两者Crisis系数均显著为负,但民营组系数更大,也在一定程度上说明国有组投资水平下降较少。上述实证结果验证研究假设1。

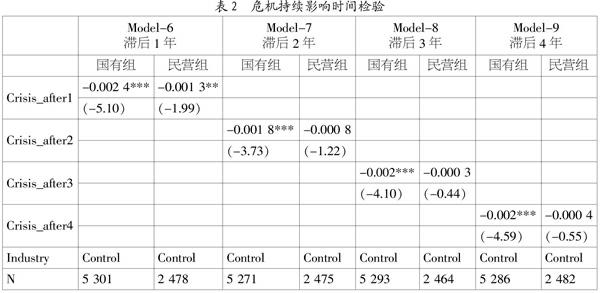

(2)金融危机对企业投资冲击持续时间多久?采用间隔式的样本分段研究金融危机冲击之后,滞后效应的持续时间。Model-6回归样本为危机前和危机后一年(2007Q4~2008Q3、2009Q4~2010Q3)共8季度数据,Model-7~Model-9的回归样本以此类推。与直觉认为不同的是,危机在国有组中持续的时间更长。Model-6~Model-9中,国有组Crisis_after系数均在1%的置信水平上显著为负;而民营组的系数在危机后第二年就已经表现为不显著。整体看,Model-7~Model-9说明国有组和民营组在受到危机冲击的持续时间上存在差异。

(3)危机冲击的持续时间不同是因为投资效率吗?上述实证结果在一定程度上与一般推论所想不同。基于以往文献的研究结论与本文理论部分的分析,投资效率的差异可能是造成这一结果的重要原因。基于此,本部分采用Richardson(2006)的标准投资模型,刻画上市公司在样本研究期间的投资非效率情况,并将代表投资非效率程度的?驻Investj,t,i作为被解释变量,建立回归模型分析危机冲击的持续时间与投资效率之间的关系。

Model-10 state的系数在5%的置信水平上显著为正,表明危机传导至国内前,民营上市公司的投资效率显著高于国有控股上市公司。Model-11~Model-15通过引入Crisis_after1~Crisis_after5,分别研究危机前与危机后1年~5年比较时,国有组与民营组投资效率的差异。State的系数在危机冲击后第2年不再显著,但在全部模型中系数均为正,说明整体而言不论在危机前还是危机后,国有组的投资效率均低于民营,这种差异在危机前和危机后一年尤为显著。回归结果也与前文持续时间的模型结论一致。Model-16~Model-17为分组检验在危机冲击后5年投资效率的表现,结果说明危机中由于国有组与民营组的投资水平均显著下降,幅度较大,导致投资效率下降;但危机后由于国有组的冲击影响持续时间较长,但力(下转第75页)度已经逐渐减弱,反而使得投资效率提升。结果也从侧面说明国有组在危机前确实存在较大程度的投资非效率情况。

四、 研究结论

本文基于国际金融危机的视角,采用全行业样本,研究在金融危机这一突发性外部宏观冲击下微观主体上市公司的投资行为的变化,得到的主要结论有:(1)金融危机传导至我国后,危机期间我国全行业上市公司投资水平显著下降;其中产权性质影响下降幅度,国有控股上市公司投资水平下降幅度较小。(2)危机冲击对产权性质不同的上市公司持续影响力度不同:与直觉认识不同,国有控股上市公司受到影响持续时间长达5年;而民营上市公司在危机冲击2年后,投资水平就逐渐恢复至危机前水平。(3)造成危机持续时间不同的原因之一,是产权性质不同的上市公司投资效率不同:国有控股上市公司在危机前投资非效率的情况更为严重,由此可推论非效率投资更容易受到宏观波动的冲击。

基于以上结论可知,国有控股上市公司在投资效率和自我恢复能力方面均逊于民营上市公司,其背后的原因可能涉及国有控股上市公司的薪酬激励与代理成本、股权结构与集中度、集团母公司和政府“帮助之手”与“掠夺之手”等方面;尤其是这些因素在危机冲击后,其影响上市公司的机制与方向是否发生改变,都是进一步可供研究的方向。本文的研究结论表明效率投资能够较好地抵御外部宏观冲击,支持国有企业改革与提高市场化程度促进竞争等政策,进一步提高上市公司投资效率;同时也为有关部门在外部宏观冲击后如何使用相机抉择的经济政策提供一个微观主体行为方面的实证证据。

参考文献:

[1] 戴觅,茅锐.外需冲击、企业出口与内销:金融危机时期的经验证据[J].世界经济,2015,(1).

[2] 李焰,秦义虎,张肖飞.企业产权、管理者背景特征与投资效率[J].管理世界,2011,(1).

[3] 梁琪,余峰燕.金融危机、国有股权与资本投资[J].经济研究,2014,(4).

[4] 魏明海,柳建华.国企分红、治理因素与过度投资[J].管理世界,2007,(4).

[5] 祝继高,叶康涛,严冬.女性董事的风险规避与企业投资行为研究——基于金融危机的视角[J].财贸经济,2012,(4).

[6] 曾爱民,张纯,魏志华.金融危机冲击、财务柔性储备与企业投资行为——来自中国上市公司的经验证据[J].管理世界,2013,(4).

基金项目:国家自然科学基金项目(项目号:71273020)。

作者简介:田园(1988-),女,汉族,江苏省徐州市人,对外经济贸易大学金融学院博士生,研究方向为国际金融、公司金融。

收稿日期:2016-11-10。