地方政府债务与企业投融资期限错配

易玄 刘诗若

【摘要】以我国2010~2017年沪深A股上市公司为样本, 检验企业注册所在省份政府债务规模对企业投融资期限错配影响, 结果显示:从产权性质来看, 地方政府债务会加重国有企业投融资期限错配问题, 而非国有企业并没有受到地方政府债务显著影响。 进一步研究显示, 地方政府债务可能通过挤占地区信贷配额, 推高国有企业债务融资成本, 进而加剧国有企业短贷长投行为。

【关键词】地方政府债务;投融资期限错配;短贷长投;产权性质

【中图分类号】F275 【文献标识码】A 【文章编号】1004-0994(2020)12-0034-9

一、 引言

投融资期限错配, 是指企业在投资扩张时, 受资金来源限制, 会将短期借款用于长期在建工程和固定资产方面的投资, 形成的“短贷长投”行为[1] 。 近年来, 在金融创新发展和融资需求驱动下, 商业银行將资金以信托、票据贴现方式发放给房地产企业以及城投平台等非标资产业务, 导致企业借款短期化明显[2] 。 企业尤其是民营企业的短贷长投, 在加大资金管理难度的同时加剧了企业危机, 对企业业绩、创新可持续性发展产生负面影响[3] , 且可能通过债务违约将风险延伸至整个金融系统。 企业投融资错配行为究竟因何而产生?学术界部分学者将制度环境[4] 、货币政策适度水平[5] 及企业的非理性融资[6] 归结为投融资期限错配形成的主要原因。 但也有学者认为, 投融资期限错配行为受货币政策不稳定的影响, 而货币政策有效性受地方政府干扰[7] , 特别是过高的地方债务会削弱货币政策稳定经济能力[8,9] , 因而地方政府债务压力会加剧企业投融资期限错配[10] 。

地方政府债务是指地方政府为满足地方公共支出的需要, 以政府名义举借或担保举借的债务, 并因此承担的资金偿付义务[11] 。 地方财力有限的情况下, 地方政府通过举债促进经济社会健康发展有其必要性和合理性, 但政府债务在一定程度上提高了长期利率和未来税率, 容易诱发通货膨胀进而抑制宏观经济增长。 从微观视角看, 研究者也验证了政府债务对企业融资成本、企业杠杆有显著负向影响[12,13] , 特别是地方债务会影响企业融资约束[14] 、税负水平[15] 、投融资效率[16] 及企业创新[17] 。 融资成本与融资约束是影响企业投融资期限配置的重要因素, 因而地方政府债务可通过上述因素对企业投融资期限配置产生影响, 但目前尚无文献研究地方政府负债行为对微观企业短贷长投这一财务异化行为的影响。

值得注意的是, 与西方企业融资遵循的啄食理论相悖, 我国企业大多遵循从股权融资、债权融资到内源融资的顺序, 加之金融市场化程度差异, 我国企业投融资期限错配问题较发达国家更为显著。 基于此, 本文以2010~2017年A股非金融类上市公司为样本, 研究地方债务融资对样本企业投融资期限错配的影响。

二、文献回顾与研究假设

(一)企业投融资期限错配

经典代理理论认为, 在完善的资本市场中企业投资决策与融资方式无关[18] , 但现实中存在的委托代理冲突、信息不对称等使得代理人在投资决策时可能为自身利益而选择次优项目, 融资方式及债务期限结构的合理配置能避免委托人与代理人的利益冲突, 促使代理人做出最优投资决策。 债务期限如何配置才能与企业投资匹配呢? 债务期限匹配理论认为, 企业债务期限应与资产使用期限相匹配[19] 。 考虑到企业已有资产与新投资机会, 长期资产搭配长期债务才是最理想的匹配方法[20] 。 实务中, 由于企业融资策略选择及内部资金管理能力以及银行金融结构偏好等因素影响, 企业投融资期限可能错配, 形成短贷长投[21] 。 国外文献对于期限错配的问题大多基于金融市场更加发达环境下的银行业进行研究, 虽然我国银行业也存在期限错配问题[22] , 但2004年我国民营企业集团“德隆系”由于投融资期限错配问题陷入严重财务危机, 引发了国内最早对非金融企业短贷长投行为的关注。

与西方企业融资遵循的啄食理论相悖, 我国企业大多遵从股权融资、债权融资到内源融资的顺序, 商业银行信贷是我国企业尤其是中小企业融资的主要来源。 但由于我国宏观金融系统存在资本市场发展不成熟、货币政策不稳定以及利率期限结构不合理等缺陷, 融资市场上长期债务工具期限偏短, 银行信贷因流动性局限更偏好提供短期资金, 加之金融借贷决策中往往存在信息不对称, 基于信贷风险控制动机银行更愿意提供短期信贷。 从企业层面看, 受金融机构融资制度性约束, 短期贷款较长期贷款更易获取, 企业往往将短期借款作为负债首选[23] , 因此不少学者认为融资约束是企业投融资期限错配根源[1,24] 。

债务期限和投资期限的不匹配一方面增加了企业经营风险, 弱化了负债对企业的治理效应, 给企业带来了信用违约风险, 进而向外传递高经营风险信息[25] , 给企业带来负面市场反应; 另一方面, 这种以低成本融资支持投资扩张的方式是企业频发债务违约的主要原因之一, 可能积累大量的金融风险和脆弱性, 加重企业还款压力, 给非金融企业带来展期风险。 因为企业需要通过负债的频繁展期来弥补负债期限与资产期限不匹配形成的流动性缺口, 一旦债务展期被叫停, 必然导致负债端的集中清算甚至是违约[26] 。 此外, 企业过度依赖短期债务进行长期投资的方式会积累大量的金融风险和脆弱性, 易形成金融恐慌, 也对企业的资金管理水平提出了更高要求。

(二)地方政府债务与我国企业投融资期限错配

国外学者通过实证研究发现, 政府债务与企业债务规模之间显著负相关, 指出政府债务供应增加可能会减少企业债务, 尤其是长期债务, 可以使企业增加流动资产的持有量, 以应对政府借贷的增加[27,28] 。 与国外高度分权联邦财政体制不同, 我国财政体制正经历向市场经济和财政分权制度转型的过程, 呈现经济分权从属于政治集权、地方政府承担较大支出责任、财政收入高度集权等特点[29] 。 由于地方政府发展具有“锦标赛”特征, 地方政府拉动经济增长必然带来巨大的资金缺口[30] , 债务融资成为政府填补资金缺口的主要途径[31] 。

地方政府债务融资在一定程度上有利于企业投资, 因为随着财政分权水平和财政自主度的提升, 我国地方政府可以根据当地发展需要更加灵活和自由地分配财政资金。 大多数通过债务融资而来的政府资金投向基础设施建设, 这些基础建设项目一定程度吸引工业投资, 在官员政绩竞赛的刺激下区域投资规模扩大, 提供更多投资机会且带动相关产业发展, 不仅可助推地区全要素生产率提升, 促进当地经济增长, 也能在一定程度上改善企业投资环境, 提供更多投资机会[32-34] 。

但地方政府债务规模的过度扩张也会占用社会大量资金, 通过影响信贷环境加重企业融资约束, 以资金竞争及价格竞争渠道推高企业融资成本, 极易诱发企业投融资期限错配。 当地方政府进行债务融资时, 其通过行政干预、政府信用和城市经济发展前景背书等对银行信贷资源形成“绑架”, 挤占了区域中实体经济投资所需的中长期资金和私人投资资金[35] 。 地方政府公共债务的额外供应造成了地方信贷市场的失衡[36] , 这种不计成本的融资方式减少了企业资金供给, 以“黑洞效应”的形式间接推高了企业攫取信贷资金租值的成本。 加之地方政府债务资金大多投向回收期长的基础设施建设项目, 也包括一些为地方官员寻租而选择的经济效益非常低下的项目, 地方政府一旦无法按时偿还所欠贷款, 将导致银行信贷的租值耗散[37] 。 为弥补租值损失, 银行向企业发放贷款时审核将更为苛刻。 相较而言, 短期贷款更易获取, 往往成为企业长期资金的替代选择[25] 。 近年来“影子银行”替代了部分银行信贷功能, 主要以短期贷款向企业提供流动性支持[38] , 助力企业以短期低成本融资支持长期投资方式。

可见, 地方政府债务扩张一方面通过“引资功能”影响当地就业和产出增长, 增加企业的市场需求和投资机会; 另一方面, 地方政府债务通过挤占银行信贷空间以租值耗散恶化企业的融资环境, 推高企业融资成本, 加剧企业融资约束, 尤其是长期资金的融资约束, 进而诱发企业投融资期限错配。 基于此, 提出如下研究假设:

H1:地方政府债务规模越大地区, 企业投融资期限错配情况越严重。

(三)政府债务融资、产权性质与投融资期限错配

近年来“去杠杆”过程中资产负债率不断下降, 民营企业投资规模缩减, 地方政府为弥补民营企业投资下降导致的“增长缺口”, 需要以更高投资增速稳定社会投资增长; 国有企业在政策性负担和所有者缺位的双重影响下, 更有可能进行过度投资。 从资产组合理论视角来看, 政府债务发行由于资产之间替代性强弱的不同而改变了资产相对收益[39] 。 相比于非国有企业, 国有企业债务融资成本受政府债务融资行为影响更大。 同时地方政府会对承担公共职能的国有企业实施预算软约束, 通过减少税收、给予财政补贴、政府干预商业贷款等形式, 为企业提供资金和融资便利, 短期债务因其成本低、监管相对宽松, 能在一定程度上较好满足季节性融资需求[40] , 往往成为国有企业融资的首选。 虽然过多的短期债务会增加企业展期风险, 但国有企业融资优势能使其及时获取新资金避免流动性风险和信用违约风险[41] 。 因此, 在地方政府债务的影响下, 国有企业更可能选择短贷长投, 借助大量短期资金来满足快速扩张的需求, 帮助地方政府缓解由于债务规模扩大带来的财政压力。 基于此, 本文提出如下研究假設:

H2a:地方政府债务规模越大的地区, 国有企业的短贷长投现象越严重。

银行等金融机构对非国有企业贷款时受政治干预等非经济因素影响, 往往“刻意”放大借款短期化倾向[42] 。 尤其在政府债务融资挤占信贷融资配给量的情况下, 地方政府债务对非国有企业债务融资的规模和成本均产生了较强的不利影响[43] , 这一倾向可能更为明显。 同时, 社会征信体系不完善和一些非国有企业不重视信息披露等加剧了信贷市场的信息不对称, 商业银行对非国有企业往往会执行更高的信用标准与更严格的风险控制手段, 其更愿意向非国有企业提供短期资金。 由于地方政府在资金融通和分配过程中处于绝对支配地位, 从而在多方面限制和阻碍了企业债券融资渠道的拓展[44] 。 地方政府债务融资增加了非国有企业的中长期信贷融资难度, 进而诱发了非国有企业投融资期限错配的短贷长投行为。 基于此, 本文提出如下研究假设:

H2b:地方政府债务规模越大的地区, 非国有企业短贷长投行为越严重。

三、研究设计

(一)样本选取与数据来源

本文选取2010 ~ 2017年我国A股上市公司为研究样本, 其中城市建设资金总额及国内贷款、债券数据来自《中国城市建设统计年鉴》, 土地出让金数据来自《中国国土资源统计年鉴》, 上市公司财务数据来源于国泰安数据库, 地区经济数据来源于《中国财政统计年鉴》和各省的统计年鉴。 样本筛选过程如下:删除了金融类、ST企业, 剔除了相关数据缺失和异常的公司, 最终获得17392个样本。 为消除极端值的影响, 对本文使用的主要连续变量进行了上下1%的Winsorize处理。

(二)模型设计

为研究地方政府债务对企业投融资期限错配的影响, 借鉴McLean等[45] 研究短期贷款对企业投资影响时的计量模型, 检验企业是否存在短贷长投融资方式。 除解释变量之外, 其他控制变量都滞后一期以解决内生性问题。

其中, 被解释变量投资支出(Inv)用现金流量表中“购建固定资产、无形资产和其他长期资产支付的现金”衡量。 解释变量Shortdebt、Longdebt分别表示企业短期和长期信贷资金的增量。 控制变量包括企业规模(Size)、资产负债率(Lev)、托宾Q值(Q)和现金流量净额(Cash), 同时控制行业(Industry)和年度(Year)虚拟变量。

借鉴钟凯等[5] 的方法, 采用资金缺口度量投融资期限匹配程度, 即短贷长投(Sfli)。 地方政府债务变量选取详见下文变量定义。 借鉴钟凯等[5] 、马红等[1] 的研究, 选择的公司特征变量包括企业规模(Size)、资产负债率(Lev)、托宾Q值(Q)。 为缓解地区层面遗漏变量所带来的内生性问题, 还控制了地区层面的相关变量, 即经济发展水平(Lngdp)和金融发展水平(Fd); 同时控制行业(Industry)和年度(Year)虚拟变量。

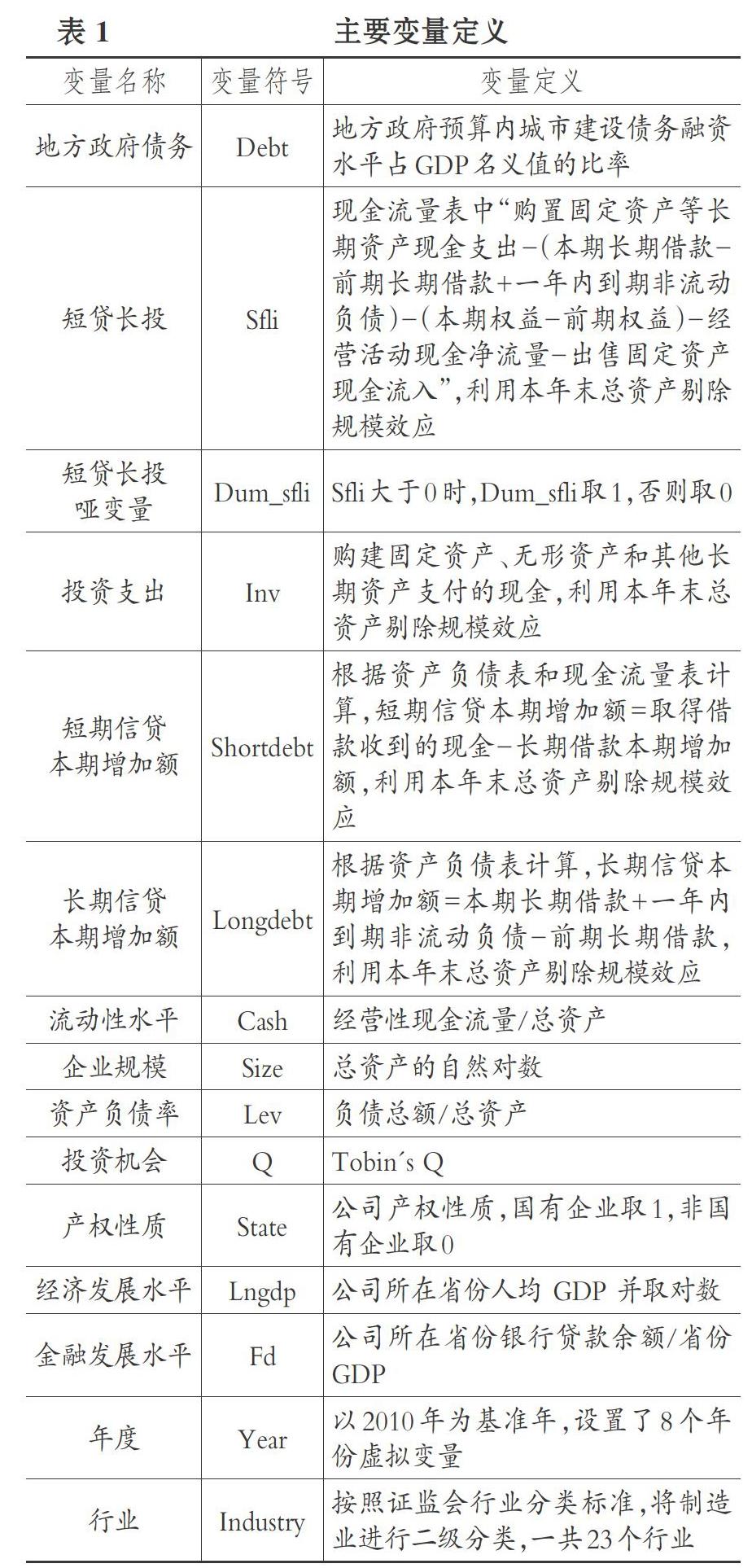

(三)变量定义

1. 地方政府债务。 对地方政府债务进行估算容易出现高估或低估, 为保证数据前后的一致性, 本文采用已有学者提出的“招拍挂”出让价格、“招拍挂”出让收入等作为代理变量[32] 。 此外, 采用地方预算内城市建设债务融资水平占地区GDP的比值衡量地方政府债务[46] , 进行稳健性检验。

2. 短贷长投。 借鉴钟凯等[5] 的方法, 采用资金缺口度量投融资期限匹配程度(Sfli)。 同时引入短贷长投哑变量, Sfli大于0时, Dum_sfli取1, 否则取0。

主要变量定义如表1所示。

四、 实证结果

(一)描述性统计

表2为主要变量描述性统计结果。 表2中, Sfli均值为-0.0748, 短贷长投哑变量的均值为0.2649, 说明样本期间我国26.49%的样本上市公司存在短贷长投现象, 与钟凯等[5] 的结果基本一致。 短期信贷本期增加额均值为0.1693, 而长期信贷本期增加额均值为0.0231, 说明我国上市公司长期信贷资金数额明显低于短期信贷资金。

(二)回归结果

1. 企业短贷长投存在性检验。 本文采用非平衡面板数据进行OLS回归。 表3列(1)的全样本回归结果显示, 短期信贷本期增加额系数(0.0325)显著为正, 初步证明短贷长投现象的存在。 而投资也会增加企业流动性需求, “投资—短期贷款”敏感性可能会受到流动性需求的干扰, 故将样本按当期流动资产占总资产比重下降或上升分为流动性需求较低组和流动性需求较高组。 两组样本结果显示, “投资—短期贷款”敏感性均显著正相关, 与钟凯等[5] 的研究结果一致, 说明“投资—短期贷款”敏感性能够在一定程度上反映企业短贷长投情况, 为后续研究奠定了前提基础。

同时, 将样本分为国有企业组和非国有企业组, 两组样本回归结果如表4所示。 “投资—短期贷款”敏感性系数均显著为正, 而非国有企业短期信贷本期增加额系数(0.0344)要高于国有样本组(0.0236), 将产权性质变量作为交互项加入模型后发现上市公司国有产权属性会削弱“投资—短期贷款”敏感性, 即非国有企业短贷长投情况更为严重。

表5是模型(2)的回归结果, 控制变量结果显示企业规模(Size)、资产负债率(Lev)和投资机会(Q)与企业短贷长投(Sfli)显著负相关, 说明规模越小、杠杆率越低、投资机会越少的企业短贷长投情况越显著。 地方政府债务(Debt)系数在1%水平上显著为正, 说明控制影响企业短贷长投公司因素及地区层面相关变量之后, 地方政府债务(Debt)融资规模对企业短贷长投(Sfli)有显著影响, 结论支持H1, 地方政府债务的增加会加剧企业短贷长投行为, 表明地方政府债务通过挤占企业银行信贷资源, 导致企业更多地选择短贷长投这一激进的融资方式。

2. 地方政府債务、企业产权性质与短贷长投检验。 根据产权性质分组的回归结果如表6所示。 相对于非国有企业, 国有企业样本组中地方政府债务(Debt)系数在1%水平上显著, 结果显示政府债务规模越大的地区, 国有企业短贷长投行为越严重, 证实了H2a。 地方政府债务(Debt)对企业短贷长投(Sfli)的影响在国有企业表现得更显著, 其原因或如前所述, 国有企业再融资风险低, 随着政府债务规模越来越大, 国有企业进行短贷长投的情况越严重。 而非国有企业样本组在“短贷长投”存在性检验中更为显著, 但地方政府债务规模扩张并没有显著加重企业短贷长投问题, 其原因可能是地方政府债务规模扩张占用了大量的信贷资源, 缩减了非国有企业的短期借款规模, 加剧了非国有企业投资不足问题[47] , 因此企业并不会轻易选择短贷长投的激进融资方式。

(三)进一步研究与稳健性检验

1. 政府债务管理对地方政府债务融资与企业“短贷长投”相关性的影响。 近年来, 我国中央政府加强了对地方政府债务的管理, 使得我国地方政府债务融资来源发生了较大变化。 2015年前我国地方政府债务融资主要来源于地方银行中短期贷款, 截至2013年6月底, 我国地方政府债务资金来源中银行贷款占比达50.76%。 2015年《预算法》赋予省级政府债券融资权利, 地方政府债券成为地方政府融资的主要手段。 财政部最新数据显示, 2019年1月 ~ 4月, 全国发行地方债16333亿元, 其中新增债券12940亿元, 约占全部新增地方政府债务额度的42%。 基于市场操作的地方债券融资方式, 一定程度上削减了原基于银行信贷为主的地方政府债务融资对金融信贷配额的挤占, 释放出部分信贷资金支持企业等微观经济体, 进而削弱了地方政府债务对企业投融资期限错配情况的影响。

自2015年起, 财政部对存量债务进行置换以缓解地方政府存量债务问题。 地方债置换通过商业银行资产结构在贷款与债券之间的配置调整影响货币供给, 使银行可贷资金增加, 缩减了银行风险资产规模, 有效提高其资本充足率, 进一步增强金融机构放贷能力, 一定程度缓解了地区企业的融资约束, 进而有效降低了地方政府债务对企业短贷长投行为的影响。

基于上述分析, 构建双重差分模型(3)考察地方政府债务管理效果。 一方面, 利用政策冲击作为准自然实验排除内生性问题对结论的影响; 另一方面, 通过政策评估以验证地方政府债务管理能否缓解地方债务规模对企业短贷长投的影响。

其中, Post表示样本数据是否为2015年地方政府债务管理实施年度, 2015年及之后为1, 其余年份为0。 其他变量与模型(2)一致。

表7列(1)中, Debti,t×Post的系数为-0.0171, 在10%水平上显著, 说明地方政府债务管理(Post)缓解了地方债务规模对国有企业短贷长投的影响。 通过2015年之前和2015年及之后的分组检验发现, 2015年之前地方政府债务规模会显著加重企业特别是国有企业短贷长投现象, 2015年之后其显著性下降。 为避免受数据统计口径影响, 稳健性检验中将借鉴吕健[32] 所使用的地方政府债务数据进行替换, 检验结果一致, 说明地方政府债务管理削弱了地方债务规模对国有企业短贷长投的正向影响。

2. 地方政府债务融资对企业短贷长投的影响机理。 前文提到, 政府债务融资越多, 越会通过占用较多银行资金推高企业债务成本加重该地区企业的短贷长投情况, 为缓解由政府债务融资带来的债务成本压力, 企业选择短贷长投的可能性更大。 那么, 地方政府债务规模是否会通过影响债务融资成本进而影响国有企业短贷长投的水平呢?本文将运用中介效应检验方法, 检验地方政府债务融资与国有企业短贷长投的影响机制。

为深入研究地方政府债务融资影响企业短贷长投的传导机制, 构建中介效应模型。 将模型(2)作为中介效应模型基本方程, 在此基础上构建模型(4), 模型(4)就中介变量(债务融资成本)对基本自变量(地方政府债务率)进行回归, 借鉴范小云等[12] 的方法, 构建地方政府债务对企业债务融资成本影响的检验模型。 而模型(5)就因变量(企业短贷长投程度)对基本自变量(地方政府债务率)和中介变量(债务融资成本)同时进行回归。

考虑到利息成本还包括手续费等其他成本, 本文参考范小云等[12] 对债务融资成本指标的构建方法, 選择第三类指标, 即利息支出占期间费用以及净财务费用占期间费用指标。 地方政府债务与国有企业债务融资成本的回归结果如表8所示:地方政府债务(Debt)系数均显著为正, 说明地方政府债务(Debt)会在一定程度上推高国有企业债务融资成本(Cost)。 受地方政府债务影响, 金融机构在考虑资产组合配置时, 不管是配置更多的地方政府债务, 还是对企业提出更高的债务资金回报率要求, 都会推高企业债务融资成本。 甚至由于国有企业对地方政府债务的替代性更强, 国有企业债务融资成本受地方政府债务融资的影响更大。

表9是加入影响机制的地方政府债务规模与国有企业短贷长投的回归结果。 表9中, 地方政府债务(Debt)与企业短贷长投(Sfli)均显著为正, 说明政府债务融资(Debt)会通过提高国有企业债务融资成本(Cost1、Cost2)加重企业短贷长投(Sfli)情况。 债务融资成本在地方政府债务和企业短贷长投之间的传导关系成立, 发挥部分中介效应。 这表明国有企业是出于减少债务融资成本的动机被动选择短贷长投, 而沈红波等[10] 也发现在金融市场结构性问题下, 国有企业会被动接受短期贷款融资 。

3. 其他稳健性检验。 本文还从以下方面进行了稳健性检验:①为使假设1结论更加可靠, 参考钟凯等[5] 的方法, 剔除“应付债券”余额大于0的样本, 并对余下样本重新进行检验, 结果显示, 剔除债券融资的影响并未影响前文的研究结论。 ②参考吕健[32] 的方法, 运用地方政府债务估算数据替换地方政府债务数据, 结果显示, 替换地方债务规模数据并未影响前文的研究结论。 ③参考Blanchard等[48] 的方法来界定地方政府债务相对规模, 即政府城投债规模/地方政府债券规模占GDP名义值的比率替换地方政府债务变量, 对2015年之前的数据进行验证, 结果显示替换地方债务规模后并未影响前文的研究结论。

五、 研究结论及政策建议

本文重点研究地方政府债务规模对我国非金融企业投融资期限匹配行为的影响, 结果表明:地方政府债务越严重的地区, 企业投融资期限错配情况越严重; 从产权性质来看, 地方政府债务会加重国有企业投融资期限错配问题, 而非国有企业虽然存在投融资期限错配现象, 却没有受到地方政府债务的显著影响; 进一步研究显示, 地方政府债务可能通过挤占地区信贷配额, 推高国有企业债务融资成本, 进而加剧国有企业短贷长投行为。

基于上述结论本文认为:

当前央行货币政策趋于宽松, 在宏观经济政策刺激下, 地方政府过度借债截流市场流动性导致企业信贷空间被压缩, 极易诱发企业投融资期限错配, 提升地区金融风险。

自2014年颁布《国务院关于加强地方政府性债务管理的意见》以来, 我国地方政府债务余额实行限额管理, 地方政府债务规模得到较好控制。 2015年《预算法》允许省级政府公开发行地方政府债券, 自此中央对地方政府债务进行大量置换。 但值得注意的是, 地方政府债券主要发行对象依然为银行等金融机构, 地方政府债务仍旧会在一定程度上挤占地区信贷配额, 诱发企业短贷长投行为。 加之当前我国地方政府债务管理仍存在政府债券市场化程度不高、地方政府隐性违规担保等行为难以消除等问题, 地方债务风险及对地区微观经济体发展的负面影响值得高度关注。

尽管非国有企业短贷长投没有受地方政府债务的显著影响, 但短贷长投现象在国有和非国有企业中普遍存在, 不仅不利于企业高质量持续发展, 也极易产生债务展期或违约风险, 引发金融恐慌。 这一发现对于认清我国目前的公司投融资行为具有重要意义。 上市公司应完善内外部管理机制, 提高在多元化投资、新业务经营和产业链的上下游整合方面的资金配置效率, 实现投融资决策的良性互动。

【 主 要 参 考 文 献 】

[ 1 ] 马红,侯贵生,王元月.产融结合与我国企业投融资期限错配——基于上市公司经验数据的实证研究[ J].南开管理评论,2018(3):46 ~ 53.

[ 2 ] 王玉泽,罗能生,刘文彬.什么样的杠杆率有利于企业创新[ J].中国工业经济,2019(3):138 ~ 155.

[ 3 ] 马红,侯贵生,王元月.短贷长投对企业创新可持续性支持的实证研究[ J].科技进步与对策,2018(11):109 ~ 116.

[ 4 ] 白云霞,邱穆青,李伟.投融资期限错配及其制度解释——来自中美两国金融市场的比较[ J].中国工业经济,2016(7):23 ~ 39.

[ 5 ] 钟凯,程小可,张伟华.货币政策适度水平与企业“短贷长投”之谜[ J].管理世界,2016(3):87 ~ 98.

[ 6 ] 孙凤娥,苏宁,卢欣韵.激进策略、短贷长投与非理性短期借款[ J].工业技术经济,2017(9):41 ~ 46.

[ 7 ] 白俊,孟慶玺.地方政府干扰了货币政策的有效性吗[ J].经济学家,2015(9):59 ~ 69.

[ 8 ] 张成虎,金虎斌.财政货币政策与地方政府债务关系的实证检验[ J].统计与决策,2016(14):156 ~ 159.

[ 9 ] 冯静,彭月兰.我国地方政府债务对货币政策的影响[ J].生产力研究,2006(3):87 ~ 88.

[10] 沈红波,华凌昊,郎宁.地方国有企业的投融资期限错配:成因与治理[ J].财贸经济,2019(1):70 ~ 82.

[11] 孙海凤.我国地方政府债务研究:述评与展望[ J].经济研究参考,2015(18):45 ~ 49.

[12] 范小云,方才,何青.谁在推高企业债务融资成本——兼对政府融资的“资产组合效应”的检验[ J].财贸经济,2017(1):51 ~ 65.

[13] 车树林.政府债务对企业杠杆的影响存在挤出效应吗?——来自中国的经验证据[ J].国际金融研究,2019(1):86 ~ 96.

[14] 肖钰,孙会霞.地方政府借债与地区企业融资约束差距[ J].中国经济问题,2014(2):49 ~ 58.

[15] 杨华领,宋常.地方政府债务、产权属性与公司税负[ J].财经论丛, 2015(8):27 ~ 36.

[16] 孙刚,朱凯.地方政府性债务治理与上市企业投融资——基于我国247座城市的初步证据[ J].经济理论与经济管理,2017(7):49 ~ 62.

[17] 朱晨赫,杨筝,程晨.地方政府债务与企业创新——基于省级面板数据和国务院43号文件的实证研究[ J].当代财经,2018(8):77 ~ 89.

[18] Modigliani F., H. H. Miller. The cost of capital, corporate finance and the theory of investment[ J].American Economic Review,1958(49):261 ~ 297.

[19] Morris J. R.. On corporate debt maturity strategies[ J].The Journal of Finance,1976(1):29 ~ 37.

[20] Stohs M. H., Mauer D. C.. The determinants of corporate borrowing maturity structure[ J].Journal of Business,1996(69):279 ~ 312.

[21] 袁卫秋.我国上市公司的债务期限结构——基于权衡思想的实证研究[ J].会计研究,2005(12):53 ~ 58.

[22] 裘翔.期限错配与商业银行利差[ J].金融研究,2015(5):83 ~ 100.

[23] 陈旭.上市公司投融资期限错配及其风险研究[ J].财会通讯,2009(21):93 ~ 95.

[24] Acharya V. V., Gale D., Yorulmazer T.. Rollover risk and market freezes[ J].The Journal of Finance,2011(4):1177 ~ 1209.

[25] 罗宏,贾秀彦,陈小运.审计师对短贷长投的信息识别——基于审计意见的证据[ J].审计研究,2018(6):65 ~ 72.

[26] Diamond D. W., Dybvig P. H.. Bank runs, deposit insurance, and liquidity[ J].Journal of Political Economy,1983(3):401 ~ 419.

[27] Graham J. R., Leary M. T., Roberts M. R.. How does government debt affect corporate financing and investment?[Z].NBER Working Paper,2014.

[28] John R. Graham, Mark T. Leary, Michael R. Roberts. A century of capital structure: The leveraging of corporate America[ J].Journal of Financial Economics,2014(3):N/A.

[29] 龚锋,雷欣.中国式财政分权的数量测度[ J].统计研究,2010(10):47 ~ 55.

[30] 陈柳钦.规范地方政府融资平台发展的思考[ J].地方财政研究,2010(11):38 ~ 43.

[31] 胡援成,张文君.地方政府债务扩张与银行信贷风险[ J].财经论丛,2012(3):59 ~ 65.

[32] 吕健.地方债务对经济增长的影响分析——基于流动性的视角[ J].中国工业经济,2015(11):16 ~ 31.

[33] 孙英杰,林春.财政分权、地方政府债务和全要素生产率——基于省际面板数据的实证分析[ J].经济经纬,2018(6):135 ~ 142.

[34] 范剑勇,莫家伟.地方债务、土地市场与地区工业增长[ J].经济研究,2014(1):41 ~ 55.

[35] 张中华,万其龙.地方政府债务挤出了私人投资吗?[ J].现代财经(天津财经大学学报),2018(7):3 ~ 18.

[36] Lin L.W., Curtis J. Milhaupt. Bonded to the state: A network perspective on China's corporate debt market[Z].Columbia Law and Economics Working Paper,2016.

[37] 马轶群.地方政府债务的租值耗散及国家审计治理——以融资平台为例[ J].财经科学,2015(2):63 ~ 71.

[38] 程小可,姜永盛,郑立东.影子银行、企业风险承担与融资约束[ J].经济管理,2015(4):106 ~ 115.

[39] Friedman B. M.. Crowding out or crowding in? The economic consequences of financing and investment?[Z].NBER Working Paper, 2014.

[40] 毛付根.论营运资金管理的基本原理[ J].会计研究,1995(1):38 ~ 40.

[41] Diamond D. W.. Debt maturity structure and liquidity risk[ J].Quarterly Journal of Economics,1991(106):709 ~ 737.

[42] 陈耿,刘星,辛清泉.信贷歧视、金融发展与民营企业银行借款期限结构[ J].会计研究,2015(4):40 ~ 46.

[43] 朱晨赫,程晨.地方政府债务治理对企业债务融资的影响——基于“43号文”的研究[ J].河南社会科学,2018(6):38 ~ 41.

[44] 倪铮,魏山巍.关于我国公司债务融资的实证研究[ J].金融研究,2006(8):20 ~ 30.

[45] McLean R. D., Zhao M.. The business cycle,investor sentiment,and costly external finance[ J].The Journal of Finance,2014(3):1377 ~ 1409.

[46] 何楊,王蔚.土地财政、官员特征与地方债务膨胀——来自中国省级市政投资的经验证据[ J].中央财经大学学报,2015(6):10 ~ 19.

[47] 熊虎,沈坤荣.地方政府债务对非国有企业投资效率的影响研究[ J].当代财经,2019(2):37 ~ 48.

[48] Blanchard O., Shleifer A.. Federalism with and without political centralization: China versus Russia[ J].IMF Staff Papers,2001(48):171 ~ 179.