德国长护险筹资机制探析及对我国的启示

纪文芳 郑州财经学院互联网金融学院

德国的长期护理保险筹资机制在建立该制度的各国中独具特色,其社会保险筹资与强制性商业保险筹资相结合的双轨运行模式,在参保对象、筹资责任、筹资的财务模式以及筹资水平等方面均积累了宝贵的实践经验。学习和借鉴德国的相关筹资经验将有助于我国在构建和完善长期护理保险筹资机制方面少走弯路。

一、德国筹资机制概述

德国议会于1994年通过《长期护理保险法案》(下文简称《法案》),于1995年正式引入长期护理保险制度。德国的长期护理保险(下文简称“长护险”)筹资机制在世界各国中独树一帜,很大程度上得益于其社会保险与强制性商业保险相结合的双轨运行筹资模式,具体可从参保对象、筹资责任、筹资的财务模式,以及筹资水平等方面进行介绍。

(一)参保对象

参保对象方面,德国根据国民的收入状况决定其参加社会性长护险还是商业长护险。按照《法案》规定,社会性长护险采取因循医疗保险的原则,其参保群体涵盖18岁以上的全体德国公民以及所有在德境内工作的外籍人士。收入低于强制医疗标准线水平(该标准线根据德国国民经济发展水平适时调整,如2014年的强制医疗标准线是年收入53550欧元或税前月收入4463欧元)的工薪阶层及其他低收入、无收入人群,包括普通雇员、养老金领取者、救助金领取者、兼职学生、未成年人及其他未购买商业长护险的国民均被强制纳入社会性长护险保障范围之中,因而社会性长护险在德国长护险体系中居于绝对优势地位。而收入高于强制医疗标准线水平的其他高收入群体,如个体营业者、自由职业者等,可自行决定参加社会性长护险或购买商业长护险,二者必选其一。

参加社会长护险的国民可同时购买商业险作为个人长护险保障计划的补充。这种低收入者强制参保、高收入者自主选择参保类型的方式保证了德国长护险制度较高的国民覆盖水平。据统计,2009年德国商业长护险的投保人数约为160万人(OECD,2011),到2016年增加至936万人,约占德国总人口的11.3%(刘涛、汪超,2017)。而社会性长护险的参保人数截至2013年底为6981万人,约占其总人口的86%(何杨、明帮胜、周渭兵,2016);到2014年12月增至7066万人;到2016年则达到7170万人,约为德国总人口的86.7%。如此高的覆盖比例稳定了德国长护险的缴费人数和基金收入来源,使得基金的未来偿付能力与持续运行得到有力保障,同时也较好地兼顾了制度公平性与可及性。

(二)筹资责任

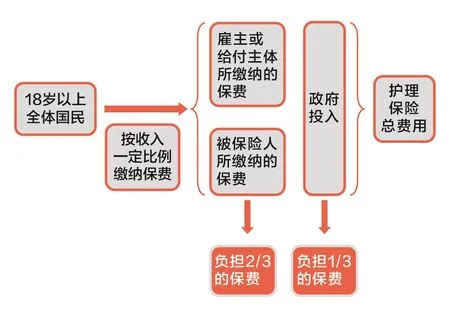

筹资责任方面,社会性长护险的筹资责任由政府、雇主和雇员三方共同承担(如图1所示)。其中,德国政府的筹资责任主要表现在三方面:

一是直接出资,国家承担全部缴费金额的三分之一以上,如德政府每年会将财政收入的一部分划作长护险基金,划入的资金约占当年GDP的0.9%。

二是建立长护险储备基金,以应对收支失衡风险。如自2015年起,德政府每年定额将12亿欧元注入长护险储备基金,以备基金收不抵支时弥补亏空之用。

三是对弱势及特殊群体的救助与补贴。如对工作时间不超过两个月(或每周工作不足15小时),且在原联邦州月收入低于610马克(或在新联邦州月收入低于520马克)的国民(赵立新,2017),以及兼职学生等群体的救助,对国家官员、法官和职业军人等特殊群体保费的全额支付等。

政府出资之外的其余部分则由雇主和雇员个人各承担50%。如德国长护险在设立之初费率为1%,雇主和个人各承担个人工资总额的0.5%。到2015年,费率是2.35%,雇主和个人各承担1.175%。自2017年开始,长护险费率增至2.55%,雇主和个人各承担1.275%(陈诚诚,2016)。

商业长护险的筹资责任主要由投保人个人承担。国家鼓励符合条件的国民投保商业长护险作为补充,并于2013年引入相应的鼓励计划。如按照计划规定,若投保人每月商业保险缴费达到10欧元以上,则可获取每月5欧元的保费补贴等。

这种政府、雇主和投保者个人间的责任划分有利于调和个人、集体与国家间的利益矛盾,实现筹资责任在各主体间的合理分配,保证了社会性长护险主导地位的同时也为商业险的辅助性发展预留了空间,从而有利于推动整个长护险基金的稳定积累与可持续性发展。

(三)财务模式

筹资的财务模式方面,商业长护险为个人缴费的预先融资。而德国社会性长护险为现收现付制,即用德国同一时期工作的投保人所缴纳的费用来支付当前保险受益人的护理开支。社会性长护险基金由疾病基金组织负责管理,专款专用。

图2为德国在1995—2013年间的长护险基金收支状况走势图,从整体上看,德国长护险的收入与支出呈现出大致相同的增长趋势。其中,基金收入方面,1995年至1997年为高速增长阶段,基金收入从84.1亿欧元增加至159.4亿欧元,年平均增速维持在30%以上;1998年至2006年增长较为稳定,基金收入一直保持小幅度的正向增长,且维持在160亿欧元以上;2007年至2013年呈现曲折性增长,基金收入总体上仍为上升走势,但期间的增长率变化较大,如2007年为负增长2.54%,而2008年则实现了9.77%的正增长。长护险基金支付方面,其走势与基金收入的状况大致相同,1995年至1997年为高速增长,实现了从49.7亿欧元到151.4亿欧元的突破,平均增速维持在40%以上;1998年至2008年则增长较为平稳,基金支出在此期间基本稳定在160亿至190亿欧元的范围内,且保持着5%以下的正向增幅;2009年至2013年为持续上升阶段,期间长护险基金的增幅有所提高,实现了从203.3亿欧元到243.3亿欧元的较快上涨。

然而,从图2的总体走势来看,长护险基金的支出增速明显高于其收入增速。基于收支数据可测算出德国长护险基金的结余变化状况,见图3。德国长护险基金具体运营状况大致可分为三个阶段。第一阶段为1995年至1998年间的基金余额大幅下跌阶段。期间长护险的基金余额从34.4亿欧元降至1.2亿欧元,下降了96.5%。这种走势或是由于制度建立初期赔付较少而基金积累较多,后随着制度发展,相关赔付逐渐增加所致。第一阶段尚能维持基金的正向积累,到了第二阶段即1999年至2007年间,长护险基金基本处于连年亏损状态。其中2004年的亏损额度达到了8.2亿欧元,创下了历年之最。第三阶段则为2008年至2016年间的起伏中增长阶段,其间长护险基金逐步实现转亏为盈,之后维持上涨走势。其中2010年至2012年间有所下降,但仍保持着正向积累;2013年基金积累重新转为上升,并在2015年实现了最高盈余额16.8亿欧元。由此可见,德国长护险的基金规模虽然前期回落较大,但在不断的费率探索与调整中,仍维持住了其整体上升的向好态势。良好的基金积累为德国长护险制度的运行奠定了雄厚的物质基础,使得该制度得以稳定发展。

(四)筹资水平

筹资水平方面,德国商业长护险的费率由商业保险公司确定,且投保人所适用的费率与个人风险挂钩。德政府明令禁止保险公司使用性别或健康状况等作为现有参保者缴费水平的计算依据,只允许其对投保者进行有限的风险评估,同时对商业长护险的最高费率水平进行了限制。

较之商业长护险,德国社会性长护险的筹资水平由议会决定,且明显呈现出以下两个典型特征:

▶图1 德国公共性长护险的总费用构成

▶图2 1995—2013年德国长护险基金收支状况走势图(单位 :亿欧元)

一是根据参保人身份或职业的不同厘定费率。通常情况下,在职职工由雇主和雇员个人各承担一半保费,如2013年费率为个人月收入的2.05%,雇主和雇员的费率则均为1.025%。但对个体营业者、兼职学生、养老金领取者、艺术家和难民等救助金领取者,以及失业者等群体有特殊规定。其中,个体营业者等自愿投保者须自付2.05%的全部长护险保费;兼职学生若每月健康保险费超过49.9欧元,则须自付全部保费;养老金领取者在2004年4月1日前由养老金保险主体负担一半的保费,该日之后则须自行负担全部保费;艺术家和难民等救助金领取者由各自的救助给付主体承担其长护险保费;失业者由联邦劳动局负担其保费,每年约支付2000万欧元;配偶已参保者无须缴纳保费;无子女者参保人(指2005年1月1日起23岁以上的无子女的雇员)须在原费率的基础上多担0.25%的保费(陈诚诚,2016)。

二是费率水平根据长护险基金收支情况动态调整。如图4所示,社会性长护险的费率进行过五次调整,由最初的雇员个人月收入的1%逐步增加至2.55%。自该制度建立至1995年4月期间,长护险基金由于基本没有支出,故缴费率较低,仅为1%;1995年4月后,长护险基金支出增加,为了保证基金偿付能力,缴费率首次提高到1.7%。随后,长护险基金净额经过了2008年以前的连续多年的负增长;2008年7月1日起,缴费率上调 0.25%,提高至雇员月收入的1.95%(何杨、明帮胜、周渭兵,2015);2013年再次上浮0.1%,增至雇员月收入的2.05%;后随着德国护理保险待遇支出的相关费用上涨,2015年将缴费率提高0.3个百分点(其中0.2个百分点用于提高待遇给付,0.1个百分点拨给长护险储备金用于专项积累),对有子女者适用的费率为2.35%,对年满23周岁且无子女者适用的费率为2.6%;2017年长护险的费率进一步上调0.2个百分点,费率达到2.55%,无子女者为2.8%(华颖,2016),以配合护理需求的重新界定以及相关服务的改进。据有关部门估计,德国社会性长护险的费率标准仍将继续保持上涨趋势,2030年将提高至3.5%,2050年将增长至6%(Blanche Le Bihan and Claude Martin,2010)。这种动态调整的费率水平既考虑到了德国长护险基金的具体收支状况,也兼顾了国民经济发展和通货膨胀等因素,有助于在提高被保险人待遇水平与适度增加其缴费负担间寻求恰当平衡。同时,依据身份或职业划定费率标准的做法协调了不同群体间的收入差距,也一定程度上顾及到对社会公平因素的考量,从而使得该制度较容易被国民所接受,相应地减小了制度推行的阻力。

▶图3 1995—2016年德国长护险基金余额(单位 :亿欧元)

▶图4 1994—2017年德国社会性长护险费率变化表

二、对中国的启示

如前所述,德国长护险的筹资机制确实具有较强的借鉴价值,对我国的启示主要表现在如下方面。

(一)应充分发挥政府的利益协调作用

德国政府在长护险筹资中较好地发挥了利益协调作用。

一是前文述及的代际之间的利益协调,即根据有无子女状况制定差别费率。在德国现收现付的财务模式下,本代人未来享受的支付是由下代人的缴费形成的,故有后代的参保者在长护险基金的代际转移中的贡献要大于无后代的参保者。让无子女的参保人承担更高比例的费率,其多缴的费用相当于无子女参保人自己承担了部分应由未来子女缴纳的保费。

二是地域之间的利益协调,即设置中央调剂金以平衡地区间的资金余缺。德国各地区间的经济状况有别,所筹集到的资金数量差距也较大,通过调剂金可实现富裕地区向贫困地区间的转移支付。

三是筹资主体间的利益协调。如用取消雇员带薪假期的方式实现个人与企业间的利益协调。德政府以立法方式取消了一个强制性的雇员带薪假期,该假期的成本相当于企业所承担的长护险保费支出的75%(Geraedts等,2000),以减少企业对政策推行的反对,鼓励其积极承担筹资责任。再如通过部分给付的设计协调个人与政府间的利益矛盾。德国社会性长护险不承担全部护理费用,部分护理费用须被保险人自理,且规定被保险人所负担的护理成本不低于25%,以减轻公共性长护险基金的筹资负担。

而反观我国,政府在长护险筹资中的利益协调作用发挥较少,资金筹集仍无法在代际之间、地域之间,以及各缴费主体间实现高效配合。因此,我国有必要借鉴德国的一些有益实践,如采取部分给付设计、建立中央调剂金、取消雇员部分带薪假期等,以政府作用推动长护险筹资中各相关方的利益协调,从而实现长护险基金的稳定积累与良好运行。

(二)社会性长护险筹资与商业险筹资应协同推进

德国双轨运行的筹资模式总体呈现社会性保险筹资居主导、商业险融资起辅助作用的局面,且基本上实现了两者的协同发展。较之德国,我国目前的筹资机制明显存在以下两点缺陷:

一是商业长护险的融资占比严重不足。根据原中国保监会网站的查询结果,截至 2015年 12月,我国商业保险公司备案的长护险产品总计仅140个左右(孙正成、兰虹,2016),产品提供主体多集中在昆仑健康保险公司、和谐健康保险公司等实力较弱的小规模专业健康险公司,且销售量惨淡。

二是社会性长护险尚未实现独立筹资,且对医保基金的依赖程度较高。如试点城市中,广州、宁波、上海、长春四市均是通过优化医保基金结构或从医保统筹基金中拨款的方式筹资;成都、青岛、南通等市虽列出了个人筹资部分,但多是从职工医保个人账户中划转;上饶、成都和石河子三市在筹资渠道中列出了“单位筹资”,但在实际征收中,除上饶市规定“单位应为每人缴纳30元”外,成都和石河子两市都是从职工医保统筹基金中划转;荆门、青岛、石河子、重庆、上饶等七个城市标榜为多渠道筹资,但其除医保之外的其他渠道,如福利彩票、社会捐赠等所占份额相当小,且这些资金获取方式具有很大的不确定性。

因此,为了制度的长远发展,我国必须尽快改变目前的长护险筹资机制,在试点中积极通过政策支持、税收补贴等方式引导和鼓励商业长护险的发展,同时对社会性长护险采取独立筹资、专款专用,以逐步实现二者的协同推进,保障我国整个长护险筹资机制的行稳致远。

(三)筹资责任应由政府、企业和个人共同承担

如前所述,德国实现了筹资责任在政府、雇主和个人间的合理分配,保障了资金筹集的顺利进行。而我国目前的长护险筹资主要依靠医保积累资金划拨,政府、企业和个人等主体之间的责任划分并不清晰。如成都、青岛、南通等市的个人筹资部分,多是从职工医保个人账户中划转;承德市、齐齐哈尔、南通、苏州、安庆、青岛、荆门、重庆八个城市的指导文件关于筹资的表述中均未涉及单位筹资;长春、宁波、广州三市的文件则对个人和单位的缴费均未涉及。这种模糊的筹资责任划分违背了社会保险社会办的原则,将筹资责任完全甩给医保或政府财政,打着降低单位用人成本和“减负”旗号豁免企业和个人的筹资义务,结果将是用人单位和民众缴费的责任意识日益淡薄,越来越依赖政府。

同时,从长远来看,医保的资金积累和地方财政显然无力维持长护险制度的长远发展。因此,我国长护险的筹资责任应该由政府、企业和个人三者共同分担,并在设立之初就应提高统筹层次。其中,企业和个人应承担主要责任,政府承担补充性的兜底责任。如可以采用刘金涛(2014)通过建立模型计算出的筹资责任比例建议,由企业承担56.8%,个人承担41.72%,国家负责1.48%。通过这种三方共担的责任划分协调个人利益与集体利益、国家利益之间的矛盾,将有效减小各方的缴费阻力,从而有助于长护险制度在全国的顺利推进。