会计准则导向、盈余管理方式选择与公司业绩

宋菲 刘依然 周嘉南

内容提要:体现会计准则导向的自由裁量权为公司盈余管理提供了一种借助工具。由于应计、真实和分类转移三类盈余管理方式之间存在替代关系,本文利用2007-2017年A股上市公司样本考察会计准则导向对盈余管理方式选择的影响。研究发现,在原则导向会计准则下,公司会优先选择分类转移盈余管理,其次是真实盈余管理,最后选择应计盈余管理。在原则导向下应计盈余管理成本大大增加,成为最后选择,而分类转移可以提升公司未来业绩成为优先选择,真实盈余管理大大损害了公司未来业绩成为次要选择。进一步研究发现,机构投资者可以有效识别分类转移行为而不能识别应计和真实盈余管理行为;分析师可以识别真实盈余管理行为而不能很好地识别应计和分类转移盈余管理行为。

关键词:会计准则导向;盈余管理;公司业绩

中图分类号:F276文献标识码:A文章编号:1001-148X(2020)12-0085-14

作者简介:宋菲(1991-),女,河北邯郸人,西南交通大学经济管理学院博士研究生,研究方向:会计理论、公司财务;刘依然(1996-),女,重庆人,西南交通大学经济管理学院硕士研究生,研究方向:会计理论、公司财务;周嘉南(1979-),女,四川眉山人,西南交通大学经济管理学院教授,博士生导师,管理学博士,研究方向:会计理论、金融。

一、引言

会计的自由量裁权会在很大程度上影响财务报告的质量,而影响自由量裁权的一个重要因素就是会计准则的导向[1]。会计准则是会计人员从事会计工作必须遵循的基本原则以及会计工作的规范。一般来说,对于如何制定企业会计准则,其内容的组织安排方式如何,历史上存在两种颇为对立的观念:原则导向与规则导向。原则导向会计准则和规则导向会计准则之间并没有一个明确的界限。一般认为,规则导向相对来说更加复杂繁冗,是较为精确的;而原则导向更加简洁明了,是较为不精确的。目前就我国而言,共颁布了42条具体会计准则,虽未完全采取国际财务报告准则,但一直致力于与国际趋同,属于原则导向范畴。美国公认会计准则主要以规则为基础。这种情况导致一些备受瞩目的会计丑闻发生(例如,安然、世通公司等),继而引发一系列对原则导向可行性的探讨,因此推动着会计准则朝着更原则的方向而制定。以往研究表明,原则导向的会计准则所赋予的自由裁量权使管理者能够编制更能准确反映公司基本经济实质的财务报告[2],提升会计信息质量[3],降低应计盈余管理[4],减少重述的发生[1]。然而,上述研究会计准则导向效应的文献只是探讨了应计盈余管理这一种盈余操纵的行为,公司中还存在其他类型的盈余操纵行为,考察会计准则导向与不同盈余管理行为之间的关系也同样重要。

会计准则作为盈余管理天然可以借助的工具[5],可能会对盈余管理产生一定的影响。在会计信息的相关性与可靠性之间不断权衡中,会计准则所允许的自由量裁权为盈余管理提供了一件“合法外衣”。目前公司操纵盈余的主要方式包括应计、真实和分类转移盈余管理这三类方式。因此,我们将会计准则导向对盈余管理影响的研究对象扩大为这三类盈余管理。先前已有大量研究发现应计、真实和分类转移三类盈余管理之间存在相互替代的关系[6-7]。因此,会计准则导向的变化可能会影响公司对这三类盈余管理方式选择的优序问题。

本文借鉴Folsom等(2017)[3]的做法,将我国的会计准则分为原则导向与规则导向作为衡量公司所依托会计准则的导向指标,并利用2007-2017年A股上市公司的样本考察会计准则导向对盈余管理方式选择的影响。

二、文献综述及研究假设

(一)会计准则导向相关理论

原则导向会计准则的研究。最早Dye和Sunder(2001)[2]提出会计准则原则导向下公司能够准确反映经济实质,有助于投资者做出正确的决策。Horton等(2013)[8]发现管理者使用自由酌量权来操纵报告。Srivastava(2014)[9]通过研究发现,在收入确认上缺乏应有的灵活性会减少盈余信息,因此提出在收入确认上如果有更大的自由度就可以获取更多相关信息。Gimbar(2016)[10]发现,在原则导向会计准则下,审计人员意识到这种限制的减少,从而会增加审计师责任。Donelson等(2017)[11]发现更少的解释公告可以降低审计费用。Folsom等(2017)[3]发现采用原则导向的会计准则有利于增强盈余信息持续性。Fang等(2018)[1]研究发现原则导向会计准则可以减少财务重述的发生。总体来说,原则导向为管理人员在各种交易方面提供更大的自由度,管理人员可以自主创建信息,积极地披露信息,从而提高财务报告信息质量。

规则导向会计准则的研究,许多学者对其利弊有不同的看法。Dye和Sunder(2001)[2]认为,在规则导向的会计准则下,管理者不太容易找到最佳方式披露交易的会计信息,容易增加财务报表的噪音,继而降低财务报表的预测能力。Peterson(2012)[12]发现收入确认准则的复杂性会导致公司承担更多的错误,引起财务重述。在最近的一项调查中大多金融机构的CFO一致认为,会计准则含有较少的规则会有助于提高盈余质量[13]。然而也有大量文献提出了规则导向的优势,认为规则导向可以避免滥用会计自由裁量权[14],提高类似交易会计处理的一致性[15],降低诉讼的可能性和诉讼成本[16]。总体上,规则导向可以減少管理人员的自由量裁权,从而增加财务报告信息的可比性,降低诉讼风险。

我国学者结合我国国情也对会计准则进行了研究,但主要集中在会计准则变革前后产生的影响。沈烈和张西萍(2007)[5]认为,中国新会计准则使盈余管理操纵空间有增有减,但总体上是压缩了盈余管理的空间。在此基础上,吴克平等(2013)[17]也发现我国的新会计准则对上市公司的盈余管理行为具有一定的抑制作用,但同时准则在内容上以及在实际执行过程中还存在一定的问题,从而又导致新的盈余管理问题的产生。冉明东等(2016)[18]发现2007年会计准则变更减弱了审计质量对管理层迎合分析师预测的程度。戴文涛等(2017)[19]发现公司在新会计准则实施之后的审计收费有了明显的提高。张博等(2018)[20]发现新会计准则提高了资本结构调整速度。上述研究主要集中在我国会计准则变革所产生的一系列影响,并没有明确提出原则导向与规则导向的区别以及其对盈余管理的不同影响。

(二)盈余管理选择相关理论

盈余管理一般是指管理者运用判断改变财务报告,误导利益相关者对公司经济收益的理解,或者影响财务报告中会计数据形成的契约结果。目前上市公司中主要存在三类盈余管理:应计盈余管理——管理人员通过改变会计政策的选择来操纵盈余的行为;真实盈余管理——通过安排真实交易影响净利润;分类转移盈余管理——管理层蓄意错误分类利润表内的营业利润线上、线下项目来操纵核心盈余。

真实盈余管理具有很强的隐蔽性,不容易被监管层和审计人员注意。所以,管理人员更偏好选择真实盈余管理行为[21]。然而,真实盈余管理可以改变公司的现金流, 以牺牲其长远利益为代价,对长期经营业绩造成负面影响。而应计盈余管理未改变公司现金流,只对公司短期业绩产生负面影响[2,22]。因此,公司一般在同等条件下会首先选择应计盈余管理,而当运用应计盈余管理的空间受到限制时,才会考虑选择真实盈余管理[22]。因此,应计盈余管理和真实盈余管理存在一定的替代关系[23],不同的环境和因素会导致公司在选择应计和真实盈余管理时有所差异。

自McVay(2006)[24]构建了核心盈余预测模型,并首次证实了分类转移盈余管理行为的存在后,分类转移逐渐出现在大众视野中。在McVay(2006)研究的基础上,Fan等(2010)[25]在修正了核心盈余预测模型后发现,分类转移盈余管理与应计盈余管理之间存在替代关系。而且,尤其在管理者使用其他形式盈余管理的能力受到限制时更有可能选择分类转移[26]。目前我国研究分类转移行为的现有文献数量不多,只有刘宝华等(2016)[27]从股权激励角度研究发现,持有长期股权激励的高管最偏好分类转移,其次应计盈余管理,最后真实盈余管理;而持有短期股权激励的高管最偏好应计盈余管理,其次分类转移,最后真实盈余管理。从大量文献可以看出,会计准则导向对公司盈余管理行为选择的影响还未曾探究,尤其是对三类盈余管理的选择问题。会计准则是盈余管理利用的工具,从会计准则角度出发探究其对不同盈余管理行为选择的影响有一定的理论及实践价值。

(三)会计准则导向与盈余管理选择

我国会计准则的基本准则中规定,“财务会计报告的目标是向财务会计报告使用者提供与企业财务状况、经营成果和现金流量等有关的会计信息,反映企业管理层受托责任履行情况,有助于财务会计报告使用者做出经济决策”。但现实中,上市公司本身始终存在盈余管理的动机,普遍存在着盈余管理行为[28]。虽然会计准则并不是公司操纵盈余的根源,但却是操纵盈余可借助的工具。在会计准则的“合法外衣”下,管理者便于进行盈余操纵,谋求自身利益,损害资本市场有效秩序。但是,不同导向的会计准则对企业盈余管理行为有不同的影响,会计处理与特定交易或事项的发生相结合会受到会计准则导向的影响。

规则导向准则中含有的大量解释公告和细节会为会计违规提供合理的解释和隐蔽的“外衣”,也会使得审计报告更难编写、理解和实施。这种复杂性阻碍了判断的准确性,因此审计师不太容易发现违反规则导向准则的行为,这为公司进行应计盈余管理行为提供了便利条件。而且,规则导向准则中所包含的大量的解释公告使得区分无意的错误和故意违反会计准则变得困难。为避免惩罚无意错误的高管,可能会减少对违反规则准则的公司进行处罚。而原则导向准则没有明确的规则条款,执行起来难度更大,执行成本更高[14],所以执行原则导向会计准则,会对企业的处罚力度更大。综上,规则导向下发现违规难度上升、惩罚力度降低;而原则导向下对违规惩罚力度的提高,操纵盈余的成本更高,导致应计盈余管理的水平下降。基于此,提出如下假设:

假设1:会计准则越趋于原则导向,公司应计盈余管理水平越低。

与应计盈余管理相比,真实盈余管理具有隐蔽性强、诉讼风险低、灵活性强等特点。若上述假设1成立,意味着原则导向的会计准则会抑制应计盈余管理行为,那么也就意味着有着强烈盈余动机的公司会转向通过真实盈余管理来实现其目的。例如,会计准则第2号——长期股权投资相对来说也更原则,准则中对长期股权的核算有着比较合理的规定,管理人员不容易进行应计盈余管理,在公司经营业绩没有达到预期或存在较大亏损时,为扭转这种局面,管理人员只能选择真实盈余管理方式将长期股权投资有偿让渡给第三方来进行盈余操纵。然而,有大量研究表明真实盈余管理会对公司的长期经营业绩造成巨大的损害[27,29],公司管理人员考虑到真实盈余管理对未来业绩的负面影响,可能会减少选择真实盈余管理方式来操纵盈余。在原则导向会计准则下真实盈余管理的“空间大”与“后果重”之间的博弈关系,可能会导致会计准则导向对公司真实盈余管理行为的关系不显著。基于此,提出如下假设:

假设2:会计准则导向与真实盈余管理关系不明显。

大量研究已表明,我国上市公司中也存在着利用分类转移方式操纵核心盈余的现象[7,30]。分类转移具有很强的隐蔽性,实施成本也较低,只是改变了盈余结构并未改变净利润,不容易被识别和发现。与真实盈余管理相比,分類转移对公司未来经营业绩并未有较大的损害,具有较大的优势。同时,一些研究发现应计盈余管理与分类转移盈余管理之间存在明显的替代关系[25-26]。在原则导向下,公司应计盈余管理水平降低,那么仍有盈余动机和需求的公司可能就会转向进行分类转移盈余管理行为。所以说,若假设1成立,原则导向对应计盈余管理的抑制作用,可能会导致公司转向分类转移盈余管理。而且,在核心盈余受到分析师和投资者更多的关注下,公司可能有更强烈的动机进行分类转移盈余管理行为。基于此,提出如下假设:

假设3:会计准则越趋于原则导向,公司分类转移盈余管理水平越高。

三、研究设计

(一)会计准则导向的度量指标

为计算会计准则导向指标,借鉴Folsom等(2017)[3]创建了一个准则——公司层面的指标,计算过程包括三个步骤,具体方法如下。

1.会计准则规则程度的度量指标。为衡量会计准则导向,第一个步骤首先计算会计准则的规则程度。我们借鉴Mergenthaler(2009)[4]的做法,根据会计准则的四个规则特征包括明线阈值、准则中允许的例外情况、大量的解释说明以及更高的详细程度(准则字数),统计每一条具体会计准则含有多少个明线阈值、例外情况、解释公告以及本身的字数,并按照这四个规则特征统计的指标为每个具体会计准则进行降序排序,计数越小,说明准则更具原则导向,更不复杂,并在Mergenthaler(2009)赋值方法的基础上根据Zadeh(1965)提出的隶属度函数对四个特征的排序进行赋值①,得到会计准则的规则程度指标。具体公式见方程(1)。

其中,s、c分别表示会计准则和特征;Rankingsc表示第s个准则第c个特征的排名数;Ranking_minc表示第c个特征的最小排名数,一般为1;Ranking_maxc表示第c个特征的最大排名数。通过公式(1)的计算得出第s个准则第c个特征的赋值分数CSCOREsc,将第s个准则的四个特征的赋值分数相加,最终得出衡量会计准则规则导向的指标RBC1。

2.会计准则对公司影响程度的度量指標。第二个步骤是借鉴Folsom等(2017)[3]的做法计算每个公司依赖每条准则的程度。虽然我国会计准则适用于各个上市公司,但是每年上市公司所发生的经济业务和交易不同,受到不同具体准则的影响程度也因此不同。为了衡量每个公司依赖每条具体准则的程度,我们建立一个关键词列表,部分关键词列表见表1。

使用此关键词列表,通过统计每个公司在其年报中提及相关关键词的次数,以得到每个准则对公司的影响。在得到关键词次数之后需要对这些原始计数进行标准化,以减少关键词精确度的差异可能给搜索结果造成的影响,因为每个准则的关键词在捕捉单个准则对企业产生影响的能力上有所不同。具体标准化公式如方程(2)。

(二)盈余管理的度量指标

1.应计盈余管理的度量指标。本文用操控性应计利润来衡量应计盈余管理水平。已有大量研究表明修正的Jones截面模型的估计效果最佳。因此,本文采用修正的Jones截面模型来估计操纵性应计利润。该模型是用总应计项目减去计算得到的不可操控部分,从而得到操控性应计项目额(即为应计盈余管理程度)。

其中,被解释变量分别为应计盈余管理DA、真实盈余管理REM以及分类转移盈余管理UE_CE、UE_ΔCE。解释变量PSCORE是会计准则导向指标。

在控制变量上,我们借鉴相关文献,控制了公司财务指标,包括公司规模(SIZE)、公司盈利能力(ROA)、资产负债率(LEV)、市账比(MB)、成长性(GROWTH)等指标,还控制了公司治理特征指标,包括两职合一(DUAL)、董事会规模(BOARDSIZE)、独立董事比例(INDEP)和管理层持股(OWNERSHIP),最后控制了审计特征指标包括国际四大(BIG4)和审计意见(OPIN),以及产权性质(SOE)。所有变量的具体定义及计算方法见表2。

(四)样本选择与数据来源

由于新会计准则是在2007年正式开始实施,旧会计准则与新会计准则差异过大,没有可比性,因此本文以2007年作为起始年,选取了所有上市公司2007—2017年数据作为样本,并剔除了金融、保险类上市公司,B 股公司,数据缺失的公司后,最终共得到16594个样本观测值。本文的会计准则导向指标PSCORE是从公司年报手动收集并整理计算而得,盈余管理指标是通过公式计算而得。其他所有数据均来源于CSMAR数据库,采用的分析软件为STATA 15.1,对所有连续变量均做了1%和99%的winsorize处理。为控制潜在的截面以及异方差问题,在所有回归中对标准误进行公司维度的聚类处理。

(五)描述性统计

表3报告了研究变量的描述性统计结果。从表3可以看出,在16594个观测值中,DA、REM、UE_CE和UE_△CE的均值分别为-0.003、-0.006、-0.004和-0.003,标准差分别为0.097、0.205、0.066和0.065,说明上市公司采用应计、真实、分类转移盈余管理方式来操纵盈余水平的差异较大,尤其是真实盈余管理。PSCORE的均值是-1.558,标准差为26.183,中值为0.658是正值,可见我国会计准则主要还是以原则导向为基础的,但差异程度较大,说明有的准则具有很强的规则导向,有的准则具有很强的原则导向。LEV的最小值为0.062,说明有的公司负债占资产较少,最大值是0.980,可见有的公司负债总额接近资产总额,面临持续经营风险。OPIN的均值为0.040,中值为0.000,说明我国上市公司大多收到的是标准审计意见,审计质量较好。DUAL的均值为0.208,中值为0.000,说明我国上市公司存在两职合一的现象并不多。INDEP的均值为0.370,独董占董事最少为30%,最多可达57.1%。SOE的中位数为0.000,可见我国上市公司中属于民营企业的占大多数。BIG4的中位数为0.000,可见我国上市公司的会计师事务所大部分是非国际四大。

四、实证结果及分析

(一)相关性分析

表4给出了主要变量Pearson和Spearman相关性分析的检验结果。由表4的左下角Pearson相关系数可知,DA与PSCORE的相关系数为-0.028,在1%的水平上显著,初步说明在原则导向会计准则下,公司会显著减少应计盈余管理行为,这与本文提出的假设1预期一致;REM与PSCORE的相关系数为-0.001,但不显著,初步说明原则导向会计准则与公司真实盈余管理行为并无明显关系,这与本文提出的假设2预期一致;UE_CE和UE_△CE与PSCORE的相关系数分别为0.025和0.013,分别在1%和10%的水平上显著,初步说明在原则导向会计准则下,公司会转向进行分类转移盈余管理行为,这与本文提出的假设3预期一致。Spearman相关性检验结果与Pearson相关系数基本一致。

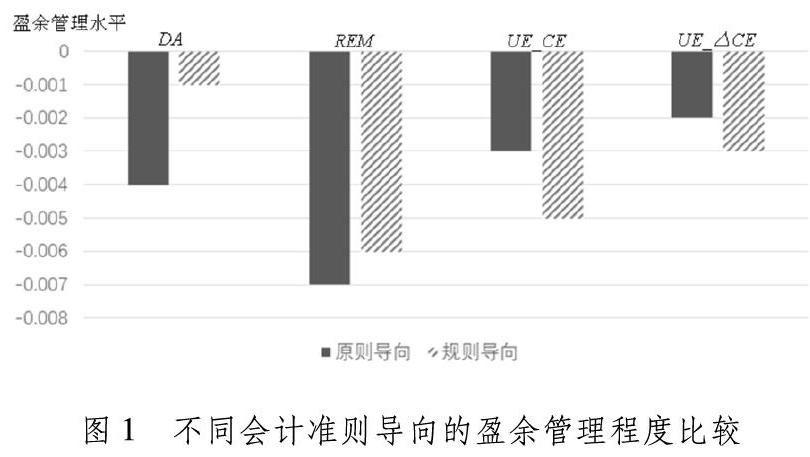

(二)不同会计准则导向的盈余管理程度比较

我们比较了不同会计准则导向的公司盈余管理行为,并进行差异t检验,结果呈现在表5中。我们将会计准则导向PSCORE大于0视为原则导向,将会计准则导向PSCORE小于0视为规则导向。从表5中可以看出,原则导向下的应计盈余管理水平显著小于规则导向下的应计盈余管理水平,原则导向下的真实盈余管理水平小于规则导向下的真实盈余管理水平但不显著,原则导向下的分类转移盈余管理水平显著大于规则导向下的分类转移盈余管理水平。这与假设1、2和3一致。

图1直观显示了不同会计准则导向的公司盈余管理行为情况。从图1中同样可以得出上述结论。

分别为双尾检验在10%、5%、1%水平上显著(下同)。

(三)会计准则导向与盈余管理:回归分析

为验证会计准则导向是否对公司不同盈余管理行为产生影响,进行回归得到的检验结果如表6所示。表6的第(1)至(4)列分别展示了会计准则导向PSCORE对DA、REM、UE_CE和UE_△CE的回归结果。从第(1)列的回归结果可以发现,在控制其他因素的影响后,PSCORE的回归系数为-0.00008,在5%的水平上显著为负,这说明会计准则越趋于原则导向,公司的应计盈余管理水平就越低。前文的假设1得到数据支持。从第(2)列的回归结果可以发现,在控制其他因素的影响后,PSCORE的回歸系数为-0.00005,但不显著,这说明会计准则导向与公司真实盈余管理水平无明显关系。前文的假设2得到数据支持。从第(3)、(4)列的回归结果可以发现,在控制其他因素的影响后,PSCORE的回归系数分别为0.00006和0.00005,均在1%的水平上显著为正,这说明会计准则越趋于原则导向,公司的应计盈余管理水平就越高。前文的假设3得到数据支持。可见,在原则导向会计准则下,公司会减少应计盈余管理,转向分类转移盈余管理而不是真实盈余管理。

(四)盈余管理与未来业绩:盈余管理的经济后果

由于不同的盈余管理方式可能会对公司未来业绩产生不同的影响,公司在进行盈余管理方式选择时会考虑这点来进行决策。为此,我们进一步考察了不同盈余管理方式对公司未来业绩的影响。对于公司未来业绩指标,我们参照王福胜等(2014)[29]的研究,使用t+1期经总资产平滑的营业利润(PROFIT)以及经营业绩收入平滑的经营现金净流量(CFO)作为公司未来经营业绩的衡量。具体模型方程如公式(14)。

PROFIT/CFO=α0+α1DA/REM/UE_CE/ UE_ΔCE+α2Controls+∑YEAR+∑IND+ε (14)

三类盈余管理方式分别对公司t+1期经营业绩的回归结果见表7。其中第(1)至(4)列的被解释变量为营业利润(PROFIT),第(5)至(8)列的被解释变量为经营现金净流量(CFO)。表7的结果显示,应计和真实盈余管理显著地降低了营业利润和经营现金净流量,分类转移会显著地提升营业利润和经营现金净流量。这说明,在原则导向会计准则下,公司应计盈余管理的空间被大大压缩,从而应转向更为隐蔽的真实盈余管理和分类转移盈余管理。但由于真实盈余管理会对公司未来经营业绩产生较大的负面影响,实施成本过大,从而公司更趋向于由应计盈余管理转向对未来业绩不会产生负面影响的分类转移盈余管理方式。

(五)外部公司治理机制对盈余管理的识别

鉴于外部公司治理机制的治理作用在很大程度上依赖会计准则来监督和约束管理人员,其在不同的会计准则导向下可能对盈余管理的识别上会产生差异,为此进行进一步研究。

我们选取机构投资者持股比例以及分析师跟踪数量作为外部公司治理的代理变量。第一,根据公司机构投资者持股比例是否高于当年所有公司机构投资者持股比例的中值,将全样本分为高机构投资者持股和低机构投资者持股两组,回归结果如表8的Panel A所示。第二,根据公司分析师跟踪数量是否高于当年所有公司分析师跟踪数量的中值,将全样本分为高分析师跟踪数量和低分析师跟踪数量两组,回归结果如表8的Panel B所示。从Panel A可知,会计准则导向与DA和REM在高机构投资者持股样本中分别呈负相关和正相关但不显著,在低机构投资者持股样本中均负相关且前者在10%的水平上显著。可见,机构投资者不能很好地识别应计和真实盈余管理,发挥其应有的治理作用。会计准则导向与UE_CE和UE_△CE在高机构投资者持股样本中均在10%的水平上呈正相关,在低机构投资者持股样本中均在1%的水平上呈正相关。可见,两者的正向关系在机构投资者持股比例较低的情况下更为显著,这说明机构投资者可以有效识别公司分类转移行为,抑制会计准则导向对分类转移的正向作用,起到治理作用。从Panel B可知,会计准则导向与DA和REM在高分析师跟踪数量样本中呈负相关但不显著,在低分析师跟踪数量样本中分别呈负相关和正相关且前者在10%的水平上显著。可见,分析师跟踪不能很好地识别应计盈余管理但相对在一定程度上可以识别真实盈余管理。会计准则导向与UE_CE和UE_△CE在高分析师跟踪数量样本中,均在5%的水平上呈正相关,在低分析师跟踪数量的样本中均正相关但不显著。可见,两者的正向关系在分析师跟踪数量较高的情况下更为显著,这可能是由于分析师更多地关注于公司核心盈余,为应对分析师的预期,公司更趋向于以分类转移方式调整核心盈余[24]。

五、稳健性检验

(一)Heckman两步法

前文表6的主回归结果已表明会计准则导向对公司三类不同盈余管理产生不同的影响。但公司的盈余管理行为并非外生的,公司在进行盈余管理决策时会综合考虑各方面因素的影响来分配不同盈余管理水平。因此,借鉴Cohen和Zarowin(2010)[6]的做法,使用Heckman 两步法来控制盈余管理决策的自选择问题,回归结果如表9所示。第一阶段利用Probit模型进行回归,其中被解释变量EM为盈余管理虚拟变量,其定义为当公司的应计、真实或者分类转移盈余管理水平大于当年所有公司的中位数时取1,否则取0。接下来我们借鉴Cohen和Zarowin(2010)[6]以及Graham等(2005)[21]选择SUSPECT(避亏动机)、ANALYSTS(分析师跟踪数量)以及REFINANCE(再融资)这三个外生变量为工具变量。其中SUSPECT定义为当ROA大于等于0且小于0.015时取1,否则为0。分析师跟踪ANALYSTS定义为跟踪上市公司分析师数量加1后的自然对数。再融资REFINANCE定义为若上市公司t+1年存在增发、配股等融资行为则取1,否则为0。表9的第(1)列展示了三个外生变量对EM的Probit回归结果,然后通过Probit模型计算出IMR的估计值。将IMR的估计值放入原主回归模型中重新进行回归的结果呈现在表9的第(2)至(5)列中。从表9的第(2)至(5)列中可以看出,会计准则导向与应计、真实和分类转移盈余管理的回归结果并未发生变化,说明我们的主回归结果是稳健的。

(二)滞后变量检验

为了提高回归结果的稳健性,尽可能缓解由同向或反向因果关系引起的潜在内生性问题,本文用滞后的PSCORE指标(即LAGPSCORE)重新进行回归后结果如表10所示。從结果中可以看出,会计准则导向和不同盈余管理的回归结果未发生变化,说明我们的主回归结果是稳健的。

(三)因变量替代变量

为了进一步保证主回归结果的稳健性,我们找到不同盈余管理的替代变量。对于应计盈余管理DA,我们利用Jones模型又重新计算应计盈余管理作为其替代变量。对于真实盈余管理,我们又参照 Cohen和Zarowin(2010)[6]利用REM1和REM2作为其替代变量。其中REM1等于异常生产成本(ABPROD)减去异常酌量费用(ABDISEXP),REM2等于-1*异常经营现金净流量(ABCFO)减去异常酌量费用(ABDISEXP)。对于分类转移盈余管理,我们重新计算了UE_CE和UE_△CE。本文之前利用扣除非经常性损益的净利润作为核心盈余计算UE_CE和UE_△CE,现借鉴贾巧玉和周嘉南(2016)利用营业利润以期初总资产平滑重新计算核心盈余得到新的UE_CE和UE_△CE作为分类转移盈余管理的替代变量。本文利用新的因变量替代变量代入我们的主回归中,结果如表11所示。结果表明PSCORE与不同盈余管理水平的回归结果依然未发生变化,说明我们的主回归结果是稳健的。

六、结论及启示

宏观政策管理者和监督者依据和规范的会计准则制度,对公司行为具有重要的影响。盈余管理作为公司较常见的行为,是通过借助会计准则来实行的。为此,我们关注会计准则导向对公司三类不同盈余管理行为的影响,希望更深入了解在不同会计准则导向下,公司倾向性盈余管理方式的决策。

通过实证研究发现,当会计准则更趋于原则导向时,公司会优先选择分类转移盈余管理,其次是真实盈余管理,最后选择应计盈余管理。在原则导向下应计盈余管理成本大大增加,成为最后选择;而分类转移盈余管理可以提升公司未来业绩成为优先选择;真实盈余管理大大损害了公司未来业绩成为次要选择。进一步地,我们分析了外部公司治理机制对会计准则导向和盈余管理之间的影响。结果表明,机构投资者可以有效识别分类转移行为但不能识别应计和真实盈余管理,而分析师可以识别真实盈余管理而不能很好识别应计和分类转移盈余管理。

注释:

① Mergenthaler(2009)的做法是对每条会计准则按照这四个特征分别统计出对应的计数,然后按照计数大小分别进行排序,对其十等分后取计数最大的那十分之一的部分赋值为1,剩余部分赋值为0,最后将准则四个特征所得的赋值数相加即为衡量会计准则原则导向的指标RBC1。由于美国会计准则多达150多条,取十分位较为合理。然而考虑到我国的情况,我国会计准则仅有41条(2014年版本),而且由于我国的准则按照这四个规则导向的特征所统计出的计数都相差不大,仅仅取计数排名前三分之一的赋值为1,而后面计数相差不大的却赋值为0,可能会使得结果的衡量有所偏差。所以采用模糊范畴的隶属度重新计算RBC1。

② Previts等(1994)指出,非经常性损益调整后的利润、主营业务利润和营业利润等均可视作核心盈余。本文采用 “扣除非经常性损益后的净利润”定义核心盈余,“营业利润”作为核心盈余的替代变量做稳健性检验。

参考文献:

[1] Fang, L., Pittman, J., and Zhang, Y. Q. et al. Accounting Standard Precision, Corporate Governance, and Accounting Restatements[R].NBER Working paper,2018.

[2] Dye, R. A., and Sunder, S. Why Not Allow FASB and IASB Standards to Compete in The U.S.[J].Accounting Horizons,2001,15(3):257-271.

[3] Folsom, D., Hribar, P., and Mergenthaler, R. D. et al. Principles-based Standards and Earnings Attributes[J].Management Science, 2017, 63(8):2592-2615.

[4] Mergenthaler, R. D. Principles-Based versus Rules-Based Standards and Earnings Management[R].NBER Working paper,2009.

[5]沈烈,张西萍.新会计准则与盈余管理[J].会计研究,2007(2):52-58.

[6] Cohen, D. A., and Zarowin, P. Accrual-based and Real Earnings Management Activities Around Seasoned Equity offerings[J].Accounting Economics,2010,50(1):2-19.

[7] 李晓溪,刘静,王克敏.公开增发公司分类转移与核心盈余异象研究[J].会计研究,2015(7):26-33,96.

[8] Horton, J., Serafeim, G., and Tuna, I. Social Networks: The Impact on Firms Information Environment and Corporate Communication[R].NBER Working paper,2013.

[9] Srivastava, A. Selling-price Estimates in Revenue Recognition and The Usefulness of Financial Statements[J].Review of Accounting Studies,2014,19(2):661-697.

[10]Gimbar, C. The Effects of Critical Audit Matter Paragraphs and Accounting Standard Precision on Auditor Liability[J].The Accounting Review,2016,91(6):1629-1646.

[11]Donelson, D. C., Folsom, D., Mcinnis, J. M. et al. Interpretive Guidance and Financial Reporting Costs: Evidence from Audit Fees[R].NBER Working paper,2017.

[12]Peterson, K. Accounting Complexity, Misreporting, and the Consequences of Misreporting[J].Review of Accounting Studies,2012,17(1):72-95.

[13]Dichev, I., Graham, J., Harvey, C., and Rajgopal, S. Earnings Quality: Evidence from the Field[J].Journal of Accounting and Economics,2013,56(2):1-33.

[14] Herz, R. H. A Year of Challenge and Change For the FASB[J].Accounting Horizons,2003(17):247-255.

[15]Kothari, S. P., Ramanna, K., and Skinner, D. J. Implications for GAAP From an Analysis of Positive Research in Accounting[J].Journal of Accounting and Economics,2010,50(23):246-286.

[16]Donelson, D. C., Mcinnis, J. M., and Mergenthaler, R. D. Rules-based Accounting Standards and Litigation[J].The Accounting Review,2012,87(4):1247-1279.

[17]吳克平,于富生,黎来芳.新会计准则影响中国上市公司的盈余管理吗?[J].上海经济研究,2013(8):51-67.

[18]冉明东,王成龙,贺跃.审计质量、会计准则变更与管理层迎合分析师预测[J].审计研究,2016(5):63-72,112.

[19]戴文涛,刘秀梅,陈红,等.会计准则改革提高了审计收费吗?[J].会计研究,2017(2):29-34,96.

[20]张博,庄汶资,袁红柳.新会计准则实施与资本结构优化调整[J].会计研究,2018(11):21-27.

[21]Graham, J. R., Harvey, C. R., and Rajgopal, S. The Economic Implications of Corporate Financial Reporting[J].Journal of Accounting and Economics,2005,40(1-3):3-73.

[22]Gunny, K. A. Using Real Activities Manipulation and Future Performance: Evidence from Meeting Earnings Benchmarks[J].Contemporary Accounting Research,2010,27(3):855-888.

[23]龚启辉,吴联生,王亚平.两类盈余管理之间的部分替代[J].经济研究,2015(6):175-188,192.

[24]McVay, S. E. Earnings Management Using Classification Shifting: An Examination of Core Earnings and Special Items[J].The Accounting Review,2006,81(3):501-531.

[25]Fan, B. Y., Baram, A., and Cready, W. M. et al. Managing Earnings Using Classification Shifting: Evidence from Quarterly Special Items[J].The Accounting Review,2010,85(4):1303-1323.

[26]Abernathy, J. L., Beyer, B., and Rapley, E. T. Earnings Management Constraints and Classification Shifting[J].Journal of Business Finance and Accounting,2014,41(5):600-626.

[27]刘宝华,罗宏,周微.股权激励行权限制与盈余管理优序选择[J].管理世界,2016(11):141-155.

[28]邵毅平,张健.上市公司盈余管理、市场反应与政府监管[J].财经论丛,2011(1):77-83.

[29]王福胜,吉姗姗,程富.盈余管理对上市公司未来经营业绩的影响研究——基于应计盈余管理与真实盈余管理比较视角[J].南开管理评论,2014(2):95-106.

[30]路军伟,张珂,于小偶.上市公司IPO与分类转移盈余管理——来自我国A股市场的经验证据[J].会计研究,2019(8):25-31.

[31]Roychowdhury, S. Earnings Management through Real Activities Manipulation[J].Journal of Accounting and Economics,2006,42(3):335-370.

Abstract:The discretionary power which reflects accounting standards orientation provides a tool for earnings management.Due to the substitution relationship among accrual, true and classified transfer, this paper uses the sample of A-share listed companies from 2007 to 2017 to investigate the impact of accounting standards orientation on the choice of earnings management mode.It is found that under the principle oriented accounting standards, companies will give priority to classified transfer earnings management, followed by real earnings management, and finally choose accrual earnings management.Under the guidance of principle, the cost of accrual earnings management increases greatly and becomes the last choice,while classification transfer can improve the company′s future performance and become the priority choice, and real earnings management greatly damages the company′s future performance and becomes the secondary choice.Further research shows that institutional investors can effectively identify the classified transfer behavior, but not the accrual and real earnings management behavior; analysts can identify the real earnings management behavior, but not the accrual and classified transfer earnings management behavior.

Key words:accounting standards orientation; earnings management; corporate performance

(責任编辑:李江)