财力配置效率视角下中央和地方间税收划分研究*

◆杨 慧 ◆石子印

内容提要:中央和地方间税收划分需要在分析财力配置效率基础上进行。这包含了三个方面:一是税收效率,由税收划分的结构决定;二是转移支付效率,由地方政府的收入结构决定;三是地方财政支出效率,由地方支出规模决定。因此,仅分析税收效率就选择政府间税收划分制度是不全面的,需要权衡三种效率,寻求总和的最大化。以此审视,我国目前中央和地方间的税收划分与新一轮经济转型并不匹配,需要进一步提高财力配置效率。一要上移支出责任,合理控制地方税收与支出责任的缺口,缩小转移支付规模;二要健全地方税体系,改革增值税分享方式。

1994年开始实施的分税制,改革了我国中央和地方间税收划分,政府间财政关系得到了较好的完善,同时也导致地方支出严重依赖中央政府补助。随着“营改增”税制改革在2016年的全面实施,目前的税收划分制度已难以匹配新一轮经济转型,阻碍了国家治理体系和治理能力现代化进程的推进。十九大提出建立权责清晰、财力协调、区域均衡的中央和地方财政关系,其中,依据提高财力配置效率标准改革税收划分制度则有基础性意义。

一、国内外相关研究

中央和地方间税收划分的研究成果丰富,但充满争议。传统财政分权理论下,Musgrave(1959)基于政府职能提出应将稳定经济与收入分配意义较强的税种、对流动性较强要素征收的税种划给中央。这成为公认的税收划分原则。之后,第二代财政分权理论认为传统分税理论未考虑对地方的激励,提出应将中央和地方间的税收划分置于不完全契约的委托代理框架下研究(Cremer,Estache &Seabright,1996),进一步,Oates(2008)基于地方会追求自身利益提出税收划分要与支出匹配,并增加地方自有资金。

我国学界从更高层次上提出,中央和地方间税收划分并不仅是收入的分配,更是要推进国家治理体系和治理能力现代化(刘尚希,2015)。具体税收划分上,房地产税是公认的地方良好税种,另外,学者们认可目前可继续将环境保护税及资源税划给地方。但是,对于流转税与所得税的划分方面存在较大争议。

增值税方面。郭庆旺和吕冰洋(2013)认为应将其作为中央税,之后按各地人口或消费分配。不过,大部分学者提出应继续作为共享税,但需要进一步改革:比如降低地方分享比例(贾康和梁季,2014);又如地方级增值税按消费地原则分配(刘怡等,2016);再如由央地间收入分成方式转为税率划分(胡怡建,2017)。对于消费税,有认为该税可划归地方、但扩大税基、并移至零售环节征收(高培勇,2014);也有基于税种属性、征管成本与负激励,提出应将消费税划给中央的观点(杨志勇,2014);还有学者建议将该税设为共享税(王乔等,2016)。

对于个人所得税,郭庆旺和吕冰洋(2013)认为其比重低、影响小,可划归地方。但贾康等(2014)基于调节功能认为个人所得税应由中央独享。企业所得税方面,朱青(2014)提出我国不具备设置于地方的条件;但有学者认为企业所得税大体具备地方税系主体税种的特征,应归属地方(杨卫华等,2015);与之不同,马海涛等(2015)提出从长远看企业所得税可以税基共享,地方在中央规定范围内选择税率。

综合看来,目前绝大部分对税收划分的研究是基于税种属性并在考虑税收效率基础上进行,这依然是传统财政分权理论的思维,并没有基于地方支出匹配与转移支付预算软约束而嵌入第二代分权理论,因此研究并不全面。本文将借鉴第二代财政分权理论,以整体财力分配效率为基础,分析中央和地方间税收划分的逻辑,以建立权责清晰、财力协调、区域均衡的中央和地方财政关系。

二、财力配置效率的内涵

本文所称的财力配置仅指税收收入的分配,不包括其他如政府基金收入、非税收入的分配。此时,财力配置包括两个部分:其一是税收规模在中央和地方间的划分:全国税收为T,中央和地方分别获得税收tc与tl,并且有T=t+tl。其二是中央获得税收之后,一方面用于中央本级支出为ec,另一方面用于转移支付tr=tc-ec。

在此前提下,财力配置将考虑三个层次。一是划给地方政府税收的效率efft;二是中央政府进行转移支付的效率efftr;三是地方支出的效率effe。在我国税收目前集中于企业、集中于流转税与所得税的前提下,划给地方政府的税收越多,对地方政府发展经济的激励越大,但税收竞争也愈加突出,从而增加超额税收负担,税收效率将降低。这意味着财力配置效率eff随地方税收规模的增加而下降,即∂eff∂tl<0。另一方面,由于公共池及预算软约束的影响,上级政府对转移支付的监管成本很高,导致这种资金的效率较低。这表明,财力配置效率将随转移支付规模增加而减小,即∂eff∂tr<0。不过,基于信息优势的考虑,许多公共服务需要地方政府供给,存在∂effe∂el>0,但是,这在一定范围内*)是成立的。如果超过这一范围,当e时,地方政府支出的效率将降低,此时存在:∂effe∂el<0。

在地方政府收支平衡下,满足式子el=tl+tr,即地方支出依赖于地方税收和中央政府的转移支付补助来实现。尽管∂eff∂tl<0,∂eff∂tr<0,但是由于∂effe∂el>0,所以在el较小时,依然存在∂effe∂el+∂eff∂tl+∂eff∂tr>0,即增加el导致地方财力配置的效率增加。随着el的增加,当e=时,将会出现∂eff∂e+∂eff∂t+∂eff∂tr=0,此时,财力配置效率实现最优。同时,由于lell存在∂eff∂ tl<0与∂eff∂t<0,最优点的’将会降低,即el。

在地方支出既定时,tl与tr此消彼长。同时,依上述分析,财力配置效率与地方税收tl和转移支付补助tr都存在负相关。这样,税收划分仅考虑税种属性是不合适的,这会导致仅考虑税收效率而忽视了另一种财力——转移支付的效率。一方面,如果分配给地方政府很少的tl,税收效率当然会较高。但如果需要有较大规模转移支付补助来弥补地方支出缺口,此时转移支付效率将降低。两者之和形成的财力配置效率并不一定高。另一方面,如果分配给地方政府较多的tl,那么转移支付补助规模将下降,从而转移支付效率较高。但是,税收效率降低,整体财力配置效率也不一定很高。

以上分析意味着,仅依据税种属性实施的中央和地方间税收划分,不一定能获得最优财力配置效率,这恰恰是传统财政分权理论的缺陷。我们需要对税收划分做出选择,保证财力分配效率最优,这是第二代财政分权理论所坚持的。由此,中央和地方间的税收划分需要研究两个问题:配置给地方政府怎样的税收规模及税收结构。

三、财力配置效率下的税收规模分配

配置给地方政府多大规模的税收,涉及两个层次问题:一是与支出的匹配,二是税收在各地的分布格局。

(一)地方税收与支出的匹配

依据上述财力配置效率的内涵,配置给地方税收的规模存在潜在矛盾:规模过高,那么转移支付降低,此时转移支付效率较高,税收效率较低;规模过低,如果转移支付较高,那么转移支付效率较低,税收效率较高。解决这种矛盾的路径,应该是控制地方税收与地方财政支出的缺口规模。如谷成(2015)所言,政府间转移支付应当是有限的,不应构成地方政府收入的较大部分,以避免拨款依赖带来的成本。此时要求缩小转移支付规模,同时将地方税收局限在合理范围。由此,基于限制地方税收与地方支出缺口的考虑,部分地方支出责任应该转向中央政府。那么,即使目前地方税收规模保持不变,从而税收效率不变,但是转移支付缩减,其监管成本将下降,其效率也将升高,导致整体财力配置效率增加。

(二)税收分布格局对地方税收的制约

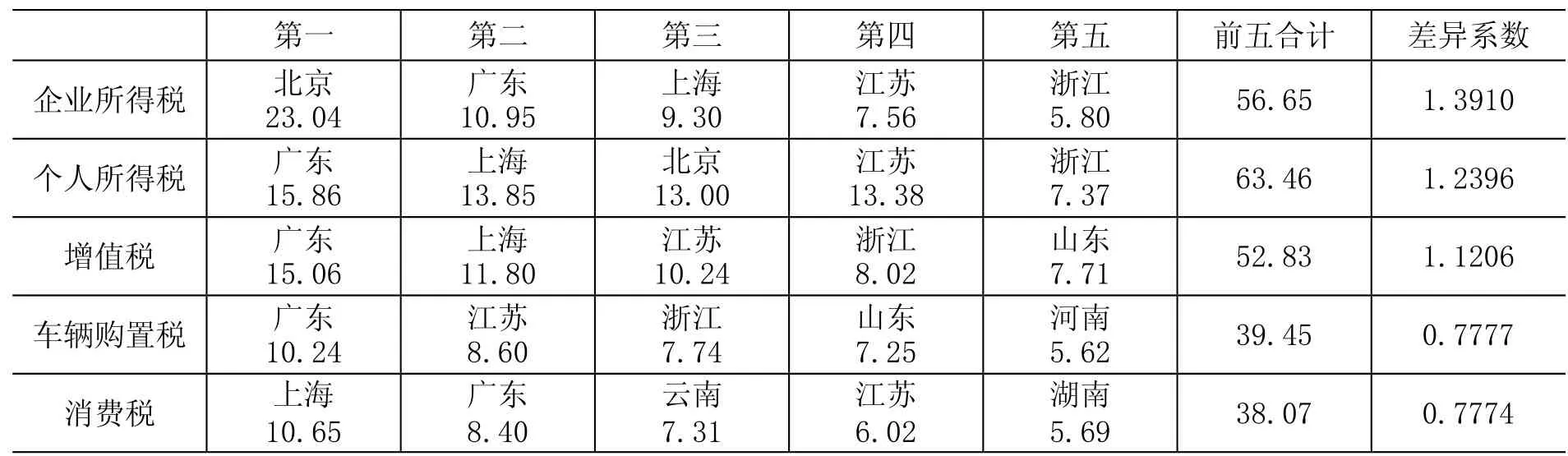

受税收制度与产业结构等因素的影响,我国税收在各地的分布并不均衡。如表1所示,在主要税种中,各地贡献的企业所得税最为不均衡,最多的五个省市贡献了该税总体的56.65%,差异系数1.3910。个人所得税、增值税的分布也是非常不均衡,最多的五个省市的个人所得税占该税总体的63.46%,差异系数1.2396;最多的五个省市的增值税占该税总体的52.83%,差异系数1.1206。在税种分布很不均衡的前提下,即使将某一较大规模的税种完全划给地方,也可能无法大面积提高地方财力规模。比如,2015年全国消费税总量为10,640.04亿元,整体规模较大,但主要集中在上海、广东、云南、江苏等省市。上海最多,为825.26亿元,山西只有55.97亿元,青海仅为27.94亿元,多数省市的消费税不超过300亿元。那么,即使将该税全部归属于地方政府,许多地方也得不到较大的收益,只能使得分布更加不均衡。这表明,税收划分将以这种税收分布状况为基础。

在税收各地分布不均衡的背景下,任何税收划分制度的改变,都将使得各地获得的税收规模增减不一。在没有横向转移支付的状态下,为了保持地方财政收支平衡,中央政府的转移支付状况将改变。如果划给地方政府整体的税收较多,一方面,中央政府获得的税收将减少,转移支付能力下降;但另一方面,各地获得的税收增加程度不同,需要的转移支付将变化。这意味着,分配税收规模时,不能仅仅基于计算整体的地方税收,还需基于税收在各地的分布格局,考虑中央政府得到的税收能否在支付本级支出之外还可以弥补各地的财政缺口。这样才能实现中央税收、地方税收、转移支付的平衡。如白景明(2015)所言,税收划分不仅要考虑构建地方税体系,还需要考虑加固中央政府收入。

表1 各税种收入在各地比重与差异系数

四、财力配置效率下的地方税收结构

在中央和地方间税收规模的分配既定之后,需要斟酌将哪些税种按照什么方式依据何种比例划分给地方。在这个过程中,仅涉及税收效率。基于地方政府追求财力最大化的前提,地方行为将随税收配置的方式而改变。所以,在地方税收的结构设置中,尽量减少超额税收损失、提高税收效率从而提升财力配置效率是必须的。

(一)税收对地方行为激励的差异性

不同税种的税基不同,为获得该税规模最大化的方式就会不同,从而对地方政府激励方向有很大差异。

流转税是对商品交易额或者增值额征税,前者是零售税或消费税,后者是增值税。但这只是征税数额,不涉及分配方式。如果全部归属中央,那么,无论怎样的征税方式,都基本不会影响地方政府行为。但一旦这些税收全部或部分划给地方所有,其征税方式与分配方式就会影响地方行为。比如消费税,如果税基设定为生产环节的交易额,且税收收入归属于地方,那么,地方政府将大力发展应税商品企业的生产规模,税收竞争在一定程度上增加;如果将税基设置在零售环节的交易额,那么将激励地方政府出台增加本地公众消费应税商品的举措。增值税也是如此。增值税对各环节的增值征税,如果将在本地发生的增值税的一定比例划给地方所有,那么将激励地方增加招商引资力度,以提高本地的生产及服务的增加值。如果增值税只是按照生产地原则征收,但按照消费地原则分配,那么地方政府获得增值税的多少将与本地的消费状况相关,此时将激励地方政府出台大力促进本地公众消费的举措。

财产税也同样。财产税类的税种基本是划分给地方的。如果财产税是依据财产交易额一次性征税,那么地方政府将很难有动力限制财产的交易行为,他们将激励土地开发,以增加交易中财产税。如果大部分的财产税不是以交易额来课征,而是基于不动产的评估价值每年持续征税,即为不动产保有税,那么地方将大力发展本地基础设施,通过提高本地不动产价值来增加财产税。

所有这些都表明,基于地方政府对税收最大化的追求,以不同方式配置给地方不同税种将会给地方行为有不同的激励。

(二)税收结构与激励相容

不同方式配置给地方不同税种将给予地方不同的行为激励,这表明划给地方的税收结构能在税种属性基础上通过一定的传导路径影响地方激励。因此,划给地方的税种要尽量降低流动性,避免过度的税收竞争,减少超额税收负担,从而提高税收效率。需说明的是,降低流动性是指地方对税源的竞争不严重影响税基流动性。由此出发,即使将消费税全部划给地方,如果不是按照生产环节而只是在零售环节征税,地方依然是很难影响这种税基的流动性,从而税收效率基本并不会降低。

另外,税收结构的确定需要考虑对地方治理方式的影响。之上的分析表明,配置给地方不同税种,或者以不同方式配置给地方同一税种,给予地方行为的激励是有很大差异的。因此,划给地方的税收种类及方式需要激励地方主动作为,使得其追求税收最大化的过程也恰好配合中央政府制定的宏观目标,从而实现激励相容。

如果中央和地方间税收划分一方面实现了超额税收损失的减少,另一方面实现了对地方的激励相容,此时税收效率将得到很大提升。这一点是可以通过地方税收的结构变化实现的。

五、我国中央和地方间税收划分的逻辑思路

(一)我国目前税收划分存在的问题

分税制改革了我国税收划分制度,中央和地方间财政关系得到了完善。但是,对比上述的理论分析,无论在税收规模还是在税收结构上,我国税收划分制度存在不利于财力配置效率的设置。

首先,在税收规模上,我国中央和地方财政关系的特征是地方支出比重过高与转移支付补助规模过大并存。2017年的财政数据表明,地方支出占总支出的85.30%,但只有47.57%的税收划给了地方政府,其中的缺口由转移支付补助弥补,致使转移支付占地方支出的37.55%,是地方税收的94.73%,①依据财政部网站2017年全国财政决算数据计算得出,http://yss.mof.gov.cn/qgczjs/index.html。转移支付已接近划给地方政府税收的规模。相比其他国家,这个比重已是很高。张斌(2016)的计算结果显示,美国地方政府支出占比为46.94%、英国为24.58%、日本为46.22%、德国为68.91%、法国为37.19%、意大利为45.93%、韩国为40.68%、OECD全体成员国平均为46.94%。即使比重很高的德国,其地方政府支出比重也比我国低20个百分点。这表明,我国地方支出比例过大,但是税收分配受到制约,导致转移支付补助规模很高。这影响了我国整体的财力配置效率。

其次,在税收结构上,增值税分享比例过大,且分享方式不能形成激励相容。在2017年全国税收收入中,增值税占39.05%,是共享税,该税在中央和地方间实行五五分成。在2017年的地方税收收入中,增值税占41.08%,但与此同时,该税在地方间依据生产地原则分配。这有利于调动地方发展经济和培植财源的积极性,但是,这种税收结构也会扭曲地方行为,刺激地方政府盲目投资,加剧税收竞争,在一定程度上降低税收效率。

(二)中央和地方间税收划分制度的改革趋向

依据理论结论与目前状况,我国中央和地方间税收划分制度需要在以下两个方面推进改革,以提高财力配置效率。

1. 上移支出责任,缩小转移支付规模,合理控制地方税收与地方支出缺口

在地方支出存在较大规模、占总支出比重很高时,无论怎样的税收划分都将导致财力配置效率降低:给予其较多的地方税收,那么税收效率将会降低;给予其较少的地方税收,那么需要大规模的转移支付补助弥补缺口,那么基于转移支付具有较高的监管成本,财力配置效率也将会降低。

进一步改革的思路,可以选择将地方政府的部分支出责任上移至中央政府,同时缩减转移支付补助规模。此时,由于地方支出规模下降,即使地方税收规模保持不变,其在地方支出中的比重也会明显升高,同时,转移支付补助在地方支出中占比会有所下降。这种做法将明显提升财力配置效率。基于此,国务院2016年已提出适度加强中央财政事权,并于2018年1月发布《基本公共服务领域中央与地方共同财政事权和支出责任划分改革方案》。尽管上移的支出责任种类与程度尚需进一步研究,但可以确定的是,随着支出责任上移的逐步推进,财力配置效率将提高。

2. 健全地方税体系,改革增值税分享方式

一旦按照上述分析确定了地方税收规模,这意味着财力配置效率中的税收与转移支付比重将确定,随之的任务就是需要分析如何提高税收效率,这需要在选择地方税收的结构上完成。

(1)在整合房地产税的基础上健全地方税体系

我国不动产税收较为复杂,设置有契税、土地增值税、城镇土地使用税、房产税、耕地占用税等税种。这些税收目前都划归地方政府。在结构上,涉及不动产交易或增值的契税与土地增值税比重最大,涉及不动产保有的城镇土地使用税与房产税比重较小。如在2017年,在以上五个不动产税种中,契税与土地增值税合计约占60%,而城镇土地使用税与房产税仅占30%。同时,如果加上交易中52,059亿元的土地使用金,那么不动产保有层面的税收更少,仅占全部土地收入的7.25%。②根据财政部网站2017年财政收支情况数据计算得出,http://yss.mof.gov.cn/qgczjs/index.html。在这种制度设置下,更易激励地方政府推动土地开发与不动产交易,扭曲土地资源配置。减少交易中的基金与税收收入、增加不动产持有环节的税收,将是未来一段时期健全地方税体系的关键环节。

同时,车辆购置税可以划归地方。目前车辆购置税划归中央政府,以财政专项转移支付方式用于地方交通支出,但其作用很有限(秦皇岛市国家税务局课题组,2015)。该税的缴纳者通常是本地公众,按照受益原则,将该税划归地方是合理的。同时,如表1所示,该税在各地之间分布较为均衡,差异系数小于流转税与所得税,划归地方所有并不会加剧地方税收的不平衡。另外,该税规模已超过房产税和城镇土地使用税,划归地方政府可以适当减少对流转税等共享税的分享比例,提高税收效率。

(2)改革地方级增值税的分享方式

可以预见,在相当长时期内,增值税依然是地方最主要的税种。但是,作为最大的共享税,地方级增值税在各地之间的分享方式需要改革。如前所述,目前按照生产地原则分享地方级增值税的方式会扭曲资源配置,降低税收效率。但是,如果将这一流动性较强的税种完全划给中央政府、之后通过转移支付在各地分配的方式也并不恰当。其一在于降低了地方发展经济的激励,其二,这当然又回到了转移支付规模较大的状况。所以,目前将增值税全部划给中央独享是不合时宜的。解决的方式,可以降低依据生产地原则分配增值税的比例,将部分地方级增值税按照消费地原则分配。这种加权分配地方间增值税的方式既能激励地方培养税源,又能降低超额税收负担,从而可以实现对激励与效率的平衡。

尽管如此,以上分析只是提出了中央和地方间税收划分的逻辑思路,具体分享比例需要基于各地财政支出差异、税收分布状况等数据细致计算得出,同时,由于税制改革影响税收分布格局,所以还要考虑税制改革的收入效应。