信贷紧缩与短期债务的流动性成本

李 丹 袁 淳

一、引言

在我国银行主导的金融体系下(Allen等,2005[1]),银行信贷为企业经营提供了主要的融资支持,对经济增长发挥着重要作用(Ayyagari等,2010[2]),然而受制于我国金融管制、投资者保护薄弱、信息透明度较低等原因,银行出于风险考虑,长期信贷意愿较低,往往通过短期信贷方式控制企业违约风险(Diamond,1991b[3];肖作平等,2008[4];胡援成等,2011[5];Custódio等,2013[6];钟凯等,2016[7]; Rajan,1992[8])。根据Fan等(2012)[9]的统计,我国上市公司的短期债务比例平均高达87%,短期债务是我国企业最重要的外部融资渠道之一。

对于企业而言,与长期债务相比,短期债务具有低成本、灵活性高等优势,然而由于短期债务需要通过不断续借来满足长期资金需求,所以短期债务具有再融资压力和流动性风险(袁卫秋,2005[10])。如果短期债务到期后无法续借,企业将不得不放弃投资机会,甚至面临资金链断裂、经营中断的风险(Diamond和Rajan,2001[11])。Diamond(1991a)[12]提出的企业债务期限结构的流动性风险理论指出,企业发行短期债务会带来流动性成本,即到期后因无法续借影响企业正常经营而导致的损失,企业在确定最优债务期限结构时应该予以考虑。然而,至今为止还没有研究对企业短期债务的流动性成本进行直接的度量和检验,这可能是因为检验短期债务的流动性成本存在一些困难。首先,短期债务的流动性成本主要源于企业短期债务到期时无法续借,这在企业受到外部冲击时最为常见,而在通常情况下难以观测。其次,只有当企业较大程度地依赖短期债务融资时,短期债务融资困境导致的流动性成本才比较明显,否则也往往观测不到。再次,企业存在多种债务融资渠道,例如债券与银行贷款,外部冲击对不同渠道的影响可能存在差异,当某种渠道无法提供资金时企业可以从替代渠道融资。最后,短期债务的流动性成本与全部债务引起的财务困境成本往往交织在一起,对二者的分离非常困难。

我国独特的经济与制度环境为检验企业短期债务的流动性成本提供了机会。第一,我国从2016年第4季度开始收缩信贷,客观上提供了一个很好的外生冲击。第二,我国企业高度依赖银行短期借款融资,短期债务比例一直居高不下。第三,我国的债券市场非常不发达,银行借款是企业主要的债务融资方式[注]我国绝大多数企业都没有债券融资。,而信贷紧缩对银行借款的影响又最为直接。这些因素使得我们更容易观测到企业的流动性成本。

根据中国人民银行发布的“全国银行家问卷调查报告”中认为当前货币政策较紧的银行家的比例,我们将2015年到2016年第3季度界定为信贷宽松时期,而将2016年第4季度到2017年界定为信贷紧缩时期。以中国非金融业A股上市公司为样本,我们实证检验企业短期债务的流动性成本。研究结果表明,在信贷紧缩时期,企业的短期债务比例平均大约下降1.6%,说明部分短期债务未能成功续借。并且,对于短期债务水平较高的公司来说,信贷紧缩时,企业更可能发生投资不足,企业业绩也会发生大幅度下滑。此外,考虑到企业融资能力和资金需求差异可能对短期债务流动性成本产生的影响,我们进一步进行分组检验,结果发现在信贷紧缩时期,民营企业和小规模企业短期债务比例显著下降,而国有企业和大规模企业在信贷紧缩时的短期债务融资没有受到显著影响。并且,信贷紧缩时期企业短期债务产生的流动性成本也主要存在于民营企业、小规模企业和高成长企业中。

本文贡献主要体现在以下几个方面。第一,基于中国的独特制度环境,本文首次对企业短期债务的流动性成本进行直接度量和检验,为Diamond(1991a)[12]提出的关于企业债务期限结构的流动性风险理论提供了相关证据。第二,本文丰富了企业债务期限结构经济后果的研究。现有债务期限结构领域的研究主要集中于考察企业债务期限结构的影响因素(Barclay和Smith,1995[13];Stohs和Mauer,1996[14];Scherr和Hulbert,2001[15];Johnson,2003[16];袁卫秋等,2005[10];肖作平等,2008[4];胡援成等,2011[5]),但鲜有文献涉及企业债务期限结构的经济后果。本文检验信贷紧缩环境下债务期限结构对企业投资及绩效的影响,增添了债务期限结构经济后果研究的经验证据。第三,本文从债务期限结构和流动性成本视角补充了宏观货币政策影响企业微观行为的经验文献。现有大量文献讨论了货币政策对企业融资、投资、资本结构、现金持有等行为的影响(Kashyap等,1993[17];叶康涛和祝继高,2009[18];Campello等,2011[19];陆正飞等,2009[20];曾爱民等,2011[21];靳庆鲁等,2012[22];曾爱民等,2013[23];饶品贵和姜国华,2013[24];喻坤等,2014[25]),本文则检验货币政策对于企业债务期限结构和流动性成本的影响。第四,本文也为财务柔性领域的文献补充了新的经验证据。现有的国内相关文献主要关注我国企业的资本结构和现金持有对企业危机的缓冲作用(曾爱民等,2011[21];曾爱民等,2013[23];胡泽等(2013)[26]),我们从债务期限结构的角度提出短期债务期限结构也不利于企业抵御外部危机。此外,陈耿等(2015)[27]发现民营企业的银行借款期限结构明显短于国有企业,我们的研究结果揭示了在信贷紧缩时期,债务期限结构较短的企业的财务柔性更低,更可能发生投资不足和业绩下滑,这对于在信贷紧缩时期本身就存在严重信贷歧视和融资约束的民营企业而言,经营风险会进一步加剧。基于此,我们得到了货币政策的实施和优化民营企业信贷环境必须将债务期限结构纳入考虑范围的政策含义。

本文其余部分的安排如下:第二部分进行理论分析;第三部分是研究设计;第四部分讨论实证结果;第五部分为稳健性测试;第六部分是结论。

二、理论分析与研究假设

(一)信贷紧缩与短期债务比例

企业在进行债权融资时,不但要考虑债务数量,同时还要考虑债务的期限,债务期限结构是否合理是企业融资过程中不可回避的问题(袁卫秋等,2005[10];胡援成等,2011[5])。Diamond(1991a)[12]提出了关于企业债务期限决策的流动性风险理论。他指出,长期债务的期限可以与项目现金流匹配,而短期债务在项目现金流回收之前就到期,因而必须续借,但能否续借成功则取决于未来的信用评级。与长期债务相比,企业发行短期债务虽然能够享有更低的名义利率,为企业投资提供流动性支持,却也存在着再融资的压力,即债务到期无法续借的流动性风险(袁卫秋,2005[10];Campello等,2011[19];Acharya等,2011[28]),因此,企业应该在权衡二者利弊的前提下选择最优的债务期限结构。Barclay和Smith(1995)[13]、Stohs和Mauer(1996)[14]、Johnson(2003)[16]、廖冠民等(2010)[29]等大量文献提供了企业在选择债务期限时会考虑短期债务流动性风险的经验证据。

企业短期债务的流动性风险最终是否会导致“现实”的流动性成本取决于短期债务到期后企业能否续借。在正常情况下,企业续借成功的可能性较大,但信贷紧缩会对企业短期借款的续借造成极大的冲击。很多经验文献提供了货币政策影响企业债务融资的证据(Kashyap等,1993[17];索颜峰和范从来,2007[30];叶康涛和祝继高(2009)[18];陆正飞等,2009[20];靳庆鲁等,2012[22];饶品贵和姜国华,2013[24];孙大超等,2014[31])。叶康涛和祝继高(2009)[18]发现在信贷紧缩阶段,企业信贷融资额大幅下降;曾爱民等(2011)[21]发现非财务柔性企业在货币政策紧缩时举债能力更差;黄志忠和谢军(2013)[32]发现宽松的货币政策可以缓解企业的融资约束;饶品贵和姜国华(2013)[24]发现货币政策紧缩时,企业会用商业信用来弥补银行信贷的融资;Mojon等(2002)[33]、彭方平和王少平(2007)[34]的研究还表明紧缩的货币政策会提高企业的资本成本。这些文献从不同角度说明在信贷紧缩时期,企业可能会陷入信贷融资困境。由此,企业在短期债务到期时如果遭遇信贷紧缩就可能难以再续借资金。

如果信贷紧缩时短期债务到期之后未能获得续借,而长期债务尚未到期,企业的短期债务比例就将下降。基于以上的理论分析,我们提出研究假设1。

假设1:信贷紧缩时,公司的短期债务比例下降。

(二)信贷紧缩、短期债务水平与流动性成本

相比于企业的长期债务,由于短期债务在项目现金流回收之前就到期,需要不断续借,因此在信贷紧缩时,企业的短期债务会受到更大的冲击,如果企业的短期债务水平很高,即企业很高程度地依赖短期债务,企业面对货币紧缩时的防御能力和调整能力会较低,会体现出较低的财务柔性[注]根据Byoun(2011)[37]的观点,财务柔性是指企业及时调动财务资源以便预防或利用未来不确定性事件以实现企业价值最大化的能力。(葛家澍和占美松,2008[35];DeAngelo H和DeAngelo L,2009[36]; Byoun,2011[37])。财务柔性高的企业往往能够更好地抵御危机的负面影响,而财务柔性低的企业则更可能陷入财务困境,产生一系列负面的经济后果。曾爱民等(2011)[21]、曾爱民等(2013)[23]、胡泽等(2013)[26]、冯建和王丹(2013)[38]从企业资本结构和流动资产持有的角度度量企业财务柔性,并且发现高财务柔性企业能更好地应对金融危机,减少金融危机对企业投资和业绩的影响。

如果企业较高程度地依赖短期债务,无法及时抵御和调整信贷紧缩对企业资金链的冲击,企业的投资与经营活动可能会受到严重影响,产生流动性成本。首先,由于投资项目的现金流回收时间晚于短期债务(Diamond,1991a[12]),企业在信贷紧缩时短期债务到期无法进行再融资可能导致企业的资金链断裂,违约风险增大(饶品贵和姜国华,2011[24])。其次,信贷紧缩时,由于企业的短期借款无法续借,而我国企业又普遍采用“短债长投”的投资模式,企业不得不放弃一些有利的投资机会而导致投资不足(Mojon等,2002[33];Chatelain等,2003[39];靳庆鲁等,2012[22];喻坤等,2014[25];钟凯等,2016[7]),此外,企业正常的经营活动需要企业短期债务提供的资金支持,短期债务不能展期会影响企业正常的经营活动,可能发生供货不足、生产中断、销售下滑等一系列问题,最终导致经营绩效下降。

我国企业在信贷紧缩环境下的流动性成本尤为突出。一方面,我国企业的债务融资以银行贷款为主(Allen等,2005[1])。根据Garcia-Herrero等(2006)[40]的研究,在2004年我国非金融部门的外部融资中,银行贷款占了83%,而股票与债券分别仅占5%和12%。一旦发生信贷紧缩,企业获取银行贷款的难度增大,又由于缺乏其他有力的外部融资替代渠道,很容易陷入外部融资困境。另一方面,我国企业的债务期限结构中短期债务占据绝对比重(胡援成等,2011[5])。根据Fan等(2012)[9]的研究,即使对于上市公司,短期债务比例也高达87%[注]从理论上而言,非上市公司的短期债务比例应该还要远高于此。,甚至高达30%的上市公司没有任何长期债务(王正位等,2009[41])。大量公司采用“长债短借”“短贷长投”(钟凯等,2016[7]),流动性风险很高,一旦发生信贷紧缩,短期债务到期无法续借,对企业的投资和经营活动可能会产生更大的影响。

因此,企业越依赖短期债务,“短贷长投”的程度越高,一旦未能成功续借,企业发生投资不足的概率越大,其经营绩效的下滑幅度也越大。基于以上分析,我们提出假设2。

假设2:信贷紧缩时,短期债务水平更高的企业更可能发生投资不足,经营绩效下滑幅度也更大。

三、研究设计

(一)数据与样本

参照叶康涛和祝继高(2009)[18]等的研究,我们根据中国人民银行每季度发布的“全国银行家问卷调查报告”中认为货币政策“偏紧”的银行家比例界定信贷紧缩期间,并且以2015—2017年中国沪、深两市的非金融业A股上市公司作为初始研究样本。[注]中国人民银行自2004年第1季度开始至2009年第4季度每季度调查各类银行机构的银行家(行长或副行长)对当前货币政策的感受,包括“过松”“偏松”“适度”“偏紧”和“过紧”等选项。而自2010年第1季度起至2015年第1季度,中国人民银行仅公布了认为当前货币政策“适度”的银行家比例。认为当前货币政策“偏紧”的银行家比例数据从2015开始又可获得。关于具体调查方法的介绍参见叶康涛和祝继高(2009)[18]。本文使用的上市公司财务报表数据来源于国泰安CSMAR数据库。

根据认为当前货币政策较紧的银行家比例,从2015年到2017年我国央行货币政策经历了由松到紧的过程(如图1所示)。我们发现2016年第4季度之后信贷开始紧缩,由此,我们以2016年第4季度为界将样本期间划分为两个期间:2015年到2016年第3季度为信贷宽松时期,2016年第4季度到2017年为信贷紧缩时期。

图1 认为当前货币政策较紧的银行家比例(2015—2017)

由于公司各季度之间的财务数据存在高度的相关性,为了避免回归分析中的序列相关问题,我们分别就信贷宽松与紧缩时期各季度的财务数据进行平均(公司治理数据仍取期初值)。在此基础上,我们依次按如下标准删除不符合要求的观测:(1)关键财务数据缺失;(2)产权性质在两个期间内发生变化。为消除极端值的影响,对所有连续变量采取了上下 1%的缩尾处理。我们的最终样本包含3 746个观测。

(二)关键变量度量

1.短期债务水平。

我们用短期债务与全部债务之比(SDAD)来度量短期债务水平[注]短期债务与总资产之比往往与公司的财务杠杆高度相关,更可能体现的是公司的财务困境成本,而非流动性成本,尽管如此,我们在稳健性测试中还是尝试了以短期债务与总资产之比度量公司的短期债务水平。,变量的具体计算方法参见表1。在检验信贷紧缩对企业融资(续借)的影响时,我们使用各季度SDAD的均值作为模型的因变量,以反映企业的短期债务水平。但在检验信贷紧缩与短期债务比例对公司投资与绩效的影响时,为了避免内生性问题,我们参照Opler和Titman(1994)[42]的研究,以期初的短期债务比例作为模型的解释变量。

2.投资不足。

我们以固定资产增长率Invrate度量企业每季度的投资水平,然后分别按信贷宽松和信贷紧缩时期对各季度进行平均。参照Richardson(2006)[43]的研究,我们按如下模型进行回归估计正常投资水平,并以其残差度量企业的异常投资。如果残差小于0,则界定为投资不足,设置相应的虚拟变量Undinv取值为1,否则该变量取值为0。

Invrate=β0+β1Lnsales+β2Lev+β3TQ+β4Cashas

+β5Return+β6Age+β7Laginvrate

+γInd+δPeriod+ε

式中,Lnsales为当期销售收入的自然对数,度量企业规模;Lev为期初财务杠杆;TQ为期初托宾Q;Cashas为期初现金持有水平;Return为上一期的股票收益率;Age为公司年龄;Laginvrate为上期投资水平;Ind为行业虚拟变量组成的向量;Period为标志公司所处时期的虚拟变量。

表1 变量定义表

(三)计量模型

1.信贷紧缩对短期债务比例的影响。

为了检验信贷紧缩对企业短期债务比例的影响,我们参照Barclay和Smith(1995)[13]等研究企业债务期限结构的相关文献,构建如下计量模型:

SDAD=β0+β1Crunch+β2State+β3Lnsales

+β4Margin+β5Fixas+β6First+β7TQ

+β8Lev+CF+γInd+ε

式中,因变量为短期债务比例SDAD;Crunch为标志处于信贷紧缩期间的虚拟变量,如果处于信贷紧缩期间,取值为1,否则为0;State为标志国有公司的虚拟变量;Lnsales为销售收入的自然对数,度量公司规模;Margin为毛利率,度量盈利能力;Fixas为固定资产比例,反映公司的资产结构;First为第一大股东持股比例;TQ为托宾Q,度量公司成长性;Lev为财务杠杆;CF为企业现金流;Ind为行业虚拟变量组成的向量。

2.信贷紧缩及短期债务比例对企业流动性成本的影响。

为了检验在信贷紧缩时企业的短期债务的流动成本,我们构建如下计量模型。我们以短期债务与全部债务之比SDAD来度量企业短期债务水平,但是如果企业的总债务水平很低,即使短期债务占全部债务中的比重很大,短期债务的绝对水平也较低,也就是说公司对短期债务融资的依赖程度不高,因而其流动性成本可能并不明显。为此,还需考虑企业的全部债务融资水平(即企业的财务杠杆)。我们根据期初财务杠杆(期初全部债务占总资产之比度量)的中位数将公司分为两类,并设置虚拟变量Laglev,Laglev取1表明公司财务杠杆较高,取0表明公司财务杠杆较低。Lagsdad是公司期初短期债务比例(期初短期债务占全部债务之比)。此时交互项Laglev×Lagsdad×Crunch的系数可以反应在信贷紧缩时,企业短期债务水平对流动成本的影响。我们构建如下回归模型[注]以Undinv为因变量时,模型是Probit回归模型;以ROE为因变量时,模型为线性回归模型。:

Undinv(ROE)=β0+β1Laglev×Crunch

+β2Laglev×Lagsdad×Crunch

+β3Lagsdad×Crunch

+β4Lagsdad×Laglev

+β5Lagsdad+β6Crunch

+β7Laglev+β8State+β9First

+β10Lnsales+β11Margin

+β12Fixas+β13TQ+β14CF

+γInd+ε

式中,因变量Undinv为标志公司投资不足的虚拟变量;ROE为企业绩效,以净资产报酬率度量;Laglev是公司期初财务杠杆;Lagsdad是公司期初短期债务比例。其余变量的具体定义参见表1。

根据理论分析,在以Undinv为因变量检验企业短期债务水平和信贷紧缩对企业投资的影响时,我们预期短期债务水平较高(短期债务比例及财务杠杆均较高)的公司在信贷紧缩时更有可能发生投资不足,即交互项Laglev×Lagsdad×Crunch的系数β2显著为正。而以ROE为因变量检验短期债务水平和信贷紧缩对企业绩效的影响时,我们预期短期债务水平较高的公司在信贷紧缩时企业业绩下滑幅度更大,即交互项Laglev×Lagsdad×Crunch的系数β2显著为负。

四、实证分析

(一)描述性统计与相关分析

表2为主要变量的描述性统计。可以看到,我国上市公司短期债务与全部债务之比高达74%,表明我国企业对短期债务融资的依赖程度较高;在样本期间大约55%的公司发生了投资不足。

表2 描述性统计

主要关键变量之间的相关系数如表3所示。可以看到,信贷紧缩Crunch与短期债务水平SDAD负相关,与投资不足变量Undinv正相关;公司成长性TQ与投资不足变量Undinv正相关。这些结果均符合理论预期。

表3 相关系数表

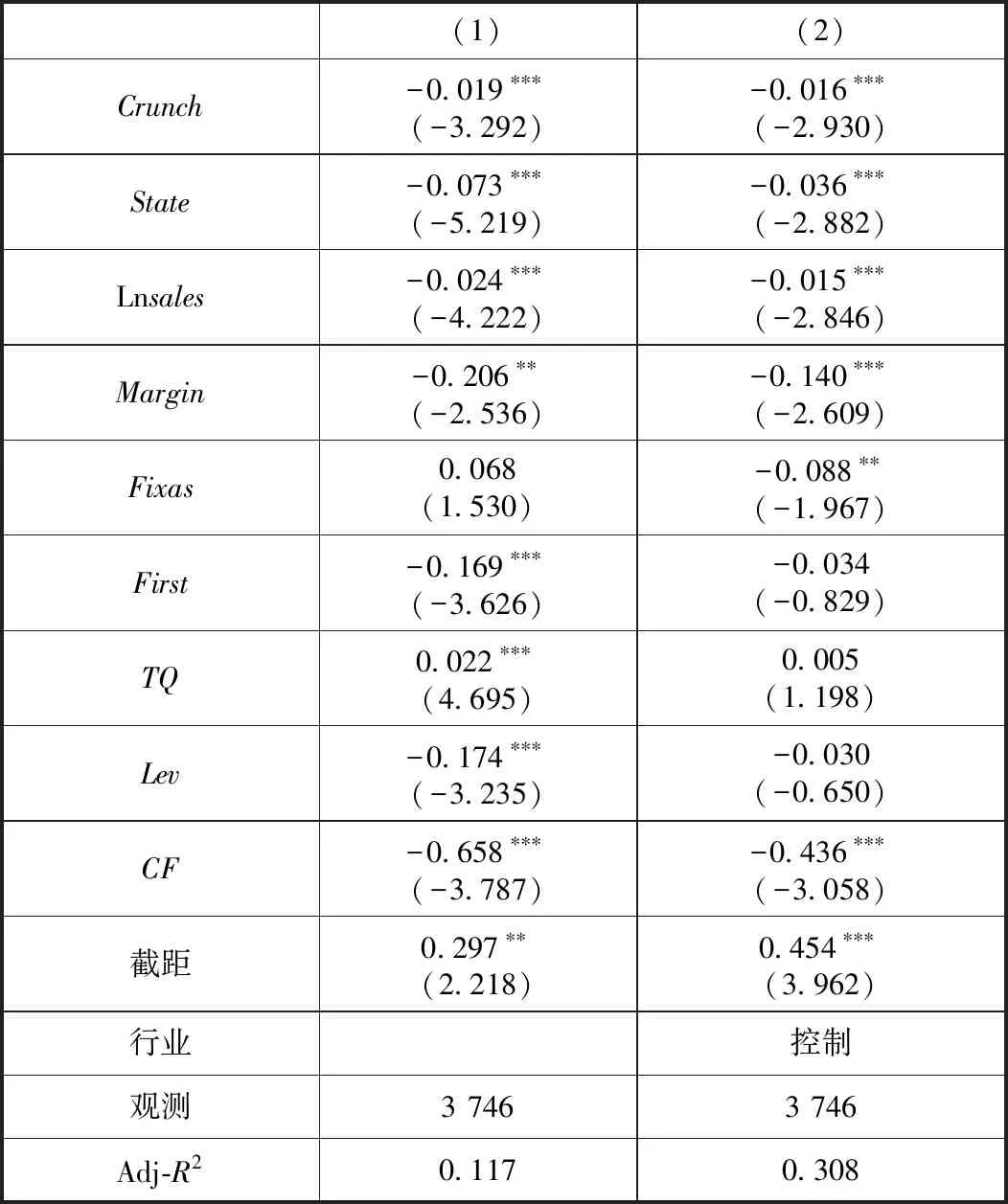

(二)信贷紧缩与企业短期债务融资

表4列示了信贷紧缩对企业短期债务比例的影响的回归结果。列(1)中变量Crunch的系数为-0.019,在1%的水平上显著,列(2)控制行业固定效应之后,变量Crunch的系数为-0.016,同样在1%水平上显著为正,表明公司在信贷紧缩时短期债务比例下降。

表4 信贷紧缩对企业短期债务比例的影响

注:括号内为经公司层面Cluster调整的t值,下同。

从控制变量来看,标志国有公司的虚拟变量State的系数符号为负,表明国有公司具有信贷优惠,容易获得更多的长期债务;企业规模Lnsales显著为负,表明大公司财务风险较低、信息不对称程度更低,可以获得更多的长期债务,故其短期债务水平更低;毛利率Margin显著为负,表明毛利率高的公司容易获得更多的长期债务;企业成长性TQ为正,表明成长性高的公司代理成本较大,难以获得长期债务,因而具有更高的短期债务水平。这些结果都与Barclay和Smith(1995)[13]等研究一致。

(三)信贷紧缩与短期债务的流动性成本

表5列示了信贷紧缩及短期债务水平对企业发生投资不足概率和企业绩效的影响的回归结果。列(1)的因变量是Undinv。可以看到,交互项Laglev×Lagsdad×Crunch在5%水平上显著为正,系数为0.706,表明在信贷紧缩期,企业的短期债务水平越高,企业越有可能发生投资不足。列(2)的因变量是ROE,列(2)中交互项Laglev×Lagsdad×Crunch在10%水平显著为正,表明在信贷紧缩时期,企业的短期债务水平越高,业绩幅度下滑越大。

(四)进一步分析

1.企业获取资金的能力。

企业获取资金的能力不同,信贷紧缩对短期债务流动性成本的影响也不同。企业的产权性质影响着企业获取资金的能力。由于国有企业需要承担社会性负担和普遍存在预算软约束,我国国有企业享有信贷优惠政策(Brandt和Li,2003[44];曾庆生和陈信元,2006[45];李广子和刘力,2009[46];袁淳等,2010[47]),而民营企业却存在“信贷歧视”。大量文献的经验证据表明当发生信贷紧缩时,国有企业能继续获得银行信贷,而民营企业的短期债务却难以展期(陆正飞等,2009[20];靳庆鲁等,2012[22];饶品贵和姜国华,2013[24];喻坤等,2014[25];陈耿等,2015[26];钟凯等,2016[7])。陆正飞等(2009)[20]检验发现,信贷紧缩时民营企业的负债增长率显著下降,而国有企业反而上升。喻坤等(2014)[25]的研究发现,货币紧缩时,国有企业能不断地获得扶持性信贷补贴,而非国有企业的信贷资源则被相应挤出,投资效率下降。这些研究表明,信贷紧缩时,相比于国有企业,民营企业的短期债务会受到更大的冲击,也会产生更多的流动性成本。陈耿等(2015)[26]发现民营企业的债务期限远远低于国有企业,即民营企业会更加依赖短期债务,这也可能造成民营企业更大的短期债务比例下降和更大的流动性成本。

表5 信贷紧缩与短期债务比例对企业投资的影响

企业的规模也会影响企业获取资金的能力,当短期债务到期时,与小企业相比,大企业再融资受信贷紧缩的影响相对较小,成功续借的可能性更大(孙大超等,2014[31])。这主要基于两点原因:一是大企业向银行提供的信息更多(Fama和Jensen,1983[48]),银企之间的信息不对称程度较低;二是大企业往往能够提供更多的抵押品,具有更低的违约风险(Ohlson,1980[49];于泽等,2015[50])。Gertler和Gilchrist(1994)[51]、Gaiotti和Generale(2002)[52]发现小企业的投资与销售受信贷紧缩的冲击更大,并提供了相应的支持证据。由此,信贷紧缩时小企业的短期债务融资下降更多,流动性成本相对更大。

我们根据企业的产权性质和规模大小对样本分别进行分组检验。我们根据最终控制人性质界定企业的产权性质(State),如果最终控制人性质为国有,则界定为国有公司(State取值为1),否则为民营公司(State取值为0);以销售收入的自然对数度量企业规模(lnsales),若公司销售收入的自然对数大于同时期的中位数,则为大公司,否则为小公司。检验结果如表6所示。其中Panel A是依据企业产权性质分组检验的结果,Panel B是依据企业规模分组检验的结果。

表6 Panel A中列(1)、列(2)的因变量是短期借款比例(SDAD),Crunch的系数在列(1)显著为正,在列(2)不显著,说明信贷紧缩时,民营企业短期债务比例下滑,而国有企业则没有显著变化。结果表明信贷紧缩时,民营企业的短期融资会陷入困境,而国有企业依然可以成功续借。列(3)、列(4)的因变量为投资不足(Undinv),列(5)、列(6)的因变量为企业业绩(ROE),交互项Laglev×Lagsdad×Crunch系数在列(3)民营企业样本显著为正,在列(5)民营企业样本显著为负,而在国有企业样本均不显著。这些结果表明短期债务水平高的民营企业在信贷紧缩时会产生投资不足和业绩下滑的流动性成本,而国有企业在信贷紧缩时没有显著的流动性成本。Panel B中列(7)、列(8)的因变量是短期借款比例(SDAD),Crunch的系数在列(7)显著为正,在列(8)不显著,说明信贷紧缩时,小企业短期债务比例下滑,而大企业则没有显著变化。结果表明信贷紧缩时,小企业的短期融资更容易陷入困境,而大企业的短期信贷水平没有受到显著影响。列(9)、列(10)的因变量为投资不足(Undinv),列(11)、列(12)的因变量为企业业绩(ROE),交互项Laglev×Lagsdad×Crunch系数在列(9)小企业样本显著为正,在列(11)小企业样本显著为负,而在大企业样本均不显著。这些结果表明短期债务水平高的小企业在信贷紧缩时会产生投资不足和业绩下滑的流动性成本,而大企业在信贷紧缩时没有显著的流动性成本。

表6 企业获取资金能力的影响

续前表

Panel A 企业产权性质Panel B 企业规模SDADUndinvROESDADUndinvROE民营国有民营国有民营国有小公司大公司小公司大公司小公司大公司(1)(2)(3)(4)(5)(6)(7)(8)(9)(10)(11)(12)Lev-0.075(-1.113)0.012(0.185)0.040(0.539)-0.103∗(-1.882)0.190(0.147)-0.953(-0.839)CF-0.265(-1.584)-0.526∗∗(-2.316)1.370(1.123)0.041(0.041)0.096∗∗∗(5.649)0.094∗∗∗(4.732)-0.717∗∗∗(-3.285)-0.023(-0.152)-0.079(-0.933)-0.000(-0.000)0.110∗∗∗(5.024)0.090∗∗∗(5.684)截距0.385∗∗(2.463)0.537∗∗∗(3.184)3.027∗∗∗(3.270)2.040∗∗(2.375)-0.035∗∗∗(-3.105)-0.029∗∗∗(-2.902)-0.179(-0.654)0.958∗∗∗(5.604)2.506∗∗(2.312)1.392(1.275)-0.109∗∗∗(-4.988)-0.023∗∗(-2.141)行业控制控制控制控制控制控制控制控制控制控制控制控制观测1 6382 1081 6382 1081 6382 1081 8731 8731 8731 8731 8731 873Pseudo-R20.0580.0260.0800.027Adj-R20.2330.3750.3090.3300.2590.4040.3590.399组间系数差异检验(Laglev×Lagsdad×Crunch)Chi-squared=5.10Chi-squared=2.97Chi-squared=6.07Chi-squared=5.27Chi-squared=3.66Chi-squared=3.27(p-value=0.025)(p-value=0.085)(p-value=0.014)(p-value=0.022)(p-value=0.056)(p-value=0.07)

2.企业对资金的需求。

企业的成长性会影响短期债务的流动性成本。高成长性企业需要更多的外部资金来维持其增长,但在信贷紧缩环境下融资却更为困难(叶康涛和祝继高,2009[18]),其短期债务到期后如果无法续借将不得不放弃更多的有利投资机会。又由于高成长性企业的经营不确定性较高,一旦资金链出现问题,其生产与销售将受到更严重的负面影响。由此,信贷紧缩时高成长性企业的流动性成本相对更低。

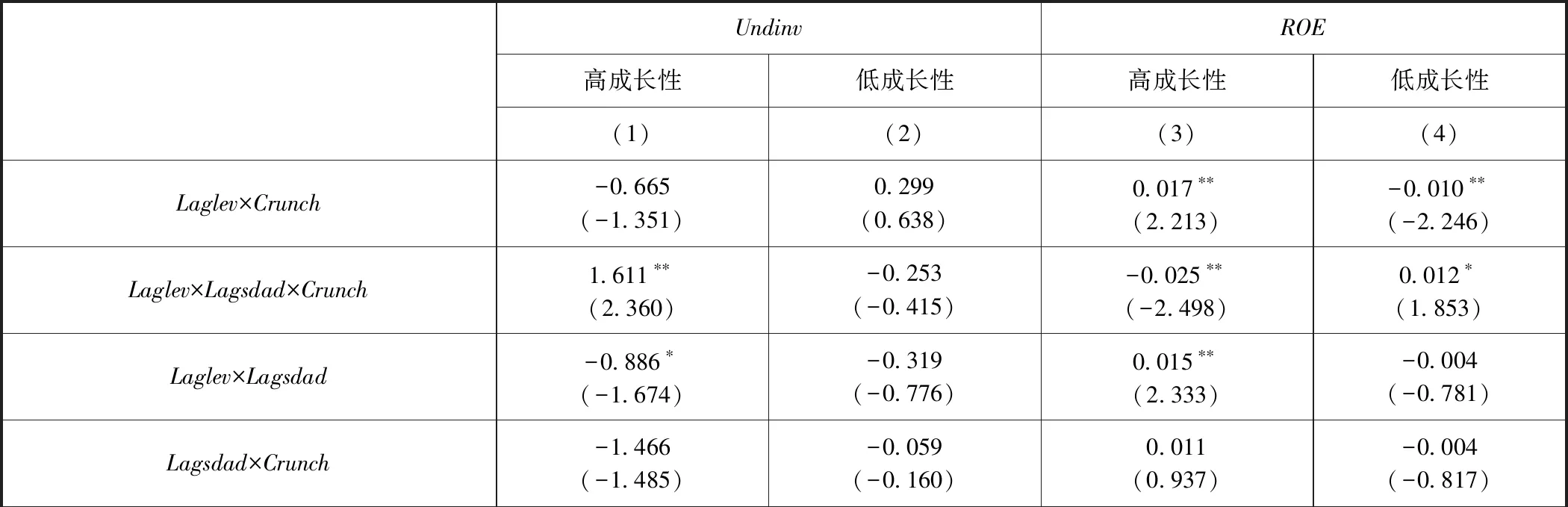

我们以托宾Q度量企业的未来成长机会(TQ),并根据公司托宾Q的期初中位数,将样本分为高成长性企业和低成长性企业。表7是我们根据企业成长性分组回归的结果。列(1)~列(2)的因变量是投资不足(Undinv),交互项Laglev×Lagsdad×Crunch系数在列(1)显著为正,在列(2)不显著,表明高成长性公司如果过度依赖短期债务融资,由于其投资机会多并需要更多资金,在信贷紧缩时发生投资不足的概率更大。对于低成长性公司,由于资金需求较少,无论其融资结构如何,都不容易发生投资不足。列(3)~列(4)是对企业业绩检验的结果。交互项Laglev×Lagsdad×Crunch系数在列(3)显著为负,在列(4)不显著,该结果表明,高成长公司由于需要更多的资金,在信贷紧缩时续借困难对经营绩效的影响更大,因而高短期债务比例导致其更大幅度的业绩下滑,与理论预期一致。

表7 企业对资金的需求

续前表

UndinvROE高成长性低成长性高成长性低成长性(1)(2)(3)(4)Crunch0.689(1.562)0.043(0.148)-0.005(-1.289)0.009∗∗(2.377)Lagsdad0.740(1.526)0.438∗(1.770)-0.005(-0.967)0.002(0.416)Laglev0.415(1.044)0.154(0.466)-0.013∗∗(-2.360)0.001(0.307)State-0.032(-0.382)0.023(0.277)-0.001(-0.489)0.000(0.213)First0.798∗∗∗(2.851)0.238(0.903)0.003(0.644)0.000(0.092)Lnsales-0.065∗(-1.684)-0.045(-1.181)0.005∗∗∗(5.779)0.003∗∗∗(7.149)Margin0.041(0.109)0.227(0.730)0.046∗∗∗(7.589)0.041∗∗∗(8.574)Fixas-2.099∗∗∗(-7.122)-0.367(-1.182)-0.003(-0.528)-0.000(-0.138)TQ0.186(1.251)-0.020(-0.603)0.001∗∗∗(2.915)0.010∗∗∗(5.387)CF-0.958(-0.756)-0.923(-0.798)0.117∗∗∗(5.200)0.077∗∗∗(5.156)截距0.825(0.724)1.206(1.410)-0.082∗∗∗(-4.641)-0.083∗∗∗(-7.029)行业控制控制控制控制观测1 8731 8731 8731 873Pseudo-R20.0770.026Adj-R20.2840.319组间系数差异检验(Laglev×Lagsdad×Crunch)Chi-squared=3.42Chi-squared=7.02(p-value=0.065)(p-value=0.008)

五、稳健性测试

为了使研究结论更加可靠,本文进行了如下稳健性检验:(1)参考靳庆鲁等(2012)[22]的研究,以M2增长变动率的高低界定信贷紧缩期间;(2)采用不同的方式度量公司短期债务水平,比如短期债务与总负债之比、短期债务与总资产之比等;(3)用公司资产收益率ROA度量公司季度业绩;(4)以资产的自然对数度量公司规模。各项稳健性检验的结果与前文基本一致,由此,我们认为本文的实证结果是稳健的。部分检验结果见表8。

表8 稳健性检验

续前表

Panel A M2增长变动率界定信贷紧缩期间Panel B短期债务与总负债之比度量短期债务比例SDADUndinvROESDALUndinvROE(1)(2)(3)(1)(2)(3)控制变量控制控制控制控制控制控制行业控制控制控制控制控制控制观测3 4993 4993 4993 7463 7463 746Pseudo-R2/Adj-R20.2350.0120.2180.3090.0240.276

六、结论

Diamond(1991a)[12]提出的流动性风险理论指出,企业在做债务期限结构决策时应该考虑短期债务的流动性成本。然而鲜有文献对企业短期债务的流动性成本进行度量。本文利用我国企业主要依赖短期银行贷款融资这一特殊制度环境,根据中国人民银行发布的“全国银行家问卷调查报告”中认为当前货币政策较紧的银行家的比例界定信贷紧缩期间,检验我国上市公司短期债务流动性成本及其与公司产权性质、公司规模、成长性等公司特征的相关性。我们的结果发现:在信贷紧缩期间,公司的短期债务水平显著下降;并且,短期债务水平较高的公司更容易发生投资不足,绩效下滑,产生流动性成本。此外,考虑到企业融资能力和资金需求差异可能对短期债务流动性成本产生的影响,我们进一步进行分组检验,结果发现:在信贷紧缩时期,民营企业和小规模企业短期债务比例显著下降,而国有企业和大规模企业在信贷紧缩时的短期债务融资没有受到显著影响。并且,信贷紧缩时期企业短期债务产生的流动性成本也主要存在于民营企业、小规模企业和高成长性企业中。本文的研究为理解债务期限结构经济后果和货币政策微观经济后果提供了新的经验证据,也为更好地实施货币政策调控和优化企业融资环境提供了新的思路。

——基于三元VAR-GARCH-BEEK模型的分析