湖南省GDP税收含量低的经济因素分析

谢芬芳

摘 要:地区GDP税收含量的高低是衡量一个地区经济运行质量高低的重要因素之一。湖南省GDP税收含量不高是由多种因素所影响的,其中经济因素是最主要的因素,主要体现在地区经济发展水平、地区产业结构、税源结构、纳税人结构、地区GDP质量等方面。湖南省只有不断改善这些经济影响因素,才能真正实现税收经济协调发展。

关键词:GDP税收含量;GDP税收率;GDP质量;地区宏观税负

中图分类号:F812.7 文献标志码:A 文章编号:1673-291X(2019)26-0120-03

GDP税收含量,也称为GDP税收率,是指一个地区在一个财政年度内的税收收入总量占其地区GDP 的比重,又可以称为地区宏观税负。影响地区宏观税负水平高低的因素有很多,但经济因素是其主要方面,因为税收与经济的联系最为密切,从经济因素角度来研究税收问题,能更好地发挥税收的收入职能和调控职能,促进地区经济税收的协同增长。

一、分析的理论基础

(一)税收经济关系论

税收经济关系论,即阐述税收与经济之间关系的理论。税收经济关系可高度概括为:经济决定税收,税收影响经济。经济决定税收,是指经济是税收的源泉,没有经济就没有税收,不发展经济就不可能有税收收入的增长。具体表现为:经济总量决定税收总量;经济结构决定税收结构;经济运行质量决定税收收入的总规模和质量。税收影响经济,是指税收是经济运行的结果,是反映经济运行状况的晴雨表,更是促进经济发展的重要杠杆手段。具体表现为:第一,税收具有收入功能。税收收入是政府促进经济增长的物质保障,对政府而言,首先必须确保税收收入能稳定增长。第二,税收具有调控功能,是宏观调控政策工具箱中的一个重要政策工具,政府一般都会运用税收政策来促进经济增长。第三,税收具有反映功能。政府相关职能部门可以过对不同时期、不同地区的税收数据进行比对、分析,能够准确把脉宏观经济和区域经济的运行情况,从而找到经济领域所存在的问题和未来经济布局及产业结构优化的方向。

(二)供给学派的税收观——“拉弗曲线”

拉弗曲线是供给学派的代表人物之一阿瑟·拉弗所发明的一条用来描述税收收入、税率与经济增长三者之间关系的曲线。拉弗认为,从政府税收来看,决定税收收入多少的因素,不只是税率的高低,还要看税基的大小(因为一般情况下税收收入=税基×税率)。提高税率不一定都会使税收收入增加,反而有时会使税收收入减少或者税收增速下降。因为,税率过高,税收负担会加重,微观经济主体活动的积极性就会受到影响,这样就会削弱劳动和资本的投入量,会造成生产下降的趋势,必然导致税源减少、税基下降。而当税率处在一个较低水平时,就有利于刺激微观经济主体活动的积极性,增加各种要素的投入以获取更大的收益,这样就会导致税源增加,税基增多,税收收入也随之上升。拉弗曲线表明,高税率不一定能取得高税收,高税收也不必然要求高税率,税收收入和税率没有必然的相关性,而且普遍实行高税率往往会导致微观经济主体对减免税等税收优惠的依赖,一方面会造成对一国税制完整性、稳定性的冲击,另一方面也容易产生课税的不公平现象。

二、湖南省GDP税收含量低的实证分析

湖南屬于中部内陆省份,从经济总量来看,近些年来一般处在全国第十位左右(2017年和2018年是第8位)。但是,湖南省每百个单位GDP所带来的税收收入(GDP税收含量或GDP税收率)却不理想,一直处在较低水平,甚至在全国的排位处在倒数前几名。下面将从几个维度用具体数据来说明湖南省GDP税收含量低的实际情况。

第一,与全国平均水平比。表1就是近些年来全国税收收入占GDP比重和湖南税收收入占GDP比重情况。从表1中可以看出,湖南省GDP税收含量长期处在一个较低水平,不到全国平均值的60%。

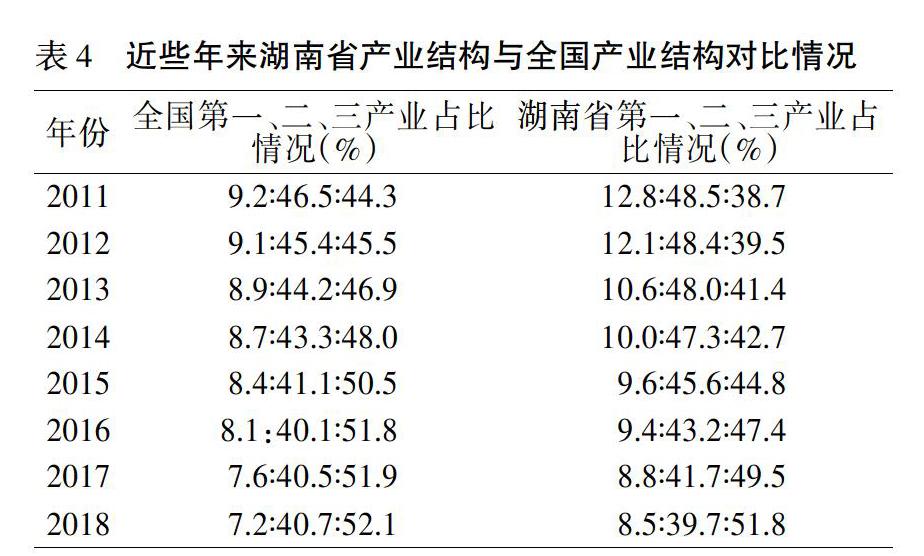

第二,与不同地区的代表省份比。表2是2017年我国东、中、西三大板块中部分省份的GDP所含地方财政税收收入情况。从表2中可以看出,湖南省的这一指标也很低。从全国来看,上海市和北京市是最高的,湖南市GDP所含的地方财政税收收入只相当于上海市的27.1%,北京市的31.1%。在表中的代表省份中,中部地区的湖南省和湖北省都比较低(湖南省是最低的),不仅大大低于上海市和北京市,也低于东部地区的江苏省和广东省,还低于西部地区的贵州省、云南省和西藏自治区。尽管,从GDP总量和人均GDP角度,东、中、西三大板块呈阶梯状分布,但人均财税收入和地区GDP税收含量等都存在典型的“中部凹陷”现象。

第三,与中部地区其他省份比。表3是2017年中部六省地方财政税收收入占GDP比重情况。从表3中可以看出,尽管中部省份这个指标都不高,但湖南的这一指标却是中部地区各省中最低的。

由此可见,湖南省GDP税收含量低是一个不争的事实。

三、湖南省GDP税收含量低的经济因素分析

上面已经用实证说明了湖南省GDP税收含量低,但到底是什么原因导致的?下面将运用“税收经济关系论”和“拉弗曲线”等理论来分析影响湖南省GDP税收含量的各种经济因素。

第一,地区经济发展水平。地区经济发展水平的差异是导致地区之间宏观税负水平(地区税收收入占地区GDP 的比重)差异的一个重要因素。一般来说,地区经济发展水平较高,人均GDP指标较高,地区宏观税负水平也比较高。比如,发达国家的宏观税负就普遍高于发展中国家;在我国,宏观税负水平最高的地区就是北京市和上海市,其次是经济较发达的东部省份。尽管近几年湖南省GDP 总规模在全国排在了前十位,但其人均GDP在全国的排位却在15位左右(2017年和2018年排在第15位),说明湖南省经济发展水平与上海市、北京市和东部地区省份比还有一定差距,所以湖南省的GDP税收率偏低,地区宏观税负不高。

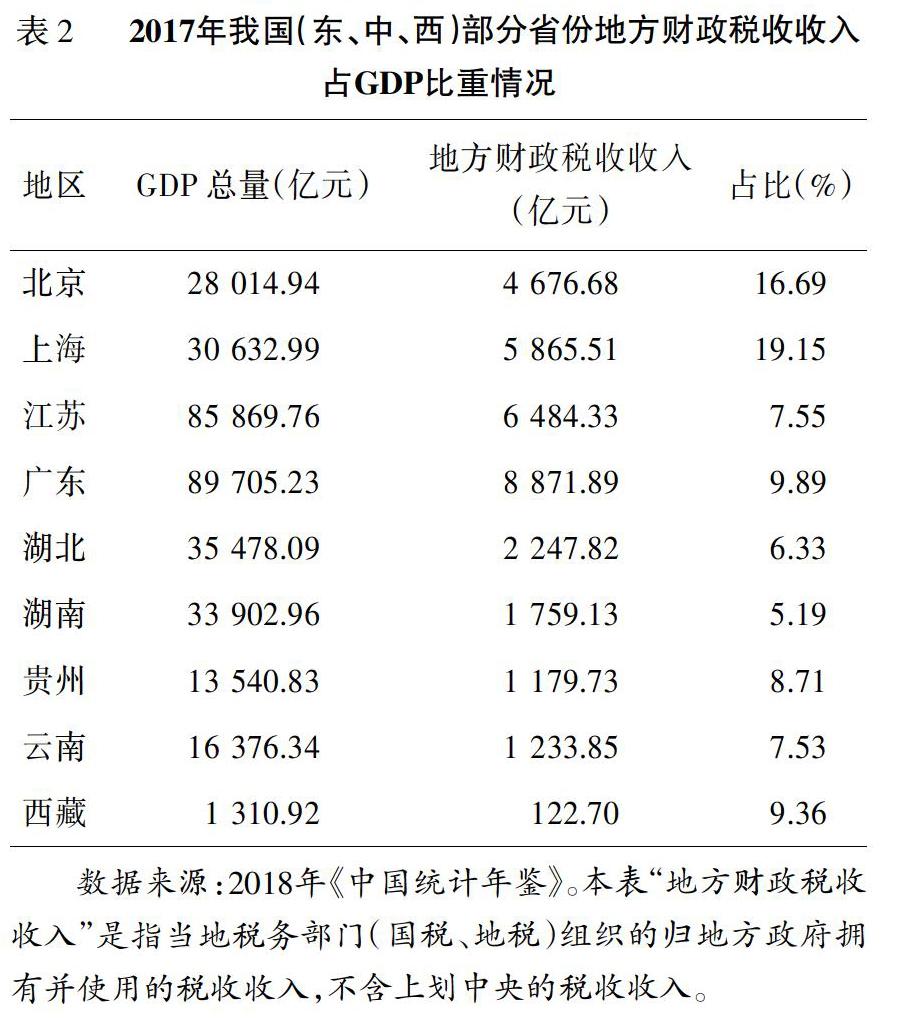

第二,地区产业结构。产业结构的优劣是影响地区宏观税负水平的一个重要因素。从税种设置和税收政策制定来看,我国税收收入主要来源于第二和第三产业,来源于第一产业尤其是农业的税收很少(我国自农业税和农业特产税取消之后,直接来自于农业的税收只有烟叶税,且收入规模很小)。所以,农业大省的地区宏观税负一般偏低,工业大省的地区宏观税负就高一些。表4是近些年来湖南省产业结构与全国产业结构的对比情况,可以看出,湖南省第一产业的增加值偏高,高出全国平均水平1—3个百分点。尽管近几年湖南产业结构优化的进程快于全国平均水平,但第一产业的占比还是高出了全国平均水平一个多百分点,属于典型的农业大省,导致湖南省的宏观税负水平偏低。

第三,GDP的质量问题。GDP的质量既包括GDP的真实性,也包括GDP的内部构成状况。首先是地区GDP的真实性问题。从全国来看,同属于沿海地区的山东省和广东省,其GDP在总量上差距并不大。以2016年为例,山东省GDP总量为68 024.49亿元,广东省GDP总量是80 854.91亿元,但2016年山东省的税收收入(64 951 714万元)却只有广东省税收收入(125 359 982万元)的一半。為什么?这两个省份不是GDP有问题就是税收收入有问题,也许GDP出现问题(数据的真实性或水分)的可能性更大。湖南省GDP数据是否真实?是否存在有水分?水分到底有多大?这些问题也应该引起我们的思考。其次是GDP的内部构成情况。税收对GDP课税,不是平面的,而是立体的。GDP由四个部分构成:劳动力报酬、折旧、生产税、企业盈余。这四个部分有的不要课税,比如折旧;有的要多次征税,比如企业盈余,它既是流转税及其附加(增值税、城市维护建设税、教育费附加等)的征税基础,也如企业所得税的征税对象,当GDP里的企业盈余在其构成中占比较大时,说明本地区各微观经济主体的经济效益好,地区经济运行质量佳,企业利润增幅高于地区GDP增幅,地区宏观税负就会上升。

第四,价格因素的影响。价格因素是影响GDP税收率的一个重要因素之一,价格对其的影响主要体现在两个方面。一是对两者增长率的影响,也就是说,价格的变动对GDP增长率和对税收增长率的作用是不同的。因为当年GDP增长率的计算是以上年不变价格为基础的,而税收收入的计算是以当年现价(实际交易价格)为依据的,税收增长率的高低是建立在现价的基础上的,所以,当物价变动较大时,即使不考虑其他因素,GDP 的增长率与税收收入的增长率也会存在有差异。二是由于地区间资产价格的差异所导致的地区间GDP税收率的差异。从全国来看,湖南省的资产价格一直处在“洼地”,尤其是房地产价格偏低,导致与房地产相关联的上下游产业价格低,增值空间小,企业利润率不高,使得与房地产相关的税收收入少,GDP的税收含量低。

第五,纳税人构成情况。纳税人构成情况对税收收入的影响主要体现在两个方面:一是企业纳税人与个体工商户的占比情况。一个地区企业纳税人占比较高,其GDP的税收含量相对也较高。因为企业纳税人相对于个体工商户而言,财务核算规范、纳税信息完整、税源流失较少,税务部门能依法做到“应收尽收”,税收征收率较高,所以,等额GDP所带来的税收收入相对要多。湖南省GDP税收率的一个原因之一就是湖南省的企业纳税人占比偏低。以2017年为例,全国的企业纳税人(18 097 682户)与个体工商户(65 793 700户)的占比为21.57∶78.43,湖南省的企业纳税人(502 984户)与个体工商户(2 569 457户)的占比为16.37∶83.63,很明显,湖南省的企业纳税人偏少,税收收入相对偏低。二是企业总部偏少。在企业纳税人中,企业总部与企业分支机构所带来的税收收入也存在有较大的差异,如果一个地区拥有较多的企业总部,则这个地区的等额GDP所带来的税收收入会较多。上海市和北京市的GDP税收率高的一个重要原因之一就是其拥有大量的总部企业,而湖南作为一个内陆省份,总部企业偏少,有些企业在湖南省创造了GDP,但并没有在湖南省纳税(企业所得税、证券交易印花税等),使得湖南省的GDP税收率低。

第六,税源结构的影响。地区税源结构主要是指该地区各个税种的税收收入构成情况。一般来说,一个地区消费税收入占其税收收入总额的比重高,则该地区单位GDP所带来的税收收入就多。因为我国消费税是在普遍征收增值税的基础上再选择部分特定消费品(目前只有14类消费品征收消费税)按其生产销售环节的不含增值税销售额所计算征收的,即消费税产品生产企业的销售额(不含增值税)既是计算增值税销项税额的依据也是计算消费税应纳税额的依据,也就是说,这种“销售额”既可以带来增值税也可以带来消费税,这样等额GDP所带来的税收收入总额自然要多些。这也是为什么云南和贵州两省GDP税收率会高于湖南省的一个重要原因。以2016年决算数为例,云南省税收收入总额为26 275 344万元(为全省税务部门组织的税收收入,下同),其中消费税就有6 082 648万元,占其税收收入总额的比重高达23.15%,而湖南省的税收收入总额为32 552 614万元,其中消费税为6 328 313万元,占比只有19.44%,明显低于云南省,导致湖南省GDP 税收率偏低。

因此,要提高湖南省GDP税收率,增加地方财政收入的含金量,就必须要加快湖南省经济建设步伐,提高经济发展水平,优化产业结构、税源结构和纳税人结构,培植、发展和引入总部经济,提高地区GDP 质量,从而实现湖南省税收经济协调增长。

参考文献:

[1] 李鑫.影响我国税收增长的经济因素分析[J].安徽农学通报,2010,(10):5-7.

[2] 王明方.提高税收经济分析的质量[J].中国税务,2016,(10):64.

[3] 郭云丽.基于大数据的税收经济分析和预测探索[J].现代营销(下旬刊),2018,(3):226-227.

[4] 国家税务总局.中国税务年鉴[M].北京:中国税务出版社,2017:416-417.