资源税深化改革目标定位再思考

——以新疆为研究视角

张冬梅 王 婷 刘 峰

现行资源税①是对在我国境内从事应税矿产品开采和生产盐的单位和个人征收的一种税,且目前我国资源税正处于税目(如水资源)扩围试点与深化改革推进阶段。资源税改革不仅涉及到相关利益主体的经济利益格局,更是促进生态文明建设的重要税种之一。党的十九大报告明确指出,坚持可持续发展理念的基本方略,坚持人与自然和谐共生,加快生态文明体制改革,就要着力解决资源与环境问题。资源税承载着保护自然环境重要生态功能,不仅是深化税制改革的突破性进展,也是建立现代财政制度的重要举措。

一、问题的提出与相关文献述评

(一)问题的提出

1984年,为了逐步建立和健全我国的资源税体系,国务院颁布《中华人民共和国资源税条例(草案)》,表明了我国资源税制度初步建立,从此开始征收资源税。1993年,国务院重新修订颁布了《中华人民共和国资源税暂行条例》,财政部同年还发布了资源税实施细则,标志着资源税制度处于改革与完善阶段;2017年的《中华人民共和国资源税法(征求意见稿)》意味着资源税制度步入深化改革与法制化建设阶段。未来资源税税收目标定位与制度构建是资源税深化改革亟需解决的首要问题与系统性问题。2016年,我国在河北省水资源税改革试点及2017年改革试点扩大到9个省份②,掀起各界对我国矿产资源税从价计征改革历程的追忆与反思。国务院批准2010年6月在新疆率先实施原油、天然气资源税从价计征改革,同年12月扩大到整个西部地区,2011年11月在全国范围内实施原油、天然气资源税从价计征;2014年12月实施煤炭资源税从价计征改革;2015年5月实施稀土、钨、钼的资源税从价计征改革。为促进资源节约、集约利用,加快生态文明建设,2016年7月我国全面推进资源税改革,将扩大资源税征收范围,逐步将水流、森林、草场、滩涂等自然生态资源纳入资源税征收范围。如果存在超越自然资源承载力的不合理开发,那么可再生资源(如水流、森林、草原等)也将会变为不可再生资源,为避免自然资源耗竭,资源税的可持续发展定位更为重要与紧迫,并承担维护环境资源公平性与持续性的重任。

新疆是自然资源储量富集区,尤其石油与天然气资源基础储量在全国排序前两位,分别占全国总量的17.19%与19.64%;③一般认为资源税是新疆税收收入的重要税种之一,并且在石油、天然气资源税从价计征改革前后,学界与政界的基本共识是资源税必将增加新疆财政收入且承载区域经济协调发展功能。未来即将扩围的水流、森林、草场等可再生资源税目标将如何定位?新疆资源税经济效应评析对这一改革深化具有重要的参考与借鉴意义。

(二)相关文献述评

国外较早探讨对自然资源征税主要是考虑保护自然资源及让公众受益(Murphy,1922),④影响久远的豪泰林规则(Hotelling rule)指出,“税收可以改变可耗竭资源在时间上的分布”,即“时间倾斜”(Hotelling,1931)⑤。随着对世界能源、矿物、森林等自然资源承载力约束的认识与价格上涨等原因,资源型产业或以资源为基础的后续型产业获利更高,出现对超额利润事后调整的暴利税(yield tax)与变动税率的资源租金税(resource rent tax)(Garnaut et al.,1975;Campbell et al.,1985)⑥。对可耗竭的不可再生资源征税的经济后果会引导开发者复杂的跨期回避行为(Gamponia et al., 1985)⑦,主要是通过资源税影响资源品价格;之后涌现更细化的资源税相关文献,如矿业资本边际有效税率(Livernois,1989)、石油收入税(Lei Zhang,1997)及对不可再生资源进行动态征税(Osmundsen,1998)等⑧。进入21世纪,对资源税的研究更广泛,拓展到共享规则文化下对自然资源的保护,即资源税的可持续性发展作用更加显著(Chakraborty,2007)⑨。另一瞩目的是与经济学领域资源稀缺性相悖的“自然资源诅咒(natural resource curse)”,如富含石油的尼日利亚和苏丹、富含钻石的塞拉利昂和安哥拉等国依旧是世界上很贫穷的国家;从资源租金(税)视角的文献中将其诠释为政治领袖的激励机制扭曲,即是对资源租金与税的收入增加依赖会对其他生产与创新活动具有挤出效应(Caselli et al.,2009),从而演变为政治资源诅咒(political resource curse) (Wiens, et al.,2014)⑩。因此,资源税改革属于政治与经济双重领域的制度重构,发达国家基本以可持续发展为自然资源管理理念(Williams ,2016;Arogyaswamy ,2017)。

近些年,国内关于资源税改革研究的文献相对较多,学界基本围绕资源税的三个方面的作用展开;其一是体现自然资源的有偿使用,属于生态补偿机制部分(王希凯,2011;李冬梅等,2014;欧阳天健,2016;赵亮等,2017);其二是优化资源开采地收入结构,协调区域经济发展,尤其有利于缩小西部资源型地区与发达地区经济发展差距(徐晓亮,2012、2014;王克强等,2015;刘铁,2017);其三是可持续发展定位与环境保护功能(吴艳芳,2007;杨志安,2008;刘立佳,2013;刘广生等,2014)。一直以来,政界期待资源税改革除实现上述多元目标外,同时要求进一步理顺资源税费关系,与完整覆盖公共资源的公共财政预算体系相配套,防控公共风险,支持经济社会可持续发展(贾康,2010;刘尚希,2010;楼继伟等,2015)。

综上,国内外学界理论与政界实践均给我国当前推进资源税改革提供参考与借鉴,在党的十九大精神的引领下,资源税制度深化改革必然要服务贯彻创新、协调、绿色、开放、共享的新发展理念,努力走向社会主义生态文明新时代。

二、地方级税收视角的新疆资源税经济效应评析

(一)新疆资源税的财政收入增长效应先升后降

我国分税制财政管理体制关于税种划分规定:除海洋的石油、天然气资源税收入归中央外,其他资源税收入全部归属于地方,因此,自1994年至今,新疆资源税全为地方级税收,属于新疆地方财政收入。

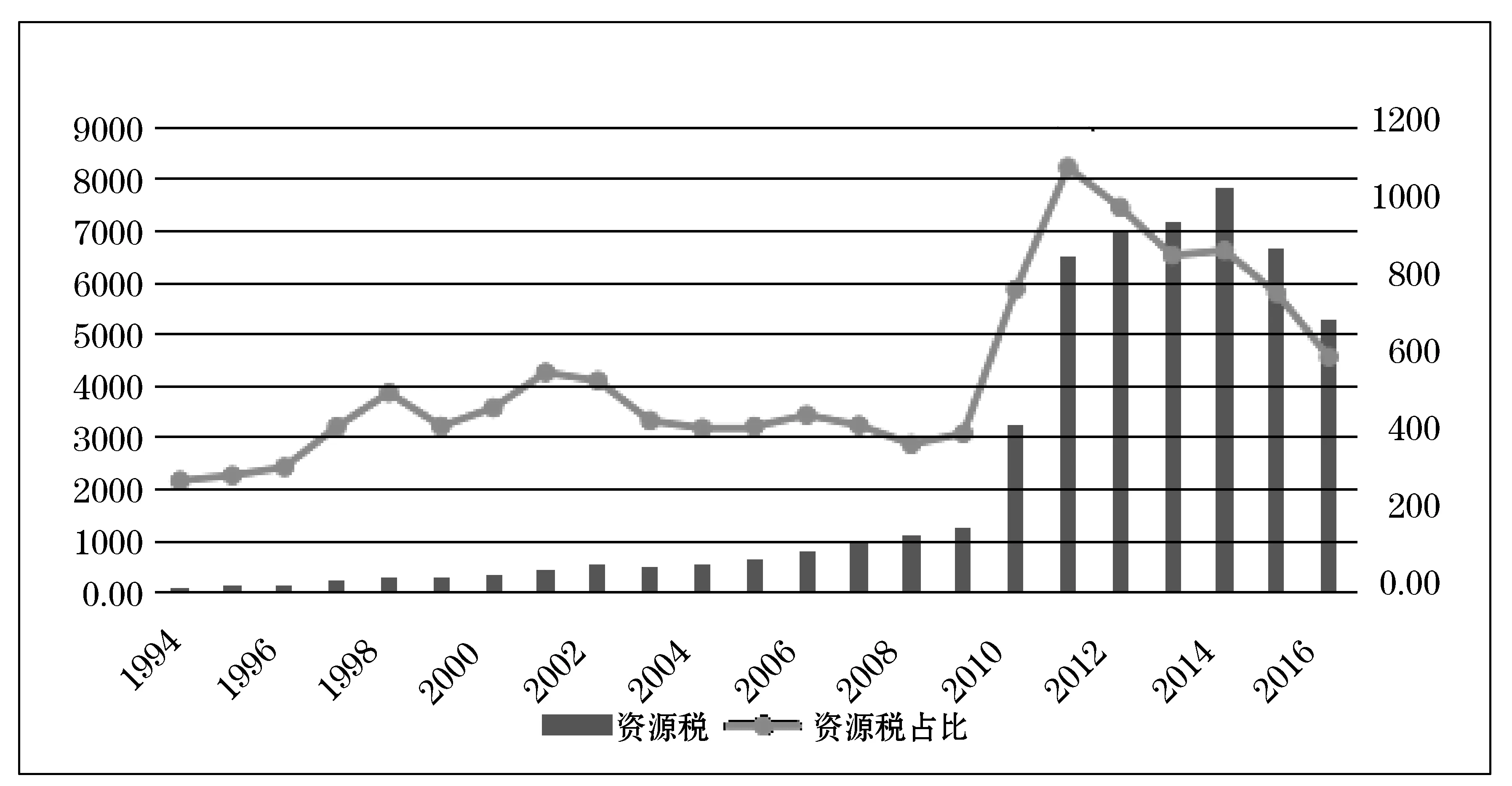

1.分税制以来新疆资源税收入呈先升后降态势

图1中柱状图所示,新疆资源税绝对量呈现先升后降趋势,由1994年的0.81亿元上升到2014年的78.17亿元,之后两年皆下降,2016年下降到52.62亿元。图1中折线图所示,新疆资源税相对量(即资源税占地方级税收收入的比重,或称“资源税占比”),自1994年至2009年,新疆资源税相对量基本在4%上下浮动,而在改革试点当年(2010年)这一占比迅速提高到7.80%,2011年再次提高到10.96%的峰值,之后进入稳定期。新疆资源税无论是绝对量还是相对量确实在2010~2011年猛增,2012~2014年绝对量温和增加,但是相对量并未呈现稳增趋势,反而呈现下降趋势,且在2015~2016年中下降幅度较大。

图1 1994~2016年新疆资源税收入及其在地方级 税收收入中的比重 (单位:亿元、%)

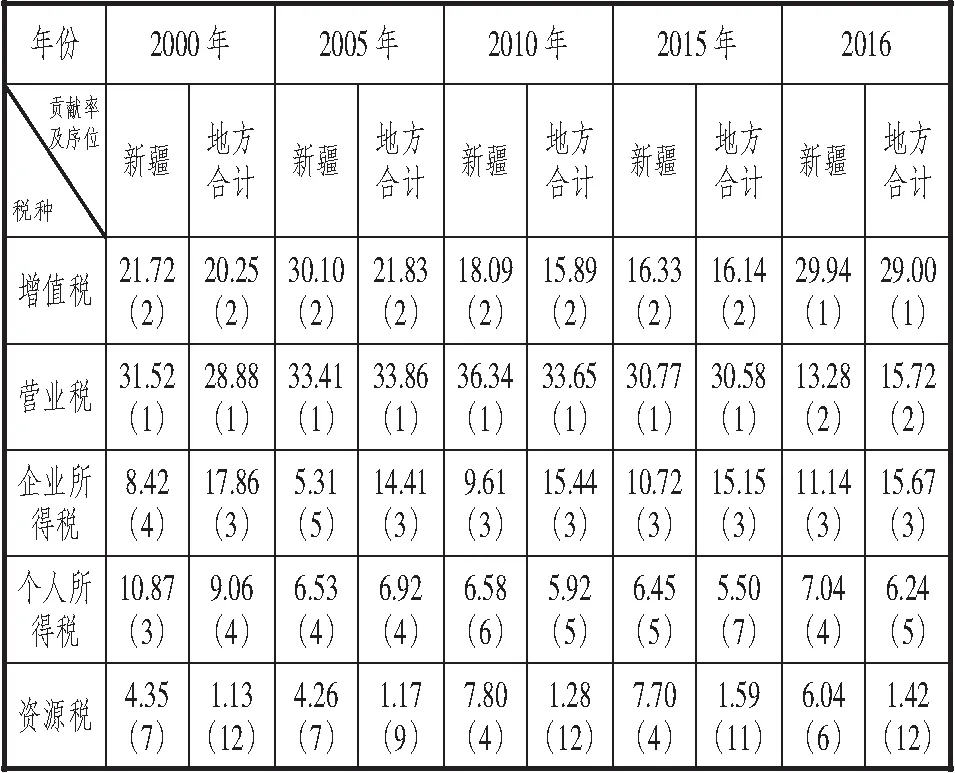

2.新疆资源税改革试点以来地方级税收结构变化显著

在贡献地方级税收的税种中,新疆资源税由改革前的第七位,经改革后迅速上升到第四位,2016年又下降到第六位;但是对全国而言,基本上没有什么影响。由表1数据可得,资源税仍是新疆地方级税收的重要税种之一,对地方财政收入贡献较大,但是无法与主体税种(如增值税与企业所得税)贡献相比。长期而言,资源税在增加新疆财政收入方面还远不能与主体税种起到同样重要的作用,试把资源税作为新疆乃至资源型地区地方税系主体税种的设想也是不现实的。

表1新疆地方级税收结构中重要税种贡献率及序位表(单位:%)

(二)地方级税收结构中新疆资源税的经济增长效应不显著

为衡量资源税对新疆经济增长的贡献率,可构建新疆地方级税收结构的经济增长效应模型。就民族地区财政支出组成部分而言,区别于全国地方的重要特点是政府财政努力备受关注,出口贸易贡献率与中央财政转移支付贡献率相比更小;所以这里将政府财政贡献(地方财政支出)由“地方级税收收入”、“地方级非税收入”与“转移支付”构成;由于我国是选择以商品劳务税制和所得税制为重点的双主体的复合税制体系,增值税、营业税、企业所得税、个人所得税无疑同是新疆地方级税收结构中的主体税种,且资源税也是贡献地方级税收收入的重要税种之一,因此以上五个税种为模型变量重要选取对象。

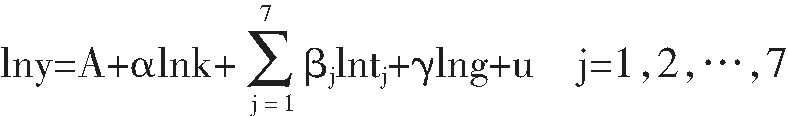

在改进索洛模型与内生经济增长模型基础上,借鉴阿诺德(Arnold,2008)的税种影响经济的广义矩阵估计方法,建立新疆地方级税收结构中税种的经济增长效应模型如下:

其中,因变量y表示人均GDP,自变量依次为:k表示人均全社会固定资产投资、t1表示人均增值税、t2表示人均营业税、t3表示人均企业所得税、t4表示人均个人所得税、t5表示人均资源税、t6表示人均其他税收、t7表示人均非税收收入、g表示人均转移支付,且被解释变量与解释变量为同期(样本n=22,1995年至2016年);实证数据结果由Eviews8.0计算得出(见表2)。

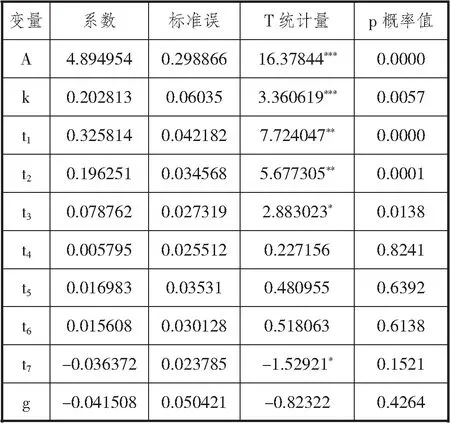

表2新疆地方级税收结构主要税种的经济增长效应模型回归结果

实证结果显示:(1)新疆经济增长与增值税、营业税均在0.01显著性水平下具有强正相关关系,p概率均在0.01以下,可以说明商品劳务税(增值税、营业税)产生对新疆经济增长具有显著正向作用。(2)在所得税类中,企业所得税与新疆经济增长在0.02显著性水平下具有较强正相关关系,对新疆经济增长正向作用仅次于增值税与营业税(营改增后皆为增值税)。(3)个人所得税、资源税、其他税收与新疆经济增长不但相关性系数非常小且都没有通过T统计量检验,说明新疆经济增长与非主体税种(个人所得税例外)基本不具有显著相关性。(4)模型样本决定系数,说明回归效果很好,且通过F检验,说明回归方程显著成立。由此可得:与增值税、企业所得税相比,资源税并没有显现出对新疆经济增长较强的正相关性,增值税与企业所得税对新疆经济发展正向作用更大;就税种设置而言,显然这两个税种更能反映新疆乃至地方区域产业发展,区域经济发展必然以其产业经济发展为依托。再次印证,即使是在自然资源禀赋与经济发展水平约束的新疆,不能依赖资源税在长期内增加地方本级财政收入,而是要求产业发展绿色转型与优化升级,更要彻底摆脱资源型产业发展的路径依赖。

(三)新疆资源税经济效应的变化主要源于采矿业在其产业结构中地位的变化

税法规定资源税在采掘地或生产地控制征收,可以从资源税在地方级税收结构的地位推断出采矿业对新疆经济发展贡献率的变化。这是因为无论是从量(销售数量)定额还是从价(销售额)定率计征资源税,皆与采矿业的工业总产值显著正相关,2000年至2015年新疆采矿业的工业总产值绝对量与资源税收入正相关系数为0.96,采矿业在产业结构中地位的变化却直接影响资源税的变化趋势(见表3)。然而,就采矿业企业生产决策而言,现行资源税成本较小,2001年至2015年新疆资源税与采矿业利润的相关性并不强(相关系数为0.62);即使是从价计征改革后资源税税负相对稍高,自2010年至2015年这一相关系数仅为-0.15,显然,目前资源税还不能成为采矿业企业生产决策的重要因素之一。

表3采矿业(工业)增加值在新疆产业结构中的占比

(单位:%)

产业发展与供求弹性变化趋势、市场结构、市场绩效等密切相关,资源型产业采矿业也不会例外。在供给侧结构性改革背景下以及与产业结构转型升级驱使下,新疆采矿业在产业结构中地位下降趋势不可避免,其资源税的未来走势也不言自明。即使是在资源禀赋的新疆,资源税增加新疆地方财政收入作用也仅在短期内相对有效,而难以承担长期持续性增加财政收入的职能。当然,不能否认现行资源税曾在短期内对新疆乃至资源型地区的财政收入增加效果与协调区域经济发展所作出的贡献,或言其调整产业结构作用不能完全忽略不计。

综上,自2010年新疆油气资源税改革试点至今已近一个中长周期,资源税经济效应开始出现新现象与新特征。从新疆资源税的财政收入效应先增后降且经济增长效应不显著,即新时期产业调整与优化升级趋势下,资源税改革目标要摒弃区域经济协调发展等经济职能重任;在《中华人民共和国环境保护税法实施条例》于2018年1月1日起施行的税法体系下,为避免重复征税增加企业负担,资源税也不应该重复承担环境保护职能;因此,生态文明的可持续发展职能成为资源税多元目标中的重中之重。

三、基于可持续发展理念下资源税改革深化的建议

为满足人民日益增长的美好生活需要,有效解决资源约束趋紧与生态系统退化问题,更好地坚持人与自然和谐共生,在现代税收体系中资源税的深化改革与职能发挥必然肩负着生态可持续发展的重要使命。

(一)资源税改革目标定位首要聚焦于生态可持续发展

可持续发展包括经济、社会与生态可持续发展三层含义,借鉴国外税收政策实践,一个税种承载太多政策目标必然影响其目标实现,资源税改革目标定位要以生态可持续发展为主旨。首先,要摈弃资源税相关经济目标,税种职能与国家经济发展阶段有关,1994年税制改革后资源税被赋予的“正确处理国家与企业间的分配关系、把中西部资源优势变为经济和财政优势等经济目标”应该彻底舍弃,中西部地区乃至资源型地区要超越“以资源换资本”的经济发展阶段,打破资源型产业发展的“路径锁定”与 “路径依赖”,要进入向质量转型与创新发展的新时代。如果继续偏重资源税的经济目标,资源禀赋地方政府的晋升激励与短期行为更易陷入“政治资源诅咒”。其次,厘清资源税与环境保护税的目标差别,避免重复征税而加重企业税收负担;资源开发必然伴随着环境污染,资源税宗旨重在自然资源节约与补偿的生态资源可持续发展;环境保护税宗旨重在治理负外部性的环境保护与改善(新实行的环境保护税主要为减少污染物排放);正是因为两者皆属于生态系统的修复与治理体系,合理设置二者的互补性、协同性与系统性。第三,资源税生态可持续发展目标实现的同时就有利于社会目标实现,若资源型地区乃至全国实现绿色共享的生态可持续发展,无疑就是为民众提供满意的重要公共服务之一。改革目标引领改革方向,资源税改革目标回归到生态文明的可持续发展定位,是新时代新发展观的具体落实。

(二)资源税改革内容要坚持税收法定原则与可持续发展原则

资源税首先是“税”,要遵循税收法定原则;聚焦于生态可持续发展目标的资源税改革内容无疑要坚持可持续发展原则,即公平原则与可持续性原则。

1.税收法定原则。政府征税体现的是国家公共权力或政治权力。党的十九大明确提出我国积极发展社会主义民主政治,推进全面依法治国,资源税改革在试点总结基础上首先要修订现行资源税相关法律。无论是 “天赋人权”的西方社会契约论思想,还是我国宪法中关于“中华人民共和国的一切权力属于人民”的明文规定,资源税改革首先在法律位阶最高的宪法框架下,为保障公民权利与公共利益而约束政府征税权力的运行,具体包括资源税立法权、行政权、司法权行使全过程中确保我国公民(纳税人)的参与权、知情权与监督权。具有中国特色的税收法定是税收法律制度的创设合法和税收法律制度的内容合理,资源税遵循税收法定原则一方面要求有关税收法律文件应该由国家最高权力机关(全国人民代表大会)制定通过;另一方面要求有关税收法律文件的内容是基于法治国家的基本理念制定。换言之,只有资源税税收立法权实质性地回归全国人大,才能保障多样化、个性化的多元主体民主参与并表达利益诉求,即资源税法律在立法上必须同样实行“无代表则无税”,同时有利于解决我国区域税收利益分配不平衡问题;具体落实必然要求在资源税法律修订中程序法定、税收要素法定、税目法定。在推进资源税改革深化进程中,遵循税收法定原则有利于处理好纳税人权利与政府征税权力的关系,加速我国法治财政建设。

2.公平性原则。可持续发展的公平性原则包括代内公平原则与代际公平原则。(1)代内公平性要求资源税改革实现横向公平,即加强资源税在初次分配环节的调控作用,利用税收现代化的征收管理方式充分发挥调节级差收入作用与促进企业间公平竞争,采用因资源丰度差异设计差别化资源税从价计征税率;也包括同代内区际间的均衡发展,为解决区域间不平衡不充分发展,资源税税收权力(包括税收立法权等)与税收利益(税法规定的税种分享)在央地之间及各地方之间的合理划分,还包括资源税相关税收利益再次分配政策的公平性设计。(2)代际公平原则认为,处在同一生存空间的人类各代对这一空间中的自然资源及其衍生的社会财富拥有同等享用权,也是代际间的平等发展权;代际公平性要求资源税改革实现纵向公平,即自然资源的“时间分布”,同时满足当代人与后代人对自然资源的需求,实现资源分配与利用机会在代际间的公平;一方面可以采用法律规定资源税收入部分或全部专款专用于资源补偿与生态修复,另一方面采用资源税收入建立代际财政补偿基金。

3.可持续性原则。遵循可持续性原则要求资源税制度设计是基于自然资源稀缺性与耗竭性的科学测算,在自然资源承载能力约束下,通过改革资源税的税目、税基及税率,使得自然资源被合理开发与有序使用,实现资源税的生态可持续发展这一重要税收职能。具体包括:(1)税目拓围,凡是日益紧缺的自然资源均可列入资源税征收范围;(2)税基临界点设计,为确保自然资源永续存量设计不同税目的税基临界点,税基无论是采用资源开采量的市场价值还是采用资源产品的销售价值,其临界点要起到“时间倾斜”作用,即控制资源耗竭总量;(3)税率动态设计,为提高自然资源开采的税收成本而抑制耗竭速度,依据不可再生资源基础储量与可再生资源总量再生周期(自然生长规律约束)的变动而动态设计资源税从价计征税率。另外,资源税要与自然资源开采相关的各种“税”“费”与“基金”等统一协调配合;如把“矿产资源补偿费”改为“矿产资源税”,并与“矿业权使用费”“矿业权价款”等协调好生态、社会与经济可持续发展目标;再如将林业补偿费、林政保护费、渔业资源费等逐步改为可再生资源税,并与相关基金(如“育林基金”等)协调配合促进可再生资源的可持续性发展。

可再生资源没有科学合理的生态保护将会变成不可再生资源;不可再生资源具有科学合理的生态保护将有利于世世代代的可持续发展。资源税改革深化离不开相关法律同步修正,其目标定位与实施原则不仅仅是财税领域的税制改革深化与法治财政建设,更是关系到保护国家公共安全、防范公共风险与分享公共利益,推进国家治理体系和治理能力现代化。

注释:

①广义资源税是对各种自然资源开发、使用所征收的一种特别税类,包括资源税、土地使用税和耕地占用税;这里是指狭义资源税,即一个税种。

② 财政部、国家税务总局、水利部关于印发《扩大水资源税改革试点实施办法》(财税[2017]80号),9个省级分别为北京、天津、山西、内蒙古、河南、山东、四川、陕西、宁夏。

③原始数据源自中华人民共和国统计局:《中国统计年鉴2016》,2016年,第234页。

④Murphy L. S., “Statement of L. S. Murphy, U. S. Forest Service Concerning Senator Vaughan’s Proposal to Levy a Severance Tax Upon All Natural Resources”, Proceedings of the Annual Conference on Taxation under the Auspices of the National Tax Association, Vol. 15, SEPTEMBER 18~22, 1922, pp. 447~450.

⑤Harold Hotelling, "The Economics of Exhaustible Resources," Journal of Political Economy, Vol. 39, No. 2, 1931, pp. 137~175.

⑥Ross Garnaut and Anthony Clunies Ross, “Uncertainty, Risk Aversion and the Taxing of Natural Resource Projects”, The Economic Journal, Vol. 85, No. 338, 1975, pp. 272~287; H. F. Campbell and R. K. Lindner, “A Model of Mineral Exploration and Resource Taxation”, The Economic Journal, Vol. 95, No. 377, 1985, pp. 146~160.

⑦ Villamor Gamponia and Robert Mendelsohn, “The Taxation of Exhaustible Resources”,The Quarterly Journal of Economics, Vol. 100, No. 1, 1985, pp. 165~181.

⑧John R. Livernois,“Marginal Effective Tax Rates for Capital in the Canadian Mining Industry: An Extension”, The Canadian Journal of Economics/Revue Canadienne d ’ Economique, Vol. 22, No. 1, 1989, pp. 184~194;Lei Zhang ,“Neutrality and Efficiency of Petroleum Revenue Tax: A Theoretical Assessment”, The Economic Journal, Vol. 107, No. 443, 1997, pp. 1106~1120;Petter Osmundsen,“Dynamic Taxation of Non-Renewable Natural Resources under Asymmetric Information about Reserves”, The Canadian Journal of Economics / Revue Canadienne d' Economique, Vol. 31, No. 4, 1998, pp. 933~951.

⑨Rabindra Nath Chakraborty, “Sharing Culture and Resource Conservation in Hunter-Gatherer Societies”, Oxford Economic Papers, New Series, Vol. 59, No. 1, 2007, pp. 63~88.

⑩ Francesco Caselli and Tom Cunningham, “Leader Behavior and the Natural Resource Curse”, Oxford Economic Papers, New Series, Vol. 61, No. 4, 2009, pp. 628~650; David Wiens, Paul Poast and William Roberts Clark, “The Political Resource Curse: An Empirical Re-evaluation”, Political Research Quarterly, Vol. 67, No. 4, 2014, pp. 783~794.