财务信息、市场信息与公司债券信用利差

张 戡 李飞鹏

一、引 言

信用利差是指相同期限的信用债券与无风险债券的到期收益率差额。信用利差反映了债券的信用风险,因此也可以间接地预测公司的违约概率。近年来,我国公司债券市场迅速发展的同时,违约事件也在不断增加。通过对信用利差的影响因素的研究,不仅有利于信用债一级市场的发行定价,也可以帮助二级市场投资者判断公司债券相对于无风险债券等利率品种的投资价值,进而能够更好地掌握投资时机,制定投资策略。

影响公司债券信用利差的因素较多,既有来自宏观层面的,又有来自微观层面的,学术界也未形成一致结论,被称为“信用利差之谜”。由于中国公司债券市场起步较晚,数据样本较少,关于公司债券信用利差的研究视角有待扩展,研究结论有待深化。

2015年,公司债券新的监管制度出台,放宽了公司债券发行主体及发行规模方面的要求,交易所债券市场迎来了井喷式的大发展,既增强了公司债券信用利差问题研究的紧迫性,又提供了更为丰富的研究样本。论文在Merton(1974)结构化模型的基础上,从财务信息和市场信息两个方面来研究信用利差的影响因素,以进一步完善信用利差的研究理论体系。

二、文献综述及研究假设

根据国内外学者理论研究结果,可以将信用利差的影响因素划分为非信用风险影响因素(宏观角度)和信用风险影响因素(微观角度)。

(一)非信用风险因素

Altman(1990)研究了宏观经济因素对信用利差的影响,通过对股票指数、通货膨胀率等指标的分析,得出宏观经济因素与公司债券信用利差正相关的结论。郭晔等(2016)根据货币政策的预期与非预期研究,认为非预期货币政策对企业债信用利差产生显著影响。周爱民等(2016)利用2006年3月至2015年4月六种期限长度的企业债数据进行研究,认为货币供给增加导致利率下降,货币流动性增加的同时导致债券信用风险降低,最终造成信用利差下降。

王宇等(2013)通过对中国公司债券数据的研究,认为CPI和信用利差呈现正相关关系。魏玮(2012)的研究也证明了相同的观点,信用利差既受到企业自身因素的影响,同时必然会受到宏观经济因素的影响。麦根华(2016)的理论分析认为宏观经济周期对中国公司债信用利差存在影响,但实证分析与理论推导结果相反,当经济下行时,信用利差不降反升。

(二)信用风险因素

(1)财务数据对信用利差的影响

传统研究认为信用风险在很大程度上取决于公司财务,早期的学术研究主要用财务数据来分析公司的信用风险。Beaver(1966)首先将财务变量引入信用风险的研究,建立单变量预警模型。然而单变量预警模型只考虑单个财务变量对信用风险的影响,并且忽略了各变量之间的相互关系。Altman(1968)采用Z分布模型验证了财务变量的不同所导致的不同实验组的公司违约程度不同。Wu等(2010)研究发现在公司破产模型中最重要的财务数据是盈利能力、流动性和财务杠杆。

王安兴等(2012)研究了公司债券与国债的利差及利差变化的影响因素,时间序列回归分析结果显示:利率斜率、公司财务杠杆、无风险利率与公司债券信用利差呈现负相关。雎岚等(2013)在分析信用风险缓释工具时,基于信用利差的实证研究发现,公司债券发行主体的财务杠杆比率、公司股权波动率以及资产的规模对信用利差有显著影响。冷奥琳等(2015)研究发现公司对外提供担保会使其财务状况受到影响,增加了上市公司违约风险,从而对公司债券信用利差产生影响。杜晶等(2015)研究发现公司的内部控制影响公司的债务融资成本和信用风险,较强的内部控制体系可以减少公司债券的信用利差。

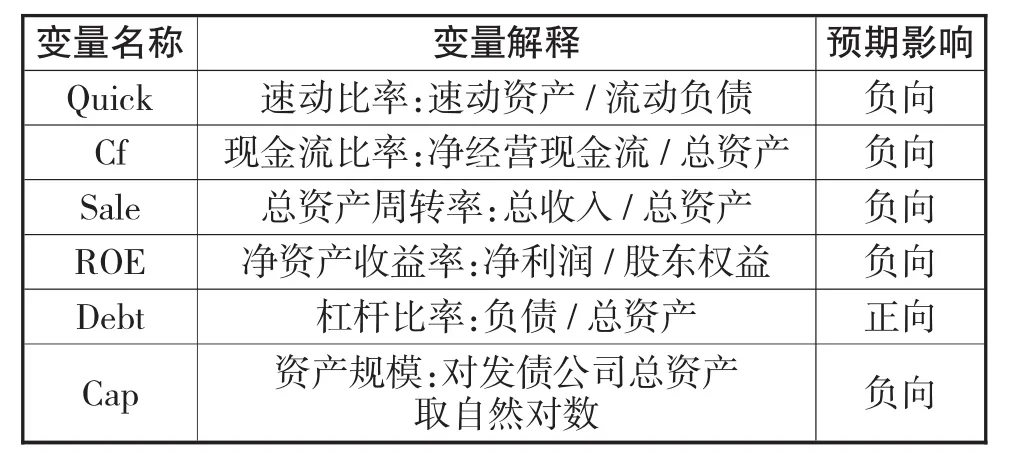

从财务指标对信用利差的影响机制以及已有文献的相关研究结果来看,在公司经营水平方面,公司盈利性越强、销售率越高,信用利差越小;在公司偿债能力方面,流动性越高、现金流越好,公司债券的信用利差越小;在资产结构方面,公司财务杠杆越低,资产规模越大,公司债券的信用利差越小。

综上所述,本文提出假设1:

H1:发行公司债券的公司财务数据对债券信用利差有影响。

(2)市场数据对信用利差的影响

虽然财务指标能够较好地反映公司信用风险,但是财务数据更多地反映了公司过去的经营状况,不能充分体现未来的信用风险。Merton采用证券的市场价格来衡量信用风险,其方法既包含财务数据影响的信息,也包含了未来经济状况预期。Shivakumar(2011)指出,信用违约互换价差受到未来营业利润的影响,然而未来营业利润并没有包含在过去的财务数据中。

Dbouk等(2010)通过研究发现债券市场的流动性、违约风险以及回报的波动率都能够对信用利差产生重要的影响。张茂军(2015)认为公司债券到期收益率的波动率对信用利差有显著影响,到期收益率越高,越能体现公司的信用状况良好,因此信用利差降低。

Avramov(2007)采用违约距离(Distance-to-Default)作为衡量信用敏感程度的指标,利用Black-Scholes期权定价公式,根据企业股权市场价值及其波动性、到期时间、无风险借贷利率及负债的账面价值估计出企业资产的市场价值和资产价值的波动性。Bharath等(2008)也认为在预测公司破产的模型中,违约距离是衡量公司信用风险较好的指标之一,但有很多其他指标也起到了增加信用风险解释力的作用。Duan(2012)则认为财务数据和违约距离在预测信用违约时都是显著的。

以上研究虽然普遍倾向于认为市场因素对信用利差存在影响,但在市场因素的具体指标选择上还存在争议。基于此,本文提出假设2:

H2:债券价格波动率及违约距离等体现市场风险的指标对信用利差有影响。

已有文献多为单独研究财务因素或者市场因素对信用利差的影响,但是在公司债券存续期内,已披露的反映公司历史表现的财务数据和反映公司未来的市场数据都会对公司债券的信用利差产生影响。因此,本文提出假设3:

H3:财务数据和市场数据同时对公司债券信用利差产生影响。

三、数据来源及变量说明

(一)数据来源

本文以2013年1月1日至2015年12月31日在上海证券交易所交易、不可提前赎回、固定利率、信用评级AA(含)以上的公司债券作为研究对象,按照交易数据完整连续,并且相应发行主体季度财务数据齐全的标准,最后一共获得93只公司债券有效样本,26784个数据。

(二)变量说明

1、被解释变量

信用利差(CS)。每只债券的信用利差通过其到期收益率与相应期限的基准国债到期收益率之差计算得到。为了和公司债券发行公司财务数据相匹配,本文采用季度数据,公司债券每个季度的到期收益率采用移动平均的方法进行平滑处理,得出季度到期收益率。基准国债收益率通过对中央国债登记结算有限责任公司每月公布的期限为三个月的国债到期收益率进行移动平均计算得到。

2、解释变量

(1)财务数据变量

Beaver(2005)认为公司破产的预测模型中有三个财务变量较为显著,分别为总资产回报率、收入负债比率、财务杠杆比率。由于信用风险是决定信用利差定价的重要因素,因此本文从Wind数据库获取发行公司相应的净利润、总资产、流动资产、流动负债、收入、净经营现金流等财务数据,来检验其对信用利差的影响。

表1 变量描述

(2)债券价格波动率(Vol)

债券价格波动率反映了投资者对市场的看法,是衡量债券市场风险的重要指标。一方面,根据结构化模型,波动率的变化影响期权价值进而影响信用利差;另一方面,公司债券价格的波动率表征债券市场的波动,能更好地体现公司债券信用利差的市场风险。因此从这两方面考虑,本文选取公司债券价格的波动率作为市场风险替代指标之一,并根据Wind数据库中2013年至2015年期间的公司债券每日收盘价来计算公司债券价格的波动率。

(3)违约距离(DD)

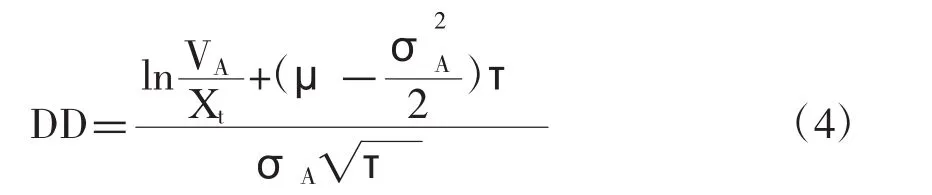

公司未来的发展前景和潜在风险往往并不能完全体现在已有财务数据中,因此在研究中有必要在公司财务数据的基础上引入未来发展的信用风险信息。由于目前我国的企业信用信息难以获取,无法得到完整公开的违约数据,因此本文采用KMV公司1997年建立的KMV模型中的违约距离(DD)来预测公司的信用风险。KMV模型基于发债公司的股票交易数据和财务数据,充分利用公司的市场信息,能够更加及时地反映公司信用状况,比较符合我国资本市场的发展水平。违约距离DD是公司资产价值的期望值到违约点之间的距离,由于违约距离与资产市值的大小、资产市值的波动性有关,所以违约距离定义为:

式中:E(V)为资产的期望价值,D为违约点金额,σA为公司资产价值的波动率。

假设公司资产价格服从维纳过程:

其中:VA是公司资产的价值,μ是公司资产价值的期望收益率,σA为公司的资产价值波动率,dz服从一个维纳过程。

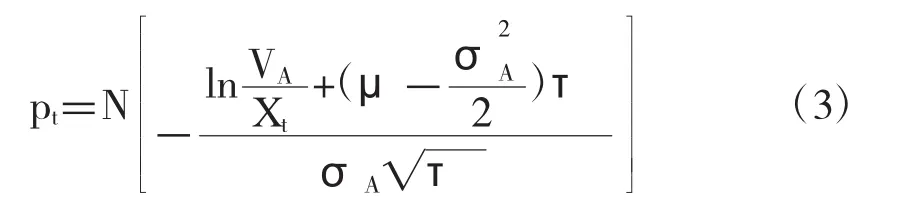

根据Black-Scholes模型,公司资产回报率的残差ε~N(0,1),因此,由累积正态分布可定义出违约概率:

式中:τ为距离t0的时间长度,VA是公司资产的价值,μ是公司资产价值期望收益率,σA为公司资产价值的波动率,Xt为时刻t公司负债的账面价值。

此时,违约距离就是公司价值距离违约点的标准差数:

通过前文得到的财务数据和股票波动率可以计算出违约距离DD。

(4)夏普比率(Sharpe)

夏普比率(Sharpe)是基于资本资产定价模型(CAPM),对收益与风险同时加以考虑的综合指标。本文引入夏普比率,可以衡量风险调整后的公司债券收益率。

3、控制变量

(1)居民消费价格指数(CPI)。居民消费价格指数(CPI)是反映居民家庭一般所购买的消费商品和服务价格水平变动情况的宏观经济指标,也被作为衡量通货膨胀水平的重要指标。居民消费价格指数发生变动时,会作用到消费支出以及投资行为上,改变投资者的债券投资风险偏好,最终对信用利差产生影响。

(2)收益率曲线斜率(Slope)。Scheinkman等(1991)发现了两个非常重要的影响利率期限结构的因素——期限结构的水平和斜率。国债收益率曲线斜率的增加会提高投资者对未来短期利率上升的预期,从而缩小信用利差;收益率曲线斜率的降低则反映了对未来经济衰退的预期,从而要求更高的信用风险补偿,所以理论上收益率曲线斜率的下降会扩大信用利差。

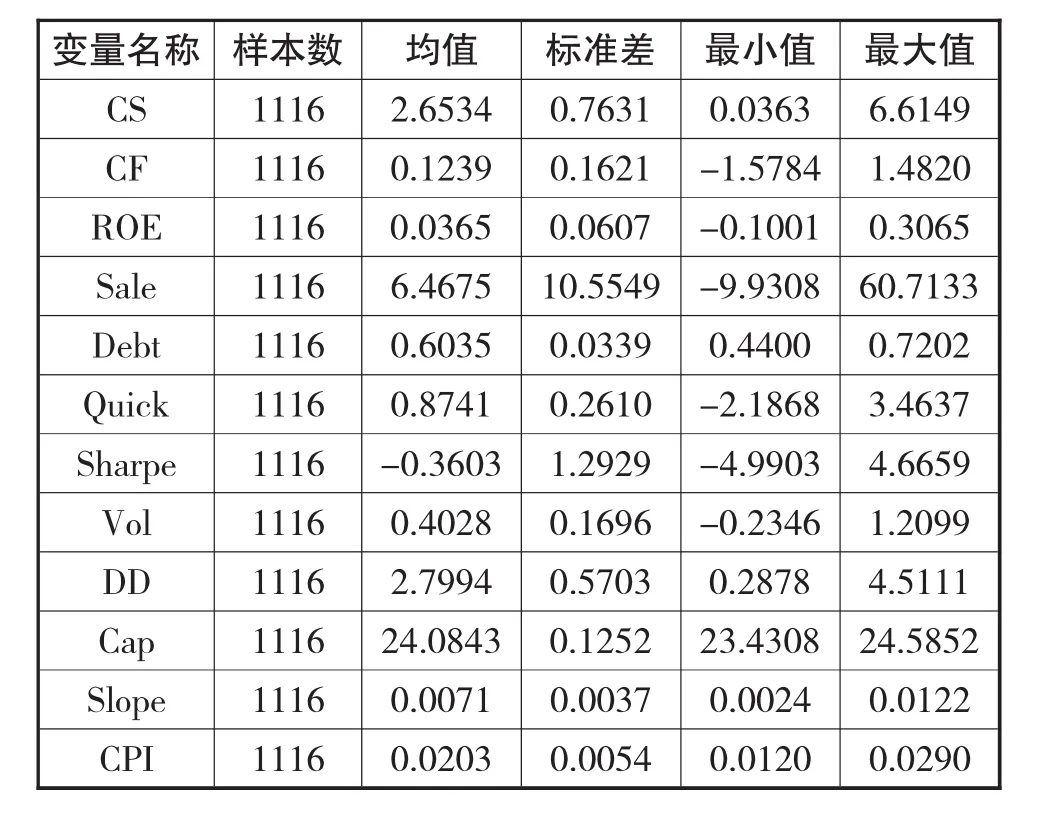

各变量的描述性统计见表2。

表2 变量描述性统计

四、实证分析

(一)实证模型

根据前文分析,本文分别从财务数据和市场数据两个方面研究公司债券信用利差的影响因素,并加入非信用风险因素作为控制变量,检验提出的三个假设。

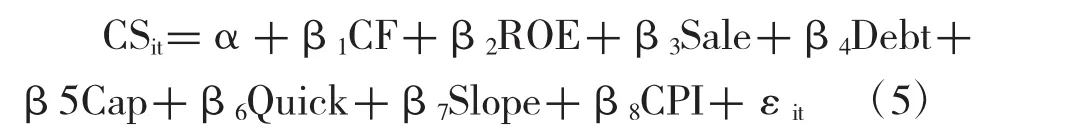

1、财务数据对公司债券信用利差产生影响

为了验证假设1,本文选择现金流比率(CF)、净资产收益率(ROE)、总资产周转率(Sale)、杠杆比率(Debt)、资产规模(Cap)和速动比率(Quick)等六个财务指标作为解释变量,以居民消费价格指数(CPI)和收益率曲线斜率(Slope)作为控制变量,构建模型如下:

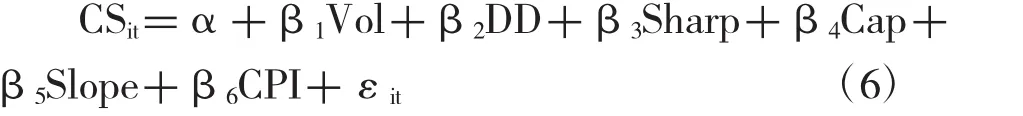

2、市场数据对公司债券信用利差产生影响

为了验证假设2,本文不仅考虑了债券波动率和夏普比率这两个市场数据中的重要因素,而且引入违约距离来对发债公司的信用风险进行衡量,力图更加全面地研究市场因素对信用利差的影响。在控制了资产规模、居民消费价格指数和收益率曲线斜率等因素的情况下,构建模型如下:

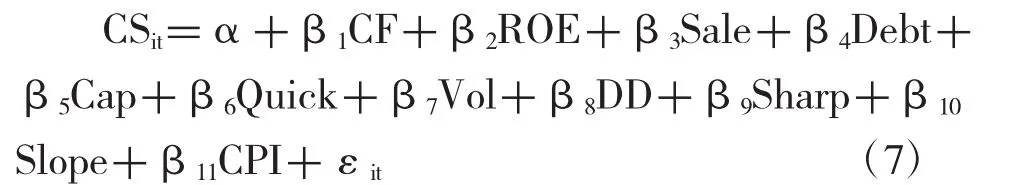

3、财务数据和市场数据同时对公司债券信用利差产生影响

公司债券在到期之前,其信用利差可以看作债券投资者综合了表征公司历史的财务数据和表征公司未来的市场数据之后所做出的反应,即财务数据和市场数据会对信用利差产生共同影响。为了验证假设 3,本文在模型(4.1)和模型(4.2)的基础上,构建模型如下:

(二)实证结果

在回归分析时,首先根据Hausman检验,得出P值为0的结果,拒绝原假设,因此所有检验均采用固定效应面板模型。

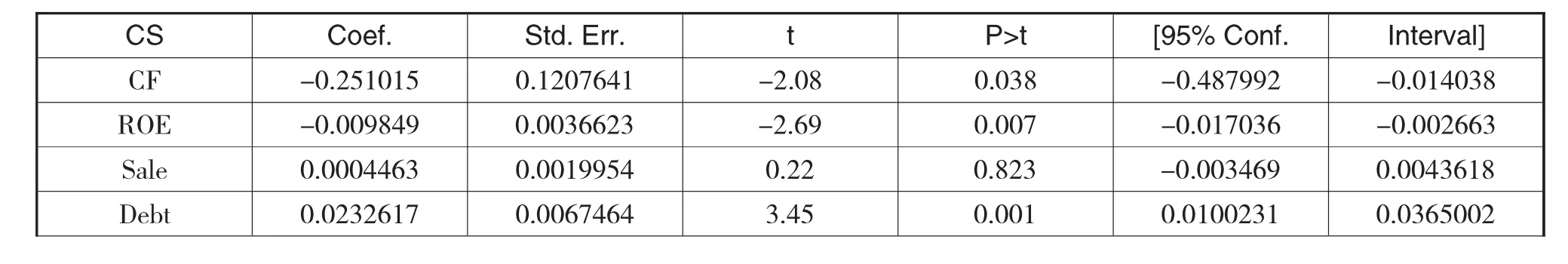

1、财务数据对公司债券信用利差产生影响

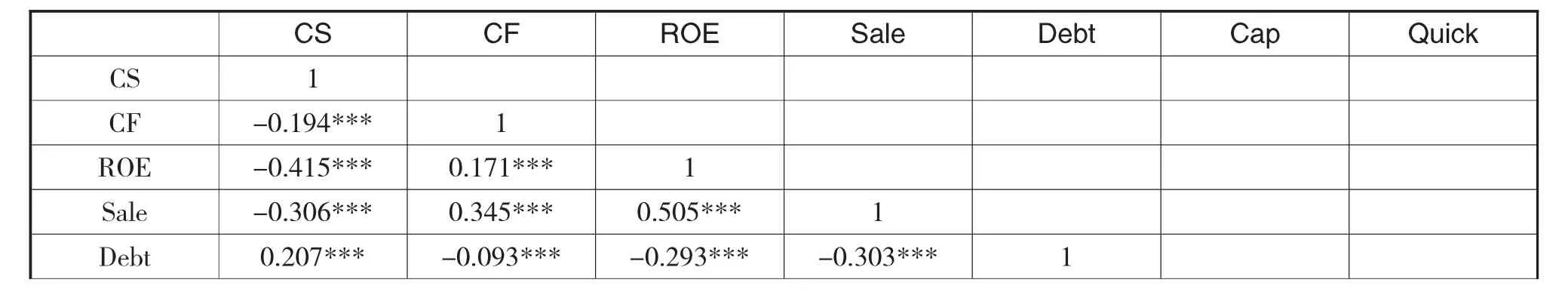

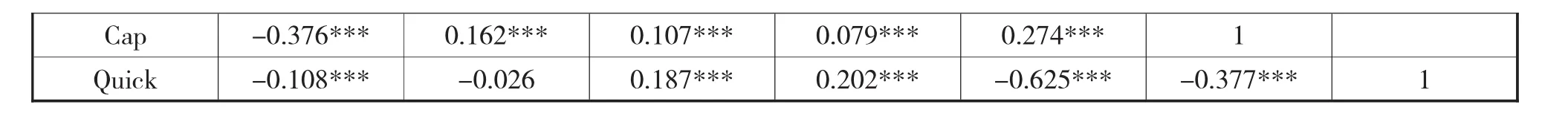

表3 财务数据相关系数矩阵

注:***代表在1%的置信水平下显著。

从相关系数矩阵可以看到,财务数据对信用利差的影响与假设一致,公司的现金流越多、净资产收益率越高、总资产周转率越高、资产规模越大、速动比率越高以及负债越少,将会缩小公司债券的信用利差。

表4 财务数据对公司债券信用利差影响的固定效应模型结果

通过表4可以发现,除了总资产周转率和速动比率以外,其他各财务指标均通过检验,对公司债券信用利差产生的影响与预期假设相同,即当一家公司现金流越大,收益率越高,资产规模越大,负债水平越低,则信用风险越低,信用利差越小。实证结果证明了假设1的成立。

2、市场数据对公司债券信用利差产生影响

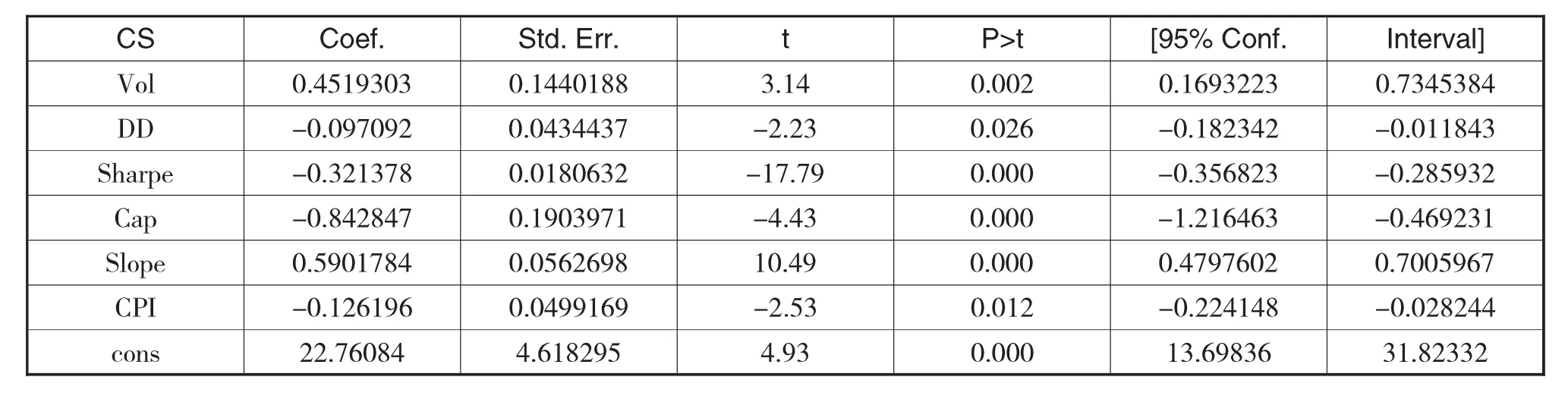

表5 市场数据对公司债券信用利差影响的固定效应模型结果

通过表5可以发现,波动率和违约距离均通过了检验,且符合理论假设,即当公司的债券价格波动率较大时,不确定性的增加相应增大了非系统性风险,因此对公司债券的信用利差产生负面影响。违约距离更加全面地反映了公司财务和交易信息,违约距离越大则说明发债公司未来信用风险越小,信用利差越小。上述结果证明了假设2的成立。

3、财务数据和市场数据同时对公司债券信用利差产生影响

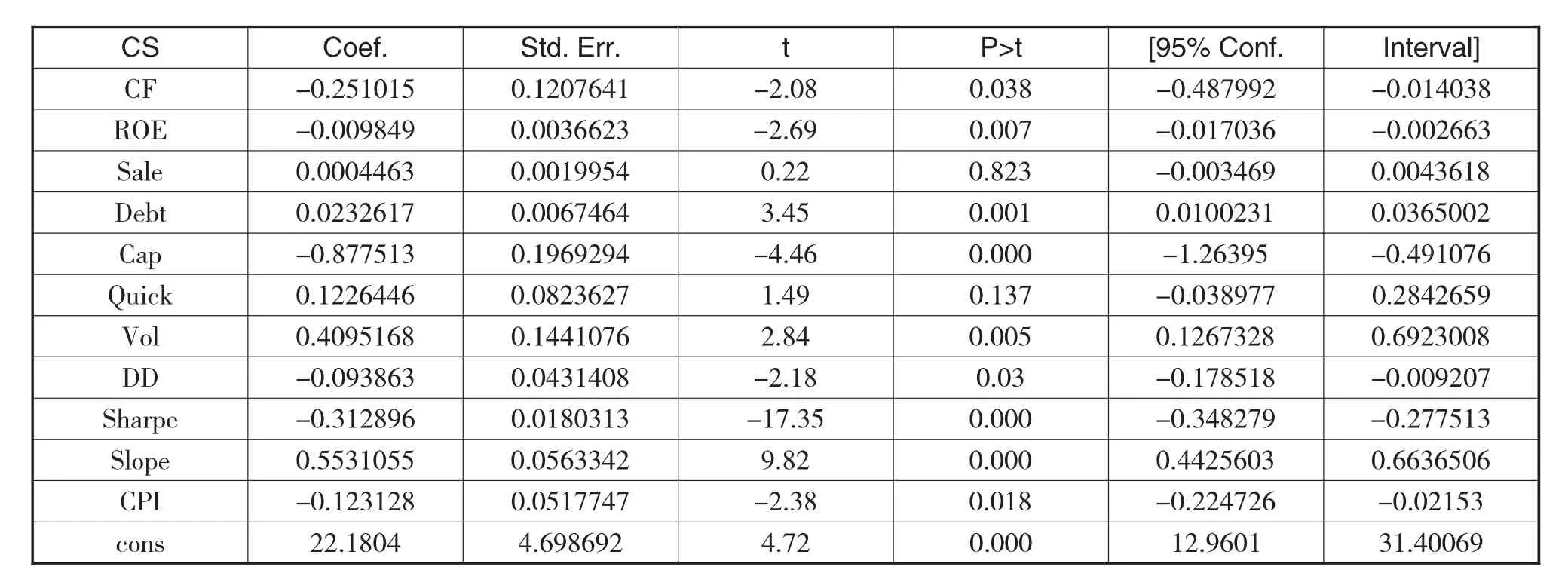

表6 财务数据和市场数据对公司债券信用利差影响的固定效应模型结果

CS Interval]CF -0.014038 Coef.-0.251015 Std.Err.0.1207641 t-2.08 P>t 0.038[95%Conf.-0.487992 0.0823627 1.49 Vol 0.4095168 0.1441076 2.84 0.005 0.1267328 0.6923008 DD -0.093863 0.0431408 -2.18 0.03 -0.178518 -0.009207 Sharpe -0.312896 0.0180313 -17.35 0.000 -0.348279 -0.277513 Slope 0.5531055 0.0563342 9.82 0.000 0.4425603 0.6636506 CPI -0.123128 0.0517747 -2.38 0.018 -0.224726 -0.02153 0.0036623 -2.69 Sale 0.0004463 0.0019954 0.22 0.823 -0.003469 0.0043618 Debt 0.0232617 0.0067464 3.45 0.001 0.0100231 0.0365002 Cap -0.877513 0.1969294 -4.46 0.000 -1.26395 -0.491076 Quick 0.2842659 ROE -0.009849 0.007 -0.017036-0.002663 0.1226446 0.137 -0.038977 cons 22.18044.6986924.720.00012.960131.40069

通过表6可以发现,在同时考虑财务数据和市场数据对信用利差影响的情况下,回归结果与之前分别从两方面考察影响因素的结果基本相同,公司的总资产周转率和速动比率在5%置信水平下没有通过检验,也在一定程度上说明公司债券信用利差更多地受财务数据中盈利指标和财务杠杆的影响,并且发债公司的市场数据同样对公司债券信用利差产生预期影响,违约距离越大,债券波动率越小,信用利差越小。上述结果验证了假设3的成立。

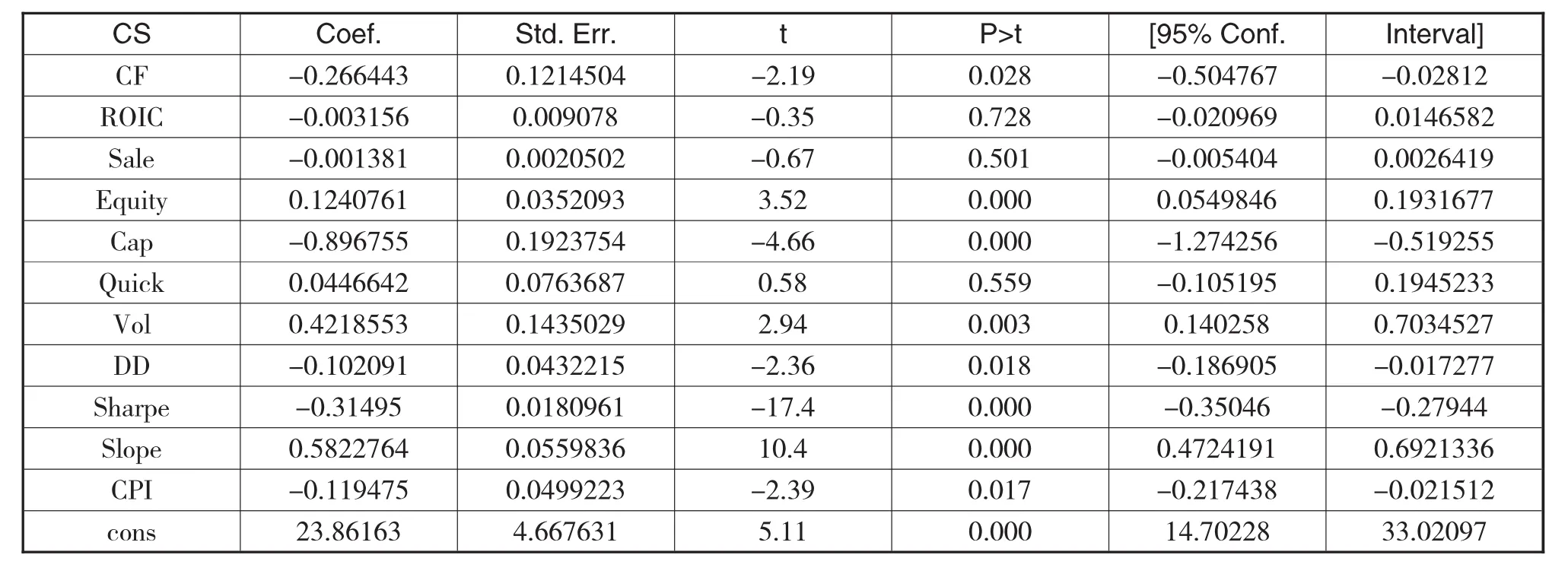

五、稳健性检验

为了测试前述结论的稳健性,本文采用投入资本回报率(ROIC)作为收益指标,产权比率作为财务杠杆指标,重新对模型进行回归,回归结果(详见表7)未发生实质性改变,表明研究结论具有较好的稳健性。

表7 稳健性检验结果

六、结 论

本文在已有文献研究结果的基础上,进一步探讨了公司债券信用利差的影响因素,既考虑了公司债发行公司的基本面情况,又引入了违约距离这一指标,从财务数据和市场数据两个方面研究了公司债券信用利差的影响因素,并得出以下结论:

(1)发债公司财务数据中的盈利指标和财务杠杆对信用利差有显著影响。发债公司收益率越高、财务杠杆越小,公司债券信用利差越小;

(2)市场风险因素中的违约距离、债券波动率和夏普比率对公司债券信用利差有显著影响,公司违约距离和夏普比率越小、债券波动率越大,公司债券信用利差越大。

本文的经验证据一方面有助于投资者更好地应对主体多元化的公司债券市场,有效地规避公司债券的信用风险,另一方面有助于监管层准确把握债券市场的信用风险水平,完善相关监管措施。