多计量属性下融资业务的财税分析

——也谈未确认融资费用

袁 莺(副教授)

一、核心概念确认

1.计量属性。在较长的历史时期内,历史成本计量属性一直是传统会计计量的唯一属性,但随着经济的持续发展,新型业务的产生以及衍生金融产品的日趋增多,对传统会计核算造成了极大冲击,单一计量观无法真实客观地反映企业复杂的经济业务事项。现行企业会计准则明确指出,我国会计核算可以运用以下五种计量属性:历史成本、重置成本、可变现净值、现值和公允价值[1]。会计计量属性之所以重要,原因就在于其是会计要素的数量反映,决定了会计核算中金额的大小,因而会对企业最终财务状况、经营成果以及现金流量产生决定性的影响。

需要明确的是,这五种计量属性仍是以历史成本计量属性为基础、其他四种计量属性为辅的并存状态。其他四种计量属性似乎可以看成是一种“矫正属性”,在历史成本计量属性有可能对信息使用者产生误导信息或无法提供有效信息时,“矫正属性”就起到了作用,不仅能让企业管理层认清企业运营的实质,而且能帮助外界信息使用者有效了解企业经营状况,有助于保持社会经济稳定。经济的发展速度及变化是较快的,因而在工作中我们往往会发现在同一案例中多计量属性并存时产生的“尴尬”,这种“尴尬”在于学习者的不理解,也在于实务的多变性。

2.融资业务。简单来说,融资业务即为支付超过现金的购货款而采取的货币交易手段或为取得资产而集资所采取的货币手段[2]。当企业现金流不足或希望运用财务杠杆来购置资产时,融资就是一项相当不错的选择。不需要付出太多的自有资金,借助于第三方资金就可以帮助企业实现购置资产的愿望。由于具有时间长、资金量大的特点,融资业务在偿还期内因合同、市场等宏观政策、微观经济的影响有可能产生很多的变化。

3.未确认融资费用。从金额的变化情况来看,未确认融资费用初始发生时在其借方核算,随后在融资期限内分期摊销计入财务费用,由其贷方转出,从账户处理的借贷关系来看,符合资产类账户的记账规则。但其不能带来未来经济利益(如存货类资产)的流入,也不属于已经发生而需要在未来分期确认的资产(如长期待摊费用)。

从会计科目名称来看,未确认融资费用很容易被误解为费用类科目,从其最后计入财务费用来看,这似乎又可以被理解成是一个并未实际支付但仍要分期摊入费用类科目的过渡性科目。该科目核算的就是由于融资而应承担的利息费用,其存在的意义就是为了能更好地反映以后各项实际利息费用。

未确认融资费用的科目性质经历了从资产类到负债类的调整过程。现行会计准则中规定其科目性质为负债类,作为“长期应付款”的备抵调整账户,其增减变化与“长期应付款”账户相反。与其他备抵调整类账户不同,长期应付款与未确认融资费用在名称上毫无关联,且未确认融资费用的金额基于现值计量属性,而长期应付款的金额仅是历史成本计量属性的反映,其他备抵调整账户均是基于谨慎性原则,是历史成本计量属性的后续账面价值调整。

现行会计核算中融资业务是一项典型的多计量属性并存的业务。正如前文所述,由不理解、多变性带来的困惑需要财会教学工作者在教学中仔细说明、讲解清楚。本文拟以企业分期购置固定资产为例,进行会计核算分析和纳税探讨。

二、案例分析

1.会计核算分析。

案例一:最低租赁付款额现值<公允价值

江南公司2017年1月1日从弘毅公司购入一台不需要安装的机床作为固定资产。合同约定机床的总价款为900万元,分3年支付,每年年底支付300万元。该机床公允价值为920万元,假定实际利率为3%(不考虑税费问题)。

(1)未来三年的现金流量如图1所示:

图 1 2017~2019年现金流量

因为机床的最低租赁付款额现值=300×(P/A,3%,3)=300×2.8286=848.58(万元)<公允价值920万元,则2017年1月1日购入机床的会计分录为:

借:固定资产(现值) 848.58

未确认融资费用 51.42

贷:长期应付款(历史成本) 900

2017年1月1日长期应付款账面价值=848.58(万元)

(2)2017年12月31日,会计处理如下:

借:长期应付款 300

贷:银行存款 300

解一:摊余成本法——基于历史成本计量原理

未确认融资费用摊销额=期初摊余成本×实际利率=(900-51.42)×3%=25.4574(万元)

会计处理如下:

借:财务费用 25.4574

贷:未确认融资费用 25.4574

2017年年末长期应付款账面价值=(900-300)-(51.42-25.4574)=574.0374(万元)

解二:现金流量图法——基于现值计量原理

2017年年末的现金流量如图2所示:

图2 2017年年末现金流量

2017年年末长期应付款账面价值=300×(P/A,3%,2)=300×1.9135=(900-300)-(51.42-当期未确认融资费用摊销额)=574.05(万元)

则:未确认融资费用摊销额=25.47(万元)

会计处理如下:

借:财务费用 25.47

贷:未确认融资费用 25.47

(3)2018年12月31日,会计处理如下:

借:长期应付款 300

贷:银行存款 300

解一:摊余成本法——基于历史成本计量原理

未确认融资费用摊销额=期初摊余成本×实际利率=574.0374×3%=17.2211(万元)

会计处理如下:

借:财务费用 17.2211

贷:未确认融资费用 17.2211

2018年年末长期应付款账面价值=(900-300-300)-(51.42-25.4574-17.2211)=291.2585(万元)

解二:现金流量图法——基于现值计量原理

2018年年末的现金流量如图3所示:

图3 2018年年末现金流量

2018年年末长期应付款账面价值=300×(P/A,3%,1)=300×0.9709=(900-300-300)-(51.42-25.47-当期未确认融资费用摊销额)=291.27(万元)

则:未确认融资费用摊销额=17.22(万元)

会计处理如下:

借:财务费用 17.22

贷:未确认融资费用 17.22

(4)2019年12月31日,会计处理如下:

借:长期应付款 300

贷:银行存款 300

解一:摊余成本法——基于历史成本计量原理

未确认融资费用摊销额=51.42-25.4574-17.2211=8.7415(万元)

会计处理如下:

借:财务费用 8.7415

贷:未确认融资费用 8.7415

2019年年末长期应付款账面价值=(900-300-300-300)-(51.42-25.4574-17.2211-8.7415)=0(万元)

解二:现金流量图法——基于现值计量原理2019年年末的现金流量如图4所示:

图4 2019年年末现金流量

2019年年末长期应付款账面价值=0(万元)

未确认融资费用摊销额=51.42-25.47-17.22=8.73(万元)

会计处理如下:

借:财务费用 8.73

贷:未确认融资费用 8.73

由以上会计处理可知:①初始计量时,资产入账价值需要考虑最低租赁付款额现值(现值计量属性)与当期资产公允价值(公允价值计量属性)的较低者,而长期应付款应根据合同约定按实际金额入账(历史成本计量属性)。②后续计量时,由于计量属性介入的多样性,可以从历史成本计量角度的摊余成本入手,也可以从现值计量角度入手,得到的结果是一致的。

案例二:最低租赁付款额现值>公允价值

将案例一的公允价值改为800万元。

(1)2017年1月1日,因为机床的最低租赁付款额现值=300×(P/A,3%,3)=300×2.8286=848.58(万元)>公允价值800万元,则确认固定资产的会计分录为:

借:固定资产(公允价值) 800

未确认融资费用 100

贷:长期应付款(历史成本) 900

则:2017年1月1日长期应付款账面价值=800(万元)

(2)2017年12月31日,会计处理如下:

借:长期应付款 300

贷:银行存款 300

解一:摊余成本法——基于历史成本计量原理

未确认融资费用摊销额=期初摊余成本×实际利率=(900-100)×3%=24(万元)

会计处理如下:

借:财务费用 24

贷:未确认融资费用 24

2017年年末长期应付款账面价值=(900-300)-(100-24)=524(万元)

解二:现金流量图法——基于现值计量原理

2017年年末长期应付款账面价值=300×(P/A,3%,2)=300×1.9135=(900-300)-(100-当期未确认融资费用摊销额)=574.05(万元)

则:未确认融资费用摊销额=74.05(万元)

会计处理如下:

借:财务费用 74.05

贷:未确认融资费用 74.05

(3)2018年12月31日,会计处理如下:

借:长期应付款 300

贷:银行存款 300

解一:摊余成本法——基于历史成本计量原理

未确认融资费用摊销额=期初摊余成本×实际利率=524×3%=15.72(万元)

会计处理如下:

借:财务费用 15.72

贷:未确认融资费用 15.72

2018年年末长期应付款账面价值=(900-300-300)-(100-24-15.72)=239.72(万元)

解二:现金流量图法——基于现值计量原理

2018年年末长期应付款账面价值=300×(P/A,3%,1)=300×0.9709=(900-300-300)-(100-74.05-当期未确认融资费用摊销额)=291.27(万元)

则:未确认融资费用摊销额=17.22(万元)

会计处理如下:

借:财务费用 17.22

贷:未确认融资费用 17.22

(4)2019年12月31日,会计处理如下:

借:长期应付款 300

贷:银行存款 300

解一:摊余成本法——基于历史成本计量原理

未确认融资费用摊销额=100-24-15.72=60.28(万元)

会计处理如下:

借:财务费用 60.28

贷:未确认融资费用 60.28

2019年年末长期应付款账面价值=(900-300-300-300)-(100-24-15.72-60.28)=0(万元)

解二:现金流量图法——基于现值计量原理

2019年年末长期应付款账面价值=0(万元)

未确认融资费用摊销额=100-74.05-17.22=8.73(万元)

会计处理如下:

借:财务费用 8.73

贷:未确认融资费用 8.73

由以上会计处理可知:按历史成本计量原理计算的各期未确认融资费用摊销额与按现值计量原理计算的各期未确认融资费用摊销额的差异较大。在相同情况下基于现值计量原理计算是以各期付款额为基准,只要当期付款情况相同,各期现值金额就固定不变。以历史成本计量原理即摊余成本概念进行的计算,各项摊销基数受当前账面数据影响,而不受未来现金流影响。

从各期摊销额即账务处理的金额来看,按历史成本和现值这两种计量属性算出的结果差异较大,将会对各期利润产生不同程度的影响。

设案例中样本数为:X1,X2,…,Xn;算术平均数为;绝对离差为:|Xi-|;标准差为:σ=可得:

案例一:σ摊余成本法=7.8665,σ现金流量图法=8.3703。

案例二:σ摊余成本法=23.7009,σ现金流量图法=35.5163。

可见,当公允价值<最低租赁付款额现值时,各期摊销的未确认融资费用间差异较大,数据更离散,稳定度低,因此对当期利润的影响变动更大、更难把控,风险也更大。

根据案例一、案例二的对比结果得出,案例二的根本问题在于入账价值≠未来现金流量现值,这就使摊余成本和现值产生了根本差异。这就需要重新计算案例本身的实际利率,通过分析案例真正的利率从根本上解决问题。

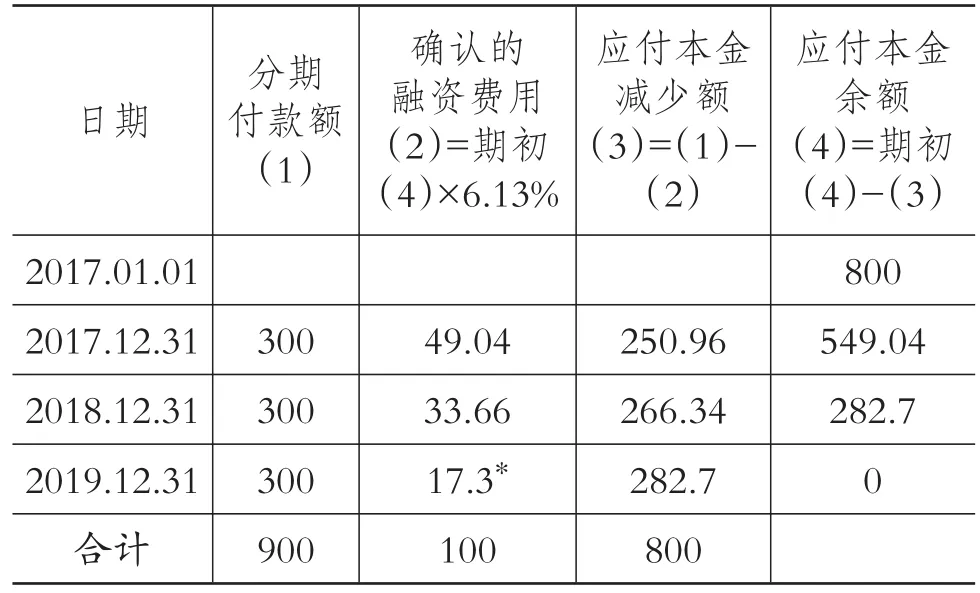

重新计算案例二,由300×(P/A,IRR,3)=800求得:IRR=6.13%,即实际利率为6.13%。未确认融资费用的分摊分别如表1、表2所示:

表1 未确认融资费用分摊表(摊余成本法)单位:万元

表2 未确认融资费用分摊表(现金流量图法)单位:万元

通过对比表1、表2利用实际利率重新计算出的结果,可以发现无论基于历史成本计量还是现值计量,各期结果基本一致,有效地避免了人为选择及数据失真。

案例三:接案例一,由于市场利率变动,合同规定按市场利率变动情况相应调整后期合同利率,若2017年12月31日的利率调整至4%。

(1)2017年12月31日的长期应付款账面价值=300×(P/A,4%,2)=300×1.8861=565.83(万元)

(2)由(900-300)-(51.42-2017年年未确认融资费用摊销额)=565.83可得:

2017年未确认融资费用摊销额=17.25(万元)

这样,就可将未确认融资费用余额调整为现金流量现值。

案例四:接案例一,2017年12月31日江南公司偿还本金600万元,并将到期日调整为2018年12月31日。

(1)2017年12月31日长期应付款账面价值=300×(P/A,3%,1)=300×0.9709=291.27(万元)

(2)由(900-600)-(51.42-2017年年未确认融资费用摊销额)=291.27(万元),可得:

2017年未确认融资费用摊销额=42.69(万元)

实务中可能会遇到诸如利率变动、提前还款等情况,此时应重新对未确认融资费用进行计算和分摊,按剩余项目存续期重新计算未确认融资费用以及项目实际利率等,以防止在多计量属性并存下出现不同的计算结果。

2.纳税调整说明。对各期利润的影响结果不仅体现在“财务费用”科目上,还体现在所得税的纳税调整上。从入账依据到期末未确认融资费用摊销,会计准则与税法都有着不同的规定。

(1)入账依据不同。会计上融资租入固定资产的入账价值是公允价值与最低租赁付款额现值两者中的较低者。《企业所得税法实施条例》[3]第五十八条第(三)项规定,融资租入的固定资产,以租赁合同约定的付款总额和承租人在签订租赁合同过程中发生的相关费用为计税基础,租赁合同未约定付款总额的,以该资产的公允价值和承租人在签订租赁合同过程中发生的相关费用为计税基础。税法不考虑最低租赁付款额现值,按实际支付的款项(历史成本计量属性)作为资产计税基础。

(2)对未确认融资费用的处理不同。《企业会计准则第21号——租赁》(CAS 21)规定,在租赁期开始日,承租人应当将租赁开始日租赁资产公允价值与最低租赁付款额现值两者中的较低者作为租入资产的入账价值,将最低租赁付款额作为长期应付款的入账价值,其差额作为未确认融资费用。未确认融资费用应当在租赁期内各个期间按照实际利率法进行分摊,并计入财务费用。

《企业所得税法实施条例》第五十八条第(三)项规定要求将会计上确认的长期应付款全额(不扣减未确认融资费用)计入固定资产原价,并在其使用期间以计提折旧的方式实现税前扣除。对于未确认融资费用的分摊额,税法上不再允许税前扣除。

2017年12月31日(税法不确认“未确认融资费用”,计税基础为0),会计处理如下:

借:所得税费用(未确认融资费用×25%)

贷:递延所得税负债

2018年12月31日和2019年12月31日(税法不允许税前扣除未确认融资费用的分摊额),会计处理如下:

借:递延所得税负债(当期确认的融资费用×25%)

贷:所得税费用

(3)折旧纳税调整。由于融资租入固定资产在会计与税法上的入账金额和依据不同,因而每年计算的会计与税法上的折旧也不同。按现行会计准则规定,不对会计与税法上的折旧差异进行所得税会计处理,在企业汇算清缴时,按调表不调账的原则进行纳税调减处理。

[1]中国注册会计师协会.2017年注册会计师全国统一考试教材——会计[M].北京:财政科学出版社,2017.

[2]财政部.企业会计准则2006[M].北京:经济科学出版社,2006.

[3]国务院.企业所得税法实施条例.国务院令[2007]512号,2007-12-06.