“一带一路”沿线国家金融发展对我国对其直接投资的影响

——基于动态面板门限模型

副教授),

一、引言

随着“走出去”战略的不断推进,我国对外直接投资(OFDI)取得了令人瞩目的成绩。我国OFDI的高速发展使得OFDI成为国内学者们长期关注的前沿问题。目前国内外学者关于OFDI的研究主要是从东道主国的视角研究影响投资国OFDI的因素,具体有东道主国的法律制度质量、资源禀赋、与投资国的经济差距、法律体系、税负水平、政治风险水平、地缘以及经济发展水平等。尽管已有众多学者为OFDI影响因素的相关研究做出诸多贡献,但鲜有学者从金融发展角度入手开展研究。因此,本文重点考察各东道主国的金融发展程度是否影响我国OFDI,旨在丰富该领域的相关内容。

我国2015年对“一带一路”国家直接投资净额达189亿美元,同比增长40%(同年对全世界投资的增幅只有18%),占我国对外直接投资净额的13%(2006年仅为6%)。但目前国内关于“一带一路”的研究主要集中在政治和经济意义、双边贸易、投资区域差异等方面,关于“一带一路”国家金融发展程度对我国对其直接投资的影响的研究几乎空白。因此,选择“一带一路”国家作为东道主国进行研究具有重要的现实意义。

二、文献综述

(一)国内外关于对外直接投资的研究

随着经济全球化进程的不断加快,各国OFDI快速发展,相关研究越来越多,理论成果日益丰富。主流国际直接投资理论主要有Hymer S.的垄断优势理论、Vernon的产品生命周期理论、Duning J.H.的生产折衷理论、Kojima K.的边际产业扩张理论,以及Cantwell和Tolentino的技术创新产业升级理论等。

国内外学者根据以上理论,构建计量模型实证研究影响投资国OFDI的因素(谢孟军和郭艳茹,2013;Aurora、Rosa和Susana,2016;王永钦、杜巨澜和王凯,2014),他们发现东道主国的法律制度质量、资源禀赋的作用均为正;而东道主国与投资国的经济差距、东道主国的法律体系、东道主国的税负水平以及东道主国的政治风险水平的作用均为负。也有部分学者针对东道主国情况进行分类研究(Kaur、Yadav和Gautam,2013;许真和陈晓飞,2016),分别有亚洲地区、中亚地区、“金砖四国”、发达经济体等,认为对不同区域或者经济发展水平不一的国家或地区进行投资时所需考虑的因素是不一样的。

国内外学者关于OFDI区域决策的影响因素的研究虽然较多,但是对于东道主国金融发展程度对投资国对其直接投资的影响的研究还较少,而且其中主要是国外学者的研究。Khan(2007)以及CheeKeong、Zulkornain 和SiongHook(2010)等研究发现,投资国更加倾向于对金融市场发展程度高的国家进行投资。Khan(2007)还发现,投资国流入金融市场发展程度高的国家的资本利用效率更高。Guan-Sheng(2015)从金融市场的规模和结构两个方面度量了东道主国的金融发展程度,并指出一般来说两者都能吸引中国企业对其投资,但是从投资动机来看,只有东道主国金融市场的规模会对中国企业的投资行为产生影响。以上都是研究金融发展对单边OFDI的影响,Julian、Eric和Peter(2016)评估了东道主国和投资国的金融市场发展对双边OFDI存量的影响,发现东道主国和投资国的金融市场对双边OFDI有积极作用,而且东道主国和投资国的金融市场发展对OFDI的作用存在互补关系。通过梳理发现,已有研究采用的模型以线性模型居多,主要有固定效应模型、随机效应模型、引力模型等,也有少部分学者采用了Logit模型。

(二)国内外对“一带一路”国家直接投资的研究

目前,国外对“一带一路”国家直接投资的研究几乎没有,而我国学者对“一带一路”国家直接投资的研究主要是从2015年开始,而且大多数研究集中于投资区域问题。郑蕾和刘志高(2015)研究发现,中国对“一带一路”国家的直接投资呈现出不对称性,投资区域分布差异较大,而产生这种差异的原因主要是东道主国的资源禀赋和政治风险。张亚斌(2016)构建投资便利化评价体系测度了“一带一路”国家的投资便利化水平,发现东道主国的投资便利化综合指数差异异常明显,表明这也是造成投资区域分布差异的原因之一。

综上可知,国内外学者关于OFDI影响因素的研究较为丰富,但由于研究对象不同,实证分析的结果不尽相同。主要有以下三个方面需要改进:研究对象较少涉及“一带一路”国家;研究角度较少从金融发展程度出发;研究模型局限于线性模型,造成估计结果可能有偏。因此,本文拟进行如下改进:①研究对象上,本文选取了13个“一带一路”国家作为样本,以期丰富我国关于“一带一路”国家直接投资的相关研究;②研究角度上,本文不仅重点考察了“一带一路”国家金融发展程度对中国对其直接投资的影响,还将“一带一路”国家的政治、经济等因素纳入分析框架作为控制变量,综合考察我国对“一带一路”国家OFDI的影响因素,为中国对“一带一路”国家直接投资提供实证依据;③研究模型上,在总结众多学者在相关问题上的研究成果后发现,鲜有学者从“一带一路”国家金融发展角度使用动态面板门限模型进行研究。

三、动态面板门限模型

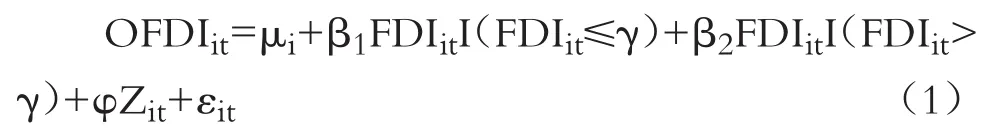

本文基于13个“一带一路”国家的数据,研究各国金融发展程度与中国对其直接投资之间的关系是否存在非线性的门限效应。本文所采用的模型为Kremer等(2013)构建的动态面板门限(DPT)模型。为解决内生性问题,选取“一带一路”国家滞后一期的实际GDP增长率作为工具变量。因此,“一带一路”国家金融发展程度与中国对其直接投资(OFDI)的动态面板门限模型设定如下:

其中,下标i代表国家,i=1,…,N;t代表时间,t=1,…,T;μi表示样本国家在设定过程中本身携带的个体固定效应;εit是残差项;I(∙)是指标函数,它的取值取决于门限变量FDI以及门限值γ,当括号内的表达式成立时,I(∙)=1,否则等于0;门限变量和门限值将观察值划分为FDIit≤γ和FDIit>γ两个区间,所对应斜率分别是β1和β2;Zit包括外生的控制变量Z1it和内生的控制变量Z2it,Z1it包括“一带一路”国家金融发展指数(FDI)、腐败控制程度、政府公信力、贸易开放度、吸引外资能力、总人口以及中国的GDP,Z2it为“一带一路”国家GDP的增长率。

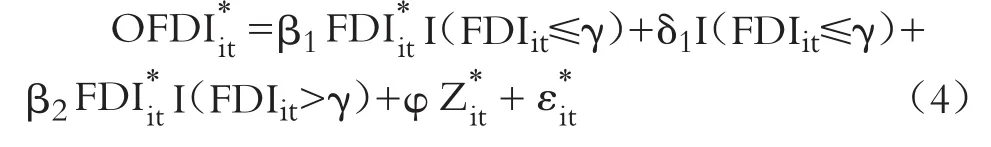

如果只考虑斜率门限效应,而没有考虑截距门限效应,可能会导致估计结果有偏,因此本文相应加入截距门限效应,用δ1I(FDIit≤γ)表示,其中,δ1表示不同区间下的截距差异,当FDIit>γ时,截距为μi;当FDIit≤γ时,截距为μi+δ1。模型可表示为:

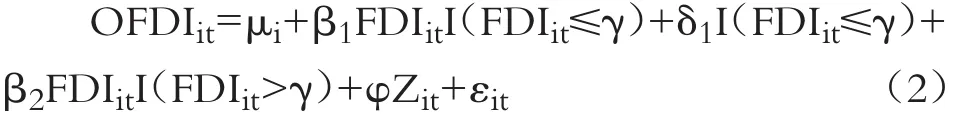

在对动态面板门限模型进行估计之前需要先消除样本国家本身携带的个体固定效应,所采用的是利用固定效应变换来消除固定效应。本文选取Arellano与Bover(1995)所展示的前向正交离差变换法消除固定效应,误差项的前向正交离差变换形式为:

此时,得到变换后的模型为:

方程(4)中其他变量的前向正交离差变换形式与方程(3)类似。此时误差项不再存在序列相关,其方差具有单位矩阵形式,表现为同时可得

消除了固定效应的影响之后可以对模型进行估计,主要分为三个步骤。

第一步:估计内生变量Z2it与工具变量Xit的简化型方程,选取内生控制变量Z2it的滞后一阶项作为工具变量,即Xit=Z2it-1。

第二步:估计门限值。使用LS(Least Squares)方法对模型进行估计,得到残差平方和记作S(γ),选择使得残差平方和最小的门限变量作为门限值的估计值,可表示为:

通过Γ={γ:LRn(γ)≤C(α)}以确定门限值的置信区间,其中α表示显著性水平。

四、样本数据的选择与主要指标说明

(一)样本数据选择

因数据可获得性的限制,本文选取13个“一带一路”国家2006~2015年年度面板数据作为样本,包括新加坡、印度尼西亚、俄罗斯、哈萨克斯坦、泰国、巴基斯坦、阿拉伯联合酋长国、越南、马来西亚、沙特阿拉伯、印度、菲律宾和土耳其。选择依据是在样本期间我国对这些国家的直接投资累计占比高达71%,占据对“一带一路”国家直接投资的绝大部分,具有代表性。相关原始数据来自《中国对外直接投资统计公报》、《国际金融统计年鉴》和瑞士再保险发布的《世界保险》。为了避免原始数据中通货膨胀带来的不利影响以及数据不平稳性的存在,本文使用的所有数据(除人口、腐败控制程度和政府公信力)在运用前均先除以定基比CPI进行实际化处理,再进行对数化处理。

(二)变量选取

1.门限变量构造。本文将金融发展指数(FDI)作为衡量“一带一路”国家金融发展程度的代理变量,同时它既是门限变量也是门限解释变量。首先分别从金融发展的规模扩张、结构和效率三个层面有效度量了“一带一路”国家金融发展情况,并得到相应数值;然后使用主成分分析法,计算得到这13个国家的金融发展指数,以此来衡量各国的金融发展情况。金融发展规模扩张采用金融相关率衡量,即全部金融资产总量与GDP之比,其中全部金融资产总量为实际货币供应量(M2)、股票市值与保费收入之和。金融发展结构用股票市值占全部金融资产总量的比率表示。金融发展效率用总贷款与总储蓄之比表示,指标的构建主要参考周德才等(2013)的研究。在得到以上三个指标之后,通过主成分分析方法计算金融发展程度的综合得分得到金融发展指数,其中金融发展程度的综合得分公式为:F=0.4349×F1+0.3560×F2+0.2091×F3。“一带一路”国家金融发展程度越高,金融市场体系可能越完善,本文预期“一带一路”国家金融发展程度对中国对其直接投资的作用为正。

2.被解释变量描述。被解释变量为中国对外直接投资(OFDI)。本文选取2006~2015年中国对“一带一路”国家每年直接投资净额作为被解释变量。

3.控制变量。本文所选控制变量有:①“一带一路”国家的人口总数(Pop):一国的人口数越多,需求越多,消费越多,越有可能吸引投资国进行投资。②吸引外资能力(Inv):一国吸引外资的能力越强,接受投资越多;以“一带一路”国家的外国直接投资净流入额与各国GDP之比来衡量。③中国的经济实力(CGDP):这一因素体现我国的经济发展水平,我国经济实力的增强可能会促进我国对外直接投资。④腐败控制程度(Cor):这一因素反映了“一带一路”国家政府公权私用的程度。一国的腐败控制程度越高,腐败程度越低,投资国对其进行投资的成本越小,资金能够得到有效利用的机会越大,以“一带一路”国家的腐败控制程度来衡量。⑤对外贸易开放度(Open):这一因素体现了“一带一路”国家对外开放的程度,反映了该国经济对外开放的规模和水平。投资国的对外开放程度越高,与他国进行的货物和资金往来越多,以“一带一路”国家的商品进出口总额与各国GDP之比来衡量。⑥政府公信力(Gov):这一因素反映了“一带一路”国家政府制定并执行促进经济发展的政策和规制的能力。一国健全的法律法规和监管制度有利于降低投资国对其投资的风险,以“一带一路”国家的政府信用等级评分来衡量。⑦“一带一路”国家的经济发展水平(GGDP):这一因素反映了“一带一路”国家的经济实力以及未来的发展潜力。经济发展水平越高,代表市场发展越完善,对其投资的风险就越小,以“一带一路”国家实际GDP的增长率来衡量。

五、实证分析

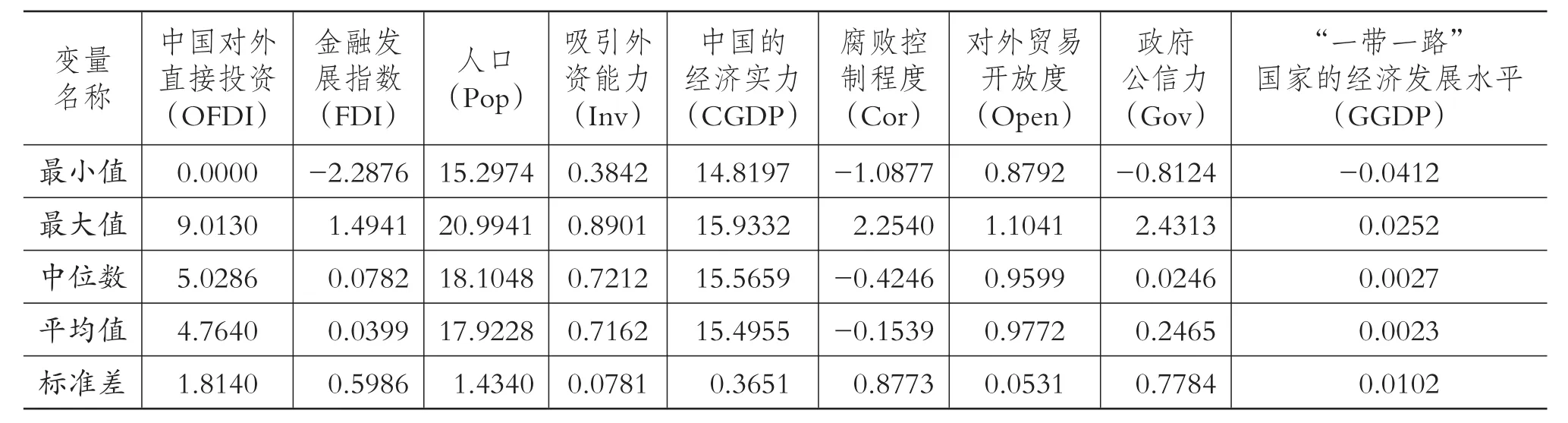

(一)各变量描述性统计结果

由表1的描述性统计结果可以看出,我国对“一带一路”国家的直接投资最大值是9.0130,最小值是0,说明我国对不同国家甚至对同一个国家不同年份的投资存在较为悬殊的差异;“一带一路”国家金融发展指数最大值与最小值之间差距是3.7817,平均值是0.0399,可以看出各国间的金融发展程度差距较大;其他控制变量除我国的经济实力(CGDP)外最大值与最小值之间差距也都较大,说明本文所选取的“一带一路”国家之间在经济发展水平、人口、政府情况以及对外贸易开放度等方面都存在很大的差异,因此,所选样本可以较为全面地反映“一带一路”国家的现实情况。

表1 样本的描述性统计

(二)金融发展指数门限效应分析

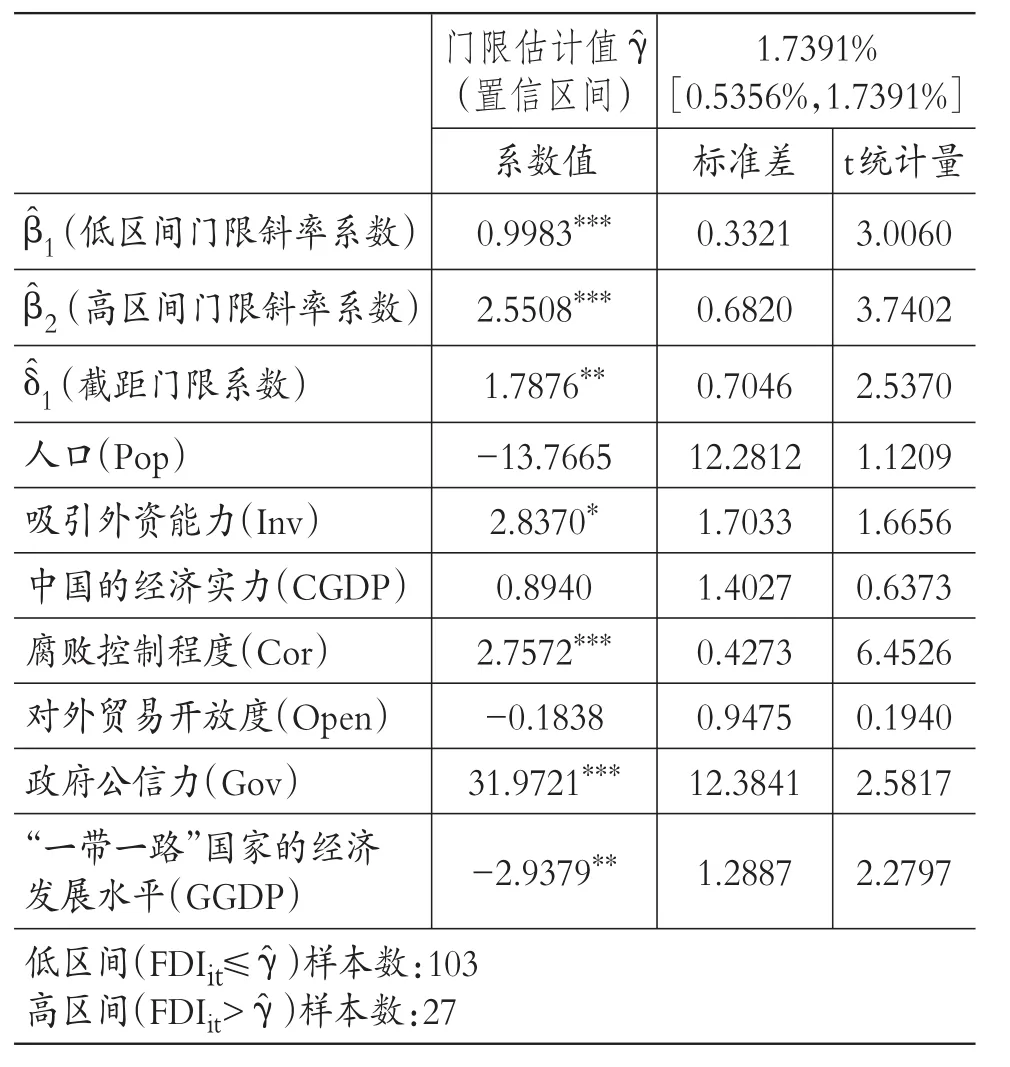

1.金融发展指数(FDI)门限效应显著。由表2的实证结果可知,门限估计值γ̂是1.7391%,通过了1%的显著性检验,同时γ̂将样本划分为金融发展程度低区间(FDIit≤γ̂)与金融发展程度高区间(FDIit>γ̂),以下分别将这两个区间简称为“低区间”和“高区间”。低区间和高区间的样本数分别为103和27,可以看出低区间的样本数约为高区间的样本数的4倍,远高于高区间的样本数。造成这种差异的原因主要在于本文所选样本的“一带一路”国家多为金融市场欠发达国家,这些国家自身金融发展程度较低,无法达到高区间的水平。

表2 动态面板门限模型估计结果

2.金融发展指数门限效应的具体表现。当金融发展指数处于低区间时,估计得出低区间门限斜率系数为0.9983,在1%的水平上显著,表示“一带一路”国家金融发展指数每上升1个百分点,中国对其直接投资将会提高0.9983%;当金融发展指数处于高区间时,估计得出高区间门限斜率系数为2.5508,在1%的水平上显著,表示“一带一路”国家金融发展指数每上升1个百分点,中国对其直接投资将会提高2.5508%。由此可以看出,金融发展指数无论是处于低区间还是高区间,“一带一路”国家金融发展程度的提升都会提高中国对其直接投资。同时基于金融发展指数处于两个区间的不同表现,不难发现有明显的提高,二者之间相差2.56倍,表示一旦金融发展指数越过了门限值,这种提升水平会成倍增长。这说明“一带一路”国家金融发展程度提升所带来的吸引中国直接投资水平的提升是十分显著的,即“一带一路”国家金融市场发展程度越高,越有可能吸引中国对其进行直接投资。截距门限效应具体表现为:截距门限值通过了5%的显著性检验,估计值为1.7876,代表低区间和高区间下的截距差距是1.7876。

(三)控制变量估计结果分析

由表2结果可以看出,“一带一路”国家政府的公信力和腐败控制程度、经济发展水平和吸引外资的能力分别通过了1%、5%和10%的显著性检验;而“一带一路”国家的人口、对外贸易开放度和中国的经济实力没有通过检验。在通过检验的几个影响因素中,“一带一路”国家的政府公信力影响最大,其次是“一带一路”国家的经济发展水平,最后是“一带一路”国家吸引外资的能力以及腐败控制程度。总体而言,中国对“一带一路”国家的直接投资有以下四个特点:

1.“一带一路”国家的经济发展水平对中国对其直接投资的作用显著为负。这表明在“一带一路”各国中,中国更加偏好向经济发展水平相对低的国家进行投资。出现这种情况的原因可能是这些国家基础设施落后,产业体系不完善,产能较低,是中国转移国内过剩产能和劳动密集型产业的理想场所。

2.“一带一路”国家的腐败控制程度对中国对其直接投资的作用显著为正。这表明中国在对“一带一路”国家进行投资时,会选择腐败控制得较好的国家。“一带一路”国家的腐败控制得越好,政府的公权力被用来谋取私利的程度越低,相关法律政策漏洞越少,投资的风险就会越低,资本越能够得到充分有效的运用。

3.“一带一路”国家的政府公信力与中国对其直接投资呈正相关关系。这表明中国更加倾向于向政府制定政策和规制能力强的国家进行投资。政府公信力是首要投资环境,健全的规章制度、高效的政务服务环境、开放透明的法治环境和稳定有序的经营环境都会成为“一带一路”国家的比较优势,从而吸引更多的投资。

4.“一带一路”国家吸引外资的能力与中国对其直接投资呈正相关关系。这表明中国与其他国家一样,对“一带一路”国家吸引外资能力强的国家投资更多。“一带一路”国家吸引的外资越多,表明“一带一路”国家吸引外资的能力越强,比如先进的科学技术、丰富的矿产资源、可取的管理经验等。俄罗斯的总体科技实力居全球第二,哈萨克斯坦自然资源种类多、储量大,特别是许多矿产类资源储存量在世界名列前茅,中国对俄罗斯和哈萨克斯坦在2006~2015年间的直接投资总额排名靠前。这一特点也说明资源的可获取性是中国对“一带一路”国家的直接投资的动机之一。

总而言之,对于门限变量,“一带一路”国家金融发展程度对我国对其直接投资存在非线性的门限效应,并且无论金融发展指数位于低区间还是高区间,金融发展程度都对我国对其直接投资有显著影响,但处于低区间时的影响远不如处于高区间时的影响。对于控制变量,“一带一路”国家的政府公信力对中国对其直接投资区域决策影响最大,作用为正;经济发展水平影响次之,作用为负;腐败控制程度及对外贸易开放度影响最小,作用为正。然而,“一带一路”国家的人口、对外贸易开放程度和中国经济发展水平没有通过显著性检验。

六、结论与建议

(一)主要结论

本文采用动态面板门限模型,实证分析了“一带一路”国家金融发展程度对中国对其直接投资的影响是否存在非线性的门限效应,以及“一带一路”国家的人口、吸引外资能力、腐败控制程度、对外贸易开放度、政府公信力、经济发展水平和中国的经济实力对我国对其直接投资决策的影响。主要得出以下三点结论:

1.“一带一路”国家金融发展指数门限效应显著。实证表明门限估计值γ̂为1.7391%,当“一带一路”国家的金融发展指数低于门限估计值时,“一带一路”国家金融发展指数每上升1个百分点,中国对其直接投资将会提高0.9983%;当“一带一路”国家金融发展指数高于门限估计值时,“一带一路”国家金融发展指数每上升1个百分点,中国对其直接投资将会提高2.5508%。这表明无论“一带一路”国家金融发展指数是否超过门限值,“一带一路”国家金融发展程度都对中国对其直接投资有积极作用,并且“一带一路”国家金融发展指数达到或超过门限值时,“一带一路”国家金融发展程度对中国对其直接投资的积极影响更大,即金融市场相对更发达的“一带一路”国家,更能吸引中国投资者。

2.“一带一路”国家的政治、经济等因素影响显著。实证结果表明,“一带一路”国家政府公信力影响最大,其次是经济发展水平,最后是腐败控制程度和吸引外资的能力。其中经济发展水平的影响显著为负,其他控制变量的影响显著为正。由实证结果可以看出,在“一带一路”国家中,中国倾向于对经济发展水平相对较低的国家进行投资,一个可能的原因是中国需要经济发展水平较低国家充足的市场来接纳、吸收国内过剩产能。但政府公信力影响更大,具体表现为“一带一路”国家的制度环境越好,我国对其直接投资的效率越高。这说明影响我国对“一带一路”国家直接投资的因素是复杂且全面的。

3.动态面板门限模型可以较好地识别“一带一路”国家金融发展指数存在的门限效应。由高区间门限 斜 率 系 数比 低 区 间 门 限 斜 率 系 数多 出1.5525可以看出,“一带一路”国家金融发展指数存在明显的门限效应。该模型不仅验证得到不同门限区间内中国对“一带一路”国家直接投资存在差异,而且可以探讨不同门限区间内“一带一路”国家金融发展程度对OFDI解释程度的差异。较一般线性模型而言,该模型可以更好地刻画“一带一路”国家金融发展程度对我国对其直接投资的影响机制。

(二)政策建议

1.构建“一带一路”国家金融发展评价指标,关注“一带一路”国家金融发展相关状况。“一带一路”国家金融发展程度对中国对其直接投资有明显的门限效应,因此,中国应参照发达国家金融发展评价体系,构建包括“一带一路”国家证券市场、银行信贷、保险等在内的多维度评价指标,并定期更新相关指标,为投资者进行投资决策提供参考。同时,应关注“一带一路”国家金融市场上的“黑天鹅”,提醒投资者对可能产生的金融风险做好准备,减少“黑天鹅”对投资项目的负面影响。

2.由政府主导搭建“一带一路”国家信息公开平台。研究发现,“一带一路”国家政府公信力及腐败控制程度对中国对其直接投资有积极作用。因此,中国在对外直接投资时,应关注“一带一路”国家政府的执政情况,考察其是否有能力实施既定政策、国内法律法规是否完善以及政府对腐败行为的容忍度和打击力度,规避可能产生的潜在风险。由于企业的自身规模和能力有限,不具备获得所有相关投资信息的能力,因此应由政府主导,搜集并公开“一带一路”国家的国内制度、投资政策等相关情况,为投资者提供被投资国的相关信息和咨询服务。

谢孟军,郭艳茹..法律制度质量对中国对外直接投资区位选择影响研究——基于投资动机视角的面板数据实证检验[J]..国际经贸探索,2013(6)..

王永钦,杜巨澜,王凯..中国对外直接投资区位选择的决定因素:制度、税负和资源禀赋[J]..经济研究,2014(12)..

许真,陈晓飞..基于扩展的IDP模型的对外直接投资决定因素分析——来自国家面板回归的证据[J]..经济问题,2016(2)..

郑蕾,刘志高..中国对“一带一路”沿线直接投资空间格局[J]..地理科学进展,2015(5)..

张亚斌..“一带一路”投资便利化与中国对外直接投资选择——基于跨国面板数据及投资引力模型的实证研究[J]..国际贸易问题,2016(9)..

Kremer S.,Bick A.,Nautz D...Inflation and growth:New evidence from adynamic panel threshold analysis[J]..Empirical Economics,2013(2)..

陈伟光,郭睛..中国对“一带一路”沿线国家投资的潜力估计与区位选择[J]..宏观经济研究,2016(9)..

周德才,卢晓勇,杨伊等.我国金融发展与经济增长周期关系的实证检验[J]..山西财经大学学报,2013(12)..