股权激励对企业绩效的影响研究

谷文林,李 爽,尹雨萱

(河海大学 商学院,江苏 南京 211100)

股权激励对企业绩效的影响研究

谷文林,李 爽,尹雨萱

(河海大学 商学院,江苏 南京 211100)

以中小板制造业上市公司2013—2015年的数据作为研究样本,投资效率为中介变量,建立回归模型,探究股权激励对企业绩效的影响。结果表明,我国中小板制造业普遍投资不足,并对企业绩效产生显著的负向影响;而股权激励能够有效抑制非效率投资,提高公司的投资效率,有效提升公司业绩,投资效率在其中起到部分中介作用。

股权激励;企业绩效;投资效率

所有权与经营权的分离是当前企业制度的显著特征。股东在聘请职业经理人对企业进行经营管理时,二者形成委托-代理关系。但由于双方信息不对称和彼此目标不一致,对企业绩效产生了不利影响,从而损害股东利益,这是现代公司制企业所面临的共同问题。为了解决所有权与经营权分离带来的委托代理问题,股权激励作为一种上市公司广泛使用的对管理者实行长期激励的措施,受到诸多追捧。股权激励通过共享收益、共担风险的方式,有效地减少股东与管理层之间的代理成本,并以制度化的契约方式缓解二者之间的委托代理冲突,以双方目标的协调统一来激励管理者积极改善公司业绩,推动企业的可持续发展。

投资行为作为股权激励与企业绩效的一个中间桥梁,具有一定的研究意义。投资效率的高低直接影响着公司的经营风险、盈利能力及市场对企业未来前景的评价。公司管理层对于投资决策具有较大的自由裁量权限,由于委托代理问题的存在,管理层在投资决策过程中,可能为了维护个人利益,采取导致公司利益受损的行为,导致企业的非效率投资,使其投资水平不能达到最优,从而损害所有者利益,产生较差的公司绩效。因此,笔者以投资效率为中介变量,研究股权激励对企业绩效的影响。

1 理论分析与研究假设

1.1 股权激励对投资效率的影响

企业投资效率的影响因素包括代理冲突、企业自由现金流等多个方面,虽然这些影响因素的出发点不同,但都关系到利益冲突的问题。因此,提高公司投资效率的关键在于如何将上述具有冲突的双方利益协调一致。为解决这一问题,股权激励被提出并被运用到实际工作中来。

低效率的投资是所有者与经营者之间代理冲突在投资行为的集中表现,具体可分为投资过度和投资不足。吕长江等[1]对非效率投资行为进行划分,分别研究了股权激励计划对企业投资过度和投资不足的影响,实证指出对管理层实施股权激励能够有效缓解与股东的利益冲突,缓解企业的低效率投资问题。

(1)抑制过度投资。期权或股票行权价格的制定是股权激励计划制定的关键,由于行权价格与企业的当前价值紧密相连,管理层基于此会积极工作,通过提升公司股票的价格,增加自身所持有股份的内在价值,获取激励收益。因此,股权激励计划的实施能够显著激发管理者工作的积极性,促使其在全面考虑的基础上更加谨慎地进行投资决策。首先,为了避免损害公司的长期业绩,在项目不存在特殊价值的情况下,管理者一般不会选择净现值为负的投资项目。其次,2008年出台的《备忘录(二)》明确要求公司应当以扣除非经常性损益后的财务数据作为公司业绩的评价指标。这一规定杜绝了管理者仅仅关注企业短期经营绩效的行为,促使管理者在进行投资行为时,综合考虑企业的长远发展。因此,股权激励的实施有效抑制了管理层盲目投资,积极引导了管理层的投资行为。

(2)减少投资不足。投资过度引发的投资失败可能让企业发展背上沉重的包袱,但投资不足则可能让公司丧失优良的发展机会。委托代理理论中指出,企业管理层通常被认为是风险回避者。由于股权收益随着股票价格的变化而变化,而股价又受多种因素的影响,具有不确定性。从维护自身利益的角度出发,公司管理层在日常的生产经营过程中会选择低风险、低收益的项目,从而损害了股东和企业整体的收益。AGGARWAL等[2]研究指出,股权激励带来的收益将改变管理层对风险的厌恶程度和投资行为所引起的私人成本增加的看法,从而减少投资不足,推动企业投资和公司业绩的同向增长。

综上,笔者提出如下假设:

H1股权激励有利于提高公司的投资效率。

1.2 股权激励对企业绩效的影响

从人力资本理论的角度进行分析,当今公司规模的逐步扩张和人员分工的进一步细化,使得作为人力资本核心的企业高级管理人员承担的风险也随之增大。因此,只有有效的激励机制才能调动这些人力资本所有者挖掘自身潜能的积极性,从而有效发挥人力资本的作用,提高经营效率,改善企业绩效。

股权激励制度作为一种将绩效与收益挂钩的激励措施,是公司为了激励员工而授予其一项股权形式的经济权利。通过股权激励制度,高级管理人员兼有股东和经营者的双重身份,享有对企业剩余权益和股票增值收益的分享权,弥补了股东与管理者之间的目标差异,管理层将谨慎投资,同时减少在职消费、偷懒等不道德行为,股权激励同时在激励和约束两方面产生效用。盛明泉等[3]以受股权激励的高管人员占比、激励高管股份占比等多项指标衡量股权激励,研究其对公司业绩的影响。结果表明,随着激励高管人数的增加,公司业绩也明显得到改善。基于此,笔者提出如下假设:

H2股权激励有利于提升企业绩效。

1.3 投资效率对企业绩效的影响

企业绩效的提升与资本的有效运营密不可分,而投资活动又是企业资本运营的重要内容,高效的投资不仅是企业利润的重要来源,更直接影响到公司的经营成败。

由于我国资本市场的不完善,信息不对称和代理问题使得公司的实际投资支出不同程度地偏离了最优的投资规模,投资异化问题更加普遍。过度投资指将公司资本投资于不具有盈利性的项目,增加了公司的现金流出。投资不足指忽略了具有盈利性的项目,放弃了增加企业收益的机会。鉴于企业价值只有在公司实现最优投资规模时才能达到最大,而投资不足将降低资金的使用效率,投资过度又会浪费企业的现金流。因此,不论是对净现值为负的项目进行过度投资,还是忽略了市场上具有良好前景的投资机会,投资效率的降低往往伴随着公司经营绩效的下降,都不利于企业价值的积累。同时,公司的实际投资水平对最佳投资水平的偏离程度越大,说明该公司的投资行为越低效,对企业造成的不利影响也越大。基于此,笔者提出如下假设:

H3投资效率的提高能够改善企业绩效。

1.4 投资效率的中介作用

根据委托代理理论,公司通过对高管实施股权激励从而影响公司业绩的作用路径是股权激励-高管行为-企业绩效[4]。前期学者基本忽略了高管行为,将其撇在一边而对二者关系直接进行研究。目前,已有少数专家学者试图在二者关系直接研究的基础上,纳入某些管理行为的因素如代理成本、技术创新等,进一步去探索二者之间的管理者行为所起的中介作用。

企业实施股权激励计划,主要从消除经营者的私人利益以减少过度投资、消除经营者的私人成本以减少投资不足两方面来抑制企业的非效率投资行为。而投资是经营者经过各种管理行为对公司资源实现配置的过程,是公司价值增值的基础,与企业绩效息息相关。无论是投资过度还是投资不足引发的非效率投资行为都会浪费企业有限的资源,降低其运行效率,从而导致企业业绩下降。依据公司制度决定行为,行为决定公司业绩的基本范式,制定合理的股权激励制度能够有效缓解股东与管理者的代理成本问题,减少股东与管理者之间的信息不对称,有利于公司取得较多优良的投资项目,改善公司的投资行为,实现企业有效的资本投资,而高效的资金配置必然能够优化企业的经营管理,从而提高企业绩效。基于此,笔者提出如下假设:

H4投资效率在股权激励对企业绩效的影响过程中起中介作用。

2 研究设计

2.1 样本选择与数据来源

笔者以选取中小板制造业上市公司2013—2015年的数据作为研究样本,构建回归模型。在投资效率模型的构建中,将预测的下年投资数与实际投资额进行比较,导致失去每个公司第一年的观测值。因此,该模型所用数据涵盖的时间范围为2012—2015年。为了保证数据的有效性,按如下原则对其筛选:①按照《上市公司分类指引》在中小板中选取行业分类代码以C开头(制造业)的上市公司;②剔除2012年及以后上市的公司;③剔除ST、*ST企业;④剔除数据残缺不全和明显异常的公司。

根据以上原则,筛选出407家中小板制造业上市公司作为研究对象。实证的相关数据均来源于CSMAR数据库,其中股权激励计划实施的数据由笔者根据WIND资讯、锐思金融数据库手工查询整理得出,运用EVIEWS7.2统计计量软件进行描述性统计和回归分析。

2.2 模型构建与变量定义

(1)投资效率的度量。笔者借鉴Richardson经典模型来衡量投资效率:

Investi,t=a0+a1Growthi,t-1+

a2Levi,t-1+a3Cashi,t-1+

a4agei,t-1+a5Sizei,t-1+a6Reti,t-1+

a7Investi,t-1+∑Year+ε1

(1)

(2)股权激励对投资效率的影响模型。为了验证假设H1,参考文献[5]构建模型(2):

Inveffi,t=b0+b1Optioni,t+

b2Growthi,t+b3Levi,t+∑Year+ε2

(2)

(3)股权激励对企业绩效的影响模型。为了验证假设H2,参考文献[6]和文献[7]构建模型(3):

Performi,t=c0+c1Optioni,t+c2Sizei,t+

c3Levi,t+c4Growthi,t+c5Topi,t+

c6Cashi,t+∑Year+ε3

(3)

(4)投资效率对企业绩效的影响模型。参考文献[8]和文献[9]构建模型(4):

Performi,t=d0+d1Inveffi,t+d2Sizei,t+

d3Levi,t+d4Growthi,t+d5Topi,t+

d6Cashi,t+∑Year+ε4

(4)

(5)投资效率的中介效应模型及变量定义。为了验证假设H4,利用层次回归分析法,在模型(3)的基础上引入投资效率变量,构建模型(5):

Performi,t=e0+e1Optioni,t+e2Inveffi,t+

e3Sizei,t+e4Levi,t+e5Growthi,t+e6Topi,t+

e7Cashi,t+∑Year+ε5

(5)

上述模型变量定义如表1所示。

表1 变量定义

3 实证检验

3.1 描述性分析

通过Make Residual生成模型(1)的回归残差,以残差绝对值作为投资偏离度的替代变量衡量投资效率。为探究股权激励对企业投资效率的影响,将样本按照年份和是否实施股权激励两个维度进行划分,投资偏离度均值分组统计如表2所示,实施激励一组的各年偏离均值都较小,表明该组投资效率普遍较好,股权激励的实施对企业投资效率有正向影响。

主要变量的描述性统计结果如表3所示。残差绝对值的均值为0.022 9,表明企业整体存在非效率投资行为。企业绩效的最大值为0.863 1,最小值为-0.506 9,表明不同企业之间的经营业绩差别较大。股权激励的均值为0.080 3,中位数为0.000 0,说明大多数企业未实施股权激励计划。

表2 投资偏离度均值分组统计

3.2 回归分析

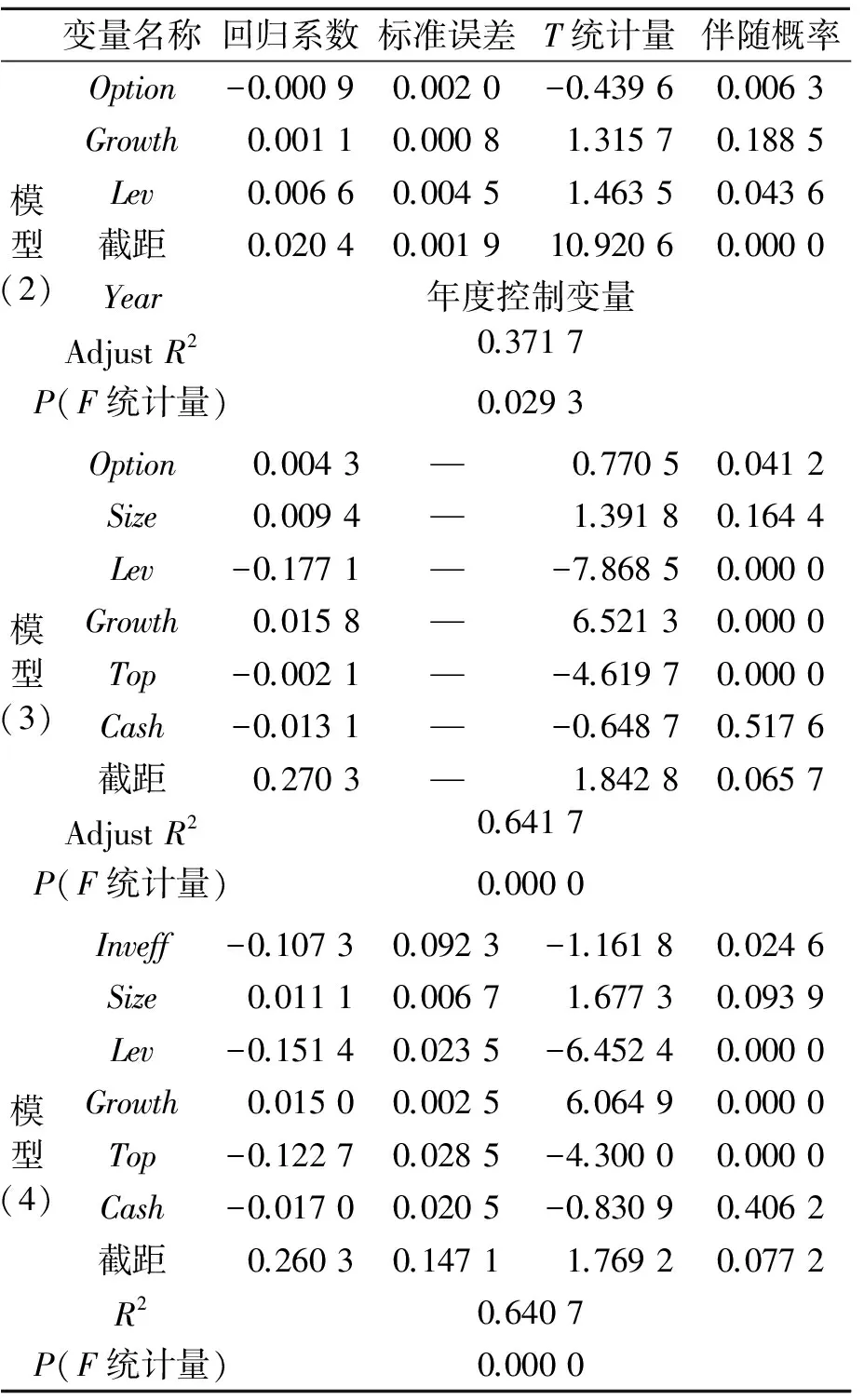

(1)股权激励对投资效率的影响。模型(2)的回归结果如表4所示,调整的R2为0.371 7,虽然拟合度不高,但P值小于0.05,表明F统计量的观测值在给定的5%的水平上显著,可以接受原假设。股权激励在5%的显著性水平上对投资偏离具有负向的影响,表明实施股权激励计划能够有效抑制企业的非效率投资行为,降低企业投资行为的偏离程度,提高公司的投资效率,假设H1得到验证。

表3 主要变量描述性统计分析

(2)股权激励对企业绩效的影响。模型(3)的回归结果如表4所示,F统计量的观测值在给定的5%水平上显著,可以接受原假设。其中,股权激励变量对企业绩效的回归系数为0.004 3且在10%的水平上显著,表明实施股权激励能够有效提升公司的业绩表现,假设H2得到验证。

(3)投资效率对企业绩效的影响。模型(4)的回归结果如表4所示,P值小于 0.05,表明F统计量的观测值在给定的5%的水平上显著,可以接受原假设。投资偏离度在5%的显著性水平上对企业绩效具有负向的影响,表明企业通过规范管理者投资行为,减少非效率投资,能够显著提升公司业绩,该结果支持了假设H3。

(4)投资效率的中介效应。模型(5)的回归结果表4所示,F统计量的观测值在给定的5%的水平上显著,可以接受原假设。股权激励变量在10%的显著性水平上对企业绩效具有正向的促进作用,进一步验证了假设H2;投资偏离度与企业绩效在5%的显著性水平上呈负相关,进一步验证了假设H3;对比模型(3)的回归结果发现,股权激励的回归系数有所降低但并不为零,说明在模型(5)中加入的投资效率变量起到了中介作用,假设H4得到验证。

表4 模型回归结果汇总

续表4

4 结论

股权激励计划通过激励和约束高管行为,调节管理者与股东的目标差异,激励管理者进行高效率投资。而投资是管理者经过各种管理行为对公司资源实现配置的过程,提高投资效率有助于优化资源配置,提高企业绩效。因此股权激励通过影响管理者行为,提高投资效率,来对企业绩效产生影响。笔者以2013—2015年407家中小板制造业上市公司为研究样本,引入投资效率中介变量进行层次回归分析,结果显示股权激励对企业绩效的回归系数有所下降,验证了投资效率的中介效应,从管理者投资行为的角度,揭示了股权激励对企业绩效的影响。

[1] 吕长江,张海平.股权激励计划对公司投资行为的影响[J].管理世界,2011(11):118-126.

[2] AGGARWAL R K,SAMWICK A A. Empire-builders and strikers: investment, firm performance, and managerial incentive[J]. Journal of Corporate Finance, 2006,12(3):489-515.

[3] 盛明泉,蒋伟.我国上市公司股权激励对公司业绩的影响:基于2006—2008年度的面板数据[J].经济管理,2011,33(9):100-106.

[4] 马富萍,郭玮.高管持股、技术创新与企业绩效的关系研究:基于资源型上市公司的实证检验[J].内蒙古大学学报(哲学社会科学版),2012,44(3):105-109.

[5] 徐倩.不确定性、股权激励与非效率投资[J].会计研究,2014(3):41-48.

[6] 张丽薇.高管激励对非效率投资影响分析:基于国有控股上市公司的实证研究[D].成都:西南财经大学,2013.

[7] 罗付岩,沈中华.股权激励、代理成本与企业投资效率[J].财贸研究,2013,24(2):146-156.

[8] 王志.EVA考核、投资效率与公司价值:基于国有上市公司的经验证据[D].大连:东北财经大学,2013.

[9] 罗明琦,宋常.投资效率、代理成本与企业绩效:基于中国上市公司的经验证据[J].云南财经大学学报,2014(5):134-140.

ResearchontheEffectofEquityIncentiveonCorporatePerformance

GUWenlin,LIShuang,YINYuxuan

Based on the data of manufacturing listed companies on small and medium-sized board, this paper establishes the regression model to study the effect of the equity incentive on the enterprise performance by using the investment efficiency as the mediator variable. The results show that China′s small and medium-sized plate manufacturing industry generally lack of investment, and corporate performance have a significant negative impact. Equity incentive can effectively curb inefficient investment, improve the company′s investment efficiency, effectively enhance the company′s performance, investment efficiency in which play a part of the intermediary role.

equity incentive; corporate performance; investment efficiency

2095-3852(2017)06-0733-05

A

2017-07-03.

谷文林(1967-),男,江苏建湖人,河海大学商学院副教授,博士,主要研究方向为财务管理、企业内部控制.

国家重大社科基金项目(11ZD168);江苏省社科基金青年项目(11GLC011).

F275.5

10.3963/j.issn.2095-3852.2017.06.017

GUWenlin:Assoc. Prof.; School of Business, Hohai University, Nanjing 211100, China