持有至到期投资摊余成本的影响因素分析

■/刘晓霞

持有至到期投资摊余成本的影响因素分析

■/刘晓霞

持有至到期投资作为重要的金融资产,其摊余成本计量和影响因素分析是后续计量的重要环节。目前关于持有至到期投资的后续计量仍不清晰,尤其是摊余成本的影响因素分析方面。因此,本文基于持有至到期投资摊余成本的内涵本质,着重运用理论推演与案例分析法,深入探讨摊余成本的影响因素,为财务人员提升会计理论和会计实务水平提供参考借鉴。

持有至到期投资 摊余成本 影响因素

持有至到期投资是指到期日固定、回收金额固定或可确定,且企业有明确意图和能力持有至到期投资的非衍生金融资产,主要包括企业持有的活跃市场上有公开报价的金融债券、企业债券、国债等。持有至到期投资的会计处理主要包含初始计量、后续计量、重分类和处置计量,其中后续计量是难点和重点,需要着重分析其摊余方法及其影响因素。

一、持有至到期投资摊余成本内涵分析

对于持有至到期投资而言,其摊余成本就是账面价值。持有至到期投资初始投资确认时,应当计算其实际利率,并在适用的更短时间内或预期存续期间保持不变。持有至到期投资摊余成本的计量是基于实际利率法,实际利率法是指金融资产在短时间或者预期存续期间内的现金流量折现为当前账面价值使用的利率。

摊余成本的付息方式分两种情况:在一次付息情况下,摊余成本=初始投资额-偿还本金+(-)利息调整+计提利息-资产减值损失;在分次付息情况下,摊余成本=初始投资额-偿还本金+(-)利息调整-资产减值损失。同时在不同的付息方式下,可能出现折价购入和溢价购入两种情况。

二、持有至到期投资摊余成本的计量

持有至到期投资摊余成本的计量包含四方面,分别是初始计量、后续计量、重分类为可供金融资产计量和处置计量。

首先,初始购置持有至到期投资,涉及摊余成本中的明细科目有:成本(面值)、利息调整(差额)、应计利息(到期一次还本付息)。其分录为:

借:持有至到期投资—成本(面值)

持有至到期投资—利息调整(差额,或贷方)

持有至到期投资—应计利息(到期一次还本付息债券实际付款中包含的利息)

应收利息(实际支付款中包含的利息)

贷:银行存款

其次,在后续计量中,涉及到摊余成本计算的科目有应计利息、利息调整。具体会计分录为:

借:应收利息(分期付息,面值×票面利率)

持有至到期投资—应计利息(一次还本付息,面值×票面利率)

贷:投资收益(期初摊余成本×实际利率)

持有至到期投资—利息调整(差额,或贷方)

再次,企业没有能力持有至到期的投资,可以重分类为可供出售金融资产。其中部分转换为可供出售金融资产的投资,需要从摊余成本中进行分离。其会计分录为:

借:可供出售金融资产(公允价值)

持有至到期投资减值准备

贷:持有至到期投资—成本

持有至到期投资—利息调整(或借方)

持有至到期投资—应计利息

其他综合收益(差额,或借方)

最后,处置金融资产,摊余成本账面价值清零。其会计分录为:

借:银行存款

持有至到期投资减值准备

贷:持有至到期投资—成本

持有至到期投资—利息调整(或借方)

持有至到期投资—应计利息

投资收益(差额,或借方)

三、持有至到期投资摊余成本的影响因素分析

持有至到期投资的摊余成本是基于初始投资额,经过减值损失、实际利率法计算金额与到期日金额间的差额、偿还本金等众多要素后形成的账面价值。其影响因素主要包含减值准备、分期收回的现金、到期一次付息债券确认的票面利息、利息调整的累计摊销额。

首先,就确认的减值准备而言,持有至到期投资发生减值时的计量为借记“持有至到期投资(成本、利息调整)”,贷记“持有至到期减值准备”。其中持有至到期减值准备是未提减值前的摊余成本与未来现金流现值间的差额。减值准备是持有至到期投资账户的备抵账户,对原来未提减值的金融资产,其摊余成本账面价值为成本减去备抵账户的贷方余额,而对已经计提过减值的金融资产,其摊余成本账面价值为成本加上计提的利息调整,再减去减值准备。

其次,就分期收回的现金而言,对摊余成本具有一定的影响。摊余成本主要是持有至到期投资的账面价值,每收回一次现金,持有至到期投资的摊余成本账面价值就会相应减少。其会计分录为借记“银行存款”,贷记“持有到期投资(成本)”。

再次,就利息调整的累计摊销额而言,它是持有至到期投资的明细科目,主要反映实际利率法计算金额与到期日金额间的差额。

最后,就到期一次付息债券确认的票面利息而言,其具体会计分录为借记“持有至到期投资(应计利息)”,贷记“投资收益”。

四、持有至到期投资摊余成本的案例分析

(一)付息方式对摊余成本的影响

例1:甲公司2014年度至2016年度对乙公司投资业务如下:

(1)2014年1月1日甲公司以银行存款1800万元购入乙公司发行的5年期债券,作为持有至到期投资核算。债券面值为2000万元,票面利率为5%,定期支付利息,到期一次付本金,实际利率为7.47%。

借:持有至到期投资—成本 2000

贷:银行存款 1800

持有至到期投资—利息调整 200

此时,甲公司持有至到期投资账面价值为1800万元。

(2)2014年底,甲公司收到乙公司债券利息100万元,不存在减值迹象。

借:应收利息 100

持有至到期投资—利息调整 34.46

贷:投资收益 134.46

借:银行存款 100

贷:应收利息 100

此时,应确认的投资收益为134.46万元(1800× 7.47%),2014年底的摊余成本为1834.46万元(1800+134.46-2000×5%)。

(3)2015年12月31日,甲公司收到乙公司支付的债券利息100万元,且乙公司发生财务危机,具有减值迹象,预计债券投资未来现金流为1500万元。

借:应收利息 100

持有至到期投资—利息调整 37.03贷:投资收益 137.03

借:银行存款 100

贷:应收利息 100

借:资产减值损失 371.49

贷:持有至到期投资减值准备 371.49

此时,甲公司的持有至到期投资摊余成本账面价值为1500万元。

由上例分析可知,(1)中的摊余成本只是金融资产的初始投资额,不涉及持有至到期投资的其他明细。因此,摊余成本为初始成本1800万元;(2)中出现了采用实际利率法确认投资利息(134.46万元)与到期日投资利息(100万元)的差额,计入利息调整,为34.46万元。因此,摊余成本应该在初始投资额基础上调增34.46万元,合计1834.46万元;(3)中同时出现了减值损失与利息调整,首先应该计算2015年底的摊余成本,为1871.49万元(1834.46× 7.47%+1834.46-100),然后在2015年底摊余成本基础上计算资产损失,为 371.49万元(1871.49-1500)。但此时摊余成本应该扣除减值损失,因此摊余成本为1500万元(1871.49-371.49)。

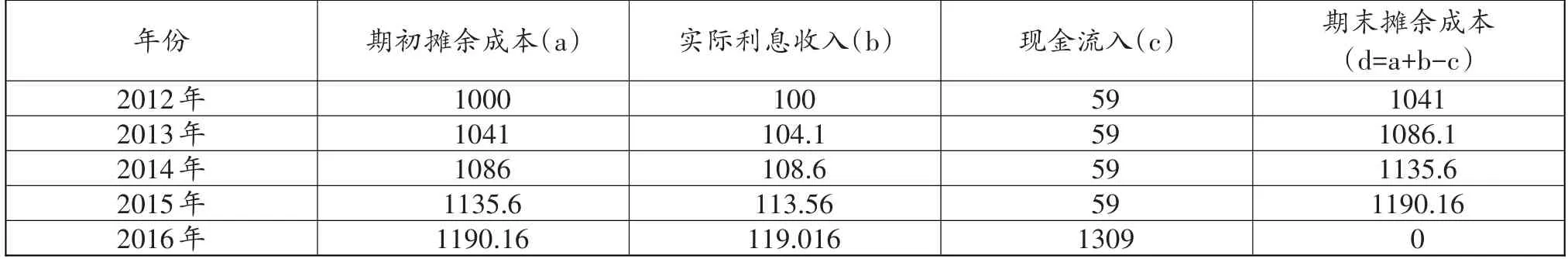

例2:2012年1月1日,甲公司支付价款1000元(含交易费)购置5年期债券,面值1250元,票面利率4.72%,每年支付利息59元。企业将此金融资产划分为持有至到期投资。

(1)计算实际利率R,59×(1+R)-1+59×(1+R)-2+ 59×(1+R)-3+59×(1+R)-4+59×(1+R)-5=1000,运用插值法计算得R=10%。

(2)2012年初,购入金融资产时:

借:持有至到期投资—成本 1250

贷:银行存款 1000

持有至到期投资—利息调整 250

这时初始投资额为1000元,即摊余成本为1000元(1250-250)。

(3)2012年底,确认利息:

借:应收利息 59

持有至到期投资—利息调整 41

贷:投资收益 100

借:银行存款 59

贷:应收利息 59

这时增加摊余成本41元,合计1041元。具体摊余成本变化过程如表1所示。

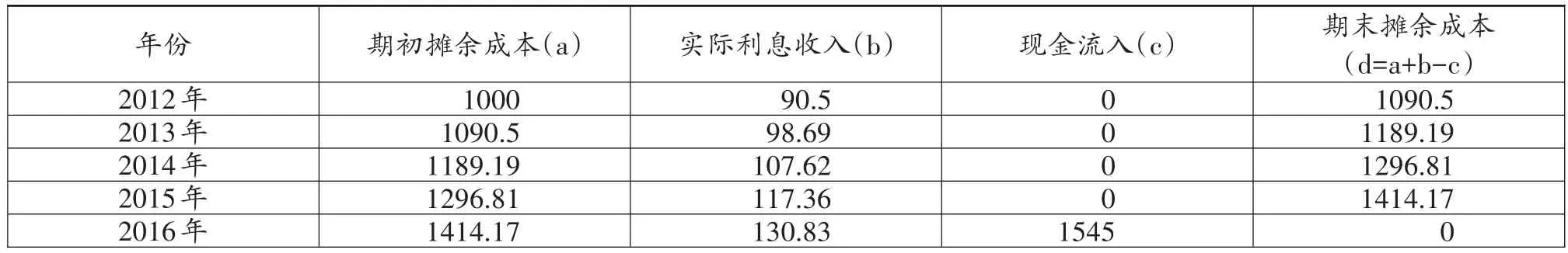

(4)假定甲公司购买的债券不是分次付息,而是一次还本付息,且不以复利计算,那么实际利率R=9.05%,2010年初分录为:

借:持有至到期投资—成本 1250

贷:银行存款 1000

表1 折价购入分次还本付息 单位:元

持有至到期投资—利息调整 250

这时摊余成本为1000元。

(5)2012年底分录为:

借:持有至到期投资—应计利息 59

利息调整 31.5

贷:投资收益 90.5(1000×9.05%)

这时的摊余成本为1090.5元。具体摊余成本变化如表2所示。

表2 折价购入一次还本付息 单位:元

由上例分析可知,摊余成本随着利息调整累计逐渐增加,说明实际利率法确定金额与到期日金额间的差额是摊余成本的重要影响因素。且由表1和表2比较可知,一次还本付息比分次还本付息的摊余成本要多,现金流入也多。因此,付息方式不同产生的摊余成本不同。其中例1属于折价分次还本付息,例2属于折价一次还本付息方式。

(二)溢价方式对摊余成本的影响

例3:2014年1月1日,甲公司支付价款10500000元(含交易费)购置3年期债券,面值10000000元,票面利率8%,交易费用34602元,企业将此金融资产划分为持有至到期投资。

(1)计算实际利率R为6%,2014年甲公司购入债券时,借记“持有至到期投资(成本)10000000元”,借记“持有至到期投资(利息调整)534602元”,贷记“银行存款10534602元”。这时的摊余成本为初始投资额10534602元。

(2)2014年底,利息收入632076.12元,借记“应收利息800000元”,贷记“投资收益632076.12元”,贷记“持有至到期投资(利息调整)167923.88元”。这时的摊余成本为10366678.1元。

(3)2015年底,摊余成本增加至10188678.8元,具体摊余成本变化如表3所示。

表3 溢价购入分次还本付息 单位:元

例4:2014年1月1日,甲公司支付价款1038万元(含交易费)购置3年期债券,面值1000万元,票面利率8%,交易费用31729元,企业将此金融资产划分为持有至到期投资。

(1)2014年甲公司购入债券时,借记“持有至到期投资(成本)10000000元”,借记“持有至到期投资(利息调整)411279元”,贷记“银行存款10411279元”。这时的摊余成本为10411279元。

(2)2014年底,借记应计利息800000元,贷记投资收益624676.74元,贷记利息调整175323.26元。这时的摊余成本为11035955.7元。

(3)2015年底,摊余成本增加至11698113元,具体摊余成本变化如表4所示。

表4 溢价购入一次还本付息 单位:元

由上可见,不同的溢折价方式、支付方式带来的摊余成本可能不同。

五、结束语

综上,通过内涵分析、计量分析等理论推演及案例分析,发现到期一次付息债券确认的票面利息、利息调整的累计摊销额、分期收回的现金、确认的减值准备、付息方式及溢折价均会不同程度的影响持有至到期投资的摊余成本。但是,摊余成本的计算有很多方法,不同方法可能存在偏差,有待后续进一步深入的研究,以完善持有至到期投资摊余成本相关研究。

[1]周会林.付息方式及溢折价对持有至到期投资会计处理的影响〔J〕.商业会计,2015(09).

[2]穆会军.持有至到期投资和可供出售金融资产摊余成本的确定〔J〕.经营管理者,2013(22).

[3]于丹丹.减值影响下持有至到期投资摊余成本的变动影响分析〔J〕.赤峰学院学报(自然科学版), 2016(03).

◇作者信息:河源技师学院

◇责任编辑:焦 岩

◇责任校对:焦 岩

F812.5

A

1004-6070(2017)05-0033-04