中小股份制商业银行经营绩效实证研究*

——基于盈利能力与市场能力二阶段DEA分析

青岛滨海学院商学院 张倩

中小股份制商业银行经营绩效实证研究*

——基于盈利能力与市场能力二阶段DEA分析

青岛滨海学院商学院 张倩

本文以2013~2014年国内12家股份制商业银行为研究样本,采用二阶段DEA模型,测算中小股份制商业银行的盈利能力和市场能力的效率值。实证研究表明,2014年盈利能力和市场能力的效率值均低于2013年,但未达到显著性差异。与四大国有商业银行相比,12家股份制商业银行在盈利能力与市场能力方面都未达到最优规模状态。盈利能力和市场能力均低下的银行有3家,高盈利能力、低市场能力的银行有2家,盈利能力低下主要来自纯技术效率缺失,市场能力低下则主要来自规模效率缺失。

盈利能力 市场能力 二阶段DEA 分布矩阵

一、引言

一国金融系统是否安全,关系到整个经济社会的稳定发展,在国内金融对外开放程度不断提升的大背景下,评估国内中小型商业银行的经营能力和经营绩效,分析竞争优劣势,构建最佳经营策略,成为国内中小型股份制商业银行面临的重要选择。银行业的生产服务流程比较复杂,要想清晰地测算银行业的真实投入、产出比较困难,基于此,学者根据不同的研究目的对银行业的投入产出的界定也不同,总体而言,对银行业的投入、产出的界定和衡量有三类:一是生产说,即银行运营投入为劳动、资本、设备,产出为能产生利润的金融服务的种类与数量,该种定义的优点是不受通货膨胀的影响,缺点是模糊了提供服务时所消耗的资源(Sherman&Gold,1985;Oral Kettanci Yolalan,1992)。二是中介说,即银行作为资金使用者和资金借出者的中介,因此产出界定为房贷或投资金额,投入为包括诸如利息、劳动、营运成本等运营费用。三是资产说,即银行作为贷款者和借款者的中介,产出项以资产负债表中资产类的贷款及同类资产来衡量,投入项以资产负债表中负债类的存款及同类负债来衡量(Grosskopf,Hayes and S.Yaisawarng,1993)。文献研究显示,大多学者采用中介说研究银行业的经营绩效。

从研究方法来看,大多对银行经营绩效的研究是以相对效率进行测评,通过对经营项目进行绩效比对,选出最优项目列入银行经营序列中。银行在制定竞争策略时,首先要了解哪些因素影响经营绩效,因此本研究采用二阶段数据包络分析法(DEA),以我国中小型股份制商业银行为研究样本,以盈利能力和市场能力的效率值建立管理矩阵,据此考查二者的相关性,厘清盈利能力和市场能力的关键影响因素,构建提高经营绩效的运营方案。

二、研究设计

本文采用二阶段DEA方法,试图达到以下两个目标:一是测评中小型股份制商业银行的盈利能力和市场能力,并探讨影响经营绩效的关键因素;二是检验银行规模在影响盈利能力和市场能力方面是否存在显著性差异,根据研究结果构建提高中小股份制商业银行经营绩效的管理矩阵。

(一)样本选取与数据来源考虑到样本的代表性和数据的可获得性,本文选取国内12家中小型股份制商业银行,即平安银行(2012年1月19日,深圳发展银行并购平安银行,并更名“平安银行”)、上海浦东发展银行、华夏银行、民生银行、招商银行、中信银行、兴业银行、中国光大银行、广发银行、渤海银行、浙商银行、恒丰银行作为研究对象,采用2013、2014年的年度数据作为有效截面数据,相关数据来源于中国金融统计年鉴和12家银行的年度财务报告。

(二)研究架构本文采用二阶段DEA分析法,从盈利能力和市场能力层面测评中小型股份制商业银行的经营绩效。第一阶段盈利能力以“员工人数”、“营业支出”、“资本”为投入项,以“利息收入”、“税前盈余”为产出项;第二阶段市场能力以“利息收入”、“税前盈余”为投入项,以“净值”(研究以“净值”代替“市值”作为产出项之一,是因为样本银行多为控股银行,单独并无市值可参考,且一般银行净值越大,反映出其市场竞争能力越强。)、“资产报酬率”为产出项(研究架构如图1所示)。

图1 研究架构

(三)研究方法在评价技术效率时,DEA分析法分为投入导向和产出导向,投入导向强调产出水平固定下寻求投入组合最小化,若具有技术效率则效率值为1,若不具有技术效率则效率值小于1。产出导向强调在投入水平固定时寻求产出最大化,若具有效率则效率值为1,若不具有效率则效率值小于1。在进行DEA分析时,可根据不同行业、不同生产或服务目的有针对性地选择投入导向或产出导向,基于银行业是从管理者对资源可控视角,既有投入下追求产出项最大,因此本研究采用投入导向,采用二阶段DEA分析法,根据整体效率CCR模式测算决策单位的整体效率,然后配合BCC模式计算纯技术效率和规模效率。其中,整体效率为纯技术效率与规模效率的乘积。纯技术效率指各决策单位在每一年度的投入项目能否有效运用,以达到产出最大化或投入最小化,其数值表示投入要素在使用上的效率;而规模效率则是代表各决策单位在每一年度中产出与投入比例是否适当,亦即是否达到最大生产力,其数值越高表示规模愈适合,生产力也越大。

三、实证结果与分析

(一)描述性统计研究样本选取国内12家中小型股份制商业银行,编号为01-12单位,因此2年运营年度的样本共计24个。Wilcoxon符号验定法可以验定两相依样本是否来自同一母体,不必对母体做常态分配或变异数相等的假设,而且此验定方法可以考虑差数的正、负,及其差数的大小等级,因此,以Wilcoxon符号验定2013、2014年的效率值,以及银行规模的效率值是否有显著性差异。投入、产出项共计8个研究变量,其投入、产出项目基本统计情况见表1。

表1 研究变量的描述性统计汇总

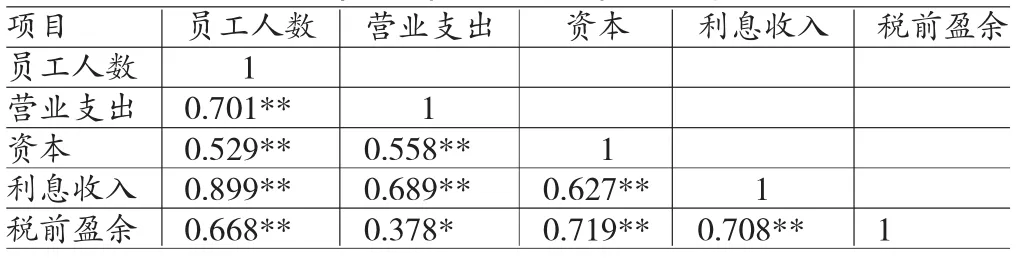

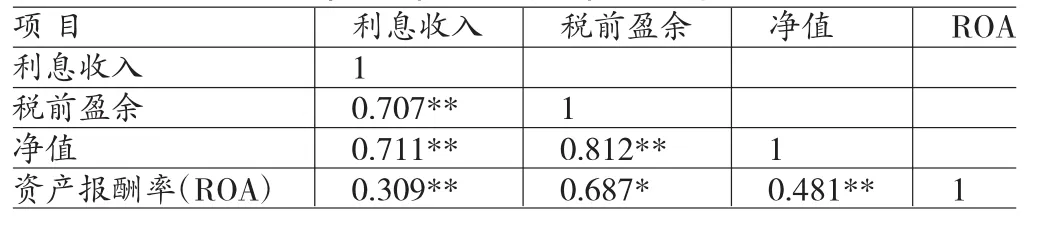

(二)二阶段DEA投入、产出相关性分析为探讨二阶段投入、产出项之间的相关性,首先进行Person相关性分析,表2、表3为相关系数的汇总。根据表2和表3,第一阶段投入、产出项之间和第二阶段投入、产出项之间皆存在显著正相关,满足了合理性、逻辑相关性、同向性的要求,符合DEA分析法中投入、产出项之间等幅扩张性的假设。

表2 第一阶段投入、产出项相关性分析

表3 第二阶段投入、产出项相关性分析

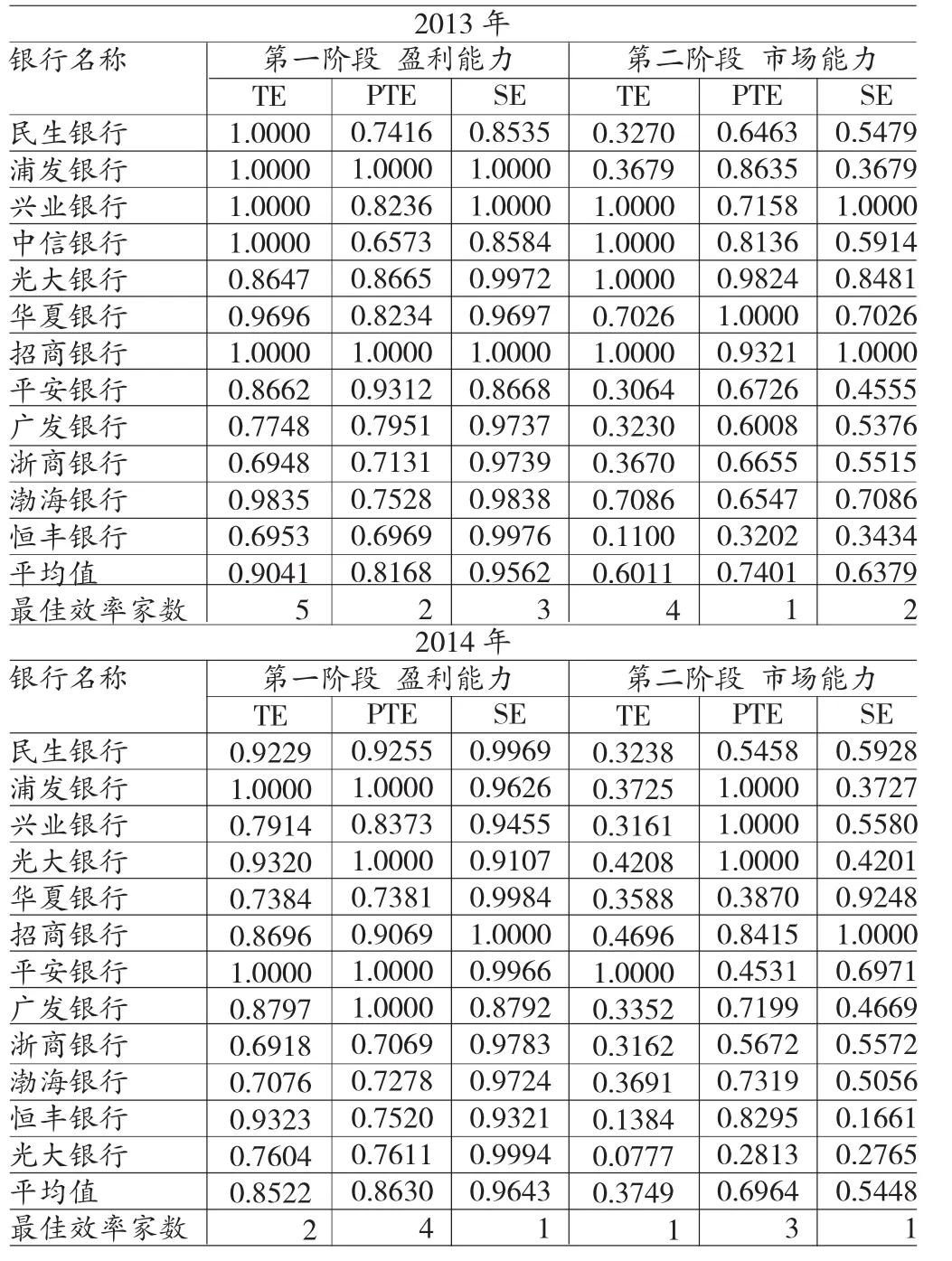

(三)效率值分析根据12家中小型股份制商业银行二阶段DEA分析,测算经营效率。首先根据固定规模报酬下的CCR模式测算决策单位盈利能力和市场能力的整体效率TE和纯技术效率PTE,然后根据规模报酬可变下的BCC模式计算规模效率SE(即TE除以PTE得SE),结果汇总于表4。

(1)TE分析。由表4可以看出,2013年第一阶段盈利能力具有整体效率的银行有5家,第二阶段的市场能力具有整体效率的银行有4家,2014年第一阶段的盈利能力具有整体效率的银行有2家,第二阶段的市场能力具有整体效率的银行只有1家。由此看来,无论是盈利能力还是市场能力,2014年具有整体效率的银行数均少于2013年。

表4 2013年、2014年盈利能力与市场能力的效率值

(2)PTE分析。2013年第一阶段盈利能力具有纯技术效率的银行有2家,第二阶段市场能力具有纯技术效率的银行有1家。2014年第一阶段的盈利能力具有纯技术效率的银行有4家,第二阶段市场能力具有纯技术效率的银行有3家。因此,无论是第一阶段的盈利能力还是第二阶段的市场能力,2014年具有纯技术效率的银行家数均高于2013年。

(3)SE分析。2013年有3家银行达到规模效率,其中第一阶段盈利能力的规模效率均值为0.9562,即在盈利能力上还有4.4%的改善空间,而第二阶段市场能力的规模效率均值为0.6379,即在市场能力方面还有36.2%的提升空间。2014年有1家银行达到规模效率,其中第一阶段盈利能力的规模效率均值为0.9643,即在盈利能力上还有3.6%的改善空间,而第二阶段市场能力的规模效率均值为0.5448,即在市场能力方面还有45.5%的提升空间。

(4)无效率来源分析。根据表5分析,造成2013~2014年第一阶段盈利能力缺乏效率的原因主要来自纯技术效率PTE,2013、2014年盈利能力PTE平均值(分别为0.8168、0.8630)小于规模效率SE平均值(分别为0.9562、0.9643);但第二阶段市场能力无效率原因主要来自规模效率SE,表现在2013、2014年市场能力的规模效率SE平均值(分别为0.6379、0.5448)小于纯技术效率平均值(分别为0.7401、0.6964)。

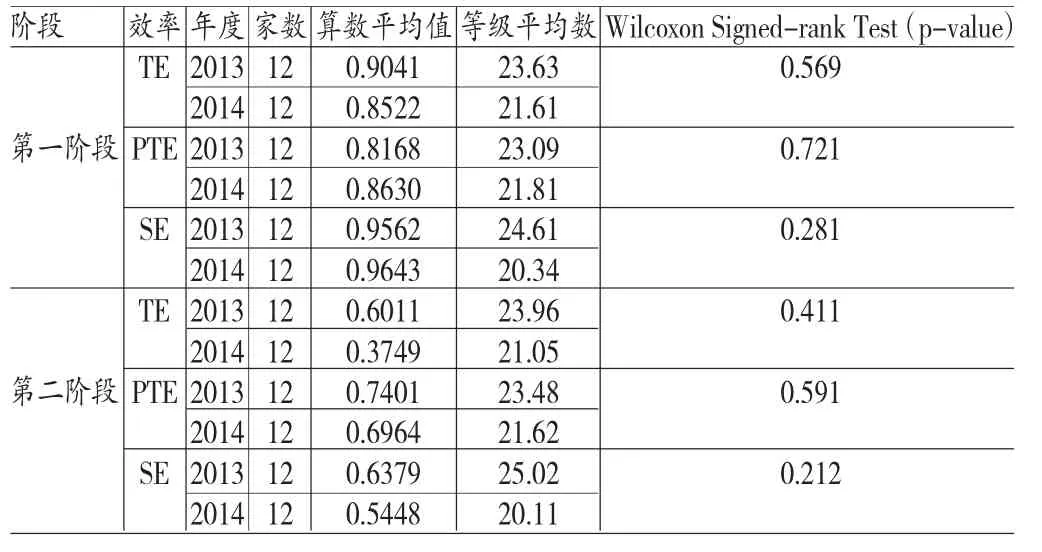

表5 2013年与2014年银行效率值差异验定

(5)效率值差异分析。为考查银行规模对经营绩效是否产生显著性影响,采用魏克森等级符号验定(Wilcoxon Signed-rank Test),检验结果如表5所示,第一阶段的盈利能力和第二阶段的市场能力都未通过显著性检验,表明中国经济环境的不景气并未对中国银行业的经营绩效产生显著影响。

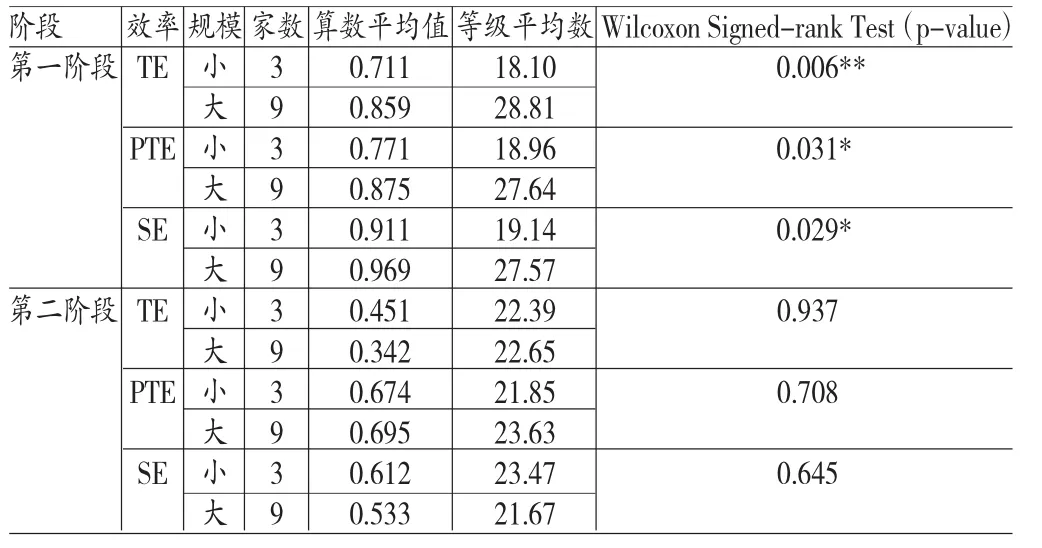

为检验稳健性,本文按照总资产进行分组,将总资产大于等于10000亿人民币的样本银行界定为大规模银行,总资产小于10000亿人民币的银行界定为小规模银行,利用魏克森等级符号验定,检验结果如表6所示,第一阶段盈利能力的TE、PTE与SE,大规模银行和小规模银行均通过5%水平的显著性检验;但第二阶段盈利能力的TE、PTE与SE,无论大规模银行还是小规模银行均未通过显著性检验,表明在盈利能力方面大规模银行较有优势,但市场能力方面大规模银行并不一定有优势。

表6 银行规模分组的效率值差异验定

(四)盈利能力与市场能力分布矩阵以市场能力为横轴,盈利能力为纵轴,以2013年、2014年各银行盈利能力与市场能力的平均整体效率TE值作为各象限临界值(分别为0.8与0.5),形成四个象限的管理矩阵架构如图2所示。

(1)盈利能力与市场能力均高。该阵列属于盈利能力与市场能力都较高的银行,盈利能力大于0.8,市场能力大于0.5,该类银行相对于其他银行具有较强的竞争优势。图2显示该象限有招商银行、浦发银行、兴业银行、中信银行、民生银行5家银行,其中又以招商银行表现最佳。

图2 盈利能力与市场能力分布矩阵

(2)盈利能力较低,市场能力较高。该阵列的银行属于盈利能力较低,但市场能力较高者,该类银行目前盈利能力虽然较低,但具有较高的市场潜力,图2显示有光大银行、华夏银行2家银行。

(3)盈利能力较高,市场能力较低。该阵列的银行属于盈利能力较高,但市场能力较低者,此类银行目前盈利状况虽然较佳,但市场发展潜力较差,该类银行有广发银行、平安银行2家。

(4)盈利能力与市场能力均较低。该阵列的银行属于盈利能力与市场能力皆较低者,其盈利状况与市场能力表现皆不佳,此类银行有恒丰银行、渤海银行、浙商银行3家银行。

四、结论与建议

(一)结论本文运用2013~2014年的数据资料,以国内12家中小型股份制商业银行为研究样本,采用二阶段DEA方法,系统探索中小型商业银行的经营绩效,并根据效率值差异建立适宜的管理方案。研究表明:(1)2014年无论在盈利能力还是市场能力的整体效率值、纯技术效率值与规模效率,有效率银行家数及平均效率值均低于2013年,国内经济下行压力对中小型股份制商业银行的经营效率产生某种程度的影响,但这一影响并不严重。(2)在规模报酬方面,无论是盈利能力还是市场能力层面,各股份制商业银行都未处于最佳营运规模。(3)对于造成国内中小型股份制商业银行整体效率较低的原因,盈利能力层面主要是纯技术效率较低所导致,市场能力层面主要是规模效率较低所导致。(4)盈利能力方面,大规模银行在整体效率、纯技术效率、规模效率等方面都显著高于小规模银行;而在市场能力方面,大规模银行、小规模银行在整体效率、纯技术效率与规模效率上都不存在显著差异。(5)影响国内中小型股份制商业银行盈利能力的最重要因素为营业支出,其次是员工人数,而影响市场能力最主要的因素是税前盈余。

(二)建议

(1)盈利能力和市场能力都较高的银行,其本身具有一定的相对竞争优势,但仍需持续提升或保持竞争优势和创新发展策略。(2)盈利能力较低,市场能力较高的银行,由于盈利能力表现不佳,但市场能力方面具有发展潜力,应把握时机进行业务创新、技术创新和管理创新,积极开拓市场,延伸盈利模式提升竞争优势。(3)盈利能力较高,市场能力较低的银行由于盈利能力表现较佳,市场发展潜力表现不佳,可考虑开发新业务、新服务,拓展盈利渠道,或进行资源重新优化配置,降低成本提高效率,提升市场竞争力。(4)盈利能力与市场能力都表现不佳的银行,要总结盈利能力和市场能力表现不佳的深层次原因,分析外部市场环境,剖析内部经营管理,查找问题并予以改进,如因市场竞争激烈,无法增加业务量时,应考虑开拓新的业务空间,必要时可考虑引入战略投资者,或者与其他金融机构合并重组。

*本文受浙江省哲学社会科学规划资助(项目编号:16NDJC132YB)。

[1]何军耀、葛吉林:《股份制商业银行经营绩效研究——基于12家银行2011年数据分析》,《重庆理工大学学报(社会科学)》2013年第4期。

[2]程继爽:《中小上市银行盈利能力比较研究——以华夏银行为例》,《会计之友》2012年第5期。

[3]李翔、宋良荣:《基于CAMEL评级体系的国有商业银行与股份制银行经营绩效比较》,《财会通讯》2012年第3期。

[4]朱卫东、胡柳、李绍华、梁波:《上市银行盈利能力与风险盈利能力比较研究——基于上市国有、股份制银行的实证分析》,《财会通讯》2014年第2期。

[5]郭娜:《中国上市银行盈利模式转型研究:方向与路径》,《农村金融研究》2011年第7期。

[6]郑呜、肖健:《资本结构、代理成本与银行价值——基于我国中小股份制银行财务数据的实证分析》,《厦门大学学报(哲学社会科学版)》2008年第5期。

[7]刘孟飞、张晓岚、张超:《我国商业银行业务多元化、经营绩效与风险相关性研究》,《国际金融研究》2012年第8期。

[8]李堪:《商业银行公司治理与经营绩效的实证分析》,《金融论坛》2013年第5期。

[9]M.,S.Grosskopf,K.Hayes and S.Yaisawarng.Output Allocative and Technical Efficiency of Banks.Journal of Banking and Finance,1993,17,349-366.

[10]Oral,M.,O.Kettani,andR.Yolalan.AnEmpirical StudyAnalyzingtheProductivityofBankBranches.IIE Transactions,1992,24,166-177.

[11]Sherman H.D.&F.Gold.Bank Branch Operating Efficiency;Evaluation with Data Envelopment Analysis.Journal of Banking and Finance,1985,9,297-315.

(编辑 朱珊珊)