基于A股市场“黑天鹅”事件的投资策略分析

扬州商务高等职业学校 於增辉

基于A股市场“黑天鹅”事件的投资策略分析

扬州商务高等职业学校 於增辉

本文通过事件研究法分析2011年1月1日至2013年12月31日期间曝光的“黑天鹅”事件对上市公司股票收益率的影响及其波动情况,研究表明:“黑天鹅”事件对涉事上市公司的股价有显著影响,其影响主要体现在曝光后的前三个交易日;事件在其后对股价的影响逐渐减弱,总影响周期约为11个交易日;首日缩量下跌的股票受到事件影响程度更深,时间更长。在以2014年1月1日至12月31日期间曝光的“黑天鹅”事件作为检验样本进行投资策略测试后发现,策略的有效性仍然较为明显,表明2014年整个市场的有效性并没有较大提升,证券市场仍然存在反应不足的现象,股价对事件的反应仍然需要较长时间。

“黑天鹅”事件 事件研究法 累计平均收益率 股票投资

一、引言

随着主板、中小板、创业板、新三板等多层次市场的日趋完善,我国股市已经逐渐形成了多层次、广覆盖的资本市场。与此同时,融资融券、转融通、股指期货等金融创新也进一步丰富了股票投资的策略选择,股票投资方式从只能单边做多逐步发展到做多与做空相结合的投资手段,在提升市场交易活跃度的同时,也进一步提高了我国股票市场的有效性,从而更加高效准确地反应上市公司的真实价值。与此同时,随着我国证券市场信息披露制度的进一步健全,以及信息技术日新月异的发展进程,各类信息对股票市场的影响日益明显,市场的有效性得以进一步的提升。但是,近年频繁爆发“毒奶粉”、“毒胶囊”、“致癌门”、“疫苗门”、财务造假等“黑天鹅”事件,媒体的高度关注对涉事公司股票价格产生了巨大冲击,给证券市场的投资者带来了重大的损失和投资风险。本文通过事件研究法研究上市公司在遭遇突发事件后股票价格和成交量的表现,详细分析股票收益率的下跌与交易量间的关系、股价恢复速度和程度。由于突发事件造成的股价冲击集中在短期内爆发,往往伴随着过度反应和估值修复,因此从投资收益的角度来分析如何利用“黑天鹅”事件获得短期收益,并为投资者进行投资决策提供一定的参考。

二、“黑天鹅”事件对A股股票收益率的影响分析

(一)样本选取与数据处理21世纪网统计显示,2011年1月1日至2013年12月31日期间A股市场共发生“黑天鹅”事件63件,涉及公司60家,因上市时间过短而不满足研究条件或市场传言立即得到澄清等原因,本文排除其中8个事件,选择剩余55家公司的55件“黑天鹅”事件作为研究对象。为了使研究结果更具有实践价值,本文又将55个样本按照事件曝光后股价的反应分为两组,第一组在事件日(T日)当天股价下跌并伴随成交量放大(K线图呈“长阴线”),第二组在T日当天股价直接跌停并伴随成交量萎缩(K线图呈“一字跌停”)。

表1是对样本选择的55家上市公司分析期50个交易日的2750个日收益率所组成的面板数据进行描述性统计分析的结果。整体而言,日收益率平均值为负值,其中最大值为10.0877%,最小值为-10.0406%,这与我国A股市场涨跌停规则相符;偏度-0.2419,峰度4.6817,表明收益率的分布为右偏、尖峰厚尾;Jarque-Bera统计量的P值为零,说明样本为非正态分布。

表1 样本日收益率的描述性统计

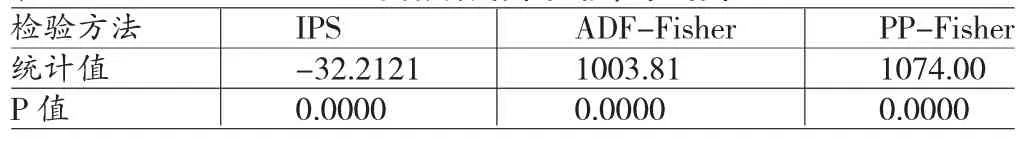

同时,本研究对55家上市公司分析期内的日收益率面板数据进行平稳性检验,通过IPS检验、Fisher-ADF检验与Fisher-PP检验三种方式确定其结果的可靠性。表2显示,三种检验均表明本次面板数据是平稳的。

表2 面板数据单位根检验结果

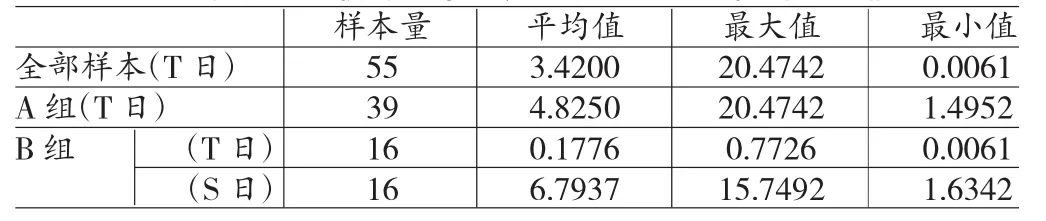

由于本文的研究目的是突发事件曝光后的股票投资策略,因此定义突发负面事件对涉事公司股价产生重大影响的第1个交易日为事件日(T日)。为了确定研究的事件期,首先对事件日及随后30个交易日的累计涨跌幅进行统计,随后确定事件日后15个交易日为研究区间,分别记为T+1、T+2、...、T+15。在研究过程中,本文以T日股票换手率与T日之前五个交易日的平均换手率的比值作为样本分类的标志,将55个样本分为两组,并将B组股票换手率回升的第一个交易日定义为S日,统计如表3。

表3 股票换手率较前五个交易日换手率平均值的变化倍数

本文分别分析样本总体和A、B各组样本在负面事件曝光后的累计收益率趋势和样本分布,假设投资者在事件日当天进行融券卖出股票,分析做空相关股票而获得收益状况。在收益率的分析中,又分别按照T+X日开盘时买入平仓和收盘时买入平仓进行讨论,以分别确定最佳的获利点。同时,对收益率进行标准差和夏普比率检验,在综合考虑风险的情况下进一步确定最佳获利点。

(二)以T日为做空点的策略实证分析参考实际证券投资中事件信息的传播、投资者对事件的反应等因素,本文以T日收盘价作为融券卖出的成交价,并分别以T+X日(X=1,2,…,15)的开盘价和收盘价作为买入平仓的成交价,计算T+X日(X=1,2,…,15)的平均累计收益率CARto和CARtc、标准差及夏普比率。从表4和表5可以看出:首先,无论选择T+X日的开盘价还是收盘价作为买入平仓点,T日后的十个交易日都呈现出收益率上升的趋势;其次,事件日后收益率的标准差都大幅上升,其中B组收益率上升的幅度更为明显,这与前面的B组由于缩量跌停天数不同的分析相互吻合;最后,A组与B组的夏普比率走势完全不同,A组呈现出逐步上升的趋势,B组呈现出先大幅下跌,后逐步回升的趋势。

表4 以T日收盘价为起点,T+X日开盘价为终点的累计收益率CARto

表5 以T日收盘价为起点,T+X日收盘价为终点的累计收益率CARtc

由表4和表5可以看出:

(1)在[T+1,T+15]中,T+X日开盘价买入的平均累计收益率CARto与收盘买入的平均累计收益率CARtc趋势基本一致,日收益率之间差额极小,其中整体样本和A组CARto在期间的最高点出现在T+12日,CARtc在期间的最高点出现在T+11日,买入点基本一致;B组的CARto和CARtc分别在T+12和T+13出现并小幅回落后继续上升。表明事件日缩量跌停股票受到事件的影响时间更长,与前文分析结果一致。

(2)在[T+1,T+15]中,T+X日开盘价买入的平均累计收益率CARto的标准差与收盘买入的平均累计收益率CARtc的标准差趋势也基本一致;由于A组股票与B组股票在初期表现不同,整体样本的标准差较大;A组样本在[T+1,T+5]之间标准差大幅上升,随后表现趋于平稳;B组样本同样在[T+1,T+5]之间有较大的上升,在[T+6,T+12]之间较为平稳,随后不同股票表现的差别进一步变大。说明突发事件对股票的影响主要体现在事件后的前5个交易日,不同事件的影响深度差别较大,在随后5个交易日则表现出市场对事件的反应趋于平缓,当事件曝光超过10个交易日以后,事件对股票的影响基本消失,股票价格随公司不同趋于分化。

(3)综合考虑股票价格的反应及离散情况,A组股票的夏普比率在[T+1,T+11]逐步上升,开盘买入和收盘买入策略分别在T+12和T+11达到最高点后下降;B组股票的夏普比率在T+1日达到区间的最大值,随后大幅下跌,开盘买入和收盘买入策略分别在T+8和T+7达到最低点后回升,并分别在T+12和T+11日达到阶段性最高点,随后继续下降。出现这种现象的主要原因是,A组股票在事件发生后初期股价下跌幅度即存在较大的差别,致使前期的夏普比例偏低,但随后股价的波动减小,同时整体股价仍趋于下跌,使得夏普比率逐步回升;B组股票在初期往往出现1个以上的缩量跌停,前两个交易日股价下跌幅度差异较小,下跌幅度较大,所以夏普比例较高,但两个交易日后股价分歧明显,致使夏普比率大幅下降,并在十个交易日前后逐步稳定。

综合来看,在突发事件曝光的当日即进行做空操作的投资中,策略的有效期约为12个交易日,即T日融券卖出股票,T+11日收盘时或T+12日开盘时买入平仓,平均累计收益率为[16.41%,16.90%],年化收益率为[374.35%,385.53%],若T日成交量扩大至前五日平均值的1.5倍以上时,该策略的平均累计收益率为[10.45%,10.85%],年化收益率为[238.39%,247.52%],若T日成交量远小于前五日平均值时,该策略的平均累计收益率为[30.15%,30.86%],年化收益率为[687.80%,703.99%];对于T日成交量远小于前五日平均值的股票,亦可采取T+1日买入平仓的策略,其平均收益率为[8.63%,9.17%],年化收益率为[3149.95%,3347.05%]。

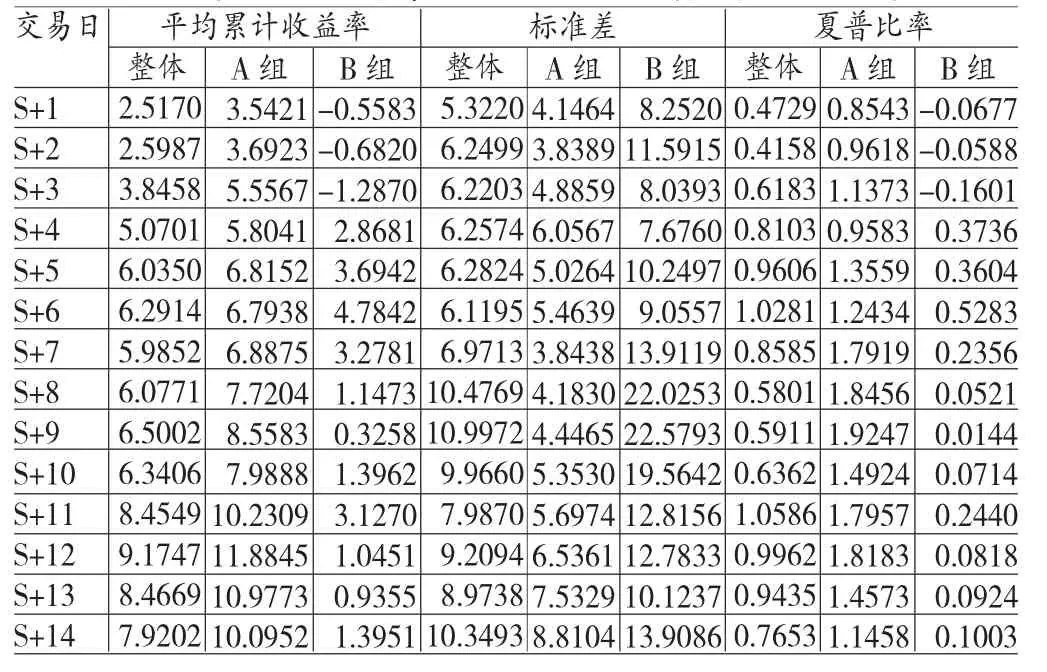

(三)以S日为做空点的策略实证分析由于A组股票当日成交量明显放大,基于事件发生当日融券卖出的做空投资策略易于实现;而B组股票在受到突发事件曝光的冲击后,当日股票成交量大幅下降,表现为跌停价堆积大量买盘而少有买方接盘,由此根据T日的收盘价对B组股票的平均累计收益率进行估计时,理论收益率较实践时可获得的实际收益率而言明显偏大。为了使研究结论更具有实践意义,本文进一步对B组股票的融券做空点进行重新界定,即以B组股票在连续缩量跌停后的第一个成交量放大的交易日作为融券卖出的做空点,定义为S日,同时界定S日股票收盘价作为融券卖出价,并分别讨论S+X日(X=1,2,…,15)开盘价买入和收盘价买入对累计收益率的影响,并分别记为CARso、CARsc。从表6、表7可以看出:首先,在去除缩量跌停对B组股票的影响,并重新选择卖出点后,B组股票的平均累计收益率及标准差、夏普比率等指标与A组趋于一致;其次,在买入平仓点的选择中,选择开盘价买入或收盘价买入对平均累计收益率的影响有限,两者基本趋于一致;最后,B组的夏普比率在[S+1,S+2]之间出现先下降后回升的现象,与A组股票明显不一致。

表6 以S日收盘价为起点,S+X日开盘价为终点的累计收益率

由表6和表7可以看出:

(1)与T日买入策略相似,在[S+1,S+15]中S+X日开盘价买入的平均累计收益率CARso与收盘买入的平均累计收益率CARsc趋势基本一致,日收益率之间差额极小,其中B组的CARso和CARsc分别在T+12和T+10出现并小幅回落后继续上升。最优开盘买入点和最优收盘买入点的分离表明事件日缩量跌停股票在事件后期仍然会出现日收益率的大幅波动。

(2)在[S+1,S+15]中,S+X日开盘价买入的平均累计收益率CARso的标准差与收盘买入的平均累计收益率CARsc的标准差趋势基本一致。B组股票在去除缩量跌停的影响后,平均累计收益率标准差的走势与整体及A组股票更趋于一致,但仍大于A组股票,表示B组股票在缩量跌停结束后,股价的表现分化程度更高。

(3)综合考虑股票价格的反应及其离散情况,B组股票的夏普比率在S+1日达到区间的最大值,尤其是在S+1日开盘买入平仓时,夏普比率明显高于S+1日收盘买入平仓,这主要是由于B组股票中多数在S+1日股价表现出低开高走的波动趋势,且振幅较大;S+2日以后大幅下跌,开盘买入和收盘买入策略分别在T+6达到最低点后回升,并分别在T+12和T+11日达到阶段性最高点,随后继续下降。同时也可以看到,相较于T日融券卖出投资策略,S日融券卖出策略中B组每日累计平均收益的夏普比率均大幅下降,这是由于缺少缩量跌停所带来的高额收益率而形成的“安全垫”。

综合来看,对于B组股票,通过将事件曝光日T日转换为成交量放大的S日进行融券卖出投资,策略的有效期仍然约为12个交易日,即S日融券卖出股票,S+11日收盘时或S+12日开盘时买入平仓,平均累计收益率为[11.68%,12.34%],年化收益率为[266.45%,281.50%],其中对于A组股票,该策略的平均累计收益率为[10.45%,10.85%],年化收益率为[238.39%,247.52%],对于B组股票,该策略的平均累计收益率为[14.53%,15.78%],年化收益率为[331.47%,359.98%];对于B组股票,亦可采取S+1日买入平仓的策略,其平均收益率为[4.14%,4.16%],年化收益率为[1511.10%,1518.40%]。

三、投资策略的构建与检验

(一)投资策略的构建根据所选“黑天鹅”事件对涉事上市公司股票价格影响的统计分析,本文提出以下投资策略:

策略1:当上市公司受到突发负面事件冲击时,如当日股价下跌超过4%,且成交量小于前五个交易日平均成交量的0.5倍时,以(高于)收盘价的价格融券卖出股票(T),并于下1个交易日(T+1)以开盘价买入同等数量股票平仓。

策略2:当上市公司受到突发负面事件冲击时,如当日股价下跌超过4%,且交易量大于前五个交易日平均成交量的1.5倍时,或事件曝光后日成交量缩小至事件发生前五个交易日平均成交量的0.5倍,随后成交量大幅上升至前五个交易日平均成交量的1.5倍时,以(高于)收盘价的价格融券卖出股票(S),并于其后第11个交易日(S+11)以收盘价买入同等数量股票平仓。

本节以2014年1月1日-12月31日期间发生的“黑天鹅”事件为检验样本库,选择符合以上两个条件的事件作为投资对象,假设对每个事件的主要涉事公司以等额总成交价(总成交价=个股融券卖出价格*个股融券卖出股票数量)进行融券做空投资,计算该模拟投资组合的收益情况,以此检验以上投资策略的有效性。

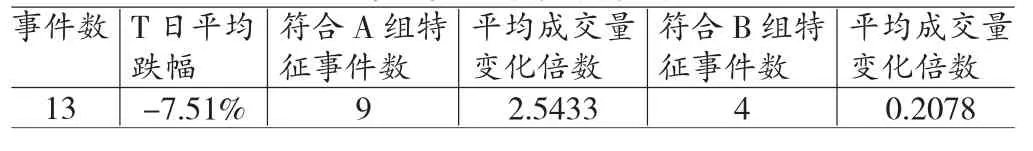

(二)投资策略的实证分析根据对2014年事件的统计,共选择12家企业的13个突发事件(其中上海家化包含两个事件)作为研究对象,统计如表8所示:

表8 策略检验样本的描述性统计

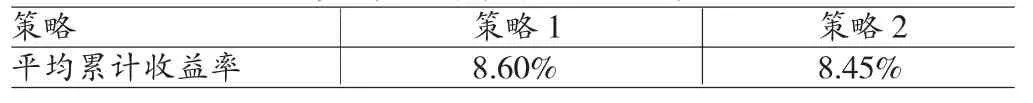

表10 以T日收盘价为起点,T+X日开盘价为终点的平均累计收益率

整体而言,测试样本的首日涨跌幅为-7.51%,与研究样本基本一致(-6.99%),在成交量的变化上,测试样本的成交量变化倍数(A组2.54倍,B组0.21倍)与研究样本的成交量变化倍数(A组4.83倍,B组0.18倍)相比更趋于稳定。按照本章确定的投资策略进行平均累计收益率测试,结果如表9。通过结果可以看出,采用策略1时,即对于负面事件曝光当日缩量下跌的股票按(高于)当日收盘价的价格融券卖出,并于下一个交易日开盘时买入平仓,其平均累计收益率为8.60%,该结果与研究样本结果(9.17%)基本一致。在采用策略2时,即对于事件曝光当日放量下跌的股票按(高于)当日收盘价的价格融券卖出,或缩量下跌股票在放量交易当日按(高于)当日收盘价的价格融券卖出,并于其后第11个交易日开盘时买入平仓,其平均累计收益率为8.45%,明显低于研究样本结果(11.77%)。

为了进一步确定该策略的有效性,确定T+1日和S+11日是否为做空受突发事件影响股票的最优买入点,分别计算买入点后15个交易日平均累计收益率,从表10、表11可知:测试样本的整体趋势与研究样本的各项趋势基本保持一致,平均累计收益率、标准差、夏普比例均呈现出前期缓慢上升,随后各指标均逐渐下降的趋势;由于B组测试样本较低,昌九生化的异常反应对结果影响较大,B组在策略2下出现收益率为负的情况。

由表10和表11可以看出:

(1)在[S+1,S+15]中,测试样本的S+X日开盘价买入的平均累计收益率与研究样本的平均累计收益率趋势基本一致,其中整体样本和A组在期间的最高点出现在T+12日,B组在期间的最高点出现在T+11日。B组受到昌九生化股价异常表现的影响,在[S+1,S+3]中呈现收益率下跌并且收益率为负值,这是由于在经历连续10个跌停后,受到新传闻的影响,在放量交易当日即其后两个交易日股价连续大幅上涨,其后股价也出现了连续多日的大幅波动,且由于B组总样本量只有3个,所以其异常反应对B组数据的整体趋势产生了明显的影响。

表11 以S日收盘价为起点,S+X日开盘价为终点的平均累计收益率

表9 策略检验样本的平均累计收益率

(2)在[S+1,S+15]中测试样本的S+X日平均累计收益率的标准差与研究样本平均累计收益率的标准差趋势也基本一致,均表现出在[S+1,S+9]逐步上升,随后逐渐平稳后下降;其中A组数据的表现更为平稳,B组数据受到样本量较小及异常值的影响波动较大,但整体趋势基本一致。

(3)综合考虑股票价格的反应及其离散情况,A组股票的夏普比率最高点出现在S+9,并在S+12出现次高点;B组股票的夏普比率最高点出现在S+6;而整体测试样本的夏普比率最高点仍然出现在T+11。

综合来看,在采用策略1时,测试样本获得平均累计收益率为8.60%,年化收益率为3139.00%,在采用策略2时,整体样本获得平均累计收益率为8.45%,年化收益率为192.77%;在排除异常值的影响后,获得累计收益率为10.28%,年化收益率为234.51%。

四、结论

本文运用事件研究法探讨了2011年1月1日至2013年12月31日之间国内A股上市公司受到“黑天鹅”事件冲击时股票价格的变化,通过对相关个股和整体的累计收益率及其离散情况的分析,提出对应的做空投资策略,并利用2014年A股发生的重大突发事件进行验证,希望为投资者做出适当投资决策提供新的思路,为证券市场监管部门制定更有利于市场有效性的市场交易规则及监督措施提供参考。实证结果显示:

首先,突发负面事件的曝光对涉事上市公司股价产生了较为明显的不利影响,在事件曝光后股价对事件反应较为灵敏。从事件对股价的持续影响中可以看到,市场对负面事件冲击的整体表现为反应不足,即在事件发生后较长时间内,股价仍然处于持续下跌的状态。从结果看,事件对股价的影响主要表现在事件曝光日及其后三个交易日,随后这种影响逐渐减弱,在10个交易日以后影响逐渐消失,这种趋势在2014年没有重大变化。

其次,利用突发事件对股价的冲击进行短期做空操作是可行的,并且这种策略的有效性并没有随着时间的推移减弱。从不同策略的收益状况来看,缩量跌停的股票在事件影响期内的跌幅更大,对于这类股票进行做空交易的风险更低而收益更高;对于放量下跌的股票,虽然其收益率较低,但受不同事件影响下跌的股票表现出更一致的下跌趋势,该策略的收益较低但稳定性更高。

最后,该投资策略的有效性也侧面证明了涨跌停板的限制并不能有效抑制股价的过度波动。通过以个股成交量明显上升的交易日为起点研究股票累计跌幅的结果发现,在事件曝光日后有缩量跌停的股票在随后交易日的跌幅和波动情况均远高于在时间曝光日放量交易的股票。这表明涨跌停制度并没有起到缓冲事件对股价冲击、防止股价过度涨跌的作用,反而由于这种制度设置造成股价过度反应,并在其后大幅波动的状况。

[1]战则晧:《证券市场“黑天鹅”事件及其冲击》,《财会月刊》2013年第1期。

[2]Panagiotis Liargovas,and Spyridon Repousis.The Impact of Terrorism on Greek Banks’Stocks:an event study[J],International Research Journal of Finance and Economics,2010 (51):1450–2887.

(编辑 朱珊珊)