上市公司股权再融资、现金股利与过度投资实证分析

长春工业大学经济管理学院 贾万军 任昀月

上市公司股权再融资、现金股利与过度投资实证分析

长春工业大学经济管理学院贾万军任昀月

本文选取2004-2013年沪深A股的上市企业,研究了国内上市企业现金股利对自由现金流和过度投资敏感度的治理作用,并且将研究对象按照一定的原则进行分类,对比研究其现金股利的治理作用,深入研究制度出台时间段不同导致的影响。研究发现:企业的自由现金流越多时,企业出现过度投资的机率越大。由于半强制分红政策的存在,使得企业权益筹资的股利要远远高于债务筹资,后者的股利会被债务公司承担一部分。

现金股利股权再融资自由现金流过度投资

一、引言

随着投资过热的现象逐渐加重,国内外相关的专家结合理论和实际来具体研究过度投资问题。最终发现股利政策是一项比较有效合理的方式,并且受到了企业的认可。国内资本市场实际处于刚刚成长阶段,相关的政策法规严重欠缺,企业的管理层也没有充分认识到现金股利的作用,导致相关的政策执行不到位。目前,金融领域存在大量的投机取巧行为,大多数人采取的是“投机”而不是“投资”,为了缓解上述现象降低损失,证监会陆续出台了多项法律法规,按照其出台政策涉及的领域和方向研究,发现其逐渐向股利方面靠拢,利用股利政策来缓解过度投资,伴随着企业逐步实现分红派息政策,那么现金股利能不能发挥预期的作用,缓解上市企业的过度投资行为?证监会执行的半强制分红政能不能改善现金股利的现状?执行股权再融资和没有执行股权再融资的企业,现金股利的缓解效果是否有差异?

二、文献综述

(一)国外文献Agrawal andJayaraman(1994)通过研究发现,企业执行权益筹资和执行债务筹资存在差异,前者的股利要远远高于后者,因为后者的股利会由债务公司承担一部分。而企业全部采取权益筹资时,假设企业的管理层股权占比较小,那么企业支付的股利就会更多,出现这种情况一般认为是:股权大多数集中在股东的手中,他们为了自己的利益和权力,往往会强行要求管理层抬高现金股利,以此来压缩管理者手中的权力和资源。Lang and Litzenberger(1989)通过研究发现,容易出现过度投资的往往是处于成熟期的企业,企业的规章制度以及各方面都比较完善,没有新项目的上市,导致企业拥有大量可以动用的现金流,可以用于各方面的投资。Shleifer andVishny(1997)通过研究发现,企业的大股东往往会为了自己的利益而想方设法地将企业的资产转移到个人名下,最常用的就是提高现金股利,尽最大可能的避免和其他的股东发生纠纷,给自己带来不必要的麻烦。通过上述描述可以知道,企业的大股东和小股东之间的利益纠纷严重时,派现往往达不到预期的效果,甚至会起到相反的作用,危害到小股东的利益和权力。

(二)国内文献廖理和方芳(2004)通过研究发现,当企业的代理成本存在差别时,其决策者股权占比往往会影响到企业的股利成本。如果企业的代理成本较高,股权集中在决策层手中时,现金股利的支付率也随之提高。而企业的代理成本较低时,这种影响作用比较小,几乎可以忽略不计。邓建平和曾勇(2005)通过研究发现,国内家族企业的内部,基本上不会出现两权分离的情况,企业的决策者往往都是家族内部的成员担任,所以执行现金股利政策也是为了企业以后的发展考虑,而不是其他的目的。唐雪松(2007)研究发现,企业出现过度投资时,可以采取现金股利和借债融资的方式来缓解危害。随着经济的发展和社会的进步,现金股利逐步得到了大众的认可,同时它在缓解自由现金流以及过度投资方面作用也越来越来明显。但是国内的研究还比较落后,主要的问题有:第一,大多数的研究中,学者们都是将现金股利直接应用到实际中,期望它发挥巨大的作用,很少有研究对其单独研究;第二,相关的研究往往是将现金股利和过度投资直接拿出来分析;第三,大多数研究往往都是严格的参照国外的模式进行,没有将其理论和我国的实际情况结合起来考虑,也没有考虑到我国市场经济的独特特点。

三、理论分析与研究假设

(一)过度投资产生动因分析委托代理理论是制度经济学契约理论中重要的一部分,同时对企业的管理运转也起着非常重要的作用。目前大多数企业都实行所有权与经营权分开的制度,也就是说企业雇佣管理者来为其经营公司。此时管理者在企业中持有的股份一般都是很少的,有些人甚至没有任何股份。在利益方面,管理者和股东存在很大的区别,这就使得二者之间很容易产生利益冲突。除此之外,企业与管理者签订的合约往往是不完善的,对管理者起到的约束是不够的。管理者作为企业决策的制定者,完全有能力凭借自己手中的职权来获取额外的利益,给企业造成一定的利益损失。在两权分立的基础上,Jensen和Meckling(1976)研究发现:若企业手中持有一定的现金流,很有可能诱发企业管理者无节制的滥用这些资金,以此来为自己赢取最大的利益。企业最终的所有者还是各股东,所以无论管理者付出怎样的努力,也还是在为这些股东打工,获得的也只是最后的薪酬。但是如果凭借自己手中的职权来实施在职消费,在获得额外利益的同时,还不需要承担任何成本。所以,在管理者就职期间,为了可以提高自己的地位以及名誉,他们会利用大量现金来进行项目投资,这些投资往往都是没有节制的。Bebclmk、Stole(1993)研究发现:在管理者中很容易出现机会主义。即仅凭借自己对市场的认识就进行投资,缺乏综合的分析和思考。基于上述基础,可以说企业手中现金流越多,管理人员越有可能实施过度投资行为。本文提出假设如下:

H1:企业持有现金流越多,出现过度投资的几率也就越高

(二)现金股利的治理作用基于上述的基础,我们知道企业的投资行为中不可避免出现机会主义,为了解决这一问题,企业制定了相应的治理体制,以此来权衡股东与管理者之间关系,结束二者之间存在的契约关系。其中比较常用的机制就是派发现金股利。RozefF(1982)研究发现:企业可以通过现金股利这种方式给管理者施加一定的压力,以此来促进管理者的管理行为,为企业营造良好的经营环境。除此之外,股东通过支付现金股利就可以避免出现现金流的支付,这样就减少了管理者谋私利的机会。Jesen(1986)研究发现:给企业管理者支付现金股利,可以有效的减小企业的现金资源流动,这就很好地避免了企业利用现金来获取额外的利益。因此可以说现金股利这种机制已经得到了大多数学者的认可。综合来说,现金股利机制的实施可以对企业的过度投资行为起到很好的约束作用,主要表现在以下两面:(1)企业可以通过支付现金股利很好的将剩余的现金释放出来,避免管理者滥用。这样做不仅可以缓解二者之间的冲突,还能避免企业实施过度投资,最终保护了投资者的利益。(2)给企业管理者支付现金股利在很大程度上减少企业手中持有的现金量。因此企业在实施后续投资行为时,由于缺少足够的资金,就必须向银行借贷,这就在无形之中加重了企业的外部监督力度,最终减少企业过度投资行为。综上所述,现金股利可以很好的缓解股东与管理者之间的冲突,减弱自由现金和过度投资之间的敏感程度。基于此,本文提出假设2:

H2:现金股利可以约束自由现金和过度投资之间的正相关关系

(三)半强制分红政策下现金股利的治理作用(1)股权再融资产生的影响分析。不同于发达国家,发展中国家的各项市场体制仍比较欠缺,很难能实现企业现金股利发放。为了可以更好地保护投资者的利益,实施现金股利发放制度,很多发展中国家选择了通过政府的干预来解决这一问题。就目前我国的上市企业来说,存在的问题就是派发的现金股利较少或者不派发等。就企业而言,通常不具有分红派发意识,管理者更看重的是企业的经营以及自身的利益,忽略了投资者的利益。就投资者而言,他们已经接受了不分红这种经营模式,很少会要求企业回报。对于他们来说,更注重的是通过短期的股票增值来获取相应的利益,并不会考虑到自身长久的利益。企业要想进行融资,就必须扩大现金分红比例,给股东足够的利益。就没有融资需求的企业而言,受该政策的影响一般是比较弱的。企业管理者在设定股利政策时并不会过多的考虑是否会违背政策,仅仅只是依据企业现金流的状况等因素来确定。相比于未实施股权再融资的企业来说,进行再融资的企业中现金分红所占的比例要比较高。与此同时,出于政策的压力,进行再融资的企业还会继续加大现金分红所占的比例,这样一来企业持有的可流动资金就会大大减少。这样就可以减少的过度投资行为。据此本文提出假设3:

H3a:不同于未进行股权融资的企业,股权融资的企业实施现金股利能够有效的约束企业现金流和过度投资之间的关系

很明显,上述制定的半分红政策的目标就是要帮助企业提高现金分红在企业中所占的比例,为投资的提供坚实的保障。为了可以满足证监会制定的再融资规定,企业不断地提高自己的现金分红比例。一旦取得融资,获得的现金将会超过企业派发出去用于现金股利的现金,这就意味着融资得到的资金在很大程度上可以弥补这部分资金。我们需要关注的是:企业在获得融资之后,往往会出现有部分资金闲置的问题,此时企业就会将这部分资金存入银行、投入股票市场、又或者借给别人使用。原红旗(2003)、杜两(2006)等人通过研究得出:随着企业配股融资的实现,往往会出现企业绩效跌落的现象。换句话说就是企业在持有圈钱的目标的基础上完成的融资,往往会给企业带来利益的损害。这是因为现金股利这一政策并未发挥其原有的绩效,反而给企业管理者提供了更多的投资机会,引发过度投资。基于上述的基础,本文提出了假设3b。

H3b:不同于未进行股权融资的企业,股权融资企业实施的现金股利政策并能约束现金流与过度投资之间的关系

我国证监会在2001年就已经规定:就有股权融资需求的企业来说,发行审核委员会需要对该企业近几年的股利发放水平进行认真审核。2004年证监会直接将企业的现金股利与再融资资格联系在一起。这就意味着,企业要想实现配股、增发等行为,需要满足的条件就是有三年的增派现。我们整体研究证监会出台的半强制分红政策和它的影响时,将其划分为三大阶段:第一阶段为2001-2003年,主要将工作的重点放在了企业的分红派息以及投资者的收益;第二阶段为2004-2007年,主要的工作是将分红的情况具体量化;第三阶段为2008年到现在,通过前面的发展和实行,得到了该政策可以稳定市场经济,所以提高了分红的比例,取得了突破性的进展。按照上述理论,本文提出假设4:

H4:在2008年半强制分红政策颁布后,股权再融资公司发放现金股利带来的治理作用显著优于2008年政策颁布前

四、研究设计

(一)样本选取与数据来源本文选取的研究对象为2004年-2013年沪深A股上市企业。值得注意的是:企业今年决定实施现金股利政策,但是一般真正实现发放的时间是在第二年,这也就意味着上一年发放的现金股利对自由资金和过度投资产生的影响往往发生在下一年。相应的本文选择的数据实际为2005年-2014年的数据,数据筛选的原则如下:(1)去除金融行业和保险行业;(2)去除属于B股公司增发A股、A股公司增发H股及H股公司增发A股的公司;(3)除去ST、PT公司;(5)除去数据有问题的企业;(5)处理数据,将大于99%和小于1%的数据替换为1%和99%分位上的数值,以此来避免极端值的影响。本文的数据均摘自泰安数据库。

(二)变量定义(1)被解释变量。本文观察现金股利对自由现金和过度投资之间的关系的影响情况。所以确定本文的被解释变量是过度投资的规模。本文采取的研究步骤为:第一,通过预期估算模型计算最佳的投资水平;第二,比较企业实际值与估算值,二者之差就为残差。通过残差我们可以得到企业在本年非效率投资的规模。其中若该值大于0,可以认为是实际投资要超过预计投入,这也就意味着企业出现了过度投资现象,在Richardsoii(2006)的模型中我们可以看到:V/Pt-1可以用来衡量企业的成长和投资机会,但是该值的确定必须通过估算其他几个值,因此很难能确定其是否准确。而本文用到的模型是TobinQ,目的是可以得到企业较为准确的投资情况,构建的模型如下:

表1 预期新增投资模型变量定义

(2)解释变量。第一,自由现金流。企业的自由现金流本质上是指:企业在满足日常运营全部资金的基础上留下的可以随意处理的现金流。在本次研究中,必须研究企业的自由现金流,所以选择了Richardson(2006)模型来处理数据,得到企业的自由现金流;另外,按照已有的经验和方法,将得到的数据标准化处理后得到相应的CFOt值,随后利用其减去预期投资值,两者的差值实际上就是企业的自

第二,现金股利不论是国内还是国外,现金股利的计算方法往往是将股利支付率(PR)、现金股利虚拟变量(Div_dum)以及每股股利(DPS)综合起来处理。其中,股利支付率往往指的是每股的股利除以收益得到的;现金股利虚拟变量指的是上市企业存在不存在分红现象,假设存在取值为1,假设不存在则取值为0;每股股利往往指股权没有交税之前的现金股利。

(3)控制变量。按照以往的研究经验和成果,本次研究中变量定为资产负债率、投资机会、股权制衡度、大股东占款、公司规模以及行业和年度。由现金流。具体的等量关系式为:

表2 变量定义

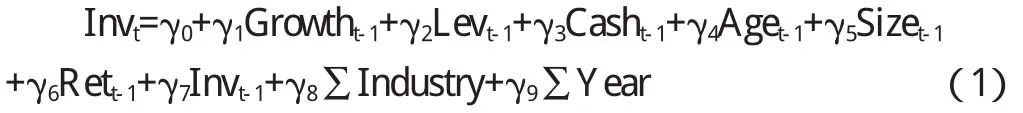

(三)模型构建本研究中为了验证假设1,综合考虑后选择了模型1如式3所示:

随后,同样验证假设2、3与4,特此引入了模型2如式4所示:

五、实证分析

(一)描述性统计按照变量描述性统计表3结果可知,将SEO组和NSEO组中的过度投资规模平均数和中位数做比较,会发现前者要大于后者,但是比较自由现金流的平均数和中位数的话,前者要小于后者。至于为什么出现这种现象,目前最合理的解释是:SEO组中的自由现金流比较少,当市场中出现机遇时,企业想投资但是没有足够的资金,这时企业必须考虑从外部引入资金来确保项目的投资和发展,可是整个过程需要一定的时间,当资金全部到位时,或许市场中的机遇早已不存在,得到的这笔资金通常没有妥善的处理办法,只能是随意投资或者存入银行,这样浪费了资源,加大了企业的运营成本。另外,市场中不乏一些投机取巧的企业,他们进行融资不一定是为了企业的发展和项目投资,仅仅是为了圈钱,也就是说企业仅仅是为了储备大量的资金或者扩大企业的规模。所以说,这两者之间的关系到目前为止还是众说纷纭,需要我们深入的了解和研究。目前,政府出台了半强制分红来抑制企业的股利政策,下表中也可以找到相关的理论支撑:SEO组中的股利支付率和虚拟变量两者的平均值和中位数往往都要大于NSEO组对应数的据。站在资产负债率的角度来讲,SEO组的要远远高于NSEO组,直接表明了上市企业的融资渠道多种多样,包括权益融资和债务融资。站在投资机遇的角度考虑,NSEO组的企业遇到的投资机遇显然比较多,远远多于SEO组企业。

表3 变量描述性统计

(二)相关性分析表4中主要描述的是研究变量之间的相关系数。按照表中的数据可以得到:过度投资与自由现金两者的相关系数是正值,证明了前面的假设是完全正确的。股利支付率(PR)和现金股利虚拟变量(DIV-dmn)与自由现金流都表现出一定的负相关,直接表明了上市企业可以通过采取现金股利的政策来降低企业的自由现金流。其他的变量与过度投资之间呈现明显的负相关,这就在一定程度上证明了现金股利、负债规模和股权制衡度是比较合理的办法,能够比较有效降低企业的过度投资问题。另外,企业的成长性与过度投资之间存在明显的负相关,直接表明了企业如果处于成长期时,面临着众多的机遇可以进行投资,这段时间企业发生过度投资的概率较大。最后,企业的规模与过度投资之间没有明显的联系和关系,违背了过去已有的理论和研究成果。

表4 变量间相关系数

(三)回归分析

(1)预期新增投资模型的回归分析。通过研究表5数据我们可以知道,回归系数的正负值和已有的研究偏差不大。其中,预期投资和企业的成长性、现金流、企业的规模、股票收益和前期的投资支出之间存在明显的负相关,换一种说法就是:企业遇到的成长机遇越多,现金流越大、企业的规模越大、股票的收益情况越好以及上期支出量大时,短期内必定会存在大量投资。企业的负债规模以及上市时间和预期投资在1%的水平显著,并且其值为负,直接表明了企业的财务部门会很好的降低企业的投资支出,如果一个企业上市的时间较短,那么企业为了发展自己往往会选择进行大量的投资活动。

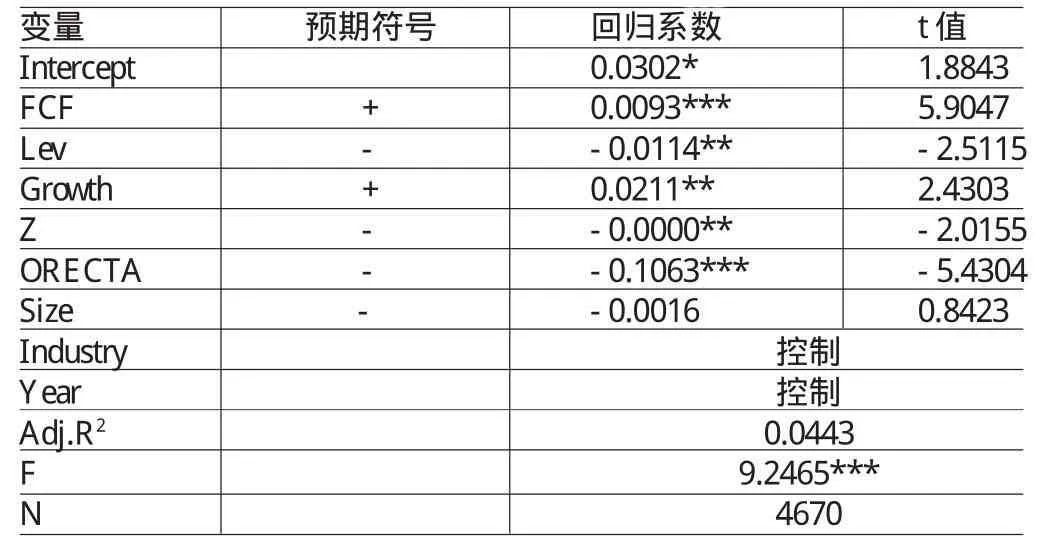

(2)现金股利治理作用的回归分析。本次研究中,我们优先使用模型1处理自由现金与过度投资,并且进行相关的回归分析,以此来验证假设1的合理性。按照表6中的数据可知:企业的自由现金流与过度投资在1%的水平上显著,并且其值为正,直接表明了企业的决策者拥有的自由现金越大时,过度投资出现的概率越大,满足前面提到的理论和方法。随后本次研究选择了模型2来处理数据,重点探索现金股利对自由现金流以及过度投资的抑制作用,得到的最终数据如表7。按照上述表7的数据可知:在选择现金股利的代理变量时,不论是股利支付率还是现金股利虚拟变量,两者之间表现出来的是明显的正相关,并且交乘项FCF*PR和FCF*DIV_daim与过度投资在5%的水平上显著,呈现负相关,直接表明了企业拥有大量的自由现金流时,出现过度投资的概率较大。通过前面的研究和理论可知,现金股利可以有效地制约他们之间的正相关关系。所以按照这个结论,直接证明了上述假设2是合理的。随后通过研究发现,资本负债率和过度投资之间显著负相关,直接表明了企业的负债情况越严重,将会直接降低企业出现过度投资的概率,保证企业的利益,也就说负债率可以在一定程度上抑制企业的过度投资;企业的成长性和过度投资在5%的水平上显著,并且为正值,直接表明了企业的成长性高时,反而会导致企业出现过度投资行为,不利于企业的发展;企业的股权制衡度和过度投资两者之间存在显著的负相关,直接表明了企业在制衡度高的情况下,大股东往往不会对小股东进行压榨,维护了两者之间的关系;企业的最大股东占款与过度投资两者间存在显著的负相关,当企业的大股东占据了企业的大量资金时,使得企业的资金储备缺乏,没有能力去进行投资活动。另外,企业的规模和过度投资没有太大的关联,与前人的研究成果明显不符合,直接表明了企业的规模和过度投资没有什么必然的联系,也没有太大的作用。(3)股权再融资产生的影响的回归分析。在研究半强制分红政策对现金股利的抑制情况时可知,该项政策存在一定的局限性,所以将全部的研究对象划分为两类,选择模型2来处理相关的数据。按照表8的数据可知:对于没有进行股权融资的企业,FCF的系数显著为正值,说明比较合理。交乘项FCF*PR和FCF*DIV_dum之间的系数为负,可是不显著,直接表明了现金股利并不能有效的抑制自由现金流和过度投资。证监会的政策对没有采取股权再融资的企业没有作用,所以这些企业没有很好的执行分红政策,导致抑制作用比较小。资产负债率、股权制衡度以及大股东占款和过度投资之间的系数显著负相关,而投资机会和过度投资之间为显著正相关,和上述研究的全样本回归结果吻合。按照上述各项理论分析,发现企业实行了股权再融资时,必须了解现金分红政策会不会抑制自由现金流和过度投资。从表8中的数据可知:自由现金流和过度投资之间在1%的水平上显著,并且其值为正,但是FCF*PR以及FCF*DIV_dmn和过度投资在5%水平上显著,并且其值为负,直接表明了对于股权再融资的企业来讲,现金股利可以有效的抑制自由现金流和过度投资,通过上述结果,说明了假设3a是合理的,也就是说:不同于未进行股权融资的企业,股权融资的企业实施现金股利能够有效地约束企业现金流和过度投资之间的关系。换一种说法就是,证监会的半强制分红政策存在时,股权再融资企业的现金股利能够有效地抑制自由现金流和过度投资之间的关系,现金股利预期的治理效果。

表5 预期新增投资模型的回归结果

表6 自由现金流和过度投资关系的回归结果

(4)政策颁布的时间进程产生的影响的回归分析。前文已经验证了在半强制分红政策下,股权再融资公司现金分红能够对自由现金流和过度投资关系有显著治理作用,本文将继续利用模型2,进一步检验随着2008年半强制分红政策力度的加强,股权再融资公司现金股利治理作用有无显著差异,以考察半强制分红政策的有效性。从表9回归结果可以看出,无论是在2004-2007年度还是在2008-2013年度,自由现金流和过度投资都呈显著正相关,交乘项FCF*PR和FCF*DIV_dum和过度投资在2004-2007年度均不显著,而在2008-2013年度分别在1%和5%水平上显著为负。分析其原因,我们认为主要是由于在2008年之前的半强制分红政策仅仅要求三年累计现金分红或股票股利达到净利润的20%,这使得上市公司可以采用股票股利形式来逃避现金分红,从而避免了现金流的流出。而在2008年之后,半强制分红政策要求三年累计现金分红达到净利润的30%,上市公司只能以现金股利形式分派股利,这必然导致更多的现金流流出,从而现金股利的治理作用显著得到提高。从现金股利的代理模型角度来看,半强制分红政策是有效的,它能够透过现金分红把公司多余的现金流以股利形式分派给股东,缓解过度投资问题。

表7 现金股利治理作用的回归结果

(四)稳健性检验前文中依据预期新增投资模型的残差项与零比较,来区分投资过度还是不足,这种做法可能会产生系统上的偏差。为了检验其是否稳健,本文参考辛清泉(2007)的处理方法,把残差项分成三组,用数值最大的一组表示过度投资,再采用前文的方法对模型回归。通过该方法,我们得到的回归结果都和前文没有变化,本文的结论是稳健的。

六、结论与建议

(一)结论(1)企业的自由现金流越多时,企业出现过度投资的机率越大。现金股利已经逐步演变了成了一项重要的措施,积极地缓解企业过度投资现象,起到了不可替代的作用。当企业切实推行现金股利政策时,不仅仅可以保证投资者的利益和收益,保证他们的权益,还可以帮助企业有效的发挥它的作用,帮助企业解决过度投资的问题,维护企业的利益,达到预期的战略目的。(2)正是由于半强制分红政策的存在,将企业执行的是权益筹资和执行债务筹资对比会发现,前者的股利要远远高于后者,后者的股利会被债务公司承担一部分。由相关的理论可知,当企业实施股权再融资时,不仅仅是为了保证投资方的利益,更多的是为了适应相关文件和制度。企业大量的发出现金股利时,虽然在一定程度上降低了企业现金的储存量,但是帮助企业占据了未来的市场,保证企业在未来的竞争力。所以说,现金股利可以很好的抑制自由现金流和过度投资敏感性,并且企业执行再融资也会对上述效果有加成作用。通过理论和实际的深入研究可知:企业采用了股权再融资可以一定程度上缓解现金股利的压力,并且作用效果远远高于没有执行该项政策的企业。虽然在执行该项政策时,派现都会直接重新融资,但是现金股利发挥的作用不可替代。

表8 按是否股权再融资分组后的回归结果

表9 按2008年政策颁布前后分组的回归结果

(二)建议(1)完善和健全半强制分红政策。第一,放宽政策条件和相关约束力,给予企业充分的自主性,让企业按照自身的实际情况来制定股利政策,建立拥有自身特色的方式来实现预期的目标,保证投资者的利益。如果企业逐步进入到成熟期,并且企业拥有大量的自由资金流时,可以优先考虑分红政策;如果企业处于成长期或者想要扩大规模时,政府要放宽条件,让企业发挥自己的思路和想法,设计合理的方案和策略,实现利益最大化;第二,可以把上市公司现金股利支付率达到一定比率当作再融资的必要条件,也可以把再融资金额与现金股利支付率相联系,以减轻上市公司象征性分红的现象,维护投资者权益。第三,政府可以采用税收政策来逐步引导企业进行分红,达到预期的目的。(2)提升现金股利信息的透明度。在发布企业的现金股利信息时,可以适当的将企业未来的战略、即将投产的项目披露出来,给投资者树立一定的信心,避免由于看不到发展前景而选择放弃,使得企业筹集不到资金。最后,相关部门可以出台相关的法律法规,强制上市企业将自己未来三年之内的发展战略以报表的形式给出,给投资者一定的参考,当企业在实际的发展中没有按照报表中的计划开展工作时,企业必须给出可信的理由,当企业没有正当理由时,可以做出一定的处罚和整顿。

[1]邓建平、曽勇:《上市公司家族控制与股利决策研究》,《管理世界》2005年第7期。

[2]廖理、方芳:《管理层持股、股利政策与上市公司代理成本》,《统计研究》2004年第12期。

[3]唐雪松、周晓苏、马如静:《上市公司过度投资行为及其制约机制的实证研究》,《会计研究》2007年第7期。

[4]Agrawal A.and NJayaraman.The Dividend Policies of All-Equity Firms:A Direct Test of Free Cash Flow Theory. Managerial DecisionEconomics,1994.

[5]Lang H.P.and Robert H.Litzenberger.Dividend Announcements:Cash Flow Signaling vs.Free Cash Flow Hypotheses.Journal of Financial Economics,1989.

[6]ShleiferA.and Vishny R.A Survey of Corporate Governance.Journal of Finance,1997.

(编辑文博)