分析师盈利预测修正对股票价格的影响研究*

湖南大学工商管理学院/经济管理研究中心 丁方飞 廖艳 孔令飞

分析师盈利预测修正对股票价格的影响研究*

湖南大学工商管理学院/经济管理研究中心丁方飞廖艳孔令飞

本文采用事件研究法,以2006—2013年A股单个分析师盈利预测数据为样本,分析了证券分析师盈利预测修正在不同窗口期对股票价格的影响。研究发现:股价对分析师盈利预测修正在短窗口期和长窗口期存在不同的反应模式;并且在考虑分析师“羊群行为”后,市场能够对富有信息的盈利预测修正和缺乏信息的盈利预测修正进行区别定价。此外,本文发现分析师盈利预测修正存在着类似盈余公告的股价漂移现象,并且富有信息的盈利预测修正的股价漂移现象更为明显。投资者可以据此套利,获取超额回报。

分析师盈利预测修正信息含量股价漂移

一、引言

证券分析师在资本市场信息传递媒介中扮演着重要的角色,他们能够利用其专业知识和搜集信息的相对优势,对会计信息进行解读、预测,向市场参与者提供合理反映证券内在价值的信息,这就加快了信息向资本市场输入的速度,促使股票价格更快地融合相关信息,从而提高了股票市场的信息效率。基于前人的广泛研究,分析师能够通过其盈利预测及荐股意见向市场参与者提供有效信息,从而影响股票价格。根据有效市场理论,任何新信息都应该迅速地反映在股票价格中。然而,盈余公告后股价漂移现象的普遍存在有力挑战了“有效市场”范式。大量研究表明,分析师盈利预测修正也存在着股价漂移现象。如Chan(1996)、Gleason和Lee(2003)以及Yuan Zhang(2008)研究发现,分析师盈利预测在修正很长一段时间后仍然能对股价产生显著影响,即股价对分析师盈利预测修正存在显著的漂移现象,这表明市场并没有及时吸收分析师盈利预测修正所包含的信息。相较于发达国家,我国资本市场还很不成熟,证券市场仍处于成长阶段,加之由于缺乏如I/B/E/S等系统的分析师盈利预测数据库,目前国内关于分析师盈利预测的研究非常有限,鲜有学者考虑分析师盈利预测修正的信息含量对股票价格的影响。Graham(1999),Hong等(2000)等研究学者指出,证券分析师存在明显的“羊群行为”,即证券分析师会模仿同行,从而使其预测趋于一致。在我国,蔡庆丰等(2011)也发现,我国证券分析师的评级调整行为存在着明显的“羊群行为”,这会加剧市场波动性,容易引发市场信息阻塞、定价效率低下,甚至引发资产泡沫。可见,盈利预测信息的质量与数量同样重要,然而国内外许多研究都忽视了其“质”方面的信息对股价的影响。本文借鉴Gleason和Lee(2003)的做法,将分析师的盈利预测修正分为“富有信息”和“缺乏信息”的两类修正,从而从“质”的角度对分析师盈利预测进行分析。同时,本文采用浮动窗口期来考察分析师盈利预测修正对股价的影响,这就避免了人为选择窗口期带来的不确定性,从而使研究结论更加可信。

二、理论分析与研究假设

关于分析师盈利预测修正对股价的影响研究主要分为两个流派:第一,分析师盈利预测修正是具有即时价格信息的,即在分析师发布盈利预测消息后,市场会立即对其产生显著的反应;第二,市场对分析师盈利预测修正的即时价格信息反应是不完全的,在分析师盈利预测修正很长一段时间后,股价仍然会对此存在显著反应,即存在股价漂移现象。关于分析师盈利预测修正具有即时价格信息的研究可以追溯至20世纪70年代。早期研究表明,市场对分析师盈利预测修正产生了反应。Elton等(1981)研究发现,分析师盈利预测修正所包含的信息比盈余公告所包含的信息对股价更具有价值相关性。上述研究均表明,分析师盈利预测修正向市场传达了新的信息。

与成熟的西方股票市场不同,我国资本市场发展较晚,市场的投机气氛浓厚,且机构投资者存在着操纵市场的行为。同时我国资本市场投资者以个人投资者为主,根据中国证券业协会发布的《中国证券业发展报告(2013)》,我国99.6%的投资者账户为个人投资者,仅有0.4%为机构投资者账户。而个人投资者相较于机构投资者更不理性,羊群行为非常明显,其做出交易决策主要是追随其他成功的个人投资者或者机构投资者,所以投资者可能不会在分析师盈利预测修正公告后立即关注分析师盈利预测修正的信息。另外,分析师盈利预测修正属于对企业长期经营业绩的预测,投资者在短期内可能并不关注与企业“基本面”信息有关的盈利预测修正,这使得分析师盈利预测修正对股价的影响可能存在一定的时滞性。基于上述分析,本文提出假设1。

假设1:在短期内,分析师盈利预测修正并不能对股价产生显著影响,但随着时间的延长,分析师盈利预测修正对股价的作用将逐渐显现

分析师盈利预测修正通常是根据分析师前一次盈利预测和最近的一致盈利预测来进行的。有些分析师进行盈利预测修正是在前一次盈利预测基础上经过详细的信息收集和分析的,这种盈利预测修正能够向市场传递新的信息;而有些分析师出于节约成本或者规避风险等因素的考虑,会模仿其他分析师的盈利预测行为,从而使自己修正后的盈利预测与一致盈利预测趋近,即所谓的“羊群效应”,这种盈利预测修正仅仅是复制了同行的信息,故并不能向市场传达更多新的信息。Stickel(1990)研究表明,出于模仿目的而进行的盈利预测修正所包含的信息量要小于基于信息收集的盈利预测修正。Hong等(2000)的研究也发现,分析师如果放弃私人信息而模仿其他分析师的盈利预测时,会披露有偏差的信息。

目前许多研究都表明,众多国家的股票市场都对分析师盈利预测修正存在显著的股价漂移现象,但都没有深入研究产生这种现象的原因。然而,由于股价漂移现象是对“有效市场”范式的一个重大挑战,一直以来,都是理论界和实务界关注的热点问题。尤其是针对盈余公告后的股价漂移现象,各国学者也已从证明这种现象的存在性发展到深入解释盈余公告后股价漂移现象的产生和持续性的原因。如于李胜、王艳艳(2006)研究发现,信息质量是盈余公告后股价漂移现象产生和持续的重要原因之一,在盈余公告后,信息质量差的投资组合平均累计超额回报大于信息质量好的投资组合。但随着时间的推移,信息质量差的投资组合的超额回报下降幅度较大,会在短时间内恢复到正常收益水平,而信息质量好的股票的超额回报下降较少,能持续较长时间。同理,本文认为分析师盈利预测修正的信息质量也是造成分析师盈利预测修正后股价漂移现象的主要原因之一。相对于信息质量较差的分析师盈利预测修正来说,信息质量好的分析师盈利预测修正有较少的信息不确定性,投资者在解读信息质量好的分析师盈利预测修正时会发现其所包含的信息更加可靠,因此他们对股价的预期也会与分析师所做的盈利预测趋同,从而使得超额回报的下降幅度较小,即股价漂移现象将更加明显。基于此,本文提出假设2。

假设2:相较于缺乏信息的盈利预测修正,富有信息的盈利预测修正对股价的作用更加明显,且存在更为明显的股价漂移现象

三、研究设计

(一)样本的选择与数据来源本文以2006-2013年沪、深A股上市公司为研究对象,并按照如下标准对各样本数据进行处理:(1)剔除金融、保险类公司及研究期间被PT、ST的公司;(2)由于本文研究涉及到盈利预测修正的计算,所以剔除同一分析师对同一家公司只有一次盈利预测的记录,并且为了保证预测信息的有效性,剔除当前盈利预测和上一次盈利预测间隔超过1年的记录;(3)剔除分析师姓名、股价、日收益率、实际每股收益、公司总资产、机构投资者持股比例等控制变量信息缺失的记录;(4)为了消除公司特殊事件,例如:IPO、配股、增发、股利分配、报表发布等对股价的影响,本文剔除事件窗口期内有上述事项发生的记录;(5)为了避免异常值对回归结果的干扰,本文对所有连续变量在1%以下和99%以上的极值进行了Winsorize缩尾处理。经过上述步骤的筛选后,最终得到69816个盈利预测样本,其中涉及1980支股票,4287名分析师。本文的数据均来自国泰安(CSMAR)数据库。模型统计检验采用Stata12. 0完成。

(二)变量定义

(1)被解释变量(CAR)。对股价的影响可以通过分析师盈利预测修正前后的累计超额收益率(CAR)来衡量。本文采用市场调整模型计算累计超额回报率,具体方法如下:

首先,在参数估计窗口(为实施稳健性检验),将预测当年一整年定义为参数估计窗口,利用CAPM模型分别计算各样本的α和β值)利用CAPM模型估计出回归参数αi和βi:

其中,ri,t表示各样本的日回报率,rm,t表示市场指数(本文选择中证流通指数作为市场指数)对应的日回报率。

然后,将估计出的回归参数αi和βi代入模型(2),计算出日超额回报率:

其中,ARi,t表示各样本在事件窗口(本文以分析师盈利预测修正日为事件日,在(-1,1)窗口期内考察市场反应)期内的日超额回报率。

最后,选择(-1,1)为事件窗口,由此得到的累计超额回报率为:

(2)解释变量。盈利预测修正(Forecast Revisions)。本文选择同一分析师前后两次预测来进行比较,主要是基于前人的研究。这些文献表明,在对单个分析师的盈利预测修正进行研究时,作为一个比较基准,分析师自己之前的盈利预测要比公司层面的一致预测要好。同时本文使用本次预测发布日前一天的收盘价对盈利预测修正进行标准化处理。盈利预测修正的信息含量。为了区分分析师的盈利预测修正是出于模仿目的的预测修正还是基于他们获取了新的信息而进行的预测修正,本文借鉴Gleason和Lee(2003)的做法,使用富有信息的盈利预测修正和缺乏信息的盈利预测修正来对其进行区分,并将富有信息的盈利预测修正定义为当前盈利预测同时高于(或低于)同一分析师对同一公司的上一次盈利预测及所有分析师对该公司的一致盈利预测,而将处于上一次盈利预测和一致盈利预测之间的其他分析师盈利预测修正定义为缺乏信息的盈利预测修正。更进一步,本文将富有信息的盈利预测修正区分为富有信息的向上盈利预测修正(High-up-innovation revisions)和富有信息的向下盈利预测修正(High-down-innovation revisions),其中富有信息的向上盈利预测修正是指当前盈利预测同时高于同一分析师对该公司的上一次盈利预测和所有分析师对该公司的一致盈利预测,富有信息的向下盈利预测修正是指当前盈利预测同时低于同一分析师对该公司的上一次盈利预测和所有分析师对该公司的一致盈利预测。如果分析师盈利预测修正为富有信息的向上盈利预测修正,则High-up-innovation revisions取值为1,否则为0;如果分析师盈利预测修正为富有信息的向下盈利预测修正,则High-down-innovation revisions取值为1,否则为0。同时,本文将一致盈利预测定义为截止至当前盈利预测修正日前一天,所有分析师对该公司所给出的盈利预测的平均值。

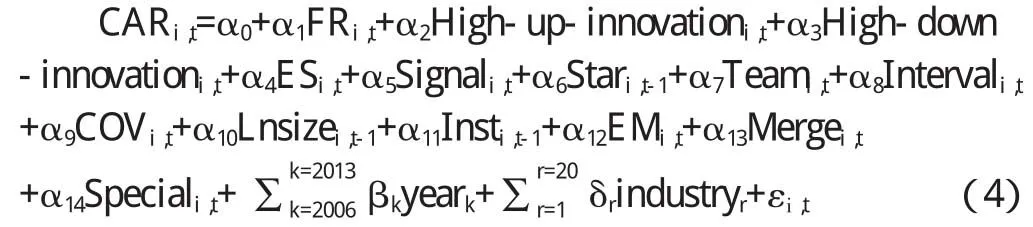

(三)模型构建为了准确分析盈利预测修正自身特性及相关影响因素在短窗口期(-1,1)对股票价格的影响,本文建立了如下模型(4):

其中主要控制变量ES表示盈利预测误差,Signal表示盈利预测误差的方向。所谓分析师盈利预测误差,即盈利意外,指分析师所做的盈利预测与实际盈利之间的差异,本文将其定义为实际每股收益(EPS)与分析师预测的每股收益之差的绝对值,并使用本次预测发布日前一天的收盘价对其进行标准化处理。由于距离年报发布日越近,分析师得到的相关信息越充分,越有把握进行预测,因此,预期越接近年报公布日的盈利预测越准确,本文选取距离年报公布日最近的一次预测作为分析师盈利预测,来与实际每股收益进行比较。同时,本文定义当实际每股收益小于分析师盈利预测的每股收益,即盈余被高估时,Signal取值为1,否则为0。Star表示如果分析师上一年是《新财富》杂志评选出的最佳分析师,则取值为1,否则为0。Team表示做出盈利预测的是否为一组分析师,如果对公司做出的盈利预测是一组分析师共同进行的,则取值为1,否则为0。Interval表示同一分析师针对同一公司前后两次盈利预测的间隔天数。针对同一盈利预测修正事件,如果前后两次盈利预测的间隔时间越长,那么分析师就有越长的时间为盈利预测修正进行准备工作,这样所做出的盈利预测修正应该更加准确,市场反应也应该更好。COV表示公司分析师覆盖率的高低。本文将在预测当年跟踪样本公司的分析师总数作为跟踪公司的分析师人数。根据Elgers等(2001)的研究,如果跟踪样本公司的分析师人数超过所有样本公司的跟踪分析师人数的平均数,那么本文就将该公司定义为分析师覆盖率高的公司,则COV的取值为1,否则取值为0。Lnsize表示被预测公司的规模,用被预测公司上一年年末总资产的自然对数来衡量。Inst表示被预测公司上一年年末机构投资者的持股比例。EM表示盈余管理动机。研究表明,资本市场中普遍存在盈余管理现象,并且该现象的存在会影响分析师盈利预测修正对股价的作用机制。借鉴查灿(2013)的做法,当被预测公司表现为巨亏(每股收益小于-0.2元)或者处于微利水平(每股收益大于0且小于0.05元)时,认为该公司有盈余管理动机,该变量取值为1,否则取值为0。Merge和Special分别表示公司是否存在并购或违规处理情况。当公司在预测年度存在兼并或收购现象时,Merge取值为1,否则为0;当公司在预测年度存在违规处理情况时,Special取值为1,否则为0。最后,为了控制年份固定效应和行业固定效应,本文加入了7个年份虚拟变量,并按照证监会的21个行业(剔除金融、保险类)分类设置了20个行业虚拟变量。

(四)计量问题为了更好地研究分析师盈利预测的特性对股价的影响,本文以单个分析师盈利预测为样本进行分析。但针对同一公司的分析师盈利预测并不独立,各分析师的盈利预测之间存在正相关,因此,使用普通最小二乘法(OLS)进行回归则会夸大模型的显著性。为了克服此问题,本文借鉴Diggle等(1994)的做法,使用Huber/White方法来进行OLS回归。该方法采用最大似然估计法,在构建方差和协方差矩阵时假设针对同一公司的各分析师盈利预测存在共同的因子,从而解决了截面相关性问题。

四、实证分析

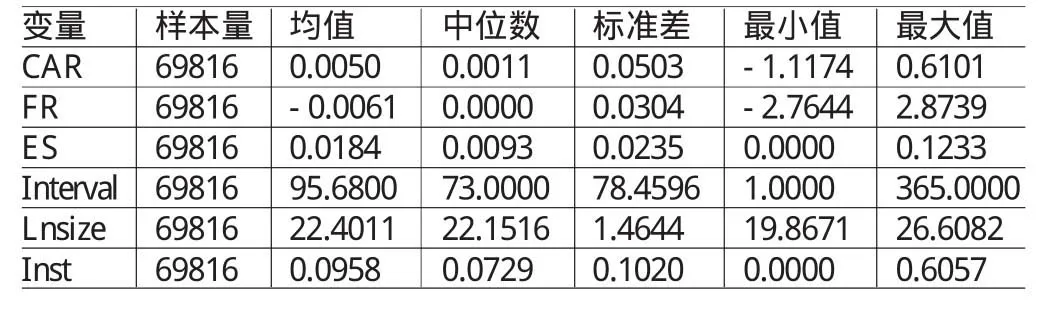

(一)描述性统计表1和表2列示了各变量的描述性统计。从表1可知,CAR的平均值为0.0050,中位数为0.0011,CAR具有正的均值和中位数,表明分析师盈利预测修正在短窗口期内能够为投资者带来正的回报。FR的均值为-0. 0061,表明大部分分析师会向下调整盈利预测。这种现象可能是因为,证券分析师在首次做出盈利时通常具有乐观倾向[20,37],随着时间的推移,分析师将获得更多的有效信息来进行预测并修正,使其预测更接近实际值,所以分析师更多的是向下修正其盈利预测,这与国外成熟市场中分析师的表现是相似的。分析师两次盈利预测间隔的时间(Interval)的平均值为95.68天,最小值为1天,最大值为365天,说明各分析师两次盈利预测的间隔时间差异较大,且间隔时间普遍较长。从表2可知,Signal取值为1的记录有50739条,而取值为0的记录只有19077条,这预示着分析师盈利预测的每股收益要普遍高于企业的实际每股收益,这就进一步说明分析师在进行盈利预测时具有乐观倾向。富有信息的向上盈利预测修正(High-up-innovation)只有7638条,而富有信息的向下盈利预测修正(High-down-innovation)有26872条,明显高于前者,这说明大部分分析师在获取了更多的有效信息后为了使其盈利预测更接近企业的实际盈余,会向下调整之前的盈利预测。COV取值为1的样本量有53029个,即在被预测的公司中绝大部分是高分析师覆盖率的,这说明随着我国证券市场的发展,分析师行业也在逐步兴起,参与盈利预测的分析师也越来越多。

表1 各变量描述性统计1

表2 各变量描述性统计2

(二)相关性分析表3列出了各变量之间的Pearson相关系数。从表中可以看出CAR与FR的相关系数为正,与ES的相关系数为负,且都在1%统计水平上显著,说明分析师盈利预测修正和盈利预测误差都能对股价产生显著影响。CAR与Signal在1%统计水平上显著负相关,说明盈利预测误差的方向能对股价产生负向影响,与预期相符。同时,如预期设想,CAR与High-up-innovation在1%统计水平上显著正相关,与High-down-innovation在1%统计水平上显著负相关,即富有信息的向上盈利预测修正能够对股价产生正向影响,而富有信息的向下盈利预测修正会对股价产生负向影响。此外,富有信息的向下盈利预测修正(High-down-innovation)与分析师盈利预测修正(FR)和富有信息的向上盈利预测修正(High-up-innovation)在1%统计水平上具有较高的负相关性(相关系数分别为-0.3629、-0.2772),分析师盈利预测修正(FR)与富有信息的向上盈利预测修正(High-up-innovation)在1%统计水平上具有较高的正相关性(相关系数为0.2014),而盈利预测误差(ES)与盈利预测误差方向(Signal)在1%统计水平上具有较高的正相关性(相关系数为0.2734)。但总体而言,本文研究的各变量之间的相关系数都没有超过0.4,因此,各变量之间不存在存在多重共线性。

(三)回归分析

表3 各变量的相关性分析

(1)分析师盈利预测修正在短窗口期对股价的影响。表4列示了分析师盈利预测修正在短窗口期(-1,1)对股价影响的检验结果。其中模型1仅考虑解释变量分析师盈利预测修正(FR)、富有信息的向上盈利预测修正(High-up-innovation)、富有信息的向下盈利预测修正(High-down-innovation)和主要控制变量盈利预测误差(ES)、盈利预测误差方向(Signal)对股价的影响;模型2在模型1的基础上加入针对分析师本身特征的控制变量,明星分析师(Star)、是否为一组分析师(Team)以及分析师两次盈利预测的间隔时间(Interval);模型3在模型2的基础上进一步考虑被预测公司的特性,加入控制变量:跟踪公司的分析师人数(COV)、被预测公司的规模(Lnsize)、机构投资者持股比例(Inst)、公司的盈余管理动机(EM)、公司是否发生兼并或收购事项(Merge)以及公司是否存在违规处理情况(Special)。另外,如前所述,为了克服针对同一公司各预测之间的正相关性问题,本文采用Huber/White方法对各模型进行OLS回归。从表4的结果可知,解释变量中分析师盈利预测修正(FR)在3个模型中的系数都不显著,说明分析师盈利预测修正(FR)在短窗口期内并不能对股价产生显著影响。富有信息的盈利预测修正在3个模型中的回归系数都是显著的,说明相较于缺乏信息的盈利预测修正,富有信息的盈利预测修正能对股价产生更为显著的影响。同时,富有信息的向上盈利预测修正(High-up-innovation)的回归系数在3个模型中都显著为正,富有信息的向下盈利预测修正(High-down-innovation)在3个模型中的回归系数都显著为负,说明富有信息的盈利预测修正能使股价产生同向变动,即当本次盈利预测高于前次盈利预测时,股价会上涨,反之亦然。如前文所述,FR可视为分析师盈利预测修正“量”方面的信息,High-up-innovation、High-down-innovation可视为分析师盈利预测修正“质”方面的信息。从上述分析中可以得出以下结论:在(-1,1)短窗口期中,只有分析师盈利预测修正“质”方面的信息能对股价产生影响,而“量”方面的作用并不明显。并且,可以看出High-down-innovation的Huber/White t检验值为-18.53(模型3),且在3个模型中t检验值都是最高的,说明在“质”方面的信息中,富有信息的向下盈利预测修正(High-down-innovation)对股价的影响最为强烈。而主要的控制变量分析师盈利预测误差(ES)在3个模型中的系数都不显著,说明同分析师盈利预测修正(FR)一样,盈利预测误差(ES)在短窗口期内也不能对股价产生显著影响。而盈利预测误差的方向(Signal)在3个模型中的回归系数都显著为负,说明盈利预测误差的方向在短窗口期内能对股价产生显著的负向影响,这与本文的预期相符。在模型2和模型3中,Team和Interval的系数显著为正,表明随着人力的增加,分析师两次盈利预测的间隔时间越长,其所做出的盈利预测修正对股价产生的影响就越正面,这与本文的预期相符。而在模型3中,公司规模变量(Lnsize)和机构投资者持股比例(Inst)变量的系数显著为负,说明机构投资者持股比例越少,分析师盈利预测的市场反应越好,这很可能是由于当被预测公司规模较小、机构投资者持股比例较少时,其信息的披露程度较低,当分析师对其进行盈利预测修正时,市场在短期内会对这些盈利预测信息做出积极的反应。COV和Merger的系数在模型3中显著为正,说明跟踪公司的分析师人数越多或被预测公司最近发生兼并或收购情况时,分析师的盈利预测对股价的影响越大。而Star、EM、Special的系数虽然不显著,但是其对股价的影响方向符合本文预期。从对表4的分析得出结论:在(-1,1)的短窗口期中,分析师盈利预测修正“量”方面的作用并不明显,而“质”方面却能对股价产生显著影响。为了进一步分析盈利预测修正后的股价反应,本文进一步拓展事件窗口期,研究在较长窗口期下分析师盈利预测修正对股价的影响。

表4 分析师盈利预测修正在短窗口期对股价的影响

(2)延长窗口期后,分析师盈利预测修正对股价的影响。从表5的结果可以看出,分析师盈利预测修正“量”方面的信息(FR)在盈利预测修正后的第8个交易日开始对股价产生显著的负向影响,且随着时间的推移逐渐加强。主要控制变量盈利预测误差(ES)对股价的影响要早于分析师盈利预测修正,大约在盈利预测修正后的第5个交易日开始对股价产生显著的正向影响,且随着时间的推移逐渐加强。这表明随着时间的推移,投资者开始关注分析师盈利预测修正和盈利预测误差“量”方面的信息,假设1得到验证。同时,与在短窗口期(-1,1)的结论类似,分析师盈利预测修正“质”方面的信息仍然对股价产生了显著的影响,且在各个窗口期中富有信息的向下盈利预测修正(High-down-innovation)的Huber/Whitet检验值都是最高的,说明在“质”方面的信息中,富有信息的向下盈利预测修正(High-down-innovation)对股价的影响最为强烈。这表明,当分析师盈利预测修正行为具有信息含量时,市场会产生强烈的反应,且市场对于坏消息的反应比对好消息的反应更加敏感。这主要是由于分析师更愿意为被预测公司做出比较有利的盈利预测,同时投资者也乐于接受这样的好消息,故当好消息披露时,市场不会产生太剧烈的波动;而公司一般都有隐瞒坏消息的动机,当分析师向下修正被预测公司的盈利时,表明该分析师一定是获取了极为有效的信息并经过缜密的分析后得出的结果,从而对股价产生了更强烈的影响。

表5 不同事件窗口期下分析师盈利预测修正对股价的影响1

为了更进一步验证分析师盈利预测修正在未来更长的时期是否对股价产生显著影响,本文继续将事件窗口期进行扩展。从表6可以看出,随着窗口期的延长,干扰因素增多,各变量对股价的影响并不稳定。但可以看出,在更长的窗口期盈利预测修正“量”方面的信息和盈利预测误差对股价的影响越来越显著(从各变量的Huber/White t检验值可以看出),分析师盈利预测修正“质”方面的信息随着窗口期的进一步延长,其对股价的影响逐渐减弱,尤其是富有信息的向上盈利预测修正,在窗口期(-1,20)之后对股价的影响就不再显著。

表6 不同事件窗口期下分析师盈利预测修正对股价的影响2

(3)分析师盈利预测修正在股价漂移窗口期对股价的影响。从上述分析可以看出,在分析师盈利预测修正很长一段时间后分析师盈利预测修正的信息仍然对股价存在显著影响,表明市场并没有及时吸收分析师盈利预测修正所包含的信息,即股价对分析师盈利预测修正的反应存在漂移现象。为了进一步研究该现象,本文选取盈利预测修正日后60个交易日作为股价漂移窗口(即以分析师盈利预测修正日为事件日,选取窗口期(2,61)作为股价漂移窗口)来对模型(4)进行回归,观察股价对分析师盈利预测修正的反应。从表7的结果可以看出,在股价漂移窗口分析师盈利预测修正在“量”和“质”方面都对股价产生了显著影响,也就进一步验证了之前的结论,即股价对分析师盈利预测修正存在漂移现象,且相较于缺乏信息的盈利预测修正,富有信息的盈利预测修正的股价漂移现象更为明显,这也与本文的假设2一致。

五、结论

本文基于国泰安(CSMAR)数据库中2006-2013年沪、深A股所有单个分析师盈利预测数据,在考虑了分析师自身特征以及被预测公司特性后建立实证模型,并采用Huber/White方法进行OLS回归;同时本文还考虑到证券分析师的“羊群行为”,将分析师的盈利预测修正区分为富有信息的盈利预测修正和缺乏信息的盈利预测修正,从“量”和“质”的角度对分析师盈利预测修正在不同窗口期对股价的影响进行了比较全面的分析。本文不仅拓宽了分析师盈利预测对股价作用机制的研究范围,为已有文献提供新兴市场的研究视角,还为我国今后如何提高资本市场效率提供了相关经验借鉴。综合本文的结果可以看出,投资者对分析师盈利预测修正“量”方面的信息存在时滞性,在分析师盈利预测修正8日后,分析师盈利预测修正“量”方面的信息对股价的影响才不断显现;而“质”方面的信息在各个窗口期都能对股价产生显著影响。同时,盈利预测修正后存在着股价漂移现象,并且富有信息的盈利预测修正的股价漂移现象更为明显。以上研究结论更进一步证明了分析师盈利预测修正中包含大量有用信息,但股票价格并没有对此进行完全、及时地反映,这就使得投资者利用分析师盈利预测数据来构建投资组合获取套利机会,取得超额收益成为可能;而盈利预测修正后股票独特的反应方式也反映了我国股票市场的一些独有特点,如市场不够关注盈利预测信息,且机构投资者存在着操纵市场的行为;此外,市场对于富有信息含量的好消息和坏消息的不同反应程度也说明了好消息与坏消息之间的不对称性,公司更倾向于隐藏坏消息,从而使坏消息的发布对市场产生更为剧烈的影响。另外,证券分析师的行为存在着明显的“羊群效应”,在考虑该因素后,市场能够对富有信息的盈利预测修正和缺乏信息的盈利预测修正进行区别定价。鉴于分析师在市场定价中发挥的重要作用,我国相关监管机构应该积极探索如何更好的规范和加强证券分析师队伍的建设,促进其稳步、健康发展。

表7 分析师盈利预测修正在股价漂移窗口对股价的影响

*本文系国家自然科学基金面上项目“‘意见领袖'角色定位下证券分析师预测对市场情绪的干预机制研究”(项目编号:71572054)和教育部人文社科研究规划基金项目“我国新会计准则体系对证券分析师盈利预测的影响机理研究”的阶段性研究成果。

[1]谭伟强:《盈余公告后价格漂移:四十年研究回顾》,《金融管理研究》2013年第1期。

[2]蔡庆丰、杨侃、林剑波:《羊群行为的叠加及市场影响》,《中国工业经济》2011年第12期。

[3]朱红军、何贤杰、陶林:《信息源、信息搜寻与市场吸收效率》,《财经研究》2008年第5期。

[4]齐伟山、欧阳令南:《机构投资者与盈余公告后的股价行为》,《管理科学》2006年第1期。

[5]杨洪瑞、程素婷、万翠英:《中国股票市场中机构投资者与个人投资者的投资行为分析》,《石家庄铁路职业技术学院学报》2006年第4期。

[6]黄宇虹:《证券分析师预测与价格发现》,《投资研究》2013年第32期。

[7]薛爽:《预亏公告的信息含量》,《会计与财务研究》2001年第3期。

[8]孔东民:《有限套利与盈余公告后价格漂移》,《中国管理科学》2008年第6期。

[9]于李胜、王艳艳:《信息不确定性与盈余公告后漂移现象(PEAD)》,《管理世界》2006年第3期。

[10]白晓宇、钟震、宋常:《分析师盈利预测之于股价的影响研究》,《审计研究》2007年第1期。

[11]查灿:《我国证券分析师盈利预测准确性的影响因素研究》,暨南大学2013年硕士学位论文。

[12]Guan Y.Lu H.and Wong M.H.F.Conflict-of-Interest Reformsand InvestmentBankAnalysts'ResearchBiases. Journal of Accounting,Auditing&Finance,2012.

[13]Vasiliki E.Athanasakou,Norman C.Strong and Martin Walker.Earnings Management or Forecast Guidance to Meet Analyst Expectations?Accounting and Business Research,2009.

[14]Brav A.And R.Lehavy.An Empirical Analysts of Analysts'TargetPrices:Short-termInformativenessand Long-termDynamics.TheJournal of Finance,2003.

[15]Francis J.and L.Soffer.The Relative Informativeness of Analysts'Stock Recommendations and Earnings Forecast Revisions.Journal of Accounting Research,1997.

[16]Scott E.Stickel.The Anatomy of The Performance of Buy and Sell Recommendations.Financial Analysts Journal,1995.

[17]Chan L K,N Jegadeesh and J Lakonishok.Momentum Strategies.Journal of Finance,1996.

[18]Cristi A.Gleason,and Charles M.C.Lee.Analyst Forecast Revisions and Market Price Discovery.The Accounting Review,2003.

[19]YuanZhang.AnalystResponsiveness,andthe Post-earnings-announcement Drift.Journal of Accounting and Economics,2008.

[20]GrahamJ R.Herding Among Investment Newsletters: Theory andEvidence.Journal of Finance,1999.

[21]Hong H,J.D.Kubik,and A.Solomon.Security Analysts'Career Concerns and Herding of Earnings Forecasts. RandJournal of Economics,2000.

[22]GriffinP.CompetitiveInformationintheStock Market: An Empirical Study of Earnings,Dividends,and Analysts' Forecast.Journal of Finance,1976.

[23]Elton E.J.M.J.Gruber,and M.Gultekin.Expectations andSharePrices.Management Scinece,1981.

[24]Stickel S.E.Common Stock Returns Surrounding Earnings Forecast Revisions:More Puzzling Evidence.The Accounting Review,1991.

[25]Stickel S.E.Predicting Individual Analyst Earnings Forecasts.Journal of Accounting Research,1990.

[26]Hong H.,T.Lim,and J.Stein.Bad News Travels Slowly:Size,Aanlyst Coverage,and The Profitabilityof MomentumStrategies.Journal of Finance,2000.

[27]Bhushan R.An Informational Efficiency Perspective onthePost-Earnings-AnnouncementDrift.Journalof Accounting andEconomics,1994.

[28]RichardR.Mendenhall.ArbitrageRiskand Post-Earnings-Announcement Drift.The Journal of Business,2004.

[29]Ljungqvist A.,C.J.Malloy,and F.C.Marston. Rewriting History.Journal of Finance,2009.

[30]WilliamBeaver,BradfordCornell,WayneR. Landsman,and Stephen R.Stubben.The Impact of Analysts' Forecast Errors and Forecast Revisions on Stock Prices.Journal of Business Finance,2008.

[31]Elgers P.T.,M.H.Lo,and R.J.Pfeiffer Jr.Delayed Security Price Adjustments to Financial Analysts'Forecasts of Annual Earnings.TheAccounting Review,2001.

[32]Diggle P.J.,K.Y.Liang,and S.L.Zeger.Analysis of Longitudinal Data.OxfordU.K.:ClarendonPress.1994.

[33]Fried D.and D.Givoly.Financial Analysts'Forecasts of Earnings:A Better Surrogate for Market Expectations.Journal of Accounting andEconomics,1982.

[34]Hirst E.,L.Koonge,and P.Simko.Investor Reactions to Financial Analysts'Research Reports.Journal of Accounting Research,1995.

[35]Bartov E.,Radhakrishnan S.,and Krinsky L.Investor Sophistication and Patterns in Stock Returns After Earnings Announcements.TheAccounting Review,2000.

(编辑彭文喜)