集中与制衡:信息技术行业股权多元化对国企改革的启示*

周 娜,鲍晓娟

(重庆理工大学 管理学院,重庆 400054)

集中与制衡:信息技术行业股权多元化对国企改革的启示*

周娜,鲍晓娟

(重庆理工大学 管理学院,重庆 400054)

摘要:研究信息技术上市公司的多元股权结构,对当前国企混合所有制改革具有借鉴意义。文章选取2014年中国A股200家信息技术上市公司作为样本,通过均值比较和多元回归分析,考察终极控制人性质、股权类型、股权集中度与股权制衡度对公司绩效的影响。研究发现,终极控制人性质对公司绩效没有显著影响;股权类型中国有股和高管持股比例与公司绩效关系不显著、法人股与公司绩效显著正相关;股权集中度单独对公司绩效不起显著作用,加上股权制衡因素,与公司绩效显著正相关。阐述了新时期国企改革的启示,即混合所有制改革不是要完全私有化;发展混合所有制,实行多元股权结构,要更多鼓励法人股权的参与;股权集中是必要的,但需要相应的股权制衡。

关键词:国企改革;股权多元化;公司绩效;信息技术行业

中共中央、国务院近期颁布的《关于深化国有企业改革的指导意见》预示着新一轮国企改革大幕正式开启。本轮国企改革的目标是将发展公有制和市场经济深入结合,一大亮点是发展混合所有制经济,其实质是实行多元化的股权结构。改革实践证明,国有企业引入其他所有制有助于改善经营绩效,但以往国企改革中出现过很多弊端,如国有资本运行效率低下、国有资产流失严重、国企内部激励约束机制扭曲、国有股“一股独大”等,如何才能避免重蹈覆辙,是亟需解决的问题。在新一轮国企改革的大背景下,深入分析多元股权结构对公司绩效的影响有着重要的现实意义。

现代企业理论认为,股权结构反映的是公司的所有权性质及股权的分布状况,具体包括不同类型的股东及其持股比例以及各股东之间的权力关系等[1]。股权结构决定着公司治理结构,影响着公司绩效。自国外学者Berle & Means研究股权结构与公司绩效的关系始,我国学者许小年和王燕[2]也以中国沪深上市公司为样本首次采用实证方法对此做了研究,围绕该问题国内外学者进行了深入的理论和实证探讨,形成了丰富的研究结论,但由于不同国家、不同行业的股权结构具有不同的特征,他们并没有形成一致观点。我国资本市场发育较晚,股权结构相对复杂,政府在推进企业市场化改革中对股权结构进行了有益尝试,2005年以来的股权分置改革使我国上市公司的股权结构在组成及比例等方面发生了很大改变。在新时期,研究我国上市公司的股权结构有着很高的理论价值。

随着大数据时代的到来,信息技术对国民经济和社会发展起着日益重要的作用,逐步受到学者和企业家的重视。作为我国的战略性新兴产业,信息技术行业与传统行业相比,资本市场发展更为充分,股权结构更为多元,研究该行业上市公司的股权结构,能够为新时期我国国企改革提供有益借鉴。

一、理论分析与研究假设

(一)股权性质与公司绩效

股权性质是在质的规定性方面对股权结构进行的区分,可考察持股主体的构成类型与持股比例[3]。已有股权性质的研究大多从直接控股股东的类型进行分析,如Xu & Wang[4]把公司的所有权结构区分为国有股比例、法人股比例和流通股比例,研究其与公司盈利能力之间的关系,徐莉萍等[5]把上市公司大股东的股权性质分为国有资产管理机构、中央直属国有企业、地方所属国有企业、私有产权、外资、金融机构以及高校七种类型。笔者依据终极控制权理论[6],按上市公司的实际控制人性质,将所有公司划分为国有公司和民营公司,然后根据各类资本在公司股份中所占比例,具体研究国家股权、法人股权和个人股权(主要是高管层持股比例)与公司绩效间的关系。

1.实际控制人性质与公司绩效。一方面,从政企关系角度,政府作为国企的终极控制人在资源分配、资金投入、产业政策和税收优惠等方面会进行适当倾斜,使国企在某一行业或领域拥有垄断地位,但国企也会因为政府过度干预而面临沉重的政策性压力以及缺乏竞争而产生的垄断低效;而民营公司受政府控制较小,可以基于企业价值最大化从事生产经营活动,尤其在竞争激烈的信息技术行业,民营公司为实现利润最大化,更愿选择高风险、高回报的创新性项目。吴延兵[7]、陆正飞等[8]以及程仲鸣等[9]分别从政府干预下的生产效率和创新效率损失、高工资支付和过度投资角度为此提供了证据。另一方面,从委托代理理论和产权理论角度,国企过长的委托代理链,使代理成本过高,激励和监督严重不足,容易滋生各种寻租行为和腐败现象;相比而言,民营企业产权明晰,所有者更有动力完善公司治理机制,监督和激励管理者从事有利于公司利益最大化的活动。李寿喜[10]研究产权制度与代理成本和代理效率间的关系,得出国有产权企业的代理问题更为严重的结论。

2.不同类型的股权比例与公司绩效。上述对国有企业的讨论同样适用于说明国有股比例在企业绩效中所起的作用,所以我们主要从法人股权和高管层持股方面进行理论分析。企业法人股权投资看重的是长期收益、规模经营,且投资承担的风险要大于国有股;因此,作为公司持股主体,法人股东为追求投资收益,会利用自身专业、信息、资金方面的优势,积极参与公司决策,更有动机对管理者进行监控。高管层包括董事会、监事会和经理层等公司内部的主要决策者、监督者和经营者,他们与公司的利益密切相关,尤其是公司的创始人,即使在所有权与经营权分离的企业,对高管层实行有效的股权激励,也可以减少经理与股东之间的利益冲突,产生利益趋同效应。早期文献对于以上分析提供了证据,如Boubakri等[11]从风险承担视角,发现国有股比例与风险承担水平显著负相关,杜莹和刘立国[12]的研究支持了法人股比例对公司绩效有显著正向作用,涂永红[13]研究民营上市公司管理层持股比例,发现其对公司绩效有显著的积极影响。

综上所述,本文提出如下假设:

假设1:信息技术行业民营上市公司的绩效好于国有上市公司绩效。

假设2:不同类型的股权与公司绩效的关系不同,其中国有股权与公司绩效显著负相关,非国有法人股权和高管层持股比例均与公司绩效显著正相关。

(二)股权集中度与公司绩效

股权集中度是表示股权在大股东中的集中程度,反映着公司控制权的分配格局。双重委托代理理论认为,现代企业制度中存在两类委托代理关系,分别是股东与管理者之间的委托代理关系和企业大股东与中小股东之间的委托代理关系[14]。在股权集中的公司,一方面大股东出于对自身利益的追求,专心致力于经营、加强管理,更有动机和能力监督管理者的机会主义行为,以降低代理成本;另一方面股权的过度集中也赋予了大股东侵害中小股东利益的权力,产生大股东为追求控制权私人收益而道德风险泛滥的现象,最终使企业价值降低。而股权分散模式,可以避免大股东与代理人之间的合谋,但是由于单个股东的作用非常有限,小股东大多具有“搭便车”的心理,从而导致管理层激励不足、决策缓慢、利益冲突,不利于企业绩效的提高;因此,股权中度集中的公司绩效最好。Shieifer & Vishny[15]提出,适度的股权集中程度,可以提高大股东对经理人的监控力以提高公司绩效;刘星和刘伟[16]的研究证明了股权集中度的“协同效应”假说。基于此,笔者提出假设3:股权集中度与公司绩效呈倒U型关系。

(三)股权制衡度与公司绩效

股权制衡,一般是指除第一大股东外,还存在其他几个大股东集中公司的大部分股权,并通过大股东之间的相互监督制约,使得任何一个大股东都无法单独控制企业,从而抑制内部人掠夺。实际上,股权制衡是相对于股权集中度来说的,在股权集中模式下,大股东与中小股东之间的利益冲突凸显,而引入多元股权结构,让企业内部同时存在多个大股东共同分享企业控制权,可以防止大股东的“掏空”行为,同时也有利于加大对管理层的监督,从而提升上市公司治理效率。国内外学者的相关研究大都支持了股权制衡度的正向作用,如Lehmann & Weigand[17]认为上市公司若存在有效约束绝对控股股东的大股东,公司绩效将明显提高;我国学者陈德萍和陈永圣[18]通过对中小企业上市公司的研究,发现股权制衡有助于提高公司绩效。基于上述理论分析,提出假设4:股权制衡度与公司绩效显著正相关。

二、研究设计

(一)样本数据的来源

为使数据可靠、有效,笔者选取2014年中国A股市场信息技术行业上市公司作为研究样本,所需数据均来源于国泰安CSMAR数据库和上市公司年报。在样本筛选中,剔除了所有ST、*ST类公司以及数据提供不全或者异常的公司,共得到200个有效样本。笔者运用Excel进行数据的处理和筛选,实证部分所用软件为SPSS18和EVIEWS6.0。

(二)变量设计

1.因变量:公司绩效指标的选取

国外大多数研究者均使用托宾Q值作为公司绩效的衡量指标,在西方强有效、全流通的证券市场中,它可以很好地反映公司绩效,然而由于我国资本市场的弱势有效以及影响绩效因素的多元性,托宾Q值在我国并不适用。笔者结合我国公司绩效研究的现状,选用综合性和代表性较强的利润指标净资产收益率ROE作为衡量公司绩效的指标。

2.解释变量:股权结构指标的选取

(1)股权性质:笔者首先按照国泰安数据库中公司实际控制人性质,区分出国有企业和民营企业两大类型,定义为哑变量,用OP来表示;其次选取股本结构中非流通的国家股比例(STATE)、境内法人股比例(LEGAL)以及根据高管个人资料计算的高管持股比例(MSH)作为研究国有资本、法人资本和个人资本的替代变量。(2)股权集中度:在阅读相关文献的基础上,以第一大股东持股比例CR1来衡量企业的股权是一股独大还是相对集中抑或是高度分散;CR1越大,股权越集中。(3)股权制衡度:考虑到我国信息技术上市公司股权主要集中于前五大股东的情况,笔者用第二至第五大股东的持股比例之和与第一大股东持股比例的比值Z5来衡量其他大股东制衡控股股东能力的强弱;Z5值越大,股权制衡度越高。

3.控制变量的选取

除了股权结构变量外,还存在许多影响上市公司绩效的因素,笔者借鉴其他学者的相关研究成果,暂不考虑影响公司业绩的外部因素,仅选取了公司规模、资产负债率、现金实力和企业成长性作为控制变量。

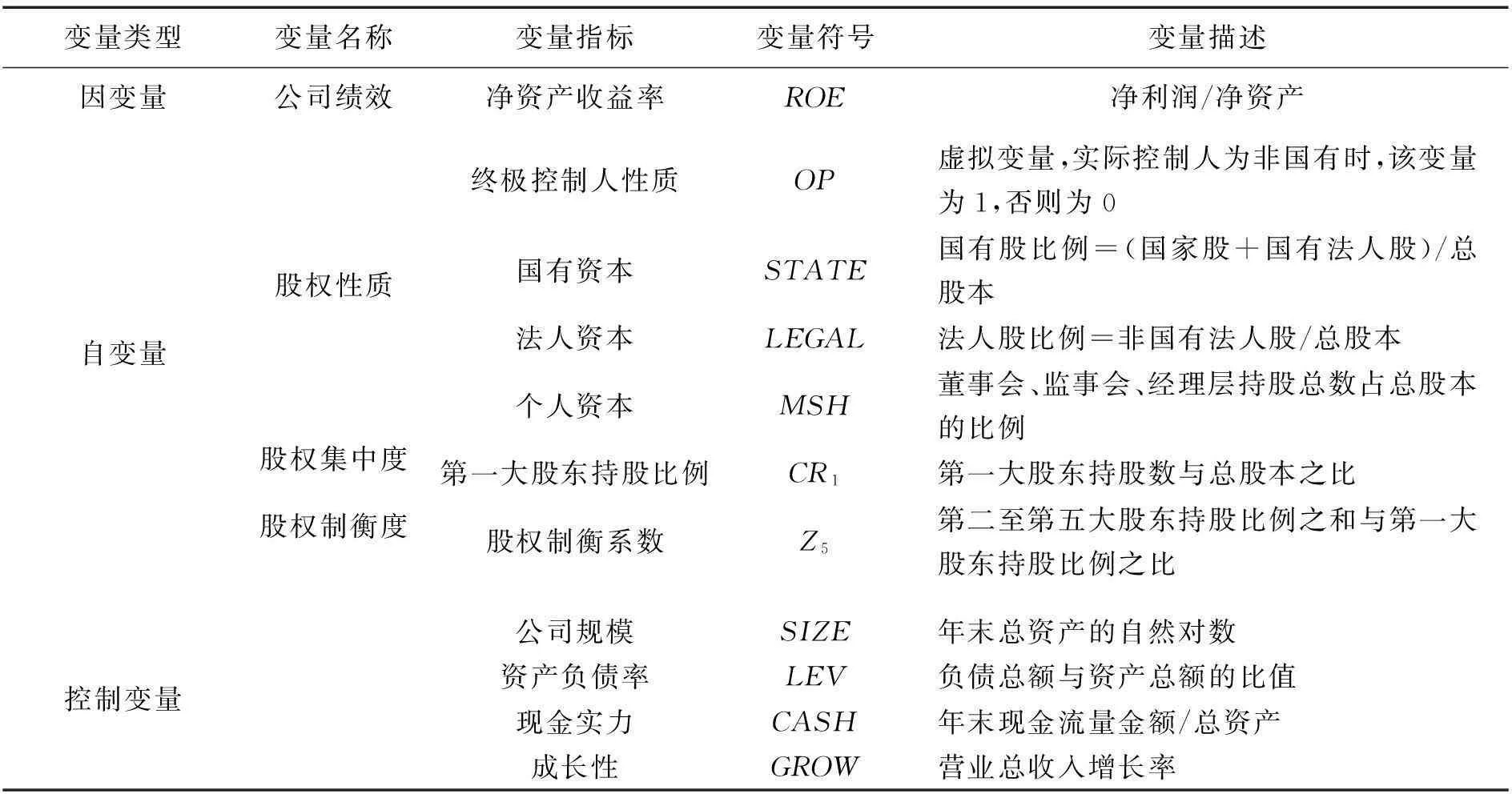

根据上述变量度量的研究,笔者将所有变量整理如表1所示。

(三)模型设定

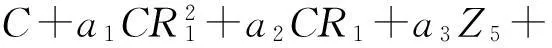

根据上述研究假设,笔者设定了4个待检验模型:

ROE=C+a1OP+a2SIZE+a3LEV+

a4CASH+a5GROW+ε

(1)

ROE=C+a1STATE+a2LEGAL+a3MSH+

a4SIZE+a5LEV+a6CASH+

a7GROW+ε

(2)

a4LEV+a5CASH+a6GROW+ε

(3)

a4SIZE+a5LEV+a6CASH+

a7GROW+ε

(4)

模型(1)-(4)中:C为常数项;ai(i=1,2,3,4,5,6,7)为回归系数;ε为误差项。

模型(1)是为了检测以终极控制权性质作为区分依据时,国有企业和民营企业的绩效有无差异;模型(2)以不同类型的股权比例作为解释变量检验它们与公司绩效间的关系;模型(3)检验的是股权集中度与公司绩效间是否存在二次方关系;模型(4)是加入股权制衡度变量后,考察股权集中度和股权制衡度与公司绩效间的关系。

表1 全部变量定义及描述

三、实证结果分析

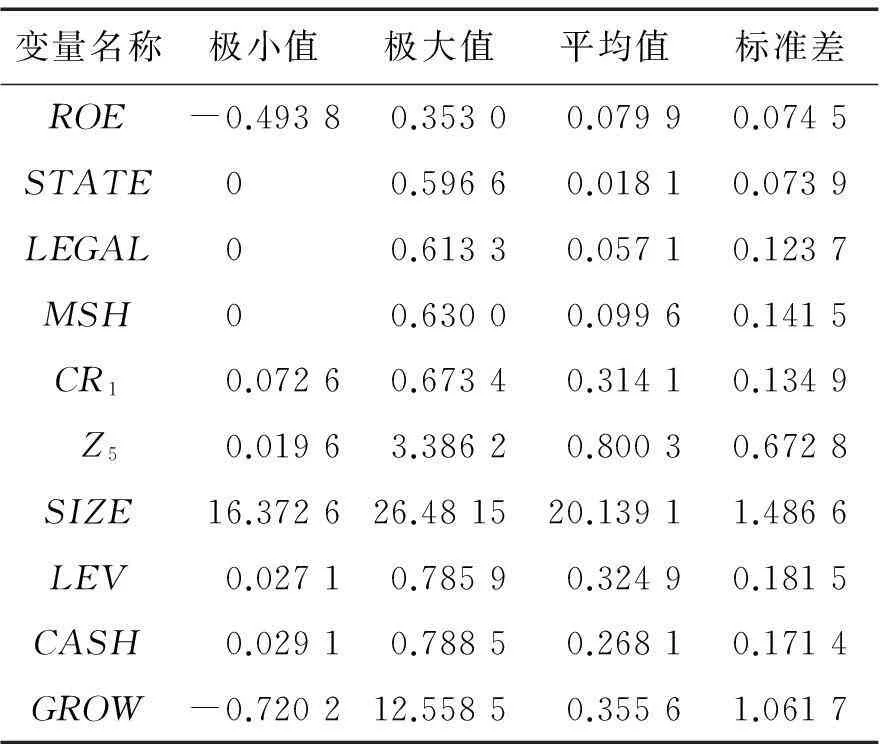

(一)样本的描述性统计分析

为了检验以上模型,首先对本研究涉及的所有变量(除虚拟变量外)进行了整体描述性统计,结果如表2所示。

表2 样本的描述性统计(N=200)

由表2可以看出,净资产收益率极小值为-0.493 8,极大值为0.353 0,标准差为0.074 5,可见我国信息技术行业各公司净资产收益率差异不大;国有股比例极大值为0.596 6,平均值为0.018 1,反映了在整个信息技术行业上市公司中,已不存在国有全资公司;法人股比例均值为0.057 1,说明随着股权分置改革,非流通的国有股和法人股比例明显降低;高管层持股比例极大值为0.63,平均值为0.099 6,说明大部分信息技术上市公司的高管人员持有公司较高的股份;第一大股东持股比例最大值为0.673 4,均值为0.314 1,标准差为0.134 9,这显示我国信息技术上市公司存在第一大股东相对控股的现象,但不同企业之间的差异也较大;股权制衡度系数均值为0.800 3,标准差为0.672 8,说明大股东之间的制衡能力有限,而且不同公司间差异明显;公司规模和成长性在不同公司中存在很大差别;不同公司的负债水平和现金实力也有一定区别。

(二)分组比较分析

运用SPSS软件比较均值中的独立样本T检验方法,对股权结构变量进行分组,比较各组绩效大小以及各组间公司绩效是否有显著性差异,这是对研究假设的初步验证。

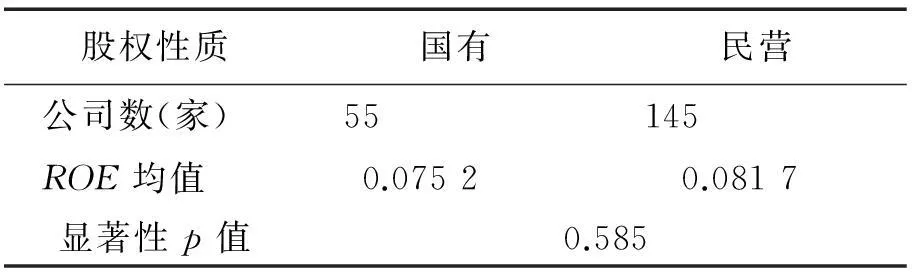

1.终极控制权性质分组下公司绩效比较

终极控制权性质分组下公司绩效比较结果如表3所示。

表3 终极控制权性质分组下公司绩效比较结果

从表3可以看出,按照公司终极控制人划分,我国信息技术行业大多数上市公司属民营企业。对比国有企业和民营企业的绩效可以发现,民营企业的绩效均值要高于国有企业,但其p值大于0.1,说明在10%的显著性水平下不显著,即两组间绩效并无显著差异,这与假设1不一致,需对其作进一步检验。

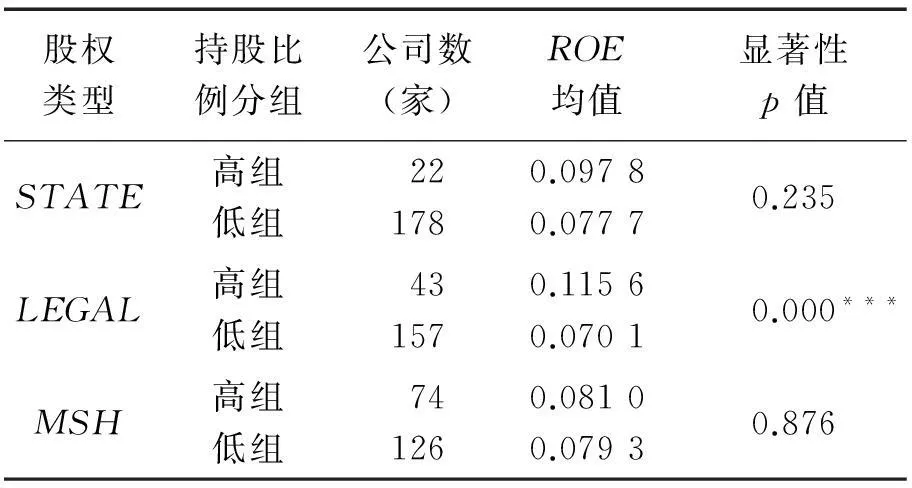

2.不同股权类型分组下公司绩效比较

对国有资本、法人资本及个人资本按照持股比例的平均值进行分组,可分为持股比例高组和持股比例低组。如表4所示,国有资本和高管个人持股比例高组的公司绩效均值都稍高于持股比例低组,但其p值均不显著,说明国有股比例和高管持股比例与公司绩效间的关系并不显著;而法人资本持股比例高组的公司绩效均值显著高于持股比例低组(p<0.01),说明法人股比例与公司绩效间呈显著正相关关系。初步得出的结果并不完全支持假设2,还需对其进行深入验证。

表4 不同类型股权分组下公司绩效比较结果

注:***表示在1%的统计水平下显著。

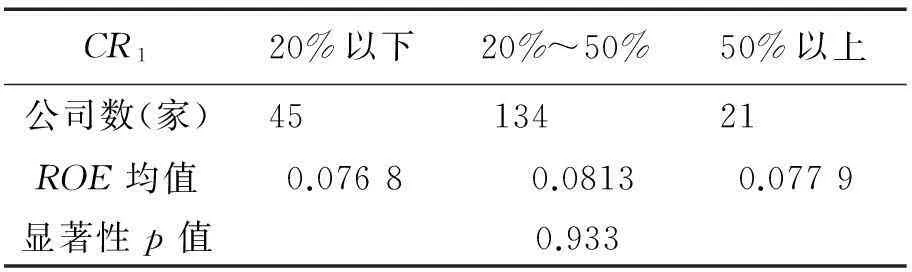

3.股权集中度分组下公司绩效比较

本文借鉴姚圣娟等[19]的研究,把股权集中度按第一大股东持股比例分为三组:CR1>50%,股权高度集中;20%≤CR1≤50%,股权相对集中;CR1<20%,股权高度分散。根据表5可知,我国大多数信息技术上市公司处在相对集中的20%~50%区间,统计各组的ROE均值,可以看出,股权相对集中的公司绩效最高,但是统计检验的结果并不显著,说明三组的绩效差异不显著;因此,对于假设3还需进一步验证。

表5 第一大股东持股比例分组下公司绩效比较结果

4.股权制衡度分组下公司绩效比较

按照已有文献的分类,一般根据股权制衡系数Z5是否大于1,将上市公司的股权制衡情况分为有股权制衡(Z5≥1)和无股权制衡(Z5<1)两类,统计结果见表6所示。

表6 股权制衡度分组下公司绩效比较结果

注:**表示在5%的统计水平下显著。

表6显示,200家公司中有138家的股权制衡度小于1,说明我国信息技术行业大多数公司股权制衡不明显,还存在着第一大股东单独控制企业经营决策权的现象。从ROE均值来看,有股权制衡的公司绩效要明显好于无股权制衡的公司,并且显著性p值为0.041,通过了5%水平的显著性检验,这为假设4提供了初步证据。

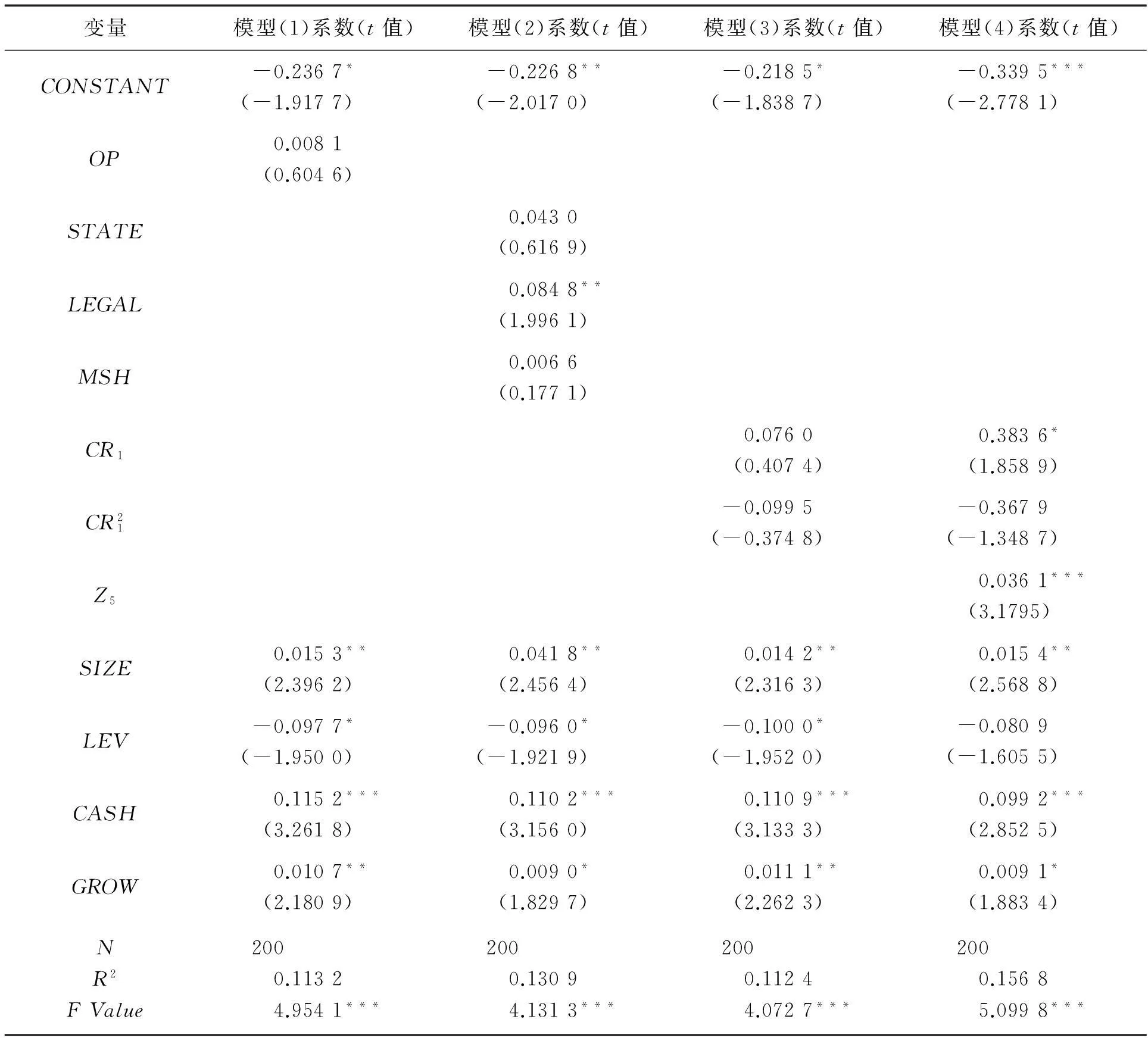

(三)回归分析和假设检验

笔者运用最小二乘法对前文提到的4个模型进行估计,回归结果见表7所示。

表7 模型回归结果

注:***表示在1%的统计水平下显著,**表示在5%的统计水平下显著,*表示在10%的统计水平下显著。

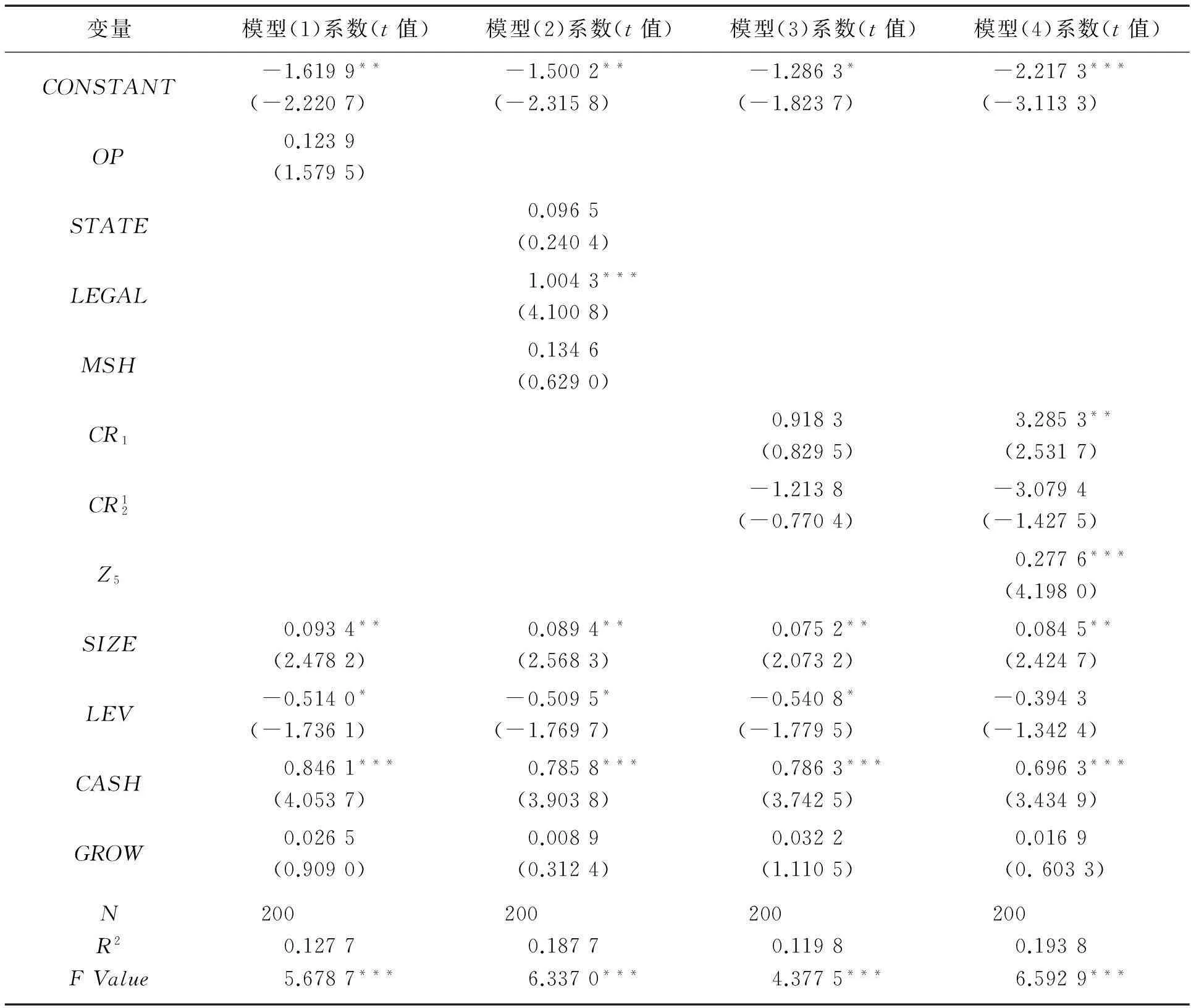

(四)稳健性检验

为了检验前述四个模型的稳定性,笔者还做了以下检验:(1)以反映市场表现的每股收益EPS作为因变量,对4个模型进行回归分析,结果报告如表8所示。表8与表7的分析结果并没有实质性的变化;(2)参考有关文献用前五大股东持股比例的平方和(即赫芬达尔指数H5)作为股权集中度的替代变量对模型(3)、(4)重新进行回归检验,结果显示H5的系数值大小、方向及显著性水平与以CR1作为股权集中度变量时并无显著差别,由此证明了本文模型的有效性。

表8 EPS作为因变量的稳健性检验回归结果

四、研究结论与管理启示

笔者以我国高新技术产业中的信息技术上市公司为研究样本,考察股权结构与公司绩效的关系,实证结果发现:(1)终极控制权性质与公司绩效间无显著相关性;非国有法人股与公司绩效显著正相关,而国有股和高管层持股比例与公司绩效间的关系不显著;(2)单独考虑股权集中度与公司绩效间关系时,两者并不显著相关,加入股权制衡度后,股权集中度与公司绩效呈现显著正向的线性关系;(3)股权制衡度与公司绩效显著正相关,股权制衡度越高,公司绩效越好。

本文的研究结论揭示了我国信息技术行业上市公司股权结构的现状及其与公司绩效的关系,也为我国进行混合所有制国企改革提供了重要启示:(1)我国信息技术国有企业和民营企业绩效并没有显著差异,因此新一轮国企改革不等同于国有企业私有化,发展混合所有制也不是要完全抛弃国有资产,关键是打破行业垄断,提高国企竞争力,防止政府对国企的不必要干预,同时警惕国有资产在改革中流失。(2)发展混合所有制经济、实行股权多元化是国企的发展趋势,但不同类型的股权对企业绩效的作用不同:法人股对企业绩效有着显著的正向影响,因此要鼓励非国有法人股进入相关国企改革中,比如引入战略投资者参加国企改革;国有股与公司绩效关系不显著,主要归因于国有资本运营效率低下,应加强对国有资本的监管力度,防止垄断,以提高其运营效率;高管层持股比例与公司绩效关系也不显著,说明在公司治理中股权激励并不是万能良方,应该建立完善的激励与约束机制,防止出现管理层激励扭曲现象以及“内部人”控制问题。(3)股权集中度和股权制衡度与公司绩效显著正相关的结果表明,过度分散的股权结构并不适合当前我国国企实际,股权集中是必要的,股权改革不能以建立分散的股权结构为目的,以免落入过度分散的误区;但是在研究中并没有发现股权集中度的最优区间,因此在股权集中的结构下,还需要相应的股权制衡来减少控股股东对中小股东利益的侵害,以保护投资者的利益。我们知道,国企改革并不是一项简单的任务,在股权多元化改革的同时,还需完善外部法律制度环境,以及公司治理机制其他方面的配套。

参考文献:

[1]李维安.现代公司治理结构——资本结构、公司治理和国有企业股份制改造[M].北京:中国人民大学出版社,2001:10-11.

[2]许小年,王燕.中国上市公司的所有制结构与公司治理[M].北京:中国人民大学出版社,2000:23-55.

[3]严武.公司股权结构与治理机制[M].北京:经济管理出版社,2004:62- 63.

[4]XU X, WANG Y. Ownership Structure and Corporate Governance in Chinese Stock Companies[J].China Economic Review.1999(10):75-98.

[5]徐莉萍,辛宇,陈工孟.股权集中度和股权制衡及其对公司经营绩效的影响[J].经济研究,2006(1):90-100.

[6]LAPORTA R, LOPEZ-DE-SILANES F, SHLEIFER A. Corporate Ownership around the World[J].Journal of Finance,1999(54):471-517.

[7]吴延兵.国有企业双重效率损失研究[J].经济研究,2012(3):15-27.

[8]陆正飞,王雄元,张鹏.国有企业支付了更高的职工工资吗?[J].经济研究,2012(3):28-39.

[9]程仲鸣,夏新平,余明桂.政府干预、金字塔结构与地方国有上市公司投资[J].管理世界,2008(9):37- 47.

[10] 李寿喜.产权、代理成本和代理效率[J].经济研究,2007(1):102-113.

[11] BOUBAKRI, COSSET N, SAFFAR W. The Role Of State And Foreign Owners In Corporate Risk-Taking: Evidence From Privatization[J].Journal of Finance and Economics, 2013(108):641- 658.

[12] 杜莹,刘立国.股权结构与公司治理效率:中国上市公司的实证分析[J].管理世界,2002(11):124-133.

[13] 涂永红.民营上市公司股权结构与企业绩效关系的实证研究[D].南昌:江西财经大学,2010:49.

[14] 冯根福.双重委托代理理论:上市公司治理的另一种分析框架[J].经济研究,2004(12):16-25.

[15] SHLEIFER A , VISHNY R. Politicians And Firms[J].Quarterly Journal of Economic,1994(109):995-1026.

[16] 刘星,刘伟.监督,抑或共谋?——我国上市公司股权结构与公司价值的关系研究[J].会计研究,2007(6):68-75.

[17] LEHMANN E, WEIGAND J. Governance Structures and Corporate Performance in Germany[J]. European Finance Review,2000(8):121-138.

[18] 陈德萍,陈永圣.股权集中度、股权制衡度与公司绩效关系研究——2007~2009年中小企业板块的实证检验[J].会计研究,2011(1):38- 43.

[19] 姚圣娟,马健.混合所有制企业的股权结构与公司治理研究[J].华东经济管理,2008(22):52-57.

(编辑:段明琰)

DOI:10.3969/j.issn.1673- 8268.2016.04.018

*收稿日期:2015-12-29修回日期:2016- 03-23

作者简介:周娜(1975-),女,重庆綦江人,副教授,硕士生导师,主要从事企业战略与组织管理、公司治理研究。

中图分类号:F270

文献标识码:A

文章编号:1673- 8268(2016)04- 0105- 08

Concentration and Balance: Implications of IT Industry Diversified Equity for SOE Reform

ZHOU Na, BAO Xiaojuan

(SchoolofManagement,ChongqingUniversityofTechnology,Chongqing400054,China)

Abstract:The ownership structure of IT listed companies is more diverse. It has many implications for the current mixed ownership reform of state-owned enterprises. The paper selects 200 A-share market listed companies in 2014 as the sample. By means of mean comparison and multiple regression analysis, from the nature of ultimate controller, different types of equity ratio, as well as equity concentration and balance, it inspects the effects on corporate performance. The study finds that there is no significant difference between the performances of state owned enterprises and private enterprises; the relationship between both state-owned shares and senior shareholding and corporate performance is not significant; the proportion of legal person shares and corporate performance is significantly positive; ownership concentration alone is not significant on corporate performance, but significantly positive when equity balance is added. The conclusion of this paper has many implications for the current SOE reform: mixed ownership reform is not to be completely privatized; to develop mixed ownership and implement pluralistic ownership structure, we should encourage more participation of legal person shares; ownership concentration is necessary, but needs corresponding restriction.

Keywords:SOE reform; equity diversification; corporate performance; IT industry