金融发展水平、产业结构失衡与区域经济增长

王 涛 ,石 丹

(1. 三亚学院 财经学院; 2. 海南省文化产业研究中心, 海南 三亚 572022)

金融发展水平、产业结构失衡与区域经济增长

王涛1,2,石丹1

(1. 三亚学院 财经学院; 2. 海南省文化产业研究中心, 海南 三亚 572022)

[摘要]金融发展与经济增长之间的关系一直是学术界关心的重要问题之一,但国内外学者关于金融发展对经济增长影响的分析结果并不一致。为探索金融发展对经济增长的影响机制,文章通过构建理论模型引入产业结构失衡指标,对区域金融发展水平和产业结构失衡情况进行重新测度,并在此基础上建立面板门槛模型,分析金融发展对经济增长的影响。研究结果表明:(1)产业结构失衡对区域经济增长造成的结构负担显著,各地产业结构失衡主要表现为第一产业发展失衡;(2)金融发展对于区域经济增长的直接影响并不显著,金融发展对经济增长的正面作用通过缓解产业结构以及第一产业发展失衡造成的结构负担而得以体现;(3)金融发展对于结构负担的缓解程度随着金融发展水平的提高而分层降低,存在门槛效应。同时,区域金融发展与产业结构调整的利弊权衡表明金融发展存在最优水平。

[关键词]产业结构;区域经济增长;金融发展水平;资本存量;门槛效应

一、文献综述

关于金融发展水平与经济增长关系的研究最早可追溯到Schumpeter(1911年),其认为地区金融部门的发展通过资本配置以及风险分散对人均收入水平提高及增长率均会产生促进作用[1]。但是,Goldsmith于1969年对1860年到1963年间35个国家的金融发展与经济增长进行实证分析,发现金融发展对经济增长的正面影响并不明显[2]。Lucas认为金融发展对地区经济增长的重要性被过高估计[3]。不过,近期King和Levine1993年的观点与Goldsmith,Lucas等人的看法并不一致。他们运用80个国家1960年到1969年的样本进行实证分析,分析结果表明,金融体系流动性负债总额占GDP比重以及金融机构私人信贷总额占GDP的比重与地区资本积累及其经济增长显著正相关[4],但并不能直接认为金融发展水平促进了地区经济增长。因为有可能是其他因素(如储蓄等)使得金融发展与经济增长发生同向变化并造成两者在统计意义上正相关。为阐释金融发展与经济增长的互动机制,西方学者从不同角度对此问题进行研究。Beck从比较优势的角度论证了金融对经济增长的正面影响,研究发现金融体系较发达的国家中进行外部融资的企业出口份额以及贸易收支顺差额较高,金融发展水平通过提升国家出口竞争力从而带动地区经济增长[5]。从微观视角出发,Carlin等通过对20个OECD国家1970—1995年27个行业的分析表明,资本市场的发达程度决定了企业从资本市场上融资的难易程度。资本市场越发达,上市公司尤其是技术密集型上市公司可更便利地从资本市场融资以便进行更多的研究与开发,并进而带动地区经济增长[6];Wurgler通过对65个国家的样本数据分析得出:与金融发展水平较低的国家相比,金融发展水平较高的国家其金融机构更倾向于向新兴行业增加贷款,减少向衰落行业贷款。不同国家金融机构贷款行为以及倾向性的差别使得金融发展具有不同的增长效应[7]。

国内学者对该问题的关注以及相关的理论研究和实证分析起步于20世纪90年代。有关学者(如谈儒勇[8],王志强等[9],范学俊[10],等等)从不同角度证实了金融发展对经济增长的正向促进作用。与国外研究进展一致,也有国内学者认为金融发展并不总是能促进地区经济增长,或金融发展需要满足一定条件时其正面促进作用才比较显著。米建国等认为经济最优增长的前提是合意的金融发展水平,过高或过低的金融发展水平对地区经济增长均会产生不利的影响[11]。林毅夫等进一步认为不同地区存在不同的最优金融发展水平,不同的经济结构要求不同的金融结构以及银行业结构与之相适应,这是经济健康稳健增长的必要条件[12]。陆静等认为在平衡增长路径下,金融发展的增长效应比较显著;而在非平衡增长过程中,增长效应的产生要求投资适度增加[13]。杨龙等通过实证研究发现金融发展对经济增长的促进作用会随着地区经济发展水平的提高而逐渐显著[14]。

综上所述,国内外学者对于区域金融发展水平与经济增长之间关系的认识并不一致。为进一步了解它们之间的关系,国外学者已经开始从微观层面探索金融发展与经济增长的互动机制,并证实了金融发展对经济增长的间接影响。国内学者受限于微观样本数据,大多主要利用全国或省际的宏观样本数据,采用协整或VAR方法直接分析金融发展与经济增长之间的关系,方法比较单一,得出的结论根据研究方法以及样本数据的不同并不一致,使得更加难以识别金融发展对经济增长的影响机制。本文拟引入中观层面产业结构概念,探索金融发展如何通过缓解结构失衡造成的结构负担进而促进地区经济增长。

二、理论框架

(一)模型的框架及基本假定

本文在Ramsey-Cass-Koopmans模型基本框架下,构建一个包含金融发展以及两个中间部门的一般均衡模型,其内涵为通过两个中间部门产品在最终产品部门生产中的合理配置实现社会福利动态最优的目标,其中中间部门产品在最终产品生产过程中配置的状态决定经济结构是否达到最优,而最终产品经消费后形成的储蓄会因金融发展水平的高低对经济体中实际可利用资本产生约束作用。因此,该模型试图在以上框架下得到衡量区域产业结构失衡程度的指标,并在此基础上揭示产业结构失衡对区域经济增长的负面影响以及区域金融发展水平在其中的影响机制。

首先假定中间产品部门生产函数为标准的柯布-道格拉斯形式,最终产品部门生产函数为标准的CES形式,而消费函数采用CRRA型效用函数。另外,在一个封闭经济中,如果金融市场是信息对称的,则市场出清时当期最终产品(Yt)扣除消费(Ct)后等于当期总投资(It),也即:Yt-Ct=It。当金融市场信息不对称时,金融机构发展起来并在借贷过程中发挥中介作用,假设根据金融发展水平(FLt)的不同,储蓄仅有部分转化为投资,其转化程度取决于地区金融发展水平。因此金融发展水平、储蓄与投资之间满足以下关系(Pagano[15]):FLt×(Yt-Ct)=It。模型中各种符号的定义集中表述如表1所示。

表1 变量、参数及其经济意义说明

(二)模型的稳定均衡解以及实现条件

根据以上基本框架以及有关假定,为便于分析,将效用函数、中间产品部门和最终产品部门生产函数以密集形式建立模型,则该模型的最优化问题可表述为:

对上述问题求解并结合厂商利润最大化原则,可知在平衡增长路径上时,要求各中间部门产出比重(si)与资本存量比重(φi)满足以下关系:

(1)

(2)

(三)金融发展水平、产业结构失衡与经济增长的关系

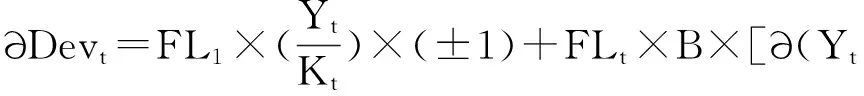

对式(2)进行验证可发现,当金融市场信息对称以及经济结构实现最优情形下,该式与Ramsey-Cass-Koopmans模型结论具有相同的形式,满足一致性基础,因此理论模型及其结论具有可靠性;从经济意义上看,结构失衡和金融发展将对经济增长分别构成线性和非线性的影响。根据(1)式和(2)式并将其结果拓展为三大产业部门,可推断当每个产业部门产出比重与资本存量比重不满足(1)式所示关系时,经济增长偏离最优的平衡增长路径并造成Yt/Kt偏离最优值(Yt/Kt)*。其中该值经济含义为单位资本的产出,可以反映资本的产出效率,其大小取决于金融发展水平以及产业结构失衡情况。由于金融发展水平越高,资本积累越快,根据要素产出边际递减规律,可知∂(Yt/Kt)/∂FLt≤0;其次产业结构失衡程度也即产业结构偏离度(Devt,等于|∑ei,t(si,t/φi,t-1)|越高,资本的总产出效率越低,因此∂(Yt/Kt)/∂Devt≤0;最后,由于地区金融发展过程中存在明显的马太效应,故在此认为∂DFLt/∂FLt>0。

同时,由于∂gc,t/∂FLt={B×(Yt/Kt)+FLt×B×[∂(Yt/Kt)/∂FLt]-∂GFLt/∂FLTt}/θ,其符号未知,因此提出假设二:金融发展水平从总体上来说可能对区域经济增长率的贡献并不显著,但若分阶段来看,金融发展在不同水平内对增长率的贡献会表现出不同的特征,金融发展与经济增长之间可能存在非线性关系。

根据以上提出的假设,金融发展对经济增长以及结构负担的缓解程度可能会根据金融发展水平的高低表现出一定的门槛效应,也即它们在金融的不同发展阶段表现出的特征并不一致。下文将对区域金融发展水平进行测度并根据(1)式对区域产业结构失衡情况进行测度,并在此基础上对在不同的金融发展阶段金融的发展对结构负担缓解的门槛效应进行检验。

三、区域金融发展水平的重新测度

(一)构建区域金融发展水平的多维指标体系

对于区域金融发展水平的测度,近年来国内学者在借鉴国外相关研究(Goldsmith[2],Levine和Zervos[16],Suleiman[17]等)的基础上进行了各种尝试。董金玲将金融发展指标分为金融发展规模、金融发展深度与广度[18];仲深、王春宇将该指标分为金融产业规模、金融市场规模、金融生态环境[19];陈雄兵、吕勇斌从金融要素、政策和制度、金融中介机构、金融服务可得性四个维度对金融发展水平进行测度[20]。为了尽可能地全面反映金融发展规模、金融发展深度和广度以及金融生态环境对金融发展水平的共同作用,本文在借鉴国内外研究的基础上,从以上三个维度分11个指标对区域金融发展水平进行测度(见表2)。在金融发展规模维度下设立5个指标,其中各地人均存款余额、人均贷款余额以及保险密度反映金融市场规模(考虑到地区人口以及经济规模差异,采用人均量来表示),金融从业人员数和境内外上市公司数量反映金融组织规模。在金融发展深度和广度维度下设立4个指标,分别为金融相关比率、证券化率、保险深度以及存贷比。其中金融相关比率是全部金融资产价值与全部实物资产价值之比(Goldsmith[2]),国内学术界一般采用金融机构存贷款之和与国内生产总值之比来度量金融相关比率,本文也采用这一方法;证券化率是地区上市公司股票市值与同期GDP之比;保险深度是地区保费收入与同期GDP之比;存贷比是金融机构贷款和存款的比率。另外,选择人均国民生产总值和地区城镇化率来度量地区金融生态环境。在指标权重确立方面,由于我国的金融体系是由银行主导的,因此有关银行体系指标的权重相对较高,各指标以及权重见表2。

表2 区域金融发展水平指标体系及权重

注:数据来源分别为:人均国民生产总值、金融从业人员数据来自于《2014年中国统计年鉴》,城镇化率通过年末城镇人口数除以年末人口数计算得出,年末城镇人口数和年末人口数数据来自中经网统计数据库,其他指标数据来自《2008—2014年中国金融统计年鉴》。

(二)金融发展水平组合指标的计算与解析

就构建组合指标的方法论而言,首先需要浓缩指标信息并将多维指标降维,以获得一个能够全面测度我国省际金融发展水平的组合指标。目前指标加总和降维的传统估计方法大致有两类:第一类是采用较为复杂的应用统计方法,如主成分分析等,但采用这类方法会导致指标的经济意义不明确;第二类是采用简单直观的加总方法,该方法的优势在于指标的经济意义明显,可以运用该组合指标对经济行为进行具体分析,如层次分析法。本文在构建金融发展水平组合指标时采取两步法:首先采用三种加总方法浓缩11个指标信息;然后采用Shannon-Spearman方法,计算三种加总方法的信息损失量,并根据信息损失最小化原则,选择最优的金融发展水平组合衡量指标。运用该方法对我国省际金融发展水平的测度尚属首次,与传统方法相比,该方法的突出优势在于指标降维的过程中保留了指标的经济含义,同时可依据信息损失量来选择合意的综合指标,更具有科学性。

在对金融发展水平指标进行加总之前,需要按照个体顺序将31个省份2003—2013年间的数据进行汇总。为消除量纲的影响,采用以下方法对各个指标数据进行线性标准化*线性标准化的优点:经过标准化处理之后,指标的取值范围介于0和1之间,这符合前文对金融发展水平的理解。参见龚锋、雷欣:中国式财政分权的数量测度[J].统计研究,2010(10):47-55.:

rkj=xkj/max{xkj};k=1,2,…11,j=1,2,…341 ;

其中,xkj依次为表1中的11个金融发展水平指标。在对这些指标进行线性标准化处理之后,采用加权求和法、加权乘积法和加权重置理想法依次对标准化后的11个指标进行降维。

根据以上三种降维方法,可算出三种不同的组合指标CI,并根据Shannon-Spearman计算方法得到这些组合指标的信息损失量。三种指标计算方法以及Shannon-Spearman测度的信息损失量计算结果参见表3。

表3 Shannon-Spearman三种指标计算方法以及测度的信息损失量

如表3所示,采用加权乘积法计算得到的金融发展水平组合指标的信息损失量最小,即其为三种组合指标中最优的金融发展水平指标,具体测度结果见表4(限于篇幅,部分年份略)。

表4 2003—2013年我国31个省市自治区金融发展水平组合指标的测度结果

表4的测度结果显示:(1)区域金融发展水平与区域经济发展水平正相关,且存在明显的地区差异。2003—2013年我国区域金融发展水平排在第一档次的省市依次为北京和上海;排在第二档次的依次为浙江、广东、天津、江苏、辽宁、山东和福建七个省份;剩下22个省市自治区排在第三档次。这表明我国大部分地区的金融发展水平还比较低,同时区域金融发展呈现“极化现象”,区域金融发展不平衡。如果进一步计算东部、中部和西部*东部包括北京、天津、辽宁、上海、江苏、河北、浙江、福建、山东、广东和海南;中部包括安徽、江西、河南、吉林、黑龙江、山西、湖南和湖北;西部包括四川、重庆、内蒙古、西、贵州、云南、陕西、甘肃、青海、宁夏、新疆和西藏。平均的金融发展水平会发现, 2003—2013年三大地区平均的金融发展水平分别为 0.29、 0.16和0.15。东部地区明显高于中部和西部,中西部金融发展水平差异不大。传统金融理论认为金融发展水平越高,有利于资本形成以及优化资源配置并最终促进地区经济增长;反过来,地区经济增长对金融资产产生的引致需求会直接导致地区金融发展规模扩大,促进金融发展水平提高。因此,在金融发展和经济增长之间形成了良性互动。

(2)就全国金融发展的平均水平而言,在该期间除了2008年略有下降之外,我国金融发展的平均水平保持稳步提高状态。表4显示出次贷危机虽然对上海、天津和安徽等地区负面影响较大,但对我国金融发展的整体负面影响较小。进一步对衡量金融发展水平指标体系的原始数据或标准化数据进行逆向分析,发现次贷危机发生后反映这些地区金融发展深度和广度的指标证券化率、存贷比和金融相关率等显著下降。这说明我国金融市场的深度和广度还需提高扩大,需要创造更多的融资渠道和提高风险防范能力。

四、区域分产业资本存量以及产业结构偏离度的重新测度

(一)区域分产业资本存量的重新估算

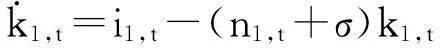

为了对区域产业结构失衡情况进行有效测度,首先要求对区域分产业的资产存量进行估算。在回顾和比较有关资本存量估算已有研究文献的基础上(如张军等[21]、单豪杰[22]、宗振利等[23]),本文对永续盘存法所涉及当年投资、投资品缩减指数、折旧率以及基年资本存量进行了选择和界定,并以此为依据按照系统估算了2003—2013年省际三次产业的固定资本存量(基期为2003年)。其中永续盘存法估算的基本公式为:

就投资水平而言,由于2002 年之后各省份三次产业的固定资本形成总额数据不可得,因此本文采用各省市自治区分产业的固定资产投资额(由产业内涵盖的各行业固定资产投资额加总得到)作为固定资本形成总额的替代指标,各行业固定资产投资额数据均来自于《2014年中国统计年鉴》。同时在估算投资水平时,需要掌握各产业的投资缩减指数推算历年的实际投资水平。本文选择农业生产资料价格指数作为第一产业投资缩减指数(P1),其中北京和天津地区由于数据缺失,采用农产品生产价格指数代替;选择工业生产者出厂价格指数作为第二产业投资缩减指数(P2)。而第三产业投资缩减指数(P3)按下式进行估算:

其中,I为全社会固定资产投资总额,P为总的固定资产投资缩减指数。以上固定资产投资缩减指数均来自于《2014年中国统计年鉴》。

就各产业基期资本存量估计而言,本文采用Hall和Jones[24]的方法,用2003年各产业投资额与2003—2013年各省市自治区分产业投资增长率的几何平均加上折旧率的比值来估计。其中张军等人将各地资本的折旧率统一设定为10%[21],忽略各地固定资产投资结构不同而导致的折旧率不同的问题,可能会对基期基本存量以及后续资本存量的估计产生一定偏误。为更有效地对资本存量进行估计,本文采用宗振利等人[23]关于各地资本折旧率的估计对基期资本存量以及后续资本存量进行估算。

(二)各地产业结构失衡的测度

根据前文衡量产业失衡指标的计算方法,本文对2003—2013年我国31个省市自治区产业结构失衡的情况进行测度(限于篇幅,部分年份略),测度的具体结果见表5。

表5 2003—2013年我国31个省市自治区产业结构失衡程度的测度

表5关于区域产业结构失衡情况的测度结果显示:(1)总体来看,区域产业结构失衡情况与地区经济发展水平之间的关系并不直观,产业结构失衡程度较小的地区既有北京、上海和天津等相对发达地区,也有青海、宁夏等欠发达地区。进一步计算东部、中部和西部产业结构平均的失衡情况就会发现,2003—2013年间这三大区域产业结构平均的失衡程度分别为0.93、1.39和1.64。因此相对来说,东部地区产业结构优于中部地区和西部地区,西部欠发达地区的结构失衡问题更为突出。

(2)产业结构平均的失衡情况从2003年开始趋于好转,但从2011年开始产业结构又出现恶化的趋势。从各省市自治区产业结构的调整来看,11年间产业结构明显好转的有天津、北京、上海、西藏、重庆、山西、广东、内蒙古、江西、江苏、四川、广西、湖南、浙江等14个地区;产业结构明显恶化的有贵州、河南、青海、辽宁、吉林、甘肃、河北、黑龙江、宁夏、新疆、海南等11个地区,而山东、陕西、福建、湖北、云南和安徽等6个地区产业结构改善或恶化的趋势并不明显。

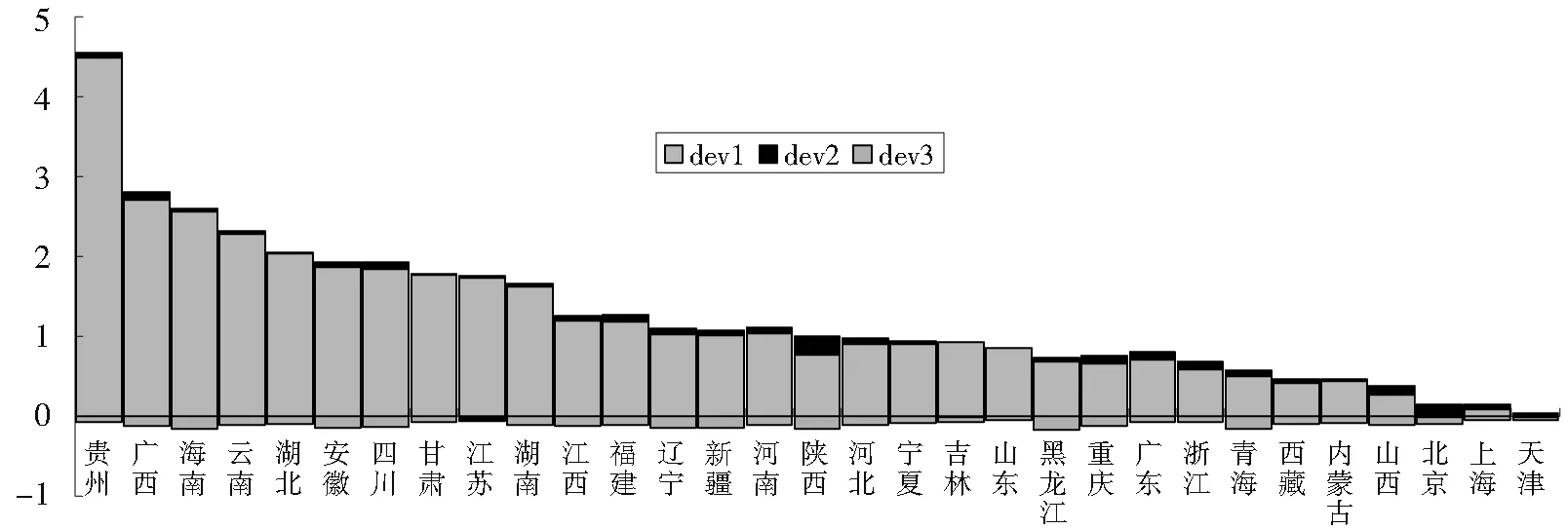

(3)对2013年各省市自治区产业结构失衡情况进行分产业分解(见图1),发现区域产业结构失衡主要由第一产业的正向失衡造成,而第二产业和第三产业发展的失衡对整体产业结构失衡的影响较小。其中第二产业稍微正向偏离,第三产业稍微负向偏离。这说明区域产业结构调整的重点在于第一产业,同时第二产业以及第三产业在发展微调时需注意调整方向,促进劳动力和资本在产业间合理配置。

图1 区域产业结构失衡产业内分解(2013年)

五、实证模型设计与数据来源说明

(一)基于Lowess方法的曲线拟合

为实证检验区域经济增长率与金融发展水平之间的关系,本文以金融发展水平作为门槛变量建立面板门槛回归模型[25]。在金融发展水平与区域经济增长率两者关系未知的情况下,本文选择局部加权散点图修匀的Lowess方法,对它们之间的函数形式或线性关系进行初步检验,检验结果见图2。

由图2可知门槛变量金融发展水平与解释变量区域经济增长率之间存在非线性关系。当采用区域金融发展水平作为门槛变量时,区域经济增长率基本可以划分为两个区域。第一区域表示地区金融发展水平较低,在该阶段随着金融发展水平的提升区域经济增长率会不断提高;第二区域内随着金融发展水平的提高,区域经济增长率反而会不断趋于降低。

(二)实证模型设计

根据图2的拟合结果,在实际门槛个数检验之前,为更具一般性本文在此建立双门槛面板模型。其中第一个面板门槛模型的形式如下:

GRit=α0+α1GR1it+α2GR2it+α3GR3it+α4GFLit+α5DEVit+β1FLDEVit(FLit<γ1)+

β2FLDEVit(γ1≤FLit<γ2)+β3FLDEVit(FLit≥γ2)+μi+εit。

同时,考虑到金融发展水平与各产业发展的联合作用对地区经济增长率的影响,这里引入它们的交叉乘积项,建立第二个面板门槛模型,具体形式如下:

另外,为估计产业结构内部各产业发展的失衡情况对区域经济增长率的影响,本文建立以下模型(称为模型三、四、五):

上述模型中,i代表31个省市自治区,j代表三大产业;t代表时间;γ1和γ2为金融发展水平的两个门槛值;μi为观测的特定个体固定效应;εit为随机扰动项;被解释变量GRit表示各地区实际经济增长率,GR1it、GR2it和GR3it分别表示地区三大产业的实际增长率;GFLit表示金融发展水平的提升率;DEVit表示地区产业结构失衡程度;FLGR1it、FLGR2it、FLGR3it和FLDEVit分别表示区域金融发展水平和三产业增长率以及产业结构偏离度的交叉乘积项;FLit为门槛变量,代表区域金融发展水平。

(三)数据来源说明

由于前文已经详细说明了区域金融发展水平和产业结构失衡情况的测度和结果,因而在此仅对各区域实际经济增长率的数据来源进行说明。模型中包含的变量各地实际经济增长率以及分产业的实际增长率,要用到各地历年的GDP指数以及分产业的生产指数(上年=100),这部分数据全部来自于中经网统计数据库。

六、产业结构失衡对区域经济增长影响的金融门槛效应分析

(一)门槛个数以及门槛值的检验

尽管前文采用Lowess曲线拟合方法对区域金融发展水平和区域经济增长率之间的关系进行了初步检验并据此可对门槛个数进行初步判断,但具体的门槛个数仍需在门槛效应检验后才能确定。

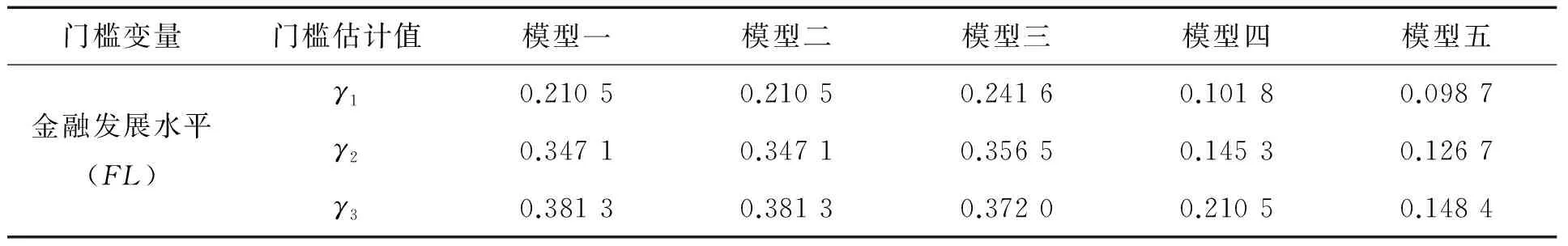

在对以上五个模型进行门槛效应检验后发现:在5%的显著性水平上,以上五个模型皆拒绝零个门槛、一个门槛和两个门槛的原假设。由于限于样本容量无法直接进行三个门槛的假设检验,因此本文认为以上五个模型在5%的显著性水平下有三个门槛。五个模型具体的门槛值见表6。

表6 门槛估计值

(二)金融发展水平与产业结构失衡对区域经济增长率的非线性影响

为检验金融发展和产业结构失衡对区域经济增长的影响,率先对面板门槛模型一、模型二进行回归分析,同时为反映各产业发展失衡情况及其金融发展水平对经济增长的影响机制,笔者对模型三、四和五进行估计,估计的具体结果见表7。

表7关于模型一和模型二的估计结果显示: (1)各地三大产业的发展对区域经济实际增长率的影响皆显著为正,第一产业贡献水平较低,第二产业接近第三产业的影响; 同时,由模型二估计结果可知,区域金融发展水平与第一产业、第二产业增长率的交叉乘积项系数显著为负,与第三产业增长率的交叉乘积项系数虽不显著但为正,表明三大产业的发展对区域经济增长率的贡献受到金融发展水平的影响。金融发展水平越高,会显著地降低第一产业、第二产业增长对区域经济增长的贡献率,提高第三产业增长的贡献率,该结论也可直接通过比较模型一和模型二中变量GR1、GR2和GR3前的系数得到。(2)两个模型中

表7 各变量对区域经济增长率影响的估计结果

注:括号内为t值;*、**和***分别表示10%、5%和1%的显著性水平。下同。

变量GFL前的系数为负,与前文(2)式一致,但其影响皆不显著,表明金融发展直接具有的增长效应并不显著,金融发展主要通过作用于三大产业以及产业结构间接地影响区域经济增长率。(3)两个模型中变量DEV前的系数显著为负,表明产业结构失衡程度越高,区域经济发展面临的结构负担问题愈加突出。另外FLDEV前系数在金融发展水平的不同阶段或区域皆显著为正,表明产业结构失衡造成的结构负担会因为地方金融发展水平而缓解,但在不同区域的缓解程度并不一致。其中模型一和模型二中金融发展水平依据门槛值可分为四个区域,当金融发展水平低于0.38(第三门槛值)时核心变量FLDV前的系数逐渐变小,这表明该阶段区域金融发展水平对产业结构失衡造成的结构负担问题的缓解程度随着金融发展水平的提高而逐步降低,但当金融发展水平高于此门槛值后其缓解作用显著提高。

表8 各变量对区域经济增长率影响的估计结果(分产业发展失衡情况)

同时,表8关于模型三、四和五的回归结果表明:(1)模型三的回归结果与模型二类似,第一产业发展的失衡对区域经济增长的直接影响显著为负。当金融发展水平较低时,金融发展水平的提高会显著降低第一产业发展失衡带来的负面影响,其缓解效果随着金融发展水平的提高而逐渐减弱;一旦地区金融发展水平超出第三门槛值0.37时,其缓解效应大幅提高。由表4可知,目前我国大部分区域金融发展水平处于区域1和区域2(除北京、上海、浙江和广东之外),因此,大部分地区的金融发展对该地区第一产业发展失衡造成的负面影响能够起到显著的缓解作用。(2)模型四和五中第二产业、第三产业失衡指标前的系数显著为正,其与金融发展水平的交叉项(变量FLDEV)前系数显著为负,说明在金融发展水平的不同区域内金融发展会加重第二产业、第三产业发展失衡造成的结构负担,但当金融发展水平突破一定门槛时,其负面影响程度又会逐层降低。对于第二产业和第三产业来说,我国目前各地金融发展水平基本处于区域4(FL≥γ3),只有金融发展水平较高的地区(北京、上海、浙江、广东)第二产业、第三产业发展失衡才会造成一定的负面影响,因此大部分地区第二产业、第三产业发展失衡的负面影响并不明显。这也印证了我国区域产业结构的失衡主要表现为第一产业发展的失衡,相应的结构负担也主要是由第一产业发展失衡造成的。

七、结论与政策建议

本文首先从金融发展的规模、金融发展的深度和广度以及金融生态环境三个方面出发构建衡量金融发展水平的指标体系,并根据Shannon-Spearman测定的信息损失量选择加权乘积法组合指标对我国2003—2013年间31个省市自治区的金融发展水平进行测度。分析结果表明:我国区域金融发展水平普遍较低,而且在区域间存在明显的地区差异,东部地区金融发展水平明显高于中部和西部地区。同时次贷危机之后部分地区金融发展水平略有下降,说明我国金融市场的深度和广度还需提高扩大,需要创造更多的融资渠道和提高风险防范能力。这一结论对于中西部地区加快金融发展以及进一步促进区域金融深化发展具有一定的指导性意义。

其次,本文对各区域的产业结构失衡情况进行重新测度,测度结果表明:我国东部地区产业结构失衡情况整体来说好于中部和西部地区,我国产业结构在不断改善,产业结构整体失衡程度在不断降低。但是仍有较多地区(如贵州、河南、青海、辽宁、吉林、甘肃、河北、黑龙江、宁夏、新疆、海南等地)的产业结构在这11年间在不断恶化,并且产业结构失衡根据产业分解后发现区域产业结构失衡主要来自于第一产业发展的失衡,第二产业和第三产业发展失衡的程度并不大。同时面板门槛模型三、四、五的估计结果显示出我国大部分地区第二产业、第三产业发展失衡对经济增长整体的负面影响并不显著。这也印证了我国区域产业结构的失衡主要表现为第一产业发展的失衡,相应的结构负担也主要是由第一产业发展失衡造成的,因此第一产业发展战略的调整是新一轮产业结构调整的重点。总体来说,该结论对于国家确定产业结构调整的重点区域具有针对性的意义,同时可根据产业结构内部各产业发展的失衡情况确定结构调整的正确路径,具有较强的现实意义。

最后,面板门槛模型一和模型二的分析表明产业结构失衡对经济增长率产生显著的负面影响,金融发展水平提高对区域经济增长率的影响并不显著,但金融发展却会缓解由于产业结构失衡造成“结构负担”问题,只不过其影响会随着金融发展水平的提高而分层降低,其中金融发展水平存在三个门槛。因此,对于产业结构失衡程度较大的省份来说,较低的金融发展水平反而能较大程度地降低产业结构失衡造成的结构负担问题。所以,对于这些省份来说经济发展的重点在于进行产业结构尤其是第一产业发展战略的优化调整,促进劳动力和资本在产业间合理配置。产业结构失衡程度较大的地区,金融发展反而会因为使“结构负担”缓解变少而对地区经济增长产生不利的影响;而产业结构失衡程度较小的地区,需要权衡金融发展和结构调整,当结构调整带来的边际效益等于金融发展带来的边际损害(对结构负担的缓解减少)相同时,金融发展实现最优水平,这点与林毅夫等[12]的研究结论一致。

[参考文献]

[1]SchumpeterJA.ATheoryofEconomicDevelopment[M].Cambridge:MA,HarvardUniversityPress, 1911: 5-25.

[2]GoldsmithR.FinancialStructureandDevelopment[M].TheHaven:YaleUniversityPress, 1969:9-11.

[3]LucasRE.OntheMechanicsofEconomicDevelopment[J].JournalofMonetaryEconomics, 1988, 22(1):3-42.

[4]KingRG,LevineR.FinanceandGrowth:SchumpeterMightbeRight[J].QuarterlyJournalofEconomics, 1993, 108(3):717-737.

[5]BeckT.FinancialDevelopmentandInternationalTrade[R].WorldBank:WorkingPaper, 2001.

[6]CarlinW,MayerC.Finance,InvestmentandGrowth[R].UniversityCollageLondon:WorkingPaper, 1998.

[7]WurglerJ.FinancialMarketsandtheAllocationofCapital[J].JournalofFinancialEconomics, 2000, 58(1): 187-214.

[8] 谈儒勇.中国金融发展和经济增长关系的实证研究[J].经济研究,1999(10):53-61.

[9] 王志强,孙刚.中国金融发展规模、结构、效率与经济增长关系的经验分析[J].管理世界,2003(7):20-27.

[10] 范学俊. 金融体系与经济增长:来自中国的实证检验[J].金融研究,2006(3):61-70.

[11] 米建国,李建伟.我国金融发展与经济增长关系的理论思考与实证分析[J].管理世界,2002(4):23-30.

[12] 林毅夫,姜烨.经济结构、银行业结构与经济发展——基于分省面板数据的实证分析[J].金融研究,2006(1):11-26.

[13] 陆静,唐小我.金融发展推动经济增长的理论模式与实证分析[J].管理工程学报,2009(3):6-11.

[14] 杨龙,胡晓珍.金融发展规模、效率改善与经济增长[J].经济科学,2011(1):40-50.

[15]PaganoM.FinancialMarketsandGrowth-AnOverview[J].EuropeanEconomicReview, 1993, 37(3): 613-622.

[16]LevineR.,ZervosS.StockMarkets,BanksandEconomicGrowth[J].TheAmericanEconomicReview, 1998, 88: 537-558.

[17]SuleimanAB,AamerSA.FinancialDevelopmentandEconomicGrowth:TheEgyptianExperience[J].JournalofPolicyModeling, 2008,30:887-898.

[18] 董金玲. 江苏区域金融发展水平测度及聚类[J]. 华东经济管理,2009(12):20-25.

[19] 仲深,王春宇. 地区金融发展水平综合评价及比较分析[J]. 技术经济, 2011(11):93-98.

[20] 陈雄兵,吕勇斌. 金融发展指数的构成要素及其国际比较[J]. 改革, 2012(8):53-58.

[21] 张军,吴桂英,张吉鹏.中国省际物质资本存量估算:1952—2000[J].经济研究,2004(10):35-44.

[22] 单豪杰.中国资本存量K的再估算:1952—2006年[J].数量经济技术经济研究,2008(10):17-31.

[23] 宗振利,廖直东. 中国省际三次产业资本存量再估算:1978—2011[J]. 贵州财经大学学报,2014(3):8-16.

[24]HallRE,JonesCI.WhyDoSomeCountriesProduceSoMuchMoreOutputPerWorkerThanOthers?[J].TheQuarterlyJournalofEconomics, 1999, 114(1):83-116.

[25]MCaner,BEHansen.InstrumentalVariableEstimationofaThresholdModel[J].EconometricTheory, 2004, 20(5):813-843.

[26] 龚锋,雷欣.中国式财政分权的数量测度[J]. 统计研究,2010(10):47-55.

[责任编辑:靳香玲]

[收稿日期]2016-03-02 [基金项目] 国家社科基金一般项目(14BJL097);海南省社科基金一般项目(HNSK(YB) 16-52);海南省社科基金青年项目(HNSK(QN) 16-53);三亚市哲学社会科学资助课题(SYSK2016-22)

[作者简介] 王涛(1980-),男,安徽合肥人,三亚学院财经学院讲师,海南省文化产业研究中心副研究员,主要从事金融发展、区域经济与产业经济研究。

[中图分类号]F 830.2;F 061.5

[文献标志码]A

[文章编号]1004-1710(2016)03-0048-11

Level of Financial Development, Imbalance in the Industrial Structure and Regional Economic Growth

WANG Tao1,2, SHI Dan1

(1. School of Finance and Economics, Sanya University, Sanya 572022, China;2. Research Center of Cultural Industry in Hainan Province, Sanya 572022, China)

Abstract:While the relationship between financial development and economic growth has always been one of the important issues among the academia., the conclusions about the impact of the former on the latter made by the scholars at home and abroad are not consistent. In order to explore the mechanism that financial development affects economic growth, the paper, introducing an index measuring the imbalance in the industrial structure by constructing a theoretical model, re-measures the situations about the level of regional financial development and the imbalance in the industrial structure, on the basis of which the panel threshold models are established to analyze the impact of financial development on economic growth. The results are indicated as follows. (1) The structural burden for regional economic growth is significant that is caused by the imbalance in the industrial structure, which mainly exhibits as the imbalance in the development of the primary industry in the different regions. (2) The direct impact of financial development on regional economic growth is not obvious. The positive effect of the former on the latter can be reflected by easing the structural burden caused by the industrial structure and the imbalance in the development of the primary industry. (3) The relief degree that the financial development eases the structural burden decreases hierarchically as the improvement of its level, displaying the threshold effect. Meantime, an optimal level exists in the financial development, which is indicated by the trade-off of advantages and disadvantages between regional financial development and industrial structure adjustment.

Key words:industrial structure; regional economic growth; level of financial development; capital stock; threshold effect