企业融资约束、退出与资源误配

黎日荣

(暨南大学 经济学院,广东 广州 510632; 浙江树人大学 浙江省现代服务业研究中心,浙江 杭州 310015)

企业融资约束、退出与资源误配

黎日荣

(暨南大学 经济学院,广东 广州 510632; 浙江树人大学 浙江省现代服务业研究中心,浙江 杭州 310015)

摘要:在理论模型分析的基础上,得出融资约束通过两个渠道增加企业的退出风险:一是流动性约束;二是使用外部资金需要支付融资成本,这会提高企业退出的临界生产率,从而提高企业的退出风险。信贷市场效率的提高使得企业融资成本降低,迫使低生产率企业退出市场。进一步,使用中国工业企业数据进行的实证检验表明:融资约束确实增加了企业的退出风险;随着融资约束程度的增加,企业的退出风险加速递增;信贷市场效率的提高增加了低生产率企业的退出风险,随着生产率的上升,企业的退出风险显著下降。因此,信贷市场效率提高会优化经济中的资源配置。

关键词:融资约束;生产率;企业退出;资源误配

一、引言及相关文献回顾

Melitz(2003)通过生产率的异质性解释企业退出及出口行为的差异性,认为生产率最高的企业进入出口市场,生产率次之的企业仅在国内销售,生产率最低的企业退出市场,并且随着高生产率企业的进入和低生产率企业的退出,资源将得到优化配置。然而,Melitz(2003)并没有考虑企业融资约束的差异,在考虑融资约束后,企业退出并非唯一依生产率次序,融资约束同样会产生影响。由于融资约束,退出企业并非是生产率最低的,这破坏了市场经济的优胜劣汰机制,使“创造性毁灭”作用无法有效发挥,经济中存在资源误置。此现象在金融市场改革和发展滞后于产品市场的中国更为典型(Huang,2010)。

中国的金融体系以银行为基础,而国有银行又占据着信贷资源的大部分,通过对历年《中国金融年鉴》的数据统计可得,1998—2004年工行、中行、建行和农行四大国有银行的贷款占全国贷款的57.3%。国有银行在信贷资金配置时会优先考虑国有企业,导致国有企业的“预算软约束”(Boyreau-Debray et al.,2005)。Dollar et al. (2007)、Riedel et al.(2007)均发现,私营企业投资资金主要来自留存收益、家庭或朋友借款,只有很少部分来自银行信贷。Song et al.(2011)指出,国有企业的投资资金中有多于30%来源于银行信贷,而私营企业的这一比例少于10%。由此,私营企业普遍面临融资约束的困境。世界银行的报告指出,中国有75%的非金融上市企业将融资约束视为企业发展的主要障碍,在被调查的80个国家中比例最高(Claessens et al.,2006)。同时,本文对中国工业企业数据库1998—2006年的数据统计也表明,全部样本企业的年平均退出比率为16.3%,其中,国有企业为22.8%,规模以上非国有企业为15.2%,规模以下非国有企业将有更高的退出比率*从本文的表1可以看出,小企业的退出概率远比大企业高。。基于上述分析,本文着重考察的问题为:融资约束是否会影响企业的退出行为?融资约束通过什么机制影响企业的退出行为?融资约束是否会导致经济中的资源误置?

研究企业退出行为的实证文献并不多见。Disney et al.(2003)分析了企业规模、年龄对英国工业企业退出的影响。Falck(2007)研究了区域条件、产业特征以及企业层面的规模、成长率、研发等对德国私营部门新生企业生存概率的影响。Yang et al.(2012)考察了改革对中国辽宁省机电制造企业退出的影响。Lee et al.(2015)探讨了商业周期对美国企业进入与退出的影响。Eslava et al.(2013)分析了贸易自由化对哥伦比亚企业退出的影响。简泽等(2013)分析了银行部门的市场化对中国企业退出的影响。马光荣等(2014)分析了地区金融契约效率对中国企业退出的影响。简泽等(2013)、马光荣等(2014)的研究均聚焦于金融部门的市场化进程对企业退出行为的影响。但总体来看,目前鲜有文献深入微观层面考察企业融资约束对企业退出的影响,尤其是针对中国工业企业的分析。

本文的贡献主要在于:一是分析融资约束对企业退出的影响机制,认为一方面企业使用外部资金需要支付融资成本,这会提高企业退出的临界生产率,增加企业退出的风险;另一方面当企业面临流动性约束时,金融市场摩擦可能使企业无法及时融入生产成本,这也会增加企业退出的风险。二是提炼了融资约束、企业退出与资源配置的几个典型事实,发现退出企业普遍面临严重的融资约束,退出企业远非是生产率最低的,市场机制将通过减少低生产率企业的市场份额使资源得到优化配置。三是使用中国微观企业数据检验了融资约束、信贷市场效率对企业退出的影响,发现融资约束确实增加了企业退出的风险,并且随着融资约束程度的增加企业退出风险加速递增;信贷市场效率提高增加了低生产率企业的退出风险,随着生产率的提高,企业退出风险显著降低,因此,信贷市场效率的提高将显著减少经济中的资源误配。

二、理论模型

(一)企业生产问题

(1)

Vc(x)为继续生产的价值,它是最大化各期分红的现值之和;Ve(x0)为企业退出市场的价值。其中:

(2)

(3)

于是有:

(4)

(二)企业退出决策

假定当企业退出市场时,企业家在下一期有概率为σ的可能性创办一个新企业。由式(2)知,Vc(x)关于k、b、cf为连续可微函数。于是假定新创办企业的值函数为Vc(0,0,0,w0),其中,w0为新创办企业的初始生产率,由企业家的才能决定,对既定的企业家,w0、x0为既定。企业退出市场的值函数为:

(5)

企业依以下顺序作出决策:在期初,有比例为λ的企业由于外生性冲击退出市场,所有剩余的企业确认当期的生产率冲击w,状态为x的企业在期末决定是否退出市场。若退出,它的债务清零,同时企业家失去企业;若继续生产,企业选择一个贷款和资本投入量,以及投入固定生产成本进入到下一期。满足以下两个条件中的任一条均导致企业退出市场:

条件一:企业退出的价值大于留在市场的价值,即:

Ve(x0)>Vc(x)

(6)

由式(2)知,Vc(x)关于贷款利率R′为单调减函数,由式(4)知,R′为生产率的单调减函数;再结合式(2)中的生产率可知,Vc(x)是生产率w的单调增函数。式(6)左右两边相等时将产生企业退出的临界生产率w*,生产率低于该值的企业退出市场。我们称在融资约束下企业生产率低于临界生产率而退出市场的约束为盈利性约束。

条件二:式(3)所表示的非负分红约束没有得到满足,即:

g(x)<0

(7)

由g(x)的表达式可知,即使企业当前利润达不到非负分红条件,企业依然可以通过增加外部融资(增加b′)获得流动性来满足非负分红条件。故式(7)可以看作是企业的流动性约束。当企业的流动性没有得到满足时,企业被迫退出市场,即使企业的生产率大于临界生产率。

由于Vc(x)是g(x)的单调增函数,所以无论是通过盈利性约束还是流动性约束,企业生产率、资本存量、负债和贷款固定成本对企业退出的影响机制都是一样的。生产率通过两个渠道影响企业的利润:一是生产率越高边际成本越低,企业的利润就越高;二是企业的生产率越高,企业获利的可能性就越高,在银行看来企业退出的风险就越小,企业贷款利率就越小,融资成本就越小,利润就越高。企业的利润越高,企业的价值和流动性就越高,退出风险就越小。基于以上分析,本文提出:

假说1:企业的生产率与企业的退出风险负相关。

由式(4)知,贷款利率R′是贷款固定成本cb的单调增函数,于是Vc(x)、g(x)是cb的单调减函数,信贷市场越有效率,贷款固定成本就越小,企业的融资成本就越小,利润就越大,退出风险就越小。然而必须注意到,这种作用仅仅发生在高效率的企业。随着金融市场摩擦减少,银行收集企业的信息越来越方便,其只需花费很少的固定成本就能甄别出低效率高风险的企业,从而对这类企业设定更高的贷款利率,提高了低效率企业的融资成本,增加了它的退出风险。在实证中我们使用信贷市场效率作为贷款固定成本的代理变量。于是,本文提出:

假说2:信贷市场效率提高会增加低效率企业的退出风险,随着生产率提高,企业退出风险将显著下降。

假说3:企业的负债资产率与企业的退出风险正相关。

Arellano et al.(2012)证明,在既定的金融发展水平、企业规模和生产率条件下,企业的贷款额存在一个上界,并非企业愿意接受更高的贷款利率,就一定能得到更多的贷款*具体证明过程,此处不作复述,可参考Arellano et al.(2012)。。原因在于,在既定企业规模和生产率以及贷款有限责任条件下,当贷款规模增加到一定程度时,企业的违约风险会加速增加,银行预期到这种风险时,也会迅速提高贷款利率,从而使企业的融资成本加速增加,进一步提高了企业的退出风险。由上面的分析可知,在既定的资本存量规模k下,随着负债b增加,企业的退出风险将加速递增。基于此,本文提出:

假说4:企业的负债资产率对企业退出风险的影响并非线性的,而是随着负债资产率的上升,退出风险加速递增。

三、计量模型设定与数据说明

(一)计量模型设定

生存分析方法被广泛应用于企业退出行为研究(Agarwal et al.,2001;Disney et al.,2003;Falck,2007;Yang et al.,2012),本文的实证分析亦采用此法。生存分析的核心概念为风险函数h(z),其表示在给定个体存活到时间z的条件下,事件发生在时间z的瞬时概率。本文所关注的风险事件为企业退出市场,把企业依然存留在市场定义为存活。尽管企业退出事件可以发生在连续时间的任何时刻,但我们所使用的工业企业数据是以1年为间隔单位度量的,本文的处理与Esteve-Pérez et al.(2013)类似,使用离散时间风险模型。具体地,令L表示企业存活在市场上的时间长度,L取值为一系列正整数z=1,2,3……。一个企业在市场上可能有完整的持续时间段(记为ci=1),也可能是右删失的(记为ci=0),其中,i表示某个特定的持续时间段。企业在市场上的生存函数可定义为:

(8)

(9)

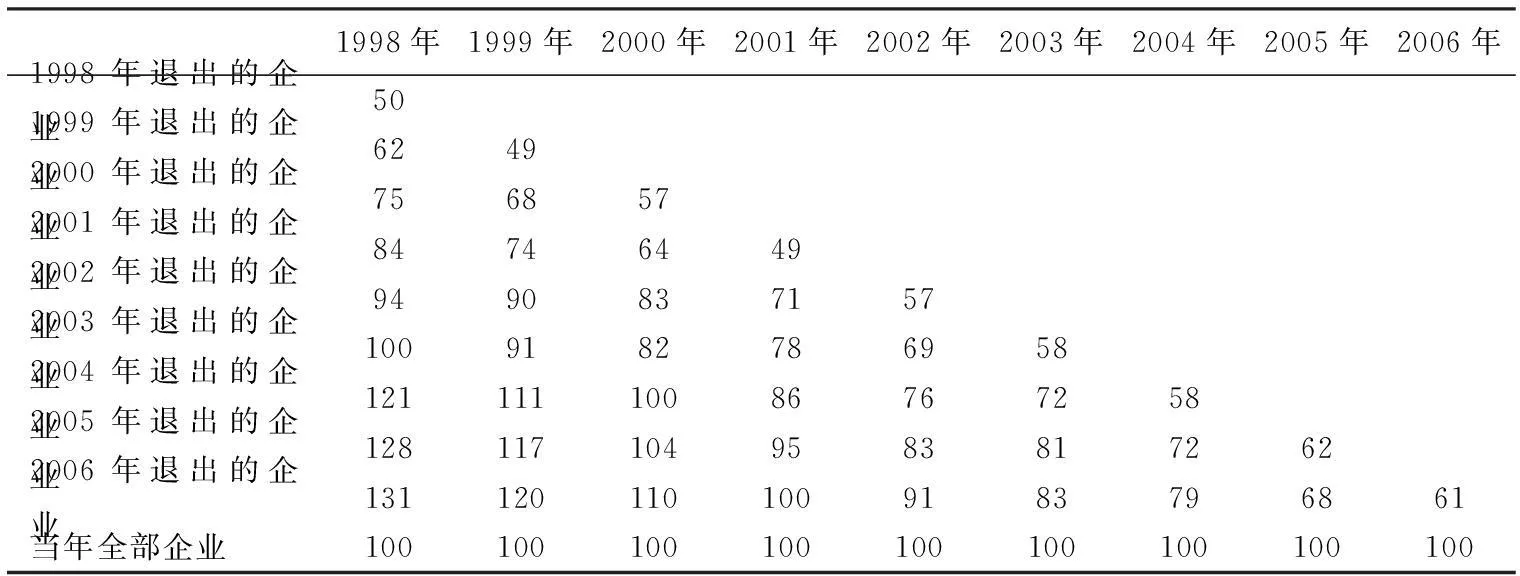

令yik表示企业退出市场的二值变量,当企业退出时取值1,否则取值0。当企业在第Li期退出时,此时ci=1,对于k=Li,yik=1,而对于k (10) 该表达式与二值被解释变量回归模型的对数似然函数是一样的,因此包含时变量的离散时间风险模型可以用二值被解释变量模型估计。本文与Esteve-Pérez et al.(2013)、毛其淋等(2013a)的做法类似,假定离散时间风险率hik服从互补双对数(complementary log-log)分布,采用cloglog生存模型进行估计,模型设定为: c log log(1-hit)=β0+β1ln DAR+β2ln tfp+Xβ+φt+vt+vi+εit (11) 模型的被解释变量为企业是否退出市场的虚拟变量,用Exit表示,当企业在第t期退出时,Exit=1,否则Exit=0。对于企业退出状态的确认,本文的做法与Disney et al.(2003)、毛其淋等(2013b)相似,如果企业在第t-1期存在,第t期及之后均不存在,则确认企业在第t-1期退出市场*值得注意的是,在非国有工业数据库只包括规模以上(销售收入在500万元及以上)的企业,有些退出工业数据库的非国有企业有可能是由规模以上变为规模以下,而非直接退出市场,该数据库提供的信息无法把它们有效识别,按已有文献通常的做法(余淼杰,2010;李平 等,2012),我们依然把它视为退出市场;另外我们的分析表明企业规模萎缩是企业退出前的显著征兆。。本文的核心解释变量为企业融资约束。在实证分析中,负债资产率被广泛用作融资约束的度量(Whited,1992;Harrison et al.,2003;Héricourt et al.,2009),该比率一方面反映了企业对外部资金的依赖程度,比率越高表明企业越依赖外部资金;另一方面也反映了企业的融资能力,比率越高意味着企业可用的相对抵押品就越少,企业的融资能力就越弱。本文用负债总额与固定资产净值的比率(取对数)ln DAR作为企业融资约束的代理变量,这也与本文的理论推导一致。使用OP法(Olley et al.,1996)估算全要素生产率(取对数)ln tfpop。式(11)中,X为控制变量,其中,企业层面的控制变量具体包括:企业规模,用资产总额的对数值ln asset度量;企业年龄(取对数)ln age;企业的资本密集度K intensity;国有企业虚拟变量SOEs。二位码行业层面的控制变量包括:国内竞争度,用赫芬达尔指数HHI来度量;对外开放度openness,用行业的出口交货值除以行业的工业增加值度量*工业数据库缺少2004年的口出交货值,我们用2003年和2005年的openness的均值作为2004年的openness。。i为企业标识,vt和vi分别表示年份特定效应和企业个体效应。hit表示企业i在时间t所面临的退出风险。φt为基准风险率*我们把基准风险函数的形式设定为持续时间的自然对数ln t,出于节省篇幅,本文未报告该函数的回归系数。。εit为随机干扰项。 (二)数据说明 本文使用国家统计局1998—2007年中国工业企业数据库中二位码为13—37、38—42共29个行业的数据,并依据Feenstra et al. (2011)的方法对其中不合理的观测值进行剔除,最后使用1998—2006年共9年的数据*只使用1998—2006年数据,是因为2007年数据仅用于识别企业在2006年是否退出。。工业数据库中每个企业都有自己的法人代码,可以依此识别企业的退出状况。然而,考虑到企业在样本期内发生重组、所有权变更等活动,可能存在导致企业变更法人代码,而实际没有退出市场的情形。因此,简单使用企业代码识别企业退出状况会高估退出概率,并不准确。本文借鉴Brandt et al.(2012)的方法,使用企业代码、企业名称、法人名称、城市代码、行业代码、电话号码以及它们的组合进行反复匹配以增加成功匹配的企业,降低企业的退出比率。本文计算出1998—2006年间,企业各年的平均退出比率在11%~23.7%之间,平均退出比率为16.3%,比毛其淋等(2013b)、李平等(2012)所得的退出比率稍低。表1是主要变量的描述性统计*数据统计说明:本表统一的时间跨度为1998—2006年。本文把国有企业之外的企业统一归为非国有企业;把全部样本按资本密集度以升序的形式排序, 25百分位之前的样本定义为劳动密集企业, 75百分位之后的样本定义为资本密集企业;同样按总资产以升序的形式排序,25百分位之前的样本定义为小企业,75百分位之后的样本定义为大企业;把出口交货值大于0的企业定义为出口企业,小于等于0的企业定义为非出口企业,工业数据库缺少2004年出口交货值,故对出口企业和非出口企业仅统计了1998—2003年和2005年、2006年共8年的均值。,从中可以初步看出,国有企业的平均退出比率比非国有企业高,非出口企业的平均退出比率比出口企业高,劳动密集企业的平均退出比率比资本密集企业高,小企业的平均退出比率比大企业高很多。 表1 主要变量描述性统计 (三)融资约束、企业退出与资源配置的典型事实 本文首先考察企业在退出以及退出前的市场份额、生产率(ln tfpop)以及所受融资约束程度(ln DAR)的变化趋势,因此对退出企业的这三个指标分别进行统计,结果见表2、表3和表4。统计方法如下:用企业的销售收入计算企业的相对市场份额,如在表2中1999年退出的企业在1998年的相对市场份额为62%,其是用1999年退出的企业在1998年的平均销售收入除以1998年全部企业的平均销售收入计算而得。这表明1999年退出的企业在1998年的平均销售收入仅为1998年全部企业平均销售收入的62%。表3和表4中的相对生产率以及相对负债资产率计算方法与表2相同。由表2可以看出,企业在退出前相对市场份额存在明显的萎缩趋势;从表3可知,企业在退出前相对生产率存在明显的下降趋势。 表2 企业退出前的相对市场份额变化 (单位:%) 表3 企业退出前的相对生产率变化 (单位:%) 由此可得,企业在退出前存在明显的衰退征兆。这也进一步验证了Hopenhayn (1992)和Melitz(2003)的观点,低生产率企业的规模将不断萎缩,直至退出市场。由统计结果不难得知,企业在退出前其市场份额和生产率均有下降趋势,这表明市场机制在资源配置上是有效率的,其通过减少低生产率企业的市场份额使资源配置得到优化。 表4 企业退出前的融资约束程度变化 (单位:%) 表5 融资约束与资源误配 从表4可看出,企业在退出前融资约束紧度总体呈上升趋势,尽管在1999年、2000年和2003年这一趋势并不明显。此外,除2003年退出的企业之外,退出企业在退出当年和退出前的两三年平均融资约束紧度均比总体企业高,尤其是在退出当年明显。这表明融资约束很可能是企业退出的原因之一。 表5列示了退出企业样本组和最低生产率企业样本组的生产率(ln tfpop)和融资约束(ln DAR)的均值。用于计算均值的样本的选取办法如下:1998年退出企业为19512家,这些企业组成退出企业样本组;我们再选取1998年生产率最低的19512家企业组成最低生产率样本组,其他年份的统计方法相同。总体上看,退出样本组的生产率均值为1.74,比最低生产率样本组的1.499要高出16.1%;退出样本组的融资约束均值为0.636,要比最低生产率样本组的0.54和全部企业样本组的0.584分别高出17.8%和8.9%。由此可知,退出企业普遍面临很高的融资约束,这进一步表明融资约束可能是企业退出的一个原因,同时退出企业远非是生产率最低的企业。表5的结果表明,融资约束可能会导致高生产率企业退出,低生产率企业得以保留,从而造成经济总体上的资源误配。下文通过对数据回归分析它们的因果关系。 四、融资约束与企业退出 (一)基准回归结果 通过对式(11)模型的估计,可以得到表6的基准回归结果,其中回归系数已全部转化为几率比形式,系数大于1表明自变量和因变量存在正相关关系,小于1为负相关关系。从结果可见,ρ系数的P值均为0,表明该模型应该考虑企业个体异质性*由于样本数据含有非时变变量,本文采用随机效应处理企业个体异质性。。从回归方程(1)可以看出,ln tfpop的系数为0.3379,这与Yang et al.(2012)、Eslava et al.(2013)所得的结果一致。这表明生产率ln tfpop提高1单位,企业退出风险会降低66.21%(0.3379-1=-0.6621),市场竞争总体上迫使低生产率企业退出市场。ln DAR的系数为1.057,表明融资约束ln DAR增加1单位会导致企业退出风险增加5.7%(1.057-1=0.057)。以上结果进一步证实假说1和假说3。其他变量对企业退出风险大多也有显著的影响,但这不是本文关注的变量。 表6 融资约束与企业退出 注:括号内为稳健性z值;*、**、***分别表示显著性水平为0.1、0.05、0.01;ρ为企业不可观测异质性方差占总误差方差的比例,对应括号内数值是它的P值;结果中“<1.0001”是指大于1小于1.0001,“>0.999”是指小于1大于0.999。 为了考擦融资约束是否对负债资产率不同的企业存在不同的影响,我们在回归方程(2)中添加交叉项ln DAR×ln DAR。ln DAR和ln DAR×ln DAR的系数均大于1,表明对负债资产率高的企业,当融资约束增加1单位,企业退出风险增加更多。这也就意味着,随着融资约束程度的增加,企业退出风险加速递增,假说4进一步得以验证。在方程(3)中,添加了融资约束与国有企业虚拟变量的交叉项ln DAR×SOEs。ln DAR和ln DAR×SOEs的系数均大于1,这表明融资约束对国有企业退出的影响更大。原因可能是,与非国有企业只包含规模以上企业相比,国有企业包含了所有规模的企业。小企业固定资产较少,能提供的有效抵押品也较少,融资成本较高,其退出风险受融资约束的影响更大,现实中由于融资困难资金链断裂而破产的企业相当多,尤其是中小企业。在回归方程(4)中,添加了融资约束与资本密集度的交叉项ln DAR×K intensity,然而该系数并不显著。这表明融资约束对资本密集度不同企业的退出风险并没有显著差异的影响。在方程(5)*由于工业数据库缺少2004年的出口交货值,所以该回归方程剔除了2004年的数据,仅使用剩下的8年数据。中,添加了融资约束与出口虚拟变量的交叉项ln DAR×Export,当企业出口交货值大于零时Export取值1,否则取值0。结果显示,ln DAR的系数大于1,ln DAR×Export的系数小于1。这表明融资约束对出口企业的退出风险影响更小。原因可能在于:一方面,出口企业很多为外资企业,其中很大一部分又是跨国企业在中国的分公司,这些企业容易从国外母公司获得成本低廉的资金(李志远 等,2013),不易受流动性约束;另一方面,进入出口市场的企业是生产率高的企业(Melitz,2003),高生产率有利于企业获得低成本资金,拓展海外市场,增加利润,降低退出风险。 本部分的实证分析结果与理论预测一致,即生产率与企业退出风险负相关,融资约束与企业退出风险正相关,并且随着融资约束紧度的增加,企业退出风险加速递增。 (二)稳健性分析 上文使用cloglog模型(假定风险率hik服从互补双对数分布)对企业退出风险进行回归,为了减少风险率设定对回归结果的影响,我们再使用probit模型(假定风险率hik服从正态分布)和logit模型(假定风险率hik服从logistic分布)对企业退出风险进行回归,并且分别考虑企业个体异质性和不考虑个体异质性两种情况,所得结果均与表2中的方程(1)近似,这表明前文的结果是相当稳健的。限于篇幅,稳健性检验的结果不再详细列出。 五、信贷市场效率与企业退出 (一)基准回归结果 本文第二部分的理论分析认为,信贷市场效率的提高通过降低企业的融资成本,缓解企业的融资约束,从而降低高效率企业的退出风险,增加低效率企业的退出风险,使经济中的资源得到优化配置。本部分实证检验这一假说,我们使用信贷市场竞争指数作为信贷市场效率的代理变量,构造方法如下:先计算某省份某年非国有银行贷款占该省总贷款的比例*与《中国金融年鉴》划分类似,本文把工行、中行、建行和农行划分为国有银行,其他银行为非国有银行,非国有银行的贷款总额为省份的贷款总额减国有银行在该省贷款总额的差,数据来自历年《中国金融年鉴》。,再借鉴樊纲等(2011)的市场化指数编制方法,将其编制成以1998年为基年的指数形式,以使该指标在纵向和横向更具可比性。地区信贷市场竞争指数FEIij的公式为: (12) 其中,i、j分别表示年份和省份,Rij表示省份j在i年非国有银行的贷款占该省总贷款的比例,R1998,min为1998年非国有银行贷款占比最小的省份的贷款占比,同理R1998,max为最大的贷款占比。使用非国有银行在地区信贷中的份额作为信贷市场效率的理由有:一是在非国有银行中股份制银行资产所占的比例最大,周逢民等(2010)、王兵等(2011)、丁忠明等(2011)均发现,股份制银行比大型国有银行更有效率,因此非国有银行贷款占比越高,表明市场越有效率;二是非国有银行贷款占比越大,表明四大国有银行的垄断地位越不明显,市场竞争就越充分,效率就越高;三是本文统计了1998—2006年四大国有银行的平均存贷比率为72%,同期全国平均存贷比率为74.7%*数据来自历年《中国金融年鉴》,因缺失2005、2006年工行的存贷款数据,故国有银行存贷比统计中,2005、2006年不包含工行的数据。,由此也可知四大国有银行的效率低于全国金融机构的平均水平。与第四部分的基准回归一样,这部分也使用去除企业个体异质性的cloglog模型进行回归,除地区信贷市场竞争指数FEI外,回归中的其他变量均与上文相同,结果见表7*由于缺失2005、2006年工行和中行分地区的贷款数据,故在回归方程(1)、(2)、(5)和(6)中,本文仅使用1998—2004年的数据。。 值得注意的是,表7中方程(1)、(2)、(3)、(4)的回归结果均转化为几率比形式。从回归方程(1)可以看出,地区信贷市场效率FEI每增加1单位,企业退出的风险增加1.9%。在方程(2)中添加了信贷市场效率FEI与企业生产率的交叉项FEI_ tfp,发现信贷市场效率FEI每增加1单位,企业的退出风险会增加6.6%,但随着企业生产率ln tfpop每增加1单位,其退出风险会下降2.6%,这一结果与马光荣等(2014)近似。可见,信贷市场效率提高主要增加了低生产率企业的退出风险,可能是因为随着信贷市场竞争趋于激烈,银行在信贷资金发放时更注重风险和收益,使原来一部分低效率但可以通过超经济联系在信贷市场上得到低成本资金的企业失去了融资优势,从而增加其退出风险。信贷市场效率提升通过增加低生产率企业的退出风险,降低高生产率企业的退出风险,使资源从低生产率企业向高生产率企业流动,提高了经济中资源配置的效率。这进一步验证了假说2。 表7 信贷市场效率与资源重置 注:括号内为稳健性z值;*、**、***分别表示显著性水平为0.1、0.05、0.01;ρ为企业不可观测异质性方差占总误差方差的比例,对应括号内数值是它的P值;结果中“<1.001”是指大于1小于1.001,“>0.999”是指小于1大于0.999。 (二)稳健性分析 表7的回归方程(1)、(2)并没有考虑内生性问题,当有更高退出风险的企业更倾向于选择信贷市场效率低的地区时,企业退出与金融市场发展便存在内生性。为此,本文使用信贷市场效率指数滞后两年的数据作为信贷市场效率的工具变量,并通过Cragg-Donald检验不存在弱工具变量问题。我们使用两阶段最小二乘法对基准方程(1)、(2)进行回归,结果分别见方程(5)、(6)。从中可见,在控制内生性后,得到的结果依然近似,信贷市场效率的提高增加了低生产率企业的退出风险,随着生产率提高,企业退出风险显著下降。同时,本文使用信贷资金分配市场化指数作为信贷市场效率FEI的代理变量进行稳健性分析。信贷资金分配市场化指数构造方法为,先计算某省份某年分配给非国有企业的信贷资金占总信贷资金的比例,再使用式(12)把这一比例编制成指数形式。信贷资金分配市场化指数来源于樊纲等(2011)编制的《中国市场化指数——各地区市场化相对进程2011年报告》,数据观测期为1998—2006年。非国有企业在信贷市场普遍受到歧视的情况下,这一指数越大表明银行在分配信贷资金时越具有市场化特征。回归结果见方程(3)、(4),可以看出:信贷资金分配市场化指数FEI提高1单位,企业总体退出风险下降3.9%,可能的原因是随着信贷资金分配的市场化,大量私营企业的融资环境得到改善,从而降低了私营企业的退出风险;信贷资金分配市场化同样提高了低生产率企业的退出风险,随着生产率提高,企业的退出风险会显著下降,我们得到与基准方程(1)、(2)类似的结果。综上,在控制内生性以及使用不同的信贷市场效率指标后,均得出一致的结果,这表明研究结论是稳健的。 六、结论与政策建议 本文通过理论分析指出,融资约束通过两个渠道影响企业的退出风险:一是通过流动性约束直接迫使企业退出市场;二是企业使用外部资金需要支付融资成本,这需要企业有更高的生产率以产生利润来弥补这部分成本,从而提高企业退出市场的临界生产率,增加企业的退出风险。进一步,使用中国工业企业数据对理论假说进行检验,发现企业的生产率提高会降低企业的退出风险;融资约束会增加企业的退出风险,这种影响在国有企业中较大,在出口企业中相对较小;并且随着企业融资约束程度的增加,企业的退出风险会加速递增。实证分析还表明,信贷市场效率提高会增加低生产率企业的退出风险,但随着企业生产率的提高,企业的退出风险将显著下降,因此信贷市场效率提高通过促使资源从低效率企业向高效率企业流动,显著提高经济中的资源配置效率。 基于以上结论,本文认为,应加速国有商业银行改革,鼓励股份制商业银行发展和积极引进外资银行,通过增加银行业的竞争来提升信贷市场的配置效率,为企业提供一个公平和有效的融资平台,提高企业融资的便利性和降低企业的融资成本,使高效率的企业能顺利获取发展所需的资金,从而在竞争中迫使低效率企业退出市场。这将有助于进一步优化资源配置效率。 参考文献: 丁忠明,张琛. 2011. 基于DEA方法下商业银行效率的实证研究[J]. 管理世界(3):172-173. 樊纲,王小鲁,朱恒鹏. 2011. 中国市场化指数:各地区市场化相对进程2011年报告[M]. 北京:经济科学出版社. 简泽,干春晖,余典范. 2013. 银行部门的市场化、信贷配置与工业重构[J]. 经济研究(5):112-127. 李平,简泽,江飞涛. 2012. 进入退出、竞争与中国工业部门的生产率:开放竞争作为一个效率增进过程[J]. 数量经济技术经济研究(9):3-21. 李志远,余淼杰. 2013. 生产率、信贷约束与企业出口:基于中国企业层面的分析[J]. 经济研究(6):85-99. 马光荣,李力行. 2014. 金融契约效率、企业退出与资源误置[J]. 世界经济(10):77-101. 毛其淋,盛斌. 2013a. 贸易自由化、企业异质性与出口动态:来自中国微观企业数据的证据[J]. 管理世界(3):48-67. 毛其淋,盛斌. 2013b. 中国制造业企业的进入退出与生产率动态演化[J]. 经济研究(4):16-29. 王兵,朱宁. 2011. 不良贷款约束下的中国上市商业银行效率和全要素生产率研究:基于SBM方向性距离函数的实证分析[J]. 金融研究(1):110-130. 余淼杰. 2010. 中国的贸易自由化与制造业企业生产率[J]. 经济研究(12):97-110. 周逢民,张会元,周海,等. 2010. 基于两阶段关联DEA模型的我国商业银行效率评价[J]. 金融研究(11):169-179. AGARWAL R, AUDRETSCH D B. 2001. Does entry size matter? The impact of the life cycle and technology on firm survival [J]. Journal of Industrial Economics, 49(1):21-42. ARELLANO C, BAI Y, ZHANG J. 2012 .Firm dynamic and financial development [J]. Journal of Monetary Economics, 59(6):533-549. BOYREAU-DEBRAY G, WEI S J. 2005. Pitfalls of a state-dominated financial system: the case of China [R]. NBER Working Papers, No.11214. BRANDT L, BIESEBROECK J V, ZHANG Y. 2012. Creative accounting or creative destruction? Firm-level productivity growth in Chinese manufacturing [J]. Journal of Development Economics, 97(2):339-351. BUERA F J, KABOSKI J, SHIN Y. 2011. Finance and development:a tale of two sectors [J]. American Economic Review, 101(5):1964-2002. CLAESSENS S, TZIOUMIS K. 2006. Measuring firms′ access to finance [R]. World Bank. DISNEY R, HASKEL J, HEDEN Y. 2003. Entry,exit and establishmet survival in UK manufacturing [J]. Journal of Industrial Economics,51(1):91-112. DOLLAR D, WEI S J. 2007. Das (Wasted) kapital: firm ownership and investment efficiency in China [R]. NBER Working Papers, No.13103. ESLAVA M, HALTIWNGER J, KUGLER A, et al. 2013. Trade and market selection:evidence from manufacturing plants in Colombia [J]. Review of Economic Dynamics, 16(1):135-158. ESTEVE-PÉREZ S, REQUENA-SILVENTE F, PALLARDO-LOPEZ V. 2013. The duration of firm-destination export relationships: evidence from Spain, 1997—2006 [J]. Economic lnquiry, 51(1):159-180. FALCK O. 2007. Survival chances of new businesses: do regional conditions matter [J]. Applied Economics, 39(16):2039-2048. FEENSTRA R, LI Z, YU M. 2011. Exports and credit constraints under incomplete information: theory and evidence from China [R]. NBER Working Papers, No.16940. HARRISON A E, MCMILLAN M S. 2003. Does direct foreign investment affect domestic credit constraints [J]. Journal of International Economics, 61(1):73-100. HÉRICOURT J, PONCET S. 2009. FDI and credit constraints:firm level evidence in China [J]. Economic Systems, 33(1):1-21. HOPENHAYN H A. 1992. Entry, exit, and firm dynamics in long run equilibrium [J]. Econometrica, 60(5):1127-1150. HUANG Y P. 2010. China′s great ascendancy and structural risks:consequences of asymmetric market liberalization [J]. Asian-Pacific Economic Literature, 24(1):65-85. JENKINS S P. 1995. Easy estimation methods for discrete-time duration models [J]. Oxford Bulletin of Economics and Statistics, 57(1):129-136. JENKINS S P. 2005. Survival analysis [R]. Unpublished Manuscript, Institute for Social and Economic Research,University of Essex,Colchester,UK. LEE Y, MUKOYAMA T. 2015. Entry, exit, and plant-level dynamics over the business cycle [J]. European Economic Review, 77:20-27. MELITZ M. 2003. The impact of trade on intra-industry reallocations and aggregate industry productivity [J]. Econometrica, 71(6):1695-1725. MIDRIGAN V, XU D Y. 2014. Finance and misallocation: evidence from plant-level data [J]. American Economic Review, 104(2):422-458. MOLL B. 2014. Productivity losses from financial frictions: can self-financing undo capital misallocation [J]. American Economic Review, 104(10):3186-3221. OLLEY S, PAKES A. 1996. The dynamics of productivity in the telecommunications equipment industry [J]. Econometrica, 64(6):1263-1297. RIEDEL J, JING J, CAO J. 2007. Overview of economic reforms and outcomes [M]// How China grows: investment, finance, and reform. [S l.]: Princeton University Press. SONG Z H, STORESLETTEN K, ZILIBOTTI F. 2011. Growing like China [J]. American Economic Review, 101(1):196-233. WHITED T. 1992. Liquidity constraints, and corporate investment: evidence from panel data [J]. Journal of Finance, 47(4):1425-1460. YANG Q G, TEMPLE P. 2012. Reform and competitive selection in China: an analysis of firm exits [J]. Structural Change and Economic Dynamics, 23(3):286-299. (责任编辑张建军) Credit Constraints, Exit and Resources Misallocation LI RiRong (College of Economics, Jinan University, Guangzhou 510632; Research Center of Modern Service Industry of Zhejiang Province, Zhejiang Shuren University, Hangzhou 310015) Abstract:By building a theoretical model, the paper argues credit constraints increases the risk of exit in two ways. One is liquidity constraints and the other is financing cost which will enhance the critical productivity of exit, and thus increasing the risk of exit. Improvement of efficiency of financial market will reduce financing cost, thereby, force low productivity firms to exit. An empirical investigation is provided with Chinese industrial firm-level data. The results are as follows: (1) Credit constraints really increase the risk of exit; (2) The risk of exit increases accelerately with the enhancing of credit constraints; (3) Increasing of financial market efficiency enhances the exit hazard of low productivity enterprises. However, with productivity increasing, the exit risk declines significantly. So to enhance financial market efficiency will promote the efficiency of resource allocation. Keywords:credit constraints; productivity; exit; resources misallocation 收稿日期:2015-10-25 作者简介:黎日荣(1979--),男,广东湛江人,暨南大学经济学院博士生,浙江树人大学浙江省现代服务业研究中心讲师。 基金项目:本文受国家自然科学基金项目“异质性出口企业对宏观产出波动的影响研究”(71273116)资助。 中图分类号:F223 文献标识码:A 文章编号:1001-6260(2016)03-0126-12 * 感谢暨南大学经济学院彭国华教授提供的修改意见,当然文责自负。