国有资产与我国地方政府债务风险测度

——基于未定权益分析方法

刁伟涛

(青岛理工大学 经贸学院,山东 青岛 266520)

国有资产与我国地方政府债务风险测度

——基于未定权益分析方法

刁伟涛

(青岛理工大学 经贸学院,山东 青岛 266520)

摘要:通过引入地方国有企业国有资产和土地资产,并基于未定权益分析方法构建地方政府债务的风险测度模型,估算结果表明,地方债务不存在资不抵债的风险,利用国有资产化解地方债务具有足够的空间,但是要避免大规模资产处置的负面影响。

关键词:地方政府债务;国有资产;土地资产;违约风险

一、引言

近年来,我国地方政府不断扩张的债务规模使其风险和治理问题日益引起决策层和学术界的高度重视。规模巨大的地方政府债务存量意味着其违约风险问题的凸显,一个印证是财政部在2015年分三批共计下达了3.2万亿元的地方债务置换额度,覆盖了2014年末地方政府存量债务中2015年到期的全部债务。虽然债务置换可以有效地推迟还债时间,降低利息成本,有效地化解短期流动性风险,但基本上不会缩小整体的债务规模,因而也就不会改变地方债务的长期违约风险,而这种风险是地方债务更为根本性的,也是更加需要估测的。

对于地方债务风险的测度,未定权益分析(Contingent Claims Analysis, CCA)是一个重要的方法,李腊生等(2013)、徐占东等(2014)、王俊(2015)、马德功等(2015)、王学凯等(2015)利用CCA方法对我国地方债务风险进行了测度,但是,基于财政收入流量而不是政府资产存量的思路在很大程度上偏离了该方法的核心逻辑,测度结果更多地反映了短期流动性风险,而不是长期资不抵债风险。沈沛龙等(2012)基于可流动性资产,对我国的政府债务风险进行了研究,但是其纳入模型的政府可流动资产主要包括外汇和黄金储备、政府在央行存款和中央非金融国有企业国有资产等,忽略了地方国有企业国有资产和土地资产,而这两项资产是地方政府重要的可变现或可偿债资产,忽略这两项资产会导致政府债务风险的测度结果不够严谨准确。更为重要的是,中央政府已经明确了对地方政府债务的不救助原则,这在很大程度上意味着中央政府和地方政府“各自债、各自还”, 因此,只有基于地方政府自身的资产,才能对地方债务风险进行准确地测度。

二、对基于财政收入流量应用CCA方法的分析

Black et al.(1973)、Merton(1973)等在20世纪70年代对期权定价理论的开拓性研究奠定了CCA方法的基础,后来,穆迪KMV公司运用该方法估计贷款企业的违约概率,认为在给定负债的情况下,违约风险是由贷款企业的资产价值决定的,因此,判断债务是否违约就可以转化为判断在债务到期日贷款企业的资产价值与债务价值的大小比较问题。在实际估算过程中,CCA方法假定企业资产的市场价值服从对数正态分布,然后估计出增长率和波动率等参数,在相应的债务规模下计算出违约距离(Distant of Default)及其违约率(Probability of Default)。

可以看出,CCA方法的核心思路是资产与负债的对比,应用到地方政府这一研究对象,则是地方政府资产与负债的对比,但是当前基于CCA方法对地方债务风险的估测,大多是基于收入流量的思路,即设定如果当年可偿债财政收入小于到期债务时,地方政府会发生债务违约。本文认为这一设定在逻辑上并不严谨:单个或偶然年份的可偿债财政收入如果小于当年到期的债务规模,就假定或认定会发生债务违约,与实际情况的偏差比较大。而进一步的推论是,如果假设或默认每一年的可偿债财政收入都要大于当年到期的债务规模才能保证不会发生债务违约,那么这种假设实际上意味着政府举债已经没有必要,因为每年都会有财政盈余。

表1 地方政府一般公共财政收支状况 (单位:亿元)

数据来源:地方本级一般财政收入数据来自于《中国统计年鉴》(2015),中央对地方的转移支付和税收返还数据,来自于历年的《中国财政年鉴》以及财政部官方网站:“2013年中央对地方税收返还和转移支付决算表”、“2014年中央对地方税收返还和转移支付决算表”等。

更为重要的是,基于财政收入流量测度债务风险的准确性在很大程度上取决于对财政收入中可偿债财力的估测或设定,而在这一问题上大部分文献是不准确的,其中最高为50%(王俊,2015;韩立岩 等,2003),普遍为30%~40%(李腊生 等,2013),最低也有25%(王学凯 等,2015),这些比例严重地偏离了地方财政收支的实际状况。考虑到这些文献基本上集中于一般公共财政收支,本文也主要就此进行阐述。

1994年分税制改革以来,地方政府一般公共财政收入实际上包含两个部分,一部分是地方本级的公共财政收入,另一部分是中央对地方的转移支付和税收返还部分,二者在2014年的总规模,即地方政府的一般公共财政收入为127467亿元。虽然收入在增长,但是支出基本上也在同步增长,尤其是在最近几年,其增长速度越来越超过收入增速。对比收入和支出的差额,这一趋势更加明显,从2010年开始,地方政府实际上处于收不抵支的“赤字”状态,并且一直持续到2014年(具体可见表1)。

2015年,地方收支的“赤字”状态依然没有变化,更为重要的是,随着中国经济进入“新常态”,地方一般公共财政收入的增速也势必会放缓,但是相应的财政支出却基本不可能同步下降,甚至部分刚性支出仍会有所增长,新《预算法》赋予地方政府开列赤字的权利后,在可以预见的未来其财政赤字状态也将成为“新常态”(谢姗 等,2015)。在这种状况下,即使通过控制项目规模、压缩公用经费、减少不必要的专项支出等手段,因此而腾挪出的可偿债资金相对于庞大的偿债规模而言还是非常有限。

三、对地方政府可偿债资产的分析

(一)地方政府资产概述

当前我国政府(中央和地方政府)实际上具有双重身份和双重职能:一重身份是公共权力行使者,对应的是从事公共活动、维护经济秩序和进行社会管理的职能;另一重身份是国有资产所有者,对应的是管理或运营国有资产并使其保值增值的职能(廖添土,2015)61-62。上述两种身份和职能的明确区分对于全面而清晰地认识我国政府资产负债状况、把握其可偿债资产具有重要的启示:基于前一种身份和职能,政府的资产对应为一般公共财政收入的未来折现值,而其负债则对应为一般公共财政支出的未来折现值。基于后一种身份和职能,政府资产则对应着一般意义上的国有资产,并可以主要分为三个部分:一是经营性国有资产,指的是国家以各种方式对企业进行投资所形成的资产;二是非经营性国有资产,指的是国家向行政事业单位投入形成的资产;三是资源性国有资产,指的是国家依法拥有的土地、森林、河流、矿藏等(廖添土,2015)45。

对于前一种身份和职能所对应的政府资产,实际上通过上文对于一般公共财政收支状况的分析已经进行了考虑,把一般公共财政收入的未来折现值列为资产,那么同时也应该把其支出的未来折现值列为负债,从财政收支对比的角度来看,赤字状态实际上意味着资产不抵负债,因此,未来的财政收入对于化解地方政府当前的存量债务而言,其作用可以不用考虑*当然,除了一般公共财政收入之外,政府性基金收入也是地方政府收入中重要的组成部分,其对债务的偿还能力也是需要考虑的。关于这一点,本文在对土地资产的分析中进行具体说明。,只能从地方政府基于后一种身份和职能所对应的资产去衡量和测度。当然,也不是所有的国有资产都是可以变现的或具有偿债能力,地方政府的非经营国有资产,是政府履行其行政事务和社会管理职能的保证,而资源性国有资产,除了国有土地之外,其他资源基本上不会改变政府的偿债能力,因此,综合而言,只有地方政府拥有的土地资产和地方国有企业国有资产才可以构成对政府债务的偿还能力。

表2 地方政府性基金收入和国有土地使用权出让收入

数据来源:财政部公布的相应年份“财政收支情况”。

(二)土地资产与地方国有企业国有资产

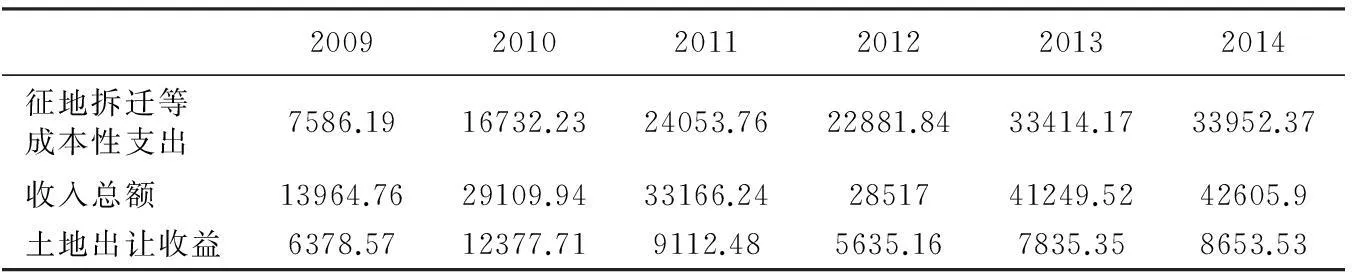

土地资产规模既可以从存量角度考虑,也可以从流量角度,即土地出让收入考虑。在地方政府性基金收入中,绝大部分是国有土地出让收入,其比例在最近几年高达85%左右(具体见表2),而剩余的非土地出让部分仅占15%左右,进一步考虑其支出收入,可用于偿债的比例和规模并不大,对于偿债的作用也有限,因此,本文主要考虑土地出让收入所对应的土地资产。

对于土地资产规模的估测是一个难点,并且有不同的思路和方法。马骏等(2012)认为,土地资产对应为国有土地储备,并利用当年土地出让收益的3倍值来估测土地储备规模。李扬等(2015)主要利用“农林牧渔总产值”的折现值来估计包含土地资产在内的国有资源性资产。杜金富等(2015)认为,土地资产不仅包括建设用地,还包括农地、耕地、园林地和牧草地等,对其价值的核算或估测主要基于其投入成本。余斌等(2015)对上述三种土地资产的范围和价值估算方法做了对比分析,进行了折衷处理。借鉴研究成果,本文认为,考虑到对政府债务的偿还能力,土地资产应主要对应为城市土地储备,而土地储备的市场价值应主要利用扣除成本支出的土地出让收益来进行估算,本文假定6年为土地储备的平均去化周期,因此,将2009—2014年这6年的土地出让收益进行加总(具体数据见表3)。考虑到土地收储的部分成本是由政府举债弥补的,2013年6月底,地方政府负有偿还责任债务中有16892.67亿元用于土地收储,假定这部分用途的债务与整体债务规模同步增长,则其在2014年底的规模约为23900亿元,与土地收益的加总合并计算,得到2014年末储备土地的市场价值约为74000亿元。

表3 全国土地出让收入收支状况 (单位:亿元)

数据来源:财政部网站相应年份的全国土地出让收入管理及使用情况等。

一般而言,地方国有企业既包括金融企业,也包括非金融企业,但是考虑到在地方政府持有的金融国有企业权益中,可能存在非金融企业对金融企业的股权投资交叉重复的情况,并且其相对于非金融国有企业权益而言规模并不大(李扬 等,2012),因此,本文主要考虑地方政府的非金融国有企业国有资产。地方非金融国有企业既包括上市公司,也包括非上市公司,虽然非上市公司的国有股权和上市公司的国有股权在流动性和变现能力上会有所不同,但是考虑到国有资产的证券化进程,本文假定其市场价值是一致的,对于地方债务的兜底作用也基本上是一致的。根据财政部在“2014年1-12月全国国有及国有控股企业经济运行情况”中公布的相关数据估算得到,截至2014年底,我国地方国有企业国有资产规模为190323.8亿元。

四、对地方政府债务风险的测度

(一)地方债务风险测度的CCA模型

CCA方法中利用其资产价值和债务规模的相对大小来判断债务风险的思路也是适用于地方政府的,即债务到期时地方政府的资产市场价值高于债务规模,债务将得到偿还;否则将会出现债务违约。而要估测出违约概率,关键在于明确资产价值的概率分布,本文假定其服从如下分布:

(1)

在T时刻,ln AT服从如下正态分布:

(2)

因此,在T时刻,地方政府国有资产的市场价值可表示为:

(3)

BT为T时刻地方政府的负债规模,其发生债务违约的概率为PD,即:

PD=P(AT (4) 其中:N(x)为标准正态分布累积概率;DD为违约距离,即: (5) 考虑到地方政府国有资产包括土地资产和国有企业国有资产,因此可理解为二者的资产组合,这种组合市场价值的相应参数可以由单项资产各自参数的加权平均得到(本文认为二者的相关性很小,基本可以忽略其相关系数或协方差),而其权重取2014年末二者的市场价值在总资产价值中的比重。 (二)地方政府可偿债国有资产的市场价值增长率和波动率 数据来源:《中国国土资源统计年鉴》以及“2014中国国土资源公报”。 对于市场价值的增长率及其波动率,假定地方国有企业与我国上市公司是一致的,同时,考虑到数据的可得性和代表性,本文基于沪深300指数进行估算,计算方法如下: (6) (7) 需要说明的是,考虑到我国证券市场过度波动的状况,以市场指数估计资产价值的增长率是个难点,因此,在实际计算中,通常用无风险利率来代替资产价值的增长率(吴恒煜,2013)。本文以2011—2014年我国一年期人民币存款基准利率的每一次的持续时间为权重得到平均无风险利率,然后折算成对数收益率为3.03%。对于波动率,则基于公式(7)计算得到2011—2014年的相应数值,最后取其平均值为20.21%。 综合土地资产和国有企业国有资产,地方政府可偿债国有资产2014年末市场总价值约为45.8万亿,其对数增长率为5.21%,计算公式为: (8) 其波动率(标准差)为17.16%,计算公式为: (9) (三)地方政府债务风险的测度与分析 根据2015年12月全国人大预算工作委员会“关于规范地方政府债务管理工作情况的调研报告”,2014年底,经过清理甄别的地方政府债务(政府负有偿还责任的)余额为15.4万亿元,地方政府或有债务规模为8.6万亿元,其中,负有担保责任的债务3.1万亿元,救助责任的债务5.5万亿元。为了充分反映债务风险,本文对2014年底的地方政府债务规模进行三种情况下的衡量:第一种情况假定或有债务按照正常比例转化为政府债务。根据审计署对2013年6月底地方政府性债务所确定的比例,“全国政府负有担保责任的债务和可能承担一定救助责任的债务当年偿还本金中,由财政资金实际偿还的比率最高分别为19.13%和14.64%”,则地方债务对应的规模约为167982亿元。第二种情况假定或有债务不会转化为政府债务。第三种情况假定或有债务全部转化为政府债务,则其规模为24万亿元。 2015年新《预算法》正式实施后,地方政府举借债务全部纳入预算,根据财政部“关于2014年中央和地方预算执行情况与2015年中央和地方预算草案的报告”,2015年地方政府发行一般债券为5000亿元,专项债券1000亿元,即在2015年末,地方政府负有偿还责任的债务规模会增加6000亿元,在上述三种情况下分别达到173982亿元、16万亿元和24.6万亿元。 根据公式(4)、(5)进行相应的计算,在国有资产不同的变现比例以及或有债务转化为政府债务的不同比例设定下,2015年全国地方政府的债务违约概率如表5所示。 表5 2015年全国地方政府债务违约率测度 列(1)显示的是第一种相对客观的情况下地方债务的违约率。可以看出,60%的国有资产变现比例可以对地方债务形成兜底(违约率小于1%);列(2)显示的是第二种相对乐观的情况,50%的变现比例基本上可以兜底地方债务(违约率约为1%);而列(3)显示的是第三种相对悲观的情况,但是80%也可以完全兜底,违约率小于1%。综合来看,无论在哪种情况下,出现地方政府资不抵债这种根本性风险的可能性微乎其微。但是,换一个角度而言,50%~80%的变现比例实际上已经非常大了,尤其是对于国有企业国有资产而言。更为重要的是,上述判断是将地方政府作为整体而言的判断,实际上,就个体而言,各个地方政府的国有企业国有资产规模和土地资产规模差异很大,不排除部分地区的债务规模已经超出了地方政府国有资产的市场价值。因此,对于地方政府债务风险要高度重视、加强防范,防止发生区域性和系统性风险。 五、结论与政策建议 本文基于国有资产的角度,利用未定权益分析方法测度了我国地方政府债务的资不抵债风险,结果表明,即使是全部或有债务都转化为地方政府负有偿还责任的债务,地方政府规模庞大的国有企业国有资产和土地资产也可以完全对其兜底,并不存在资不抵债的风险,利用国有资产化解债务问题具有足够的空间。但是,换一个角度而言,50%~80%的变现比例实际上是相当大的,尤其是对于国有企业国有资产而言,如果进行短时间大规模的资产处置或变现,对于资本市场乃至国民经济都会造成严重冲击。因此,如何既充分利用国有资产的债务兜底作用,同时又使其变现的负面影响最小化,是未来一段时期内化解地方债务风险的核心命题。基于这个思路,本文建议采取如下措施: 首先,继续推出地方债务置换计划。债务置换的核心在于以低利率、长期限的债务替换原来高利率、短期限的债务,从而减轻地方政府的偿债压力,同时也为逐步化解债务风险赢得相对充足的时间。财政部已经共计下达了3.2万亿元的地方债务置换额度,但这只是针对2015年到期的债务,考虑到地方政府可偿债财力,应该对2016年及之后到期的存量地方债务继续推出置换计划,并尽快全部完成。 其次,要稳步推进国有资产证券化进程。中央政府已经明确不会对地方政府债务进行救助或兜底,这有助于避免重蹈软预算约束的覆辙,但是我国单一制而非联邦制的政治体制实际上不允许地方政府通过破产来进行债务重组,化解这一问题的关键便在于资产变现。要允许地方政府通过处置其资产来偿还存量债务,推动国有资产的证券化可以增强其流动性并充分实现其市场价值,拓展其变现或减持的腾挪空间。 再次,加强对地方政府土地收储及其融资行为的管控。当前,地方政府往往将其土地收储的职能直接赋予城投公司等投融资平台,但是由于平台众多并相互竞争,导致土地开发缺乏统一规划,土地重复性开发、土地资源得不到合理利用甚至浪费的情况在部分地区十分严重。因此,在贯彻《国务院关于加强地方政府性债务管理的意见》以剥离地方平台的政府融资功能之后,应该进一步对其土地收储行为进行规范,并实现对土地储备规模的有效控制。 最后,加快清理处置地方政府的低效闲置资产和部分非办公资产。国有企业国有资产和土地资产并不是地方政府可偿债国有资产的全部,实际上,地方政府还存在一定规模的低效或闲置资产以及非办公资产。在偿债压力之下,压缩政府存量资产规模,甚至通过裁撤合并部分低效率运转或非必要职能的部门(机构)已是必要选择,处置资产的收入应全部收归地方财政,增强地方政府的偿债能力。 参考文献: 杜金富. 2015. 政府资产负债表:基本原理及中国应用[M]. 北京:中国金融出版社. 韩立岩,郑承利,罗雯,等. 2003. 中国市政债券信用风险与发债规模研究[J]. 金融研究(2):85-94. 李腊生,耿晓媛,郑杰. 2013. 我国地方政府债务风险评价:基于风险可转移性的KMV模型分析[J]. 统计研究(10):30-39. 李扬,张晓晶,常欣,等. 2012. 中国主权资产负债表及其风险评估(上)[J]. 经济研究(6):4-19. 李扬,张晓晶,常欣,等. 2015. 中国国家资产负债表2015:杠杆调整与风险管理[M]. 北京:社会科学出版社. 廖添土. 2005 .国有资本经营预算:历史考察与制度建构[M]. 北京:社会科学文献出版社:45,61-62. 马德功,马敏捷. 2015. 地方政府债务风险防控机制实证分析[J]. 西南民族大学学报(社会科学版)(2): 139-144. 马骏,张晓蓉,李治国. 2012. 中国国家资产负债表研究[M]. 北京:社会科学出版社. 沈沛龙,樊欢. 2012. 基于可流动性资产负债表的我国政府债务风险研究[J]. 经济研究(2):93-105. 王俊. 2015. 地方政府债务的风险成因、结构与预警实证[J]. 中国经济问题(2):13-25. 王学凯,黄瑞玲. 2015. 基于KMV模型的地方政府性债务违约风险分析[J]. 上海经济研究(4):62-69. 吴恒煜,胡锡亮,吕江林. 2013. 我国银行业系统性风险研究:基于拓展的未定权益分析法[J]. 国际金融研究(7):85-96. 谢姗,汪卢俊. 2015. 中期预算框架下我国财政收入预测研究[J]. 财贸研究(4):64-70. 徐占东,王雪标. 2014. 中国省级政府债务风险测度与分析[J]. 数量经济技术经济研究(12):38-54. 余斌. 2015. 国家(政府)资产负债表问题研究[M]. 北京:中国发展出版社. BLACK F, SCHOLES M S. 1973. The pricing of options and corporate liabilities [J]. Journal of Political Economy, 81(3): 637-654. MERTON R C. 1973. Theory of rational option pricing [J]. Bell Journal of Economics and Management Science, 4(1):141-183. (责任编辑刘志炜) State Asset and Local Government Debt Risk in China:Using the Contingent Claim Analysis Method DIAO WeiTao (School of Economics and International Trade, Qingdao Technological University, Qingdao 266520) Abstract:By introducing the state assets in state-owned enterprises and land assets, and basing on the contingent claims analysis method, the local government debt risk measure model is constructed. The estimate results show that the local debt is far from insolvency risk, to resolve the debt problems by using state-owned assets has enough space, however, the negative impact of large-scale asset disposal must be avoided. Keywords:local government debt; state assets; land assets; default risk 收稿日期:2016-02-27 作者简介:刁伟涛(1980—),男,山东海阳人,博士,青岛理工大学经贸学院讲师。 中图分类号:F812.5 文献标识码:A 文章编号:1001-6260(2016)03-0099-07