金融机构风险承担行为影响因素研究述评与展望

——基于公司治理视角

郝 臣 王励翔 崔光耀

(1.南开大学中国公司治理研究院;2.南开大学商学院,天津300071)

金融机构风险承担行为影响因素研究述评与展望

——基于公司治理视角

郝 臣1,2王励翔2崔光耀2

(1.南开大学中国公司治理研究院;2.南开大学商学院,天津300071)

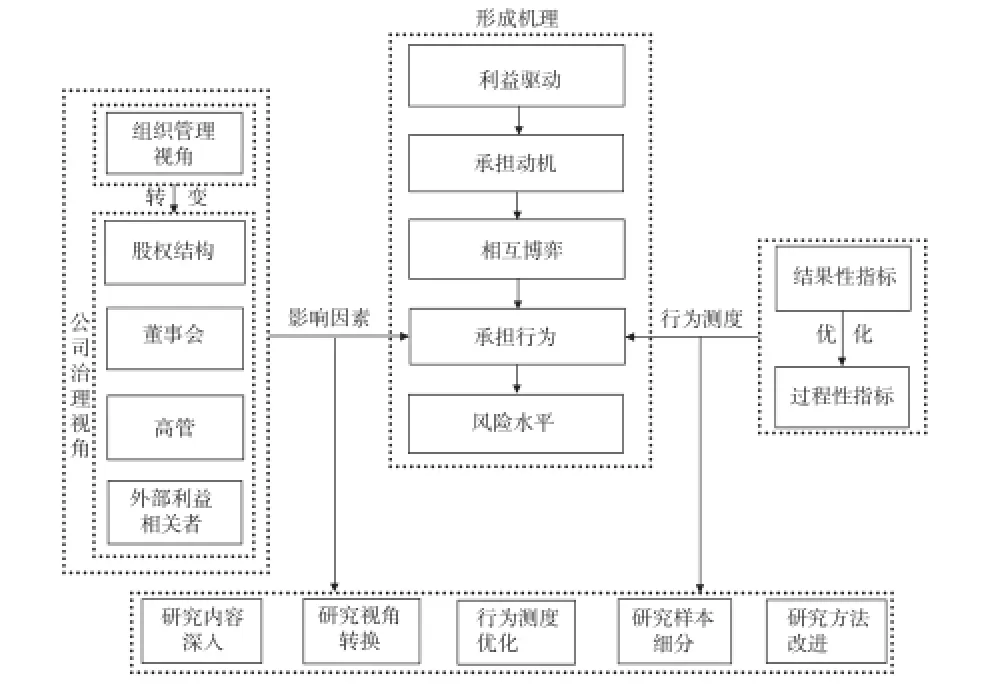

金融机构风险承担行为既决定着其绩效实现,又影响着其内外部相关者的利益,这使得金融机构风险承担行为影响因素的探究逐渐成为近年来学术研究的焦点话题。本文基于利益相关者理论,分析了风险承担行为的形成机理,从公司治理的视角梳理了西方学者对金融机构风险承担行为影响因素的研究。在此基础上构建了风险承担行为的理论框架,认为目前关于金融机构风险承担行为的研究应从研究内容、研究视角、行为测度优化、研究样本细分、研究方法改进等五个方面进行深入。

风险承担行为;金融机构;公司治理;利益相关者理论

一、引言

西蒙(1965)在其著作《管理行为》(Administrative Behavior)一书中曾指出,任何实践活动,无不包含着“决策制定过程”和“决策执行过程”,而决策制定过程是组织和管理的核心内容。企业决策的核心命题是如何在内部资源有限的条件下实现价值最大化;同时企业又不得不面对一定的外部不确定性,其可能给企业带来收益,也可能带来损失。而这种外部不确定性带来可能结果的概率分布被称为风险(玛驰和夏皮罗,1987)。那么,在企业决策中,对风险的接受程度取决于决策者对内外部影响因素的权衡,表现为企业内外部利益相关者的博弈,这一博弈引发了企业的风险承担(risk taking)问题。目前,国内学者多将“risk taking”翻译为“风险承担”,但实际上译为“风险承担行为”更加准确。怀特等(Wright等,1996)将风险承担行为界定为对预期产出和相关现金流具有多种不确定性的项目分析与选择。这种企业风险承担行为对企业的潜在成长机会、R&D投资等都会造成影响,进而影响其绩效表现。

随着经济全球化的快速发展,金融机构的重要性日益凸显,各类金融机构开始大量持有证券及信贷产品,并在此基础上多次打包其产品以出售,这种高杠杆的经营方式使得利润和风险被成倍放大,并最终导致了金融危机的爆发。2008年金融危机的一个主要原因就是金融机构过度的风险承担行为,这使得监管部门开始认识到对金融机构风险承担行为监管的重要性。不同于一般企业,金融机构的经营对象是货币资金类的特殊商品,因此表现出高负债的特征,具有很强的公众性和外部性。特别是在2008年金融危机之后,金融机构的风险承担行为逐渐成为学术研究关注的焦点。

早期对金融机构风险承担行为的研究主要集中于对商业银行风险承担行为的探讨,而近年来随着整个金融体系的发展,西方学者针对保险公司的风险承担行为也开展了一定的研究。

二、风险承担行为的形成机理

早期对一般企业风险承担行为的研究,经历了由组织管理视角向公司治理视角的转变。虽然詹森和麦克林(Jensen和Meckling,1976)、法玛和詹森(Fama和Jensen,1983)纷纷指出企业风险承担行为受到所有权结构的影响,但是早期的学者对风险承担行为的研究主要聚焦于组织绩效和风险承担行为间的联系,其研究主要是通过对组织冗余、组织分权以及行业因素进行控制,进而探究二者的关系。主要的研究结论都表明,组织绩效与风险承担行为间呈负向关系,即具有历史低绩效的企业通常都会选择高风险项目以提升未来企业业绩(辛格,1986;布罗姆利,1991),并且企业的高风险承担行为,带来的未来绩效也是低下的(布罗姆利,1991)。此外,早期的西方学者还对管理者的风险承担动机进行了研究,证实企业战略层面的业务多元化会导致过度的管理层风险厌恶(贝辛格和哈斯基森,1989)。可见早期就风险承担行为的研究,主要是从组织管理的层面对风险承担行为与组织管理要素之间的互动关系进行解析。

从公司治理视角对金融机构风险承担行为的研究,最早可以追溯到20世纪80年代,当时整个美国银行业出现了高系统风险与低盈利水平并存的问题。针对这一问题理论界有不同的解释。

一方认为股东是银行贷款的主要决策者;在当时固定费率的存款保险制度和银行业特许权价值下降的背景下,股东有动机从事高风险的信贷业务,存款保险制度增加了银行资产和负债组合的风险,这一机制导致了道德风险问题(莫顿,1977;马库斯和舍克特,1984),进而衍生出“道德风险假说”。基于“道德风险假说”,管理者持股比例与商业银行风险承担行为呈U形关系,即管理者持股比例较低时,股东因控制力较强而使银行更趋向于承担风险;随着管理者持股比例的上升,管理者出于对自身声誉及职业生涯的考虑,更倾向于从事低风险的业务;而随着管理者持股比例的进一步上升,管理者与股东利益趋于一致,这使得银行趋向于从事高风险的信贷业务。

与“道德风险假说”不同,另一方则认为,管理者才是银行贷款的决策者,因为股东受限于信息不对称,只能以事后薪酬衡量管理者,并且管理者解雇成本随着其持股比例的上升而增加,进而衍生出“公司控制假说”(戈登和罗森,1995)。基于“公司控制假说”,管理者持股比例与银行风险承担行为呈倒U形关系。在当时银行业盈利空间较窄、特许权价值降低并且放贷机会较少的背景下,存款保险机制的存在使得银行能够持续吸收存款,但在管理者持股比例未达到与股东利益相联结的情况下,优秀的管理者倾向于选择安全性计划,以避免被解雇;而随着其持股比例的上升,管理者则倾向于考虑银行绩效问题,承担更高的风险;当管理者持股比例进一步上升时,管理者出于维护自身职位的考虑,会降低风险承担。

德姆塞茨、塞登伯格和斯特拉罕(Demsetz,Saidenberg和Stranhan,1997)认为,“道德风险假说”和“公司控制假说”从不同侧面研究了银行业的两种代理问题。“道德风险假说”更强调银行股东在利益驱动下,希望承担更多风险,因而侵害了存款保险提供者与债权人的利益。“公司控制假说”则突出强调了股东与经理人间的代理问题,二者并不矛盾。

梳理已有的研究,为了更加清晰地描述金融机构内外部人的风险承担动机,本文基于利益相关者理论,对风险承担行为形成机理进行分析。

从金融机构内部来看,主要的利益相关者包括股东、董事会成员、监事会成员以及高管等。首先,股东作为企业的所有者,其财富组合具有相对分散性,并且受到自身收益最大化目的的驱使,这使得股东具有更高的风险承担动机。其次,对作为企业内部经营决策机构的董事会来说,其成员构成一方面是股东提名的董事,作为股东利益的代表,他们的行为体现出股东的意志,因此具有高风险承担的动机;另一方面是公司外部的独立董事,主要起到约束董事会中内部人行为的作用,他们的行为更多体现了对中小股东的利益保护,因此具有低风险承担动机。再次,作为公司监督机构的监事会,以日本治理模式下的监事会为例,其职能体现在对公司日常经营活动以及重大活动的监督,一方面股东监事代表了大股东利益,因此具有高风险承担动机;另一方面职工监事代表了企业员工的利益,因此具有低风险承担动机。最后,对于管理者而言,由于企业管理者有与企业密切相关的人力资本,其资产具有专用性,因此对风险表现出厌恶的态度,具有低风险承担动机;但是在考虑了高管的个人特质之后,特别是当高管表现出敢于冒险的个人特质时,他们也具有高风险承担动机。

从金融机构外部来看,利益相关者包括监管机构和社会媒体等。为了更好地保护中小股东以及债权人的利益,监管机构倾向于约束企业风险承担行为。为了防止金融机构承担过度的风险,保护存款人、投保人等债权人的利益,监管部门出台了一系列法律法规文件以约束其风险承担行为,例如设定商业银行的最低资本充足率等;但是商业银行存款保险制度、保险公司保险保障基金政策的实行,引发了股东道德风险问题,又间接增加了银行的风险承担动机,可见监管机构对金融机构风险承担行为造成了一定影响。此外,从社会媒体角度探讨其对企业风险承担行为影响的研究还较少,结论不够明确。

由此可见,金融机构内外部的利益相关者出于维护其自身利益的考虑,具有不同的风险承担动机,进而在相互博弈中影响企业的风险承担行为,所以金融机构风险承担行为是企业各利益相关者相互博弈的结果,并最终表现为风险承担水平。那么对于风险承担行为的形成机理可以概括为“利益驱动—承担动机—相互博弈—承担行为—风险水平”的模式。本文将循着这一风险承担行为的形成机理,基于利益相关者理论,从公司治理的视角出发,聚焦于金融机构的风险承担行为,梳理目前西方学者对风险承担行为影响因素的研究成果。

三、金融机构风险承担行为影响因素

本文首先从外部监管、特许权价值这两个金融机构研究特别关注的外部视角进行梳理,随后从股权结构、董事会和高管视角回顾西方学者对金融机构风险承担行为影响因素的研究。

(一)外部监管视角

本部分从监管强度、银行资本监管、存款保险与保证金以及外部利益相关者四个角度梳理外部监管方面西方学者的研究。

第一,监管强度角度。冈萨雷斯(Gonzalez,2005)研究银行监管对特许权价值和风险承担行为的影响,发现监管约束会以减少特许权价值的方式使得银行增加风险承担动机;当各国监管更严格时,银行表现出更低的特许权价值,这增加了他们跟随风险政策的动机。之后布赫和德朗(Buch和DeLong,2008)的研究表明,银行监管者会通过变得更加强势的方式来减少银行总风险。而在基于保险公司的研究中,陈等(Chen等,2001)的研究结果表明,监管者通过对所有者和管理层之间的分离,进而控制寿险公司的风险承担行为。林等(Lin等,2013)发现,监管压力对保险公司风险承担行为具有门槛效应(threshold effect)。

第二,资本监管角度。西方学者的研究结论表现出明显的不一致。埃斯蒂(Esty,1998)利用1900— 1915年的数据,发现当银行净资产下降时,从属于更严格负债规则的银行有更低的股票和资产波动,持有更低水平的风险资产,更不容易增加他们在风险资产上的投资。帕克(Park,1997)发现资本率与资产组合的风险呈正向的关系。但是杰茨克和曾(Jeitschko和Jeung,2005)发现,资本状况良好的银行不愿意去增加资产风险。小西和安田(Konishi和Yasuda,2004)以日本的商业银行为样本,发现资本充足率要求的实施减少了商业银行的风险承担行为。而卡拉姆和罗布(Calem和Rob,1999)发现资本与风险承担行为呈U形关系。保险业中,任等(Ren等,2011)发现赔付率和综合成本率与保险公司风险承担行为负向相关;股份制保险公司中,二者的负向关系更显著。

第三,存款保险和保证金角度。西方学者多认为存款保险制度增加了风险承担水平。卡拉姆和罗布(1999)发现,存款保险公司对低资本银行征收附加费会引致其承担更高的风险。杰茨克和曾(2005)发现在存款保险制度下股东有增加风险的动机。而雷文和莱文(Laeven和Levine,2009)认为存款保险与第一大股东现金流权的交互作用和银行风险承担行为呈负向关系。从保证金来看,李等(Lee等,1997)检验州保证金法颁布后,财产责任险公司风险承担行为受到的影响,发现保险公司资产组合的风险随着州保证金法的颁布而增加,但是风险的增加仅仅在股份制保险公司中显著。唐斯和索默(Downs和Sommer,1999)研究内部人持股比例与风险承担行为间的关系,发现保证金激励了内部人增加保险公司风险承担水平的动机。

第四,外部利益相关者角度。休斯顿等(Houston等,2010)以商业银行为例,发现债权人权力与银行的风险承担行为呈正向关系。从保险公司的研究来看,菲尔兹等(Fields等,2012)发现,保险公司运营环境质量与风险承担行为呈负向关系。

(二)特许权价值视角

20世纪60年代,西方理论界提出了特许权价值的概念,大多数学者从不同视角定义了特许权价值。特许权价值本质上是一种市场准入造成的未来超额现金流的贴现值。特许权价值的增加降低了金融机构的道德风险,促进了金融机构的稳健经营。从目前的研究来看,围绕特许权价值展开的企业风险承担行为的研究主要集中于银行业。基利(Keeley,1990)的研究发现,银行间竞争的增加导致了特许权价值的下降,而这又引起了银行通过提高资产风险、进而增加其违约风险的行为。加洛威等(Galloway等,1997)研究了银行事前风险承担激励与事后风险承担行为间的关系,认为高特许权价值的银行在风险承担行为上表现出更强的自律性,而低特许权价值的银行在1983年左右表现出更高的风险,这一行为到20世纪90年代早期依然持续。后续的研究也纷纷论证了特许权价值与风险承担行为间的负向关系。如小西和安田(2004)认为,特许权价值的下降会增加银行风险。冈萨雷斯(2005)指出,减少特许权价值增加了银行风险承担的动机。杰贝诺伊等(Cebenoyan等,1999)的研究发现,高特许权价值使得银行参与以获利为目的的风险承担活动,但是也有学者的研究得出不一致的结果。帕克(1997)发现在监管宽松的情况下,更大的特许权价值导致了更高的风险承担行为,作者认为这是对监管环境变化的一种回应,因为高特许权价值的银行最优的风险承担行为是高风险承担或无风险承担,所以监管强度微小的变化会使得银行风险承担行为产生剧烈变化。

(三)股权结构视角

西方学者对股权结构视角的研究,聚焦于股东和管理者持股对风险承担行为的影响,但结论表现出明显分歧。一般企业风险承担行为的研究表明,控股股东不希望增加风险承担行为,非控股股东表现出更高的风险承担动机(米什拉,2011;赖特等,1996)。从银行业的研究来看,桑德斯等(Saunders等,1990)的研究表明,股东控制银行比管理层控制银行更有动机去承担更高的风险,并且这些风险差异在管制宽松期更为明显。雷文和莱文(2009)发现,银行风险承担行为随股东在银行公司治理结构中的相对权力正向变动。但是另一部分学者则有不同的结论,克洛夫和特奥(Knopf和Teall,1996)对美国储蓄机构的股权结构进行研究,发现内部人控制的储蓄机构更可能承担高风险,风险承担行为和机构持股水平间存在相反的关系,这说明风险承担的动机并不是股权的“期权”价值最大化,而是管理者追求自身利益的表现。也有学者指出风险承担行为还会受到外部因素的影响,杰贝诺伊等(1995)发现,在1988年的储贷业中,管理层的高持股比例表现出更高的风险承担行为,但在1991年表现为更保守的风险承担行为;在1991年,机构投资者股权与破产风险呈负向关系。但是也有如小西和安田(2004)的研究,认为稳定的股东结构与银行风险间存在非线性关系。而从保险公司来看,唐斯和索默(1999)认为内部人持股比例与风险承担行为呈正向关系。成等(Cheng等,2011)发现稳定的机构持股结构与寿险公司的低风险相关。

金融机构的组织形式也是其股权结构的重要方面,已有研究将金融机构分为了互助制和股份制两类进行讨论。从商业银行来看,埃斯蒂(1997)研究发现,股份制储蓄银行在1987—1988年间表现出更高的利润波动,而储蓄银行从互助形式向股份形式的转变与风险资产投资和利润波动正相关。从保险公司来看,科尔等(Cole等,2011)认为股份制保险公司比互助制保险公司风险更大;进一步分类后发现,管理层集中持股的股份制保险公司风险最小,而持股分散的股份制保险公司风险最大。霍等(Ho等,2013)研究了美国财产意外险公司的风险承担行为,发现互助制保险公司有比股份制保险公司更低的总风险和投资风险。

(四)董事会视角

董事会是企业日常经营决策的核心。在董事会视角下,对一般企业的研究,西方学者主要从董事会规模和董事会结构两个方面进行探讨,结论表明董事会规模与风险承担行为负向相关(中野和阮,2012;成,2008);董事会中独立董事比例与风险承担行为负向相关(巴杰伦等,2010;苏和李,2013)。在研究银行风险承担行为的问题中,帕坦(Pathan,2009)指出,当银行董事会的决策反映了更多的股东利益时,其对银行风险承担行为具有正向影响,而CEO对董事会有更强的控制力时则对银行风险承担行为表现出负向影响。小西和安田(2004)对退休政府官员在银行董事会任职的影响进行了检验,发现其影响并不显著。伯杰等(Berger等,2014)关注了董事会成员特质,研究发现董事会成员平均年龄的下降会增加银行的组合风险;女性董事的增加,对未来三年的组合风险影响是正向的,原因可能在于女性董事比男性的决策经验更少,从而导致了风险增加;此外,高管董事持有PhD学历的人数增加,会使得组合风险减少。研究保险公司风险承担行为的问题中,霍等(2013)发现,董事会规模与总风险和杠杆风险呈正向关系,但是与投资风险呈负向关系,而董事会成员中有更高比例的内部人将会带来更高的总风险。作者进一步研究发现互助制保险公司的董事会规模与承保风险正向相关,董事会成员中具有更高比例的内部人时,互助制保险公司相对于股份制保险公司有更低的投资风险。

(五)高管视角

金融机构的高管研究,主要集中于对高管风险承担长期激励的探讨,结果表明对高管的长期激励可以提高高管的风险承担动机。安德逊和弗雷泽(Anderson和Fraser,2000)发现,当银行监管宽松,以及当行业具有融资压力的情况下,管理层持股表现出与总风险和企业特殊风险的正向关系;1989年和1991年的政府立法使得银行特许权价值大幅提升,银行管理层持股比例和总风险、特殊风险在20世纪90年代早期呈现负向关系,但是系统风险与管理层持股一直不相关。陈等(2006)对银行业研究的结果表明,高管薪酬结构会影响风险承担行为,其中股票期权的部分与风险承担行为正相关。保险业中,陈等(2001)研究美国寿险公司风险和管理层持股的关系,结果表明管理者和股东利益一致,管理层持股与风险承担行为呈正向关系。温和陈(Wen和Chen,2008)对薪酬中期权比例的影响进行了研究,认为期权占比更高的薪酬合同会引致风险承担行为,而保险公司风险并不会影响薪酬合同的设计。马和王(Ma和Wang,2014)的研究结论表明当股权薪酬占有高管总薪酬的更高比重时,薪酬结构与保险公司风险间的正向关系会被削弱,并且股权激励与期权激励对企业风险具有不同的影响,对薪酬结构的设计,应特别关注各部分的权重分配。然而也有学者如休斯顿和詹姆斯(Houston和James,1995)的研究不支持薪酬能够有效激励风险承担行为的结论。作者认为这是一种监管者对银行业薪酬控制的失效,风险承担行为并不依赖于薪酬结构的激励。此外,还有从CEO权力(李维琳和穆勒,2012)和薪酬风险敏感度(汉根道夫和维拉斯卡斯,2011)开展企业风险承担行为研究的。

四、结论与展望

金融机构风险承担行为的研究核心是探讨何种因素会影响到风险承担行为。目前国内对金融机构风险承担行为影响因素研究的文献大多局限于商业银行领域(李宝权和李宝伟,2007;曹廷求、王营和位华,2011)。本文的主要贡献在于梳理了金融机构风险承担行为的相关文献;既关注了商业银行类金融机构的风险承担行为的研究,又对如保险公司等其他金融机构风险承担行为的研究进行了梳理。总体来看,西方学者的研究分别从股东、董事会、高管以及外部利益相关者的视角,探究各方相互博弈对金融机构风险承担行为的影响。但是对于股东、董事和高管等内部重要的利益相关者而言,究竟哪一主体更偏向于承担更多风险没有达成一致。此外,西方学者还对作为金融机构外部治理核心环节的外部监管和特许权价值进行了研究,发现外部监管对金融机构风险承担行为造成了影响,特许权价值与风险承担行为负向相关。基于上述分析,本文构建了包括风险承担行为影响因素、形成机理和行为测度三大核心内容的企业风险承担行为理论框架,如图1所示。

图1:风险承担行为理论框架

从该理论框架图可以看出,风险承担行为影响因素的研究焦点从早期组织管理视角向公司治理视角转变;基于利益相关者理论的风险承担行为形成机理可以概括为“利益驱动—承担动机—相互博弈—承担行为—风险水平”的模式;风险承担行为的测度逐渐由结果性指标向过程性指标转化。

为了弥补现有研究的不足,进一步深化风险承担行为影响因素的研究,本文从研究内容、研究视角、行为测度、研究样本以及研究方法五个方面,提出未来的研究展望:

第一,研究内容深入:从一般治理机制到特殊治理机制。首先,关注金融机构所有权性质对风险承担行为的影响。从国有、民营和外资三个角度开展风险承担行为的研究;目前在政治关联视角下,仅仅关注了退休政府官员董事对商业银行风险承担行为的影响(小西和安田,2004),未来还可以从金融机构其他内部人的角度,如高管、监事等方面研究政治关联对风险承担行为的影响。其次,应当关注董事会治理对风险承担行为的影响。本文认为应当在关注董事会规模和构成的基础上,考虑从董事激励、董事会运作和专业委员会设立等方面开展研究。再次,从监事会的内部监督视角开展研究。就监事会而言,探究监事会对企业风险承担行为的影响其实质是对监事会有效性的检验,可以考虑从监事会规模、监事会运行状况以及监事持股比例等具体方面开展实证研究。最后,关注特许权价值对金融机构风险承担行为的影响。目前的研究仅仅局限于商业银行的特许权价值,未来还可以拓展到保险公司等其他金融机构。

第二,研究视角转换:从单个治理机制到公司治理整体。目前从公司治理视角对风险承担行为影响因素的研究,主要是基于相对分散的公司治理机制开展,而公司治理系统下各个治理机制间并非相互独立,而是相互联系、相互影响并共同作用于企业风险承担行为。研究公司治理整体对风险承担行为的影响,能从更加全面的视角检验风险承担行为的形成机理。现有从公司治理整体水平测度对风险承担行为影响的研究还较少,一方面,未来研究可以考虑引入各公司治理机制作为潜变量的结构方程模型,分析多个公司治理机制对风险承担行为的影响(伊林和马雷克,2014);另一方面,还可以通过编制能够反映公司治理状况的公司治理指数来研究治理整体与风险承担行为间的关系,例如导入南开大学中国公司治理研究院发布的“中国上市公司治理指数”(CCGINK)。

第三,行为测度优化:从结果性指标到过程性指标。一方面,对不易量化的风险类型进行优化。大部分学者将风险划分为总风险、系统风险和特殊风险三类(克里斯蒂夫和拉胡尔,2012)。在具体风险类型的研究上,目前学者主要是对可以进行量化的风险种类进行了检验,例如保险公司的承保风险、投资风险和杠杆风险等。但是对于不易量化的风险,例如对法律风险和运营风险等的测度有待开展(伊林和马雷克,2014)。另一方面,导入过程性指标的测度。现有研究所使用的变量主要是以结果性指标来反映风险承担行为,即由风险承担水平来测度风险承担行为。这种衡量本身是存在缺陷的,未来研究应当考虑以更加贴切的过程性指标测度风险承担行为。

第四,研究样本细分:从商业银行到其他金融机构。目前国内对商业银行风险承担行为的研究较多,但是对保险公司和其他非银行金融机构的风险承担行为研究相对较少,仍然值得进一步探索。以保险公司为例,应设计并细化以保险公司为样本的各变量度量,更为全面地研究保险公司风险承担行为影响因素。

第五,研究方法改进:从基于数据库大样本实证到基于实验等其他研究方法。首先,对实证研究方法的改进。从目前使用的具体实证研究方法来看,主要有最小二乘法、probit和logit回归、联立方程和面板数据等,未来可以考虑从结构方程模型的角度对风险承担行为影响因素进行描述,以动态的时间序列模型度量相关影响因素与风险承担行为的关系等。其次,对行为度量方法的改进。从数据来源来看,目前研究主要是基于已有的专业数据库,而手工收集的数据研究还较少,未来可以导入实验研究的方法,研究不同激励契约下的高管风险承担动机(勒费布尔和维艾德,2014),创设一定情境来观察受试者心理活动的行为表现,这种直接观察行为的研究方法,有效避免了结果性指标带来的误差。最后,还可以利用问卷调查方法,在量表中,设计更为贴切的问项来度量决策者的风险承担动机与行为选择。

[1]Anderson,R.C.and Fraser D.R.2000.Corporate control,bank risk taking,and the health of the banking industry,Journal of Banking&Finance,24(8).

[2]Berger,A.N.,Kick T.and Schaeck K.2014.Executive board composition and bank risk taking,Journal of Corporate Finance,28(C).

[3]Buch,C.M.and DeLong G.2008.Do weak supervisory systems encourage bank risk-taking?Journal of Financial Stability,4(1).

[4]Calem,P.and Rob R.1999.The impact of capitalbased regulation on bank risk-taking,Journal of Financial Intermediation,8(4).

[5]Cebenoyan,A.S.,Cooperman E.S.and Register C. A.1999.Ownership structure,charter value,and risk-taking behavior for thrifts,Financial Management,28(1).

[6]Chen,C.R.,Steiner T.L.and White A.M.2001. Risk taking behaviour and managerial ownership in the United States life insurance industry,Applied Financial Economics,11(2).

[7]Cheng,J.,Elyasiani E.and Jia J.J.2011.Institutional ownership stability and risk taking:Evidence from the life-health insurance industry,Journal of Risk and Insurance,78(3).

[8]Cole,C.R.et al.2011.Separation of ownership and management:implications for risk-taking behavior,Risk Management and Insurance Review,14(1).

[9]Downs,D.H.and Sommer D.W.1 999.Monitoring,ownership,and risk-taking:the impact of guaranty funds,Journal of Risk and Insurance,66(3).

[10]Esty,B.C.1998.The impact of contingent liability on commercial bank risk taking,Journal of Financial Economics,47(2).

[11]Fields,L.P.,Gupta M.and Prakash P.2012.Risk taking and performance of public insurers:An international comparison,Journal of Risk and Insurance,79(4).

[12]Galloway,T.M.,Lee W.B.and Roden D.M. 1997.Banks'changing incentives and opportunities for risk taking,Journal of Banking&Finance,21(4).

[13]Gonzalez,F.2005.Bank regulation and risk-taking incentives:An international comparison of bank risk,Journal of Banking&Finance,29(5).

[14]Ho,C.L.et al.2013.Organizational structure,board composition,and risk taking in the US property casualty insurance industry.Journal of Risk and Insurance,80(1).

[15]Houston,J.F.and James C.1995.CEO compensation and bank risk Is compensation in banking structured to promote risk taking?Journal of Monetary Economics,36(2).

[16]Jeitschko,T.D.and Jeung S.D.2005.Incentives for risk-taking in banking-A unified approach,Journal of Banking&Finance 29(3).

[17]Jensen,M.C.and Meckling W.H.1976.Theory of the firm:Managerial behavior,agency costs and ownership structure,Journal of Financial Economics,3(4).

[18]Keeley,M.C.1990.Deposit insurance,risk,and market power in banking,The American Economic Review,80(5).

[19]Konishi,M.and Yasuda Y.2004.Factors affecting bank risk taking:Evidence from Japan,Journal of Banking &Finance,28(1).

[20]Lee,S.J.,Mayers D.and Smith C.W.1997.Guaranty funds and risk-taking evidence from the insurance industry,Journal of Financial Economics,44(1).

[21]Laeven,L.and Levine R.2009.Bank governance,regulation and risk taking,Journal of Financial Economics,93(2).

[22]Lin,W.C.,Lai Y.H.and Powers M.R.2014.The relationship between regulatory pressure and insurer risk taking,Journal of Risk and Insurance,81(2).

[23]Park,S.1997.Risk-taking behavior of banks under regulation,Journal of Banking&Finance,21(4).

[24]Pathan,S.2009.Strong boards,CEO power and bank risk-taking,Journal of Banking&Finance,33(7).

[25]Ren,Y.et al.2011.Do underwriting cycles affect property/casualty insurer investment risk-taking?Stock vs. Mutual insurers,Journal of Insurance Regulation,30(1).

[26]Saunders,Strock A.E.and Travlos N.G.1990. Ownership structure,deregulation,and bank risk taking,the Journal of Finance,45(2).

[27]Wright,P.et al.1996.Impact of corporate insider,blockholder,and institutional equity ownership on firm risk taking,Academy of Management Journal,39(2)

[28]曹廷求,王营,位华.商业银行治理机制和风险承担行为:一个文献回顾[J].山东大学学报:哲学社会科学版,2011,(5).

[29]李宝权,李宝伟.商业银行治理机制对经理人风险承担行为的影响分析:文献综述[J].中国行政管理,2007,(4).

A Literature Review of Risk-Taking Behavior of Financial Institutions:From the Perspective of Corporate Governance

Hao Chen1,2Wang Lixiang2Cui Guangyao2

(1.ChinaAcademy of Corporate Governance,Nankai University,Tianjin 300071;2.School of Business,Nankai University,Tianjin 300071)

tract:The performance of financial institutions is based on the risk-taking behavior of financial institutions,which influences the benefits of related stakeholders.This has led the study on the factors influencing the risk-taking behavior of financial institutions to gradually become the focus of recent academic research.Based on the stakeholder theory,this paper analyzes the formation mechanism of risk-taking behavior,and does a literature review on the western scholars'study on the factors influencing financial institutions'risk-taking behavior from the perspective of corporate governance.On this basis,this paper constructs a theoretical framework on the risk-taking behavior,points out the future development directions on research content,perspective,behavior measure,sample and methodology.

ords:risk-taking behavior,financial institutions,corporate governance,stakeholder theory

F830

A

1674-2265(2016)01-0003-07

(责任编辑 刘西顺;校对RR,XS)

2015-12-15

教育部人文社会科学重点研究基地重大研究项目(14JJD630007)和中央高校基本科研业务费专项资金项目(NKZXB1452)。

郝臣,男,黑龙江大庆人,南开大学商学院副教授,研究方向为金融机构治理与公司财务;王励翔,男,甘肃天水人,南开大学商学院,研究方向为金融机构治理;崔光耀,男,河南焦作人,南开大学商学院,研究方向为公司财务。