中国P2P平台借款成功率的影响因素研究

赵旭 周菁 赵子健

摘要:尽管P2P网络借贷的成长有利于我国经济社会的发展,但受限于征信体系不完善、法律缺失以及监管空白,目前我国P2P平台的借款成功率较低。文章从投资人的决策心理出发,对P2P平台借款成功率的影响因素进行了基于logistic回归模型的实证分析,结果发现P2P平台借款成功率与借款利率呈显著负相关,与借款人信用等级呈显著正相关,并受到借款金额、借款人年龄、学历、婚姻状况以及收入水平的影响。

关键词:P2P平台;借款成功率;借款利率;信用等级

一、 引言

本文试图通过验证借款利率和借款人信用等级对借款成功率的影响,解释为何我国P2P平台借款成功率较低,同时提出相应政策建议,从而提高我国P2P平台借款成功率,发挥P2P对于经济社会的实际作用。

二、 文献综述

纵观国外已有研究,可以根据研究对象分为两类。一类基于硬信息(Hard Information),即与借款人自身或借贷项目特征直接相关的信息,这些信息往往可以从借贷页面直接获取;另一类基于软信息(Soft Information),指的是难以精确量化的、非标准化的信息。

硬信息方面,Klafft(2008)发现信用评级越高的人借款成功率越高,如信用评级为AA的借款人成功率高达54%,而信用评级为HR的借款人成功率仅为5.5%。Herzenstein等(2008)分析了Prosper平台上5 370个贷款项目,发现如种族、性别等变量对拍卖机制下的平台借款成功率影响较小,投资人更关注借款人的财务能力以及在申请过程中的努力程度。Puro等(2010)研究发现初始利率水平越高,借款人贷款申请的通过率越高,但贷款金额、债务收入比、已有违约次数越高,贷款申请通过率便越低。Pope和Sydnor(2011)指出P2P网贷市场中存在明显的种族歧视,相同信用水平下,黑人的借款成功率低于白人。尽管黑人支付的借款利率较高,但投资人仍愿意降低自己的投资回报,而将资金出借给相同信用水平的白人,原因是他们认为黑人的违约风险更高。

软信息方面, Herzenstein等(2011)研究了借款人描述性语言对投资人贷款决策的影响,结果表明非认证的信息较认证的客观信息对投资人贷款决策的影响程度更大,随着描述性语言中涵盖的借款人特征数量增加,借款申请越容易获得通过。但这种情况下,投资人很容易遭受贷款损失,因为这些借款人极少会偿还借款。Ravina(2012)采用2007年3月12日~2007年4月16日之间Prosper平台上约12 000个贷款项目数据,实证发现美貌程度高于平均水平的借款人获得贷款的可能性会提高1.41%;而给定贷款项目,外貌较好的借款人能享受0.81%的利率优惠。此外,借款人与投资人之间的相似性也会影响贷款决策。

近年来,随着P2P平台的迅速发展,国内学者也开始对其借款成功率进行研究。陈冬宇等(2013)研究了P2P借贷市场中社会资本对交易信任和出借者出借意愿的影响,结果发现借款者的社会资本对出借者的意愿影响显著。随着信息不对称的程度提高,社会资本对交易信任的影响增大,由此P2P平台应采取鼓励借款者提供更多个人信息,并通过多种社交渠道帮助借款者建立有效的社会资本。宋文和韩丽川(2013)发现男性借款通过率低于女性,仅为女性的60%;年龄越大借款成功率越高;第三方信任程度与投资者的出借意愿正相关。温小霓和武小娟(2014)采用logistic回归模型对拍拍贷借款数据进行了研究,发现借款利率、借款人历史失败次数与借款成功率负相关,而借款金额、借款人历史成功次数、信用积分、审核项目数与借款成功率正相关,指出P2P网络借贷应充分利用大数据优势开展有效的信用评估和风险评估。

综上所述,国内外已有文献往往是基于P2P平台公布的借款人基本信息进行实证分析,很少从投资人的角度去考虑其投资意愿对借款成功率的影响。本文由此考虑了投资人的决策心理,指出借款利率和借款人信用等级是影响投资人投资意愿的关键因素,同时构建以此为解释变量的回归模型,测度其对P2P平台借款成功率的影响程度。同时需要说明的是,本文选取了国内代表性P2P平台——人人贷的25 437个借贷项目数据,通过扩大数据规模提升了研究的可靠性。

三、 模型说明与数据统计

1. 研究假设。人人贷平台的利率设定方式不同于国外的竞价机制,是由平台给定借款人一个利率设定范围,然后借款人在此范围内自行设定具体利率。这种由借款人自行决定利率的机制具有一定的市场化成分,原因在于借款人自行设定利率时需要考虑利率对于投资人的吸引力,进而需要分析借贷市场中的供需关系。由此拟定的利率水平通常也应包括借款人未来可能出现的违约风险,即可能存在借款利率越高、违约可能性越大的情况。投资人了解到这样的利率决定机制之后,由于自身的理性,通常会规避过高的风险,因此本文提出假设H1:

H1:借款成功率与借款利率呈负相关关系。

借款人在人人贷平台上进行借款申请时,需要提交个人基础信息,并进行多项安全认证。此后,人人贷平台会审核借款人提交的信息,同时给予相应的评分,加总得到该借款人的信用分数,并匹配相应的信用等级,包括AA、A、B、C、D、E、HR七个级别,代表的信用状况依次递减。信用等级衡量的是借款人未来的违约风险,故本文提出假设H2:

H2:借款成功率与借款人信用等级呈正相关关系。

2. 实证模型。本文采用计量回归模型对P2P平台借款成功率的影响因素进行分析,设定因变量为funded,在借款成功时赋值funded=1,借款失败时赋值funded=0。考虑到该变量为二元变量,本文由此选择了logistic回归模型用于预测该离散型因变量与其他解释变量之间的关系。本文构建logistic回归模型如公式(1):

ln(■)=?茁0+?茁1IR+?茁2Credit+?茁3X+?着(1)

ln(■)=?茁0+?茁1IR+?茁2Credit+?茁3X+?着(1)

其中:

P(funded=1)——借款成功事件发生的概率;

P(funded=0)——借款失败事件发生的概率;

IR——借款利率;

Credit——借款人信用等级(HR、E、D、C、B、A、AA对应赋值分别为0、1、2、3、4、5、6,信用等级越高代表借款人违约风险越低);

X——控制变量。根据Klafft(2008)、Puro等(2010)、温小霓和武小娟(2014)的研究,本文选取借款人年龄、学历(按学历从低到高依次赋值,高中或以下=0,大专=1,本科=2,研究生或以上=3)、婚姻状况(已婚=1,未婚、丧偶、离异=0)、收入水平(人人贷平台上统计的收入共有7类,分别为1 000元以下、1 000元~2 000元、2 000元~5 000元、5 000元~10 000元、10 000元~20 000元、20 000元~50 000元、50 000元以上,对应赋值为income=0、1、2、3、4、5、6)及借款金额作为控制变量加入模型。

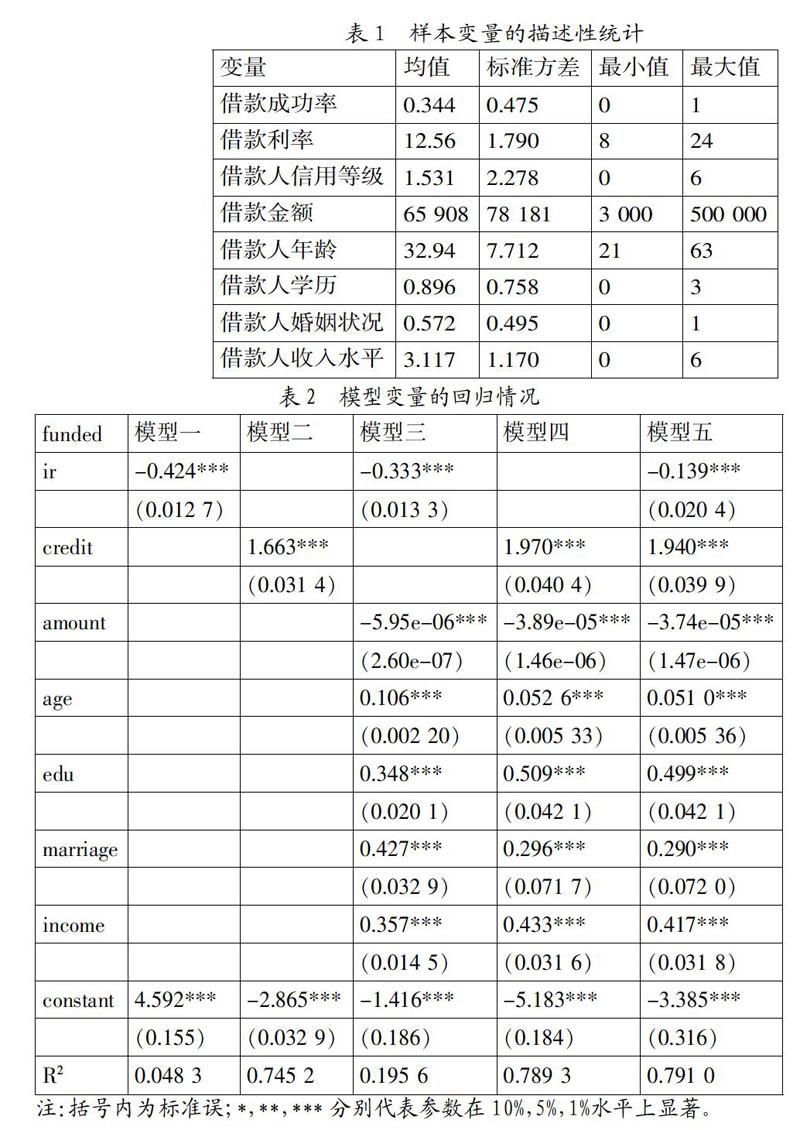

3. 数据描述性统计。本文通过爬虫技术获取了人人贷平台编号200 000-230 000的借贷项目样本,删除了其中的数据缺失样本,最终获得有效样本25 437个。通过描述性统计(见表1),发现:(1)成功项目个数为8 763个,失败项目个数为16 674个,借款成功率为34.45%。(2)借款利率最低为8%,最高为24%,平均借款利率为12.56%。相对而言,投资人偏好借款利率较低的借贷项目。(3)借款人信用等级平均值为1.531,反映了人人贷的借款人整体信用水平偏低,大多数借款人的信用等级为HR或E。(4)借款人最小21岁,最大63岁,平均年龄约33岁,说明目前需要融资的主要群体为中青年人。(5)借款人学历水平平均为0.896,反映人人贷的借款群体普遍学历不高。(6)借款人婚姻状况平均为0.572,说明已婚人士居多。(7)借款人收入均值为3.117,反映多数人收入在10 000元以下。

四、 实证结果与分析

本文利用STATA13.0这一统计软件对相关截面数据进行回归分析,回归结果见表2。

模型一、三、五中借款利率变量前面的系数在1%的显著性水平下为负值,表示借款利率越高,借款成功率越低,与本文的假设H1相符,同时体现了结果的稳定性。由此,可以认定,在市场化利率能反映出借款人违约风险的情况下,人人贷平台上的投资人面对“安全”和“收益”两难选择时,愿意放弃较高收益来确保投资的安全性。这背后的逻辑是,在借款人投资项目收益回报既定的前提下,高的借款利率压低了未来投资项目盈利的利润率,导致预期高收益的项目才会去P2P平台上筹款,但这些项目同时伴随着高风险。所以P2P平台高借款利率只能吸引来高收益同时高风险的项目,优质的借款人会离开P2P网贷市场,最终形成P2P网贷市场上的逆向选择。同时,需要注意的是,模型一的拟合度R2为4.83%;加入其他控制变量后,模型三的拟合度R2增至19.56%;进一步加入信用等级变量后,模型五的拟合度R2达到了79.10%,这反映了借款利率对借款成功率的解释力度较为有限。

模型二、四、五中借款人信用等级变量前的系数在1%的显著性水平下为正值,表示借款人信用等级越高,借款成功率越高,与本文的假设H2相符,同时体现了结果的稳定性。投资人在选择借贷项目时,偏好信用状况较好的借款人,以便降低违约风险,确保资金顺利收回。模型二的拟合度R2为74.52%,远高于模型一,说明借款人信用等级较借款利率对借款成功率的解释力度要强,也意味着投资人在进行贷款决策时,更关注借款人的信用等级,即借款人信用等级是影响P2P借款成功与否的关键因素。

借款金额与借款成功率在1%的显著性水平下呈现负相关,且结果具有稳定性,反映在其他条件不变的前提下,借款人的借款金额越高,借款成功率越低。背后原因很简单,借款金额越大,借款人的偿还压力也越大,违约概率相应提高,导致投资人惜贷,表现为借款成功率下降。

年龄、学历、婚姻以及收入水平与借款成功率均在1%的显著性水平下呈现正相关,且结果具有稳定性,这反映年龄越大、学历越高、已婚以及收入较高的借款人更容易获得借款。收入对于还款能力的重要性显而易见,借款人收入越高,违约风险越低,投资人自然愿意投资。通常而言,年龄大或者学历高的人,自身的财富积累以及资源渠道都较多,还款较有保障。而婚姻代表着一个人的稳定性,也是还款能力的一种体现。

五、 研究结论与政策建议

P2P作为当今融资新方式,不仅能够拓宽个人投资渠道、实现普惠金融,而且也有利于大量项目得到融资,进而推动社会经济发展。但几年运行下来,P2P平台借款成功率普遍较低,未能发挥实际功能。本文从投资人的决策心理出发,对影响借款成功率的因素进行了实证研究,结果发现:

(1)借款利率越高,借款成功率越低。在市场化利率能反映出借款人违约风险的情况下,投资人乐于放弃较高收益而确保投资的安全性。

(2)借款人信用等级是影响P2P借款成功与否的关键因素,信用等级越高,借款成功率越高。

(3)借款成功率与借款金额负相关,而与年龄、学历、婚姻以及收入水平正相关,反映了投资人会依据借款信息和借款人的个人特征对借贷项目未来的还款情况予以判定,以确保投资安全。

基于如上研究结果,本文提出以下四项政策建议:

(1)控制借贷项目的收益率水平。P2P平台应加强对借贷项目的审核,正确识别项目背后潜藏的风险,主动剔除高风险项目,将整个平台的收益率水平维持在合理范围内,以便吸引更多的投资人进场。

(2)优化信用评级制度。P2P平台可实施动态的评级制度,比如累积多次未发生违约行为则提升信用等级等,以此赋予借款人更准确的评级,提升平台的资金配置效率。

(3)加强借款人信息披露与审查制度。借款人的个人特征披露有助于降低借贷双方的信息不对称程度,从而提升平台的借款成功率。P2P平台可进一步增加信息披露种类,如借款人照片、网购交易信息、社交网络信息等,以便全方位展现借款人的还款能力。

(4)加快P2P行业监管法规的推进。政府应明确P2P平台的信息中介角色,对P2P行业设定准入门槛,同时要求P2P平台建立严格的资金管理制度,完善第三方托管。

参考文献:

[1] Klafft M.Online peer-to-peer lending:a len- ders' perspective[C].Proceedings of the International Conference on E-Learning, E-Business, Enterprise Information Systems, and E-Government, EEE,2008:371-375.

[2] Herzenstein M, Andrews R L, Dholakia U M, et al. The democratization of personal consumer loans? Determinants of success in online peer-to-peer lending communities[R].Boston University School of Management Research Paper,2008.

[3] Puro L, Teich J E, Wallenius H, et al.Borrower decision aid for people-to-people lending[J].Decision Support Systems,2010,49(1):52-60.

[4] Pope D G, Sydnor J R. What's in a Picture? Evidence of Discrimination from Prosper.com[J].Journal of Human Resources,2011,46(1):53-92.

[5] 温小霓,武小娟.P2P网络借贷成功率影响因素分析——以拍拍贷为例[J].金融论坛,2014,(3):3-8.

[6] Ravina E.Love & Loans: The Effect of Beauty and Personal Characteristics in Credit Markets[R],SSRN 1107307,2012.

[7] 陈冬宇,赖福军,聂富强.社会资本,交易信任和信息不对称——个人对个人在线借贷市场的实验研究[J].北京航空航天大学学报(社会科学版),2013,26(4):75-83.

[8] 宋文,韩丽川.P2P网络借贷中投资者出借意愿影响因素分析[J].西南民族大学学报(自然科学版),2013,39(5):795-799.

基金项目:国家社会科学基金重点项目“世界产业发展新趋势与我国培育发展战略性新兴产业跟踪研究”(项目号:12AZD06);国家社会科学基金重点项目“新产业革命背景下我国产业转型的体制机制创新研究”(项目号:13AZD072);上海交通大学博士后研究基金(项目号:14X100030025)。

作者简介:赵旭(1963-),女,汉族,浙江省东阳市人,上海交通大学安泰经济与管理学院教授、博士生导师,研究方向为产业经济学;赵子健(1984-),男,汉族,上海市人,上海交通大学安泰经济与管理学院博士后,研究方向为产业经济政策;周菁(1991-),女,汉族,湖南省邵阳市人,上海交通大学安泰经济与管理学院硕士生,研究方向为平台经济学。

收稿日期:2016-03-17。